クレジットカードを作りたいのに「審査落ちして作れない」という人は”自分の仕事や収入”と”申し込みするカードの審査難易度”が合っているか見極めが必要です。

そこで今回は、クレジットカードの審査難易度や審査に通るためのコツを解説しながら、通常ではクレジットカードが作れないとされるブラックリストの人や無職の人でも実質審査なしで作れるカードを紹介していきます。

記事前半では審査条件の良いカードの紹介を、後半では実質審査なしでもクレジットカードと同機能を持つデビットカード、プリペイドカードを紹介していきます。

※監修者は「解説部分」についてのみ監修をおこなっており、掲載している商品・サービスは監修者が選定したものではありません。

目次

「審査が甘い」「審査なし」などの誘惑に注意

上記は本記事で紹介するカード一覧ですが、「審査が甘い」「審査なし」としているクレジットカードは1枚もありません。

クレカの審査が不安な方は「独自審査」が行われているカードやデビットカードなどを利用するのが良いでしょう。

自身に合う審査難易度のクレカに申し込もう

「審査の甘いクレジットカードランキング」など、インターネットには様々なクレジットカードのランキングサイトがありますが、いくら審査通過率が高くても個人差があるので審査が甘いランキング1位のカードを申し込んでも必ず審査に通る訳ではありません。

実際に「ブラックでも持てる」と紹介されているカードよりも別のカードの方が審査通過率は高いというケースもあります。

ポイント還元率ランキングなど客観的に判断できるデータがある場合以外、ランキング結果はあくまでも参考程度にとどめておくのが良いでしょう。

審査なし「極甘審査ファイナンス」のクレカはない?

クレジットカードは代金後払いというシステムのため、お金の借入と同義です。そのため審査のないクレジットカードは存在しません。

審査のないカードはデビットカードやプリペイドカードなどの即時引き落としシステムのカードかチャージ型のカードのみとなります。後払いのカードは借り入れになるので審査が必要になります。

ですが、審査の甘いカードは存在するため、審査を気にされる方は極甘審査のクレジットカードに申し込んでみましょう。

「審査が甘い」は認識不足!クレカの審査難易度について解説

クレジットカードの審査難易度は「カードのグレード」と「発行会社」によって変わってきます。「カードのグレード」と「発行会社」とはどういうことか、具体的に説明していきます。

どのクレカ発行会社も「審査が甘い」というわけはなく「審査基準が違う」という認識を持つのが正しいです。

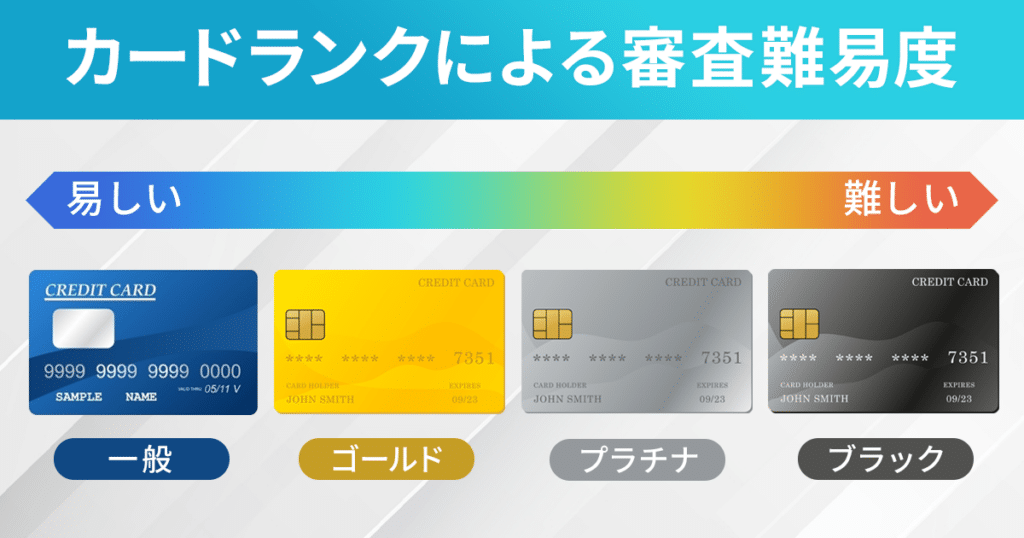

カードランクと審査難易度の関係

一般的にカードのグレード(ランク)は以下のようになり、上から順に審査難易度が低くなっています。

| カードのランク | 審査難易度 | カード概要 |

|---|---|---|

| 一般カード | 独自~普通 | 一般的なカード。18歳から申し込めるカードが多く、年会費無料のカードも多い |

| ゴールドカード | 厳しい | 基本的にカード名に「ゴールド」が入っているカード。年会費が数千円~数万円かかるものが多く、保険が充実している傾向がある |

| プラチナカード | 厳しい | 年会費が高いが保険や各種サービスが充実している。同じカード会社のカードを利用していると届く「招待状」がないと申し込み資格すら手に入らないカードもある |

| ブラックカード | 超厳しい | わずかなカード会社しか発行していない最高難易度カード。同じカード会社のカードをかなりの金額利用することで届く「招待状」がないと申し込めない。 |

例えば、JCB カード Sの場合の申し込み資格は「18歳以上で本人または配偶者に安定継続収入がある方または18歳以上の学生」となっていますが、JCBゴールドカードになると「20歳以上で本人に安定継続収入がある方」となり、本人に収入がなければ申し込むことができません。

プラチナカードやブラックカードになると限度額が多くなる分、それに見合った支払い能力も求められます。

年収など審査通過のために必要な条件は明かされていませんが、審査が不安な場合は一般カードに申し込むのがおすすめです。

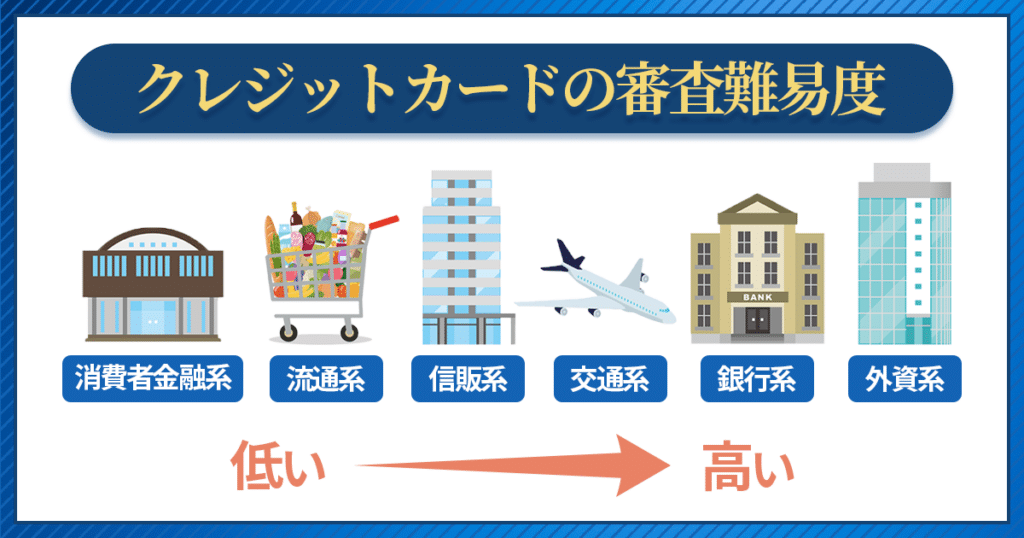

発行会社による審査難易度の違い

クレジットカードは発行会社によっても審査難易度が変わり、一般的には、消費者金融系カード > 流通系カード > 信販系カード > 鉄道系・交通系カード > 銀行系カード > 外資系カードの順に審査難易度が評価されています。

| カードの種類 | 審査難易度 | 代表的なカード |

|---|---|---|

| 消費者金融系カード | 独自の基準 | プロミスVisaカード Tカード プラス(SMBCモビットnext) |

| デポジット型カード | 独自の基準 | Nexus Card |

| 流通系カード | 普通 | イオンカード ファミマTカード |

| 信販系カード | 普通 | ライフカード セゾンカード |

| 鉄道系・交通系カード | 普通 | JALカード ANAカード ビックカメラSuicaカード |

| 銀行系カード | 厳しい | 三井住友カード みずほマイレージクラブカード |

| 外資系カード | 厳しい | ダイナースクラブカード アメリカンエキスプレスカード |

それぞれの特徴や代表的なカードの特徴について以下にまとめました。

独自の審査カードとしては「Tカード プラス(SMBCモビットnext)」「Nexus Card」を選択するのが良いでしょう。今までに支払いの滞納などがある方は消費者金融系カードやデポジット型カードに挑むのが無難です。

信販系、流通系カードの審査基準は普通ですが、銀行系カードよりは審査が難しくないので料金延滞などが少なく、毎月の収入がある方でしたらおすすめです。

比較検討して申し込むカードを決めましょう。

稲村優貴子

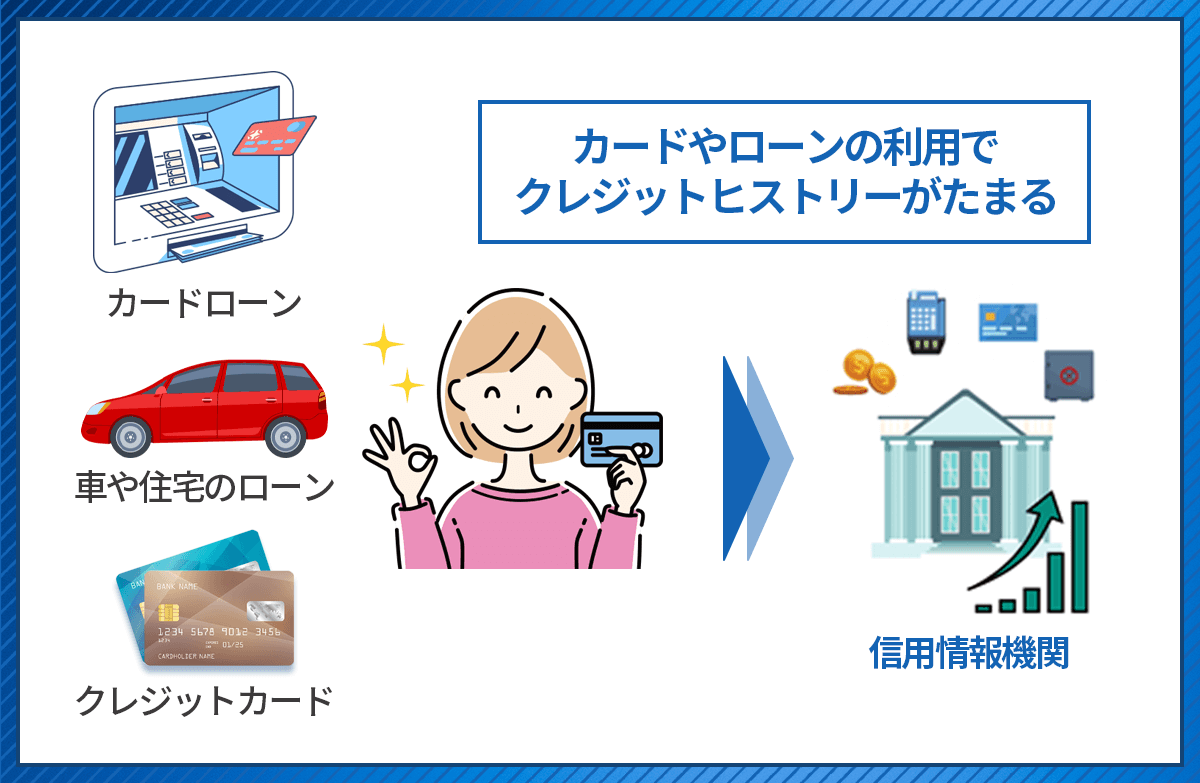

キャッシュレス化がすすみ、クレジットカードの必要性が高まってきています。なんらかの事情でクレジットカードの審査に通りにくい人は、まずはキャッシングや借り入れをせず審査の通りやすいクレジットカードを作り、未納のないよう返済して綺麗なクレジットヒストリーを作っていきましょう。

※監修者は「解説部分」についてのみ監修をおこなっており、掲載している商品・サービスは監修者が選定したものではありません。

【独自審査】消費者金融系カード

消費者金融系カードとは、カードローンを取り扱う消費者金融業者が発行しているクレジットカードです。

クレジット機能付きローンカードという位置付けでカードが発行されていて、クレヒスや属性などを重視するカード会社とは審査基準が異なり、現在の収入を重視して審査をおこなってくれます。

例えば、安定収入を審査基準にする一般的なクレジットカードに対し、消費者金融系カードならパートやアルバイトでも収入があればカードを作れるのがメリットです。

Tカード プラス(SMBCモビットnext)

Tカード プラス(SMBCモビットnext)は、SMBCモビットと三井住友カードが提携して発行している年会費永年無料のカードです。

一般的なクレジットカードとは審査基準の異なる「消費者金融系カード」

申し込み資格は、満18歳以上69歳以下の安定した定期収入が求められますが、現在の収入を重視した独自審査が行われます。

現在は安定した収入があるけど、過去の支払い履歴には自信がない方もチャレンジ出来るカードです。

実用的なVポイントがたまるのもメリットの一つです。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローン機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済で最大7%還元

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) |

| 追加カード | PiTaPa、WAON、ETCカード 年会費550円(税込)利用無料 |

プロミスVisaカードは、三井住友カードとプロミスの機能を持ち合わせているクレジットカード。

ショッピングなどでVポイントをためることができ、カードローンの利用もできます。

対象のコンビニ・飲食店で7%還元

セブン―イレブン、ローソン、マクドナルドなど対象のコンビニ・飲食店でのスマホ決済でポイント7%還元※となるのが魅力。

日常でファストフード店やコンビニの利用が多い方であれば多くのポイントをためることができます。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

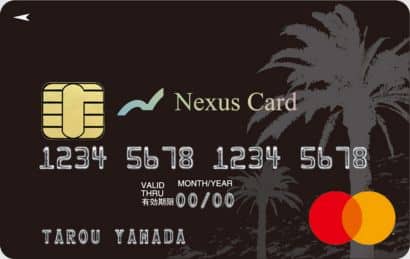

デポジット型「Nexus Card」

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| ポイント還元率 | 0.5 |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

NexusCardは消費者金融系カードではありませんが、独自審査のデポジット型クレジットカードとして有名です。

デポジット型とは前金をカード発行時に利用限度額として支払うことでブラックの方でも発行しやすいシステムのこと。

利用限度額分(デポジット金額)をカード会社に預けるイメージとなるため、カード会社のリスクも少ないカードとなっています。

デポジット金額は変更可能

カードブランドは、世界でも加盟店が多いMasterCardで発行費用が550円(税込)、年会費が1,375円(税込)と安く、デポジット額も最低金額5万円の少額から200万円まで可能。

デポジットの追加は1万円からできるので、増やしたいときに増額できるのは大きなメリットと言えるでしょう。

【普通】流通系カード

流通系カードとは、百貨店や流通系店舗が発行しているクレジットカードです。イオンカードなどの流通系カードは主婦やアルバイト、パートの方でも作れるカードとして人気があります。

流通系カードはスーパーやコンビニで割引があるなど特典も豊富。店頭で申し込みやカード発行ができるなど、申し込んだ当日に受け取れる「即日発行」対応のカードも多いのが特徴です。

店舗の売り上げを伸ばす目的で発行されているカードも多いため、銀行系のカードよりは審査が厳しくない傾向にあります。

イオンカード(WAON一体型)

イオンカード(WAON一体型)は、クレジットカードに電子マネー機能が付いたスタンダードなカードです。

イオンカードセレクトとの違いはキャッシュカード機能と銀行に関する特典の有無で、イオン銀行も利用される方はイオンカードセレクトを選択しましょう。

イオングループでポイント2倍

イオングループの対象店舗では常にポイント還元率が2倍(1.0%)となり、「お客さま感謝デー」はお買い物金額から5%割引してくれるのも魅力です。

食料品や日用品など、イオンでの利用が多い方にはおすすめです。ディズニー・デザインのカードも選べます。

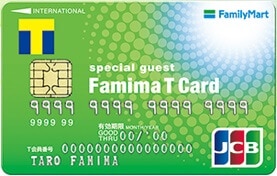

ファミマTカード

ファミマTカード

カードの特徴

ファミリーマートで利用すると、ポイント還元率が最大2%になり、商品によっては割引も適用される年会費無料のクレジットカード。ファミぺーチャージとの相性が良く、ファミペイボーナスもたまる。入会から5ヶ月間は+3%還元

| 発行会社 | ポケットカード株式会社 |

|---|---|

| ポイント還元率 | 基本還元率0.5% ファミリーマート2% |

| 年会費 | 永年無料 |

| 付帯保険 | - |

| スマホ決済・電子マネー | Apple Pay、Google Pay、iD |

| ポイント | Vポイント |

| 入会資格 | 18歳以上でご連絡が可能な方。※高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。 |

| 追加カード | ETCカード 年会費無料 |

「ファミマTカード」は、ポケットカード株式会社が株式会社ファミリーマートおよびカルチュア・コンビニエンス・クラブ株式会社と提携して発行している年会費無料のクレジットカードです。

ファミリーマートでは、「今お得」や「厳選セール」など、期間によって割引が設定されている商品がありますが、ファミマTカード会員はさらに安い特別価格で買い物をすることができるのでお得。

ファミリーマートで2%還元

基本的なポイント還元率は0.5%ですが、ファミリーマートでファミマTカードを利用すると、200円(税込)につき4ポイント加算されます。

また、ファミマTカードからファミペイにチャージすることでポイントの2重取りが出来るので1.0%還元も実現可能。Vポイント加盟店でカードを提示して、クレカ払いすればVポイントも2重取りが可能となっています。

貯めたポイントはファミリーマートをはじめ、ENEOS、TSUTAYA、すかいらーくグループなどのVポイント提携先で1ポイント=1円として使うことができます。

【普通】信販系カード

信販系カードとは、オリコやライフなどの信販会社(カード会社)が発行しているカードです。

カードの発行枚数を増やして利益を得るタイプの発行会社なので審査の甘いクレジットカードも多く、優待などの特典が充実していたり、カードの発行スピードも早いという特徴があります。

学生や主婦でも申し込めるカードや、審査通過が難しい方向けのカードもあるのがメリットです。

ライフカード

ライフカードは通常審査の信販系クレジットカードです。通常のポイント還元率は0.5%ですが、発行した初年度はポイント1.5倍、誕生月はポイント3倍となります。

ネットショッピングではL-Mallを経由することで最大25倍の還元率となります。楽天市場、Yahoo!ショッピングなどは2倍となるため、通常のお買い物よりはお得になります。

若い世代から人気があり、ナンバーレスカードのためシンプルで見た目も好評なクレジットカードです。

セゾンカードインターナショナル

セゾンカードインターナショナル

カードの特徴

クレディセゾンが発行するセゾンカードの中で、最もベーシックなカード。即日発行可能でETCカードも即日発行できる。ポイント有効期限がない「永久不滅ポイント」が特徴。Visa/JCBならカードのタッチ決済可能。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | なし |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、QUICPay、iD、suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| 追加カード | 家族カード(年会費無料)、ETCカード(年会費無料、即日発行可能) |

クレディセゾンが発行するセゾンカードインターナショナルは、最短即日発行対応の年会費無料カードです。

カード利用でたまる0.5%のポイントは有効期限がない永久不滅ポイントなので、じっくりとポイントを貯めることができます。インターネットの不正利用補償も付帯しているので安心です。

申し込み資格は18歳以上の連絡可能な方、セゾン提携の金融機関に口座を持っていることが条件で、審査難易度は低めで専業主婦や学生でも申し込むことができます。

【普通】鉄道系・交通系カード

鉄道系・交通系カードとは、鉄道会社や航空会社などが発行しているカードです。

Suica一体型など交通系ICカードとしての機能を持ったカードや、マイルがたまるカードなど独自の特徴を持つカードも多くあります。

流通系カードや信販系カードと比較すると審査難易度はやや上ですが、申し込み資格が易しいカードを選べば審査通過率はアップするでしょう。

ビックカメラsuicaカード

ビックカメラSuicaカード

カードの特徴

JR東日本100%子会社の株式会社ビューカードが株式会社ビックカメラと提携して発行するカード。suicaの利用の場合の還元率は1.5%、ビックカメラでの利用で最大11.5%還元になる

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 通常1.0%(ビックカメラでは最大11.5%) |

| 年会費 | 524円(税込)初年度年会費無料 年1回利用で無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) |

| 電子マネー・スマホ決済 | Suica、Apple Pay、Google Pay |

| ポイント | JREポイント・ビックポイント |

| 入会条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方はお申込みいただけません。 |

| 追加カード | ETCカード 年会費524円、家族カード 年会費524円 |

ビックカメラsuicaカードは、JR東日本の子会社であるビューカードと家電量販店のビックカメラが提携して発行しているカードです。

初年度年会費無料・翌年度以降は前年にクレジットの利用があれば無料となります(通常は524円(税込))。

Suicaチャージでもポイントがたまる

交通系ICカードのSuica機能が付き、カード利用でたまったポイントをSuicaにチャージすることが可能です。

通常ポイント還元率は1.0%、ビックカメラで利用すると10%還元(Suica利用時なら11.5%)となるのがメリットで、紛失補償・旅行保険付き。

申し込み資格は国内在住で電話連絡が可能な満18歳以上の方となり、申し込みフォームの職業欄には学生・パート・アルバイト・派遣社員の項目があります。

ビュー・スイカカード

ビュー・スイカカード

カードの特徴

ビュー・スイカカードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントが3倍たまるなど、JR東日本のサービスの利用もお得。

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

JR東日本の子会社が発行するビュー・スイカカードは、定期券としても利用できるオートチャージ対応Suica一体型カードです。

年会費524円(税込)、JRE POINTカード機能も備えていて定期券購入やチャージでは3倍(1.5%)のポイントがたまるのが特徴。

ポイント還元で年会費実質無料

年会費有料のカードですが、Web明細を利用すると年会費以上のポイントがたまり実質無料で持つことができます。紛失補償や旅行保険も付き、家族カードも発行可能です。

申し込み資格は国内在住で電話連絡が可能な満18歳以上・本人名義の口座を持っている方となり、学生や主婦・アルバイトなどでも申し込めます。

【厳しい】銀行系カード

銀行系カードはステータス性の高さやセキュリティ面での安心感もあり、初めてのクレジットカードとしても人気があります。

銀行系カードの審査は厳しめですが、学生向けカードや新社会人向けカードであれば審査通過は難しくないでしょう。

学校を卒業して社会人になると収入がチェックされて審査難易度が上がってしまうので、カードを作るなら学生のうちに申し込むのがおすすめです。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済・電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費550円 利用無料) 三井住友カードWAON、PiTaPaカード |

発行会社は三井住友カード株式会社で、優れたブランド力が魅力のクレジットカードです。

セキュリティに関しても、早くからICチップ搭載のカード発行・不正利用の探知システムの採用など積極的に展開。200円(税込)につき1ポイントが付与されるので、還元率は0.5%となっています。

【超厳しい】外資系カード

外資系カードとは、アメリカン・エキスプレス(アメックス)やダイナースクラブのような外資系企業が発行するクレジットカードです。

ステータス性が高く、グレードの高いカードは審査難易度も高い傾向にありますが、過去のクレヒスよりも現在の支払い能力を重視してくれるため、人によっては他のカードより作りやすい可能性もあります。

アメリカン・エキスプレス・グリーン・カード

アメリカン・エキスプレス®・グリーン・カード

カードの特徴

世界No.1のステータス性と言われるカードで、一般カードでもゴールドカード並の海外旅行サービスが特徴。年2回開催されるユニバの会員様限定貸切ナイトに応募可能

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 月額1,100円(税込) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000円(利用付帯) ショッピング保険:最高500万円 |

| スマホ決済 | Appl Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード 発行手数料935円 家族カード 月額550円 |

アメリカン・エキスプレス・グリーン・カードは「アメックスグリーン」とも呼ばれるアメリカン・エキスプレスの一般向けカードです。

年会費ではなく月額1,100円(税込)の年会費とやや値が張りますが、特典や保険が充実しているため使い方次第で年会費以上の価値があります。

海外旅行のサービスが手厚い

国内空港ラウンジサービスや手荷物無料宅配サービス、海外旅行先での電話サポートが利用でき、最高5,000万円補償と手厚い海外旅行保険が利用付帯となるのもメリットです。

アメックスグリーンの申し込み資格は20歳以上で安定収入がある方となり、審査通過にはある程度年収や勤続年数も必要となってきますが、専業主婦でも申し込めます。

すぐにお金が必要!なら、無利息期間のあるカードローンもおすすめ

クレジットカードよりも現金を必要としている方であればカードローンの利用をおすすめします。

クレジットカードの発行は早くても3日程度かかりますが、カードローンの融資は即日でも対応しています。しっかりと返済を行えばクレジットヒストリーもたまりますので今後のカード発行にも役立つでしょう。

プロミスは利用が初めての方であれば30日間無利息サービスを提供しているカードローンです。

メールアドレスの登録とWeb明細の利用登録が必須となりますが、申し込みから融資まで最短20分となっているため、急ぎで借り入れをしたい方にも向いています。

また、電話による在籍確認も実施していないためWebで完結できますし、仕事場や身内に借り入れしていることを知られたくない方でも安心して利用で切るのが特徴です。

実質審査なしで作れるカード

クレジットカードの審査に通らない場合、審査なしで作れるカードに申し込む方法もあります。

- 家族カード

- デビットカード

- プリペイドカード

これらのカードは審査なしで作ることができるため、無職の方やブラックでも作れるのがメリットです。

ただ、デビットカードやプリペイドカードはクレヒスが付かず、家族カードの場合も本会員にクレヒスが付く点には気を付けてください。

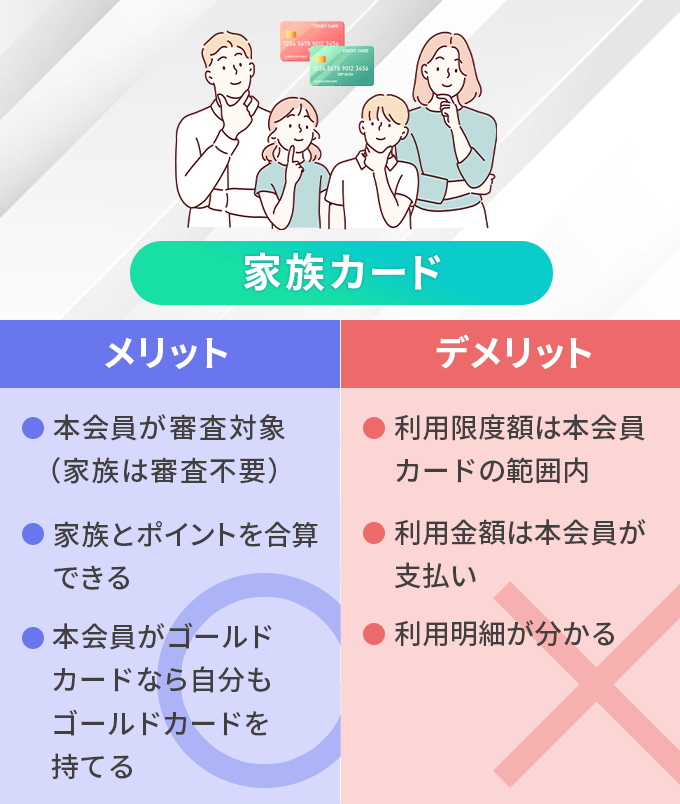

家族カード

家族カードとは、本会員の家族に対して追加発行できるクレジットカードです。

家族カードの審査は本会員に対して行われるため、多くの場合は本会員の利用状況に問題がなければブラックや無職の家族に対しても発行することができます。

多くの場合、本会員と同等のサービスを受けられますが、家族カードの発行には対応するクレジットカードが必要となり、高校生や18歳未満の方は発行できません。

ポイントや引き落とし口座は本会員とまとめられるため注意しましょう。

デビットカード

楽天銀行デビットカード(Visa)

カードの特徴

16歳以上から作れる年会費永年無料のデビットカード。ブラックや無職の人でも「審査なし」で作れる、クレジットカードと同様にポイントもたまるカード

デビットカードとは、使ったその場で銀行口座から代金が引き落とされる即時決済方式のカードです。

後払いのクレジットカードとは異なり審査なしで持つことができます。

楽天銀行デビットカード(Visa)は、年会費無料でポイント還元率1.0%、タッチ決済に対応しているためカードをかざすだけで決済ができ、Visaブランドのため国内でも海外でも使えます。

サービスの手厚いデビットカードもある

楽天銀行デビットシルバーカード(Visa)や楽天銀行デビットゴールドカード(Visa)には、最高30万円・60日補償のショッピング保険が付き、海外ATMからの現地通貨引き出しにも対応しているので海外旅行や留学にも便利です。

申し込み資格は16歳以上、審査なしで作れるのが特徴で、高校生や無職の方、ブラックでも申し込むことができます。

プリペイドカード

VANDLE CARD(バンドルカード)

カードの特徴

クレジットカードを作れない中学生や高校生でも審査なしで発行可能なVisaカード。アプリだけでも決済可能で、リアルカードを発行することも可能

| 発行会社 | 株式会社カンム | ポイント還元率 | なし |

|---|---|---|---|

| 年会費・発行費用 | 無料 | チャージ方法 | コンビニ、クレジットカード ドコモ、ソフトバンクのケータイ支払いなど8種類 |

| 年齢制限 | 制限なし(未成年は保護者の同意が必要) | 利用開始 | 即時利用可能 |

プリペイドカードとは、事前にチャージ(入金)して利用するカードです。デビットカードと同様に、使ったその場で代金が差し引かれるので審査なしで持つことができます。

限度額はチャージした金額となり、コンビニやインターネットバンキングなどでチャージしたり、携帯電話料金と併せて支払えるプリペイドカードもあります。

即時発行可能なバーチャルカード

バンドルカードはVisaカードが使える加盟店・サービスなら利用可能なプリペイドカードです。

アプリ上の「バーチャルカード」という形で即時発行可能なので、インターネットショッピングやゲーム内課金などですぐにカード決済がしたい人にもぴったりです。

アプリダウンロードや利用は無料で、プラスチックカード(リアルカード)の発行も300円で可能。中学生から発行可能でブラックの人でも、無職の人でも審査なしで作れる新しいタイプのカードです。

Visa LINE Payプリペイドカード

Visa LINE Payプリペイドカード

カードの特徴

年会費無料のバーチャルプリペイドカードでApple Pay、Google Payに設定可能。LINEポイントがたまりタッチ決済では2.0%還元

| 発行会社 | 三井住友カード株式会社 | ポイント還元率 | Visaのタッチ決済で2% |

|---|---|---|---|

| 年会費・発行費用 | 無料 | チャージ方法 | 銀行、セブン銀行ATM、LINE Pay カード、ファミリーマート(マルチコピー機)、指定口座オートチャージ |

| 年齢制限 | 制限なし(未成年は保護者の同意が必要) | 利用開始 | 即時利用可能 |

Visa LINE Payプリペイドカードは、全世界4億人を超える会員数を誇るコミュニケーションアプリ「LINE」を管理しているLINE株式会社が発行するプリペイドカード。

発行手数料や年会費が無料、LINEアカウントさえあれば年齢や職業など一切問わず必ず審査に通るカードです。

ポイント還元率が2.0%

このカードの恐るべき点は、年会費無料にも関わらずポイント還元率が2.0%なことです。

三井住友カードなどの一般的なクレジットカードで0.5%なので、Visa LINE Payプリペイドカードの還元率は4倍にあたります。(「高還元率」と呼ばれる楽天カードでも1.0%)

貯めた「LINEポイント」の交換先もLINE内のサービスやAmazonギフト券、マイルなどで使いやすいことで利用者も多いカードです。

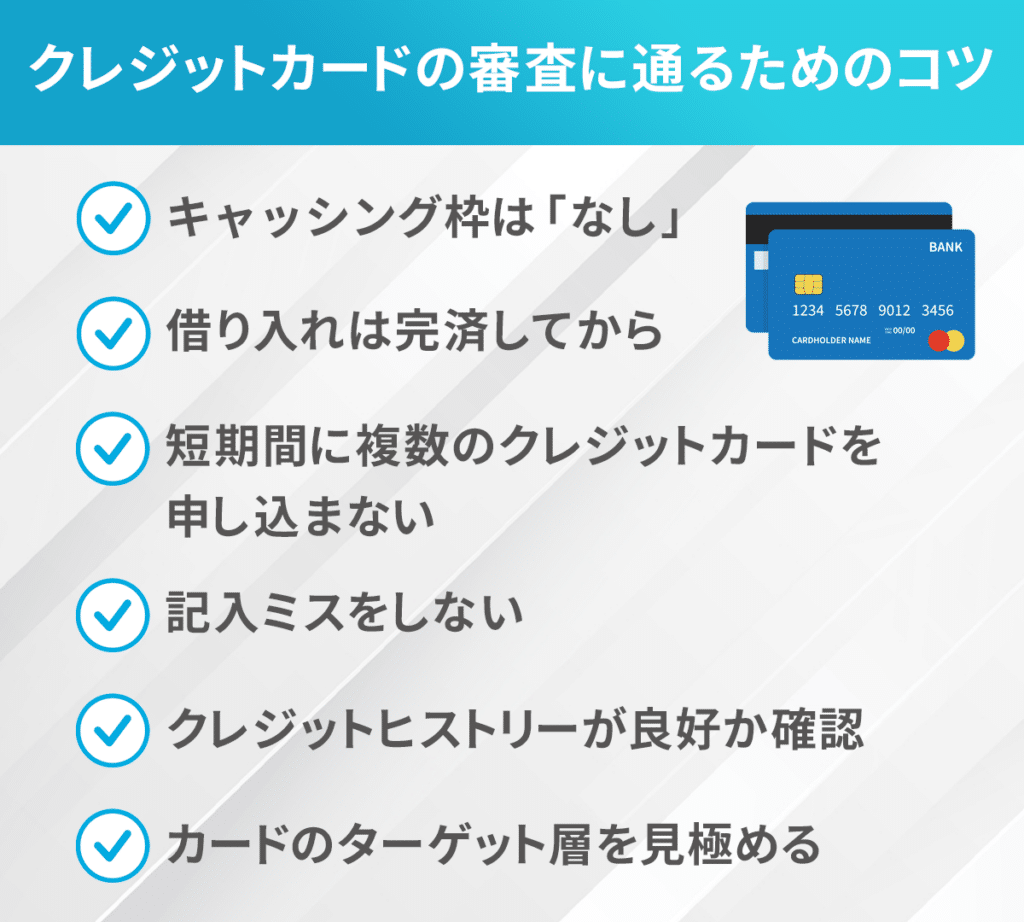

クレジットカードの審査に通るためのコツ

審査が甘いカードを探している方は、少しでも審査通過の可能性を上げたいと考えているはずです。

そこで、ここからは審査に少しでも通過しやすくするためのコツについて説明していきます。

キャッシング枠は「なし」で申し込む

クレジットカードでお金を借りられるキャッシング枠を希望すると、貸金業法の審査も加わるため審査落ちのリスクが高まります。

分割払いやリボ払いも含めて、クレジット枠だけなら割賦販売法に基づく審査のみとなるため審査通過率がアップするのです。

カード審査が不安な場合は、キャッシング枠は「なし(0円)」にして申し込みましょう。

楽天カードのように、収入のない主婦などには最初からキャッシング枠が付けられないカードもあります。

キャッシング枠が必要であれば審査通過後に申し込むこともできるので、カードの取得が先決ならキャッシング枠を付けずに申し込むのが正解です。

借り入れがある場合は返済してから申し込む

すでにカードローンやクレジットカードのキャッシングで借り入れがある場合は返済してから申し込むと審査に通りやすくなります。

これは、貸金業法の「総量規制」によって年収の3分の1を超える借り入れが制限されるためで、キャッシング枠を希望すると審査が厳しくなるのも総量規制の影響です。総量規制の対象となるのは無担保ローンで、住宅ローンや自動車ローンなどは含まれません。

キャッシング枠付きのカードやローンカードは残高がなくても利用枠が残高とみなされてしまいます。使っていないカードローンやクレカは申込前に解約することをおすすめします。

短期間に複数のクレジットカードに申し込まない

短期間に複数のクレジットカードを申し込むと、お金に困っている人と疑われて審査落ちするケースがあります。

これは、キャンペーン目的での入会やカードの現金化などを防止する目的で審査が厳しくなるためで「申し込みブラック」と呼ばれる状態です。

申し込みブラックになるとクレヒスから申し込み情報が消えるまでの6か月間は審査通過が難しくなるので、1か月に申し込むカードの枚数は多くても3枚まで(できれば2枚まで)にしておきましょう。

郵送で申し込む場合はミスのないよう記入する

郵送でカードを申し込む際に意外と多いのが、記入ミスによる審査落ちです。

例えば、電話番号を間違えただけでも連絡が取れないため審査落ちしてしまう恐れがあります。

申込書に手書きする際には読み間違えが起きないよう丁寧な文字で記入して、郵送前には間違いがないか改めて確認しておくと安心です。

インターネット申し込みの場合は入力漏れがあると指摘してくれるので不用意なミスによる審査落ちは防げますので、基本的にはカード会社も推奨しているインターネットでの申し込みがおすすめです。

クレヒス修行をしてから再申し込みをする

ブラック明けのホワイトの方や、スーパーホワイトの方はクレヒスがなく審査に通りづらい状態です。

この場合、クレヒス修行をしてから再申し込みすると審査通過率がアップします。

クレヒス修行とは、審査難易度の低い消費者金融系カードを作って利用したり、携帯電話(スマートフォン)を分割払いで購入するなどの方法でクレヒスを積むことで、短くても6か月間程度はクレヒス修行をするのがおすすめです。

この際に延滞などを起こすと元も子もないので、良いクレヒスが残るようにきちんと支払いを行ってください。

カードのターゲット層を見極めて申し込む

流通系カードなら主婦や女性、学生向けカードなら学生の審査が優遇されているように、カードのターゲット層であればその分審査通過率もアップします。

反対に、ステータスカードになると収入も重視されるためパートやアルバイトなど不安定な職業の場合は審査通過が難しくなるため要注意です。カードを申し込む際には自分に合ったカードを見つけることも重要になってくるでしょう。

審査が不安な方は独自審査カードから

過去にローンやクレジットカードで延滞履歴のある方やブラックの可能性がある人は冒頭で紹介した「消費者金融系カード」から始めるのが良いでしょう。

数回の延滞程度でしたらブラックとは言えないので信販系や流通系のクレジットカードを選ぶのがおすすめです。

稲村優貴子

損害保険会社から2001年FP資格を取得し独立。2006年から6年間日本FP協会鳥取支部長。現在Life For You代表として20年の実績を活かし年間500件の相談・講演・執筆・メディア出演業務を行っている。