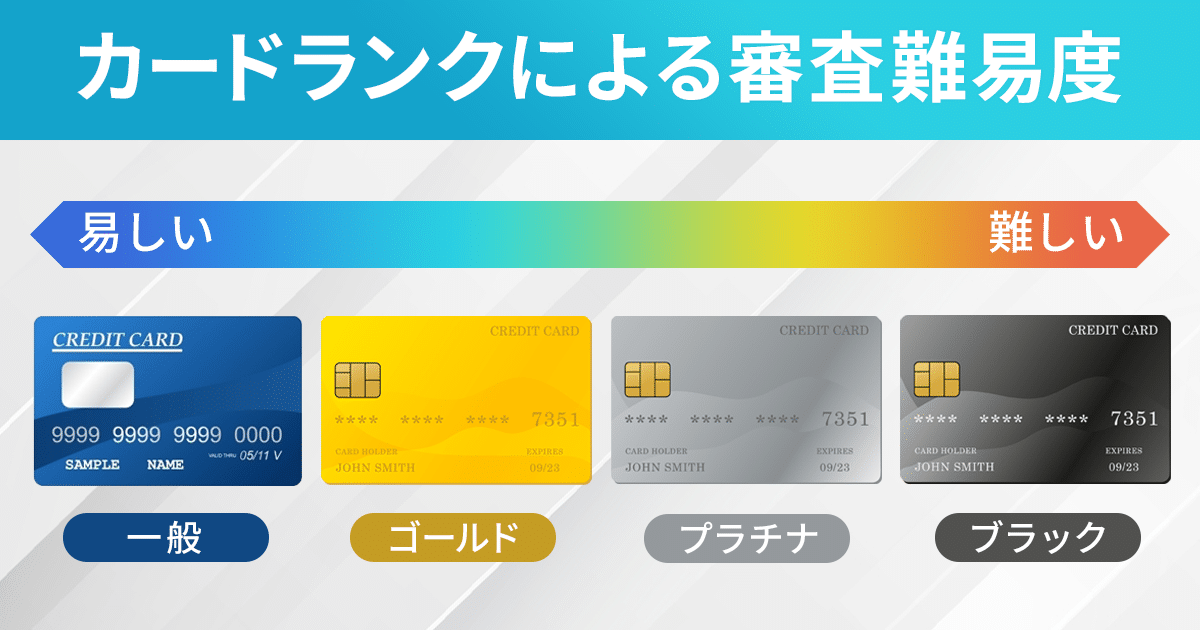

クレジットカードのランクは一般、ゴールド、プラチナ、ブラックと4段階あります。

ブラックカードが最も高いランクに位置していますが、発行しているカード会社が少ないこともありプラチナカードが実質最上位ランクともいえるでしょう。

ゴールドカードは下から2段階目、一般カードよりもランクの高いカードです。

年会費がかかるようになりますが、優待特典や付帯保険、各種サービスが豪華になり、券面はステータスを表すかのようなまばゆいゴールドに。

今回はおすすめのゴールドカード紹介と、利用者ランキングそれぞれを紹介。各カードの特徴や魅力、メリットデメリットを紹介しています。

目次

- 1 おすすめのゴールドカード比較

- 1.1 JCBゴールド

- 1.2 アメリカン・エキスプレス・ゴールド・プリファード・カード

- 1.3 ラグジュアリーカードゴールド

- 1.4 三井住友カードゴールド(NL)

- 1.5 Oliveフレキシブルペイ ゴールド

- 1.6 SAISON GOLD Premium

- 1.7 dカード GOLD

- 1.8 楽天ゴールドカード

- 1.9 JALカード CLUB-Aゴールドカード

- 1.10 ANA JCB ワイドゴールドカード

- 1.11 apollostation THE GOLD

- 1.12 大丸松坂屋ゴールドカード

- 1.13 ビューゴールドプラスカード

- 1.14 エポスゴールドカード

- 1.15 イオンゴールドカード

- 1.16 三菱UFJカード ゴールドプレステージ

- 1.17 ライフカードゴールド

- 2 おすすめゴールドカード利用者数ランキング

- 3 ゴールドカードのメリットと選び方

- 4 目的別におすすめするゴールドカード

- 5 ゴールドカードの審査や申し込み資格

- 6 おすすめのゴールドカード審査に通るためのコツ

- 7 おすすめゴールドカードによくある質問

- 8 年会費が無料になるゴールドカードがおすすめ

おすすめのゴールドカード比較

選び方のポイント

- 年会費重視なら年間利用金額で年会費が無料になるカードがおすすめ

- 旅行重視ならアメックスや年会費が高くても補償の手厚いカードを

- 買い物が多い方は特約店をチェック

- 国際ブランドが直接発行するカードはステータスも高い

スタンダードで使いやすいゴールドカードは「JCBゴールド」となっており、年会費や保険、特約店のバランスが優れています。

ステータス性ではアメックスゴールドの人気が高く、近年では年間100万円利用で年会費が無料になるカードも注目を集めています。

JCBゴールド

JCBゴールド

カードの特徴

国内唯一の国際ブランド「JCBカード」のゴールドカード。「JCBゴールドザ・プレミア」や「JCBザ・クラス」の申し込みの招待を狙うならこのカード。航空機遅延保険が付いているのも特徴

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、2年目以降11,000円(税込) |

| ポイント | Oki Dokiポイント |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約あり ショッピング保険:500万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、QUIC Pay |

| 申し込み条件 | 20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。 |

| 追加カード | ETC・家族(1名様無料)・QUICPay(クイックペイ)TM |

- JCBが直接発行するプロパーカード

- スターバックス、Amazonなどで還元率アップ

- 年間100万円以上利用でポイント1.5倍

- 国際ブランドはJCBのみ

- 20歳以下は申し込み不可

取得を目指しやすいJCBゴールドカード

JCBゴールドカードは「20歳以上で、本人に安定継続収入のある方」であれば申し込めるゴールドカードです。

2024年4月30日までおこなわれている、18歳から24歳を対象とした新生活応援キャンペーン(新規入会)に、JCBゴールドカードが含まれていることから、比較的取得しやすいゴールドカードだといえます。

セブン-イレブンやAmazonではポイント3倍・スタバでは10倍となるなど、JCBオリジナルシリーズパートナーという優待店で利用すると還元率がアップするのも特徴です。

たまったポイントはディズニーリゾートのパークチケットなどに交換できるため、家族や恋人との大切な日に利用できます。

付帯保険、サービスが充実している

事前に旅費をカードで支払うことで「利用付帯」の海外旅行傷害保険が付き、最高1億円まで補償を受けることができます。

また、JCBゴールドカードで購入した品物に生じた損害を補償するショッピングガード保険が付帯しているのも魅力的です。

ゴールドカードらしく、国内の主要空港だけでなく、ハワイ ホノルルの国際空港内のラウンジを無料で利用できるラウンジサービスも。

航空機の遅延保険も付くため、旅先での病気やケガなどのトラブルにしっかりと備えることができます。

ゴールドカードと聞くと自分には無縁なもの、と感じる方もいらっしゃいますが、20歳以上で安定継続収入しており事故なくクレジットカードを使えているなら取得の可能性があるカードです。

アメリカン・エキスプレス・ゴールド・プリファード・カード

アメリカン・エキスプレス®・ゴールド・プリファード・カード

カードの特徴

充実の保険内容だけでなく、ホテルやレストランの優待や、世界中の空港ラウンジの利用ができるプライオリティパスが無料で利用できるなど、アメックスならではのサービスが豊富。100円=1ポイント還元の「メンバーシップ・リワード・プラス」が自動付帯

| 発行会社 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 39,600円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約有り ショッピング保険最高500万円 |

| スマホ決済 | Apple Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み対象 | 20歳以上 |

| 追加カード | ETCカード(年会費無料)発行手数料935円 家族カード2枚まで無料、3枚目以降19,800円(税込) |

- 最高1億円の海外旅行保険が付帯

- 空港VIPラウンジの年会費が無料

- 高級ホテルやダイニングを優待価格で

- 年会費は高め

- 国際ブランドはアメックスのみ

入会特典が豊富でポイントを貯めやすくマイルへの移行も可能

アメリカン・エキスプレス・ゴールド・カード(アメックスゴールド)は入会特典が豊富で、カードを作って利用するだけで多くのポイントを獲得できるのがメリットです。

ショッピング利用なら100円につき1ポイントがたまり、カード利用でたまったポイントは支払いへの利用やアイテムや体験との交換のほか、有料でANAやデルタ航空など航空会社のマイルに交換することも。

また、アメックスゴールドで事前に航空機のチケットやツアー代金を支払うと、最高1億円補償の海外旅行保険が付帯します。

旅費をアメックスゴールドで決済していなくても最高5,000万円の補償があり、航空機の乗継遅延補償や手荷物遅延補償もある充実ぶりです。

国内旅行保険に関しても利用付帯保険で最高5,000万円までの補償があり、安心して旅を楽しむことができます。

空港ラウンジや手荷物無料配送など旅行にうれしいサービス

海外旅行用のクレジットカードを作りたいという方にもアメックスゴールドは候補となるでしょう。

アメックスゴールドなら、本会員に加え同伴者1名も国内外29空港の空港ラウンジを無料で利用でき、空港VIPラウンジの年会費が無料となる「プライオリティ・パス」もあります。

通常は99米ドルのサービスを無料で利用でき、1回32米ドルの利用料も年間2回まで無料となりお得です。

また、定額料金でのエアポート送迎サービス、出発・帰宅時にスーツケース1個を無料で配送してくれる手荷物無料宅配サービスなど、旅行に嬉しいサービスが多いのもアメックスゴールドの魅力でしょう。

ラグジュアリーカードゴールド

LUXURY CARD(ラグジュアリーカード)Gold Card™

カードの特徴

Mastercardの中でも最もランクの高いワールドエリートマスターカードを付帯。デザインはYellow GoldとRose Goldの2色展開となっており、24金コーティングが施されているのが特徴。ポイント還元率が1.5%と高く、電子マネーや固定費の利用でもポイント還元率が下がらない。

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.5% |

| 年会費 | 220,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最高1.2億円(利用付帯) 航空機遅延費⽤、家族特約あり |

| スマホ決済 | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY |

| ポイント | ラグジュアリー・リワード・ポイント |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | ETCカード、家族カード 55,000円(税込) |

- Mastercardの最上位ステータス

- 24時間365日専用のコンシェルジュで予約代行

- 経営者・個人事業主、起業家などハイエンドのコミュニティあり

- 年会費が22万円(経費として計上可能)

- 国際ブランドはMastercardのみ

Mastercardの最上位ステータス

Mastercard最上位ステータスで、唯一無二のハイクラスカードを求めている方にお勧めしたいのがラグジュアリーカードゴールド。

カード自体が24金でできており、ステータス性は最高ランクです。

他社のゴールドカードと比較すると年会費も22万円と高額で、カード会員の60%が経営者様という圧倒的ハイクラスを誇っています。

会員限定のコミュニティがありゴルフコンペや、貸し切りレストランでの会食なども開かれるため、ビジネスシーンでの横の繋がりを作ることも可能です。

コンシェルジュがLINEチャットで対応

ハイクラスカードの特典はもちろん手厚く、24時間365日専属秘書のようなコンシェルジュ対応により利用者を徹底サポートしてくれます。

レストランやホテル、グランピングや居酒屋の予約代行も可能。

電話やメールだけでなく、LINEチャットでの相談もでき、スピード感のあるやり取りができるため忙しい方にもうれしいサービスです。

「子どもが楽しめるレストランを予約してほしい」「週末のホームパーティーでケータリングを手配してほしい」などの要求に、ラグジュアリーカードならではの提案に期待できます。

まさに映画に出てくるセレブのような生活が想像できるゴールドカードとなっています。

三井住友カードゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

- カード情報を盗み見される心配がない両面ナンバーレス

- 条件付きで年会費が無料に

- 最高2,000万円の海外・国内旅行傷害保険、年間300万円までのショッピング保険も

- 年会費がネックになる可能性も

- 特約店以外の還元率は0.5%

18歳以上から申し込めるナンバーレスゴールドカード

三井住友カード(NL)のワンランク上のカードで、三井住友カード(NL)を持っている方がランクを上げて申し込むケースもあるカードです。

(NL)とはナンバーレスのことで、本カードはカード情報を盗み見される心配がない両面ナンバーレス仕様になっており、支払いの確認などは専用のVpassアプリ内で確認できます。

年間で100万円利用することによって、翌年からずっと年会費が無料になることでも有名。

条件付きで年会費が無料になりながらも、最高2,000万円の海外・国内旅行傷害保険、年間300万円までのショッピング保険もあり、ゴールドカードとしても十分な付帯保険もついています。

申し込み条件は「満18歳以上で、本人に安定継続収入のある方(高校生は除く)」となっており、ゴールドカードの中でも比較的申し込みしやすいカードです。

タッチ決済利用で最大7%還元!

通常のVポイント還元率は0.5%ですが、セブン-イレブンやローソン、マクドナルドなどポイントアップ対象のコンビニ・飲食店を利用すると高還元率に。

Apple PayもしくはGoogle Payのタッチ決済でを利用することで、最大7%還元になり普段の買い物やランチを三井住友カードゴールド(NL)にすることで、ポイントがどんどん貯まっていきます。

貯まったVポイントは、1ポイント1円として支払いに使えたりANAマイレージに交換できたり、使い道はさまざま。

銀行系カードのためステータス性も高く、条件付きで無料になる年会費からも扱いやすいカードといえます。

Oliveフレキシブルペイ ゴールド

Oliveフレキシブルペイ(ゴールド)

カードの特徴

世界シェアNo.1のVisaブランド。1枚でキャッシュカード、デビットカード、クレジットカード、ポイント払いを選択可能。銀行とVpassアプリを一括管理できる。SBI証券のクレカ積立のポイント還元率が1.0%。Vポイントアッププログラムのポイント還元率は最大20%

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円年間100万円利用で翌年以降永年無料 |

| 国際ブランド | Visa |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) お買物安心保険:最高300万円 |

| 電子マネー | ApplePay、Googlepay |

| ポイント | Vポイント |

| 申し込み条件 | 日本国内在住で満18歳以上の個人のお客さま※クレジットモードは満20歳以上が対象 |

| 追加カード | ETCカード 年会費550円(税込) |

- 4つの機能が一枚に集約

- 三井住友のVポイントがどんどんたまる

- キャッシュレスメインの方におすすめ

- 引き落とし口座は三井住友のみ

- 国際ブランドはVisaのみ

4つの機能が1枚に集約されたカード

三井住友の「Oliveフレキシブルペイ」は、銀行や決済に加え、証券や保険など必要な金融サービスを1つのアプリにまとめて管理できるサービスです。

そんなOliveのカードは、キャッシュカードとクレジットカード、デビットカードにポイント払いの機能が1枚に集約されています。

アプリから申し込むことができ、アプリ内でクレジット、デビット、ポイント払いの3つの支払い方法をいつでも切り替え可能。

コンビニではデビットカードとして、レストランではクレジットカードとしてなど、その場で切り替えることができるため、柔軟にキャッシュレス決済ができます。

三井住友のVポイントは、セブン-イレブンやローソンなど対象店舗でスマホのタッチ決済をすることで還元率が上がるため、Oliveとの相性も抜群です。

7つから選べる無料保険

Oliveフレキシブルペイには、選べる7つの無料保険があり自分のライフスタイルに合ったものを選択できます。

初期設定は、海外・国内旅行傷害保険です。

選べる7つの保険

・ゴルフ安心プラン(ゴルファー保険)

・弁護士安心プラン(弁護士保険)

・スマホ安心プラン(動産総合保険)

・日常生活安心プラン(個人賠償責任保険)

・ケガ安心プラン(入院保険(交通事故限定))

・持ち物安心プラン(携行品損害保険)

これらの付帯保険が対象になるのは、クレジットモードおよびデビットモードで支払いをした場合に限るため、Oliveの利用が必須です。

Vポイントがどんどん貯まり有効活用できますが、ポイント払いでは補償の対象にはならないので注意してください。

Oliveフレキシブルペイはさまざまな金融サービスを一つにまとめらたり、キャッシュレスが快適におこなえたりと便利ですが、三井住友口座に紐づけるのが必須なため三井住友以外をメインで使っている場合は不便かもしれません。

これから口座含め三井住友にまとめたい、という方はOliveフレキシブルペイ ゴールドを検討してみてください。

SAISON GOLD Premium

SAISON GOLD Premium

カードの特徴

クレディセゾンが発行するゴールドカード。年間100万円利用することで翌年以降の年会費永年無料。映画料金1,000円優待や、コンビニ・カフェ・マクドナルドで最大5%還元。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) 年間100万円利用で年会費永年無料 |

| 付帯保険 | 海外:最高1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) 家族特約あり |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み対象 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETC・家族 |

- 優待の種類が140万件以上

- 毎月映画を観る方におすすめ

- 年間100万円以上していれば年会費永年無料

- 年間100万円の条件が未クリアだともったいない

- 還元率を5%にするには年間60万円利用が必要

140万件にもなる優待特典

SAISON GOLD Premiumの優待は、映画館や飲食、レジャーなど全部で140万件以上あり、年会費以上のお得な特典を受けられます。

TOHOシネマズやユナイテッド・シネマなど大手映画館にて、映画料金がいつでも1,000円で鑑賞できるほか、飲食店やレジャー施設なども割引価格利用可能です。

映画料金1,000円でのチケットは毎月3枚までという縛りがありますが、恋人や夫婦、お子さんと一緒に毎月1本映画を観るという方であれば十分でしょう。

また、カード年間利用額に応じてポイント還元率が上がり、セブン-イレブンとローソン、スターバックス、マクドナルドなどではポイント還元率が通常の10倍の5%にアップします。

普段利用するお店が対象店舗に入っているなら、割引やポイント還元率のアップでとてもお得になります。

年間100万円以上していれば年会費永年無料

SAISON GOLD Premiumは年会費11,000円かかるゴールドカードですが、年間100万円以上すれば翌年の年会費が無料になります。

毎年100万円以上利用すれば実質永年無料になるだけでなく、どのお店・サービスでカード利用をしても還元率が1%に。(年間50万円以上利用で適用)

セゾンカードのアプリを使っていれば利用時の即時通知を受け取ることもでき、不正利用があった際に気付くことも自分がいくら使っているかの確認もできます。

年会費を気にせずワンランク上のゴールドを持ちたいという方は、SAISON GOLD Premiumも候補になってきそうです。

dカード GOLD

dカード GOLD

カードの特徴

NTTドコモ発行の通信系・IT系クレジットカード。通常ポイント還元率も1.0%と高く、ドコモユーザーなら毎月のスマホ代やプロバイダ料金が10%ポイント還元となる。最大10万円のケータイ補償や空港ラウンジサービスも付帯。学生の申し込みも可能

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高300万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード 年会費1,100円(初年度無料) |

- ドコモケータイ、光の支払いでもポイントがたまる

- スマホの補償サービスが充実

- 最大1億円補償の海外旅行保険と、最大5,000万円補償の国内旅行保険

- ドコモ以外を利用の方には不向き

- 学生の申し込みもOKだが本人収入は必要

ドコモケータイ・ドコモ光の利用料金10%ポイント還元!ケータイ補償も充実

ドコモユーザーならスマホ代・プロバイダ料金でポイント還元が受けられ、ケータイ補償が付いたdカード GOLDがお得です。

dカード GOLDは、ドコモケータイ・ドコモ光の利用料金が10%ポイント還元となる特典があり、ケータイ補償も3年間・最大10万円補償にグレードアップしています。

10%ポイント還元は端末代金などを除く1,100円(税込)につき100ポイントの還元を受けることができ、毎月1万円程度の料金がかかっている場合はこの特典だけで年会費の元を取ることも可能です。

ケータイ補償はドコモケータイ(スマホ)の紛失・盗難・修理不能を補償するサービスで、同一機種・同一カラーの端末再購入費用の一部を補償してくれます。

一般カードのdカードの場合、ケータイ補償は1年間・1万円と高額なスマホはカバーしきれないため、スマホのトラブルに備えるならdカード GOLDの方がおすすめです。

最高1億円補償の海外旅行保険や無料の空港ラウンジサービスが付帯

海外旅行に便利なクレジットカードを作りたいという方にもdカード GOLDはぴったりです。

dカード GOLDには、最大1億円補償の海外旅行保険と、最大5,000万円補償の国内旅行保険が付帯しています。

海外旅行保険はカードの利用条件を問わない自動付帯の保険ですが、最大1億円補償はカードで旅費などを支払った場合に適用されます。

国内旅行保険に関しては、カードで該当する旅費を支払う必要がある「利用付帯」の保険なので注意しましょう。

家族カードを発行した家族会員も同様の補償を受けることができ、カードを発行できない子供に対しては家族特約の補償があるので、家族旅行の際にも安心です。

楽天ゴールドカード

楽天ゴールドカード

カードの特徴

年会費格安で楽天市場で最大3%還元。楽天カードの基本機能や海外旅行保険に加え、ハワイ・ワイキキ・国内主要空港ラウンジ無料サービス。楽天証券の投信積立クレジット決済のポイント還元率0.75%(通常0.5%)。楽天経済圏には必須のカード。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 2,200円(税込) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) カード盗難保険 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、楽天Edy |

| ポイント | 楽天ポイント |

| 申し込み条件 | 原則20歳以上の安定収入のある方 |

| 追加カード | ETC(年会費無料)・家族カード |

- 楽天市場をはじめ楽天サービスでポイント高還元

- 年会費が2,200円と安い

- 格安でありながら空港ラウンジのサービスなども

- ステータス性を重視する方には物足りない

- ポイント還元率を重視するならプレミアムカードの方がお得

楽天市場はポイント最大5倍!楽天サービスで還元率アップ

楽天市場でポイントを貯めたいという方は、楽天ゴールドカードを作るとお得です。

楽天ゴールドカードは楽天市場でポイント最大5倍になるカードで、いつものネットショッピングでもより多くのポイントを貯めることができます。

一般カードである楽天カードの場合、楽天市場で利用した際のポイントは最大3倍なので、比較すると楽天ゴールドカードは2%も還元率がアップしているのがメリットです。

その他にも、楽天トラベルはポイント最大2倍・楽天ポイント加盟店で最大3倍・Rakoo(ラクー)加盟店でポイント2倍と、楽天関連サービスで還元率がアップするため楽天のサービスを利用する機会が多い方に向いています。

年会費2,200円(税込)の格安ゴールドカード!ETCカードは年会費無料

年会費が安いゴールドカードを探している方には楽天ゴールドカードは候補となるでしょう。

2,200円(税込)(2,200円(税込))の格安ゴールドカードでありながら、空港ラウンジサービスや楽天市場でのポイントアップなど、サービスが充実しているのがメリットです。

空港ラウンジで楽天ゴールドカードと当日の航空券(半券)を提示するだけで入ることができ、ドリンクサービスなどを無料で利用可能。

格安ゴールドカードは空港ラウンジサービスが付帯していないカードも多い中、回数制限があるとはいえ年会費が割安な楽天ゴールドカードで利用できるのは大きな魅力です。

一般カードの楽天カードの場合、楽天会員のランクがダイヤモンド会員またはプラチナ会員でないと550円(税込)(550円(税込))のETCカード年会費が発生しますが、楽天ゴールドカードならETCカードが年会費無料で持てます。

JALカード CLUB-Aゴールドカード

JALカード CLUB-Aゴールドカード

カードの特徴

JALカードが発行する飛行機によく乗る方におすすめのクレジットカード。搭乗ごとにフライトマイルが+25%と高くなるのが特徴。付帯保険は自動付帯で家族特約もあるので家族旅行も安心。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 17,600円(税込) |

| 付帯保険 | 国内:5000万円(自動付帯) 海外:最高1億円(自動付帯分:5,000万円) 家族特約あり ショッピング保険:300万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay(JAL Pay)、WAON、楽天Edy |

| ポイント | JALマイル |

| 申し込み条件 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETC・家族 |

- 最高1億円補償の海外旅行保険が付帯

- JALビジネスクラスのチェックインカウンター利用可能

- JAL利用の回数が少ない方には不向き

- 学生は申し込めない

最高1億円補償の海外旅行保険が付帯

JAL CLUB-Aゴールドカードには、最高1億円補償の国内・海外旅行保険が付帯しています。

国内旅行保険の最高補償額は「JALダイナースカード」のみ1億円でその他のカードはいずれも5,000万円補償。

海外旅行保険はJALダイナースカード、JAL・JCBカード、JALカードOPクレジットの3枚が各1億円(一部利用条件あり)、その他のカードは最高5,000万円補償です。

空港ラウンジの利用やJAL機内販売商品の割引など、JALを頻繁に利用する方なら最大限お得になるでしょう。

JALビジネスクラス・チェックインカウンターなど旅行や出張に嬉しい特典

国際線の利用時に空港のチェックインカウンターが混雑している時も、JALビジネスクラス・チェックインカウンターを利用してスムーズにチェックインを済ませることができます。

ビジネスクラスを利用せず、エコノミーや特典航空券で搭乗する場合でもカードを提示すると利用できるので出張の際にも便利です。

また、当日の予約・変更ができて割引運賃でマイルが100%たまる「JALビジネスきっぷ」も忙しいビジネスマンにとって役立つサービスでしょう。

ANA JCB ワイドゴールドカード

ANA JCB ワイド ゴールドカード

カードの特徴

海外・国内の旅行傷害保険が付き、フライトや提携店でのショッピング利用で100円毎に1マイル付与。エコノミー利用時もビジネスクラス専用カウンターでチェックイン可能。マイル移行手数料無料。搭乗ボーナスマイル25%還元

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 15,400円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(自動付帯) 国内航空:最高5,000万円 ショッピング保険:最高500万円 |

| 電子マネー | Apple Pay、Google Pay |

| ポイント | Oki Dokiポイント |

| 入会資格 | 20歳以上で、ご本人様に安定継続収入のある方(学生不可) |

| 追加カード | 家族カード 年会費4,400円 ETCカード 年会費無料 |

- ANAを乗る方向けに特化されたゴールドカード

- マイルが無制限にたまる

- 空港ラウンジの利用、ビジネス専用カウンターでチェックインも

- ANA利用回数が少ない方には不向き

ANAをゴールドのステータスで快適に

ANA JCB ワイドゴールドカードは、ANAマイレージクラブと楽天Edy、JCBクレジットの機能が1枚に集約されたクレジットカードです。

新規入会時、継続時にそれぞれ2,000マイルがプレゼントされ、搭乗ごとには区間基本マイレージの+25%が還元されます。

飛行機利用時や提携店でのショッピング利用で100円毎に1マイル貯まっていく(無制限)ため、ANAを乗る方向けに特化されたカードだといえます。

また、国内の主要空港、ハワイ ホノルルの国際空港内のラウンジを無料で利用できたり、ANA国際線エコノミークラス利用時でもビジネスクラス専用カウンターでチェックインできたり、ANA利用時にうれしいサービスが揃っています。

最高1億円を補償する付帯保険付き

旅行傷害保険が海外で最高1億円、国内の場合最高5,000万円、ショッピングガード保険は国内外問わず最高500万円と旅行、出張を頻繁にする方には安心な保険がついています。

ANAを利用する方なら持っておきたい1枚になりそうです。

ショッピング時のポイント還元率などはほかのカードと比べると見劣りするため、ANA利用者に特化しているカードというのだけ注意してください。

apollostation THE GOLD

apollostation THE GOLD

カードの特徴

ポイント還元率は1,000円で10ポイントと常に2倍。年に一度カードを利用すると通常年会費550円の「ねびきプラスサービス」が年会費無料で付帯。ショッピングご利用金額累計が年間200万円以上で、次年度年会費無料

| 発行会社 | 出光クレジット |

|---|---|

| ポイント還元率 | 1.0%~2.0% |

| 年会費 | 11,000円(税込) |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円(利用付帯) 海外旅行傷害保険:最高5,000万円(自動付帯) ※傷害死亡・後遺障害の金額です ショッピングガード保険:年間300万円 |

| ポイント | プラスポイント |

| スマホ決済・電子マネー | Apple Pay、Google Pay |

| 申し込み条件 | 年齢25歳以上で安定収入のある方 |

| 追加カード | ETCカード(年会費無料)、家族カード |

- 毎日車に乗る方におすすめ

- ガソリン代がお得に

- 出光ETCカードが年会費無料

- 年会費が無料になる年間200万円以上の利用がネック

ガソリン代が抑えられるゴールドカード

apollostation THE GOLDは、apollostationでガソリン・軽油・灯油の値引が受けられるゴールドカードです。

新規入会後1ヶ月はガソリンと軽油が1Lごとに5円引き、灯油が1Lごとに3円引きの特典が受けられます。

また、毎月apollostation THE GOLDを使えば使うほど値引き率がアップしていき(最大10万円以上)、apollostationのガソリン、軽油が合計200Lまで最大10円/L引きになる特典も。

出光SS以外ではポイント還元率が1%になりますが、決して低くなくお得にポイントが貯まっていきます。

車通勤をしていて、毎月10万円以上のカード決済がある方ならガソリン代を抑えられるでしょう。

便利で安心なドライブを

apollostation THE GOLDを所持していれば、出光ETCカードが年会費無料に。

本人・家族会員様ともに年会費が無料になり、ETC利用分の支払いをapollostation THE GOLDですればその分のポイントも還元されます。

また、出光スーパーロードサービスという、事故に遭ったり故障したり困ったときに安心な24時間、年中無休のサポートも。

もしも自走できない状態であっても、レッカーサービスもついた安心のサービスで、ETC同様本人だけでなく家族会員ともに自動付帯されます。

自身だけでなく家族も車通勤をしている方であれば、1枚持っていれば「助かった」という場面があるかもしれません。

大丸松坂屋ゴールドカード

大丸松坂屋ゴールドカード

カードの特徴

大丸・松坂屋での利用で「大丸松坂屋ポイント」5%還元。QIRAポイント1.0%還元で一般カードの2倍。付帯保険が手厚く、女性向けの優待サービスが豊富

| 発行会社 | JFRカード |

|---|---|

| ポイント還元率 | 1.0%~6.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高5,000万円(自動付帯+利用付帯・家族特約付帯) 国内:最高5,000万円(自動付帯+利用付帯・家族特約付帯) お買物安心保険:年間300万円 |

| スマホ決済 | Apple Pay、楽天ペイ、Google Pay(Visaのみ) |

| ポイント | 大丸松坂屋ポイント、QIRA[キラ]ポイント |

| 申し込み条件 | 25歳以上で、本人または配偶者に安定した継続的な収入のある方 |

| 追加カード | 家族カード 年会費1,100(税込) ETCカード 年会費無料 |

- 大丸や松坂屋で100円につき5ポイントたまる

- 公共料金や交通費などの支払いでもポイント加算

- 高級レストランの優待など大丸松坂屋ならではの特典が魅力

- 申し込めるのが25歳以上と年収などハードルが高めの可能性も

大丸松坂屋以外でもポイントがどんどん貯まる

百貨店の大丸や松坂屋を利用する方におすすめなのが、大丸松坂屋ゴールドカード。

大丸、松坂屋で買い物することで100円=5ポイントの大丸・松坂屋のポイントが貯まり、さらに大丸松坂屋カードのクレジット利用でQIRAポイントが100円=1ポイント貯まります。

通常200円につき1ポイント付与されるQIRAポイントですが、ゴールドカードなら100円につき1ポイントになり2倍の還元率に。

公共料金や交通費の支払いなど、日常で発生する支払いを大丸松坂屋ゴールドカードにまとめれば、どんどんQIRAポイントが貯まり、1ポイント1円として大丸松坂屋ポイントに交換することもできます。

大丸松坂屋ならではの優待

高級レストランのコース1名様無料になったり、ヘリコプターのクルージングが優待価格で利用できたり、贅沢な時間を過ごせる優待がそろっています。

レストランでの優待は季節に合った内容に変更されることもあり、春であれば桜が見えるレストランでのランチが特別価格になるなど四季を楽しむことも。

いつもと違う贅沢な時間を過ごしたいというニーズを満たしてくれる大丸松坂屋ゴールドカードは、25歳以上の方が申し込めます。

ビューゴールドプラスカード

ビューゴールドプラスカード

カードの特徴

モバイルSuicaでの定期券購入で4%還元。きっぷの購入で最大10%のJRE POINT。東京駅の「ビューゴールドラウンジ」、国内主要28空港のラウンジが無料で利用可能。定期券利用やオートチャージも使える。

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高5,000万円(自動付帯)家族特約付き 国内:最高5,000万円(自動付帯) |

| 電子マネー・スマホ決済 | Suica、Apple Pay、Google Pay |

| ポイント | JREポイント |

| 入会資格 | 日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方 |

| 追加カード | 家族カード 年会費3,300円(税込)初年度無料 ETCカード 年会費524円(税込) |

- Suica一体型でオートチャージが便利

- 新幹線、グリーン券購入で10%ポイント還元

- 東京駅のラウンジが利用可能

- 年会費が高め

- Suica利用者のサブカード向き

オートチャージが便利&ポイントが貯まる

ビューゴールドプラスカードは、JR東日本グループでの特典や優待が受けられるカードです。

Suica一体型のカードで、定期券の購入や残高不足を気にしなくて良いオートチャージ時にポイントが付与されます。

また、えきねっとの新幹線予約やモバイルSuicaグリーン券の購入でも10%還元。

JR東日本の新幹線利用者は持っておきたいカードだといえます。

普段の買い物、Suica利用時に貯まるJRE POINTはSuicaの電子マネーに交換することもでき、毎日電車に乗る方であればポイントを上手に活用できそうです。

東京駅のラウンジで出発前の時間をゆっくりと

ビューゴールドプラスカードを所持していれば、東京駅にあるビューゴールドラウンジ、国内の主要28空港内とハワイ・ホノルル国際空港内の空港ラウンジが利用できます。

また、年間400万円以上の利用があれば、厳選されたホテルでの宿泊、ディナーへのペア招待や空港ラウンジが利用できるプライオリティパスがもらえるなど、豪華な特典も。

毎日の通勤や買い物をビューゴールドプラスカードで一枚で完結できればJRE POINTが効率よく貯まります。

エポスゴールドカード

エポスゴールドカード

カードの特徴

マルイが手がけるカードで、マルイで年4回10%割引の特典がある。全国10,000店ある飲食店・レジャー施設などで割引優待。3つのショップを選んでポイントアップするゴールドカード独自の特典も付帯。一般カードで年間50万円利用してランクアップすると初年度から年会費無料。

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,000円(税込) 年間50万円利用で年会費無料 |

| 付帯保険 | 海外:最高5,000万円(利用付帯) |

| スマホ決済・電子マネー | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み対象 | 満18歳以上のかた(学生を除く)。すでにエポスカードをお持ちのかたは18歳・19歳(学生を除く)でも可能 |

| 追加カード | ETC・家族 |

- マルイ、モディでポイントアップ

- ポイントアップするお店は300以上

- スーパーやコンビニでもポイントがどんどんたまる

- 国際ブランドがVISAのみ

- 初年度から年会費無料なのはインビテーションからの発行のみ

マルイではポイント2倍&10%割引!選べるポイントアップ店もお得

エポスゴールドカードの通常ポイント還元率は0.5%ですが、マルイ・モディ、マルイのネット通販(マルイウェブチャネル)では2倍の1.0%還元に。

期間限定で10%ポイント還元が実施されるため、マルイ系列のお店を頻繁に利用するなら持っていて損はないカードです。

カード会員限定で年に4回、10%割引となる「マルコとマルオの7日間」というセールもあり、実店舗とマルイのネット通販の両方でお得にショッピングを楽しむことができます。

また、エポスゴールドカードには「選べるポイントアップショップ」といって、300以上の対象店舗の中から3つのショップを選んで最大3倍のポイントを獲得できるサービスがある点も特徴です。

スーパーやコンビニ、ドラッグストアなど日常的に利用するお店はもちろん、公共料金やスマホ代、保険料なども対象となっているのでポイントを貯めやすくなります。

海外旅行傷害保険が充実

海外旅行の際に保険付きのクレジットカードが欲しいという時、補償が手厚いエポスゴールドカードは強い味方です。

エポスゴールドカードの海外旅行傷害保険は旅行費などの支払いで適用条件を満たせる「利用付帯」の保険で、最高補償額は5,000万円、病気やケガの際には300万円まで補償されるので安心イオンゴールドカード

イオンゴールドカード カードの特徴 年会費無料で海外旅行保険が付帯し、ラウンジも利用できるゴールドカード。申し込みにはイオンカードで年間50万円以上利用の方に届く招待状(インビテーション)が必要 イオンカードゴールドは、年間100万円以上利用があれば一般カードから切り替えられるカードです。 最初からゴールドカードを申し込むことはできないため注意してください。 イオンゴールドカードは、イオンのお店で20日・30日に5%割引となる「お客さま感謝デー」の優待があり、55歳以上の方なら15日の「G.G感謝デー」も5%割引で、毎日の買い物がお得になるカードです。 通常ポイント還元率は0.5%ですが、イオングループの対象店舗ならいつでも2倍の1.0%となり、毎月10日の「ときめきWポイントデー」はイオン以外のお店でカードを利用した場合も1.0%還元となります。 イオンゴールドカードは、イオンモールなどにあるイオンラウンジを利用することができ、買い物の合間に無料でドリンクやお菓子、新聞や雑誌を同伴者(3名まで)と一緒に楽しむことが可能です。 他にも、イオンカード会員限定の旅行割引やレジャー施設などの優待も利用可能です。 一部を除き、通常のイオンカードは旅行保険が付帯しないのがデメリットですが、イオンゴールドカードには最高5,000万円補償の海外旅行傷害保険と、最高3,000万円補償の国内旅行傷害保険、最高300万円補償のショッピングセーフティ保険が付帯します。 いずれも利用付帯ですが、海外旅行保険の疾病治療費・傷害治療費はどちらも300万円と手厚く、旅先でのケガや病気に備えられる旅行好きの方にうれしい特典です。 また、国内6か所の空港ラウンジに無料で入れる空港ラウンジサービスも付くため、出発前にドリンクサービスなどを利用することができます。 イオンゴールドカードは家族カードも年会費無料で発行可能で、本人会員と同様の特典やサービスを利用できるためお得です。 三菱UFJカード ゴールドプレステージ カードの特徴 三菱UFJニコス株式会社が発行する年会費も格安のゴールドカード。安定した収入のある人であれば20歳以上から申し込み可能。空港ラウンジも利用可能 三菱UFJカード ゴールドプレステージは、ポイントアップの対象店舗(セブン-イレブンやローソン、松屋)で最大19%還元されます。 ポイントアップ対象の店舗で通常5.5&、支払い口座の三菱UFJ銀行への指定、登録型リボ「楽Pay」の登録など、複数の条件がありますがそれらを達成していることで合計最大19%ポイント還元に。 セブン-イレブンで1ヶ月9,000円分買い物をしていた場合、最大1,710円相当分のポイントが戻ってきます。 貯まったポイントはギフトに交換したりポイント移行したり、使い道はさまざま。 国内空港ラウンジの利用が無料になったり、宿泊施設やレジャー施設などで割引が適用されたりと特典がありますが、注目したいのは厳選されたレストランでの優待です。 三菱UFJカード ゴールドプレステージの会員が利用できる「ゴールド・グルメセレクション」では、和洋中、さまざまなジャンルのレストランがラインアップされています。 そんなレストランの所定コースメニューを2名以上で利用した際に、1名分のコース料理が無料に。 例えば、銀座にあるフレンチレストランでは1名25,300円(税込)のコースがあり、三菱UFJカード ゴールドプレステージの特典で1名分無料になります。 この1回の食事だけで年会費以上の金額がお得になるため、恋人や家族との大切な日にレストランに行くという方におすすめです。 ライフカードゴールド カードの特徴 年会費11,000円(税込)のゴールドカード。空港ラウンジが利用できるほか、最高1億円補償の旅行傷害保険が自動付帯となるのが特徴。 ライフカードゴールドは、日本に住む18歳以上(電話連絡が可能)の方なら申し込めるゴールドカードです。 審査基準は公開されていませんが、25歳以上、30歳以上のみ申し込めるゴールドカードに比べると、ハードルの低いカードともいえます。 そんなライフカードゴールドには、海外旅行傷害保険と国内旅行傷害保険など持っているだけで適用される自動付帯の保険が充実。 全国主要空港のラウンジを無料で利用することもでき、20代前半でちょっと背伸びしてゴールドカードが欲しい・・・という方にぴったりかもしれません。 ライフカードのポイントは、基本1,000円につき1ポイント貯まっていきますが、入会後1年は1.5倍にアップ。 誕生月なら常にポイントが3倍になり、欲しかった自分へのプレゼントや旅行の支払いをすれば、よりお得にポイントが貯まります。 ポイントが貯まるお店は特に限定されておらず、年間の利用金額が200万円以上になると翌年常に還元率が2倍になるなど、使えば使うほどお得になっていく仕組みが魅力です。 ▼総合ランキング

発行会社

イオンフィナンシャルサービス株式会社

ポイント還元率

0.5%~1%

年会費

永年無料

付帯保険

海外:最高5,000万円(利用付帯)

国内:最高3,000万円(利用付帯)

ショッピング保険:300万円

電子マネー

WAON

ポイント

WAON POINT

入会資格

イオンカードで年間50万円以上利用後、招待状から入会

追加カード

家族カード 年会費無料

ETCカード 年会費無料

イオンで5%割引の特典&イオンラウンジも利用できる

国内・海外旅行保険や空港ラウンジサービスが付帯

三菱UFJカード ゴールドプレステージ

発行会社

三菱UFJニコス

ポイント還元率

0.5%

年会費

11,000(初年度無料)

付帯保険

国内:最高5,000万円(利用付帯)

海外:最高5,000万円(自動付帯、家族特約付き)

ショッピング保険300万円

電子マネー・スマホ決済

Apple Pay、Google Pay

ポイント

グローバルポイント

申し込み条件

20歳以上でご本人または配偶者に安定した収入のある方(学生を除く)

追加カード

ETCカード(年会費無料)

家族カード(年会費無料)

UnionPay(銀聯) 新規発行手数料1,100円(税込)

対象店舗で最大19%のポイント還元

ゴールドカードならではの複数特典

ライフカードゴールド

発行会社

ライフカード

ポイント還元率

0.5%

年会費

11,000円(税込)

付帯保険

海外:最高1億円(自動付帯)

国内:最高1億円(自動付帯)

ショッピング保険 200万円

電子マネー・スマホ決済

Apple Pay、Google Pay

ポイント

LIFEサンクスポイント

入会資格

日本国内にお住まいの18歳以上で、電話連絡が可能な方

追加カード

家族カード 年会費無料

ETCカード 年会費無料

18歳以上で申し込めるゴールドカード

場所を選ばないポイントプログラム

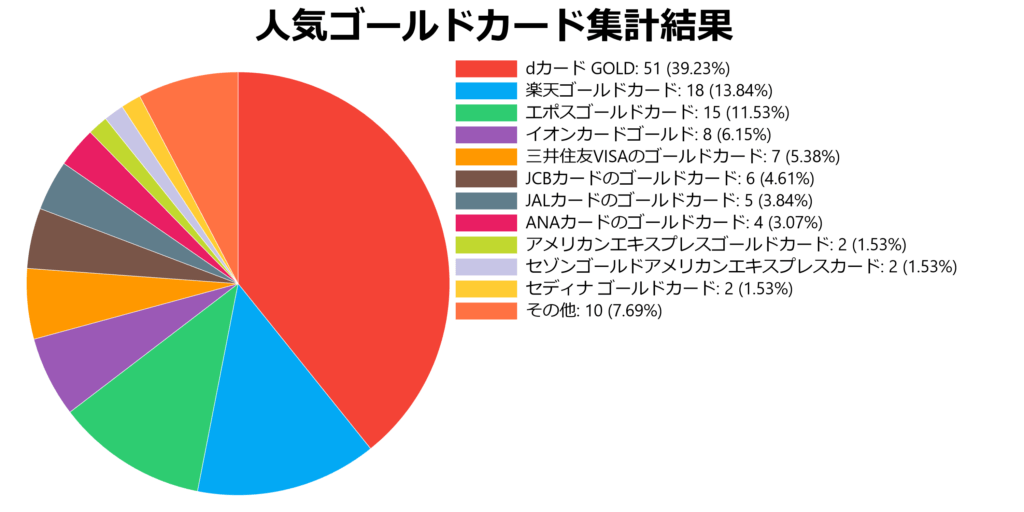

おすすめゴールドカード利用者数ランキング

順位

カード名

人数

割合

1位

dカード GOLD

51人

39.23%

2位

楽天ゴールドカード

18人

13.84%

3位

エポスゴールドカード

15人

11.53%

4位

イオンゴールドカード

8人

6.15%

5位

三井住友カードゴールド

7人

5.38%

6位

JCBカードのゴールドカード

6人

4.61%

7位

JALカードのゴールドカード

5人

3.84%

8位

ANAカードのゴールドカード

4人

3.07%

9位

アメリカン・エキスプレス・ゴールド・カード

2人

1.53%

9位

セゾンゴールド・アメリカン・エキスプレス・カード

2人

1.53%

9位

セディナ ゴールドカード

2人

1.53%

当サイトはクレジットカードを保有している男女1500人を対象にインターネットでアンケート調査を行いました。

そのうち、ゴールドカードをおすすめのカードとして選んだ130人のデータを基に、実際に利用者数の多いゴールドカードを集計しています。

利用者数No.1は「dカード GOLD」

dカード GOLD

カードの特徴

NTTドコモ発行の通信系・IT系クレジットカード。通常ポイント還元率も1.0%と高く、ドコモユーザーなら毎月のスマホ代やプロバイダ料金が10%ポイント還元となる。最大10万円のケータイ補償や空港ラウンジサービスも付帯。学生の申し込みも可能

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高300万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード 年会費1,100円(初年度無料) |

人気のゴールドカードランキングBEST10の第1位に輝いたのは「dカード GOLD」です。

dカード GOLDは、会員数が1,000万人を突破しており、国内利用者数No.1ともいわれています。

一般カードのランキングでは楽天カードが圧倒的な強さを見せたのに対し、ゴールドカードランキングではdカード GOLDがナンバーワンになりました。

dカード GOLDはドコモユーザー必須ともいえるお得な特典が満載のカードで、おすすめのゴールドカードとしておよそ4割の方が選んだことからもその人気が窺えるでしょう。

「利用者の多いゴールドカードなら安心」という方はdカード GOLDを選択してはいかがでしょうか。

2位以下は僅差で王道ゴールドカードが人気

2位以下は「楽天」「エポス」「イオン」「三井住友」「JCB」のゴールドカード利用者が多く、知名度やグループの大きいゴールドカードが並びました。

「エポスカード」「イオンカード」は一般ランクの利用者が多く、年間の利用金額を満たすとインビテーションが送られてくるため、ランクアップする方が多いようです。

「三井住友カードゴールド(NL)」は年間100万円を利用すると年会費永年無料になることで有名となり、対象店舗での還元率アップが7%と高いため人気に拍車がかかっています。

「JCBゴールド」は王道ゴールドカードとして人気が高く、幅広い利用ができるため、スタンダードなゴールドカードを利用していきたい層にも選ばれています。

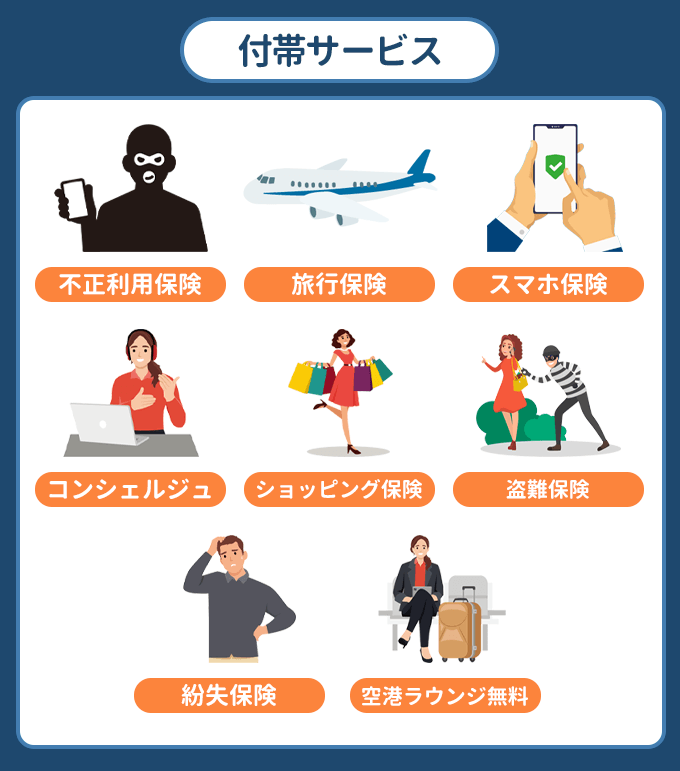

ゴールドカードのメリットと選び方

一般カードよりもランクの高いゴールドカード。

持っていることで得られるステータス性だけでなく、上記画像のような複数のメリットがあります。

年会費と特典のバランス

ゴールドカードは、基本的に年会費無料で持てるカードはありません。

定められた年間利用金額を超えた場合無料になるケースもありますが、1万円以上の年会費がかかることがほとんどです。

持っているだけでお金がかかるゴールドカードですが、その分ポイント還元率の高さや付帯保険の充実度、高級店で優待割引されるなど、さまざまな特典があります。

今回ご紹介した「三菱UFJカード ゴールドプレステージ」は、高級レストランでの所定コース(1万円から2万円)が1名分無料になる優待があり、1回の食事で年会費以上の金額に。

自分が優待割引の恩恵をどれだけ受けられるか、というのを考慮してカードを選べば年会費以上の特典が受けられるでしょう。

旅行に関する保険やサービスは適正か

旅行時の傷害を補償してくれる旅行傷害保険の金額、利用付帯か自動付帯か、ショッピング保険の有無など確認しておきましょう。

今回ピックアップしたゴールドカードはどれも国内外の旅行傷害保険だったり、ショッピング保険だったり、付帯保険が充実しています。

ライフカードゴールドに関しては旅行傷害保険が自動付帯ですが、その分補償金額が低く設定されていました。

該当カードで決済していなくても適用される自動付帯も便利ですが、金額に差があることに注意してください。

そのほか、ゴールド会員向けのコンシェルジュがいるかどうかは、主にホテルやレストランの予約、相談をしたい方におすすめです。

利用限度額

ゴールドカードの利用可能限度額は50~300万円ほどですが、発行されるカードによって異なります。

利用可能枠は申し込み者の年収やクレジットカード利用状況などによりカード会社が決定します。

アメックスやラグジュアリーカードなどの外資系は限度額の上限値の設定がなく、毎月の利用金額に合わせて上昇していきます。毎月の出費金額が大きい方は外資系カードを選択するのが良い選択です。

基本は50~300万円ほどだと考えておきましょう。

他のカードにはない独自の特典を重視

ゴールドカードは、一般カードよりもランクが高く年会費がかかります。

持つことがステータスになるカードでもあるゴールドカードには、豪華な特典がついているのが魅力的。

旅行傷害保険やショッピング保険の付帯しており、補償される金額も高額です。

そのほか空港のVIPラウンジを利用できたり、有名レストランやホテルの割引特典がついていたり、カード独自の特典がついていることもあります。

今回ピックアップしたカードの中では、ラグジュアリーカードゴールドの特典が特徴的であり、経営者・個人事業主、起業家などハイエンドのカード会員限定コミュニティがありビジネスの場としても利用可能。

一般カードにはない独自の特典があるのも、ゴールドカードの魅力です。

ステータスは券種によって差がある

一般カードのワンランク上のゴールドカードは、その金色の券面などからステータス性を示す指標にもなります。

日頃からクレジットカードを利用しており、さまざまな場面で支払い時にステータスを示したいという人にもゴールドカードはおすすめです。

ただ現在は招待制ではなく、18歳以上で安定した収入があれば申し込めるというゴールドカードも増えてきており、ステータス性を重視する場合はカードを厳選しなければなりません。

ステータス性を考えるなら、JCBゴールドやアメックスゴールドが筆頭でしょう。

特にアメックスゴールドは年会費が3万円と経済的な余裕がなければ持てず、空港ラウンジや海外旅行時の特典、サービスが充実しています。

券面の高級感からも、憧れのゴールドカードともいえるでしょう。

目的別におすすめするゴールドカード

17枚ピックアップしたゴールドカードを目的別に分け、おすすめのカードを紹介していきます。

- ステータス性が高いゴールドカード

- ポイントがたまりやすいゴールドカード

- 旅行に強いゴールドカード

- 年会費が安いゴールドカード

項目は上記の4通りです。

ステータス性が高いゴールドカード

| カード名 | おすすめポイント |

|---|---|

アメックスゴールドプリファード |

・各社ゴールドカードと比較してもステータスが高く人気 ・素材がメタル製なので重厚感、存在感がある ・旅行優待が手厚い |

JCBゴールド |

・日本のゴールドカードで国内利用には困らない ・グルメや映画などさまざまな優待あり ・国内、ハワイの空港ラウンジ利用可能 |

三井住友カード ゴールド |

・ゴールドカードのサービスが40年近く続き社会的信用度高め ・高級ホテルや旅館の予約を割引価格で ・国内や海外の旅行保険は最高5,000万円の補償 |

今回ピックアップしたカードの中でステータス性に優れているのは「アメックスゴールドプリファード」「JCBゴールド」「三井住友カード ゴールド」の3枚です。

「JCB」「AmericanExpress」「Visa」それぞれの国際ブランドを代表するゴールドカードです。「三井住友カード ゴールド」は「三井住友カードゴールド(NL)」よりもワンランク上の存在です。

やはりゴールドカードのサービスが始まってからの歴史、ブランドの信頼度、年会費の高さ以上の付帯保険・サービスなどを考慮しても、所持しているというステータス性は高いでしょう。

ゴールドカードはステータス性を考慮して選びたいという方は、上記3枚から選んでみてください。

ポイントがたまりやすいゴールドカード

| カード名 | おすすめポイント |

|---|---|

Oliveフレキシブルペイ ゴールド |

・対象のコンビニ、飲食店での利用時にポイント還元率が最大+6% ・年間100万円以上の利用で翌年度以降の年会費が無料 ・4つの機能が一枚に集約されているのが魅力 |

dカード GOLD |

・ドコモユーザーの方なら最大限お得にポイント還元 ・年間利用累計額100万円達成で1万円相当の特典がもらえる ・dカード特約店利用でポイントがよりたまる |

オリコカード ザ ポイント プレミアム ゴールド |

・オリコモールを利用すれば最大15%ポイント還元 ・いつでもどこでも還元率1%< ・ためたポイントはギフト券や他社ポイントに交換可能 |

ポイントがたまりやすいカードは「Oliveフレキシブルペイ ゴールド」「dカード GOLD」「オリコカード ザ ポイント プレミアム ゴールド」の3枚です。

Oliveフレキシブルペイ ゴールドのような、ポイント還元率アップする対象の店舗がコンビニや飲食店であれば毎日利用している可能性があり、ポイントがどんどん貯まっていきます。

そのためポイントのたまり方を気にするなら、日常的に利用するコンビニやスーパー、飲食店が対象になっているカードから選ぶのがおすすめです。

旅行に強いゴールドカード

| カード名 | おすすめポイント |

|---|---|

JALカード CLUB-Aゴールドカード |

・JAL利用者向けのゴールドカード ・ショッピング利用100円につき1マイルたまる ・自動付帯、最高5,000万円補償の海外旅行傷害保険と国内旅行傷害保険 |

ANA JCB ワイドゴールドカード |

・ANA利用者向けのゴールドカード ・ANA国際線エコノミー利用時でも、ビジネス専用カウンターでチェックイン可能 ・ショッピング利用でも100円につき1マイルたまる |

ANAアメックスゴールド |

・海外旅行、出張に頻繁に行く方向けのゴールドカード ・最高1億円補償の海外旅行傷害保険、最高5,000万円の国内旅行傷害保険が付帯 ・プライオリティパスが年2回まで無料に |

旅行時に活躍するゴールドカードは「JALカード CLUB-Aゴールドカード」「ANA JCB ワイドゴールドカード」「ANAアメックスゴールド」の3枚です。

マイルのたまりやすさ(フライト、ショッピング時)や旅行傷害保険やショッピング保険の内容、空港ラウンジの利用などを考慮して選ぶのが良いでしょう。

特にアメックスは、海外旅行・出張時の優待が充実しています。

海外での観光案内に加え、病気や怪我の補償や病院の手配、日本語での通訳など、トラブル時も安心なサポートがついており、国内よりも海外という方はアメックスがおすすめです。

年会費が安いゴールドカード

| カード名 | おすすめポイント |

|---|---|

三井住友カードゴールド(NL) |

・年間100万円利用で翌年以降の年会費永年無料 ・対象のコンビニ・飲食店でVポイント最大20%還元 ・最高2,000万円の海外/国内旅行傷害保険 |

SAISON GOLD Premium |

・年間100万円利用で翌年以降の年会費永年無料 ・セブン-イレブンやスターバックスで還元率アップ ・空港ラウンジが無料で利用できる |

楽天ゴールドカード |

・年会費が2,200円とゴールドカードの中でも安いカード ・海外旅行傷害保険とカード盗難保険が付帯 ・楽天市場、楽天ブックス、楽天証券などでポイント還元率アップ |

年会費が安いゴールドカードは「三井住友カードゴールド(NL)」「SAISON GOLD Premium」「楽天ゴールドカード」の3枚です。

三井住友カードゴールド(NL)とSAISON GOLD Premiumに関しては、年会費がそれぞれ5,500円、11,000円かかりますが、年間100万円以上のカード利用があれば翌年無料になります。

条件こそありますが確実に無料にできることを考えると、3枚の中で年会費が最も高いSAISON GOLD Premiumがお得でしょう。

三井住友カードゴールド(NL)、SAISON GOLD Premiumはセブン-イレブンやローソンなどのコンビニをはじめ、スターバックスなどのカフェでもポイント還元率がアップします。

毎朝コンビニ、カフェに寄ってから出勤しているなんて方はこれらのカードであれば、年会費分の年間利用額の達成だけでなくポイント還元にも期待できますね。

ゴールドカードの審査や申し込み資格

ゴールドカードは審査が厳しいというのは事実です。

いくら機能が良いカードを見つけたとしても、審査に通らなければ意味がありません。

ここでは、審査に通るための対策をまとめました。

審査難易度はカードによって異なる

ゴールドカードといっても、審査難易度はカードによって異なります。

流通系のゴールドカードは比較的審査が易しく、外資系は厳しいとされているので申し込みの際には注意が必要です。

例えば、同じゴールドカードでも楽天カードとアメックスでは審査難易度に大きな差があります。

| カードの種類 | 審査難易度 | 代表的なカード |

|---|---|---|

| 流通系カード | 普通 | イオンゴールドカード エポスゴールドカード |

| 通信系・IT系カード | 普通 | dカード GOLD |

| 信販系カード | 普通 | JCBゴールド ライフカードゴールド |

| 航空系・交通系カード | 普通 | JALカード CLUB-Aゴールドカード ビューゴールドプラスカード |

| 銀行系カード | 厳しい | 三井住友カードゴールド(NL) 三菱UFJカード ゴールドプレステージ |

| 外資系カード | 厳しい | アメックスゴールドプリファード ラグジュアリーカードゴールド |

また、同じアメックスでもアメックスが直接発行する「プロパーカード」の方が審査は厳しく、セゾンゴールドアメックスのような「提携カード」の方が審査難易度は低くなっています。

審査が厳しいゴールドカードの場合、収入も重視されるので自分の身の丈に合ったカードを選ぶことも重要になってくるでしょう。

条件の「申し込み年齢」「安定収入」について

ゴールドカードの多くは20歳以上、安定した継続のある収入があるということが申し込み条件として定められているカードが多いです。

「安定した継続のある収入」とは、会社員であり、勤続年数も求められることと同義となります。

プラチナカードになると更に「社会的に信用を有する方」などの項目も加わります。ゴールドカードは所持しているだけで年会費がかかることを考えると、経済的に余裕がある方というのが前提になってきます。

いずれゴールドカードを持ちたいという方は、早い段階でクレジットカードヒステリーを形成し、信頼できる人物だということをアピールするのがおすすめです。

ゴールドカードの年収の基準

ゴールドカードの審査を通過するための年収は公開されていません。

あくまでも予想ですが、300万円以上あれば審査通過を期待できるでしょう。

ゴールドカードの中には年会費が安く設定されていたり条件によっては無料になったりと、持つことのハードルが下がってきています。

その分20代前半の方でも安定した収入がありクレジットカードヒステリーが問題なければ、300万円の届かずともゴールドカードを持てる可能性も。

招待がないと申し込めないカードも

ゴールドカードの中には、招待がないと申し込めないカードもあります。

例えばイオンゴールドカードは、一般カードのイオンカードを利用していて、直近の年間カードショッピングが100万円以上の方のみ切り替えることができ、自分で申し込むことはできません。

エポスゴールドカードの場合は、エポスカードを利用していて招待を受けた場合は年会費無料で持てますが、自分で申し込む場合は年会費が発生します。

このように、イオンカードやエポスカードの一般カードを利用しているとゴールドカードの招待が届く場合がありますが、ゴールドカードの切り替えには審査があり、利用状況などによっては審査に落ちる可能性もある点には注意してください。

おすすめのゴールドカード審査に通るためのコツ

ゴールドカードに申し込む前、申し込み時にやっておきたいことをまとめました。

クレヒス修行をしよう

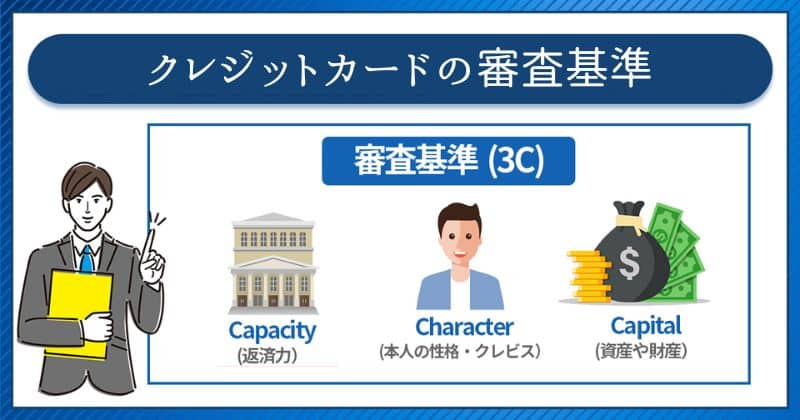

クレジットカードの審査では「クレジットヒストリー(クレヒス)」が重視されます。

クレヒスとは、過去のカードやローンの利用履歴で、その中には携帯電話本体の割賦販売も含まれているため注意が必要です。

カード会社は、申し込みを行った方がきちんと返済してくれる人物かどうかをクレヒスから判断するため、過去に滞納(延滞)を起こしたり、自己破産などの金融トラブルを起こしていると審査落ちする恐れがあります。

滞納を起こした場合は5年、自己破産は10年間クレヒスに記録が残ってしまうため、その間はどのカードを申し込んでも審査通過は厳しいでしょう。

また、カードやローンなどを利用したことがなく、全くクレヒスが記録されていない「スーパーホワイト」という状態の方も参照する情報がないため審査に通りにくい傾向があります。

クレヒスがない場合や、審査通過の自信がない場合は、ゴールドカードを申し込む前に、その会社の一般カードで良いクレヒスを作る「クレヒス修行」を行うと審査に通りやすくなるのでおすすめです。

キャッシング枠はなるべく少な目にして申し込む

ゴールドカードの審査通過のコツは、キャッシング枠はなるべく少な目にして申し込むことです。

クレジットカードで支払いを行う「ショッピング枠」は割賦販売法の審査が行われますが、お金を借りられる「キャッシング枠」については貸金業法の審査が必要になります。

ショッピング枠だけを希望した場合と比較すると、キャッシング枠を希望した方が審査は厳しくなるでしょう。

審査に通りやすくするためにはキャッシング枠を希望しないか、なるべく少な目に申し込むことが重要です。

カードによっては「入会後検討」という選択肢があったり、カード発行後に改めて審査を受けてキャッシング枠を設定できる場合もあります。

キャッシング枠は年収の3分の1以下に借り入れが制限される「総量規制」の対象なので、すでに他社から借り入れがあると審査に通りづらくなる点にも注意が必要です。

年収を増やす

ゴールドカードの審査では年収も重視されます。特に「安定継続収入がある方」といった条件がある場合は、収入の安定性もみられるので注意してください。

ゴールドカードを持ちたいのであれば、収入を増やす必要も出てくるでしょう。

カード申し込み時の年収は自己申告制ですが、カード会社は年齢や会社の規模などから年収を推測することができるので、嘘をついたり上乗せするのはやめてください。

もし、申告した年収とカード会社の予測年収がかけ離れていた場合、不審に思われて審査落ちするケースもあります。

転職や引っ越し前に申し込む

転職や引っ越しを控えている場合、転職や引っ越しを行う前にカードを申し込むのが正解です。

カードの審査では、勤続年数や居住年数もチェックされますが、どちらも長いほど高評価となります。

このため、転職や引っ越しを行う前にカードを申し込み、カードが発行されてから登録情報を変更するようにした方が良いでしょう。

おすすめゴールドカードによくある質問

ゴールドカードに関する疑問を解消できるよう、いくつかのQ&Aを用意しました。

学生でもゴールドカードは持てる?

申し込み条件が「満18歳以上・安定継続収入のある方(高校生は除く)」のような場合、高校生以上かつアルバイトで安定した収入があるなら審査通過の可能性があります。

今回ピックアップした「三井住友カード ゴールド(NL)」は申し込み条件が上記と同じのため、学生でも絶対に持てないというわけではありません。

専業主婦でもゴールドカードは持てる?

専業主婦の場合、配偶者の年収を含めた「世帯収入」が審査対象になります。

配偶者の審査に問題なければ、クレジットカード本会員として審査通過の可能性があります。

ゴールドカードを持つメリットは?

ステータス性をアピールできるのが一番のメリットです。

ゴールドカードを持っていることで、「安定した収入がある」「役職がある人」などの印象を与えることができます。

自身のステータス性を表すものの一つとして、ゴールドカードを持つのもおすすめです。

年会費が無料になるゴールドカードがおすすめ

ワンランク上のゴールドカードを持つには高い年会費を払う必要がありますが、中には条件をクリアすれば翌年の年会費が無料になるカードも。

今回ご紹介した「三井住友カードゴールド(NL)」「Oliveフレキシブルペイ ゴールド」「SAISON GOLD Premium」は、年間100万円のカード利用があれば、翌年の年会費が無料になります。

年間100万円と聞くとハードルが高いかもしれませんが、家賃や公共料金、携帯電話やインターネットなどの通信費、スーパーやコンビニなど日常的な買い物、レストランやホテルなどの旅費など、さまざまな支払いを一枚のカードでおこなえば条件はクリアできそうです。

ゴールドカードの中でも利用金額の設定目標が定めやすいので、年会費がネックになる方は、上記の4枚から検討してみてください。

ゴールドカード初心者の方は、幅広く利用できるスタンダードで信頼性のある「JCBゴールド」をおすすめします。

▼関連記事

-

-

年会費無料・格安のゴールドカード比較!招待制や無料条件も解説

持つだけで価値があるゴールドカード。現在では年会費1万円未満でも持つことができるゴールドカードがいくつも発行されています。 なかには、招待状(インビテーション)が来れば年会費無料で持てるゴールドカード ...

-

-

即日発行可能・スピード発行可能なゴールドカード比較!

海外旅行傷害保険が付帯していたり、提携店舗での特典やサービスが充実しているのがゴールドカード。 ステータス性も高く一目置かれるので、いつかはゴールドカードを持ちたいと考えている方も多いでしょう。一般カ ...

-

-

学生でも作れるおすすめゴールドカード!審査基準や申し込み条件を解説

ゴールドカードはクレジットカードの中でもステータス性が高く、常に人気のあるカードです。 「審査難易度が高い」「年会費が高額」といったイメージを持つ方も多いですが、学生でも作れるゴールドカードが存在しま ...

-

-

ゴールドカード究極の1枚!30代・40代~持っていても恥ずかしくないカード

年齢が上がってくると、もう1枚クレジットカードを作ろうと思う人や、高ステータスなカードを持ちたいという人もいるのではないでしょうか。 この記事では究極の1枚におすすめしたいゴールドカードをご紹介します ...