「普段行くお店でお得になるクレジットカードが欲しい」

「専業主婦でカードの審査が通るのか不安・・・」

こんな方におすすめなクレジットカードを13枚ピックアップしました。

カードそれぞれの特徴やお得になるお店をはじめ、専業主婦の方が申し込みをする際に押さえておきたいポイントを紹介しています。

また、アンケート結果をまとめた「主婦が実際に使っているクレジットカードランキングBEST10」も紹介しているので、最後までチェックしてみてください。

目次

専業主婦におすすめのクレジットカードの選び方

主婦向けのクレジットカードでは提携店でポイントアップや割引のあるカードをラインナップしています。

カード審査は、配偶者の収入面などを元に発行されるため、すでにご主人様がクレジットカードを利用しているのであれば問題なく発行できるでしょう。

クレジットカードを選ぶ際に基準になるポイントをまとめました。

- 年会費で選ぶ

- ポイント還元・割引で選ぶ

- お得になるお店で選ぶ

- 女性向け特典で選ぶ

基準を明確にしておけば、悩まずサクッと候補を絞れるでしょう。

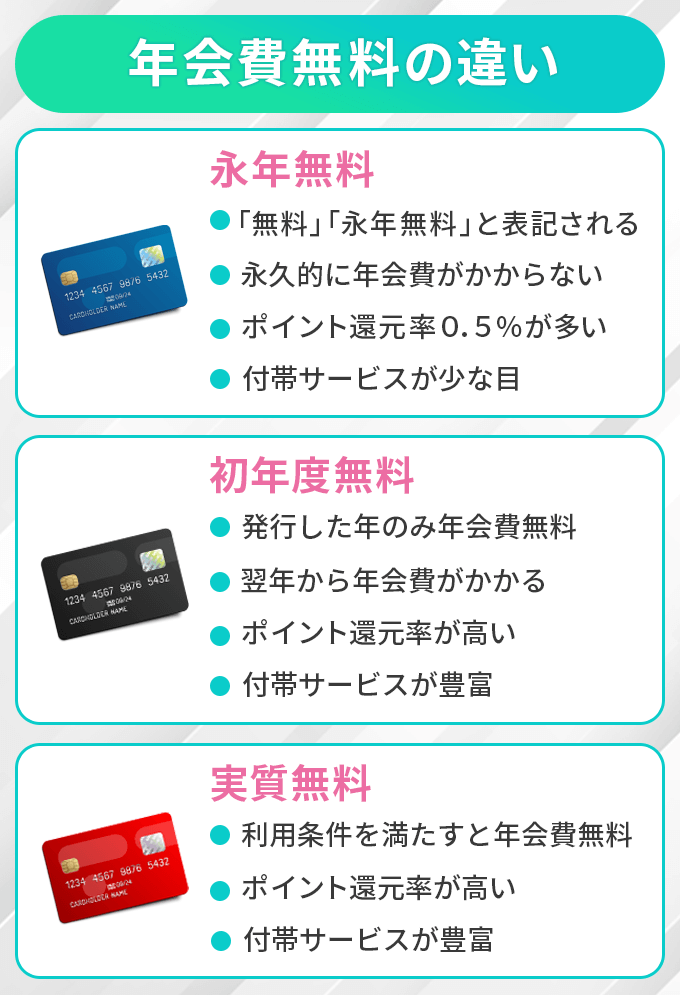

年会費で選ぶ

まず年会費が無料であるかが重要になるでしょう。

カードを持つこと自体にお金はかけなくて済み、ポイントがたくさん貯まるクレジットカードがおすすめです。

年会費が高くなると優待特典や付帯保険が豪華になっていくメリットもありますが、専業主婦の方と考えるとまずは年会費永年無料が良いでしょう。

ポイント還元・割引で選ぶ

食料品や日用品を買うとき用に、スーパーやデパートでのポイント還元率が高くなるカードを選ぶのもおすすめです。

| カード | 特約店 |

|---|---|

| イオンカード | イオングループで割引とポイントアップ |

| セブンカード・プラス | イトーヨーカドー、セブン-イレブンなどセブン&アイグループで割引とポイントアップ |

| 三井住友カード(NL) | セブン-イレブン、ローソン、マクドナルド、ガストなど飲食店からコンビニでポイントアップ |

| JCBカード | Amazon、スターバックスなどJCB提携のお店でポイントアップ |

今回ピックアップしたクレジットカードの中では上記カードなどが当てはまり、一覧表では「お得な店舗」も紹介しています。

毎日ないし毎週通うスーパーは繰り返し利用するからこそ、ポイントが貯まりやすく支払いに充てやすくなりお得です。

お得になるお店で選ぶ

スーパーやデパートでお得になるカードを挙げましたが、よく通販を利用する方にはそれぞれに特化したカードを選ぶのもおすすめです。

楽天カードやAmazon Mastercardなどがメジャーですが、イオンカードのような店舗に特化しているカードも。

スーパーやデパート、通販それぞれ普段利用するのはどこかで、クレジットカードを選ぶのが無難かもしれません。

女性向け特典で選ぶ

クレジットカードによっては、美容やコスメに関連するサービスがお得になったり女性特有の病気のサポートする保険がついていたり、女性を対象にしたカードもあります。

普段の買い物用にすでにクレジットカードを持っている場合は、ポイントや還元率ではなく、関連するサービスや保険目当てで選んでも良いでしょう。

主婦におすすめのクレジットカード比較

「お得なお店」を利用することで「特約店還元率」が返ってきます。

他にも独自の割引優待を特典としているカードがあるため、特徴から気になる券種があれば詳細をチェックしてみてください。

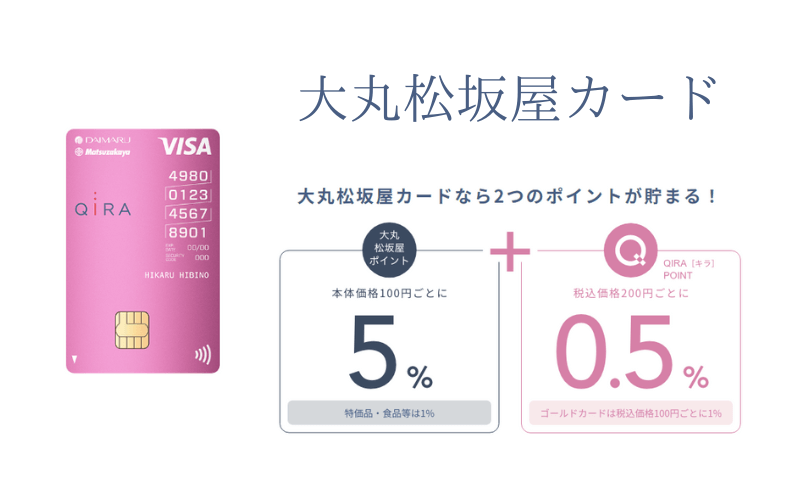

大丸松坂屋カード

大丸松坂屋カード

カードの特徴

大丸・松坂屋での利用で「大丸松坂屋ポイント5%+QIRAポイント0.5%」の合わせて最大5.5%のポイント還元。Visaのタッチ決済付帯、1名様につき家族カード275円(税込)、自分磨きをサポート、「空で遊ぶをもっと気軽に快適に」ヘリコプタークルージングのご優待付

| 発行会社 | JFRカード |

|---|---|

| ポイント還元率 | 0.5%~5.5% |

| 年会費 | 初年度年会費無料、2年目以降2,200円(税込) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) お買物安心保険:年間100万円 |

| スマホ決済 | Apple Pay、楽天ペイ、Google Pay(Visaのみ) |

| ポイント | 大丸松坂屋ポイント、QIRA[キラ]ポイント |

| 申し込み条件 | 満18歳以上で、安定した収入のある方 その配偶者、または学生 (高校生・留学生は除く)の方 |

| 追加カード | 家族カード( 275円(税込)) |

大丸松坂屋カードは、大丸松坂屋やPARCOなどでポイントアップするクレジットカードです。

ショッピング保険が付いているので普段のお買い物からブランド品などの高額な決済も安心。

旅行保険も付いているのでパートナーやお友達との旅行の時も万が一に備えることができます。

大丸松坂屋で5.5%還元

大丸松坂屋カードは2つのポイントがたまる特徴があります。

普段のお買い物では基本ポイントの「QIRA[キラ]ポイント」がベースとしてたまり、大丸松坂屋でのお買い物の時は「大丸松坂屋ポイント」が5%還元で付与されます。

QIRAポイント:普段のお買い物で200円につき1ポイント

QIRAポイントもPARCOやホテルニューオータニなどの特約店でポイント2~4倍にアップするお店もあります。

QIRAポイントは大丸松坂屋ポイントへ等価交換できるので、日常のショッピングでためたポイントも大丸松坂屋で利用できます。

エステやグルメの割引優待

セルフエステの部位無料サービスや、デパコスのプロに無料相談できるカウンセリングを受けられるなどの特典が多数揃っています。

グルメでは「コメダ珈琲店」「ピザハット」などで会員限定の割引クーポンが使えるので、ランチやデリバリーでもお得に利用することができます。

大丸松坂屋の利用が多い方なら、たくさんポイントをためることができるカードです。

三井住友カード(NL)オーロラデザイン

三井住友カード(NL)オーロラデザイン

カードの特徴

初めてクレジットカードを持つ人でも安心して利用できるセキュリティが高い銀行が発行するカード。対象のコンビニ・飲食店でのスマホタッチ決済で7%還元。カード差し込み不要のタッチ決済にも対応しているのでお会計がラク。

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円(利用付帯) |

| スマホ決済・電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費550円 利用無料) 三井住友カードWAON、PiTaPaカード |

三井住友カードのナンバーレスカードとして2023年に新デザインとして加わったのが、パステルカラーが目を引くオーロラデザインです。

ナンバーレスカードは券面にカード番号や有効期限などの記載がなく、盗み見されるリスクがなくセキュリティ面において安心できるのが特徴的。

最短10秒でカード番号発行

三井住友カード(NL)は、申し込みから最短10秒で発行されるクレジットカードです。

プラスチックカードは申し込み後、1週間程度を目安に自宅に届きます。

Apple PayとGoogle payに登録をすれば、全国のコンビニやスーパーなどiDマークがあるお店でタッチするだけでお支払いができるように。

財布を取りだす手間も小銭を探す手間も省けて、スピーディーに支払いできるようになります。

対象のコンビニ・飲食店で最大7%ポイント還元

三井住友カード(NL)を使って、対象のコンビニ・飲食店でスマホタッチ決済をすることで7%ポイント還元されます。

カードを発行したらApple Pay、Google Payに登録しておきましょう。

日常的に画像のコンビニやファミレスなどを利用する方なら、ポイントが貯まりやすく最大限三井住友カード(NL)の良さを活かせるでしょう。

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

JCBカードW plus L

JCB カード W plus L

カードの特徴

写真家、映画監督、デザイナーの蜷川 実花デザインのカードも選べる。セブン-イレブン、Amazon、スターバックスなどの優待店利用で2.0%以上ポイントが返ってくるのがメリット。女性向けのプレゼント企画や、協賛企業からの優待特典あり。

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険最高100万円(海外のみ) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

JCBカードW plus Lは、女性にうれしい特典が充実している18~39歳限定のナンバーレスカードです。

年会費が無料であったり@cosemでの割引・優待があったりするだけでなく、リーズナブルな保険に加入することもできます。

女性のための保険サポート

JCBカードW plus Lには入会後、WEB申し込みできる女性のための保険(損保ジャパン)が用意されています。

乳がんや子宮がん、子宮筋腫、妊娠の合併症などの病気で入院・手術をおこなった場合、通常の倍額の入院保険金と手術保険金が補償されます。

また補償対象の病気は限定しておらず、ほとんどすべての病気による日帰り入院から最長180日の長期入院まで補償。

満18~満69歳、月額保険料290円~とリーズナブルなので、安心感を買うという意味でもおすすめの保険です。

会員限定の各種優待あり

JCBには、“キレイ”をサポートする協賛企業「LINDAリーグ」という企業群があります。

JCBカード W plus L会員であれば、協賛企業である@cosmeやロクシタン、BUYMAやスターバックスなどでOki Dokiポイントの優待・割引特典・商品の抽選キャンペーンの特典が受けられます。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、セブン‐イレブン、ローソンなど対象のコンビニ・飲食店で最大19%還元キャンペーン実施中。※最大19%ポイント還元には上限など各種条件がございます。

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5%~19% |

| 年会費 | 1,375円 ※翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険100万円 |

| ポイント | グローバルポイント |

| 電子マネー・スマホ決済 | Apple Pay(Visa、Mastercardのみ)、Google Pay、QUICPay |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費440円、ETCカード、UnionPay(銀聯)発行手数料1,100円 |

三菱UFJニコス株式会社が発行するカードの中で最もスタンダードなカードです。

年会費は初年度無料で、カード利用が年に1回でもあれば翌年の年会費が無料なので「実質年会費無料」で持つことができます。

対象店舗で5.5%還元

全国のセブン-イレブンやローソン、松屋など対象店舗でポイント還元率がアップし、最大5.5%になります。

タイミングによっては、ポイントアップするキャンペーンも適用されることでより高い還元率になるときも。

通常のポイント還元率は、1ヶ月の利用額1,000円利用で1ポイント(5円相当)なので0.5%還元です。

そう考えるとキャンペーン時を狙って買い物するのも良いでしょう。

4種類のブランドから選択できる

カードデザインは1種類ですが、国際ブランドはVisa・Mastercard・JCB・アメックスの4種類から選択可能です。

カード表面はナンバーレスなのでとてもシンプル、カード情報は裏面に記載されているので自分だけが確認できます。

三菱UFJ銀行の銀行系カードのためセキュリティも万全です。

不正利用の被害にあわないよう24時間365日モニタリングされているだけでなく、もしも不正利用の被害にあっても全額保証されるので安心。

楽天カード

楽天市場をはじめ、楽天グループの利用がお得になるカードです。

通販はAmazonより楽天派、という方であればまずは持っておきたい1枚だといえます。

楽天ポイントが貯まりお得に

楽天カードの通常ポイント還元率は1.0%で、100円の利用につき1円相当の楽天ポイントがたまります。

楽天サービス利用ではポイント還元率がアップするため、楽天市場をはじめとした楽天好きの方におすすめ。

貯めたポイントは楽天のサービスや飲食店など町のお店で利用でき、ANAのマイレージや楽天Edyへと交換して使うことも可能です。

毎月特定の日ならポイントアップ

毎月5と0の付く日(5日・10日・15日・20日・25日・30日)は、ポイント4倍獲得のチャンスです。

事前のエントリーが必要になりますが、楽天カードを使って楽天市場で買い物をするだけでお得にポイントがたまっていきます。

日用品などまとめて通販で買っているという方なら、楽天市場の上記の日程に合わせて買い物するのがおすすめです。

イオンカード(waon一体型)

イオンカード(WAON一体型)は、クレジットカードに電子マネー機能が付いたカードです。

イオンでの割引き特典が受けられるのはもちろん、ディズニーデザインのカードも選べます。

イオンカードならではのお得な日も

イオングループの対象店舗なら、WAON POINTがいつでも2倍で買い物できます。

毎月20日と30日は「お客さま感謝デー」となり、買い物代金が5%オフに。

また、毎月15日は「G.G感謝デー」55歳以上の会員限定になりますが、全国のイオンをはじめイオンスーパーセンターなどの店舗で買い物代金が5%オフとなります。

日用品、食料品などをイオンで買い物をする方なら、イオンカード(waon一体型)の最大限お得になるでしょう。

「WAON POINT」と「WAONポイント」が貯まる

イオンカード(waon一体型)はカード利用とWAON利用で、2種類のポイントが貯まります。

カードショッピング利用時には、200円につき1ポイントが貯まります。

貯まったポイントは商品や商品券に交換したり、他社ポイントへの交換も可能です。

WAONでの買い物をすれば200円につき2ポイントが貯まり、貯まったWAONポイントは1ポイントを1円分のWAONにチャージできます。

エポスカード

エポスカード カードの特徴 年会費無料で海外旅行保険が付帯する即日発行可能カード。年に4回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

発行会社

株式会社エポスカード

ポイント還元率

0.5%

年会費

永年無料

付帯保険

海外:最高3,000万円(利用付帯)

電子マネー・スマホ決済

Apple Pay、Google Pay

ポイント

エポスポイント

申し込み資格

日本国内在住の満18歳以上のかた(高校生のかたを除く)

追加カード

ETCカード(年会費無料)

エポスカードは、表面ナンバーレスにリニューアルされたカードでタッチ決済機能付きで年会費無料のカードです。

マルイやモディなどで会員限定の10%オフイベントや優待店舗での割引があり、ポイントアップなどの特典もついています。

店舗でもネットでも優待特典が充実

エポスカードを利用できる優待店が非常に多く、全国に10,000店舗以上あります。

レストランや居酒屋、カフェなどの飲食店だけでなく、美容院やカラオケでの割引、遊園地や水族館の入場料などが優待価格で購入可能です。

憧れのホテルレストランでの食事も優待価格で行くことができ、自分へのご褒美に良いかもしれません。

タッチ決済で素早くお支払い

カード決済時サインや暗証番号が必要な場合があり、カードでの会計が面倒に感じることも。

エポスカードなら、支払い時のサインや暗証番号が不要でカードをかざすだけのタッチ決済に対応しています。

Apple Payに設定することもでき、財布を取りだしてカードを探して・・・という手間を省いて、素早く支払いすることも。

全国に優待店があるだけでなくタッチ決済で面倒な支払いも省けるので、持っておけば生活の質が上がりそうなカードです。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| 電子マネー・スマホ決済 | Apple Pay |

| ポイント | PayPayポイント |

| 申し込み条件 | 日本国内在住の満18歳以上(高校生除く) で本人または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話をお持ちの方 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

日常的にPayPay活用している方におすすめなのが、PayPayカード。

事前にPayPay残高にチャージする必要がなく、カード利用200円につき1%(2円相当)のPayPayポイントが付与されるお得なカードです。

よりキャッシュレスを便利にお得に

貯めたPayPayポイントを支払いに使う場合、全国のPayPay加盟店にて1ポイント1円単位で買い物に利用できます。

加盟店はコンビニ、スーパー、ドラッグストア、飲食に家電量販店と非常に多く、ポイント支払いができる店舗を限定しないのがPayPayポイントの最大の魅力です。

また、PayPayポイントには有効期限がなく、まとまった支払いに使うために貯めておくことも可能。

新規入会特典で最大5,000円相当のポイントを獲得

WEB申し込み後、審査に通りカード発行できた段階で2000ポイントがプレゼントされます。

また新規入会特典として、入会から2カ月目の末日までにPayPay残高を3回利用すれば、3,000ポイントが付与。

PayPayを日常的に使っている方であれば条件を気にせずともクリアできてしまうので、PayPayをよりお得に使いたい方におすすめな1枚です。

セゾンカードインターナショナル

セゾンカードインターナショナル

カードの特徴

クレディセゾンが発行するセゾンカードの中で、最もベーシックなカード。即日発行可能でETCカードも即日発行できる。ポイント有効期限がない「永久不滅ポイント」が特徴。Visa/JCBならカードのタッチ決済可能。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | なし |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、QUICPay、iD、suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| 追加カード | 家族カード(年会費無料)、ETCカード(年会費無料、即日発行可能) |

セゾンカードインターナショナルは、クレディセゾンのスタンダードカードです。

有効期限なしの永久不滅ポイントが貯まるのが魅力で、普段の買い物から公共料金の支払いにも使うことができます。

イトーヨーカドー・セブン-イレブンでの利用で最大1.5%還元

「nanacoポイントがたまるサービス」へ登録すると、セブン‐イレブンでのお買物で、「永久不滅ポイント」と合わせて「nanacoポイント」がダブルでたまります。

セブン&アイグループでのお買い物で利用した場合に、永久不滅ポイントは1,000円ごとに1ポイント、100円ごとに1ポイントのnanacoポイントがたまるシステムとなっています。

貯めた永久不滅ポイントには有効期限がなく、AmazonギフトカードやJAL、ANAなどのマイルに交換可能です。

貯めたポイントを無駄にしたくないという方はセゾンインターナショナルをはじめ、セゾンカードをおすすめします。

即日受け取りが可能

セゾンカードインターナショナルは、セゾンカウンターで受け取りをすることで最短即日発行可能なカードです。

受け取りできるカウンターはわずかですが、アクセスの良い場所にある場合は即日受け取りサービスを利用しても良いかもしれません。

関東であれば、埼玉県さいたま市大宮のコクーンシティにて受け取り可能です。

セゾンカードインターナショナルが即日受け取れる場所はこちら。

セブンカード・プラス

セブンカード・プラス カードの特徴 セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。一体型と紐付型の2タイプから選べる

発行会社

セブン・カードサービス

ポイント還元率

0.5%

年会費

無料

付帯保険

ショッピング保険最高100万円(海外)

電子マネー、スマホ決済

Apple Pay、nanaco、QUICPay(nanaco)

ポイント

nanacoポイント

申し込み条件

18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く)

追加カード

ETCカード(年会費無料)

家族カード(年会費無料)

セブンカード・プラスは、セブン&アイグループのお店で利用することでお得にポイントが貯まっていく、nanaco一体型のクレジットカードです。

nanacoポイントがお得に貯まる

セブンカード・プラスを使うことで、nanacoポイントがお得に貯まるお店は下記の通りです。

nanacoがお得に貯まるお店

・イトーヨーカドー

・YORK FOODS

・ヨークマート

・ヨークプレイス

・COMFORT MARKET

・デニーズレストラン

・Ario

・GRAND TREE MUSASHIKOSUGI

・PRIMETREE AKAIKE

通常、クレジット利用時に200円につき1nanacoポイントが貯まりますが、セブン&アイグループの対象店舗の場合は、200円につき2ポイント貯まります。

またnanacoへのチャージでもポイントが貯まっていき、貯まったポイントは1ポイント1円分として支払いに充てることが可能です。

日常の買い物をイトーヨーカドーをはじめ、セブン&アイグループでしているなら最大限お得に買い物できますね。

8のつく日にちがよりお得に

イトーヨーカドーでは毎月8がつく日に、食料品、衣料品などほぼすべての商品が5%割引される「ハッピーデー」がおこなわれています。

セブンカード・プラスを持っていれば、ポイントが2倍になり割引も適用され非常にお得です。

イトーヨーカドー、セブン-イレブンをよく利用する方は持っておきたいカードともいえます。

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・タッチ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

SAISON CARD Digitalは、セゾン発行のデジタルカードではスタンダードなカード。

最短5分で発行

WEBから申し込みご、審査結果がメールで届き、審査に通れば専用アプリ「セゾンPortal」に利用登録をすればアプリ内でカード情報を確認できます。

ここまでスムーズに進めば最短5分程度でカード番号が発行され、通販やタッチ決済で利用可能。

ナンバーレスカードの最初の1枚として

デザインに関してはスマホアプリ内でカードデザインの変更ができます。プラスチックカードは白いSAISON CARD Digitalが後日郵送されます。

ナンバーレスカードなので情報を盗み見されるリスクがないのも特徴です。

サクッと申し込みできるため、初めてのデジタルカードとして検討してみてはいかがでしょうか。

リクルートカード

リクルートカード カードの特徴 通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

発行会社

リクルートホールディングス

還元率

1.2%

年会費

無料

付帯保険

海外:最高2,000万円

国内:最高1,000万円

ショッピング保険:年間200万円

スマホ決済

電子マネーApple Pay、Google Pay

ポイント

リクルートポイント

申し込み条件

18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く)

追加カード

家族カード、ETCカード(発行手数料1,100円)

リクルートカードは、貯まるポイントをリクルートポイント、dポイント、Pontaポイントから選ぶことができるカードです。

貯めたポイントをファッションや美容のアイテムと交換したり、ホットペッパービューティーの支払いに利用することができます。

基本の還元率が高くポイントが貯まりやすい

リクルートカードは基本の還元率が1.2%あり、10,000円で120円相当のポイントが貯まります。

光熱費や携帯電話の支払いでも1.2%の還元率が適用されるため、毎月引き落とされる支払いをリクルートカードにまとめればお得にポイントが貯まっていくでしょう。

複数枚カードを持つのも良いですが、還元率の高いカードが1枚あれば幅広く支払いを任せられるので管理が簡単になります。

ホットペッパーでグルメも美容もお得に

ランチやディナーのお店を予約せずその場で決めることもありますが、リクルートカードがあるならホットペッパーグルメで予約をするのがおすすめ。

ネット予約と支払いにリクルートカードを使えばポイント還元率がアップします。

ホットペッパーグルメ:予約人数×50ポイント

じゃらん:3.2%還元

予約をしておけば予定がスムーズにいき、ポイントも貯まり一石二鳥。

また、ホットペッパービューティーではPontaポイントが使えるので、貯めたポイントを美容室やエステで利用可能なのもうれしいポイントです。

majica donpen card

majica donpen card

カードの特徴

国内のドン・キホーテでのカード利用でmajicaポイントが200円につき3ポイントたまるのが特徴。電子マネー「majica」と連携・クレカチャージすることでアピタ・ピアゴでも1.5%還元。宇佐美ではガソリン・経由・灯油が2円/ℓ引き

majica donpen cardは、 電子マネー「majica」と「クレジット機能」一体型のカードです。

majicaは、国内のドン・キホーテ、アピタ、ピアゴなどの加盟店で利用できる電子マネーのことで、知らなかったという方もいらっしゃると思います。

majica加盟店で200円につき2ポイント貯まる

カード利用時200円につき1ポイントのmajicaポイントが貯まり、majica加盟店でmajica支払いすることで200円につき2ポイント貯まっていきます。

majica加盟店

・MEGAドン・キホーテ

・MEGAドン・キホーテUNY

・長崎屋

・ピカソ

・ドン・キホーテ essence

・アピタ

・ピアゴ

・ユーストア

ドン・キホーテは日用品をはじめ何でも揃っており、頻繁に利用する方もいらっしゃるでしょう。

majica加盟店を頻繁に利用する方にはおすすめなクレジットカードです。

また、公共料金の支払いでも0.5%の還元がつくので、日常の支払いをmajica donpen cardに任せるのもありでしょう。

ただイオンカードやセブンカードに比べて対象店舗がやや少なく、ポイントがお得に貯まるのお店が限定的な印象があります。

年間利用額でランクが決まる

majica加盟店での買い物額によってランクが用意されており、ランクごとに特典が変わります。

ポイントの還元率がどんどん上がっていくため、利用する機会が多ければ多いほどお得です。

ランクが上がっていくと有料駐車場の料金が無料になり、車で買い物に来る方であれば欲しいカードでしょう。

ランク別ポイントの付与は、majicaアプリに登録している方限定のため注意してください。

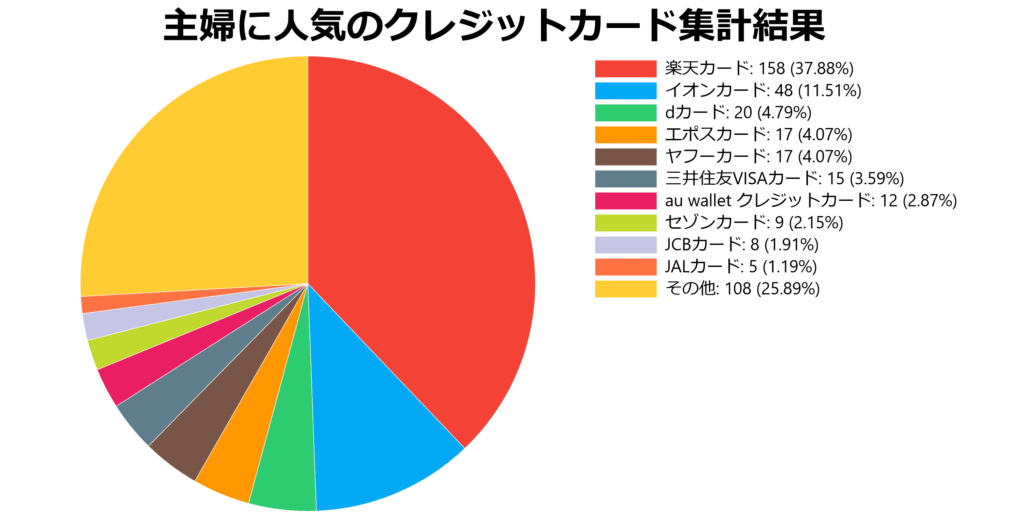

主婦が実際に使っているクレジットカードランキングBEST10

| 順位 | カード名 | 人数 | 割合 |

|---|---|---|---|

| 1位 | 楽天カード | 158人 | 37.88% |

| 2位 | イオンカード | 48人 | 11.51% |

| 3位 | dカード | 20人 | 4.79% |

| 4位 | エポスカード | 17人 | 4.07% |

| 4位 | PayPayカード | 17人 | 4.07% |

| 6位 | 三井住友カード | 15人 | 3.59% |

| 7位 | au PAY カード | 12人 | 2.87% |

| 8位 | セゾンカード | 9人 | 2.15% |

| 9位 | JCBカード | 8人 | 1.91% |

| 10位 | JALカード | 5人 | 1.19% |

当サイトがインターネットで行ったアンケートの中から、417人の専業主婦・パート主婦の回答をピックアップし、主婦に人気のクレジットカードランキングBEST10を集計しました。

ナンバーワンに輝いたのは、総合ランキング・女性に人気のカードランキングでも1位を獲得した「楽天カード」です。

ポイントのたまりやすさや使いやすさが好評で、20代~60代以上の全ての世代から圧倒的支持を得ました。

続いてイオンのお店でお得に買い物ができる「イオンカード」、dポイントがたまる「dカード」が続いています。実際に主婦の利用者が多いクレジットカードから選択するのもいいでしょう。

主婦におすすめのクレカは配偶者に収入があれば作れる

カードを申し込むと入会審査があり、その際に収入もチェックされますが、専業主婦は配偶者に収入があれば審査通過が可能です。

また、限度額が30万円以下のカードであれば限度額を決めるための「支払可能見込額調査」の調査義務が免除されるため、カードが発行されることもあります。

専業主婦でも発行できる申し込み条件

配偶者など家族の年収を含めた世帯年収や預貯金の情報を確認することで、専業主婦でもクレジットカードを発行できるかが審査されます。

クレジットカードによっては、申し込み条件に「申込者本人に安定した収入があること」が記載されている場合があり、この記載がないカードを選ぶ必要があります。

お店提携の流通系カードがおすすめ

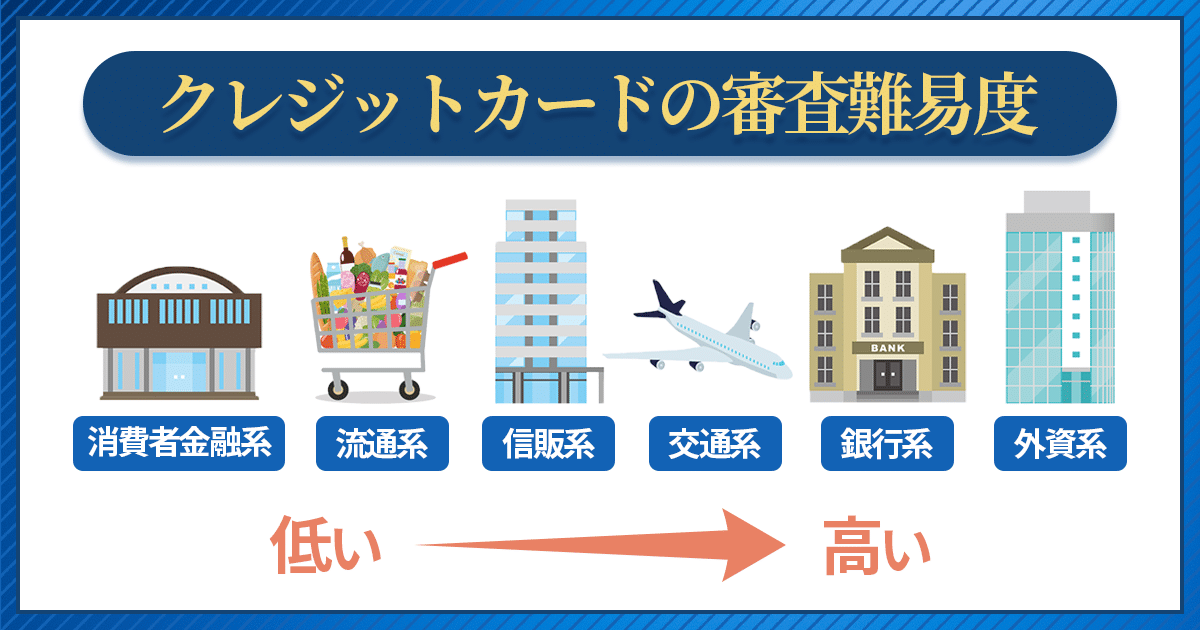

クレジットカードは画像のように、6種類の○○系カードに分類されます。

今回紹介したイオンカードやエポスカード、セブンカード・プラスは流通系カードに分類され、比較的審査難易度が低いです。

申込者自身に安定収入がなくても審査に通る可能性があり、専業主婦の方におすすめなクレジットカードだといえます。

また、流通系のカードは特定のお店と提携しているものばかりで、提携しているお店で買い物をすればポイント還元率がアップしたり、さまざまな割引・特典が受けられます。

よく買い物に行く店舗と提携したクレジットカードがあればそちらをおすすめします。

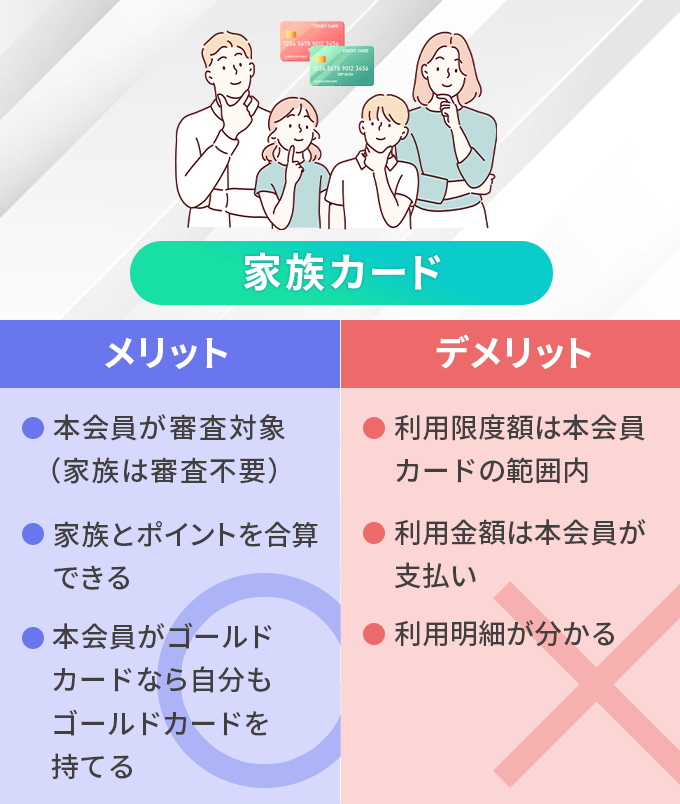

夫の口座を使いたいなら家族カード

家族カードはデメリットもありますが、カードの利用金額を1つの口座にまとめたい場合に便利です。

家族カードのメリット

・ポイントは本会員にまとまる

・支払いは本会員

上記のようなメリットもありますが、家族カード利用分は本会員のカードアプリで確認されてしまうため、「夫に内緒の買い物」をすることができません。

主婦のカード審査は基本的に配偶者の収入を元に作られますので、銀行口座を一緒にしなくてはいけない場合以外は新規でのクレカ発行をおすすめします。

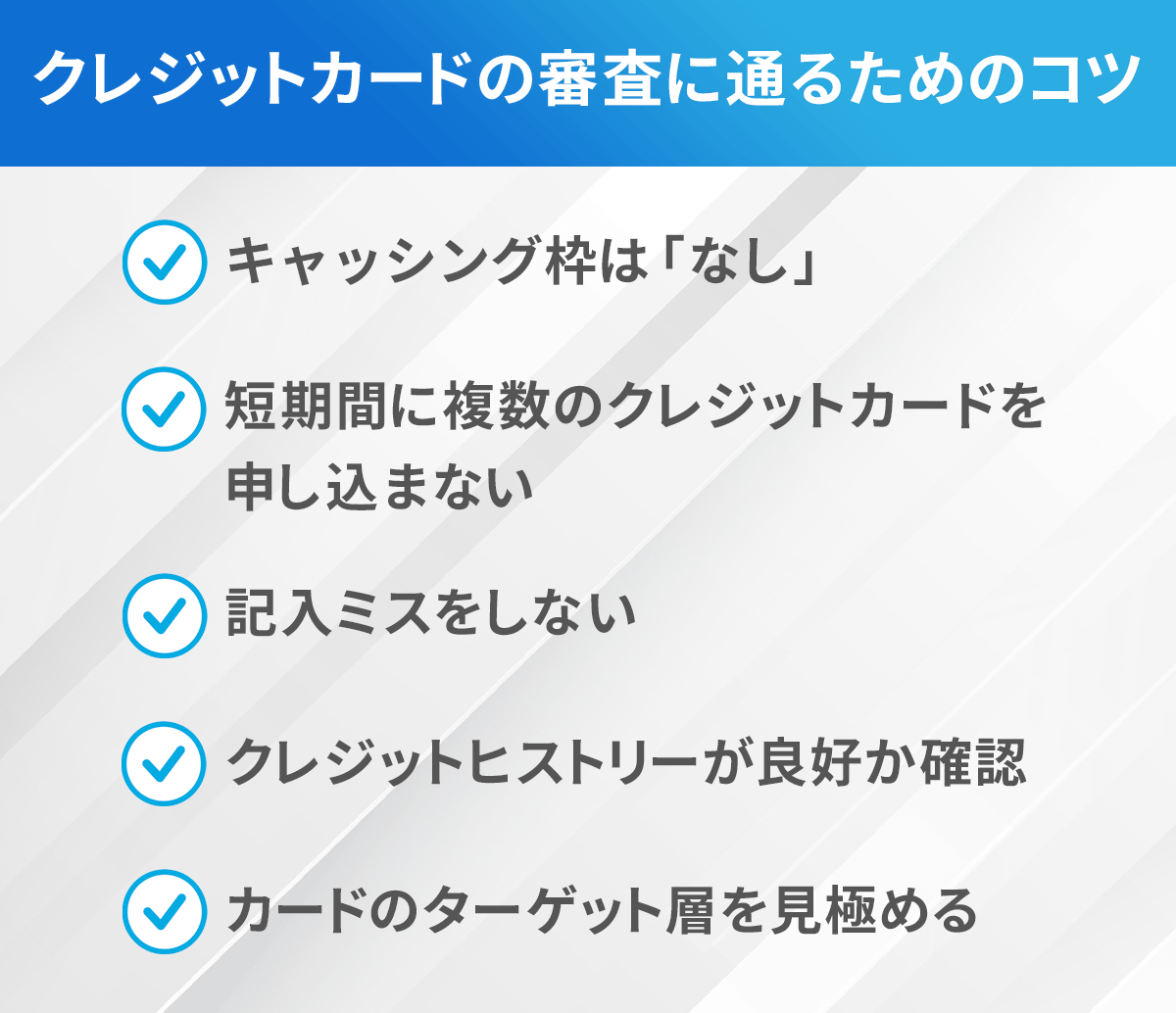

主婦がクレジットカードの審査に通るためのコツ

主婦がクレジットカードの審査に通らないという時に考えられるのは以下の理由です。

- キャッシング枠を希望した

- 短期間に複数枚のカードを申し込んだ

- 申し込み時の記載事項や書類に不備があった

- 過去にカードやローンの返済で滞納を起こした

- ゴールドカードなど審査難易度が高いカードを申し込んだ

キャッシング枠を希望した

キャッシング機能を付けるには貸金業法に基づく審査が必要となってくるので、ショッピング機能のみを希望して申し込んだ時よりも審査が厳しくなります。

この場合は、キャッシングを「0円」または「なし」か、「入会後検討」にして申し込んだ方が審査に通りやすくなるでしょう。

キャッシングは収入がある方向けのサービスなので、楽天カードのように収入のない専業主婦の方はキャッシングを付けられないカードもあります。

短期間に複数枚のカードを申し込んだ

短期間に複数枚(目安として1か月に3枚以上)のカードを申し込むと、お金に困っているのでは?と疑われ「申し込みブラック」という状態になり、審査に通りづらくなるので気を付けてください。

申し込み時の記載事項や書類に不備

申し込み時に入力した情報が間違っていたり、提出した書類に不備があった場合審査に落ちてしまいます。

年収やローンの状況など、正確な情報を入力してください。

審査に落ちたという事実が信用に関わる可能性も考え、申し込み時は正確な情報と必要な書類を用意しておくことを徹底しましょう。

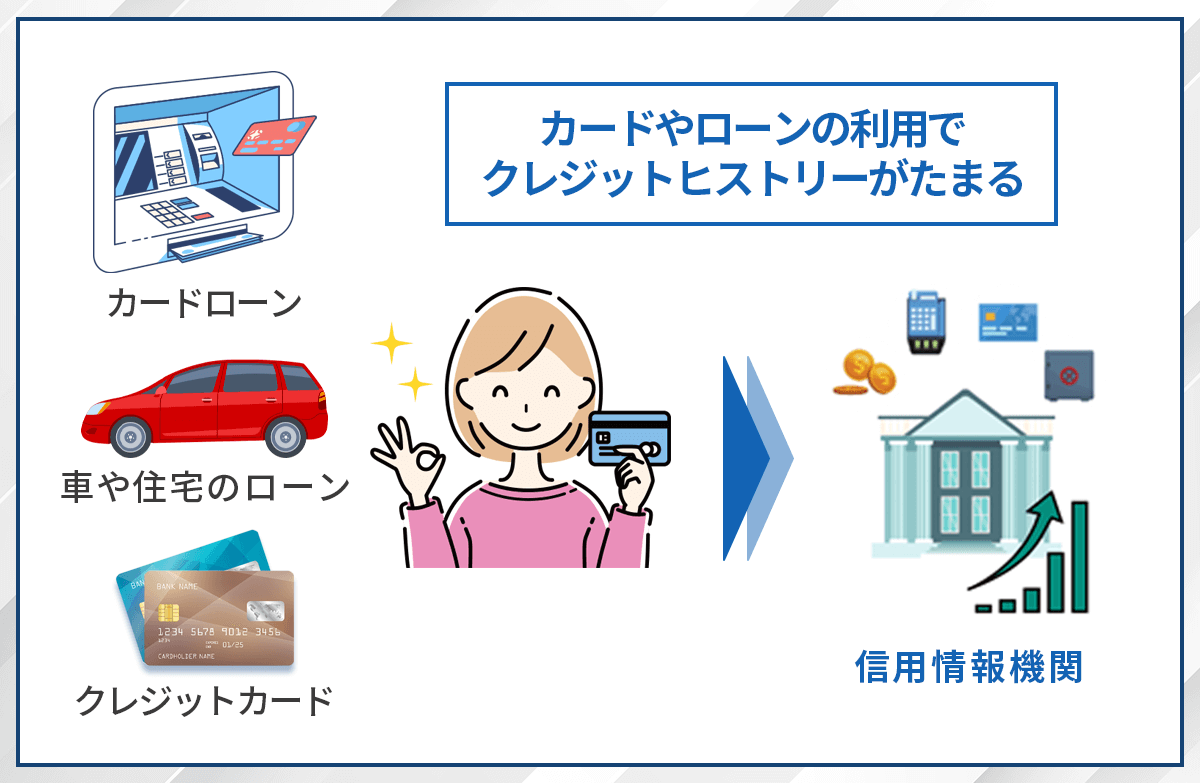

過去にカードやローンの返済で滞納を起こした

カード審査ではカードやローン、携帯電話本体の分割払いなどを利用した際の「信用情報(クレヒス)」を基に、信用力を調査します。

この時に滞納など過去のトラブルが発覚すると審査落ちするケースがあるため要注意です。滞納は5年間・自己破産など金融トラブルは7年間審査に通りづらい状態が続きます。

ゴールドカードなど審査難易度が高いカードを申し込んだ

カード会社やカードの種類によって審査難易度は異なります。

ゴールドカードによくある入会条件

・本人収入が必要

特にゴールドカードなどグレードの高いカードは申し込み資格の段階で制約があり、審査も厳しいため、不安な方は一般カードを申し込みましょう。

審査に通らない場合は「家族カード」がおすすめ

どうしても審査に通らない場合は、配偶者がカードを作り、家族カードを発行してもらうのがおすすめです。

家族カードとは、無料または割安な年会費で追加発行できる家族用のカードで、本会員と同様の機能やサービスが付いています。

家族カードを申し込んだ方に対する審査はなく、本会員の利用状況などに問題がなければ発行できるため、審査に通らない方でも家族カードなら発行できるでしょう。

主婦におすすめなクレジットカードを活用した節約術

支払いが簡単にスムーズになるクレジットカードですが、提携店舗をはじめとしたお得な店舗で使うだけでなくさまざまな活用方法があります。

公共料金や固定費の支払いでポイントがたまる

| カードの還元率 | 1ヶ月の固定費 | たまるポイント |

|---|---|---|

| 1.0% | 2万円 | 2,400円分 |

| 1.0% | 5万円 | 6,000円分 |

| 1.0% | 10万円 | 12,000円分 |

公共料金や固定費を節約したい場合、口座振替からカード払いに切り替えるだけでポイントがたまるため実質的に節約できます。

さらに、スマホ代・プロバイダ料金などの通信費、保険料・ガソリン代などの固定費や食費・日用品・衣料などもカード払いにすると数万円分のポイントを獲得することも難しくはありません。

ポイントカードを持っていたとしても現金払いではここまでポイントを貯めることはできないので、これはクレジットカードだけの特権です。

スーパーやレジャー施設で割引を受けることができる

| カード | 割引 |

|---|---|

| イオンカード | 20日と30日「お客様感謝デー」5%割引 |

| セゾンカードインターナショナル | ピザーラ最大500円オフ、木下大サーカス割引 |

スーパーでお得に買い物がしたいという方は、特定日にスーパーが割引になるカードが良いでしょう。

イオンカードなら、イオンのお店で利用するとポイント2倍(1.0%)となる特典があり、どちらのカードも遊園地や水族館、テーマパークなどのレジャー施設などで割引を受けることも可能です。

入会キャンペーンでポイントがもらえる

入会キャンペーンでポイントがもらえるカードなら、カードを作るだけでお得です。

カードを作ると5,000ポイント~8,000ポイントが付与される楽天カードのように、新規入会キャンペーンとして多くのポイントがもらえるカードがあり、カードによっては入会後の利用に応じてさらにポイントを獲得できることもあります。

基本的には一度解約したカードの再入会や家族カードの発行などは対象外となるので、年会費無料のカードなら家族カードを作るよりも、別々にカードを作った方がポイントを獲得できるのでお得です。

年会費がかかるカードの場合は、入会キャンペーンでもらえるポイントと年会費を比較してお得な方を選ぶと良いでしょう。

自動的に家計簿をつけることが可能

最近のクレジットカードは、スマホアプリと連携していることがほとんどです。

利用場所も細かく更新されるのでそのまま利用金額や無駄遣いが一目で分かります。

全ての支払いをカードやスマホで決済することでそのまま家計簿代わりに利用することができます。

主婦におすすめのクレカは「イオンカード」「楽天カード」がおすすめ

今回紹介した13枚のカードの中で、特におすすめなのが「楽天カード」と「イオンカード」です。

日用品や食料品、通販での買い物でのポイント還元率、貯まったポイントを支払いに使うということを考えると、楽天市場やイオングループでの利用でお得になるこの2枚がおすすめ。

また、お得になるお店がどこなのか分かりやすいのもメリットです。

カード名とお得になるお店が一致しない場合もあり、どこで使えばポイントが貯まりやすいんだっけ・・・と悩むこともありません。

主婦として1枚目のクレジットカードを探している方は、「楽天カード」と「イオンカード」をチェックしてみてください。

▼関連記事

-

-

女性におすすめのクレジットカード比較!デザインや20~60代の年代別でも紹介

女性に人気のクレジットカードは、ポイント還元率や年会費だけでなく、旅行保険の充実度やかわいいデザインカードが選べるかなど、付加価値の高さで選ばれているのが特徴です。 女性限定のサービスや女性特有の病気 ...

-

-

デパート(百貨店)で割引特典やポイント還元がお得なクレジットカード比較

クレジットカードは特定のお店で使うことでポイント還元されたり、割引が適用されたりと通常よりもお得に買い物ができるというメリットがありますが、その中でもデパート(百貨店)でお得に利用できるクレジットカー ...

-

-

流通系でおすすめのクレジットカード解説!即日発行カードやお得な店舗も紹介

流通系クレジットカードは、百貨店、スーパー、ショッピング施設などの流通系企業が発行するクレジットカードです。 お店が営業していれば即日発行している店舗も多数あり、店舗独自の割引や優待などの特典を受ける ...