年会費無料のクレジットカードでも、ポイント還元率が高いカードや優待特典が付いたカードは多く存在します。

維持費がかからず、お得にカードを利用できるのは年会費無料クレジットカードの魅力です。

そこで今回は、年会費無料のおすすめクレジットカードをランキング形式でご紹介しながら、年会費無料のクレジットカードの選び方やカードを作る際の注意点、特徴などを分かりやすく解説していきます。

※監修者は「解説部分」についてのみ監修をおこなっており、掲載している商品・サービスは監修者が選定したものではありません。

目次

- 1 年会費無料のクレジットカードは利用目的から決める

- 2 年会費無料のおすすめクレジットカード

- 2.1 三菱UFJカード

- 2.2 三井住友カード(NL)

- 2.3 JCB カード S

- 2.4 楽天カード

- 2.5 JCB CARD W

- 2.6 エポスカード

- 2.7 PayPayカード

- 2.8 VIASOカード

- 2.9 イオンカード(WAON一体型)

- 2.10 ライフカード

- 2.11 セゾンカードインターナショナル

- 2.12 SAISON CARD Digital

- 2.13 MUJIカード

- 2.14 ロフトカード

- 2.15 apollostation card

- 2.16 ファミマカード

- 2.17 セブンカード・プラス

- 2.18 リクルートカード

- 2.19 P-one カード<Standard>

- 2.20 majica donpen card(マジカドンペンカード)

- 2.21 Tカードプラス

- 2.22 メルカード

- 3 年会費【実質無料】のクレジットカード

- 4 年会費無料のクレジットカードの注意点

- 5 利用頻度の高いお店でポイントアップするカードを発行しよう

年会費無料のクレジットカードは利用目的から決める

年会費無料のクレジットカードは券種が多すぎるため、利用シーンを想像して、用途や目的に合わせて選択肢を絞るのがおすすめです。

まずは「何に一番カードを使うのか?」考えてみましょう。その上でポイント還元率や国際ブランドなどの比較をしていくとスムーズに発行したいカードが決まります。

- ポイント還元率で選ぶ

- 利用目的で選ぶ

- お店でカードを絞る

- 付帯サービス

- デザインで選ぶ

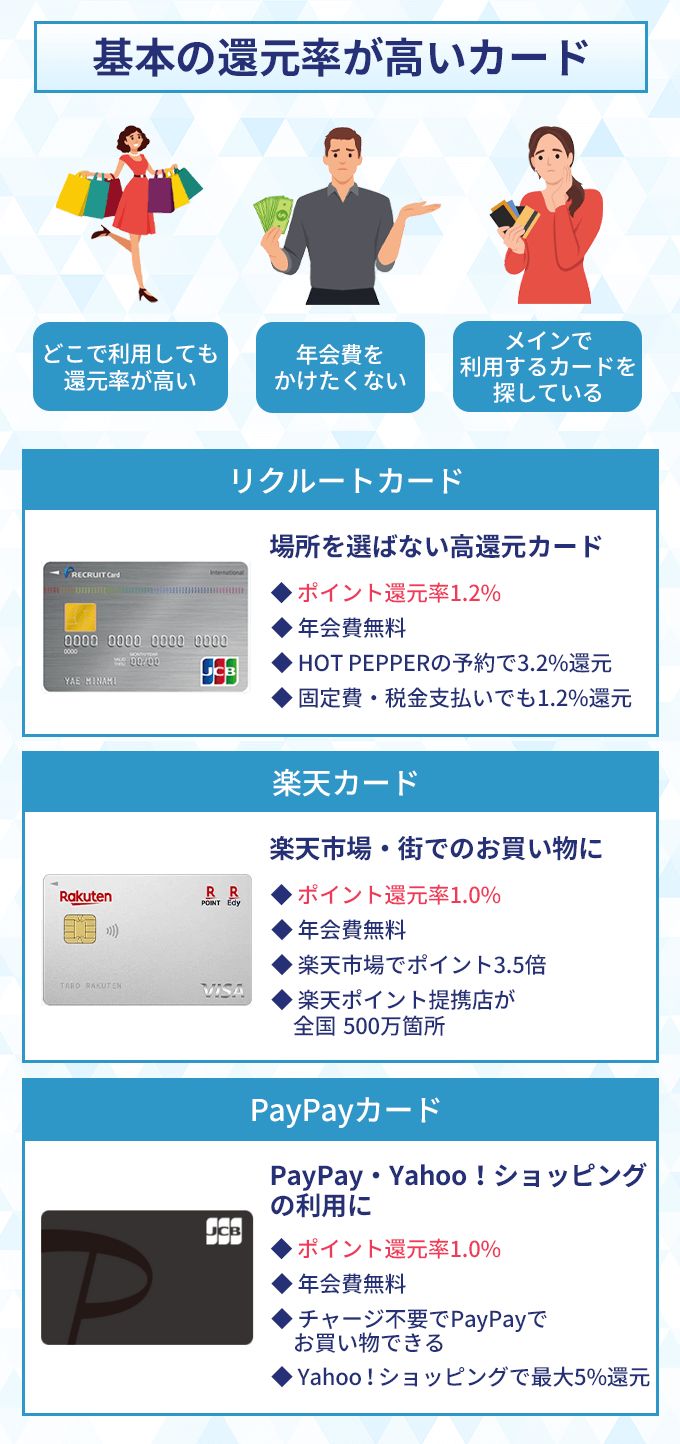

ポイント還元率で選ぶ

年会費無料のクレジットカードの中でも特に人気なのが、ポイント還元率が高いカードです。

ポイント還元率とは、カード利用でたまるポイントを交換した際に1ポイントいくらになるかを表すパーセンテージで、一般的なクレジットカードのポイント還元率は0.5%程度といわれています。

しかし、最近では年会費無料のクレジットカードでもポイント還元率が1.0%(1ポイント=1円相当)という高還元カードが多くあり、ショッピングはもちろん、公共料金の支払いでもポイントがたまりお得です。

年会費無料でポイント還元率が高い人気のクレジットカードは以下のようなカードがあります。

注目したいのが、特定のお店(優待店)やサービスで利用したり、ポイント優待サイトを経由してネットショッピングをした際に更に還元率がアップする点です。

例えば楽天カードを使って楽天市場で買い物をすると最大3倍のポイントがたまったり、JCB CARD WであればAmazonやセブン‐イレブンで還元率が2倍となります。(※特典進呈には上限や条件があります)

ポイント優待サイトなら、カードのポイントとショップのポイントの二重取りができます。

利用目的・お店で選ぶ

利用目的では、「毎日コンビニを利用する」「週末はイオンやドン・キホーテに行く」「毎月ネットショッピングで洋服を買う」「カードよりも電子マネーの利用が多い」などライフスタイルによってカードを利用するシーンは違います。

クレジットカードも利用シーンによって強みが異なりますので、あなたに合ったクレジットカードを厳選していきましょう。

利用するお店でカードを絞る

利用する目的が決まれば、発行するカードは決まってきます。年会費は無料なので複数枚発行しても問題ありません。

日本の1人あたりのクレジットカード所有枚数は「3枚程度」となっており、目的別で使い分けるのが一般的。

1ヶ月の内に3枚以上発行すると審査通過が難しくなる場合がありますが、2枚程度は発行してもペナルティなどは受けないので心配無用です。

まずは、自分が一番使う場所でお得になるクレジットカードから利用してみましょう。

付帯サービスで選ぶ

年会費無料のカードでもクレジット機能以外のサービスが付帯されているものもあります。

・不正利用補償

・ショッピング保険

・盗難補償

・セキュリティ

海外旅行に行く機会が多い方に特におすすめなのが、旅行保険が付帯した年会費無料のクレジットカードです。

例えば、楽天カードなら出発前にツアー代金などをカード払いにしておくと「利用付帯」の海外旅行傷害保険が適用となり、最高2,000万円まで補償が受けられます。

エポスカードであれば、最高3,000万円の高額な旅行傷害保険がつきますし、海外での病気やケガに備えられるのがメリットです。

クレジットカードの旅行保険は、こうした「利用付帯」と「自動付帯」の違いを意識して、利用頻度が高い病気やケガの補償が充実したカードを選ぶと良いでしょう。

カードデザインを重視

かわいいクレジットカードを探している方にぴったりなのが、人気キャラクターのデザインカードです。

カード会社によってはディズニーやミニオンズなど人気キャラクターを券面にあしらったデザインカードを発行できます。

- 楽天カード(ディズニー)

- VIASOカード(マイメロディ・くまモン・ふなっしー・ぐでたま・ラブライブ!など)

中でもVIASOカードはゲームやアニメなど人気キャラクターのデザインカードが豊富にあります。

ディズニーデザインカードはJCBのみとなっているなど、選ぶデザインによってはカードの国際ブランドが限定されることもあるので注意しましょう。

年会費無料のおすすめクレジットカード

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

「ポイント管理が面倒」という方には自動で請求額から割引してくれるP-one カード<Standard>も管理がラクです。

カードそれぞれに特約店がありますので、利用頻度の多い店舗と照らし合わせながら決めていくと良いでしょう。

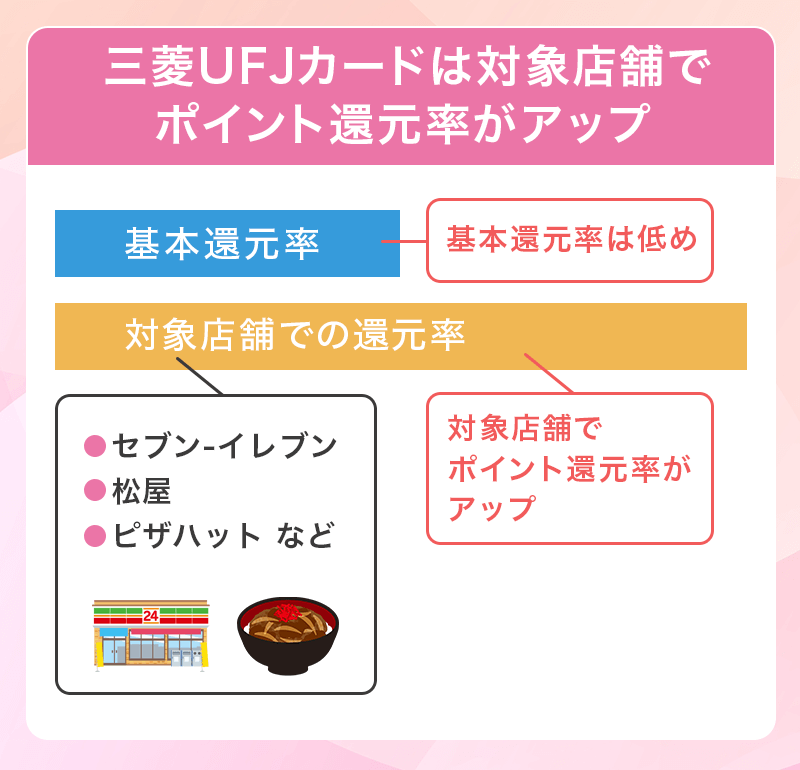

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間限度額100万円 |

| ポイント | グローバルポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 家族カード | 年会費永年無料 |

| 追加カード | ETCカード 新規発行手数料1,100円(税込) UnionPay(銀聯)発行手数料1枚につき1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

年会費が永年無料で、通常のポイント還元率は0.5%。1,000円につき1ポイント(5円相当)が付与されます。

セブン‐イレブンなどの対象店舗で7%還元

全国のセブン‐イレブンやコカ・コーラ自販機、ピザハットオンライン決済、松屋でのカード利用は、グローバルポイントが7%還元。

更に各種条件を満たすと最大還元率は20%となります。毎日セブン‐イレブンなど利用する方であれば多くのポイントを得ることが出来るカードです。

付帯保険も付きますので旅行の際も安心、銀行系カードなのでセキュリティも安心できます。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

おすすめポイント

- 対象のコンビニ・飲食店で※最大7%ポイント還元

- Vポイントアッププログラムで最大20%還元

- ナンバーレスカード

三井住友の銀行系カードの為セキュリティ性も高く年会費が無料なため人気が高いカードです。

対象のコンビニ・飲食店でのスマホタッチ決済で※最大7%ポイント還元

通常還元率は0.5%となっていますが、セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店でスマートフォンによるApplepay・Googlepayのタッチ決済をすると※最大7%のポイント還元率となっています。

最大7%還元の対象店舗が多いためコンビニや外食をする方からの人気が高いカードでもあります。

ポイントUPモールの利用でポイントアップ

ネットショッピングではポイントUPモールを利用することによって「+0.5~9.5%」還元率がアップします。(2025年1月時点)

還元率は予告なく変動することがありますのでサイトでの確認が必要ですが、通常ネットショッピングするよりは還元率が高くなります。

ショップは楽天、Yahoo!ショッピング、じゃらん、山田養蜂場、マウスコンピューターなど様々な店舗があり、ポイントUPモールを経由してお買い物をするだけで還元率が上がるので有効活用しましょう。

※ポイント還元率は予告なく変更となる場合がございます。

最短10秒で発行

※最短10秒でカード番号発行に対応していますので、急ぎで電子マネー決済やネットショッピングを利用したい方にも最適。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

JCB カード S

JCBカード S

カードの特徴

JCBのオリジナルシリーズでは最もスタンダードなクレジットカード。会員限定割引優待「クラブオフ」を利用すれば映画・カラオケ・レジャーチケットの割引が受けられる。スマートフォンの画面割れ破損時に年間最大3万円まで補償されるJCBスマートフォン保険が付帯。※スマートフォン保険の補償内容はスマホ画面割れ破損のみです。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 0.5~10.0% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険 海外:最大100万円 スマホ保険(利用付帯):3万円限度※ |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | Oki Dokiポイント |

| 入会資格 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

JCBカード S※スマホ保険補足

※下記①~②の条件を満たしている場合、補償が適用されます。①補償対象スマートフォンの通信料の支払いに、JCBカードSを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※購入後24ヵ月以内のスマートフォンが補償対象となります

おすすめポイント

- 国内外20万ヵ所以上の施設やサービスで割引優待

- セブン‐イレブン、Amazonでポイント3倍

- セキュリティ万全、付帯保険が手厚い

JCB カード SはJCBが発行する一般ランクのスタンダードカードで、ゴールド→プラチナ→ブラックへとランクアップしていける楽しみのあるカードです。

国内外20万ヵ所以上の施設やサービスで割引優待

JCBカード S限定の「JCBカード S優待クラブオフ」という優待サービスを設けており、ユナイテッド・シネマ、イオンシネマ、八景島シーパラダイス、PIZZA-LA、ホテルなどの割引があります。

セブン‐イレブン、Amazonでポイント3倍

JCBのカード会社が直接発行するカードは「JCB ORIGINAL SERIES」と言われており、カード会員の方は対象店舗でカード決済をするとポイントアップする特典があります。

ポイントアップ店舗例

・コメダ珈琲店:最大12倍

・セブン‐イレブン:最大3倍

・Amazon:最大3倍

対象店舗の利用が多い方はザクザクポイントをためることができます。

海外レンタカー割引など旅行関連のサービスも充実

「カードの紛失・盗難」「海外旅行傷害保険」「ショッピングガード保険」などの基本的な補償はついており、スマホのディスプレイ破損の修理費用などをカバーしてくれるスマートフォン保険も付帯しています。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

おすすめポイント

- 通常ポイント還元率1.0%・楽天市場はポイント最大3倍

- 最高2,000万円補償の海外旅行傷害保険付き(利用付帯)

- 海外レンタカー割引など旅行関連のサービスも充実

通常ポイント還元率1.0%・楽天市場はポイント最大3倍

楽天カードは通常ポイント還元率1.0%の高還元カードです。

楽天関連のサービスで還元率がアップするのが特徴で、楽天トラベルと楽天Rakoo加盟店は最大2倍・楽天市場と街の加盟店では最大3倍になります。

たまったポイントは楽天サービスのほか、出光や大丸・マクドナルド・くら寿司など街のお店でも利用可能です。

※特典進呈には上限や条件があります。

最高2,000万円補償の海外旅行傷害保険付き(利用付帯)

楽天カードで海外旅行の出発前にツアー代金などを支払うことが条件となる「利用付帯」で、最高2,000万円補償の海外旅行傷害保険が付きます。

デジカメなどの携行品損害に対しても年間20万円まで補償があるので、旅行の際の万が一のトラブルも安心です。

海外レンタカー割引など旅行関連のサービスも充実

楽天カードでは、海外レンタカー10%割引や、携帯・Wi-Fiルーターレンタル20%割引をはじめ、手荷物宅配優待サービス、ハワイ・ワイキキのカード会員専用ラウンジなど旅行に嬉しい特典が多く付いています。

もちろん、海外でのカード紛失・盗難時の緊急サポートも利用できるので、旅行の際にも重宝するでしょう。

JCB CARD W

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

おすすめポイント

- セブン‐イレブンとAmazonで2.0%・スターバックスで5.5%還元

- インターネットショッピングでポイント最大20倍

- 女性向け疾病保険が付けられる「JCB CARD W plus L」も

セブン‐イレブンとAmazonで2.0%・スターバックスで5.5%還元

JCB CARD Wは通常ポイント還元率1.0%の高還元カードですが、JCBオリジナルシリーズパートナーという優待店では更に還元率がアップするのが特徴です。

例えば、セブン‐イレブンとAmazonでは2.0%、スターバックスでは5.5%還元に。昭和シェル石油でのガソリン給油は1.5%となり、ポイントを貯めやすいのがメリットです。

インターネットショッピングでポイント最大20倍

ポイント優待サイト経由のネットショッピングでは2倍~最大20倍のポイントがたまります。

Amazonや楽天市場をはじめ、ビックカメラやエクスペディアなど有名ショップも多数参加しているので、いつものネットショッピングにひと手間加えるだけで還元率がアップしてお得です。

女性向けサービスが充実した「JCB CARD W plus L」も

同じシリーズのカードである「JCB CARD W plus L」は、女性向けのサービスが充実しています。

例えば、女性向け疾病保険を割安な掛け金でトッピング(追加)できたり、ホテルのランチやブッフェなどが優待割引になる特典もありお得です。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に数回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 海外事務手数料 | 3.85% |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

おすすめポイント

- 海外旅行保険付き

- マルイで年に4回10%割引

- カラオケや飲食店など豊富な割引特典

海外旅行保険つき

即日発行もできるエポスカードは、年会費無料カードでは貴重な海外旅行傷害保険が付くのが特徴です。

利用付帯の保険とは旅行の移動手段などにカードを利用するだけで適用となる保険で、最高3,000万円の補償が受けられます。

保険の最高額は賠償責任と傷害死亡・後遺障害で3,000万円、利用頻度が高い疾病治療費用は270万円・傷害治療費用は200万円と手厚い補償となっている点がメリットです。

旅行時はカード利用を忘れないようにしましょう。

マルイで年に4回10%割引

エポスカード会員は、年に4回開催される「マルコとマルオの7日間」というマルイとモディの10%割引セールでお得にショッピングが楽しめます。

実店舗はもちろんのこと、ネット通販の「マルイweb channel」も10%割引となるので、近くにマルイやモディのお店がなくても割引を利用できるのがメリットです。

カラオケや飲食店など豊富な割引特典

全国に10,000店舗ある飲食店・遊園地・カラオケ・映画館・温泉・美容院など様々なお店や施設で優待割引やサービスが受けられるのもエポスカードの魅力です。

例えば、ミスタードーナツでドーナツ1個無料、カラオケ店シダックスのルーム料金が30%割引、映画の一般料金が1,100円などの優待もあります。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| 還元率 | 1.0% PayPayステップ条件達成で最大1.5% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay、Google Pay、PayPay |

| ポイント | PayPayポイント |

| クレカ積立 | PayPay証券 |

| 申し込み条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 追加カード | ETCカード(年会費550円[税込]) 家族カード(年会費無料) |

おすすめポイント

- 通常ポイント還元率1.0%・Yahoo!ショッピングとLOHACOは3.0%還元

- PayPay残高へのチャージ可能

- PayPay以外の電子マネーでも1.0%還元対象が多い

通常ポイント還元率1.0%・Yahoo!ショッピングとLOHACOは3.0%還元

PayPayカードは通常ポイント還元率1.0%でYahoo!ショッピングとLOHACOは3倍の3.0%還元となりお得です。

Yahoo!ショッピングはファッションの品揃えも充実していて、LOHACOなら食品や日用品が多く取り揃えられているため、実店舗で買い物するよりも多くのポイントがたまり、重い荷物を運ぶ必要もありません。

今後はPayPay利用可能カードはPayPayカードのみになる

2025年からPayPayの利用では他社カードが使えなくなる予定です。そのため、PayPayをクレジットカード払いにしている方はPayPayカードへの切り替えが必要となってくるでしょう。

近年では電子マネーへのポイント還元を失くしてきているクレジットカードが多くなっていますが、PayPayカードは多くの決済アプリへのチャージでも1.0%還元を行っています。

PayPayカードゴールドはショッピングガード保険付き

新品・中古を問わずPayPayカードゴールドで購入した商品は90日間・最高300万円まで補償の対象となります。海外・国内の両方が対象となり、ヤフオク!での落札商品に対しても補償があるのが特徴です。

VIASOカード

VIASOカード

カードの特徴

株式会社三菱UFJフィナンシャル・グループを親会社に持つ三菱UFJニコス株式会社が発行するクレジットカード。年会費無料、海外旅行傷害保険付帯、1年分のポイントが自動キャッシュバック。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5% (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。 1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 |

| 年会費 | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円 |

| ポイント | VIASOポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 発行手数料1,100円(税込) 銀聯カード 発行手数料1,100円(税込) |

おすすめポイント

- ネットショッピングは最大10%還元でETC・携帯電話・プロバイダーはポイント2倍

- たまったポイントは自動でキャッシュバック

- 最高2,000万円補償の海外旅行傷害保険付き(利用付帯)

ネットショッピングは最大10%還元でETC・携帯電話・プロバイダーはポイント2倍

VIASOカードの通常ポイント還元率は0.5%と一般的ですが、ポイント優待サイトであるPOINT名人.comを経由したネットショッピングなら最大10%還元となるのが特徴です。

例えば、楽天市場は1.0%・ビックカメラは2.0%・高島屋オンラインストアは3.0%と高還元カードにも引けを取りません。

また、ETC・携帯電話・プロバイダーはポイント2倍(1.0%)となる点もメリットです。

たまったポイントは自動でキャッシュバック

カード利用でたまったポイントは自動的にキャッシュバックとなります。

有効期限切れによる失効のリスクもなく、ポイント交換の手間もかからない便利なシステムです。

ただしポイントの蓄積期間は1年間で、1,000ポイントに満たない場合はキャッシュバックされない点には注意しましょう。

最高2,000万円補償の海外旅行傷害保険付き(利用付帯)

VIASOカードには、カードで旅費を支払うことが条件の「利用付帯」で最高2,000万円補償の海外旅行傷害保険が付きます。

ケガや病気に対する補償のほか、携行品損害や損害賠償も補償されるので、旅先でのトラブルにも対処できて安心です。

>>VIASOカード

イオンカード(WAON一体型)

おすすめポイント

- クレジットカード機能と電子マネーWAON機能が一体化

- イオングループの対象店舗はポイント2倍(1.0%)

- お客さま感謝デーはイオンのお店が5%割引

イオングループの対象店舗はポイント2倍(1.0%)

イオンカード(WAON一体型)の通常ポイント還元率は一般的な0.5%ですが、イオングループの対象店舗利用時は2倍の1.0%となるのが特徴です。

イオンやイオンモール、ダイエーやマックスバリュなど毎日のお買い物に便利な店舗が揃っているため、食料品や日用品もお得に購入できます。

お客さま感謝デーはイオンのお店が5%割引

20日・30日の「お客さま感謝デー」はイオングループの対象店舗でクレジットまたはWAONを利用すると5%割引になります。

55歳以上なら「G.G感謝デー」の15日も同様に5%割引となり、ショッピングがお得です。

イオンのお店を頻繁に利用するという方は必携のカードとなっています。

「WAON POINT」と「WAONポイント」が貯まる

イオンカード(waon一体型)はカード利用とWAON利用で、2種類のポイントが貯まるのも魅力的です。

カードショッピング利用時には200円につき1ポイント、WAONでの買い物をすれば200円につき2ポイントが貯まり、貯まったWAONポイントは1ポイントを1円分のWAONにチャージできます。

また、ポイントを商品や商品券と交換したり他社ポイントへの交換に利用したり、使い道は多数あるため無駄にすることなく使いきれるでしょう。

ライフカード

おすすめポイント

- 入会後半年間と誕生月はポイントアップ

- ポイント有効期限は最大5年間

- 海外アシスタンスサービスが利用できる

入会後半年間と誕生月はポイントアップ

ライフカードは通常ポイント還元率0.5%・入会後半年間は1.5倍の0.75%にアップし、誕生月のポイントは3倍になります。

入会して間もない時期にポイントアップするカードは多いですが、毎年ポイント3倍となるカードは貴重です。

その上、利用金額に応じたステージ制度で1.5倍~最大2倍に基本ポイントがアップ。ポイント優待サイト経由のネットショッピングなら最大25倍のポイントがたまりお得です。

ポイント有効期限は最大5年間

一般的なカードのポイント有効期限は1~2年ですが、ライフカードは最大5年間に延長できます。

獲得ポイントは自動繰越で2年間有効となりますが、さらに繰越手続きを毎年行うと最大5年間有効となるのです。ポイント失効のリスクが減り、じっくり貯めたポイントを高額商品に交換することもできます。

海外アシスタンスサービスが利用できる

ライフカードは年会費無料カードながら海外アシスタントサービスの「LIFE DESK(日本語サービス)」が利用できます。

世界主要都市(20か所)にある窓口で海外旅行の際の情報収集やホテルやレストランの予約をはじめ、ケガや病気の際には現地の病院の手配も行ってくれるので安心です。

セゾンカードインターナショナル

セゾンカードインターナショナル

カードの特徴

クレディセゾンが発行するセゾンカードの中で、最もベーシックなカード。ポイント有効期限がない「永久不滅ポイント」が特徴。Visa/JCBならカードのタッチ決済可能。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | なし |

| スマホ決済 | ApplePay、GooglePay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| 追加カード | 家族カード(年会費無料)、ETCカード(年会費無料) |

おすすめポイント

- セゾン系で割引優待

- 有効期限がない永久不滅ポイント

- ネットショッピングは最大30倍のポイントがたまる

ETCカードも年会費無料

セゾンカードインターナショナルは、クレジットカードはもちろんETCカードも年会費無料で利用できるのが特徴です。

また、デジタルカードも選択できるので、スマホ決済利用したい方はデジタルの方に申し込むのも良いでしょう。

有効期限がない永久不滅ポイント

通常ポイント還元率は0.5%と一般的ですが、有効期限がない永久不滅ポイントがたまるので失効による無駄がありません。

ポイント付与は利用ごとではなく、一か月の合計金額から計算されるため端数が切り捨てられない点もメリットです。

マイル(ANA・JAL)やギフト券、家電などポイントの交換先も豊富でポイントを運用することもできます。

ネットショッピングは最大30倍のポイントがたまる

セゾンポイントモール経由のネットショッピングなら、最大30倍のポイントがたまります。

Amazonや楽天市場など500以上のサイトが参加していて、出店ショップ数は30万店以上と品揃えも豊富なのが魅力です。

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

最短5分で発行!

SAISON CARD Digitalは、最短5分でデジタルカード発行されるクレジットカードです。

発行されればすぐに通販やスマホ決済に利用できます。

セゾンカードは永久不滅ポイントを採用しており、有効期限がない永久不滅ポイントは1,000円につき1ポイントが付与されます。

セゾン特約店で割引とポイント還元

年会費無料のカードながら全国各地に優待店があり、テーマパークやレンタカー、宿泊施設など旅行やレジャーにぴったりな特典が揃っています。

セゾンポイントモールを経由したネットショッピングではポイントが最大30倍たまるので、楽天やAmazonなどを利用するときはセゾンポイントモールを経由するようにしましょう。

MUJIカード

MUJI Card

カードの特徴

無印良品週間には店頭やネットストアの商品が10%オフ、無印良品での利用でポイント3倍、毎年1,000円相当の無印良品で利用できるポイントがもらえる特典があり、無印良品をよく利用する方がお得に利用できるカード

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料(アメックスブランドの場合3,300円(税込)) |

| 付帯保険 | カード不正利用補償 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) アメックスブランドのみ |

| 電子マネー | ApplePay、GooglePay、QUICPay™(クイックペイ)※1、iD |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

おすすめポイント

- 有効期限がない永久不滅ポイント

- MUJIマイルがたまる

- 無印良品週間には店頭やネットストアの商品が10%オフ

- 毎年3月に3,000MUJIマイルをプレゼント

有効期限がない永久不滅ポイント

MUJIカードは無印良品のお買い物で永久不滅ポイントとMUJIマイルがたまるクレジットカードです。無印良品では1ポイント1円として利用可能。

MUJIマイルはMUJI passportアプリでお店にチェックインしたり、無印良品でお買い物をするとたまります。永久不滅ポイントは通常のお買い物で1,000円ごとに1ポイントたまりますが、無印良品での利用では1,000円ごとに3ポイントたまります。

たまったポイントは「200ポイント→1,200MUJIショッピングポイント」で交換可能。ポイントに合わせた無印良品の商品と交換することが出来ます。

無印良品週間には店頭やネットストアの商品が10%オフ

年に数回開催される「無印良品週間」では、MUJIカード決済を行うと、店頭やネットストアの商品が10%オフで購入することが出来ます。

毎年3月に3,000MUJIマイルをプレゼント

カードを継続利用していると、毎年3月にMUJIマイル3,000ポイントが進呈され、年に2回(5月、12月)にはMUJIショッピングポイントが500ポイント付与されます。

更にお誕生日月には500ポイントのMUJIショッピングポイントがもらえるので、無印良品の愛用者には持っているだけでもお得になるクレジットカードとなっています。

※お誕生月ポイントはお誕生月に国内の無印良品店舗にてMUJI Cardのご利用で翌月にプレゼントいたします。

ロフトカード

ロフトカード

カードの特徴

毎月最後の金・土・日の3DAYSはカード会員限定クーポン提示で5%OFF。ポイント有効期限が無期限の「永久不滅ポイント」という特徴を持つカード。ロフトの最新情報やプレゼント・優待などロフトのお得な情報を、メール配信。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 アメックスブランドは3,300円(税込) |

| 付帯保険 | カード不正利用補償 海外:最高3,000万円(自動付帯) アメックスブランドのみ |

| 電子マネー | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

おすすめポイント

- 有効期限がない永久不滅ポイント

- 3DAYS(毎月、最後の金・土・日) 5%OFF

- ロフトのプレゼント、優待情報を事前にチェックできる

有効期限がない永久不滅ポイント

ロフトカードは1,000円ごとに1ポイント(5円相当)たまり、クレディセゾンが発行しているカードのため、セゾンの優待ショップでも割引や特別価格でのサービス利用をすることが出来ます。

apollostation・出光・シェルでは永久不滅ポイントに加えてPontaポイントもたまります。

3DAYS(毎月、最後の金・土・日) 5%OFF

ロフトの利用特典として、毎月、最後の金・土・日の3日間、ロフト全店で店頭商品が5%OFFでの利用が可能です。

Netアンサーログイン後、「カード限定」ページより取得いただけるWEBクーポンのご提示でレジにて5%オフが適用されます。

ロフトのプレゼント、優待情報を事前にチェックできる

3DAYS以外でも商品情報・プレゼント企画・優待などのロフトのお得な情報をメール配信で定期的に受け取ることが出来ます。

ロフトをよく利用する方はメリットの大きいクレジットカードとなっています。

apollostation card

おすすめポイント

- ウェブ明細利用で値引きと追加ポイント

- apollostationでガソリン・軽油2円/L 引き

- 「ねびきプラスサービス」でさらにガソリン値引き

apollostationでガソリン・軽油2円/L 引き

apollostation cardを持っているといつでもapollostationのサービスステーションでガソリン・軽油が2円/ℓ引きで購入できます。

通勤距離が長い方、車を使う時間が長い方にとっては2円/ℓ引きはかなり大きいメリット。

さらに入会後1ヶ月間は特典としてガソリン・軽油が5円/ℓ引き、灯油が3円/ℓ引きとさらに安く給油ができるようになります。

「ねびきプラスサービス」を利用するとガソリン・軽油が最大10円/L引き

年会費550円の「ねびきプラスサービス」を利用することによってカード決済の利用額に応じてガソリン代を最大10円/L引きにしてくれるサービスです。

ショッピング利用が3万円~が適用となっているのでメインカードとして利用する方にとってはメリットの大きいサービスです。

※ねびきプラス補足

※ねびきプラスサービスはapollostation cardご入会と同時登録となります。※2年目以降、特にお申し出のない場合は自動継続となり、年会費550円(税込)がかかります。(入会初年度年会費無料)

※サービス適用中にコース変更した場合、追加の年会費はかかりません。

※初回更新の3ヶ月前より、ご登録いただいているメールアドレス宛に更新時到来のお知らせメールをお送りいたします。

※コース変更や解約は、インターネット会員サービス「ウェブステーション」または「出光カードアプリ」からお手続きいただけます。

ファミマカード

ファミマカード

カードの特徴

ファミペイと連携し、ファミリーマートで利用すると、最大5%割引。ファミリーマート以外での利用でも1%割引。請求時割引だからポイント管理不要

| 発行会社 | ポケットカード株式会社 |

|---|---|

| 割引率 | 1% ファミリーマート最大5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | ‐ |

| 入会資格 | 18歳以上でご連絡が可能な方 |

| 追加カード | ETCカード |

おすすめポイント

- ファミペイへオートチャージ可能

- ファミマでの利用で還元率アップ

- ポケットモール利用で還元率アップ

- 入会から5ヶ月間はどこでも+3%還元

ファミペイへオートチャージ可能

ファミマカードはファミリーマートでの利用やファミペイのチャージに適しているカードで、オートチャージ設定もできます。

ファミペイではファミマポイントがたまる仕組みとなっており、決済方法は他社電子マネーと同様にファミペイマークがあるお店かQUICPayのマークがあるお店でQRコード決済、タッチ決済が利用可能です。

ファミマでの利用で還元率アップ

ファミリーマートではファミマカードでのクレジット払いをするとショッピングポイントとクレジットポイントがたまる仕組みとなっており、200円につきショッピングポイントが1ポイント、クレジットポイントが3ポイント加算されますので合計4ポイントたまる計算です。

他社での利用だと0.5%還元のファミマカードですが、ファミリーマートの利用では2.0%と高還元で利用することが出来ます。

POCKET MALLの利用でポイント還元率アップ

ネットショッピングではファミマカード発行元のポケットカードが発行しているポケット・ポイントかVポイントがたまるショッピングモール。

モールを経由して各ショップでお買い物をするとポイント還元率が上がります。

楽天、Yahoo!ショッピング、Amazon、Appleなどがあるため、いつものネットショッピングも効率よくポイントを貯めることが出来ます。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。セブンカード・プラスを7iDに登録すれば会員コードの提示不要で最大10%還元

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 入会条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

おすすめポイント

- nanacoへオートチャージ可能

- nanaco支払いとチャージで1.0%還元

- セブン&アイ・ホールディングス系列で割引

nanacoへオートチャージ可能

nanacoはクレジットカードからチャージ可能となっていますが、オートチャージ機能を利用できるのはセブンカード・プラスだけとなっています。

セブン‐イレブンの利用が多くnanacoを頻繁に利用する方はチャージの手間を省くことが可能。チャージ金額や残高設定もできるので利用金額によって設定することができます。

nanaco支払いとチャージで1.0%還元

セブンカード・プラスの利用でたまるポイントはnanacoポイントです。nanacoへのチャージでも0.5%が還元され、nanacoでの支払いでも0.5%のポイントが還元されるため合計すると1.0%の還元率を実現可能。

nanacoを利用する機会が多ければ常にポイント還元率を高く保つことが出来ます。

セブン&アイ・ホールディングス系列でお得

イトーヨーカドーやセブン‐イレブン・ヨークマート・デニーズでクレジット払いの場合、200円(税込)ごとに2ポイント付与されます。

毎月8・18・28日は「ハッピーデー」となっており、イトーヨーカドーが割引キャンペーンを行っています。全国のイトーヨーカドーで食品・衣料品・住まいの品を購入した際、カードを利用(クレジット払いまたはカード提示による現金払い)すると5%の割引になります。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

おすすめポイント

- 常時1.2%の高いポイント還元率

- Hot Pepper Beautyの予約で3.2%還元

- 国内・海外旅行傷害保険、ショッピング保険つき(利用付帯)

常時1.2%の高いポイント還元率

ポイント還元率が1.0%が高還元クレカと言われているなか、リクルートカードは1.2%の還元率を誇るクレジットカードです。

公共料金や固定費の支払いでも1.2%還元となるため、メインカードとして利用している方も多いです。

Hot Pepper Beautyの予約で3.2%還元

リクルートが発行しているクレジットカードのため、リクルート系列であるホットペッパービューティー、じゃらん、ホットペッパーグルメなどの利用時は、予約で得られる3.0%還元とカードの還元率1.2%を合計して3.2%のポイントを得ることが可能です。

リクルートポイントは、Pontaポイントやdポイントに交換可能なため、ドコモユーザーやローソンなどの利用者にも人気があります。

国内・海外旅行傷害保険、ショッピング保険つき(利用付帯)

年会費無料のクレジットカードには付帯保険が付いていないものもありますが、リクルートカードには最高2,000万円の海外旅行損害保険、最高1,000万円の国内旅行損害保険、年間200万円のショッピング保険が付いています。

利用付帯の条件適用となるため、旅行時やお買い物時はカードの利用が必須となります。

P-one カード<Standard>

P-oneカード<standard>

カードの特徴

クレジットカードのポイント交換が面倒という人でも、利用金額から自動的に1%割引を適用してくれる便利なカード。ガソリン・電話代や光熱費等の公共料金や、国民年金保険料などの税金・公共料金の支払いも対象。ポケットモールの利用ではポケット・ポイントがたまる。

| 発行会社 | ポケットカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | Apple Pay、iD |

| ポイント | 自動割引、ポケット・ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方。 高校生の方は、卒業年度の1月よりWeb申し込み可 |

| 追加カード | ETCカード(年会費無料) 家族カード 年会費220円(初年度無料) |

おすすめポイント

- 利用金額1.0%がオートキャッシュバック

- 割引は上限なし

- 税金や保険料も割引対象

利用金額1.0%がオートキャッシュバック

クレジットカードのポイント還元率は1.0%で高還元カードと言われていますがP-one カード<Standard>は1.0%還元の自動割引が特徴です。

ポイントとしてキャッシュバックするのではなく、利用金額から1%割引済みの金額が請求されるシステム。

割引は上限なし

ポイント付与上限や一定金額までしかポイント還元されない制限を設けたカードもありますが、P-one カード<Standard>は利用金額上限を設けていないため、使った分は必ず1%割引されます。

ポイント管理が面倒な方や失効することが多い方に適しているクレジットカードです。

税金、電気などの公共料金も割引対象

クレジットカードにはポイント還元されなかったり還元率が下がる対象として公共料金や税金があげられます。

ですが、P-oneカード<Standard>はスマホの代金や税金もカードで決済した場合は割引されます。

majica donpen card(マジカドンペンカード)

majica donpen card

カードの特徴

国内のドン・キホーテでのカード利用でmajicaポイントが200円につき3ポイントたまるのが特徴。電子マネー「majica」と連携・クレカチャージすることでアピタ・ピアゴでも1.5%還元。宇佐美ではガソリン・経由・灯油が2円/ℓ引き

| 発行会社 | UCS |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険 最高100万円 |

| スマホ決済 | Apple Pay、Google Pay(優待店はポイント対象外)、majica |

| ポイント | majicaポイント |

| クレカ積立 | SBI証券 |

| 入会資格 | 満18歳以上の電話連絡可能な方(高校生は除く)、電話連絡がとれる方 |

| 追加カード | ETCカード、家族カード |

おすすめポイント

- majica加盟店で1.5%還元

- 電子マネーmajicaとクレジット機能が一体型に

- 宇佐美でガソリン・軽油・灯油が 2円/ℓ 引き

majica加盟店で1.5%還元

majicaアプリにクレジットカードを登録して利用することで電子マネー決済時のポイントが1.0%付与され、カードの還元0.5%も付くため合計すると1.5%還元になります。

majica加盟店はドン・キホーテ、UNY、長崎屋、ピカソなどがあります。

国内ドン・キホーテ、アピタ、ピアゴを含むmajica加盟で年間50万円以上利用すると、アプリ内のmajicaランクがシルバーに上がるため、アピタ、ピアゴでも1.5%が還元されるようになります。

週末はアピタなどを利用することが多い方は持っていて損はないでしょう。

電子マネーmajicaとクレジット機能が一体型

電子マネーmajicaが一体となっているクレジットカードのため、対応している店舗での支払いはカードを差し込むことなくタッチ決済が可能となっています。

majicaアプリの利用もできますので決済アプリとカードのどちらでもタッチ決済ができます。

宇佐美でガソリン・軽油・灯油が 2円/ℓ 引き

カードの発行元であるUCSカードの特約店であるガソリンスタンド宇佐美直営店でmajica donpen cardを利用すると1リットルあたり2円引きが適用されます。

ガソリン代が高騰している中での割引はありがたいサービスとなります。

Tカードプラス

おすすめポイント

- TSUTAYAで2.0%還元

- TSUTAYAのレンタル会員証として使える

- ショッピング保険付き

TSUTAYAで2.0%還元

Tカードプラスの通常ポイント還元率は0.5%で、提携店では1.0%の還元率です。

200円(税込)の利用につき1円相当のVポイントがたまり、TSUTAYAでTカードプラスを使うとVポイントが最大4倍たまるのが魅力。現金払いでも最大3倍のポイントがたまる仕様となっています。

TSUTAYAのレンタル会員証として使える

TSUTAYAのレンタル会員証としても使えますのでTSUTAYAユーザーは作っておいた方がいいカードです。

通常のTカードだと毎年レンタル会員証の更新手続きが必要となりますが、Tカードプラスなら自動更新なので面倒な更新の手間もかかりません。

ショッピング保険付き

ETCカードも発行手数料無料・年会費無料で、年間50万円まで補償されるショッピング保険も付帯されています。

メルカード

おすすめポイント

- メルカリで最大4.0%還元

- メルカリの利用で還元率変動

- iDにメルペイ登録でどこでも利用可能

メルカリで最大4.0%還元

メルカードは基本還元率1.0%でメルカリでの還元率は最大4.0%になる高還元カードです。

メルカリアプリ内ではデジタルカードとして利用でき、プラスチックカードも発行されるので普段のお買い物にも利用できます。

メルカリの利用で還元率変動

メルカリの「出品」「買い物」「一般使い」の頻度によって還元率が変動するシステムを採用しており、メルカリを利用すればするほど還元率が上がる仕様となっています。

iDにメルペイ登録でどこでも利用可能

電子マネーではiDにメルペイを入れることによって、売上金や入金した分を利用することが出来ます。iDは多くのお店で対応していますのでスマホ決済に困ることはないでしょう。

年会費も無料なので少しでも還元率を上げたいメルカリ利用者は発行しておくべきカードです。

年会費【実質無料】のクレジットカード

| Vポイントカード Prime | セゾンパール・アメリカン・エキスプレス(R)・カード | ビックカメラSuicaカード | |

|---|---|---|---|

| クレジットカード |  |

|

|

| 国際ブランド | Mastercard® | American Express® | Visa, JCB |

| 年会費 | 1,375円(年1回以上利用で翌年度無料) | 1,100円(利用無料) | 524円(利用無料) |

| ポイント還元率 | 1.0% | 0.5% | 1.0% |

| 付帯保険 | 海外:最高2,000万円 国内:最大1,000万円 |

なし | 海外:最高500万円 国内:最大1,000万円 |

| 特徴 | 日曜日の利用は1.5%還元 | QUICPayならどこでも2.0%還元 永久不滅ポイント |

ビックカメラで最大11.5%還元 |

| 詳細 |

年会費実質無料のクレジットカードは使わなくなると年会費がかかりますが、利用により無料となるのでカード決済をしている間は年会費無料で利用できます。

付帯サービスが手厚かったり、特定の分野で還元率が高い傾向にあるのも特徴です。

Vポイントカード Prime

Vポイントカード Prime

カードの特徴

日曜日に利用することで還元率が1.5%に上昇する。リボ払いの利用では2.0%還元。年に1回でも利用があれば翌年年会費無料なので実質無料で利用可能。

| 発行会社 | CCCライフパートナーズ株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 1,375円(年1回以上利用で翌年度無料) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 18歳以上(高校生、海外在住の方は不可) |

| 追加カード | ETCカード(年会費無料) |

Vポイントカード Primeは、毎週日曜日に還元率が1.5%に上がるため、Vポイントを効率的にためられます。

初年度の年会費が無料で、年に1回以上カードの利用があれば、翌年も無料になります。一方、1度も利用しなかった場合は、年会費が1,375円(税込)かかるので注意が必要です。

さらに、ETCカードは新規発行手数料がかからず、年会費も無料なことも特徴です。利用額に応じてポイントもたまるため、車を利用する機会が多い方にとって魅力的なカードと言えるでしょう。

国内外の旅行傷害保険付き

また、Vポイントカード Primeには旅行損害保険が付帯されています。最高1,000万円の国内旅行損害保険と、最高2,000万円の海外旅行損害保険が自動で付帯されます。

カード盗難保険も付帯しているため、万が一紛失したり盗難に合ったりした際に補償してもらえるのも、うれしいポイントです。Vポイントカード Primeがあれば、TSUTAYAのレンタル登録・更新料が無料になることもメリットのひとつです。

セゾンパール・アメリカン・エキスプレス(R)・カード

セゾンパール・アメリカン・エキスプレス(R)・カード

カードの特徴

デジタルカードは最短5分でカード番号発行。スマホ決済※QUICPayならどこでも2%還元カードの利用で次年度年会費が無料になるので実質無料で利用可能

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% ※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。 ※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。 ※1ポイント5円相当のアイテムと交換の場合となります。 ※交換商品によっては、1ポイントの価値は5円未満になります。 |

| 年会費 | 1,100円(税込)初年度無料 前年に1円以上のカードご利用で翌年度も無料 |

| 付帯保険 | - |

| スマホ決済 | ApplePay、GooglePay、QUICPay™(クイックペイ)、楽天Edy、iD |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 入会資格 | 18歳以上のご連絡可能な方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料)デジタルカードはなし |

セゾンパール・アメリカン・エキスプレス(R)・カードは年間で1回でも利用すれば年会費が無料になるアメックスブランドのカードです。

デジタルカードとプラスチックの一般カードを用意しており、デジタルカードであれば最短5分でカード番号を発行可能。そのまま電子マネーやインターネットショッピングで利用できます。

プラスチックカードが後日郵送されますので、普段のお買い物にも還元率0.5%利用できます。

※QUICPayでの支払いならどこでも2.0%還元

注目したいのが、QUICPayでの支払いならどこでも※2.0%還元であること。1,000円の利用で1ポイント(5円相当)が付与されるカードですが、QUICPayなら1,000円で4ポイント(20円相当)が還元されます。

有効期限のない永久不滅ポイントなのでポイント失効を気にせず貯めることができるのもメリットです。

ビックカメラSuicaカード

ビックカメラSuicaカード

カードの特徴

JR東日本100%子会社の株式会社ビューカードが株式会社ビックカメラと提携して発行するカード。Suicaの利用の場合の還元率は1.5%、ビックカメラでの利用で最大11.5%還元になる

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 通常1.0%(ビックカメラでは最大11.5%) |

| 年会費 | 524円(税込)初年度年会費無料 年1回利用で無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) |

| スマホ決済 | Suica、Apple Pay、Google Pay |

| ポイント | JRE POINT・ビックポイント |

| 入会条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方はお申込みいただけません。 |

| 追加カード | ETCカード 年会費524円、家族カード 年会費524円 |

ビックカメラSuicaカードは、「ビッグポイント」「JRE POINT」がたまる便利なクレジットカードです。

年会費は初年度無料で次年度524円(税込)必要ですが、前年度1回のカード利用で無料となるので、年会費は実質永年無料で利用できます。

ビックカメラで最大11.5%還元

ビッグカメラとSuica利用に特化しており、ビックカメラにて最大11.5%のポイントが獲得可能です。

- モバイルSuicaにカードからチャージ⇒1.5%(JRE POINT)

- チャージしたSuicaで支払い⇒10%(ビッグポイント)

「JRE POINT=1.5%・ビッグポイント=10ポイント」合わせて最大11.5%のポイントを獲得できます。

ビッグカメラ以外の利用でも基本還元率は1.0%となり、VIEW提携店の利用では1.5%以上のポイント還元を受けられる優秀なスペックを誇っています。

たまるポイントはビッグポイントとJRE POINTの2種類ですが、それぞれ以下のような利用用途が用意されています。

・ビッグポイント1,500ポイントで1,000円相当のSuicaチャージ

・JRE POINTは1ポイント=1円でSuicaにチャージ

・JRE POINT1,000ポイント=ビッグポイント1,000ポイントに交換

・JRE POINTをさまざまな商品に交換

・JRE POINTで「JRE MALL」の商品を購入

年会費無料のクレジットカードの注意点

「条件付き年会費無料」のカードに注意

年会費無料のクレジットカードの中には「初年度年会費無料」となっていて、2年目以降は年会費が発生するものがあります。

それ以外にも、Web明細の利用や2年目以降は前年にカード利用があれば無料となるなど、条件付きで無料になるケースもあるので注意しましょう。

「年会費永年無料」のカードなら、持っている間ずっと年会費がかかりません。

ETCカードの年会費に注意

よくあるのが、クレジットカードは年会費無料でもETCカードは有料というケースです。

例えば、楽天カードは利用状況に応じて変動する会員ランクに応じてETCカードの年会費が決まりますが、ダイヤモンド会員またはプラチナ会員以外の場合は550円(税込)の年会費が発生します。

その他にも、三井住友カードのETCカードは初年度無料で、2年目以降は前年に一度以上のETC利用がない場合は550円(税込)の年会費が発生するため注意が必要です。

以下のカードであれば、クレジットカード・ETCカードの両方が年会費無料で持てます。

クレジットカードと同様に、ETCカードを無料で持ちたいという方は参考にしてください。

利用頻度の高いお店でポイントアップするカードを発行しよう

年会費無料であれば、カードを複数枚所持しても料金がかかることはありません。そのため、利用頻度の高いお店によってカードを発行して使い分けるのも良いでしょう。

例えば、コンビニ利用では三菱UFJカードで7%還元を利用し、イオンではイオンカードで割引やポイントアップを狙うという使い方もあります。

ネットショッピングではJCBカードWを使ってAmazonの還元率を2.0%付与させることもできます。

クレジットカードは2~3枚持っている方がほとんどなので、用途や還元率アップのお店によって使い分けるのが効率的です。

年会費無料のおすすめカード

- 楽天カード:楽天市場でポイント還元率3.5倍

- イオンカード(WAON一体型):イオンで割引、還元率2倍

- JCB CARD W:セブン‐イレブン、Amazonで2.0%、還元スターバックスカードへのチャージ5.5%還元

伊藤亮太

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。現在、資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師。