新社会人の方は就職を機にクレジットカードを作るというケースも多いですが、自分に合ったカードを選べばよりお得に利用することができます。

近年では2~3枚のクレカ所持がスタンダードとなってきていますので、有力候補を2枚程度に絞って比較していくのがおすすめです。

今回は、新社会人におすすめのクレジットカードの特徴や新社会人のためにポイント還元率や特典・保険などクレジットカードの選び方のコツを分かりやすくまとめました。

クレカ選びのポイント

- 年会費無料のカードなら負担なし!まずは広く使えるVisaの国際ブランドを発行しよう。

- 基本のポイント還元率は1.0%が高還元カード

- ポイントアップ対象のお店がカードによって違う!よく利用するお店で還元率の高いカードを発行するのがおすすめ

目次

新社会人クレジットカードの選び方

新社会人がクレジットカードを作るメリットは様々です。クレジットカードには現金払いにはないお得なサービスや特徴があるので、上手に使えば節約にもつながるでしょう。

ここからは、新社会人の方のためにクレジットカードの選び方のコツをまとめました。

ポイントは「基本還元率」と「優待店還元率」どちらを優先するかでカードを選ぶ

新社会人がクレジットカードを選ぶ際、ポイント還元率の違いは重要な選択基準です。

日常的な買い物で効率よくポイントを貯めたい場合、1%の基本還元率があるカードを選ぶと、毎月の支払い額に応じて確実にポイントを貯めることができます。

一方で、特定の優待店で3〜5%の高還元率を狙いたい人は、特定店舗での利用特典が豊富なカードが魅力です。

例えば、楽天市場を多用するなら、楽天カードを使えばネットショッピングで多くのポイントがためられ、JCB発行のカードなら街での利用で割引なども使えます。

生活スタイルに合わせて、どちらを重視すべきか決めることで、よりお得にポイントを貯められます。

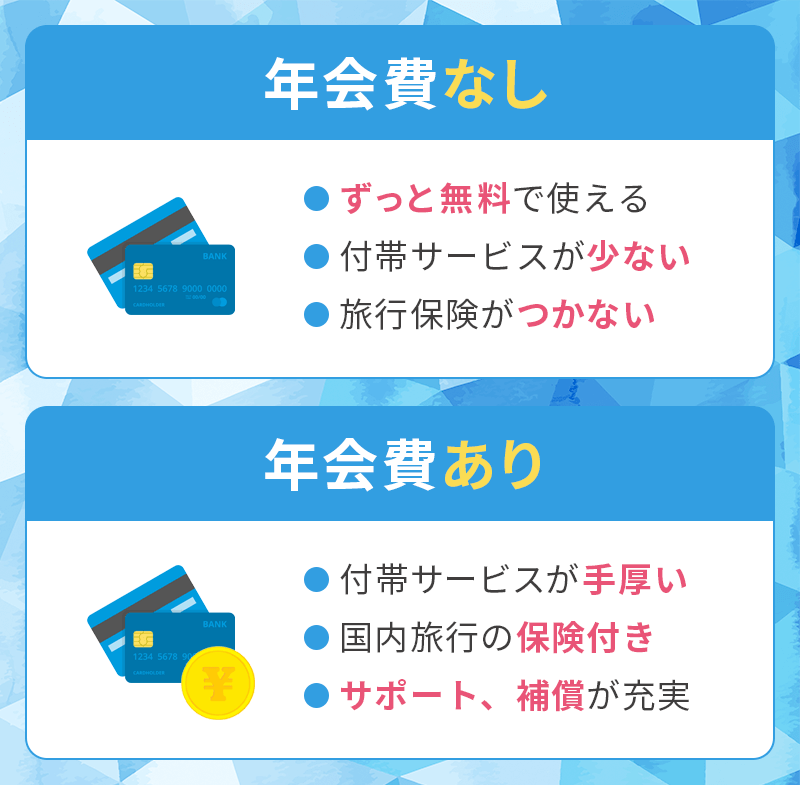

まずは「年会費無料」か「実質無料」のカードを選択

新社会人として最初のクレジットカードは、できるだけランニングコストを抑えることが大切です。

年会費が無料のカードなら無駄な支出を避けることができ、さらに「実質無料」のカードは利用条件を満たせば年会費がかからないため、負担なく特典を利用できます。

例えば、三井住友カード(NL)は年会費がかからず、セキュリティ機能も充実しているため、新社会人でも安心して利用できる選択肢です。

国際ブランドは「Visa」か「Mastercard®」が無難

国際ブランド選びも、クレジットカードを選ぶ上での大切なポイントです。特に新社会人には、世界中で使いやすい「Visa」か「Mastercard®」を選ぶのが安心です。

日本国内だけでなく、海外出張や旅行の際にも使えるため、利便性が高いことが大きなメリットです。

さらに、VisaやMastercard®は多くのオンラインショップやサービスでも対応しており、あらゆるシーンで使える汎用性の高さが魅力です。

最初の1枚はカード本体が発行されるカードを選んでおく

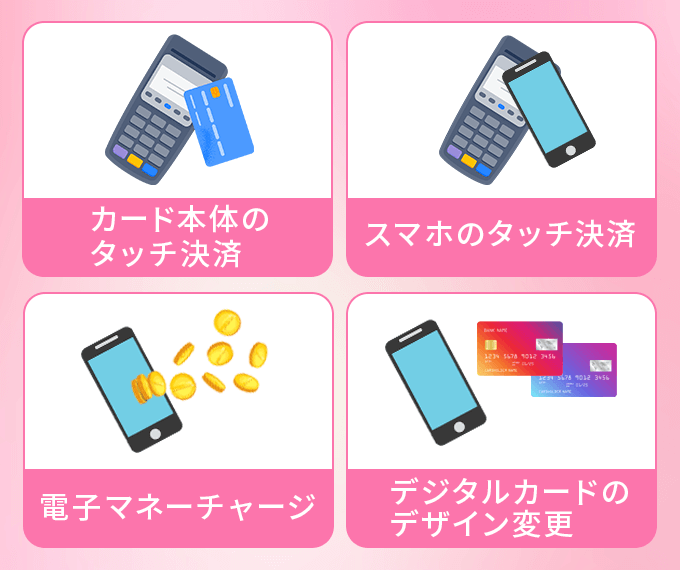

近年では現金を使うことが少ないため、デジタルクレジットカードも人気ですが、新社会人が最初に持つカードは、実物のプラスチックカードが発行されるものを選ぶと安心です。

普段はスマホ決済のみだったとしても、友人やパートナーと旅行先や地方に出かけた場合、「スマホタッチができない」「PayPayしか対応していない」お店も多いです。

三井住友カード(NL)ならリアルカードとスマホにカードを取り込んでのタッチ決済にも対応しているため、スマホ決済に慣れていない場面でも問題なく使用できます。

カード本体があれば実店舗での利用時に困ることも少なく、スマホを忘れたりバッテリー切れの際にも役立ちます。

旅行や出張が多い方は旅行保険付きのカードもおすすめ

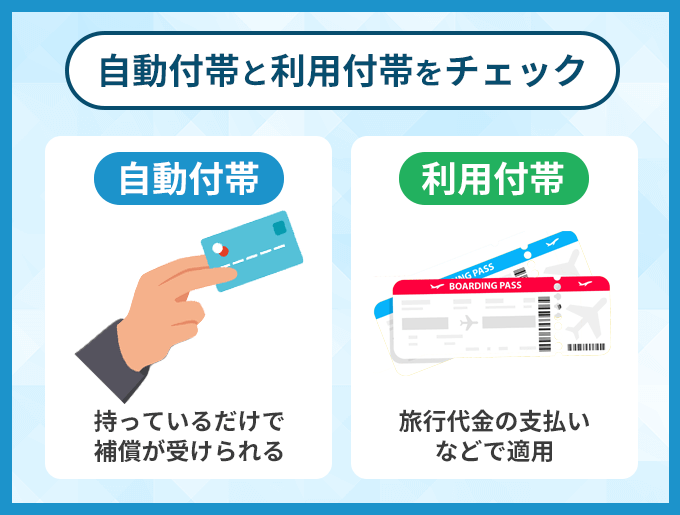

クレジットカードには、旅行や出張が多い方にぴったりな国内・海外旅行保険が付帯しているカードがあります。

「自動付帯」の保険付きカードなら、カードを持っているだけで補償が受けられますが「利用付帯」の保険付きカードは出発前にツアー代金などの旅費をカード決済しておかなければ補償が受けられないので注意が必要です。

特に海外ではちょっとした病気やケガで病院にかかっても高額な医療費がかかる恐れがあるので、海外を訪れる際には保険が必須となっています。

保険付きのカードを選ぶ時は、保険の最高額だけでなく疾病治療費や傷害治療費の項目もチェックしてください。

SuicaやPASMOの利用があるなら通勤用のカードも検討

これから日常的にSuicaやPASMOを使って通勤するなら、交通費の支払いとポイント獲得を一体化できるカードを検討するのがおすすめです。

例えば、「To Me CARD Prime PASMO」なら、PASMOのオートチャージ機能が付いており、通勤や日常の移動でポイントを効率よく貯めることが可能です。

さらに、貯まったポイントをPASMOにチャージして利用することもできるため、日常の移動でかかるコストを節約しながらお得にポイントを使うことができます。

Suicaなら「ビューカード スタンダード」がスタンダードカードとして人気が高くなっています。

新社会人におすすめのクレジットカード

| 三菱UFJカード | 三井住友カード(NL) | Oliveフレキシブルペイ | P-oneカード<standard> | JCB CARD W | 楽天カード | イオンカード(WAON一体型) | リクルートカード | PayPayカード | ライフカード | SAISON CARD Digital | セブンカード・プラス | ビューカード スタンダード | To Me CARD Prime PASMO | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレジットカード |  |

|

|

|

|

|

|

|

|

|

|

|

|

|

| 国際ブランド | Visa, Mastercard®、JCB、American Express® | Visa, Mastercard® | Visa | Visa, Mastercard®、JCB | JCB | Visa, Mastercard®、JCB、American Express® | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB、American Express® | JCB | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB |

| 年会費 | 永年無料 | 永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 524円(税込) | 2,200円(税込)初年度無料 |

| ポイント還元率 | 0.5%~20%(*1) | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% | 0.5% | 1.2% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% |

| 付帯保険 | 海外旅行傷害保険:2,000万円 ショッピング保険100万円 |

海外旅行傷害保険:最高2,000万円(利用付帯) | 海外:2,000万円 | - | 海外:2,000万円 ショッピング保険100万円 |

海外:2,000万円 | カード盗難保障 | 国内:1,000万円 海外:2,000万円 |

紛失・盗難・不正使用補償 | - | - | 海外ショッピング保険:100万円 | 海外:最高500万円 国内:最高1,000万円 |

Visa、Mastercard®のみあり |

| 特徴 | 対象のコンビニ・飲食店で最大20%還元(*1) | 対象のコンビニ・飲食店で最大7%ポイント還元※ | キャッシュカード一体型!5つの支払い方法を切り替え可能 | 利用金額から自動的に1%割引を適用してくれるほかにはない特徴を持つ | Amazon、セブン‐イレブンで2.0%還元 | 楽天市場でポイント3倍 楽天ポイント提携店全国500万件 |

イオングループならWAON POINTが常に2倍 | 基本の還元率No.1 リクルートグループで3.2%還元 |

PayPayステップ条件クリアで1.5%還元 PayPayに利用可能 |

入会後1年間はポイント1.5倍 誕生日月ポイント3倍 |

最短5分でデジタルカード発行 | セブン&アイグループでポイント2倍 | Suicaオートチャージで1.5%還元 | 東京メトロに乗車するたびにポイント獲得 |

| 詳細 |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

クレカ選びのポイント

- 「どこで買い物することが多いのか?」を考えてポイント還元・優待店舗からメインメインカードを決めよう

- 今はどの国際ブランドを選んでも日本では使いやすいが、まずは広く使えるVisaの国際ブランドを発行しよう。

- 毎日の通勤用にSuicaやPASMOカードも検討してみよう!チャージするだけでもどんどんポイントがたまる

新社会人や若い人には、従来のクレジットカードよりもポイント還元率やサービスが優遇されているカードがおすすめです。どのカードも申し込み条件は18歳以上の為、現在学生の方でも申し込み可能。

コンビニなどの日常利用には「三菱UFJカード」「三井住友カード」の還元率が高いので1枚は持っておきたいところ。広くどこでも使いたいなら「JCBカード W」「楽天カード」を選ぶと、どこでも1.0%還元なので利用場所を選びません。

通勤なら「ビューカード スタンダード」でオートチャージやモバイルSuicaの利用でもポイントがたまるので発行しておきましょう。

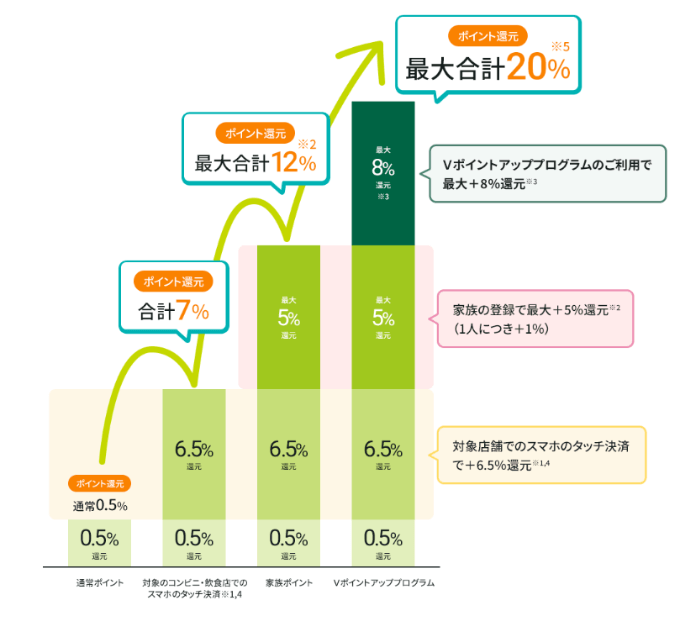

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間限度額100万円 |

| ポイント | グローバルポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 家族カード | 年会費永年無料 |

| 追加カード | ETCカード 新規発行手数料1,100円(税込) UnionPay(銀聯)発行手数料1枚につき1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

- MUFGのブランド力と信頼性

- 年会費無料かつ高いポイント還元率

- 対象のコンビニ・飲食店で最大20%還元(*1)

- 旅行傷害保険は海外のみ

- 優待特典は少ない

三菱UFJカードは銀行系のクレジットカードであり、セキュリティ対策や各種補償が充実しているため、初めてクレジットカードを持つ新社会人でも安心して利用できます。

万が一の不正利用に対する補償も備わっているので、初めてのカード利用でも心配ありません。

三菱UFJ銀行口座と連携したスムーズな支払い管理が可能で、MUFGのブランド力と信頼性は、20代社会人の方が最初に持つクレジットカードとしても安心感があります。

さらに、年会費がかからないため、限られた収入の中で支出を管理したい新社会人には大きなメリットです。

優待店舗のポイント還元率が高い

全国のセブン‐イレブン、スシロー、松屋などポイント優遇店であれば7%の還元率にアップします。

三菱UFJ銀行の利用など、いくつかの条件を満たせば最大20%(*1)相当のポイントが還元されます。

日々の出費で多くのポイントが貯まり、カードや銀行のアプリ管理なども含めて忙しい新社会人にとって便利な機能が豊富です。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

- 対象店舗で最大7%還元※

- 完全ナンバーレスでセキュリティが強化

- 年会費が完全無料

- 通常還元率がやや低め(0.5%)

- 付帯保険が薄い

三井住友カード(NL)は、銀行系のクレジットカードであり、信頼性とセキュリティに優れたカードです。

新社会人として初めてクレジットカードを持つ際も、安心して利用できるブランド力があります。ICチップが搭載されているほか、不正利用を検知するシステムも採用されているため、セキュリティ面での対策が万全です。

還元率は、通常利用で200円(税込)につき1ポイントが付与されるため、0.5%となっています。

さらに、ネットショッピングをする際には「ポイントUPモール」を経由することで、楽天市場やYahoo!ショッピングなどでもポイントアップが狙えるため、日常のオンラインショッピングをお得に楽しめるメリットがあります。

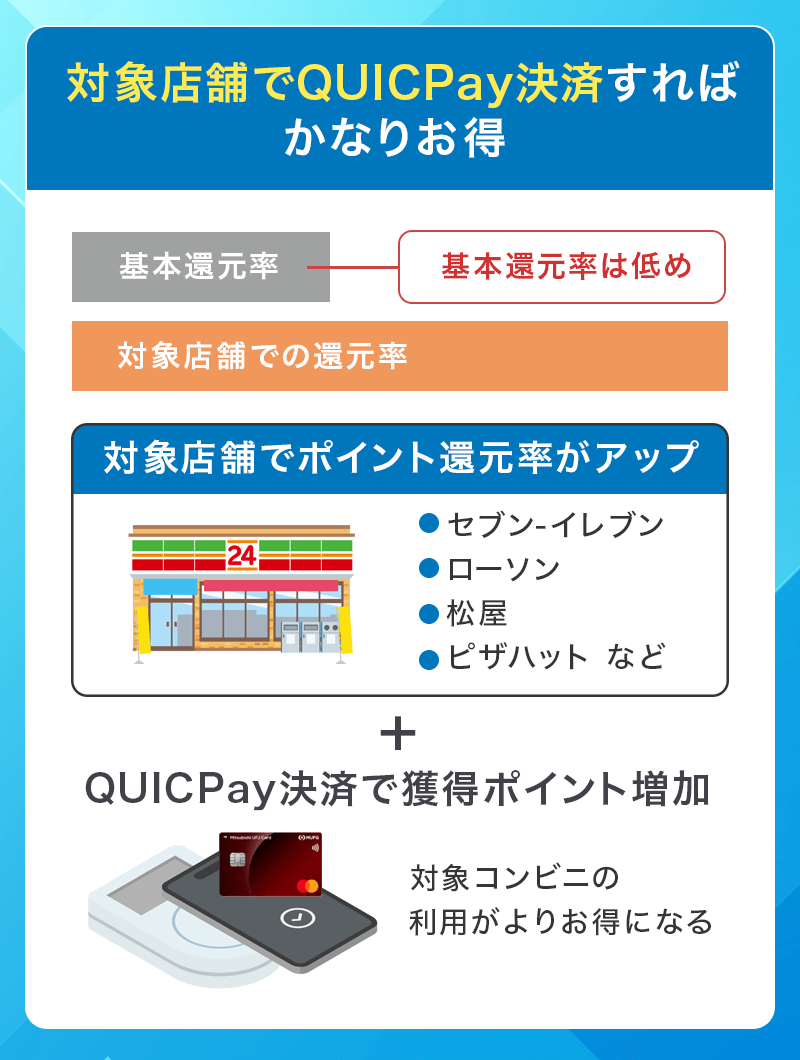

対象店舗で最大7%のポイント還元

特に新社会人にとって魅力的なのが、対象コンビニや飲食店での※最大7%のポイント還元です。

セブン‐イレブン、ローソン、セイコーマート、ポプラ、マクドナルド、サイゼリヤ、ガストなど、よく利用する店舗で、スマホ決済(Apple PayやGoogle Pay)をタッチ決済で行うことで、最大7%のポイントキャッシュバックが受けられるため、普段の食事や買い物でも多くのポイントを獲得できます。

このように、日常生活で使いやすく、特に新社会人のライフスタイルにマッチした特典が豊富なため、初めてのクレジットカードとしてもおすすめです。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

Oliveフレキシブルペイ

Oliveフレキシブルペイ(一般)

カードの特徴

世界シェアNo.1のVisaブランド。1枚でキャッシュカード、クレジットカード、デビットカード、ポイント払い、追加したカードが選択可能。銀行とVpassアプリを一括管理できる。Vポイントアッププログラムは最大20%還元※クレジットモード付のみ

| 発行会社 | 株式会社 三井住友銀行 |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料※一般ランクのみ |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済 | iD、ApplePay、Googlepay |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | デビットモード、ポイント払いモード:制限なし クレジットモード:18歳以上の方(高校生除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費550円(税込)※1年に1回以上ETC利用のご請求があれば次年度無料 |

※最大20%還元補足

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 ※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。- キャッシュカード一体型

- 5つの支払い方法をアプリ内で切り替え可能

- 三井住友銀行との口座連携がスムーズ

- カードの引き落とし先が三井住友銀行に限定される

- 国際ブランドはVisaのみ

Oliveフレキシブルペイは、名前の通り支払い方法の柔軟性が特徴のクレジットカードで、新社会人が初めて持つカードとしてぴったりな一枚です。

クレジットカード、デビットカードなど、5つの支払い方法を専用アプリ内で切り替えることができるカードであり、社会に出たばかりで、まだ収入や支出のバランスが不安定な時期に、自分に合った支払い方法を選べるのは大きなメリットです。

1回払いを選ぶことも、急な出費が必要なときには分割払いやリボ払いに変更することもでき、毎月の負担を軽減することも可能です。

家電の購入や引っ越し費用の支払いなど、大きな出費が必要になるタイミングでは、この柔軟性が役立ちます。

日常の買い物、通勤でポイントを効率よく貯められる

Oliveフレキシブルペイは三井住友カード(NL)と同様の優待店舗で最大20%還元となり、日常の買い物やコンビニの利用、公共料金の支払いなどで効率よくポイントを貯めることができます。

新社会人は特にSuicaへのチャージやスマホ決済との相性が良く、毎日の通勤や日常の移動でもポイントを活用できるため、貯まったポイントを交通費や外食に充てることができ、経済的なメリットも大きいです。

さらに、クレジットカードの利用管理はスマホアプリで簡単に行うことができ、出費の把握や予算管理がしやすく、資産管理について考えるきっかけにもなるかもしれません。

P-oneカード<standard>

P-oneカード<standard>

カードの特徴

クレジットカードのポイント交換が面倒という人でも、利用金額から自動的に1%割引を適用してくれる便利なカード。ガソリン・電話代や光熱費等の公共料金や、国民年金保険料などの税金・公共料金の支払いも対象。ポケットモールの利用ではポケット・ポイントがたまる。

| 発行会社 | ポケットカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | Apple Pay、iD |

| ポイント | 自動割引、ポケット・ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方。 高校生の方は、卒業年度の1月よりWeb申し込み可 |

| 追加カード | ETCカード(年会費無料) 家族カード 年会費220円(初年度無料) |

- 毎月請求時に1%自動割引

- 年会費が永年無料

- シンプルな割引で使いやすいクレジットカード

- クレジットカード利用でのポイント還元はなし

- 高還元カードに比べて恩恵が少ない

P-oneカード<standard>は、コストパフォーマンスに優れたクレジットカードで、新社会人にぴったりの1枚です。

最大の魅力は、毎月の利用額から自動的に1%割引が適用される点です。これはポイント還元とは異なり、実際の請求額が減るため、無駄なく毎月の支出を抑えることができます。

例えば、日常的な食料品の購入や携帯料金、家賃の支払いでも1%割引が適用されるため、長期的に見れば大きな節約につながります。

新社会人は給与が限られていることが多いため、固定費や日常の支出で確実に節約できるP-oneカードは、コスト意識を持って生活を始める上で非常に有効です。少しずつの積み重ねが、将来の大きな貯蓄につながります。

Apple Payでスムーズなキャッシュレス生活を

P-oneカードはスマホ決済にも対応しており、Apple Payと連携させてキャッシュレスでの買い物がスムーズに行えます。

通勤やランチ、友人との飲み会など、日々のちょっとした支払いをスマホだけで済ませられる点も便利です。このような利便性は、忙しい新社会人にとって大いに助けになるでしょう。

P-oneカードは、コスト面や安心感、利便性を兼ね備えた理想的なカードとして、新社会人の新生活をサポートします。

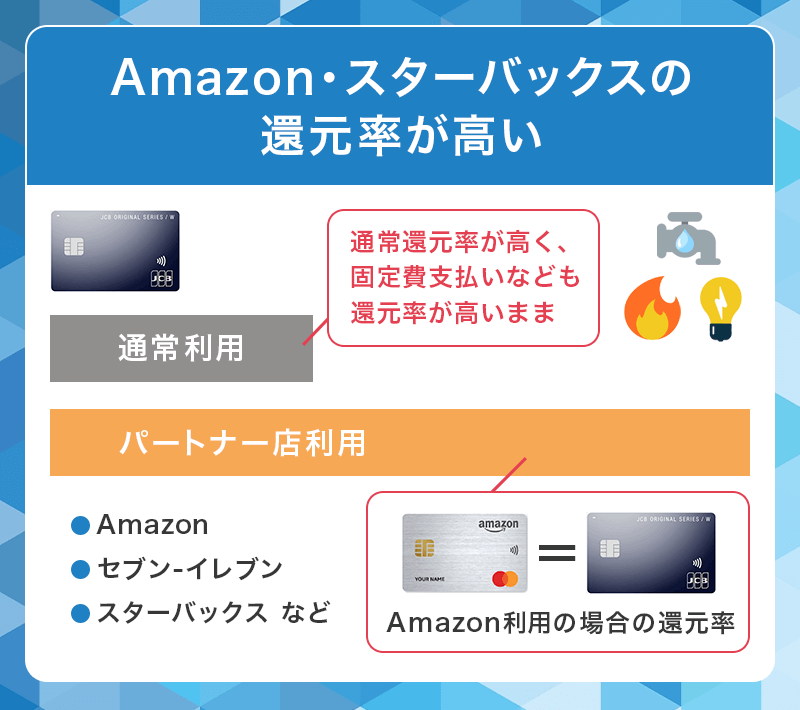

JCBカード W

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- 基本還元率1.0%と高め

- Amazonやセブン‐イレブン、スターバックスで還元率アップ

- 最短5分で即時発行

- 国際ブランドはJCBのみ

- 還元率アップする店舗が限定的

JCB CARD Wは、国内唯一の国際ブランドであるJCBが発行する、39歳以下・WEB入会限定のクレジットカードです。

若年層をターゲットとしているため、新社会人に特におすすめのカードとなっています。年齢制限があることから、若者向けキャンペーンも多く実施されており、初めてのクレジットカードとしても魅力的です。

基本還元率を重視したい方にぴったりな一枚

Amazonやセブン‐イレブン、スターバックス、昭和シェル石油といったJCBオリジナルシリーズの優待店で利用すると、還元率がさらにアップします。

ポイントサイトを経由したネットショッピングでは最大21倍のポイントが貯まるので、還元率を重視したい新社会人には非常にお得なカードです。

基本還元率を重視したい方にぴったりな一枚

最高2,000万円補償の海外旅行保険が利用付帯されており、旅行や出張が多い方にとっても安心です。ただし、JCBは海外シェアの面ではVisaやMastercard®に比べるとやや劣る点は注意が必要です。

長期的に見ても使い続けやすいカードで、初めての1枚として選ぶ価値があります。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

- 年会費は永年無料

- 楽天市場での利用で最大3%還元

- 楽天ポイントが使いやすく、日常的に貯めやすい

- 楽天市場以外での還元率アップには期待できない

- 楽天市場を使わない人には不向き

楽天カードは、楽天市場でお得にポイントが貯まる基本還元率1.0%の人気クレジットカードです。

新社会人は生活が始まったばかりで、出費が増える時期でもあります。日常の買い物を通じてポイントを効率よく貯めることができるため、家計の助けになるでしょう。

特に、ネットショッピングを利用する機会が多い方には、楽天市場の活用によって大きなメリットを享受できます。

楽天市場以外でもポイントが貯まる

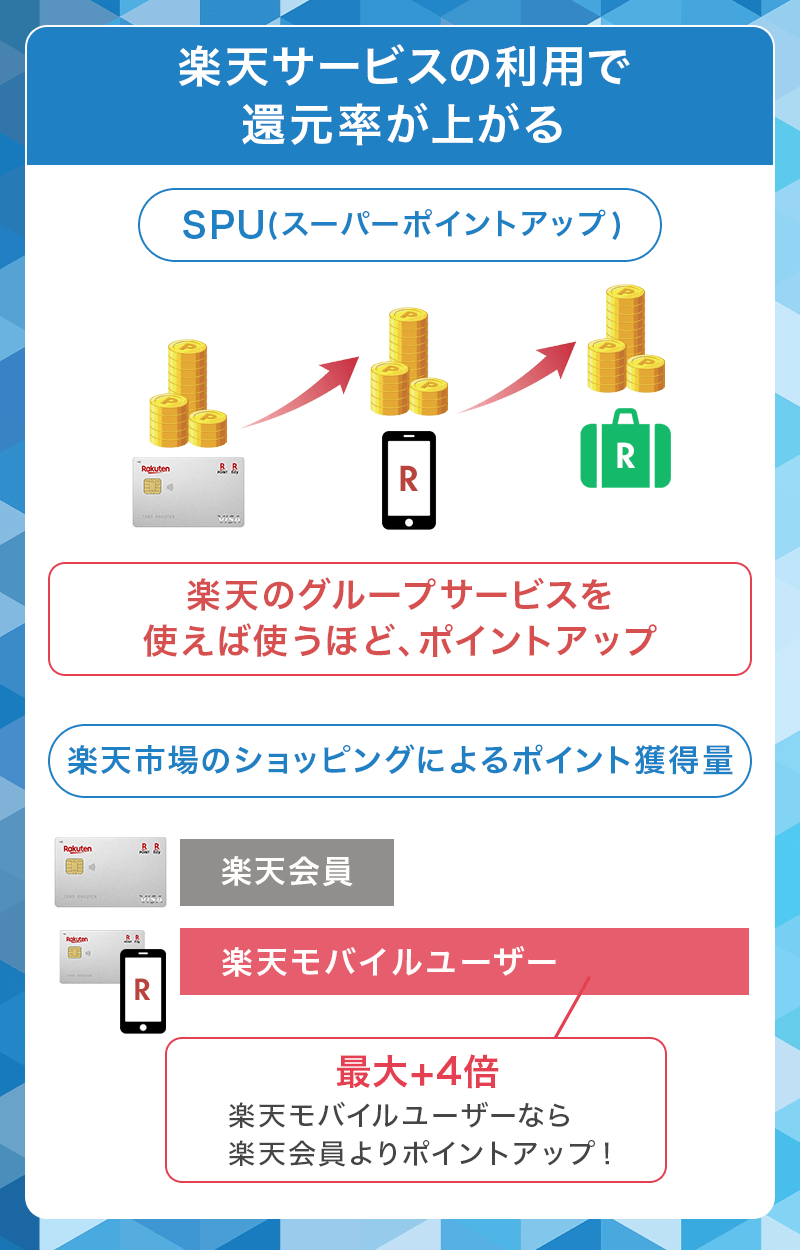

楽天市場でのお買い物ではポイント還元率が何倍にも膨れ上がります。

楽天市場での出店店舗数は38,000店舗、提携加盟店は全国で600万箇所もあり、特約店舗が多いので、日常生活の中で幅広く利用できる年会費無料のカードとして重宝します。

これにより、買い物をするたびにポイントが貯まり、特に新社会人の限られた予算の中で、賢くポイントを活用できます。

さらに、楽天カードには海外旅行保険が最高2,000万円付いており、旅行代金をクレジットカードで支払うことで保険が適用されます。これにより、旅行や出張の際に安心して出かけられるため、新社会人としての新しい経験を楽しむ手助けとなるでしょう。

楽天カードは、ポイント還元の多様性と付帯保険が魅力的な一枚であり、新社会人のライフスタイルにぴったりのクレジットカードです。

イオンカード(WAON一体型)

- 年会費無料

- クレジット機能とWAON機能が一体化

- イオングループの対象店舗でポイントがお得に貯まる

- 通常の還元率が0.5%と標準的

- イオングループ以外でのメリットが少ない

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAONが一体化した便利なカードです。全国のイオングループの対象店舗で、いつでもWAON POINTが2倍になる特典があります。

一人暮らしを始めた新社会人の方は、生活費や日常的な支出が増える中で、イオングループ(イオンやイオンモール、ダイエー、マックスバリュなど)が近くにあると、貯まったポイントが家計をしっかり支えてくれます。

特に、毎日の買い物でポイントが貯まるのは、非常に嬉しいポイントです。

イオングループでお得な買い物を

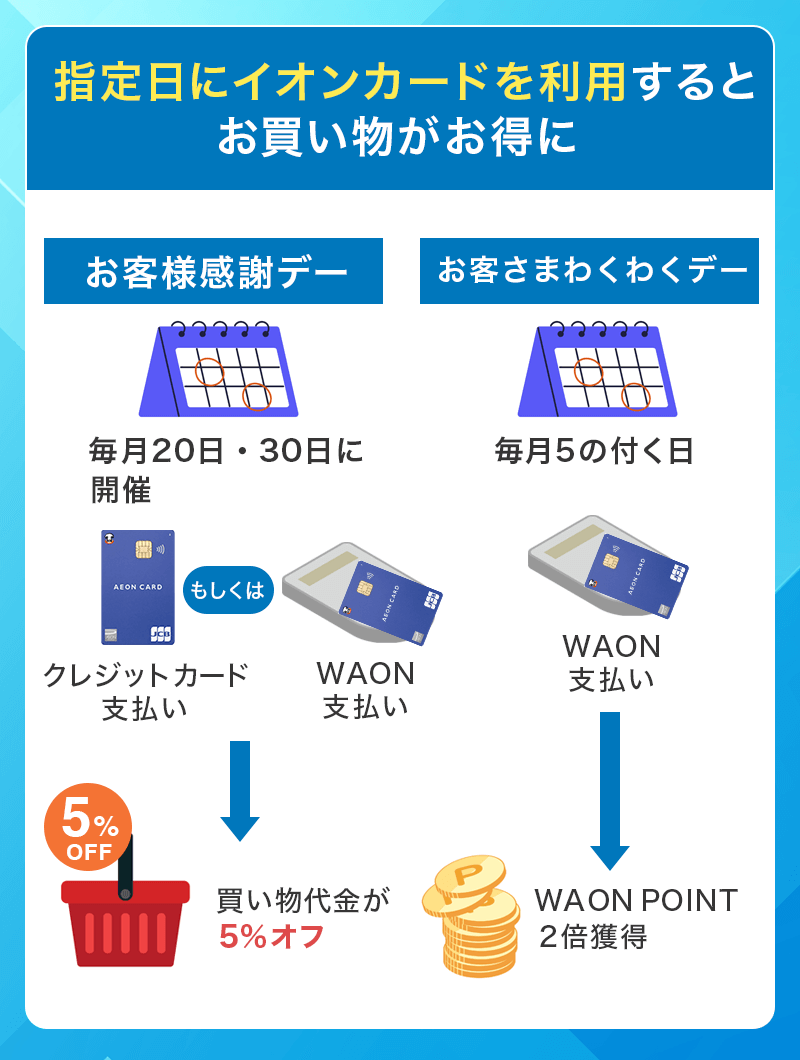

日常の支払いをイオンにまとめることで、全国のイオングループでポイントが2倍になるだけでなく、毎月20日・30日の「お客様感謝デー」では、買い物代金が5%オフになります。これにより、新社会人の限られた予算でも賢く買い物ができるでしょう。

このカードは、クレジットカード払いはもちろん、WAONでの支払いもできるため、日常の支出管理がスムーズになります。また、「毎月5のつく日はWAONポイントが2倍」になる特典もあり、割引やポイント還元サービスが豊富です。

日常の買い物をイオンに集中させることで、より多くのポイントを貯めることができ、貯まったポイントは次回の買い物で利用できるため、実質的な支出の軽減にも繋がります。

新社会人としての生活費を抑えつつ、賢くお得に買い物を楽しむために、イオンカードは非常に便利な選択肢となるでしょう。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

- 年会費無料

- ポイント還元率1.2%と高め

- ポイントをPontaポイントやdポイントに交換可能

- ポイントの有効期限が1年と短い

- ETCカードは発行に手数料がかかる

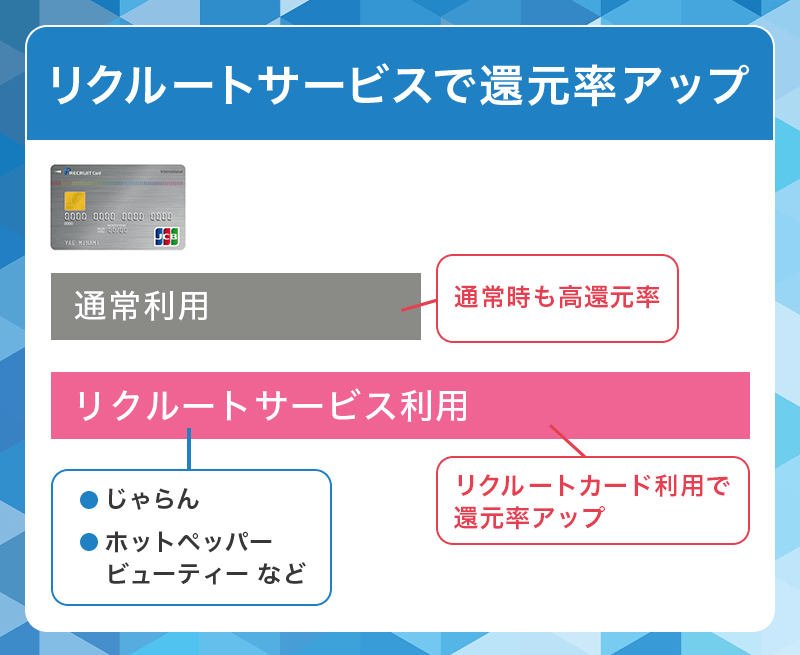

リクルートカードは、通常還元率が高いクレジットカードとして注目されています。

基本還元率が1.2%と設定されており、さらにリクルートグループでの利用では最大4.2%のポイントが獲得できるのが魅力です。貯まったポイントはPontaポイントやdポイントに交換できるため、日常的に幅広く活用できます。

新社会人は、日々の生活費や趣味にかかる支出が多いですが、リクルートカードを使うことで、無理なくポイントを貯められるのが大きなメリットです。

特に、美容院の予約や旅行の計画を立てる際には、じゃらんやホットペッパービューティーといったサービスでポイント還元が上がるため、お得に生活を楽しむことが可能です。

毎月の美容院や旅行で効率的にポイントを貯める

例えば、毎月美容院に通う方は、ホットペッパービューティーで3.2%の還元を受けられるので、定期的な出費がポイントに変わり節約に繋がります。

また、じゃらんでの旅行予約も同様にお得にポイントが貯まり、気軽に使い道を広げられます。

リクルートカードは年会費永年無料でありながら、国内外の旅行傷害保険やショッピング保険が付帯されているため、出張や旅行が多い新社会人にも安心です。万が一のトラブルがあっても、しっかり備えられるカードとして活躍します。

シンプルで洗練されたデザインもポイントで、社会人としてスマートに使えるクレジットカードです。

PayPayカード

PayPayカード

カードの特徴

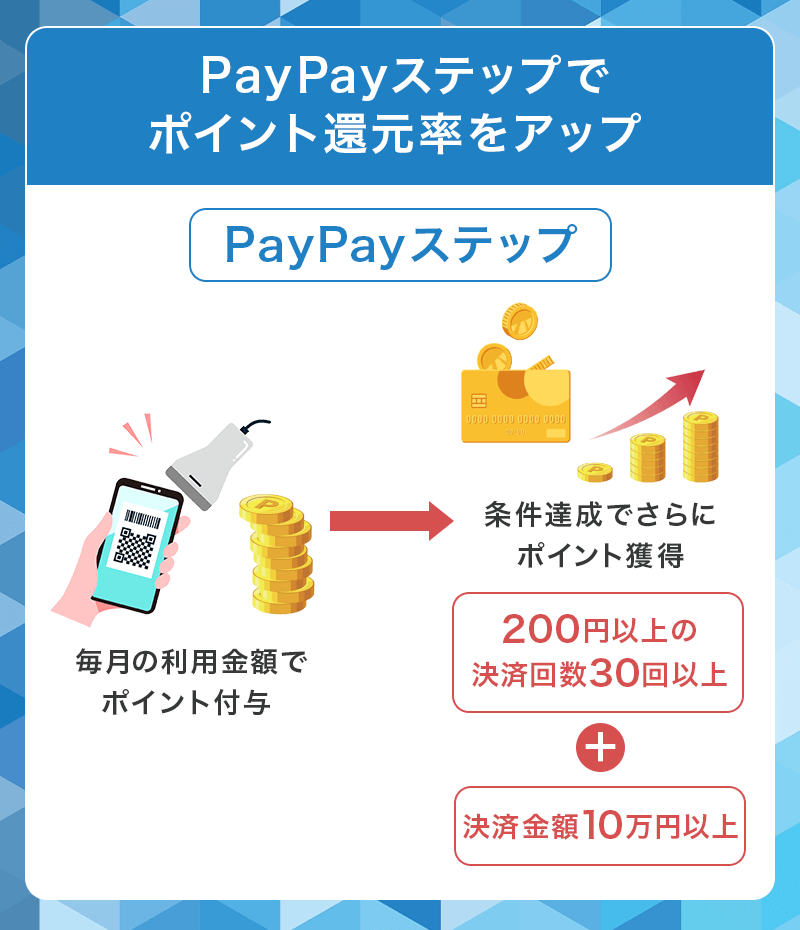

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| 還元率 | 1.0% PayPayステップ条件達成で最大1.5% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay、Google Pay、PayPay |

| ポイント | PayPayポイント |

| クレカ積立 | PayPay証券 |

| 申し込み条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 追加カード | ETCカード(年会費550円[税込]) 家族カード(年会費無料) |

- 年会費無料

- PayPay決済と連動し、PayPayポイントが貯まる

- PayPayにチャージできる唯一のクレジットカード

- 旅行傷害保険が付帯しない

- PayPayユーザーがメイン

PayPayカードは、PayPayユーザーに特化したクレジットカードで、チャージ不要で直接買い物ができるのが特徴です。

PayPayの支払いをクレジットカードのように翌月請求にすることで、事前にチャージする手間が省け、いつでも手軽に利用可能です。

また、PayPayを利用する場面は多岐にわたるため、通勤途中のコンビニやランチの支払いも簡単に済ませることができます。さらに、光熱費や通信費などの毎月の固定費をPayPayカードで支払うことで、ポイントを効率的に貯めることも可能です。

基本還元率を1.5%にアップできる

通常の還元率は1.0%と比較的高めですが、PayPayステップという特典を満たせば、基本還元率を1.5%に引き上げることもできます。

PayPayやPayPayカードを頻繁に利用する新社会人にとって、日常の支出を賢くポイントに変える絶好のチャンスです。

PayPayカードはYahoo!ショッピングで5%還元といった特典があり、ネットショッピングでも大いに活躍します。また、PayPayは日本国内で最も普及している決済アプリの一つなので、利用場所に困ることが少なく、出先での買い物もスムーズです。

新社会人にとって、日常の支払いを簡単に管理できるだけでなく、効率よくポイントを貯めることができる便利な1枚です。

ライフカード

- 年会費無料

- 誕生月はポイント3倍に!

- ポイントの有効期限が5年間

- 通常のポイント還元率が0.5%と標準的

- 海外旅行傷害保険が付帯しない

ライフカードは、広告でもよく目にするようになり、近年は学生や新社会人といった若年層をターゲットにしています。

ライフカードの魅力の一つは、入会初年度のポイント還元率が1.5倍になることです。さらに、誕生月にはポイントが3倍になるなど、ポイントアッププログラムが充実しているため、新社会人が仕事を始めたばかりのタイミングでお得に活用できます。

年会費無料でありながらポイント還元率がアップするため、負担なくお得にクレジットカードが使えるのがうれしいポイントです。

ネットショッピングで効率的にポイントを貯める

ライフカードの特典として、ネットショッピングでのポイント還元率が特に高いのも魅力です。

ライフカード専用のショッピングモール「L-Mall」を利用することで、最大25倍のポイントを獲得できることがあります。

じゃらんや楽天市場、Yahoo!ショッピングなどの人気ショップを含む500店舗以上が参加しているため、日常的に利用するネットショッピングでも効率よくポイントを貯めることができます。

新社会人にとっては、これらのポイントを活用して、家電や生活用品の購入、旅行の予約などに使うことができるため、生活のコスト削減に大いに役立つカードです。

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

- デジタルカードは最短5分発行

- 4つの国際ブランドから選べる

- ナンバーレスカードで他人に情報を見られるリスクを低減

- 通常の還元率が低め

- 旅行傷害保険が付帯していない

SAISON CARD Digitalは、申し込み後の審査に通れば最短5分で発行されるデジタルカードです。

国内初のナンバーレスカードとして、カードの番号や有効期限などの情報はカード本体に記載されず、すべて公式スマホアプリ「セゾンPortal」で管理できるため、セキュリティ面でも安心です。

このカードは、セゾンカードの特徴である永久不滅ポイントが貯まり、1,000円につき1ポイント(還元率0.5%)が付与されます。貯めたポイントは失効することがないので、じっくり貯めてから使うことができるのも魅力です。

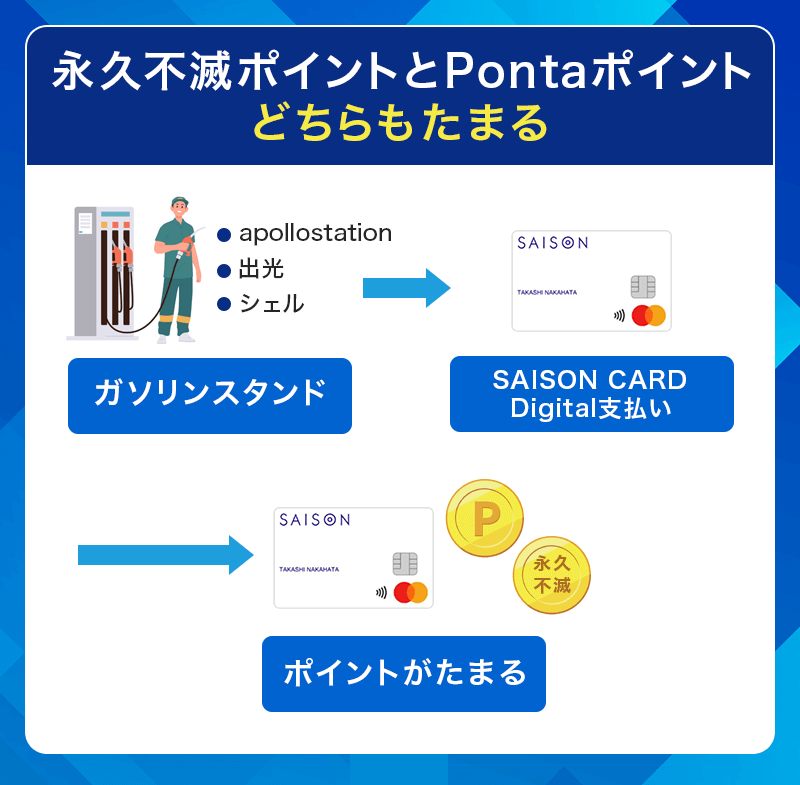

全国各地のセゾン特約店で割引

SAISON CARD Digitalは、全国のセゾン特約店で様々な割引特典を受けられます。

たとえば、apollostationや出光、シェルなどのガソリンスタンドでは、永久不滅ポイントに加えてPontaポイントも貯まるため、車を利用する新社会人には特にお得です。

また、グランピング施設やニッポンレンタカーなどの割引優待もあり、新社会人として慣れない環境で頑張っている中、休日のリフレッシュにも役立ちます。

仕事で疲れた体と心を癒すために、レジャーや旅行をお得に楽しむことができる点は、SAISON CARD Digitalの大きなメリットです。

さらに、年会費は永年無料なので、初めてクレジットカードを持つ新社会人でも、安心して長く利用することができます。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。セブンカード・プラスを7iDに登録すれば会員コードの提示不要で最大10%還元

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 入会条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

- nanacoへのオートチャージが可能な唯一のカード

- セブン&アイグループでポイント2倍

- ショッピング保険付き

- 対象店以外での利用は還元率が0.5%

- 旅行傷害保険なし

セブンカード・プラスは、電子マネーnanacoとの相性が抜群のクレジットカードです。

nanacoへのオートチャージができる唯一のカードと言われており、セブン&アイグループでの利用時にはポイントが2倍貯まります。

通常のポイント還元率は0.5%ですが、8のつく日はイトーヨーカドーで5%オフになるなど、特典が充実しています。

また、セブン‐イレブンやイトーヨーカドーだけでなく、ENEOSやビックカメラなどの提携店でもポイントが貯めやすく、生活のさまざまな場面で効率よく利用可能です。

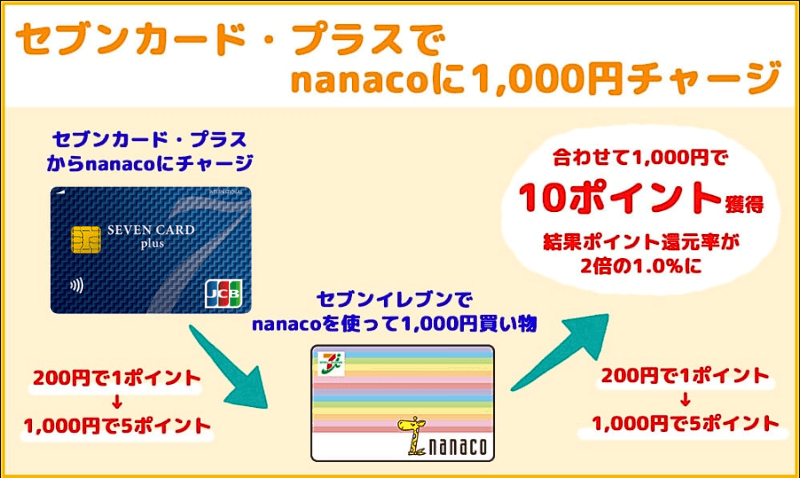

nanacoへのオートチャージで便利に使える

セブンカード・プラスは、nanacoへのオートチャージと決済時の両方でポイントが貯まるため、実質1.0%還元が可能です。毎日セブン‐イレブンでnanacoを使う人には非常にお得です。

新社会人にとって、特に生活費の節約は重要です。

セブンカード・プラスなら、日々の買い物や通勤途中のコンビニ利用で効率よくポイントを貯めることができ、さらに特定日の割引サービスも利用できるため、少しでもコストを抑えたい方には最適なカードです。

新社会人が通勤でお得なクレジットカード

交通系ICつきのクレジットカードを利用すると、駅でのお買い物や電車の利用時にポイントがたまる特徴があります。

駅ナカでのお買い物ではJRのポイントアプリを提示すれば「JRE POINT」と決済でカードのポイントが2重でたまるため、駅を多く利用する人にとってもお得です。

この見出しでは通勤で電車を使う方にぴったりなクレジットカードを紹介します。

ビューカード スタンダード

ビューカード スタンダード

カードの特徴

ビューカード スタンダードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントアップ!

| 発行会社 | ビューカード |

|---|---|

| 還元率 | 0.5% ※ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。 |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ポイント | JRE POINT |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

- 最大5%のJRE POINTを獲得

- Suica搭載クレジットカード

- オートチャージ可能

- 普通カードでも年会費が必要

- JR東日本管内以外では不向き

ビューカード スタンダードは、JR東日本のSuica機能でお得になるクレジットカードで、特に電車通勤をする新社会人にとって大変便利です。

このカードを使えば、Suicaチャージの際に、通常よりも多くのポイントが還元されます。

Suicaチャージや定期券購入でポイントが高還元に

ビューカード スタンダードの最大の魅力は、Suicaチャージ時に3倍のポイント(1.5%還元)が付与される点です。

モバイルSuicaの定期券購入では5.0%還元のため、通勤で毎日同じ駅を利用する方はお得です。通勤費用が会社から支給される人はポイント分が節約できます。

また、ビューカード スタンダードはモバイルSuicaとの連携がスムーズで、スマホで簡単にチャージや利用履歴の確認ができるため、現金を使わずにキャッシュレスで通勤や日常の移動をこなせます。

さらに、貯まったポイントはSuicaに活用できるので、次回のチャージや日常の買い物に活用でき、新社会人が毎月の交通費を少しでも軽減できるメリットがあります。

To Me CARD Prime PASMO

To Me CARD Prime PASMO

カードの特徴

東京メトロ利用でメトロポイントがたまり、JCB加盟店で利用するとOki Dokiポイントがたまる。PASMO一体型で定期券搭載可能

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 2,200円(税込)初年度無料 年間50万円以上利用で翌年度無料 |

| 付帯保険 | ニコス発行のみあり |

| スマホ決済 電子マネー |

Apple Pay、Google Pay、PASMOオートチャージ |

| ポイント | JCB:OkiDokiポイント Visa、Mastercard:わいわいプレゼント メトロポイント |

| 入会資格 | 原則として18歳以上でご本人または配偶者に安定継続収入のある方。また高校生を除く18歳以上で学生の方 |

| 追加カード | ETCカード 家族カード |

- PASMO一体型カード

- オートチャージで0.5%還元

- 定期券利用可能

- 東京メトロを利用しない方には不向き

- モバイルPASMOへ登録不可

To Me CARD Prime PASMOは、東京メトロを利用する通勤者に特に便利でお得なクレジットカードです。

このカードでは、PASMO定期券の購入やPASMOへのオートチャージが可能で、都内や近郊での通勤がよりスムーズになります。新社会人として仕事に慣れていく中、定期券の更新やチャージの手間を減らすことができるのは、大きなメリットです。

オートチャージ機能便利!都度チャージする手間を省略

オートチャージ機能は、改札を通過するだけで自動的にチャージが行われるため、チャージし忘れによる不便を防ぎ通勤や移動がより快適になります。

さらに、東京メトロを利用するとメトロポイントが2倍(1%還元)となり、日常の通勤だけでなく、仕事後の外出や休日のお出かけでもポイントが効率よく貯まります。

このポイントは、ショッピングや食事、旅行費用に活用できるため、新社会人にとっては生活費の節約に繋がるメリットがあります。

年会費は初年度無料、通常は2,200円(税込)かかりますが、年間50万円以上のショッピング利用があれば次年度も無料になります。支払いをこの一枚にまとめることができれば、費用面でも安心して長く利用できるでしょう。

新社会人がクレジットカードを作るメリット

新社会人にとって、クレジットカードはただの支払い手段以上の価値を持っています。

上手に活用することで毎月の出費管理や急な支払いにも対応でき、信用力(クレジットヒストリー)を積んでいくことが可能です。

ここでは、クレジットカードを持つことで得られる具体的なメリットを紹介します。

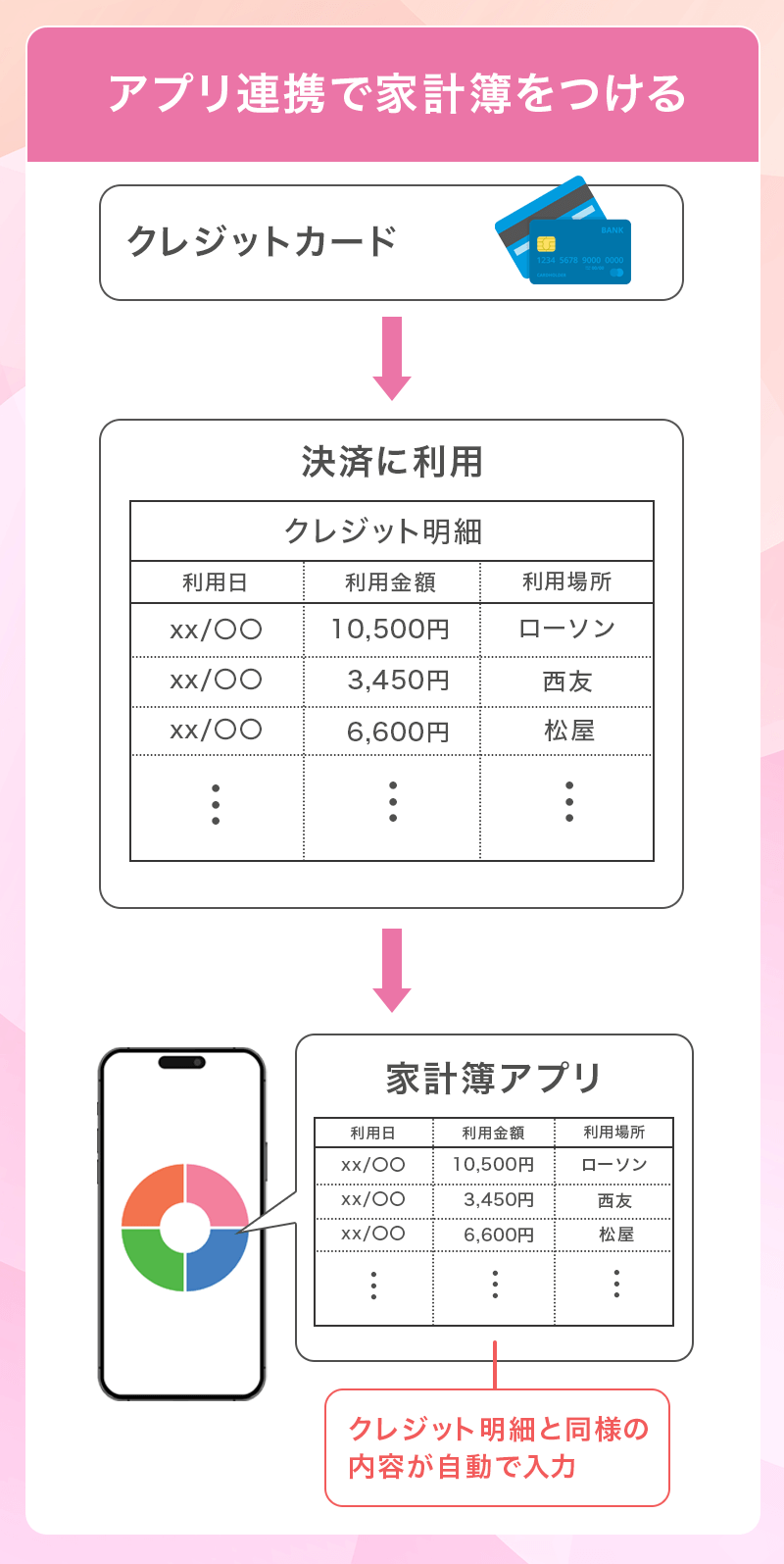

スマホアプリの利用明細で出費が明確に

クレジットカードを利用すると、ほとんどのカード会社が提供するスマホアプリで簡単に明細を確認できるようになります。

これにより、毎月どれくらいの出費があったかが明確にわかり、無駄遣いの防止や予算の管理がしやすくなります。

特に新社会人にとって、まだ収入が安定しない時期は出費の把握が重要です。明細はリアルタイムで更新されるので、細かい支出も把握でき、計画的な生活をサポートしてくれます。

大きめな買い物も翌月払いにできる

新社会人になると引越しや家電の購入など、突然大きな買い物をすることがあります。

クレジットカードを使えば、大きな支出も一括ではなく翌月払いにできるため、急な支出でも資金をやりくりしやすくなります。

また、カードによっては分割払いも利用可能で、支払いを無理なく分散させることができます。これにより、初期の出費を効率よく抑えながら生活をスタートできるのが大きなメリットです。

スマホ決済や電子マネーチャージの利用幅が広がる

クレジットカードを持つことで、スマホ決済(例: PayPay、楽天ペイ)や電子マネーチャージ(例: Suica、PASMO)も簡単に利用できるようになります。

新社会人にとって、通勤や日常の買い物をスマートに済ませることができるのは大きな利点です。

特に、キャッシュレスでの支払いはポイント還元の対象になることが多く、効率的にポイントを貯めることができるため、節約効果も期待できます。

日常の支払いを便利かつお得に行えるようになるのも、クレジットカーを作ることのメリットの一つです。

クレヒスがたまり将来の大きなローン利用で有利になる

クレジットカードの利用履歴(クレジットヒストリー)は、将来のローン審査にも大きく影響します。

新社会人のうちから計画的にカードを利用してクレヒスを積むことで、数年後に車の購入や住宅ローンを利用する際に信用力が高まり、ローンが通りやすくなる可能性が高まります。

クレジットカードを早めに作り、しっかりと支払いを管理しておくことは、将来の大きな買い物やライフイベントに備えるための大きな一歩です。

新社会人がクレジットカードを作る際の注意点

クレジットカードがあると利便性が上がりますが、使い方を誤ると後々の負担が大きくなることも。

新社会人として初めてクレジットカードを持つ際には、いくつかのポイントに注意することが大切です。ここでは、クレジットカード利用時に気をつけるべき点を確認していきましょう。

キャッシングやリボ払いの利用は慎重に

クレジットカードには、キャッシングやリボ払いという機能がありますが、これらの利用は慎重に行うべきです。

キャッシングは現金を借りる機能であり、金利が高めに設定されていることが多いため、返済額が予想以上に膨らむことがあります。

リボ払いも毎月の支払い額を一定にできるメリットがありますが、長期間にわたって高い金利が発生するため、支払い総額が増える可能性があります。

計画的に利用しないと借金が増えてしまうリスクがあるため、注意が必要です。

クレカの分割払いは金利がかかる

クレジットカードの分割払いは、商品やサービスの費用を複数回に分けて支払うことができる便利な機能ですが、金利が発生する点には注意しましょう。

特に新社会人として大きな買い物をした場合、この金利が後々の負担になりかねません。

分割払いを利用する際は事前に金利の確認をし、できるだけ早めに完済する計画を立てることが大切です。

無計画な分割払いは、毎月の支払いが増えてしまい、生活費を圧迫するリスクもあるため注意が必要です。

アプリの明細は遅れて反映されるので使い過ぎないように

多くのクレジットカード会社では、スマホアプリで利用明細を簡単に確認できます。

しかし明細の反映は利用から数日遅れることがあり、リアルタイムでの正確な残高管理が難しい場合があります。

アプリの明細を過信せず、計画的な予算管理を心がけることで、無駄遣いや使い過ぎを防ぐことができます。

派遣社員は勤務先などの誤入力に注意

派遣社員として働いている場合、クレジットカードの申込時に勤務先の入力を正確に行うことが重要です。

派遣会社が雇用主になるケースが多いため、間違って派遣先企業を入力してしまうことがありますが、これが原因で審査に通らない場合もあります。

自分の雇用形態を正しく反映させ、勤務先や雇用主に関する情報を正確に記載することで、審査がスムーズに進む可能性が高まります。

年収の入力は総支給額×12ヶ月

クレジットカードの申請時には、年収の入力が必要です。基本的には毎月の給与の総支給額にボーナスを含めた年間の見込み収入を12ヶ月分に換算して入力します。

年収は審査の重要な要素であり、正確に申告することが重要です。

ボーナスや残業代を含めた総支給額で計算することで、クレジットカードの審査において信用力を正しく評価してもらうことができます。

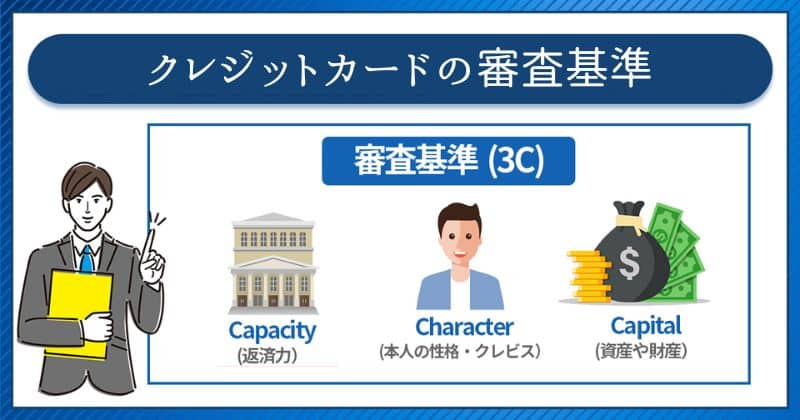

新社会人がクレジットカードを作るときの審査基準

新社会人のクレジットカードは一般の方が発行するよりも審査が厳しくないと言われています。その理由を見ていきましょう。

働き始めでもしっかり審査してくれる

新社会人は一般の社会人の方よりもクレジットカード審査に通りやすいと言われています。

社会人になってから数年経っている方のクレジットカード審査は勤務先や年収、ローンやカードの返済履歴などがスコアリングという点数化によって審査されます。

ですが、新社会人の場合は「勤続年数が短く」「年収が低い」「ローン利用歴も無い」ということが当たり前の為、審査も就職先や年収を重視するよりも、毎月の安定収入があり、返済に問題ないかが見られます。

新社会人は審査基準を優しくする傾向がありますので、クレジットカードを新規で発行する場合は審査に通りやすいといえます。

入会条件の厳しいカードは審査も厳しい

クレジットカードには、一般的なカードからゴールドやプラチナといったランクの高いカードまでさまざまな種類があります。

特に、ゴールドカード以上になるとや特典の多いカードは入会条件が厳しく、審査基準も高めに設定されています。

新社会人の場合、初めてのクレジットカードとしては、比較的条件の緩やかなカードを選ぶのがおすすめです。

初めてのカードで信頼を築き、後にゴールドカードなどにステップアップすることができます。

まずは、審査通過しやすいカードを選び、計画的に信用履歴(クレヒス)を積むことが、将来の高ランクカード取得に役立ちます。

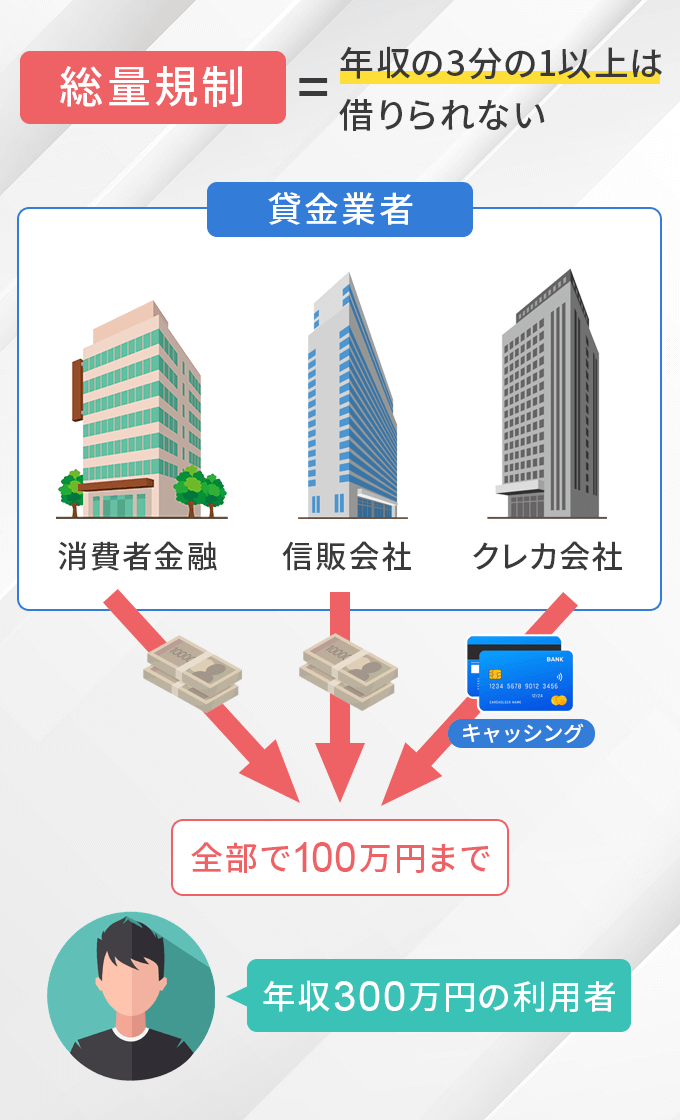

キャッシングを希望すると総量規制の審査が追加

クレジットカードの申請時にキャッシング枠を設定する場合、通常のクレジットカード審査に加え、総量規制という法律に基づいた審査も行われます。

総量規制では、年収の3分の1を超える借入ができないようになっており、これに基づいてキャッシングの利用限度額が決まります。

新社会人の場合、初めてのカードではキャッシング枠を設定せずに申し込むことで、審査がスムーズになるケースもあります。

まずはショッピング枠のみで利用し、クレジットヒストリーを築きながら、後に必要に応じてキャッシング枠を追加するという方法が安全でおすすめです。

新社会人がクレジットカードの審査に落ちるケース

新社会人がクレジットカードの審査に通りやすいとはいえ、申し込み状況によっては審査に落ちることもあります。具体的な審査落ちケースは以下になります。

- 携帯電話の支払い滞納

- 申し込み内容に間違い

- クレジットカードの多重申し込み

携帯電話の本体料金を滞納していた場合は信用情報機関と言われる、過去の延滞情報に残ります。カード会社は信用情報機関を参考にクレジットカードの審査を進めますのでマイナスに働く可能性があります。

また、申し込み内容にも年収を「手取り金額×12」で記入したり、派遣会社に勤務の方は「派遣先の住所や社名」を入力したりなどの間違いがよくあります。この場合も情報の不一致のため審査に落ちてしまいます。

複数のクレジットカードに申し込みをしている場合は、他社カードで審査落ちいていることが分かると良い印象を持たれません。

新社会人がクレジットカードを作るタイミング

クレジットカードを発行するのは学生の時か、仕事が始まる前の3月でもいいのか悩む方も多いです。

クレジットカードを申し込むタイミングについて解説します。

就職後に申し込めば利用限度額が上がる

就職前の3月に申し込む場合は学生の扱いとなることもあるため利用限度額が低く設定されることがあります。

クレジットカードは学生のうちの方が親権者の収入や返済履歴を元に審査されるため可決されやすくなっていますが、学生の場合は収入が無いことがほとんどの為、限度額が低い傾向にあります。

新しく社会人になる方は大きな買い物も増えてくるため、利用限度額が高いに越したことはありません。限度額を高くしたい方は社会人になった後の4月以降に申し込むのがいいでしょう。

審査通過率を上げたい方や、早くクレジットカードが欲しい方は、すでに決まっている就職先の会社で基本給などを年収計算して申し込んでも問題ありません。

月の決済金額が増えない限り利用限度額は上がらない

クレジットカード会社の多くは半年間程の利用履歴を参考にして利用限度額を設定します。

カード発行し終わってからでは利用限度額の変更が難しくなるため、高額の買い物でクレジットカードの利用を考えている方は社会人になってからの発行をおすすめします。

新社会人もクレカ発行に口座と本人確認書類が必須

初めてクレジットカードを作る新社会人の方に、必要なものを紹介しています。

銀行口座は本人名義が必要

クレジットカードを発行するには、自分名義の銀行口座が必須です。この口座が、カード利用額の自動引き落とし先となります。

新社会人にとって、クレジットカードの利用履歴を安定的に築いていくことが、将来の信用力に繋がります。

自分名義の口座を用意することで、支払い管理が簡単になり、支出の把握や貯蓄計画を立てやすくなるのも大きなメリットです。

給与振込口座とクレジットカードの引き落とし口座を同じにすることで、お金の管理が一元化でき、無駄遣いの防止にも役立ちます。

クレカ発行に必要な本人確認書類

クレジットカードの発行時には、本人確認書類の提出が求められます。運転免許証、マイナンバーカード、またはパスポートが代表的な書類です。

また、オンライン申請が可能な場合がほとんどで、自宅や職場から手軽に提出できるのもメリットです。

本人確認書類を正確に提出すれば、審査がスムーズに進み、カード発行のスピードも速くなり、急な出費や社会人としての支払いの準備が整うので安心です。

新社会人におすすめのクレジットカードは利用店舗が多いものを選択しよう

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

複数のクレジットカードを紹介してきましたが、基本的に年会費も少なく、ポイント還元率が高い人気のクレジットカードを紹介しています。

悩みすぎて決められないという方は「利用する店舗での還元率が高いクレジットカード」を選択するのがベストです。

コンビニに毎日行くなら「三井住友カード(NL)」がスマホのタッチ決済で最大7%還元で※おすすめですし、楽天の利用が多ければ楽天カードを選択するのが良いです。普段よく利用する店舗での支払いをクレジットカード払いにするだけでポイントがザクザクたまります。

自身のライフスタイルを振り返って、最適なクレジットカード選択しましょう。

たくさんのサービスを利用する方は1枚目のクレジットカードが発行されたら2枚目のカードを作るのもありです。

▼関連記事

-

-

サブカードにおすすめのクレジットカード!複数持ちのメリット・デメリットも

日本のクレジットカード保有率は2.8枚と言われており1人で何枚も所有するのが当たり前となってきました。 2枚目のサブカードを選ぶ基準は1枚目を補い、ショッピングや利用するお店でポイントがたくさんたまる ...

-

-

ポイント還元率の高いおすすめクレジットカード比較!特約店還元率も紹介

現在日本で発行されているクレジットカードの還元率は、0.5%が標準的で1.0%以上になれば高還元率といわれています。これからクレジットカードを作ろうと考えている方はポイントやキャッシュバックの高いもの ...

-

-

年会費無料のおすすめクレジットカード比較!実質無料も紹介

年会費無料のクレジットカードでも、ポイント還元率が高いカードや優待特典が付いたカードは多く存在します。 維持費がかからず、お得にカードを利用できるのは年会費無料クレジットカードの魅力です。 そこで今回 ...

-

-

20代におすすめの人気クレジットカードランキング!

20代になると仕事を始める方も増えて、自身のクレジットカードや電子マネー決済によるショッピングや飲食店での利用が当たり前となります。 クレジットカードはポイント還元があり、電子マネーなどへのチャージも ...