キャッシュレス決済には、クレジットカードは欠かせないアイテムであるのは間違いありません。電子マネーやQRコード決済も人気ですが、あと払いが可能な支払い方法はクレジットカードが有利です。

また、クレジットカードにはさまざまな特典が付帯していますし、支払いに利用するとポイント還元や、キャッシュバック、割引が可能となるカードもあります。

特に年会費などを支払うことなく、ただ決済に使うだけで現金はもちろん、そのほかのキャッシュレス決済よりもお得になります。そこで今回は、持っているだけでお得になるクレジットカードについて詳しく解説します。

持っているだけでお得なカード

- P-oneカード<Standard>:自動で請求額から1%割引、何もしなくていい

- VIASOカード:自動で1年分のポイントをキャッシュバック

- イオンカードセレクト:銀行金利最大0.1%

- リクルートカード:1.2%還元、使うだけで勝手に高還元

目次

持っているだけでお得なクレジットカードの種類と選び方

”持っているだけでお得なクレジットカード”の特徴は、普段のお買い物を「現金払い」ではなく「クレジットカード払い」に変えるだけで多くの特典を得られること。

具体的には以下の特典がありますので順に紹介していきます。

- 年会費無料でもポイントバック

- ポイント還元率が高い

- マイルがたまる

- 現金の割引、キャッシュバック

- 特典、割引クーポン

年会費無料でもポイントバック

年会費無料のカードは、特典やサービスが少ないというイメージがありますが、最近ではポイント還元や付帯保険なども充実したカードが増えています。

例えば、無印良品ユーザー向けの「MUJIカード」は持っているだけで「誕生日月500ポイントプレゼント」「年間1,500ポイントプレゼント」「毎年5月、12月に500ポイントプレゼント」などがあり、年会費無料にもかかわらず多くのポイントを得ることが出来ます。

「楽天カード」も多くのキャンぺーンを実施しており、期間限定ポイントを無料で配布しています。

ポイント還元率の高いカード

ポイント高還元カードは一般的に1.0%以上と言われているので、還元率の高いクレジットカードをお探しの方は1.0%を基準に探していきましょう。

100円の利用で1円分のポイントが返ってくるイメージです。各カード会社のポイントプログラムにより、クレジットカードの利用額に応じてポイントを貯めることができるサービスです。

たまったポイントは、商品購入に現金と同様に利用でき、航空券やホテル宿泊などに利用できます。一部のクレジットカードでは、ポイントが特定の提携店舗での利用に特化しており、お得な割引やサービスが提供されています。

マイルがたまるカード

航空会社と提携したクレジットカードは、カードの利用額に応じて航空マイルを獲得できるプログラムが魅力です。

獲得したマイルで、特典航空券への交換やクラスのアップグレードに利用でき、旅行愛好者にとって魅力的な特典となります。

上記がマイルのたまるクレジットカードの代表で、単にクレジットカードで支払いをするだけでマイルがたまり、無料で飛行機旅行が楽しめるのはお得であるとしかいいようがありません。

現金の割引、キャッシュバック

キャッシュバックがされるクレジットカードもあり、カード利用額に応じてポイントではなく、現金がキャッシュバックとして還元されます。

たとえば、1%のキャッシュバックなら、100円の利用で1円がキャッシュバックされます。

キャッシュバックには以下のような種類があります。

・ガソリン

・旅行

・決済アプリの利用

カード会社が提携しているお店での利用時に、高いキャッシュバック率が適用されます。

付帯保険の充実したカード

付帯保険とは、カードを利用した際に発生する事故やトラブルに対して補償してくれる保険です。

たとえば、海外旅行中に盗難や病気にあった場合や、飛行機が遅延した場合などに保険金が支払われます。付帯保険の充実したカードは、旅行や出張などで頻繁に移動する人にとって安心なカードです。

付帯保険の種類や内容はカードによって異なりますが、一般的には年会費が高いほど保険内容も豊富です。

ショッピング特典のあるカード

一部のクレジットカードは、特定のショッピング特典を提供してカードユーザーにお得感をもたらします。

これには、特定の提携ショップでの割引、限定セールの提供、商品の保証延長などが含まれます。自身のショッピング傾向に合った特典のあるクレジットカードを選ぶと、お得に利用できます。

ライフスタイルに合ったカードを選ぼう

持っているだけでお得なクレジットカードは、さまざまな種類がありました。持っているだけでお得感を得たいなら、よく利用する場所で特典があるクレジットカードを発行しましょう。

それであれば、いつもの支払い金額は変わらずにプラスでポイントや特典を得ることができます。

| よく利用する場所 | カード | 特典 |

|---|---|---|

| 持っているだけで何もしたくない | P-oneカード<Standard> | 自動で1%割引 |

| VIASOカード | ポイントオートキャッシュバック | |

| 持っているだけでポイント付与 | MUJIカード | 継続利用で年4回ポイント付与 |

| 高還元ならOK | リクルートカード | 1.2%還元 |

| 食品、日用品 | イオンカード | イオンの利用で1%還元 お客様感謝デー5%引き |

| エポスカード | マルイ系列のお店で割引、クーポン獲得可能 | |

| ネットショッピング | 楽天カード | 楽天市場でポイント3.5倍 全国600万箇所が提携加盟店 |

| JCB CARD W | Amazon、セブン‐イレブンで2.0%還元 | |

| ガソリン、軽油、灯油 | apollostation card | 最大1リットル10円引き |

| Suica、PASMO、電車通勤、通学 | ビューカード スタンダード | Suicaチャージで1.5%還元 |

| TOKYU CARD ClubQ JMB(東急カード) | PASMOチャージで1.0%還元 | |

上記表のように、カードによって得られる特典が違います。基本的には提携店舗、カード発行のお店での利用でメリットがありますので、自分の利用店舗に合ったカードを選ぶことで、より有効にサービスを活用できます。

今、現金や関係のないクレジットカードで支払いをしているようでしたら変えておいた方がお得です。

持っているだけでお得なクレジットカード比較

※1ポイント5円相当の商品に交換した場合。

ここからは、持っているだけでお得になる、おすすめのクレジットカードを詳しく紹介していきます。

年会費、付帯サービス、ポイント還元率などのカード情報を詳しく解説しましので、カード選びの参考にしてください。

VIASOカード

VIASOカード

カードの特徴

株式会社三菱UFJフィナンシャル・グループを親会社に持つ三菱UFJニコス株式会社が発行するクレジットカード。年会費無料、海外旅行傷害保険付帯、1年分のポイントが自動キャッシュバック。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5% (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。 1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 |

| 年会費 | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円 |

| ポイント | VIASOポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 発行手数料1,100円(税込) 銀聯カード 発行手数料1,100円(税込) |

- 年会費永年無料

- たまったポイントは1ポイント1円でオートキャッシュバック

- 携帯料金支払いでポイント2倍

- 年間1,000ポイント以下は失効対象

- ETCカードは年会費が必要

VIASOカードは年会費が永年無料で利用できる、 三菱UFJニコス株式会社が発行する銀行系クレジットカードです。

国際ブランドはMastercardのみとなり自由に選べませんが、VISAと並ぶ国際ブランドであり、世界中で利用できるので問題ないでしょう。

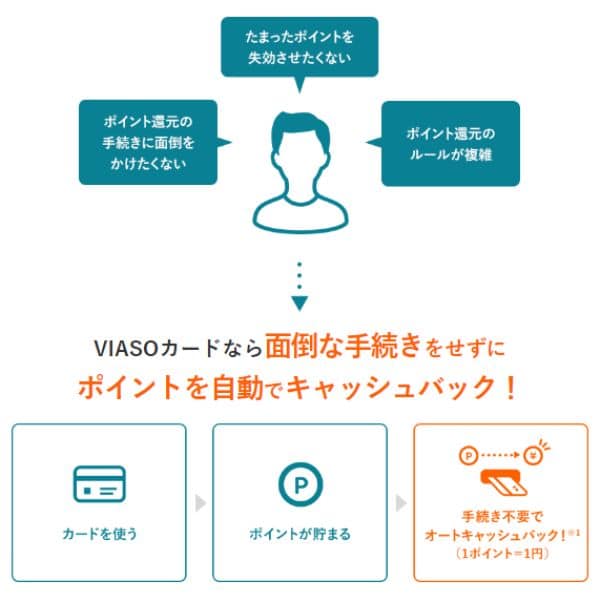

1年分が自動で還元

VIASOカードは利用金額に応じて、年単位で0.5%のVIASOポイントがオートキャッシュバックされます。

基本的には1,000円利用で5ポイント(5円相当)なので還元率は0.5%です。しかし、スマホ代(携帯電話料金)やインターネットプロバイダー料、ETC利用ではポイントが2倍となり還元率が1.0%にアップします。

携帯電話料金は、docomo・au・ソフトバンク・ワイモバイルと、ほぼ大手のキャリアは全て対象なので多くの方が利用できます。

また、ポイントを多く貯める方法として、POINT名人.comを提供。人気通販ショップをPOINT名人.com経由で利用すれば、基本ポイントの5ポイントに加えて最大120ポイント獲得できます。

これらのサービス利用でたまったポイントは、手続き不要でオートキャッシュバックされます。しかも、ポイントは1年間蓄積されて1年分が一気にキャッシュバック。したがって、キャッシュバックで受け取る金額も高額になります。

年間1,000pt以上をためよう

年間1,000ポイントに満たない場合は失効対象となりますが、メインで利用すれば年間ポイントが1,000ポイント以下になることはないので心配は不要でしょう。

VIASOカードでは、新規入会時に「会員専用WEBサービスのID登録+15万円以上のショッピング」と「登録型リボ(楽Pay)に登録」すると最大10,000円分のキャッシュバックが受けられるメリットもあります。

さらに、VIASOカードは年会費無料のクレジットカードでありながら、次のような手厚い海外旅行傷害保険が利用付帯しています。

これらのことから、VIASOカードは持っているだけでお得になるクレジットカードであるといえるでしょう。

| 海外旅行傷害保険(利用付帯) | 補償額 |

|---|---|

| 死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 最高100万円/1回 |

| 疾病治療費用 | 最高100万円/1回 |

| 賠償責任 | 最高2,000万円/1回 |

| 携行品損害 | 20万円 |

| 救援者費用 | 最高100万円 |

| ショッピング保険 | 最高100万円 |

※楽Pay登録なら国内でも適応

MUJIカード

MUJI Card

カードの特徴

無印良品週間には店頭やネットストアの商品が10%オフ、無印良品での利用でポイント3倍、毎年1,000円相当の無印良品で利用できるポイントがもらえる特典があり、無印良品をよく利用する方がお得に利用できるカード

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料(アメックスブランドの場合3,300円(税込)) |

| 付帯保険 | カード不正利用補償 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) アメックスブランドのみ |

| 電子マネー | ApplePay、GooglePay、QUICPay™(クイックペイ)※1、iD |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

- 無印良品ポイント3倍

- 永久不滅ポイントがたまる

- 年4回ポイント付与

- 家族カードは未対応

- アメックスは年会費が必要

MUJIカードは、無印良品の買い物がお得になるSAISON CARDとの提携クレジットカードです。国際ブランドはVISAとアメックスから選べますが、年会費がVISAは無料に対して、アメックスは3,300円(税込)必要となります。

アメックス以外の年会費について

※1年間に1回でもMUJIカードをご利用いただければカードサービス手数料はかかりません。

参考:カードサービス手数料について

2種類のポイントがたまる

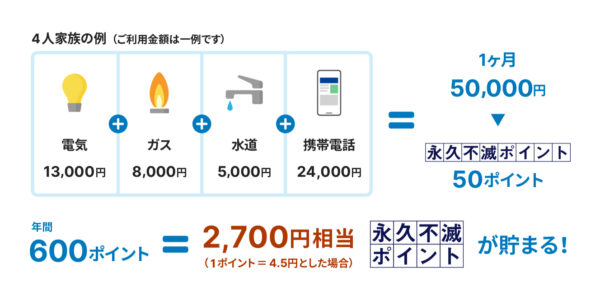

たまるポイントはセゾンの永久不滅ポイントとMUJIショッピングポイントの2種類がたまります。MUJIショッピングポイントは、国内の無印良品店舗・ネットストアで使えるポイントで、新規入会・5月&12月・誕生月にポイントがプレゼントされます。

・毎年5月&12月:500ポイント×2

・誕生月※:500ポイント

※お誕生月ポイントはお誕生月に国内の無印良品店舗にてMUJI Cardのご利用で翌月にプレゼントいたします。

つまり、新規入会した年には合計で2,500ポイントがプレゼントされ、次年度からはカードを持っているだけで、年間1,000ポイントがプレゼントされるので、お得なのはお分かり頂けるでしょう。

また、国内の無印良品店舗でのカード利用にて、MUJIマイルが1円=1マイルたまっていきます。ただし、MUJIマイルは次のように、ショッピングポイントへ交換しないと利用できません。

| MUJIマイル数 | プレゼントされるMUJIショッピングポイント |

|---|---|

| 20,000マイルシルバーステージ | 200円分 |

| 50,000マイルゴールドステージ | 300円分 |

| 100,000マイルプラチナステージ | 500円分 |

| 200,000マイルダイヤモンドステージ | 1,000円分 |

| 以降100,000マイル到達ごとに | 1,000円分 |

つまり、マイルを貯めていき累計で20万円利用した際には、1,000円分のポイントに交換できる仕組みです。「それじゃあ、全然還元率がよくないね」と思うのは早計で、MUJIカードでは永久不滅ポイントがたまります。

しかも、無印良品店舗やネットストアでのショッピングで、永久不滅ポイントが1,000円=3ポイント(15円相当)獲得。さらに、セゾンポイントモール経由で無印良品ネットストアを利用すれば、永久不滅ポイントが4倍にアップします。

つまり、MUJIカードは無印良品でのショッピングに特化したクレジットカードであり、持っているだけで毎年ポイントがプレゼントされる、お得なクレジットカードです。

P-oneカード<Standard>

P-oneカード<standard>

カードの特徴

クレジットカードのポイント交換が面倒という人でも、利用金額から自動的に1%割引を適用してくれる便利なカード。ガソリン・電話代や光熱費等の公共料金や、国民年金保険料などの税金・公共料金の支払いも対象。ポケットモールの利用ではポケット・ポイントがたまる。

| 発行会社 | ポケットカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | Apple Pay、iD |

| ポイント | 自動割引、ポケット・ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方。 高校生の方は、卒業年度の1月よりWeb申し込み可 |

| 追加カード | ETCカード(年会費無料) 家族カード 年会費220円(初年度無料) |

- 年会費は永年無料で利用可能

- 請求時に自動で1%オフ

- 家族カードやETCカードが有料

- 国際ブランドで付帯サービスが異なる

カードのポイントプラグラムはポケット・ポイントが提供されていますが、これはポケットモールを経由しての通販サイトでのショッピングで得られる、ボーナスポイントのみが付与されます。したがって、多くのポイント獲得は望めません。

しかしながら、P-oneカード<Standard>は、年会費が永年無料で利用でき、請求時にカード利用代金の1%が自動的にオフとなります。しかも、100円単位まで対象となるため少額の買い物利用でも無駄なく還元される点が魅力です。

一般的なクレジットカードのポイントプログラムだと、ポイントが多くたまらないと利用できないケースもあり、知らない間にポイントが失効してしまうことも少なくありません。

その点、P-oneカード<Standard>なら、毎月確実に1%がオフになるのでカードを持っているだけでお得になります。

P-oneカード<Standard>の特徴には、カードデザインが豊富な点も挙げられます。6種類のラインナップがあり、カラーバリエーションが豊富です。このことから、性別を問わず利用できるカードといえるでしょう。

P-oneカード<Standard>では、搭載する国際ブランドを「VISA・Mastercard・JCB」から自由に選べますが、それぞれのブランドにてサービス内容が異なる特徴があります。

| 国際ブランド | 付帯するサービス内容 |

|---|---|

| Visa | タッチ決済・Visa認証サービス・そのほかVISAの独自サービスやキャンペーン |

| Mastercard | 本人認証サービス・そのほかMastercard独自のサービスやキャンペーン | JCB | 最高50万円のJCB海外お買い物保険・ 本人認証サービス・そのほかJCB独自のサービスやキャンペーン |

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

- ポイント還元率が1.2%

- Pontaポイント、dポイントへ交換可能

- ホットペッパー系で4.2%還元

- 旅行傷害保険が利用付帯

- リクルート系サービス以外でポイントアップする場所が少ない

リクルートカードは、リクルートが発行するクレジットカードで、ポイント還元率が常に1.2%となるクレジットカードです。

年会費は永年無料で利用できて、国際ブランドは「VISA・Mastercard・JCB」の3種類から選べます。このうちタッチ決済に対応しているのはJCBブランドのみです。

たまるポイントはリクルートポイントで、月のカード利用額の1.2%がポイントとして還元されます。利用できる電子マネーへの残高チャージでも、ポイントが獲得できるのでお得です。

ただし、国際ブランドによって利用できる電子マネーとチャージ時の還元率が、次のように異なるのでご注意ください。

| Visa、Mastercard | nanaco・楽天Edy・モバイルSuica・SMART ICOCA | チャージ還元率1.2% |

| JCB | nanaco・モバイルSuica | チャージ還元率0.75% |

リクルートカードでは、リクルートが提供するサービス利用で、多くのポイントを獲得可能です。

旅行なら「じゃらん」ヘアカットやエステなどなら「Hot Pepper Beauty」食事の予約なら「Hot Pepper グルメ」がお得になります。

次にそれぞれのサービスでのお得度を、一覧で紹介しておきましょう。

| じゃらん | 3.2%還元、プランによっては10%還元も可能 |

| Hot Pepper Beauty | 3.2%還元 |

| Hot Pepper グルメ | 1.2%還元+予約人数×50ポイント |

たまったリクルートポイントは、リクルートの各サービスにて利用が可能。さらに、Pontaポイントやdポイントに交換して、それぞれの加盟店で現金の代わりに利用できます。

さらにリクルートカードは年会費が永年無料でありながら、次のような海外旅行傷害保険最高2,000万円・国内旅行傷害保険1,000万円が利用付帯します

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

- 最短5分でデジタルカード発行

- 有効期限がない永久不滅ポイントが貯まる

- 4種の国際ブランドから選べる

- 旅行保険がない

- 還元率はやや低め

セゾンカードデジタルは永久不滅ポイントなのでポイント失効することがありません。

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行する永久不滅ポイントを採用したクレジットカードです。

永久不滅ポイントは1,000円につき1ポイントが付与されポイント還元率は0.5%となります。

還元率はやや含めですが、日々の買い物だけでなく公共料金などの定期的に発生する支払いにも利用できるため、支払いをSAISON CARD Digitalにまとめることでお得にポイントが貯まるでしょう。

また、セゾンポイントモールを経由したネットショッピングではポイントが最大30倍貯まる特徴を活かし、楽天市場やAmazonなどの通販を利用するときはセゾンポイントモールを経由するようにしましょう。

イオンカードセレクト

イオンカードセレクト

カードの特徴

イオン銀行のキャッシュカード機能付きのクレジットカード。イオン銀行のATM入出金手数料が24時間365日無料。普通預金利が最大0.15%。WAONオートチャージ設定でWAONポイント0.5%還元

| 発行会社 | イオンフィナンシャルサービス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| 年会費 | 永年無料 |

| 付帯保険 | ショッピング保険:50万円 |

| 電子マネー・スマホ決済 | WAON・Apple Pay |

| ポイント | WAON POINT |

| 申し込み条件 | 18歳以上の方。高校生の方は、卒業年度の1月1日以降申し込み可能 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- イオン系列の店舗でポイントが常時2倍

- 年間50万円利用でゴールドカードが作れる

- 毎月20・30日は5%オフ

- イオン銀行の金利が最大年0.1%

- 引き落とし口座はイオン銀行しか選べない

- イオングループ以外での還元率が低い

イオンカードセレクトは、イ基本還元率は200円で1ポイント(1円相当)なので0.5%還元ですが、イオングループでの利用で200円2ポイント(2円相当)となり、1.0%還元にアップします。

他にもポイントアップや割引になるイベントが行われています。

・毎月20日・30日の「お客さま感謝デー」は買い物代金が5%オフ。還

・毎月10日「AEONCARD Wポイントデー」では、WAON POINTが基本の2倍

・イオンシネマの前売り鑑賞券が1,800円→1,100円(税込)で購入可能

イオンカードセレクト発行時に開設されるイオン銀行の口座は金利が高く設定されているのでお金を預けているだけで金利分が返ってきます。

| ブロンズ | シルバー | ゴールド | プラチナ | |

|---|---|---|---|---|

| 普通預金適用金利 | 年0.01% | 年0.03% | 年0.05% | 年0.10% |

| 他行ATM入出金利用手数料無料回数 | 月1回 | 月2回 | 月3回 | 月5回 |

| 他行宛振込手数料 | 月0回 | 月1回 | 月3回 | 月5回 | 必要なイオン銀行スコア | 20点以上 | 50点以上 | 100点以上 | 150点以上 |

イオンカードセレクトを利用すればするほど「イオン銀行Myステージ」のランクがアップし、プラチナステージになれば普通預金適用金利が年0.1%になります。

プラチナステージになるには、イオン銀行スコアが150点以上必要ですが、どのようなカード利用をすればプラチナステージになれるかシミュレーションしてみましょう。

| 利用シーン | イオン銀行スコア |

|---|---|

| イオンカードセレクトの契約 | 10点 |

| カード利用金額10万円~12万円未満 | 60点 |

| WAONの利用金額1万円~2万円未満 | 20点 |

| WAONのオートチャージ設定 | 10点 |

| 積立式定期預金の口座振替をしている | 10点 |

| NISA口座を開設している(ジュニアNISA含む) | 30点 |

| NISAの口座振替 | 10点 |

| 合計スコア | 150点 |

上記以外にも多くの方法でスコアを貯めることができますが、主な利用シーンとしてこれらの利用をすれば、スコアが150点となりプラチナステージに到達します。

どれも無理のない利用方法ですし、メインカードとして生活費全般をカード利用すれば月に18万円以上の利用額になるでしょう。そうなると「イオンカード利用のスコア」が、100点になるため毎月プラチナステージが確定します。

イオン銀行とイオングループのサービスを上手く利用すれば、お得になるクレジットカードであるのは間違いありません。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に数回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 海外事務手数料 | 3.85% |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

- 入会金がかからず、年会費も永年無料

- エポススマホカードなら即時発行が可能

- 旅行保険付き

- 飲食店、美容など割引特典が多い

- 基本の還元率は0.5%と低め

- ポイントの有効期限が2年間

エポスカードは、マルイグループ店舗や提携店舗での割引が豊富なクレジットカード。そのため、普段使いのカードとして使いやすく、丸井の系列店をあまり利用しない方にもおすすめのカードです。

優待割引・クーポンは全国約10,000店舗が対象となっているので、レストランで15%オフ、ミスドでドーナツ1個プレゼント、ラーメン店でトッピング無料など多くの場所を割引料金で楽しむことが出来ます。

ネットショッピングではポイントアップサイト(たまるマーケット)を利用することで、400以上の人気ショップで最大30倍のポイント還元が見込めます。

たまったエポスポイントは、プリペイドカードや、丸井で買い物する際の割引に利用可能。また、全国共通ギフト券や他社ポイントに交換もできます。

エポスカードには海外旅行傷害保険がついています。そのため、海外旅行時のケガや病気、携行品の損害も補償してもらえます。利用付帯にはなりますが、保証金額が最高3,000万円となっています。

カードを提示、利用するだけで割引を受けることが出来るので、持っているだけでも活躍するカードと言えます。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

- 楽天ポイント加盟店は全国600万箇所

- 楽天市場でポイント3.5倍

- 楽天市場のお買い物マラソンでは最大42倍

- キャンペーンで付与されるポイント期限が短い

- 他社決済サービスへのチャージはポイント還元対象外

楽天カードは還元率が1.0%と高く、楽天ポイント加盟店も全国で600万箇所あるため、貯めたポイントも利用しやすいクレジットカードです。

100円につき1ポイントが付与され、年会費無料で発行できるため、カードの維持費も抑えられます。。

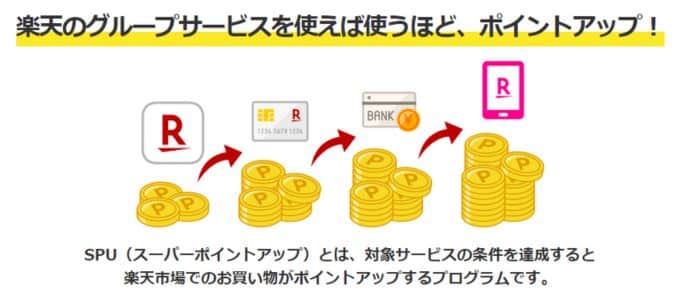

楽天市場の利用では「楽天モバイル」「楽天証券」「楽天トラベル」など楽天サービスを利用することでポイントが積み上げ式になるSPUを有効活用することで、ポイントが最大15.5倍にまで上がります。

毎月5と0のつく日に楽天市場で楽天カードを利用すると、ポイント還元率が+2倍にアップします。

そして、楽天カードには、電子マネー機能の楽天Edyもついています。決済アプリでは楽天Payとの相性も抜群。税金や公共料金などの支払いも請求書払いでバーコードを読み込めば、コンビニ払いをしなくても清算することが出来ます。

国際ブランドは、Visa・Mastercard・JCB・American Expressの4つのブランドから選べます。カードのブランドは1種類に限定されているカードもある中で、楽天カードでは自分の好きなブランドを選べることも利点です。

楽天カードは楽天市場でも、街でのお買い物でもポイントがたまるため、活用しやすいカードの一つと言えるでしょう。

JCB CARD W

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- スターバックスカードチャージでポイント11倍

- セブン‐イレブン、Amazonで2.0%還元

- 還元率が一般的なJCBカードの2倍

- 18~39歳限定

- 国際ブランドはJCBのみ

JCB CARD Wは、18〜39歳の方だけが入会できるクレジットカードです(高校生を除く)。入会してしまえば対象年齢を超えても利用可能です。

1,000円ごとに1ポイントたまり、月の利用料金を合計した金額からポイントが算出されるため、お得にポイントを貯められます。

ETCカードや家族カード、QUICPay(クイックペイ)TMカードが年会費無料で使用できることも、メリットの一つです。

JCB CARD Wをパートナー店で使用すると、さらにポイントがたまりやすくなります。セブン‐イレブンやAmazon、スターバックスコーヒーなどでカードを利用すると、最大で21倍のポイントを得ることも可能です。

Amazon発行の公式カードと同等の還元率2.0%を誇るカードでもあるためAmazon利用者からの人気も高いです。さらに、JCB CARD Wには、海外旅行傷害保険もついています。利用付帯ではあるものの、最高2,000万円が補償されます。

apollostation card

- 年会費無料

- ガソリン代2円/ℓ引き

- ねびきプラス登録で最大リッター10円引き

- 還元率は0.5%

- apollostation以外のガソリンスタンドには不向き

apollostation cardは、出光クレジット株式会社が発行する、ガソリン代がお得になるクレジットカードです。年会費は永年無料で利用でき、国際ブランドも「VISA・JCB・アメックス」の、ブランドから選べます。

apollostation card入会後は、カード発行日より1か月間はガソリン・軽油・灯油が次のようにお得になります。

・灯油:リッター3円値引き

ガソリンと軽油がリッター5円値引きされるのは、とても嬉しいサービスです。仮に、40リットルのガソリンを給油した際には、200円もの値引きがされるのでお得としかいいようがありません。また、1か月を経過した後も、次のような割引が常に適用されます。

・灯油:リッター1円値引き

1か月を経過してもいつでもガソリンと軽油がリッター2円割引きされるので、車をよく利用する方にはおすすめなカードです。

さらにapollostation cardには「ねびきプラスサービス」と呼ばれる、驚きのサービスがあります。このサービスはカード利用にて、ショッピングを月間30,000円(税込)以上利用すると、10,000円ごとにapollostationにて、ガソリンと軽油の割引がリッター1円増していくサービスです。

ねびきプラスサービスは、150と100の2つのサービスから選ぶことが可能。ねびきプラス150はカードを使えば使うほどお得になり、月間10万円以上の利用で累計150リットルまでリッター10円割引が実現します。マックスで利用すれば、月にガソリン代が1,500円お得になります。

ねびきプラス100もカードを利用すればするほどお得になりますが、累計100リットルまで最大リッター8円割引になります。先の150よりもお得度が下がっていますが、その分プラスポイントとして1,000円で5ポイント(5円相当)のポイントがたまります。

いずれも「ねびきプラスサービス」には、年会費が次年度から550円(税込)必要ですが、仮にねびきプラス150を利用した場合、ひと月に最大1,500円、年間18,000円分のガソリン代が割引となるため、年会費は回収しつつ大きくプラスになるので問題ないでしょう。

これらのことからapollostation cardは、自動車をよく利用する方におすすめで、持っているだけでお得になるクレジットカードです。

※ねびきプラス補足

※ねびきプラスサービスはapollostation cardご入会と同時登録となります。※2年目以降、特にお申し出のない場合は自動継続となり、年会費550円(税込)がかかります。(入会初年度年会費無料)

※サービス適用中にコース変更した場合、追加の年会費はかかりません。

※初回更新の3ヶ月前より、ご登録いただいているメールアドレス宛に更新時到来のお知らせメールをお送りいたします。

※コース変更や解約は、インターネット会員サービス「ウェブステーション」または「出光カードアプリ」からお手続きいただけます。

ビューカード スタンダード

ビューカード スタンダード

カードの特徴

ビューカード スタンダードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントアップ!

| 発行会社 | ビューカード |

|---|---|

| 還元率 | 0.5% ※ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。 |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ポイント | JRE POINT |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

- モバイルsuica定期券購入で5%ポイントがたまる

- 駅ビルのお買い物でポイント2倍

- Suicaオートチャージで1.5%還元

- JR西日本管内では不向き

- 年会費が初年度から524円(税込)必要

ビューカード スタンダードは、JR東日本が発行するビューカードを搭載したクレジットカードです。

鉄道や駅ビルでの利用がお得で、Suicaも搭載しているため通勤・通学時しているだけでポイントが貯まります。国際ブランドはVISA・Mastercard・JCBの3種類から、お好きなブランをを選べます。

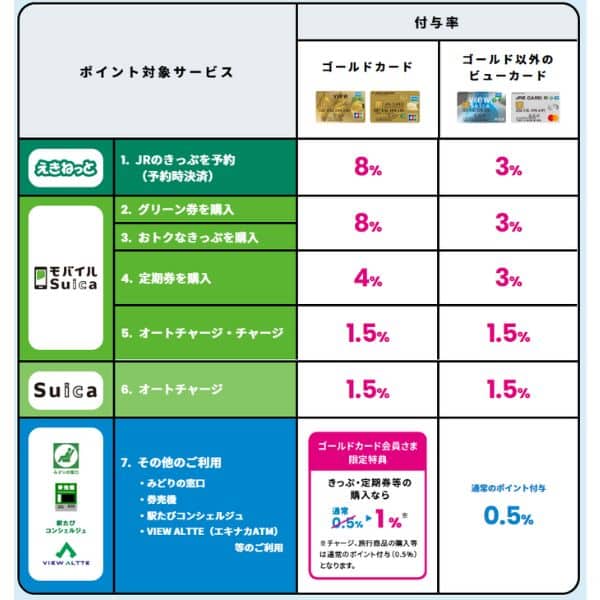

ビューカード スタンダードの魅力はSuica利用にあり、オートチャージ機能を利用すればポイント還元率が1.5%にアップします。基本還元率は0.5%ですが、ビューカード機能を活用すればお得にポイントがたまっていきます。

JR東日本のサービスである「えきねっと」を利用すると、大幅にポイントアップする仕組みです。

| VIEWプラスサービス | ポイント還元率 |

|---|---|

| えきねっとで新幹線の切符を予約 | 5.0% |

| モバイルSuicaでグリーン券を購入 | 5.0% |

| モバイルSuicaで定期券を購入 | 5.0% |

| モバイルSuicaにオートチャージ | 1.5% |

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

このように、JR東日本にて切符や定期券の購入で、最大5.0%までポイント還元率がアップ。特に通勤時の定期券代は会社から支給されるので、獲得できるポイントが丸々お得となります。

仮に1か月30,000円の定期券を購入すれば、月に1,500円・年間18,000円もポイントを稼ぐことが可能。また、Suicaへのオートチャージで1.5%にアップするため、JR切符だけでなくコンビニやスーパーなど交通マネー決済が可能な店舗では、Suica決済するとより多くのポイントを獲得できます。

さらにビューカード スタンダードには、海外旅行傷害保険500万円と、国内旅行傷害保険1,000万円が利用付帯するので旅行時も安心です。

TOKYU CARD ClubQ JMB(東急カード)

TOKYU CARD ClubQ JMB

カードの特徴

東急百貨店など、東急グループ加盟店で最大3%のポイント還元率カード。PASMOオートチャージ用クレカとして利用可能。海外旅行保険などカードとしての機能も充実。

| 発行会社 | 東急カード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 1,100円(税込) 初年度無料 |

| 付帯保険 | 海外:1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| 電子マネー | PASMOオートチャージ可能 |

| ポイント | TOKYU POINT、JALマイル |

| クレカ積立 | SBI証券 |

| 入会条件 | 満18才以上の方(高校生は除く) |

| 追加カード | 家族カード 2年目以降330円(税込) ETCカード 年会費無料 |

- PASMOオートチャージでも1%還元

- JMB(JALマイレージクラブ)機能を搭載

- web明細登録で1%還元

- 東急線を使わない方には不向き

- 2年目以降に年会費が必要

TOKYU CARD ClubQ JMB(東急カード)は、カード利用でTOKYU POINTがたまるだけでなく、JMB(JALマイレージバンク)機能を搭載したクレジットカードです。

TOKYU POINTは電車やバスに乗車するとたまるポイントで、PASMOへのオートチャージ機能も搭載されています。JMB(JALマイレージバンク)機能が搭載されているので、JALグループ航空会社やJMB提携航空会社の飛行機への搭乗でJALマイルもたまります。

・PASMOオートチャージサービス:1.0%

・東急バスノッテチャージサービス:1.0%

このように、東急線利用やPASMOが利用できる地域での電車やバスの乗車にて、1.0%還元にてポイントがたまります。PASMOオートチャージサービスを利用すると、残高不足にて改札で止められることがなくなります。

また、交通系電子マネーが利用できるショップで決済できるため、コンビニやスーパーなどでもPASMO利用にてポイントを多く貯められます。ショッピング利用では基本還元率は0.5%なので、できるだけPASMOへのオートシャージにて残高を貯めてショッピングするとお得になります。

たまったTOKYU POINTは1ポイント=1円にてPASMOにチャージも可能。会社から支給される定期券代でポイントを貯めて、貯めたポイントにてお得にコンビニ利用もできます。

JALマイルを多く貯めて、特典航空券に交換してお得な空の旅を楽しむことも可能。TOKYU CARD ClubQ JMB(東急カード)は、TOKYU POINTとJALマイルを相互交換ができるため、貯めたTOKYU POINTをJALマイルに交換すれば、より早く特典航空券への交換が実現します。

逆にJALマイルをTOKYU POINTに交換できるため、PASMOでお得な買い物が実現します。TOKYU CARD ClubQ JMB(東急カード)には、次のような海外旅行傷害保険最高1,000万円と国内旅行傷害保険最高1,000万円が利用付帯しているので安心です。

持ってるだけでお得なクレジットカードの活用法

ここでは、持っているだけでお得なクレジットカードを、上手に利用する方法について紹介します。

- 特典の内容を確認し、使い方を理解する

- 日常の支出にクレジットカードを活用する

- 利用するカテゴリーの特典を活かす

- ポイントやマイルを有効活用する

- 利用条件を把握する

特典の内容を確認し、使い方を理解する

まずは、クレジットカードの特典内容をよく確認しましょう。ポイント、マイル、キャッシュバックなど、どのような特典が提供されているかを理解することが重要です。

例えば、イオンカードなら、銀行の金利が高い特徴がありますので預金を多めに入れておけば金利が返ってきます。ステージ制度によって金利がアップしますので条件を満たす必要があるでしょう。

また、WAONのチャージでもポイント還元する特徴もあります。ですが、何もわからずにお買い物にイオンカードで支払いをするだけの人も多くいます。

実は貰えるはずのポイントを受け取れていないのでもったいない結果となります。ですので、カードの特典や使い方、制限も確認し、効果的な活用方法を把握しましょう。

日常の支出にクレジットカードを活用する

持っているだけでお得なクレジットカードの特典を最大限に活用するには、日常の支出をクレジットカードで行うことがひとつの方法です。

・ガソリン代

・税金

・電気代

・家賃

どうしてもかかる支出を全てカードで行うことで、ポイントやキャッシュバックを積極的に獲得できます。

利用するカテゴリーの特典を活かす

一部のクレジットカードでは、利用する特定のカテゴリーでの支出に対して、高い特典を提供しています。ライフスタイルに合わせて、その特典を活かすことで効果的な利用が可能となります。

たとえば、食事や旅行に関連する特典を持つカードなら、支出を特典に代えることができます。割引や提携店の豊富なクレジットカードでは「楽天カード」「エポスカード」などが代表的です。

ポイントやマイルを有効活用する

ポイントやマイルは、特典航空券やホテルの宿泊代、商品交換などに利用できます。

特に、旅行好きな人にとってはマイルを活用すれば、大きな割引や飛行機の無料利用が可能です。したがって、ポイントやマイルの有効期限を把握し、計画的に活用しましょう。

利用条件を把握する

特典を活用する際には、クレジットカードの利用条件の把握が重要です。特典の利用条件や制限を確認し、条件を満たすような利用を心掛けることが大切です。

特に、ポイントの有効期限やキャッシュバックのタイミングなどは、しっかり把握しておきましょう。

持っているだけでお得なクレジットカードに関する疑問点

持っているだけでお得なクレジットカードに関するよくある質問をいくつかまとめました。

クレジットカード払いに関わる不安はここで解決しておきましょう。

Q1どのようなメリットがあるのでしょうか?

A1持っているだけでお得なクレジットカードは、年会費が無料であったり、ポイント還元率が高かったり、特典やサービスが充実していたりします。

これらのメリットを利用すれば、カードを使わなくても節約や便利さを得ることができます。

Q2カードの選び方はどうすればいいのでしょう?

A2持っているだけでお得なクレジットカードは、自分のライフスタイルやニーズに合わせて選ぶことが大切です。たとえば、旅行好きならば、海外旅行保険や空港ラウンジの利用が無料になるカードがおすすめです。また、カードの審査基準や発行までの期間も考慮する必要があります。

Q3どのように使うのがベストなのでしょう?

Q3持っているだけでお得なクレジットカードは、使わなくてもメリットがありますが、使えばさらにお得になります。

しかし、無理に使うと支払いに困ったり、利息や手数料が必要となったりするリスクもあります。自分の収入や支出を把握し、返済能力を超えない範囲で使うことが大切です。

持っているだけでお得になるクレジットカードには、イオンカードセレクトがおすすめ

持っているだけでお得になるクレジットカードは、利用すればもっとお得になることがお分かり頂けたことでしょう。

イオンカードセレクトなら、年会費無料で利用できイオン銀行での普通預金適用金利が最大年0.1%にアップします。

また、イオンシネマでは大人2人で、1,600円もお得に利用が可能。VIASOカードでは、たまったポイントは自動的に1年分がキャッシュバックされるので、失効する心配も手間も必要ありません。

利用するお店によって選択するカードを決めていきましょう。

持っているだけでお得なカード

- P-oneカード<Standard>:自動で請求額から1%割引、何もしなくていい

- VIASOカード:自動で1年分のポイントをキャッシュバック

- イオンカードセレクト:銀行金利最大0.1%

- リクルートカード:1.2%還元、使うだけで勝手に高還元