恋人と同棲を考えたとき、「結婚前でも1つの口座で資金管理が可能なのか?」と疑問を抱く方が多いでしょう。

近年では「内縁の相手」や「同性のパートナー」向けに家族カードの発行をしているカード会社も増えてきていますので、共有の銀行口座でクレジットカードの「家族カード」を発行することも可能です。

この記事では、同棲生活におすすめのクレジットカードに焦点を当て、そのメリットや特徴を紹介します。

同棲カップルクレカ選びのポイント

楽天カード |

生計を同一にしているもの同士なら家族カードの発行可能!基本のポイント還元率が1.0%と高く、実店舗では楽天ポイント加盟店が全国に500万店舗以上あるから使いやすい。 |

JCBカード W |

生計を同一とするパートナーなら家族カードを発行できる!セブン-イレブンやスターバックスのオンラインチャージでポイント還元率アップ! |

※監修者は「解説部分」についてのみ監修をおこなっており、掲載している商品・サービスは監修者が選定したものではありません。

目次

- 1 同棲カップルにおすすめなクレジットカードの選び方

- 2 同棲カップルにおすすめのクレジットカード

- 3 【利用シーン別一覧表】同棲カップル向けおすすめクレジットカード

- 4 クレジットカードを夫婦や同棲カップルで共有する3つの方法

- 5 同棲生活でクレジットカードを利用するメリット

- 6 同棲生活でクレジットカードを利用するデメリットや注意点

- 7 実際に私が同棲パートナーと家族カードを使って感じたこと

- 8 家族カードを実際に利用している方の意見

- 9 同棲に使うカードの審査基準

- 10 家計簿や生活費をうまく管理するコツ

- 11 同棲生活にクレジットカードを利用する際の疑問点

- 12 同棲生活にはポイント高還元の家族カードがおすすめ

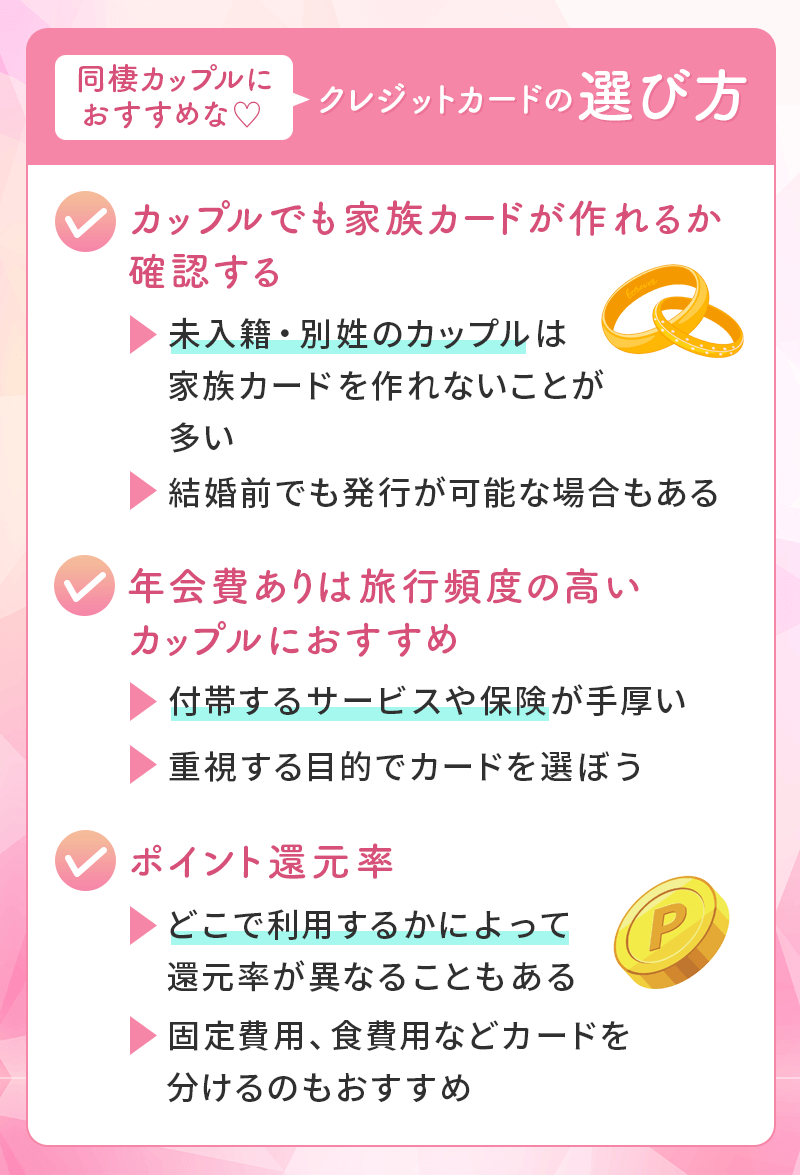

同棲カップルにおすすめなクレジットカードの選び方

同棲生活では、家賃や光熱費、食費などのさまざまな費用がかかります。生活を共にする上で、生活費をどのように管理していくかは重要な課題です。

最近では各カード会社で専用のアプリを利用するケースが多く、レシート管理をしなくても利用分をパートナーとアプリで共有できます。2枚程度のクレジットカードを発行してうまく利用していくのが良いでしょう。

ここでは、同棲カップルにおすすめなクレジットカードの選び方や、家族カード、2枚持ちのメリットなどについて解説します。

結婚前の家族カード発行は一部クレカのみ

近年ではLGBTやパートナーシップ制度もあることから、「内縁の相手方・同性パートナー」でも家族カードを発行できる券種が増えてきています。

この場合、結婚前のカップルであっても家族カードを発行できることになりますが、対応している券種は極一部のカードのみとなっています。

家族カードは、基本的には「クレジットカードを契約している会員の家族に対して発行されるカード」です。家族カードを申請することで、本会員と同じ種類のカードを所持できます。

家族カード発行条件

・本会員と生計をともにする、18歳以上の同姓のご家族の方

・生計の同一性を問わず“2親等内の家族

上記のような条件としているカード会社が多く、悪用防止などの観点から、姓の異なる家族カード発行をしているカード会社は少ない現状です。

家族カードは「年会費が安い」「本会員の特典を受けられる」「審査は本会員がベース」などお得になるの理由が豊富にあります。

同棲している恋人と持つなら「生計の同一」が条件

日本の代表的なカード会社であるジェーシービーは、一緒に生活していれば姓が違っても家族カードの発行ができます。

Q:別姓のパートナーも家族カードの申し込みはできますか?

A:生計を同一にするパートナーであれば、姓が異なる場合でも家族カードを申し込みできます。

楽天カードも柔軟に対応してくれますので、申し込みの際に「配偶者」として家族カードも同時発行すると良いでしょう。

家族カードは本会員に利用分が集約されるため、家族カード分の本人確認書類は必要としない場合が多いです。

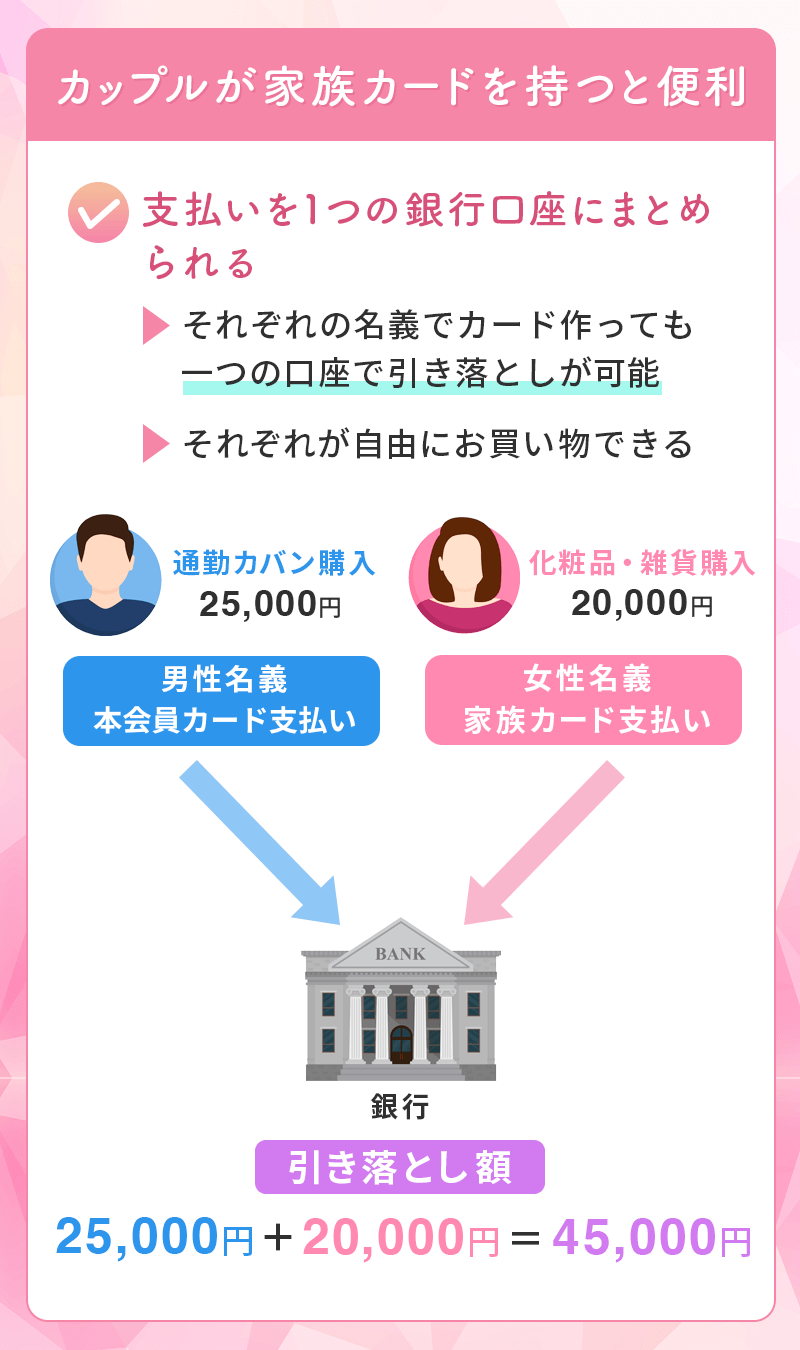

カップルが家族カードを持つと便利

カップルで家族カードを持つと以下のようなメリットがあります。

・同じカード会社でそれぞれのカードが発行できる

・名義は別々でカードが作れる

「パートナーのクレジットカードを借りて使えば、銀行口座を1つにまとめることが出来る」と考える方もいるでしょう。

ですが、原則として発行されたクレジットカードを利用できるのは、カードの名義人のみです。

同棲カップルであっても、パートナー名義のクレジットカードを利用することは基本的に禁止されているため、注意しましょう。

「同じカード」「同じ銀行口座」「名義は別」としたい場合は家族カード発行を選択するのが得策です。

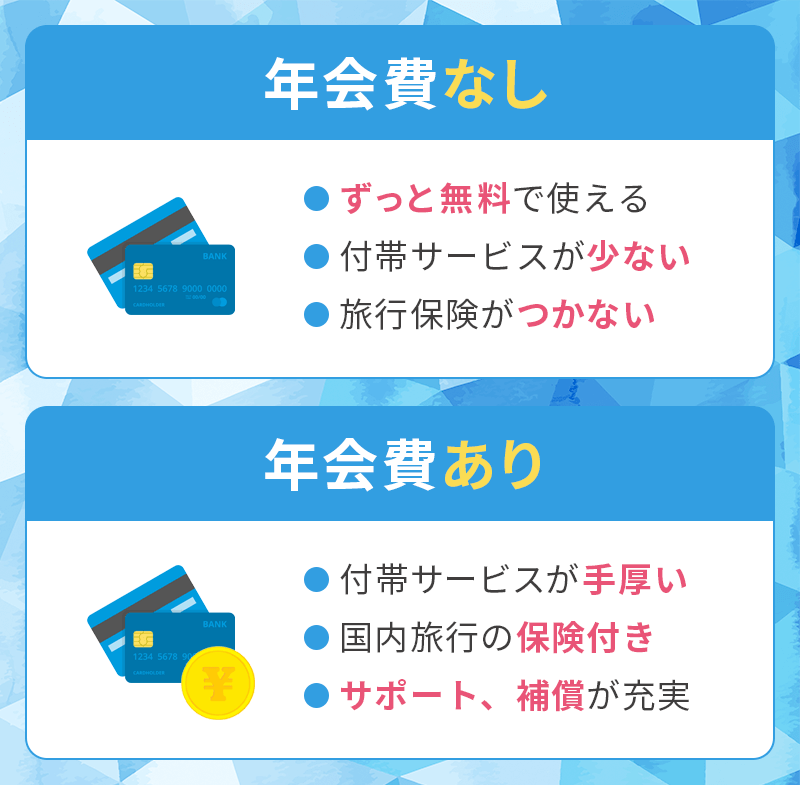

年会費で選ぶ

クレジットカードは付帯するサービスや旅行保険などによって年会費が違います。具体的には以下のサービスの違いがあります。

年会費無料:旅行系の補償がついていないカードが多い

年会費有料:旅行傷害保険付き、ポイント還元率が高い、トラベルサービスが多い

年会費のかかるカードは、パートナーと旅行に行く頻度が高いカップルにはおすすめです。

「旅行保険のあるカード」や「マイルがたまるカード」を利用して共同で飛行機を使った旅行の時ためにマイルを貯めるのも良いでしょう。

年会費有料のカードでも「最初から年会費無料」「初年度のみ無料」「年間の利用回数、利用金額を満たすと無料」などのカードもありますので確認しておきましょう。

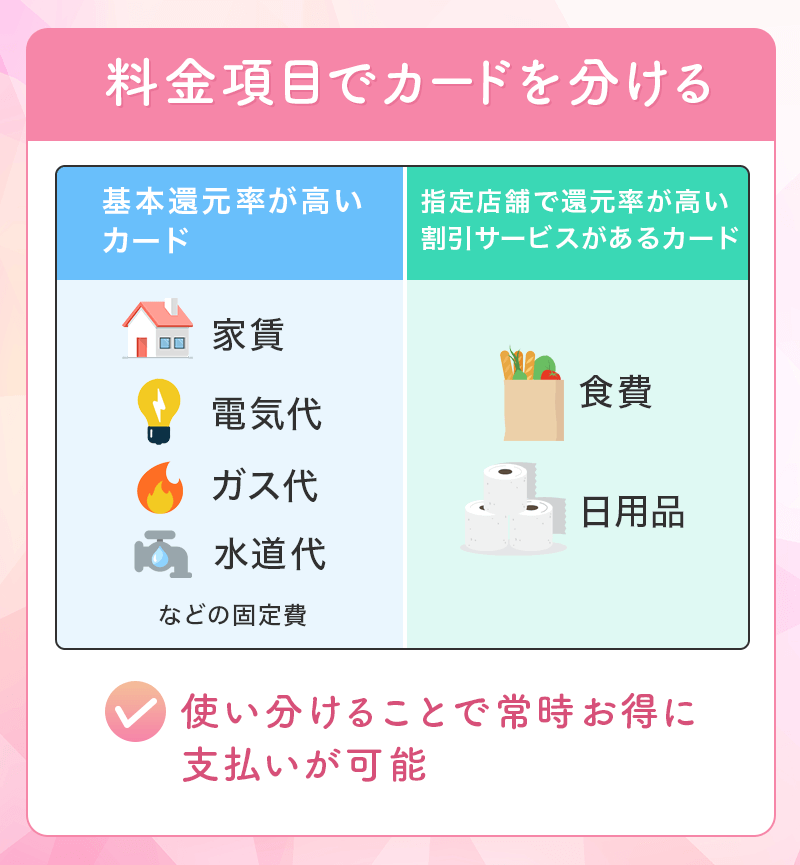

ポイント還元率で選ぶ

ポイント還元率は0.5%~1.0%が多くなっており、同棲生活では利用目的に合わせてカードを選択しましょう。

具体的には以下があります。

・ネットショッピングで還元率が上がる

・ショッピングモール、デパートで還元率が上がる

・公共料金で還元率が下がらない

同棲生活であれば「家賃、光熱費、食費などは共同のカードにまとめたい」と考える方が多いです。支払い項目によってカードを使い分けると多くのポイントを獲得できます。

固定費と食費でカードを分ける

家族カードではなく、新規で別々のカードを1枚ずつ発行する場合は、料金項目で利用するカードを分けるのも良いでしょう。

「家賃などの固定費」「食費」「日用品」「雑費」があります。以下は同棲生活でのカード利用の例になります。

| カード | 利用項目 | 還元率 |

|---|---|---|

| リクルートカード | 家賃、電気代、ガス代、税金など | 1.2%還元 |

| イオンカード | 食費、日用品 | 1.0%還元、5%オフあり |

支払う項目によってカードを使い分ければ常時1%還元以上のキャシュバックポイントを得ることが出来ます。

イオンカードでは20日、30日のお客様感謝デーには料金が5%オフになりますので、食料や柔軟剤などの買い物はまとめて購入することでお得に立ち回ることもできます。

リクルートカードはホットペッパー系の還元率が高くなりますので美容院や外食の費用もまとめてもいいかもしれません。

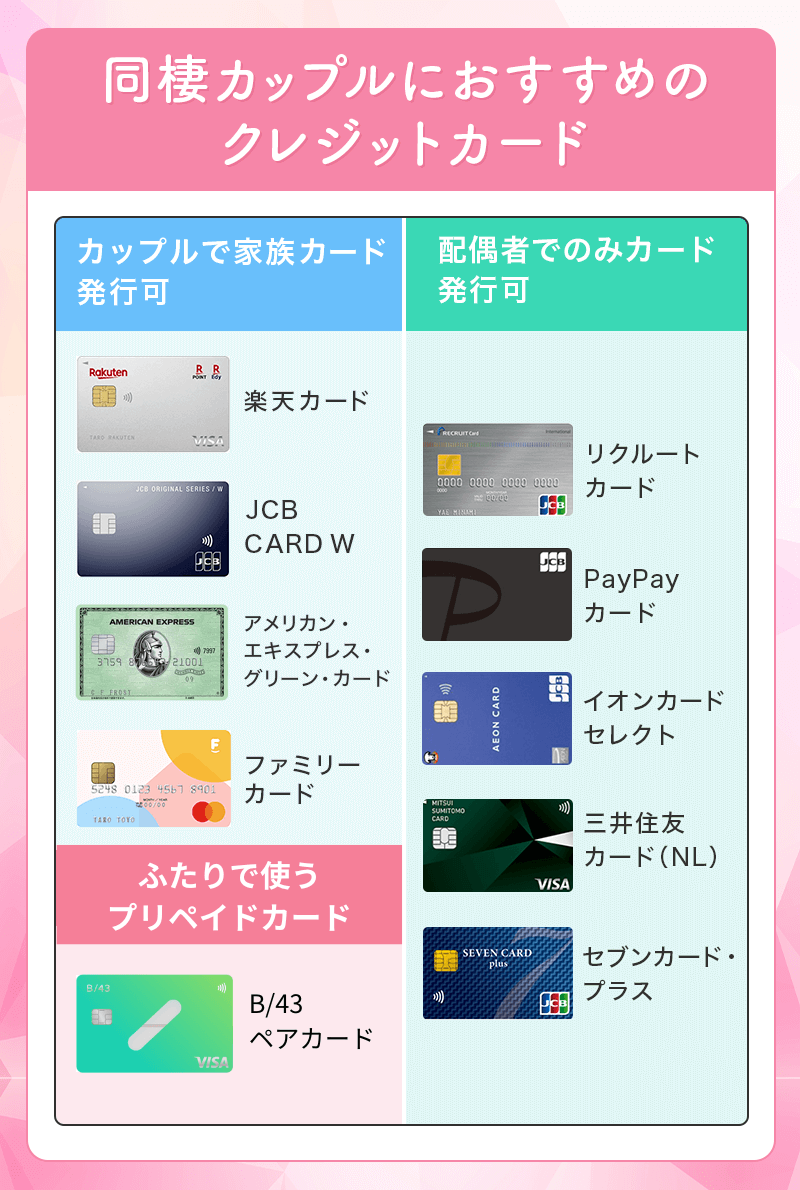

同棲カップルにおすすめのクレジットカード

| 楽天カード | JCB CARD W | アメリカン・エキスプレス・グリーン・カード | ファミリーカード | 三井住友カード(NL) | イオンカードセレクト | PayPayカード | セブンカード・プラス | リクルートカード | B/43ペアカード | |

|---|---|---|---|---|---|---|---|---|---|---|

| クレジットカード |  |

|

|

|

|

|

|

|

|

|

| 未入籍・別姓での家族カード発行 | ○ | ○ | ○ | ○ | △ | △ | × | × | × | ○ ※プリペイドカード |

| 国際ブランド | Visa、Mastercard®、JCB、AmericanExpress | JCB | AmericanExpress | Mastercard | Visa、Mastercard | Visa、Mastercard®、JCB | Visa、Mastercard®、JCB | JCB | Visa、Mastercard®、JCB | Visa |

| 年会費 | 無料 | 無料 | 月額1,100円(税込) | 1,375円(税込) 年1回利用で無料 |

永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 1.0% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 1.2% | - |

| 付帯保険 | 海外:最高2,000万円 | 海外:最高2,000万円 ショッピング保険 |

海外:最大5,000万円 国内:最大5,000万円 |

海外:2,000万円 国内:1,000万円 |

海外旅行傷害保険:最高2,000万円(利用付帯) | ショッピング保険 盗難保障 |

- | ショッピング保険最高100万円(海外) | 海外:最高2,000万円 国内:最高1,000万円 |

- |

| 特徴 | 楽天市場でポイント3倍 楽天ポイント提携店全国500万件 |

Amazon、セブン‐イレブンで2.0%還元 | 海外旅行のサービスが手厚い | 2人でアプリ管理ができる | 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%ポイント還元※ | イオンで20日、30日5%オフ イオン銀行金利最高0.1% |

PayPay残高チャージ可能 | nanacoオートチャージ可能 | ホットペッパー系で3.2%還元 | アプリ管理できるプリペイドカード |

| 詳細 |

カード選びのポイント

・利用店舗や還元率を重視するならカード特徴で選択

・「○」は家族カード申し込み条件に別姓の申し込みOKとされている

・「△」は家族カード申し込み条件に別姓の記載はないが、「配偶者」で申し込み可能、もしくはサポートセンター相談により発行可能

同棲生活の固定費管理において、「1つの引き落とし口座で同じカードを2枚発行したい」と考える方が多いですが、カップルの家族カード発行は一部カードしか出来ないため、対応しているクレジットカードは少ないです。

2人で同じカードを持つ場合は、家族カード条件に「生計の同一・事実婚・内縁の相手方・同性パートナー」などが記載されているカードを選択しましょう。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

家族カードの申し込み条件

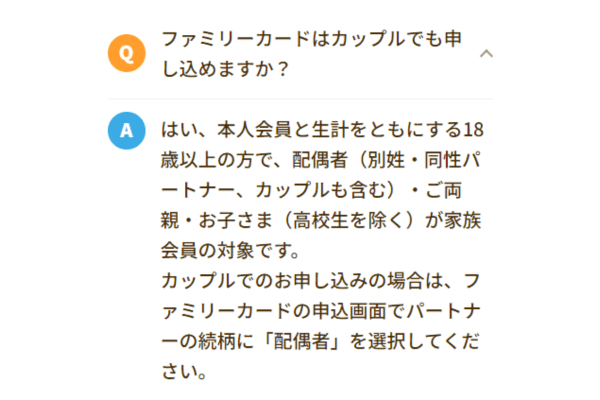

参考:楽天カード家族カード

- 内縁の相手方・同性パートナーでも家族カード発行可能

- 楽天ポイント加盟店は全国600万箇所

- 楽天市場でポイント3.5倍

- 他社決済サービスへのチャージはポイント還元対象外

楽天カードの家族カード発行条件は18歳以上の生計をともにする配偶者(内縁の相手方・同性パートナー含む)となっているため、カップル別姓で発行できるでしょう。

楽天カードからは、婚姻関係になくても生計を一にしていれば同一生計者とみなす、との回答もいただきました。

楽天サービス利用が多いと楽天市場の還元率アップ

楽天カードは、100円につき1ポイントが付与される1%還元の年会費無料クレカです。Visa・Mastercard・JCB・American Expressの4つのブランドからカードを選べるのも魅力。

楽天市場の利用では「楽天モバイル」「楽天証券」「楽天トラベル」など楽天サービスを利用することでポイントが積み上げ式になるSPUを有効活用することで、ポイントが最大10倍以上も狙えます。

楽天市場のお買い物はポイントがいつでも3.0%つくこともメリットの一つ。毎月5と0のつく日に楽天市場で楽天カードを利用すると、ポイント還元率が+2倍にアップします。

楽天Edy、楽天ペイの利用で還元率さらにアップ

楽天カードはそのままApplePayに入れて利用も可能ですが、一旦、電子マネーの「楽天Edy」「楽天ペイ」にチャージすることで0.5%ポイント還元されます。

楽天カードや「楽天ペイ」全国でも広く普及しているため、街でのお買い物でもポイントがたまる機会が多いでしょう。

JCB CARD W

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

家族カードの申し込み条件

参考:JCBカード

- 国際婚・事実婚・同性パートナー(LGBT)の家族カード発行可能

- スターバックスでのオンライン入金などでポイント11倍

- セブン‐イレブン、Amazonで2.0%還元

- 国際ブランドはJCBのみ

- 18~39歳でないと入会できない

JCBカードの家族カード発行条件は、生計を同一とするパートナー(国際婚・事実婚・同性パートナー(LGBT))は姓が異なる場合でも家族カード発行可能となっています。

JCB CARD Wは、JCBが発行している18〜39歳の方だけが入会できるクレジットカードです(高校生を除く)。

JCBが発行するカードは還元率が0.5%ですが、JCB CARD Wは常時1.0%還元のポイントが付与されます。

セブン‐イレブン、Amazon、スターバックスコーヒーがお得

JCB CARD Wをパートナー店で使用すると、さらにポイントがたまりやすくなります。セブン‐イレブンやAmazon、スターバックスコーヒーなどでカードを利用すると、最大で21倍のポイントを得ることも可能です。

付帯保険も手厚い

JCB CARD Wには、海外旅行傷害保険もついています。利用付帯ではあるものの、最高2,000万円が補償されます。最高100万円が補償の、ショッピングガード保険がついていることも魅力の一つ。

海外でカードを使用して購入したものが想定外の損害を受けた場合に、その金額が補償されるため、安心してお買い物ができます(一部商品を除く)。

JCBが発行するプロパーカードであれば家族カードの利用もできるため、他の券種も見たい方は以下を参考にしてください。

▼関連記事

-

-

JCBのおすすめクレジットカード比較!種類によるポイントや特典の違いを解説

JCBカードは、日本唯一の国際ブランドであるJCBが発行するクレジットカードです。 一般カードからプラチナカードまであり、コンビニやネットショッピングなど様々な優待店でお得に利用できます。 そこで今回 ...

アメリカン・エキスプレス®・グリーン・カード

アメリカン・エキスプレス®・グリーン・カード

カードの特徴

世界No.1のステータス性と言われるカードで、一般カードでもゴールドカード並の海外旅行サービスが特徴。年2回開催されるユニバの会員様限定貸切ナイトに応募可能

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 月額1,100円(税込) |

| 付帯保険 | 国内:最大5,000万円(利用付帯) 海外:最高5,000円(利用付帯) ショッピング保険:最高500万円 |

| スマホ決済 | Appl Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード 発行手数料935円 家族カード 月額550円 |

家族カードの申し込み条件

参考:アメックス家族カード

- 別姓の家族カード発行OK

- 旅行傷害保険やサービスが手厚い

- Visa、mastercardと比較すると利用できない店舗もある

- 月額会費制

アメリカン・エキスプレス・グリーン・カードは「アメックスグリーン」とも呼ばれるアメリカン・エキスプレスの一般向けカードです。

年会費ではなく月会費

生計を同一にする別姓の方でも家族カード発行が出来ますが月会費が550円(税込)かかります。

本会員も月額1,100円(税込)の年会費がかかりますが、特典や保険が充実しているので、旅行の多いカップルにはメリットが大きいです。

海外旅行のサービスが手厚い

国内空港ラウンジサービスや手荷物無料宅配サービス、海外旅行先での電話サポートが利用でき、最大5,000万円補償と手厚い海外旅行保険が利用付帯となるのもメリットです。

アメックスグリーンの申し込み資格は20歳以上で安定収入がある方となり、審査通過にはある程度年収や勤続年数も必要となってきますが、専業主婦でも申し込めます。

ファミリーカード

ファミリーバンクカード

カードの特徴

結婚前のカップルや同性カップルの方など姓(苗字)が異なる方でも家族カード発行可能。1つの共同口座で管理でき、アプリで口座や銀行の状態を確認できる。年に1度でもカードを利用すれば年会費無料になるため実質無料。

| 発行会社 | 株式会社オリエントコーポレーション |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 1,375円(税込)初年度無料、年1回利用で無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 |

| スマホ決済 | iD、QUICPay、Apple Pay |

| タッチ決済 | 非接触IC(Mastercard Contactless) |

| 入会資格 | 18歳以上 |

| 追加カード | ETC、家族カード |

家族カードの申し込み条件

カップルでのお申し込みの場合は、ファミリーカードの申込画面でパートナーの続柄に「配偶者」を選択してください。

- 姓(苗字)が別でも家族カード発行可能

- 1つの口座で2枚分のカード管理可能

- 付帯保険付き

- 基本の還元率0.5%

- 利用がないと年会費がかかる

ファミリーカードはオリコカードが提供しているクレジットカードで国際ブランドはMastercardのみとなります。

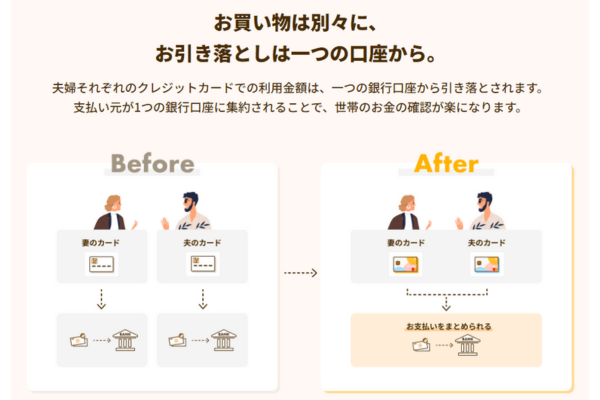

「共同口座利用」「家族カード発行」「アプリ管理」すべてが揃っているため、同棲生活のお金の管理がすべて解決します。

ファミリーカードは別々の名義でカップルの発行もよしとしています。

結婚前でも家族カードを発行できるクレジットカードはほぼ存在しないため貴重なカードと言えます。

銀行口座を一緒にできる

1つの口座で管理できますし、ポイントも共有できます。利用明細も専用アプリ「ファミリーバンク」に登録することでスマホから銀行の残高を確認することが出来ます。

近年ではオンラインで振り込みも可能となっていますので、給料からファミリーバンクに生活費を振り込むのも時間を気にせずスマホで完結します。

同棲用に口座発行と別名義でのクレジットカードを発行したい方には最適なクレジットカードです。

旅行傷害保険付き

旅行保険も付いていますので、カップルで資金を貯めて行くたまにの旅行も安心できます。

旅行先のお土産や、交通費などの代金を1つのクレカにまとめたい時も便利です。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

家族カードの申し込み条件

参考:三井住友カード(NL)家族カード

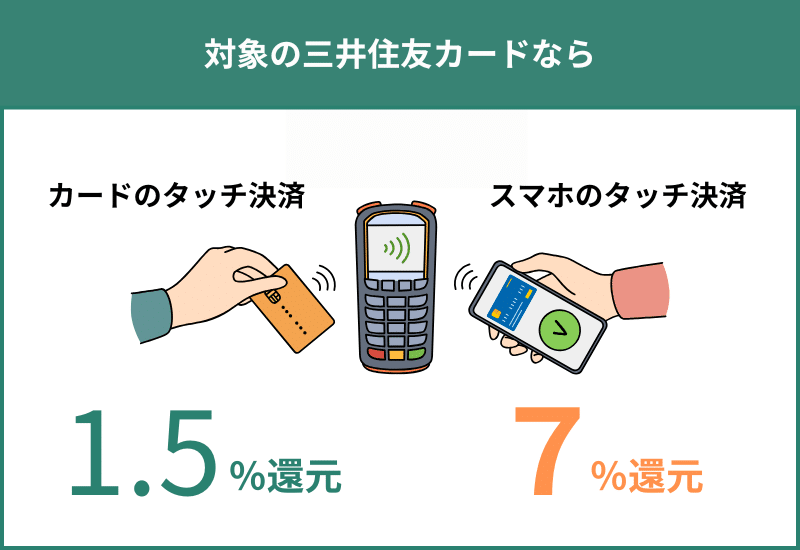

- 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%ポイント還元※

- 最短10秒でカード番号発行※

- カップルの家族カード発行不可

- 基本の還元率0.5%

三井住友カード(NL)は、年会費永年無料のナンバーレスカードで、200円ごとにVポイントが1ポイントたまります。

申し込み条件にはありませんが、別姓の家族カードも発行されている実績があるため、申し込み時は「配偶者」で申請しましょう。

対象のコンビニ・飲食店で高還元

セブン‐イレブン、ローソン、マクドナルドなど、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと※7%ポイントが還元されます。

そのため、対象のコンビニ・飲食店をよく利用する人は、お得にポイントを貯められるでしょう。

海外旅行傷害保険付き

最高2,000万円の海外旅行傷害保険もついています(利用付帯)。年会費無料で海外旅行傷害保険がついていることは、大きな利点です。

クレジットカードを発行する際に、※最短10秒でカード番号が発行されることも魅力の一つ。Apple Payや Google ウォレット™ に登録すれば、すぐに買い物ができます。

同棲生活を始めてすぐにクレジットカードを使用したいときに活用できるでしょう。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

イオンカードセレクト

イオンカードセレクト

カードの特徴

イオン銀行のキャッシュカード機能付きのクレジットカード。イオン銀行のATM入出金手数料が24時間365日無料。普通預金利が最大0.15%。WAONオートチャージ設定でWAONポイント0.5%還元

| 発行会社 | イオンフィナンシャルサービス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| 年会費 | 永年無料 |

| 付帯保険 | ショッピング保険:50万円 |

| 電子マネー・スマホ決済 | WAON・Apple Pay |

| ポイント | WAON POINT |

| 申し込み条件 | 18歳以上の方。高校生の方は、卒業年度の1月1日以降申し込み可能 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

家族カードの申し込み条件

参考:イオンカードセレクト家族カード

- イオン系列の店舗でポイントが常時2倍

- 年間50万円利用でゴールドカードが作れる

- 毎月20・30日は5%オフ

- カード発行と同時に口座も開設

- カップルの家族カード発行不可

- 引き落とし口座はイオン銀行しか選べない

イオンカードセレクトは、イオングループの店舗での利用に特化したカードです。

家族カード申し込み条件に別姓は含まれませんが、サポートセンターに問い合わせると対応してくれるようです。

イオンでポイント2倍、「お客様感謝デー」5%OFF

イオン系列の店舗で利用すると、ポイントがいつでも2倍になります。

毎月20・30日にイオン系列の店舗で開催される「お客さま感謝デー」では、5%オフでお買い物ができます。電子マネーWAONの利用とオートチャージでポイントがたまることもメリットの一つです。

そして、イオンカードセレクトは、公共料金の支払いでもポイントを貯められます。公共料金の支払いを口座振替にすると、1件につき5WAON POINTが毎月付与されます。

年会費無料で、一定の基準を満たした方に発行されるゴールドカードも年会費無料で利用できます。

イオン銀行口座も同時開設

| ブロンズ | シルバー | ゴールド | プラチナ | |

|---|---|---|---|---|

| 普通預金適用金利 | 年0.01% | 年0.03% | 年0.05% | 年0.10% |

| 他行ATM入出金利用手数料無料回数 | 月1回 | 月2回 | 月3回 | 月5回 |

| 他行宛振込手数料 | 月0回 | 月1回 | 月3回 | 月5回 | 必要なイオン銀行スコア | 20点以上 | 50点以上 | 100点以上 | 150点以上 |

イオンカードセレクトは、キャッシュカードとクレジット機能、電子マネーWAONが一体となっているカードです。

銀行金利はステージ制となっており、最高0.1%まで上昇します。一般的な銀行では0.01%以下の金利が多いため、結婚後も活躍するでしょう。

そのため、家計管理のために、クレジット決済も電子マネー決済も、イオン銀行の口座から引き落としたい方におすすめです。

イオングループの店舗を頻繁に利用する方は、イオンカードセレクトをうまく活用することで、同棲の生活費を節約できるでしょう。

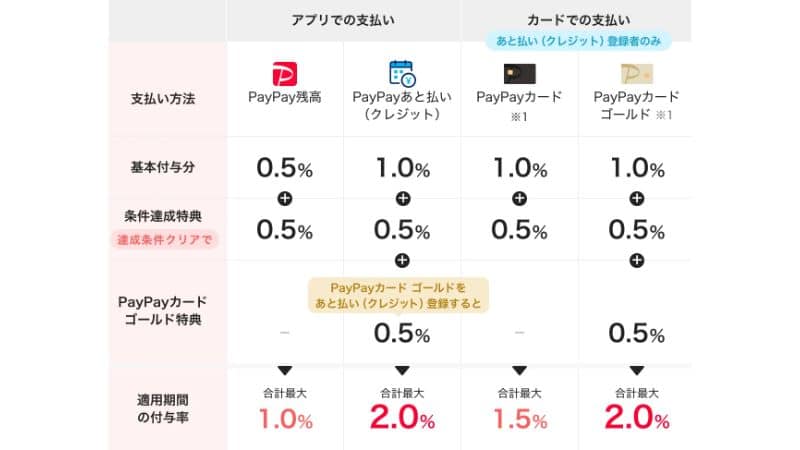

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| 還元率 | 1.0% PayPayステップ条件達成で最大1.5% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay、Google Pay、PayPay |

| ポイント | PayPayポイント |

| クレカ積立 | PayPay証券 |

| 申し込み条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 追加カード | ETCカード(年会費550円[税込]) 家族カード(年会費無料) |

家族カードの申し込み条件

参考:PayPayカード家族カード

- PayPayステップ条件を満たせば1.5%還元

- PayPayなら送金機能が使える

- カップルの家族カード発行不可

- 付帯保険なし

PayPayカードは、利用金額200円ごとに2ポイント付与される1%還元のクレジットカード。

決済アプリPayPayの後払い設定が出来るため、PayPay残高へのチャージ不要となるのも便利です。

PayPayステップ条件を満たせば1.5%還元

PayPayカードは基本還元率が1.0%ですが>PayPayステップ条件(PayPayまたはPayPayカードで200円以上の支払い30回、月10万円利用)を満たせば還元率が1.5%に上がります。

PayPayは送金も可能なため、パートナーに送金して利用分を1枚のカードにまとめれば達成も可能でしょう。

Yahoo!ショッピングで還元率アップ

ソフトバンクやYahoo!の提携クレジットカードのため、Yahoo!ショッピングを利用すると最大5%ポイント還元となり、PayPayのキャンぺーンでもキャッシュバックを狙えます。

スピード発行対応

最短5分で即日カード利用が番号の利用ができ、カード番号レスでセキュリティ対策も万全です。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。セブンカード・プラスを7iDに登録すれば会員コードの提示不要で最大10%還元

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 入会条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

家族カードの申し込み条件

参考:セブンカード・プラス追加カード

- 年会費無料

- セブン‐イレブンなどの対象店で還元率が2倍

- nanacoオートチャージ可能

- カップルの家族カード発行不可

- 付帯保険無し

セブン&アイホールディングスから発行されているセブンカード・プラスは、セブン‐イレブンやイトーヨカドー、nanacoの利用がメインの方におすすめの年会費無料クレジットカードです。

nanacoへオートチャージ可能

セブンカード・プラスはnanacoへオートチャージ可能な唯一のクレカで、チャージ時に0.5%のnanacoポイントが付与されるため、残高の不足を心配せずにポイントもお得に貯めることが出来ます。

セブン‐イレブンやイトーヨカドーはポイント2倍と割引

毎月8日に開催されるイトーヨーカドーのハッピーデーでは、5%オフで買い物ができることも特徴です。ハッピーデーでは食料品以外にも日用品や衣料品なども割引の対象となります。

セブンカード・プラスは、一定の条件を満たすことで、ゴールドカードへのグレードアップが可能。一般的なゴールドカードは年会費がかかるものが多いですが、セブンカード・プラス(ゴールド)は年会費無料で利用できます。

同棲生活でセブン&アイホールディングスの系列店を頻繁に利用する方は、セブンカード・プラスを利用することで、nanacoポイントを貯めやすいでしょう。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

家族カードの申し込み条件

参考:リクルートカード家族カード

- ポイント還元率が1.2%

- Pontaポイント、dポイントへ交換可能

- ホットペッパー系で4.2%還元

- カップルの家族カード発行不可

- リクルート系サービス以外でポイントアップする場所が少ない

リクルートカードは、年会費無料のクレジットカードの中でも、ポイント還元率の高いカードです。

ポイント還元率が0.5〜1.0%程度のクレジットカードが多い中で、リクルートカードの還元率は常時1.2%。リクルートグループの提携店やサービスを利用することで、さらにお得にポイントを貯められます。

リクルートグループの利用で還元率アップ

リクルートグループでクレジットカード決済すると、最大で4.2%のポイントが還元されることも特徴の一つ。

・ホットペッパービューティー

・じゃらん

たまったポイントは、1ポイント1円分として使用できます。リクルートポイントはPontaポイントやdポイントに交換して、各ポイントの提携店で使えることも魅力の一つです。

旅行やショッピングの補償も十分

利用付帯ではあるものの、リクルートカードには、国内外の旅行損害保険もついています。年間200万円の国内・海外ショッピング保険もついているため、安心してショッピングを楽しめるでしょう。

また、リクルートカードは、携帯電話料金や光熱費などの固定費の支払いにも利用できます。固定費をクレジットカード決済する際にも1.2%のポイントが還元されるため、同棲生活の固定費の支払いでもポイントを貯めやすいでしょう。

B/43ペアカード

ワンバンクペアカード

カードの特徴

チャージ式Visaプリペイドカードと家計簿アプリがセットになった「家計簿プリカ」サービス。ふたりで残高を共有して使うことができ、カードはそれぞれに1枚ずつ発行。婚姻関係がなくても利用できます。

| 運営会社 | 株式会社スマートバンク |

|---|---|

| 還元率 | - |

| 年会費 | 無料 |

| 発行手数料 | 磁気カード:無料 ICチップ付きカード:500円 |

| カードタッチ決済 | ICチップ付きカードはVisaタッチ決済対応 |

| 補償 | 不正利用補償:最高10万円 |

| 申し込み条件 | 年齢制限無し |

| チャージ方法 | 銀行口座 入金用口座 クレジット・デビットカード あとばらいチャージ セブン銀行ATM コンビニ Pay-easy(ペイジー) |

家族カードの申し込み条件

- 年齢や既婚などの条件なし

- 1つの口座で管理可能

- 共通のアプリで利用額や残高の確認ができる

- クレジット機能がないから審査なしで作れる

- プリペイドカードだから事前チャージが必要

- あとばらいチャージには都度審査が必要

B/43ペアカードは、プリペイドカードのため審査がなく、婚姻関係や家族カード発行などの条件を気にする必要がありません。

カードは「ノーマルカード」と「ICチップ付き」の2種類あり、どちらもVISAのマークがついているお店で決済可能。ICチップ付きカードを選べば差し込み利用やタッチ決済ができます。

ふたりの共同口座を2枚のカードで管理できる

パートナーと2枚のカードが発行できるため、共同口座を開設すれば1つの銀行で資金管理ができます。

アプリ連動型サービスを利用することができるので、カード支払いなどはリアルタイムで通知が飛び、支払いの履歴が残るため家計の見直しにも活躍します。

チャージ式のため出費が抑えられる

クレジットカードの場合は利用限度額の範囲で使えますが、プリペイドカードは入金した額しか利用できません。

1ヶ月の食費や日用品の予算を決めて入金しておけば、残高分以上は利用できないため、必要以上にカード決済する心配がありません。

チャージ方法は豊富にあるため、どうしても出費がかさむ場合は必要金額のみチャージすることもできます。

【利用シーン別一覧表】同棲カップル向けおすすめクレジットカード

同棲カップルや夫婦が生活費をまとめて管理するためにクレジットカードを利用する場合、ふだん使うお店やライフスタイルによって最適なカードは変わります。

そこで、主要な利用シーンや店舗別に、相性の良いおすすめのクレジットカード(家族カード)を一覧でまとめました。

| 利用シーン・店舗 | おすすめカード | 理由 | 未入籍・別姓で発行可否 |

|---|---|---|---|

| セブンイレブン | 三菱UFJカード | 最大20%還元※ | △ |

| ファミリーマート | PayPayカード | ファミペイチャージで最大2%還元 | × |

| ローソン | 三井住友カード(NL) | 7%還元※タッチ決済 | △ |

| イオンモール | イオンカードセレクト | 0.5%還元+毎月20日,30日は5%割引 | △ |

| 西友/LIVIN | 楽天カード | 1%還元+ポイントアップデーあり | 〇 |

| 楽天市場 | 楽天カード | 3%還元 | 〇 |

| Amazon | JCB CARD W | 2%還元+一部の商品は6.5%還元 | 〇 |

| ヨドバシカメラ | 楽天カード、JCB CARD W | 1%還元 | 〇 |

| ドン・キホーテ | JCB CARD W | 1%以上還元 | 〇 |

| ニトリ | JCB CARD W、楽天カード | 1%還元 | 〇 |

| ウエルシア | イオンカードセレクト | WAON POINT2倍 | △ |

| マツモトキヨシ、ココカラファイン | dカード | dポイント最大4%+マツキヨポイント1%で合計最大5%還元 | △ |

| ライフ | JCB CARD W | 1%還元 | 〇 |

| ヤオコー | JCB CARD W | 1%還元 | 〇 |

| イトーヨーカドー | セブンカード・プラス | 1%還元+毎月8の付く日は5%割引 | |

| カフェ(スタバ・ドトール) | dカード | 3%~4%還元 | △ |

| 外食(ガスト・サイゼリヤ) | 三井住友カード(NL) | 7%還元※タッチ決済 | △ |

| Uber Eats/出前館 | リクルートカード | 1.2%還元 | × |

| 光熱費・電気代 | リクルートカード | 1.2%還元 | × |

| 携帯代(ドコモ) | dカード GOLD | 10%還元+通信料割引 | △ |

| 携帯代(ソフトバンク・ワイモバイル) | PayPayカード | 最大1.5%還元+通信料187円割引※対象プラン:ペイトク・メリハリ無制限+ | × |

| 携帯代(au) | au PAY ゴールドカード | 最大10%還元+通信料割引 | × |

| ガソリンスタンド | JCB CARD W | 1%還元 | 〇 |

| 高速道路・ETC | JCB CARD W | 1%還元(ETCカード発行無料) | 〇 |

| 旅行(JTB/じゃらん) | dカード GOLD | 2%還元 | △ |

| 交通費(定期・ICチャージ) | ビューカード スタンダード | Suicaオートチャージで1.5%還元+定期券は5%還元※ | × |

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】

※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

クレジットカードを夫婦や同棲カップルで共有する3つの方法

「クレジットカードを夫婦やカップルで共有して使いたい」というニーズは多いものの、仕組みを正しく理解していないと後々トラブルにつながります。

現状、日本の金融制度上「完全な共同名義のクレジットカード」は存在せず、名義人は必ずどちらか一方に限定されます。

そのため、実質的に2人で支出を管理するには「家族カード」「共同口座に紐づくデビットカード」「スマホウォレット」のいずれかを使うのが現実的です。

共同名義の口座を作って、クレジットカードを2枚発行することはできない

夫婦共用の資金管理を目的に「共同名義の口座を作り、そこから2枚のクレジットカードを発行できないか」と考える人は少なくありません。

しかし実際には、銀行口座とクレジットカードの名義は必ず一致していなければならないというルールがあるため、1つの口座に2人の名義を付けて、それぞれのカードを紐づけることはできません。

これは銀行法・クレジットカード会社の与信審査上、契約責任の所在を明確にする必要があり、支払い義務を「どちらの名義人に課すか」を分けられないのが理由です。

つまり、形式的に「共同口座」を持つことができたとしても、カード会社は「どちらが利用者か」を一意に判別できないため、引き落とし用口座としては認めない仕組みになっています。

夫が別々のクレカを2枚作って、1枚を妻に渡して使わせるのは規約違反でNG

一見簡単に見えるのが「夫が2枚のクレジットカードを発行し、1枚を妻に渡す」という方法です。

しかし、これはカード会社の規約上、明確な「第三者利用の禁止」に該当します。クレジットカードは本人確認・与信審査を経て契約者本人に発行されるものであり、他人に貸与した時点で契約違反になります。

この行為が発覚した場合、カード利用停止や強制解約の対象になるだけでなく、最悪の場合は信用情報機関に「不正利用の履歴」として記録が残るリスクもあります。

特にネットショッピングやキャッシュレス決済では、利用履歴・IPアドレスなどから本人以外の使用が容易に検出されるため、バレなければいいという考え方は危険です。

解決策としては、「一方の名義で口座とカードを作成し、もう一方が家族カードを使う」「実質的な共有口座に紐づいたデビットカードを2枚発行する」「Apple Pay※やGoogle Pay※などスマホウォレットに設定する」などの方法を取る必用があります。

※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

※ Google、Google Payは米国および他の国々で登録された Google LLC の商標です。

① 家族カード(最も一般的で管理しやすい)

夫婦や家族でクレジットカードを共有したい場合、最も一般的で安全なのが「家族カード」です。

家族カードは、主契約者(本会員)の信用情報に基づいて発行され、追加カードを家族が利用できる仕組みです。支払いはすべて本会員の口座からまとめて引き落とされるため、明細・ポイント・限度額が一元管理できます。

この方法の大きな利点は「公式に認められている仕組み」だという点です。カード会社が本人確認を経たうえで追加発行するため、法的にも安全で、利用停止や信用情報への影響リスクもありません。

また、家族カードは「配偶者」だけでなく「同居の家族」まで対象とされるケースがあり、最近では同棲カップルでも発行可能なカード会社が増えています(例:楽天カード、JCB CARD Wなど)。

一方で注意点としては、「利用上限額を家族全体で共有する」点と、「支払い責任は本会員が負う」点。家族が使いすぎても請求はまとめて本会員に来るため、利用ルールを明確にしておくことが大切です。

とはいえ、明細の可視化・ポイント還元率・安全性のバランスを考えると、家族カードは最も現実的でコスパの高い選択肢と言えるでしょう。

② 共同口座+2枚発行できるデビットカード

「お互いの支出を透明化したい」「生活費を共同管理したい」というカップルや夫婦には、共同口座+デビットカード2枚発行の方法も利用可能です。

デビットカードは利用した瞬間に口座から即時引き落としされる仕組みで、「使った分だけ」しか支払いが発生しません。そのため、クレジットカードのような与信審査も不要で、支出の可視化がしやすいのが特徴です。

最近では、1つの口座に対して2枚のデビットカードを発行できる銀行も増えており、代表的なものに「楽天銀行デビット」などがあります。これにより、夫婦や同棲カップルがそれぞれ自分のカードを持ちながら、支出元を共通化できるのです。

また、家計簿アプリやオンラインバンキングと連携させれば、どちらが・いつ・何に使ったかをリアルタイムで確認可能。現金管理よりも効率的で、クレジットカードのような貸し借り感がないのも心理的なメリットです。

ただし、クレジットカードとは違いポイント還元や保険などの特典は少なく、デビットカードでは決済できないものもあるため、簡易的にカードと支払い口座を共有したいカップルや夫婦におすすめの方法といえます。

③ スマホウォレットにクレカを紐づけて共有する

もうひとつの柔軟な方法が、スマホウォレットにクレカを紐づけて共有する方法です。

具体的には、1枚のクレジットカードを2人それぞれのスマートフォンに登録し、Apple PayやPayPay、楽天ペイなどのキャッシュレス決済アプリで利用します。物理的なカードを共有するのではなく、デジタルウォレットを通じて支払い情報を共有するのが特徴です。

この方法のメリットは、簡単・即時・非接触。特に生活圏を共にしているカップルであれば、スーパーやコンビニでの支払いを気軽に分担できます。また、アプリごとに利用履歴が残るため、「どちらが何に使ったか」をお互いに確認できる点も便利です。

ただし、注意すべきは「カード会社が公式に認めている共有方法ではない」点。

例えばPayPayなどは端末ごとの本人認証を前提としているため、規約上は本人以外の利用にあたるケースも考えられます。リスクを避けるなら、夫婦どちらかのアカウントに共通のクレジットカードを登録し、使いすぎ防止のために上限金額を設定しておくのが安全です。

このスマホウォレットのやり方は、簡易的な支払い口座の共有方法として、最近の若年層カップルに支持されています。「家計の一部だけを共有したい」という方に最適です。

同棲カップルがクレジットカードを共有する方法として3つのやり方を紹介しましたが、可能であれば「家族カード」を作るのが一番良いでしょう。

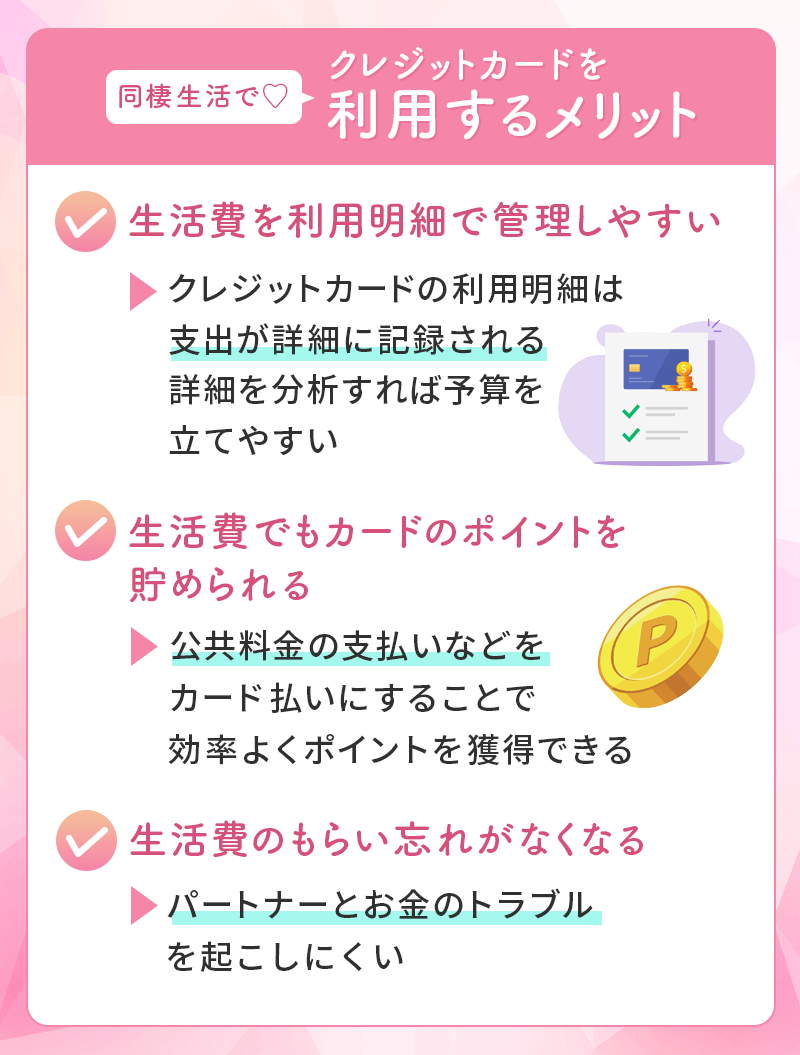

同棲生活でクレジットカードを利用するメリット

同棲生活でクレジットカードを利用すると、生活費を利用明細で管理することになり、節約できる部分や翌月の予算などが立てやすくなります。

また、生活費のもらい忘れなどによるお金を巡った喧嘩などが起きにくくなり、パートナーと良好な関係で居られるなどメリットがいくつかあげられるでしょう。

こちらでは具体的にメリットを3点解説します。

生活費を利用明細で管理しやすい

クレジットカードで支払った金額は、WEB上、カード専用アプリでいつでも明細を確認できます。定期的に使用した金額をチェックすることで、使いすぎの防止にもつながるでしょう。

また、クレジットカードの利用明細をもとに生活費を管理することで、使った金額を把握しやすくなります。

クレジットカードの利用明細は、支出が詳細に記録されるため、どの分野でどれだけの支出があったのかが一目でわかります。利用明細を通じて支出を詳細に分析することで、毎月の予算を立てやすくなるでしょう。

生活費の支払いでカードのポイントを貯められる

同棲中の生活費をクレジットカードで支払うことで、ポイントがたまりやすくなることもメリットの一つです。

食料品や生活用品などをクレジットカードで支払うことで、効率的にポイントを貯められます。水道やガスなどの公共料金の支払いは高額なため、カード払いにすることでポイントをさらに貯められるでしょう。

クレジットカードの中には、提携している店舗やサービスを利用することで、ポイントの還元率がアップするものもあります。日常生活で頻繁に利用するお店がある場合は、そのお店と提携しているカードを選ぶとポイントがたまりやすくなります。

たまったポイントの使い道は以下となります。

・景品と交換

・他社ポイントと交換

・請求金額に充当

同棲生活では多くの金額が決済されるため、ポイントのたまりも早いです。マイルのたまるクレジットカードであれば、特典航空券と交換できますし、貯まったポイントやマイルで外食1回分を補うこともできます。

特別な旅行やイベント、あるいは共通の趣味や娯楽のためにポイントを利用することで、パートナーシップをより深められるでしょう。

生活費のもらい忘れがなくなる

同棲生活を送る際に、生活費の管理は大きなポイントです。しかし、仕事や家事などやらなければならないことに追われて、生活費の受け渡しや精算が煩わしく感じることもあるでしょう。ときには生活費の渡し忘れから、大ゲンカに発展してしまうことも。

生活費をクレジットカード払いにすることで、現金のやり取りやATMでの引き出しの手間も減るため、もらい忘れの心配を最小限に抑えられます。

生活費のもらい忘れがなくなることで、パートナーとの関係を良好に保ちながら、お金の問題から発生するストレスを軽減できるでしょう。

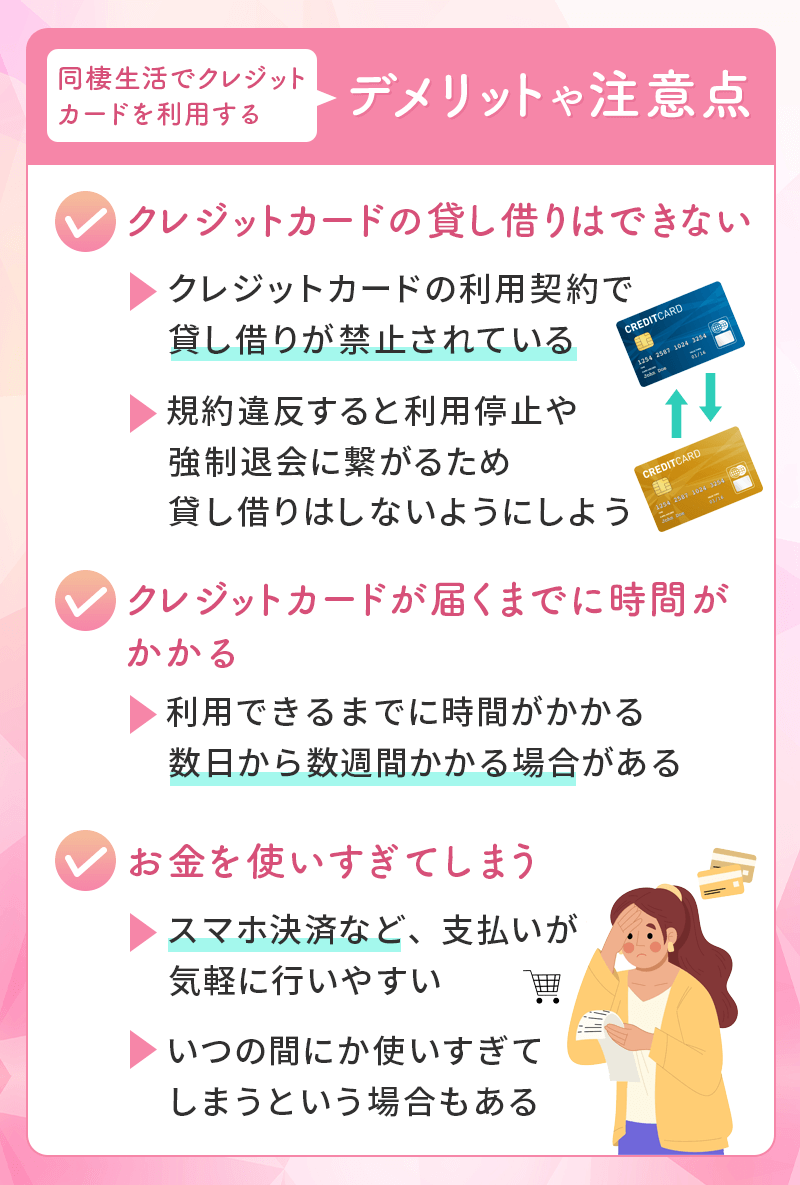

同棲生活でクレジットカードを利用するデメリットや注意点

同棲生活にかかる費用をクレジットカード払いにすることで、現金払いにないメリットを得られます。その一方で、気をつけなければならないデメリットや、注意点も存在します。

生活費をクレジットカード払いにする際のデメリットについて把握することで、トラブルを未然に防げるでしょう。

ここでは、同棲生活でクレジットカードを利用する際のデメリットや、注意点についてお伝えします。

クレジットカードの貸し借りは禁止されている

多くの場合、クレジットカードの利用契約には「貸し借りは禁止」という厳格な規定が盛り込まれています。これは、クレジットカードの所有者本人以外がカードを利用することは、法的に許されていないという意味です。

同棲カップル間ではついやってしまいがちですが、クレジットカードの貸し借りは、カード会社の規約に違反します。規約に違反していることがカード会社に知られてしまうと、クレジットカードの利用停止や強制退会につながることも。

たとえパートナーの利用許可を得ていても、買い物をした店に対する詐欺罪が成立する可能性があるため、注意が必要です。

クレジットカードが届くまでに時間がかかる

生活費の支払いにクレジットカードを利用することで、お金の管理がしやすくなることは、同棲生活を送る上で大きな利点です。その一方で、クレジットカードは、利用開始までに時間がかかるというデメリットもあります。

クレジットカードを発行する際は、主に店頭や郵送、ウェブサイトから申請します。審査や手続き、発送などのプロセスを経て実際にカードが手元に届くまでには、数日から数週間かかると見込んでおきましょう。

クレジットカードが手元に届くまでの待ち時間は、カード会社によって異なるため、申し込む際にしっかりと確認が必要です。

カード払いでお金を使いすぎる

同棲生活でクレジットカードを利用するデメリットとして、カード払いでお金を使いすぎてしまう可能性があることも挙げられます。

クレジットカードを持っていれば現金を用意する手間が省けるため、同棲中に利用する機会も多いでしょう。ApplePayなどの電子マネー利用で更に使い勝手がよくなているため使いすぎることが増えます。

お金の使い過ぎが原因でパートナーとケンカになってしまう可能性もあるため、十分注意しましょう。

クレジットカードで決済をする場合、現金が目に見えて減るわけではありません。

そのため「お金を使った」という実感を得にくく、ついつい使いすぎてしまうことも。

クレジットカード会社のアプリなどでは、利用額が設定した金額に到達したときや、決済したときに通知が届くサービスも提供されています。

使いすぎ防止のためにも、使った金額をリアルタイムで把握できるような工夫を取り入れましょう。

実際に私が同棲パートナーと家族カードを使って感じたこと

家族カードの良かったところ

① 申し込みが簡単で、発行までが早い

家族カードの申し込みは、楽天e-NAVI(本会員用の管理画面)からオンラインで完結しました。

必要なのは追加する家族の名前・生年月日・続柄・暗証番号の設定程度で、本人確認書類の提出も不要。

発行まで約10日間ほどで自宅に届きました。クレジットカードの中では、かなりスムーズな部類だと感じます。

② 支払い・ポイントが一括管理できて便利

支払いは本会員の楽天カード口座からまとめて引き落とされ、ポイントも全て本会員に集約されます。そのため、「夫婦で使った分を分けて払う」といった手間がなく、楽天経済圏のポイントを最大効率で貯められるのが嬉しいです。

家族それぞれがスーパー・ドラッグストア・ネットショッピングなどで使っても、ポイントが全部まとまるので、知らない間に数千ポイント貯まっていることもあります。

ちなみに貯めたポイントは夫婦間で移行できるのも便利でした。

③ 家計簿アプリとの連携がスムーズ

家族カードの利用明細も本会員側で確認できるため、楽天カードアプリでの家計管理がしやすいのも嬉しい点です。

生活費を見える化したかったので、カテゴリごとに仕分けして出費を確認できるのが便利でした。

④ 同棲カップルでも発行できた

楽天カードの家族カードは、「生計を同一にしているパートナー」であれば同棲中のカップルでも発行可能。他社だと「配偶者限定」のケースが多い中、柔軟に対応してくれたのはありがたかったです。

ただし申し込み画面では、続柄の項目に「配偶者」「親」「子」しかないので、迷ってしまうかもしれませんが、同棲カップルの場合でも「配偶者」にチェックで問題ありません。

※楽天の公式情報として、家族カード申し込み対象者は「18歳以上の生計をともにする配偶者(内縁の相手方・同性パートナー含む)」となっているので安心してください。

家族カードの良くなかったところ

① 家族カード単体では利用限度額を設定できない

本会員の与信枠を共有するため、家族カードだけの限度額を下げることができません。私達の場合、パートナーは当初使い過ぎてしまわないか心配で使うのに躊躇すると言っていました。

家族それぞれが自由に使えるメリットがある一方で、使いすぎ防止策が少ないのは弱点かもしれません。

② 家族カード会員本人が自分の利用明細だけを見ることはできない

利用履歴はすべて本会員側に集約されるため、家族カード会員は自分で使った分をリアルタイムで確認できません。

「自分の分だけ見たい」という場合には少し不便で、実際に使ってみるといちいち本会員に聞くのが手間に感じました。

③ 明細が混ざると家計の分離がしにくい

支払いがすべてまとめて引き落とされるので、「生活費」と「個人の買い物」が混ざると後から整理しづらくなります。

家計を分けたい人は、生活費専用カードとして運用ルールを決めて、個人の買い物のためには別のクレジットカードを持っておく、というやり方が便利でした。

④ 家族会員が不正検知システムで一時的に利用停止した場合、本会員でないと制限解除できない

クレジットカードで決済していると、時々不正検知システムに引っかかって、一時利用停止になることがあります。(特に海外サイトでの決済だと、引っかかりやすい印象)

このシステム自体は、万が一の不正利用を抑えてくれる、とても有難いシステムですが、家族カードの場合だと、本会員側でしか解除できないので少し不便です。

実際、パートナーが買い物するのに不正検知システムにひっかかってしまい、私が仕事中だったため、対応できないということがありました。一人が引っかかると全員利用できなくなるので、注意が必用です。

家族カードを実際に利用している方の意見

肯定的な意見

コメント①

夫婦での銀行口座とクレカ、証券会社はミニマム3つずつが理想だと思います。

それぞれ

妻の小遣い用

夫の小遣い用

夫婦共有用

で使い分けると便利です。うちは夫婦共有用クレカの家族カードを発行してお互いにカードを自由に使えるようにしています。

— でにー@会社員×副業×FP (@duni_sedorer_fp) September 13, 2025

夫婦それぞれの経済的な独立性を保ちながら、“共有支出を家族カードで一本化する”という非常にバランスの取れた管理方法。家族カードを「夫婦共有口座の延長」として使うと、支出の透明性が高まり、家計の見通しが格段に良くなります。

コメント②

我が家はオールキャッシュレス主義なんだけど(夫名義のカード作って私は家族カード)やっぱめっちゃ便利!

月末に明細ダウンロードしてGoogleスプレッドシートに貼付。ある程度条件式入れてるから費用項目別に見れる。ここまで来たら保育園代カードで払いたい。保育園代だけなんだよ…

— まめこ®︎@5y+2y (@mameko_2020_07) August 29, 2023

キャッシュレス化と家族カードの相性は抜群。家計簿アプリやスプレッドシートと連携することで、手間をかけずに費用をカテゴリ分けできる点が秀逸です。共働き家庭では「見える化」と「自動化」が家計ストレスを減らす最大の鍵になります。

コメント③

PayPayアプリに家族カード追加できるようになって、色々と便利になった…まず明細がわかるから家計管理しやすいし電気代とか請求書あるやつ支払えるしポイントたまるし!!

— マホ@テキトーなことばっか言うよ (@maho_dorami) September 6, 2023

PayPayのようなウォレットアプリに家族カードを追加できるのは、デジタル時代ならではの大きな利点。支払い・明細・ポイント管理がワンストップ化され、「使う・見る・貯める」を家族で共有できる設計は、家計管理の新しいスタンダードになりつつあります。

否定的な意見

コメント①

クレカ、家族カードだけで利用限度額の設定できるようにしてほしい。。2枚貰って利用限度額を下限に設定して貰ったけど、それでも数百万。再三取り扱いに注意するように言われてる。

スーパーで安売りしてる食材や日用品しか買わないよ。早く自分で収入立てれるようになって家族カードは返したい。— とり 👶🏻1祭🎀 (@kiy_y0) August 26, 2025

家族カードは本会員の信用枠を共有する仕組みのため、利用限度額を個別に設定できないというデメリットがあります。限度額が高すぎると心理的なプレッシャーにもなりやすく、「自分で収入を得て自立したい」と感じる人も少なくありません。特に金銭感覚に差がある夫婦では注意が必要です。

コメント②

楽天カードで2枚目のカードを申し込みました💳

今まで、メインのカードで家族カードを使っており、明細がごちゃまぜになるので不便でした。

二枚目のカードも家族カードを発行しますが、私は二枚目のカードは基本的に使いません。

これで明細が別々になります。

なぜ今までこうしなかったのか…😰 pic.twitter.com/wdNZXQbGBc— 蟹江🌏毎日つみたて (@all_c1000) October 13, 2023

家族カードは便利な反面、「明細が一括管理されてしまう」という不便さもあります。誰が何に使ったかが混ざりやすく、経理的にはストレスになりがちです。最近では、メインカードを2枚に分けて使うことで明細を分離する人も増えています。管理方法を工夫することが重要です。

コメント③

夫婦で共通の口座で支出を管理するために楽天カードと家族カード作ったけど、家族カード会員は自分が使った分の明細しか確認できないのか。不便だなあ。合算された明細を二人で確認できる状態にしたい。

— ささき (@_sasakino_) November 16, 2025

家族カード会員が確認できる明細範囲は「自分の利用分のみ」というケースが多く、全体の支出を二人で見える化できない点は課題です。

今後はアプリ連携や共通アカウント表示などが改善されることが期待されますが、現時点では“どちらが管理するか”を明確に決めておくのが現実的です。

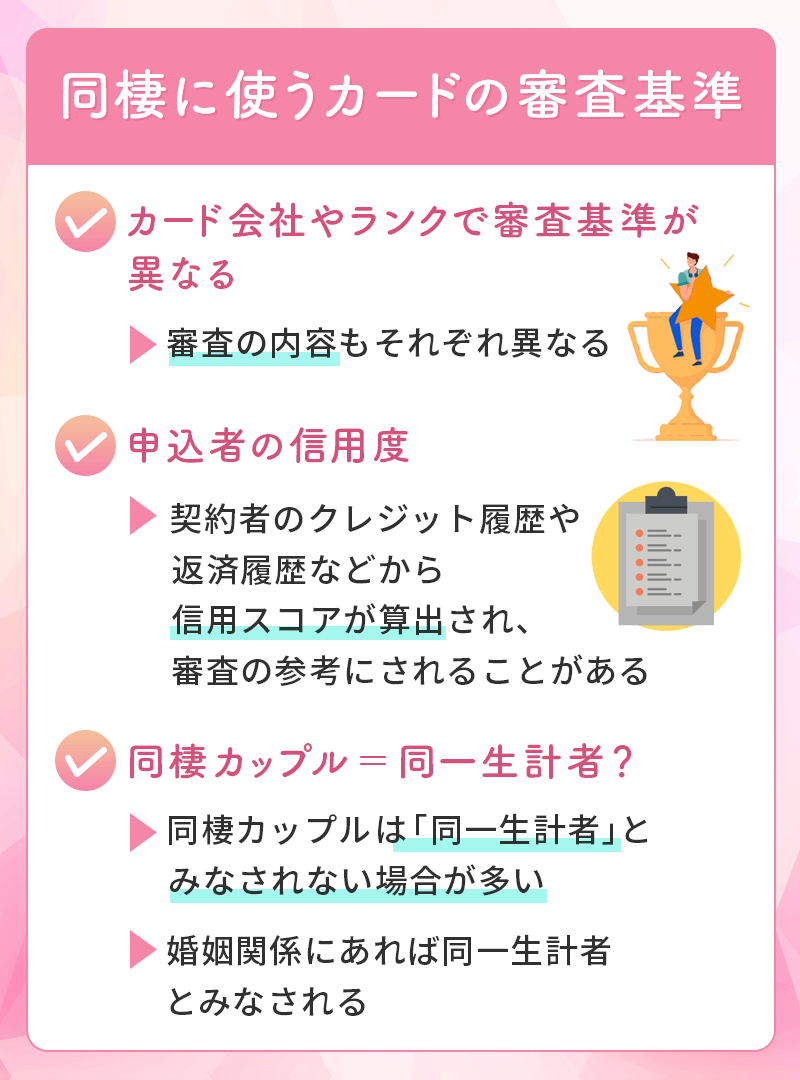

同棲に使うカードの審査基準

カード会社はそれぞれ異なる顧客層をターゲットにしており、ポリシーや方針に基づいて審査基準を設定しています。クレジットカードの審査基準は存在しますが、その要件や評価基準はカード会社ごとに異なります。

ここからは、同棲に使うカードの審査基準について解説します。

クレジットカードはなぜ審査が必要?

クレジットカードを発行する際に審査がある理由は、カード会社が契約者の支払い能力を見極める必要があるからです。

クレジットカードの「クレジット」には、「信用」という意味があります。契約者本人の「信用」を担保にクレジット決済を可能にするのが、クレジットカードのシステムです。

そのため、クレジットカード会社は、申込者の信用スコアを確認することが一般的です。信用スコアは、過去のクレジット履歴や返済履歴に基づいて算出されるものであり、高い信用スコアを持つことで審査通過の可能性が高まります。

同棲カップルは、クレジット支払いの滞納などに注意し、信用度を低下させないように努めることが大切です。

カード会社によって審査基準は異なる

クレジットカードを発行する際の審査基準は、カード会社によって異なります。そして、具体的な審査の内容や基準は明かされていません。

しかし、一般的にクレジットカードの審査では、以下をチェックして問題なければ発行されます。

・年収

・勤務先

・家族構成

・カード、ローンの履歴

・債務状況

・支払いの遅れ

カード発行には安定した収入と長期的な雇用履歴を持つことで、審査を通過しやすくなるでしょう。また、利用料金の滞納や過度の債務を持つことは、審査通過の障害となることも。

口座引き落としの遅延や借金などには、十分注意しましょう。

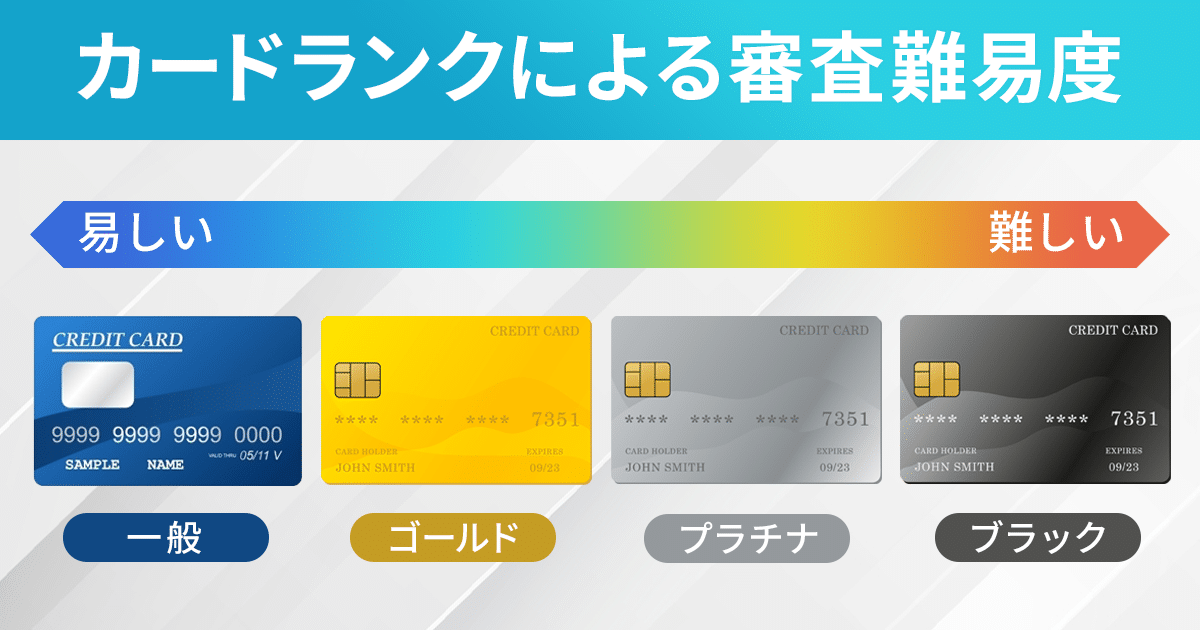

そして、クレジットカードの種類によっても、審査基準は異なります。プラチナカードやゴールドカードなど、特定のクレジットカードは、一般のカードよりも高い信用スコアや収入を要求することが多いでしょう。

クレジットカードの審査は、申し込むカードのランクによっても難易度が変わってくるため、注意が必要です。

同棲カップルは同一生計者とみなされる?

クレジットカードの申し込みをする際に、「同一生計者」について記入する欄があります。

同棲カップルは一緒に暮らしてはいるものの、「同一生計者」とはみなされないこともありますが、これはカード会社によって変わります。

楽天カードに電話で問い合わせたところ、婚姻関係になくても生計を一にしていれば同一生計者としてみなすとのことでした。何をもって同一生計とみなすのかは、クレジットカード会社ごとに基準が異なるため、カスタマーセンター等へ確認するのが確実です。

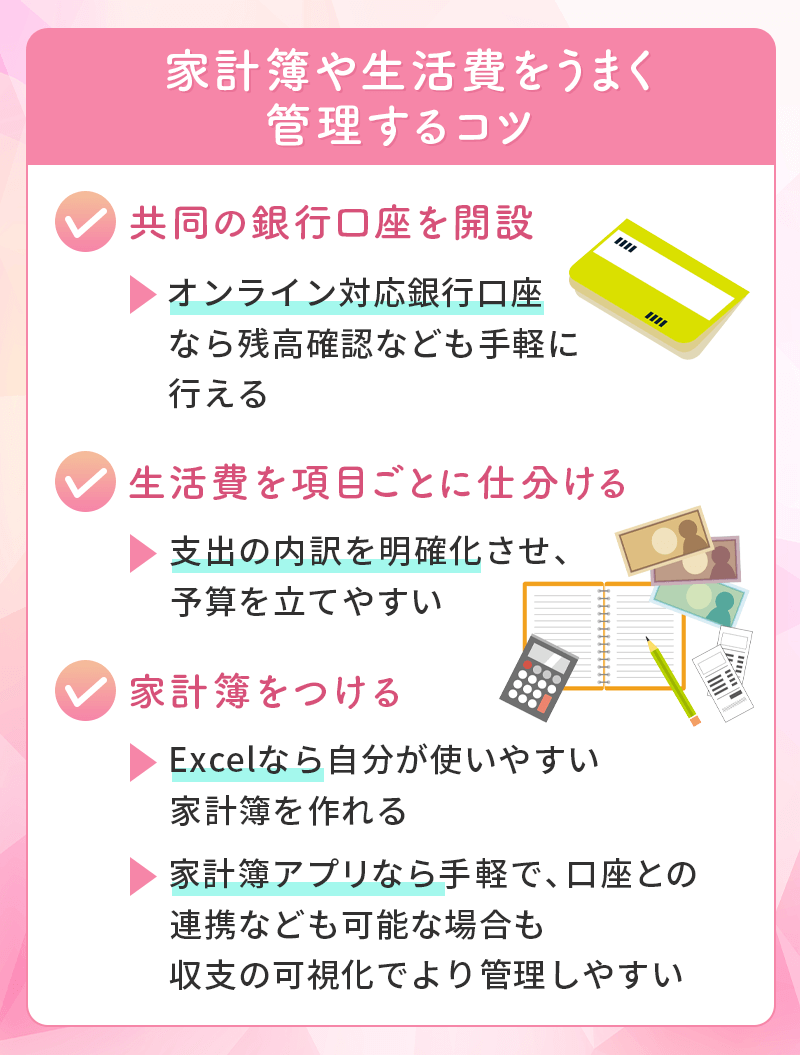

家計簿や生活費をうまく管理するコツ

同棲生活で無理なく効果的に生活費を管理していくためには、いくつかのコツがあります。

例えば、共同の口座を開設したり、家計簿をつけてみることで、お互いが実際に支払っている金額を把握すると、生活費用や節約できる費用などが管理しやすくなるでしょう。

ここでは、すぐ始められる同棲生活の家計簿や、生活費をうまく管理するためのポイントをご紹介します。

新しい共同の銀行口座を開設する

イオンカードセレクトやファミリーカードは銀行口座の開設が必要となるので新しい口座を用意できますが、他のカードでは申し込み時に「引き落とし口座」を入力してからクレジットカードを発行することになります。

ですので、共同の銀行口座でクレジットカードの管理を行いたい場合は事前に口座開設の準備が必要です。

楽天銀行、三井住友銀行、みずほ銀行などのオンライン対応銀行口座であれば、スマートフォンで振り込みや残高確認が取れますので24時間いつでも閲覧することが出来て便利です。

生活費を項目ごとに仕分けする

家計簿や生活費をうまく管理するコツの一つとして、毎月の生活費を項目ごとに仕分けすることが挙げられます。

生活費を項目ごとに仕分けすることは、支出の透明性を高め、予算内での管理を容易にします。具体的には、以下となります。

・食費

・光熱費

・交通費

・娯楽費

月々の支出がどのような項目にわけられるのかをリストアップするといいでしょう。細かい項目までしっかりと洗い出すことで、支出の全体像を把握できます。

生活費を項目ごとに仕分けすることで、日常生活における支出の内訳が明確になり、予算を管理しやすくなります。

支出項目を洗い出し、カテゴリーごとに予算を設定して、定期的に支出の振り返りをすることで、お金の流れを把握しやすくなるでしょう。

Excelで家計簿をつける

家計を管理する際に、Excelを使って家計簿を作成することも、生活費をうまく管理するコツの一つです。

Excelを使って家計簿をつけることは、手軽でカスタマイズ性が高く、家計管理に効果的な方法です。Excelの関数を使えば、自動的に合計金額も計算できます。普段からExcelを使用している人であれば、すぐに自作の家計簿を作成できるでしょう。

さらに、テンプレートの作成やデータ入力、グラフの活用など、簡単なステップを踏むことで、支出や収入の可視化もできます。Excelを有効活用することで、家計を管理しやすくなるでしょう。

家計簿アプリを活用する

家計簿アプリを活用することも、生活費をうまく管理する上で有効です。

家計簿アプリに登録すると、レシートをスマホで撮影するだけで、簡単に支出を記録できます。中にはクレジットカードや銀行口座と連携できるものもあるため、日々の支出の管理がしやすくなるでしょう。

また、一部のアプリは、複数のユーザーが同じデータを共有できる機能を提供しているため、パートナーと家計簿を共有する際に役立ちます。

パートナーと家計簿を共有することで収支の流れを把握しやすくなり、お金に関するストレスの軽減にもつながるでしょう。

同棲生活にクレジットカードを利用する際の疑問点

同棲生活のクレジットカード払いに関するよくある質問をいくつかまとめました。

クレジットカード払いに関わる不安はここで解決しておきましょう。

Q1【パートナー名義のカードを勝手に使ったらどうなりますか?】

カード会社の規則により、他人名義のクレジットカードを使用することは禁止されています。他人名義のクレジットカードを使用していることがカード会社に知られた場合、規約違反になるため注意しましょう。

カード会社の規約に反するだけでなく、詐欺罪が成立する可能性もあります。

Q2【パートナーにカードの発行を勧められましたが、セキュリティ面が心配です。】

カード会社では、不正検知システムの導入やワンタイムパスワード認証など、不正利用を防止するための対策を講じています。セキュリティ対策について詳しく知りたい方は、クレジットカードを申し込む際に、各カード会社にお問い合わせください。

Q3【現在無職ですが、パートナーが働いていればカードを作れますか?】

婚姻届を提出していれば、パートナーに収入があることでカードを作れる可能性はあります。ただし、同棲カップルは、同一生計者とはみなされないこともあるため、審査に通らない可能性が高いでしょう。

法的な婚姻関係になくても家族カードが発行できるカード会社もあります。そのようなカード会社であれば、たとえ未婚のカップルであっても、収入のあるパートナーにメインカードを作成してもらい、家族カードを発行してもらう方法がとれる可能性があります。

同棲生活にはポイント高還元の家族カードがおすすめ

楽天カード カードの特徴 新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。 JCBカード W カードの特徴 国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

発行会社

楽天カード株式会社

ポイント還元率

通常1.0%

年会費

年会費永年無料

付帯保険

海外:最高2,000万円

電子マネー、スマホ決済

Apple Pay、Google Pay、楽天ペイ、楽天Edy

ポイント

楽天ポイント

クレカ積立

楽天証券

申し込み条件

18歳以上

追加カード

ETCカード(年会費550円)

家族カード(年会費無料)

発行会社

ジェーシービー

還元率

1.0%~10.5%

※還元率は交換商品により異なります。

年会費

無料

付帯保険

海外:最大2,000万円(利用付帯)

ショッピングガード保険(海外):最大100万円

スマホ決済

Apple Pay、Google Pay、QUICPay

ポイント

OkiDokiポイント

申し込み資格

18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方

追加カード

ETCカード(年会費無料)、家族カード(年会費無料)

今回ご紹介したカードの中で特におすすめなのが、ポイント高還元な家族カード。同じカードが2枚欲しい方は家族カードOKなクレカを選択しましょう。

固定費の支払いにはリクルートカードが高還元ですし、楽天カードやJCB CARD Wであれば100円につき1ポイントと還元率が高い上に、楽天市場だけでなく、街でのお買い物でもポイントがたまりやすいのが特徴です。

「固定費の支払い」と「ショッピング」で分けてカードを発行するのもおすすめです。

使わなくなっても年会費無料なので、まずは共通管理できる口座を1つと、カードを1枚使ってみることから始めてみましょう。

▼関連記事

-

-

公共料金の支払いにおすすめのクレジットカード比較

毎月の支払い金額が多くなる光熱費などの公共料金。「毎月引き落としされる金額がポイントになればいいのに」と考える方も多いでしょう。 公共料金は日常のお買い物と同様に、クレジットカードの支払いに設定するこ ...

-

-

家賃支払いにおすすめのクレジットカード!クレカ対応の賃貸物件の探し方も紹介

毎月の支出で大きな割合を占める家賃。 多くの人が口座引き落としや銀行振込で家賃を支払っていますが、最近ではクレジットカードに対応した賃貸物件も増えてきています。 ポイント還元率の高いクレジットカードで ...

-

-

ワンワールド利用におすすめのクレジットカード!アライアンスや航空会社も紹介

ワンワールドは、JALを含んだ世界中の航空会社が提携する航空アライアンスで、グローバルなネットワークを活かした便利で快適な旅行を楽しむことができます。 ワンワールド提携航空会社を利用する際にマイルを効 ...

2012年からSEO記事制作の仕事を請負う。

クレジットカード、キャッシング、ローン、キャッシュレス、税金、債務整理など、お金に関する記事制作に携わる機会が増え、2022年に2級ファイナンシャル・プランニング技能士の資格を取得。