急にお金が必要になった際に活躍する方法として、クレジットカードのキャッシングとカードローンが挙げられます。

これら2つのサービスは、一見すると似たような機能を持っているように見えますが、利用方法や利便性、金利などにおいて違いがあります。

また、お金を借りるのではなく、ショッピングリボ払いをしたときの金利も併せてまとめました。

TOKYU CARD ClubQ

本記事では、クレジットカードのキャッシングとカードローンの違いをメインに解説し、それぞれのメリットとデメリットを比較していきます。

借り入れ利用時のポイント

- 高額な借り入れを希望するならカードローンがおすすめ「借入限度額は500万円~800万円程度」と高めなのが特徴

- 短期間、少額の借り入れはキャッシングがおすすめ!学生・専業主婦にも

- 高額の買い物ならリボ払いをしたほうが金利が少なくお得な場面もある

目次

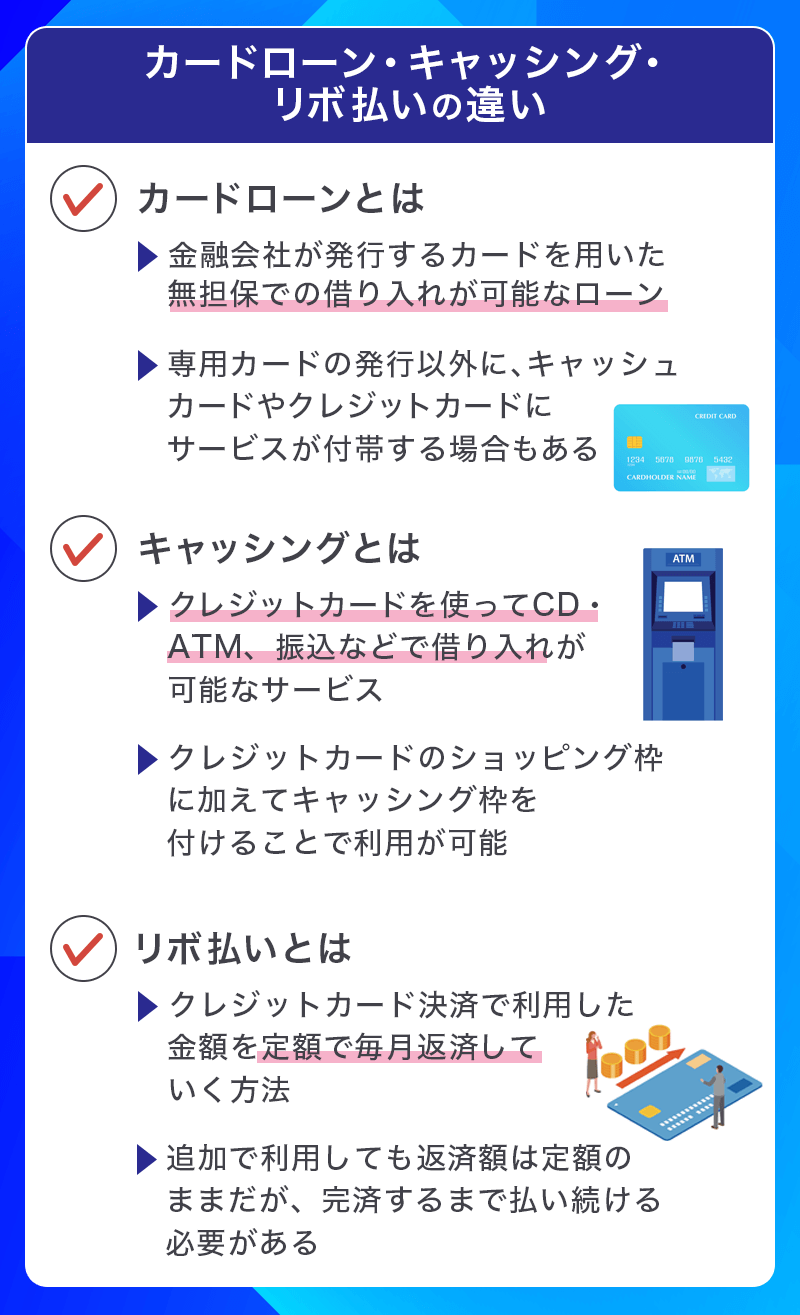

カードローン・キャッシング・リボ払いの違い

| カードローン | キャッシング(クレカ) | リボ払い(クレカ) | |

|---|---|---|---|

| サービス内容 | 個人向けの無担保融資 | クレジットカードに付帯するお金を借りるサービス | クレジットカードの支払いを一定額にする |

| 利用限度額 | およそ500万円~800万円 | およそ10万円~100万円 | - |

| 金利 | 1.5~18.0% | 15.0~18.0% | 15.0~18.0% |

| 返済方法 | ・一括 ・リボ払い |

・一括 ・リボ払い ・分割払い |

・定額返済方式 ・残高スライド方式 |

| メリット | ・担保なし、保証人なしで借入可能 ・最短即日でお金を借り入れできる |

・担保なし、保証人なしで借入可能 ・最短即日でお金を借り入れできる |

・支払いの負担を分散できる |

| デメリット | ・金利が高い ・返済期間が長くなると支払総額が増える |

・カードローンと比較して下限金利が高め ・返済期間が長くなると支払総額が増える |

・支払期間が長期化する可能性がある ・金利に応じた手数料が膨らみやすい |

| おすすめユーザー | 高額な借り入れを希望する | 少額な借り入れを希望する人 | 計画的に支払いができる人 |

| 詳細記事 |

上記表はカードローン・キャッシング・リボ払いの違いを簡単にまとめたものです。

それぞれにはメリットだけでなくデメリットも存在するため、利用する場合は慎重に選ぶ必要があるでしょう。

こちらでは、それぞれどういったサービスなのかを紹介しています。

カードローンとは

カードローンとは、銀行や消費者金融などの金融会社が発行するカードを用いて無担保で借り入れができるローンです。

住宅ローンのようにお金の使い道が決められていないのが特徴で、銀行のキャッシュカードの中にはカードローン機能が付いたものもありますが、ローン専用のカードが発行されるものもあります。

CDやATM・振込のほか、一部ではスマホアプリを利用してカードなしでも借り入れを行う事ができて便利です。

クレジットカードの申し込みと同様に、カードローンの申し込みに際しても審査があります。

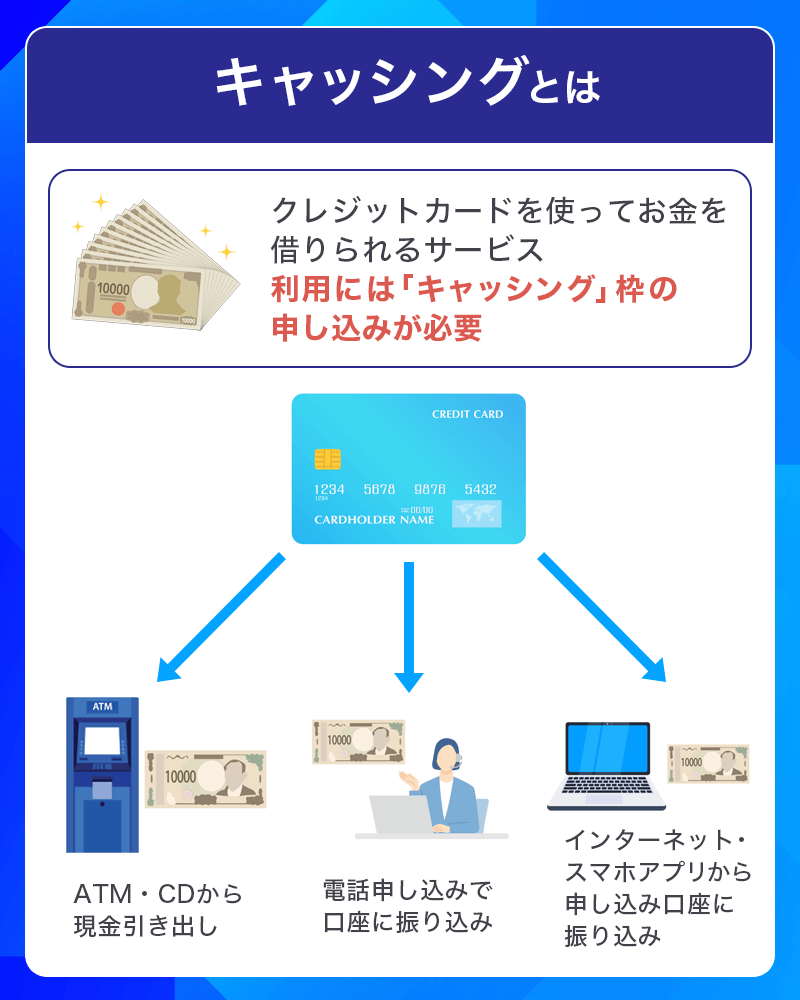

キャッシングとは

クレジットカードのキャッシングとは、クレジットカードを使ってCD(キャッシュディスペンサー)やATM・振込でお金を借りられる便利なサービスです。

クレジットカードには買い物や料金の支払いなどに利用する「ショッピング枠」の他に、お金を借りられる「キャッシング枠」が付帯したものがあります。

範囲内であれば資金の使途は自由で、繰り返しお金を借りる事ができます。キャッシングの利用枠は多くの場合、カード会社のサイトにあるマイページから自分で設定したり増額する事が可能です。

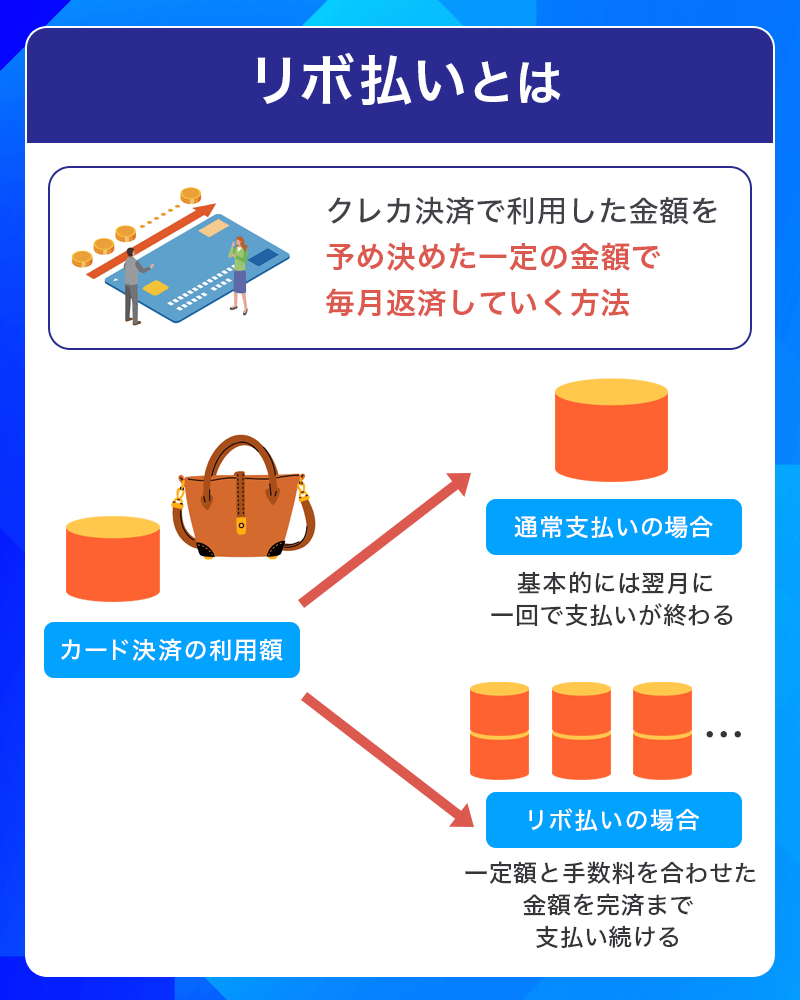

リボ払いとは

リボルビング払い(リボ払い)とは、クレカ決済で利用した金額を後から定額で毎月返済していく方法のこと。

クレジットカードキャッシングやカードローンの返済方法にも用いられ、「キャッシングリボ」などと呼ばれることもあります。

リボ払いは分割払いとは違って、追加で借り入れを行った場合も返済額は定額になるため月々の返済額が抑えられる一方で、返済期間が延びるというデメリットには要注意です。

いくら高額な買い物をしても「支払いは1万円だけ」と思って油断していると、毎月手数料が支払い額に組み込まれるため、元金が完済されずどんどん長期化していき商品購入時以上の手数料を負担する可能性もあります。

計画的に、そして自制して買い物できる方であれば、毎月の負担を軽減しつつ気持ちに余裕を持って生活できるでしょう。

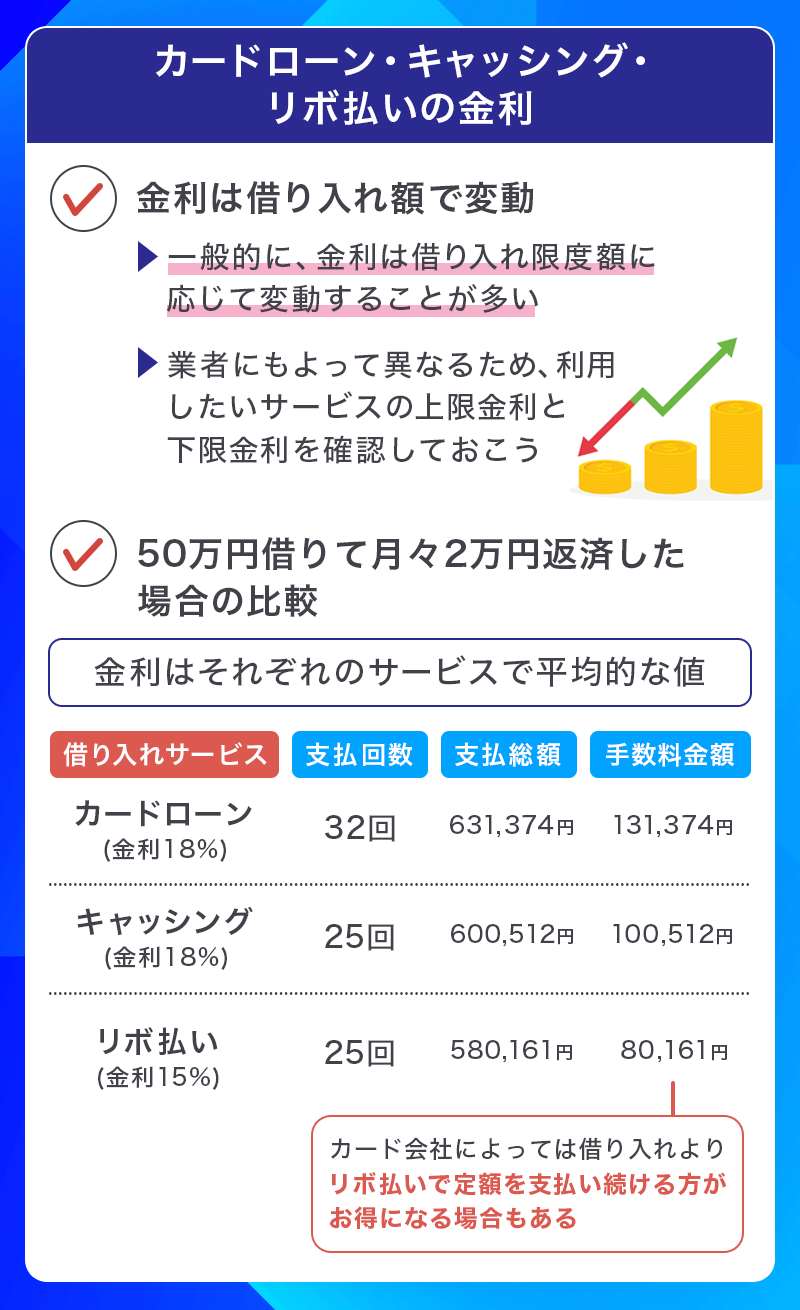

カードローン・キャッシング・リボ払いの金利

お金を借りる際に気になるのが金利といわれる、手数料の存在です。

この見出しでは金利の変動や、実際にお金を借りた際にどれくらいの金利がかかるのか具体例を紹介しています。

限度額が高くなるほど金利は低くなる

金利は借り入れの限度額に応じて変動するケースが一般的です。

貸金業法に基づいた現在の上限金利は20%で、年4.5%~18%と金利が明記されている場合、下限金利が4.5%で上限金利が18%という事になり、借入金額が少ない場合は上限金利が適用されますが、その反対に借入金額が多い場合は金利が抑えられます。

例としてアイフルの貸付利率の目安を一覧表にしました。

| 利用額100万円以下 | 18.0% |

|---|---|

| 利用額100万円超~300万円以下 | 15.0% |

| 利用額300万円超~500万円以下 | 12.0% |

| 利用額500万円超~800万円以下 | 4.5% |

※貸付条件はこちら

この場合、100万円未満の利用であれば18.0%の金利が適用されていますが、利用額が増えるごとに金利は段階的に下がっていき、利用額500万円超~800万円以下の場合は4.5%になっています。

50万円借りて月々2万円返済した場合の比較

| 借り入れサービス | 支払期間(回数) | 支払総額 | 手数料金額 |

|---|---|---|---|

| カードローン 手数料率(18%) |

32回 | 631,374円 | 131,374円 |

| キャッシング 手数料率(18%) |

25回 | 600,512円 | 100,512円 |

| リボ払い 手数料率(15%) |

25回 | 580,161円 | 80,161円 |

【参考】

・アコム 返済シミュレーション

・JCB キャッシングリボ払いの返済シミュレーション

・JCB ショッピングリボ払いのシミュレーション

実際に各社で提供されている公式サイトのシミュレーションを使って、50万円を借りて月々2万円返済した場合の比較しました。

50万円の借り入れ、50万円の支払いをリボ払いにしたとき、それぞれを比べるとリボ払い(手数料15%)が最も支払総額が少なくなることが分かりました。

反対にカードローンが最も支払総額が高くなり、手数料が13万円と高額に。

リボ払いはカード会社にもよりますが、金利が15%前後となるところが多いです。金利に差があることで、同じ金額を借りていても支払総額が増えることが分かります。

「お金を借りる」「商品購入後のリボ払い」とで内容が異なりますが、商品購入のためにお金をカードローンもしくはキャッシングで借りるよりも、支払いをリボ払いに変更するほうがお得な場面もあるでしょう。

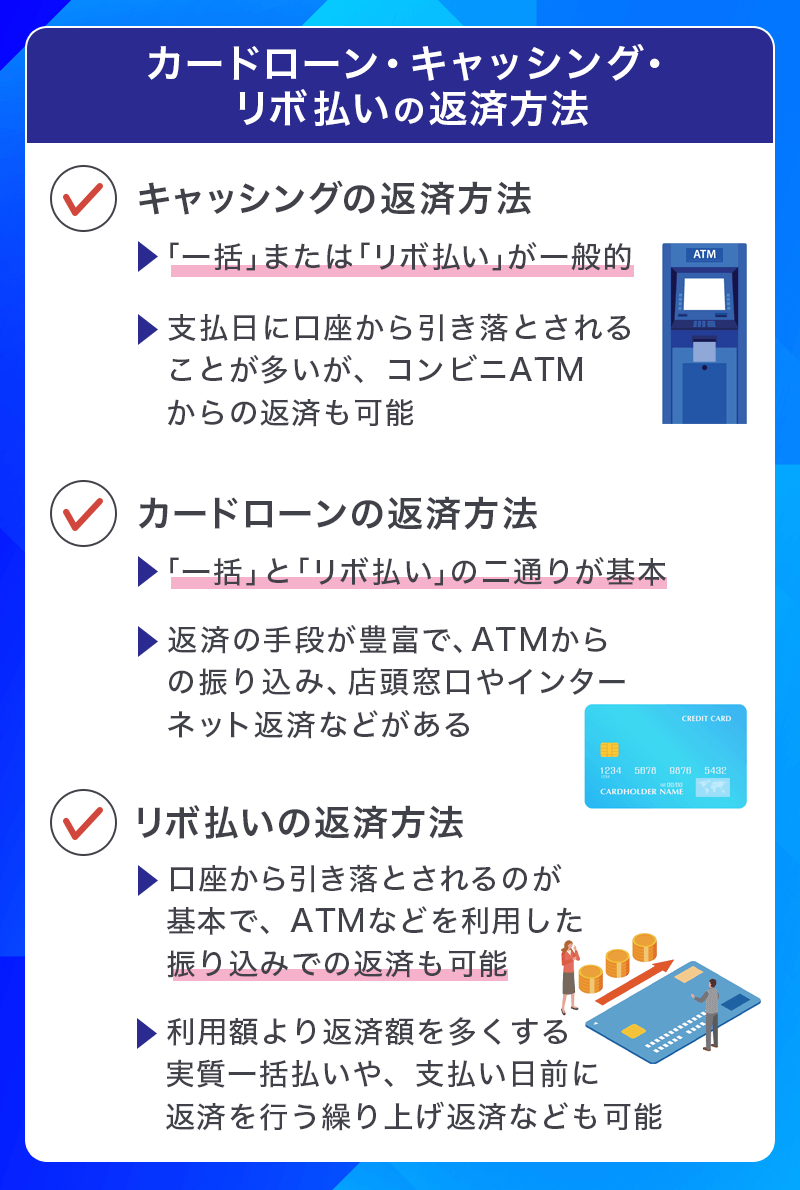

カードローン・キャッシング・リボ払いの返済方法

借りたお金を返済する方法は、大きく分けて「一括返済」と「リボ払い」になります。

それぞれの特徴、メリットとデメリットも併せてまとめました。

キャッシングの返済方法は「一括」または「リボ払い」

クレジットカードのキャッシングを利用した場合、返済方法は「一括(1回払い)」または「リボ払い」となるのが一般的です。

クレジットカードのショッピング枠と同様に、支払日になると銀行口座から引き落とされるほか、コンビニATMから返済できるものもあります。

カードローンは返済方法が多い

カードローンの返済方法は「一括」と「リボ払い」の二通りあります。

コンビニやATM・振込・店頭窓口・インターネットなど返済方法が多く、利便性が高いのが特徴です。

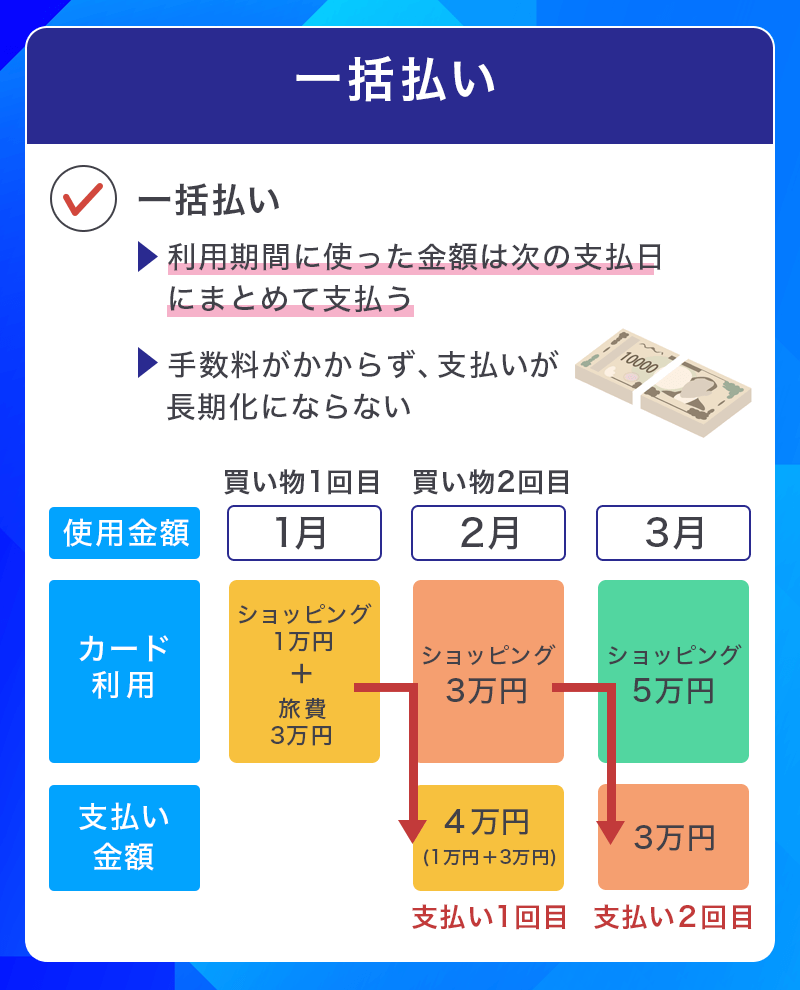

一括払い

借りた金額を一括で返済する方法で、支払いが長期化せず手数料が膨れ上がることがありません。

短期的、少額利用の場合など、一括で返済できる場合はおすすめです。

リボ払い

カードローンには分割払いはなく、毎月分けて払う場合はリボ払いになります。

リボ払いにはいくつかの種類がありますが、ここでは2つに分けて紹介します。

カードローンを提供している会社ごとに返済方式や毎月の最低返済が異なるため、事前に利用する会社のシミュレーションなどを活用しておくのがおすすめです。

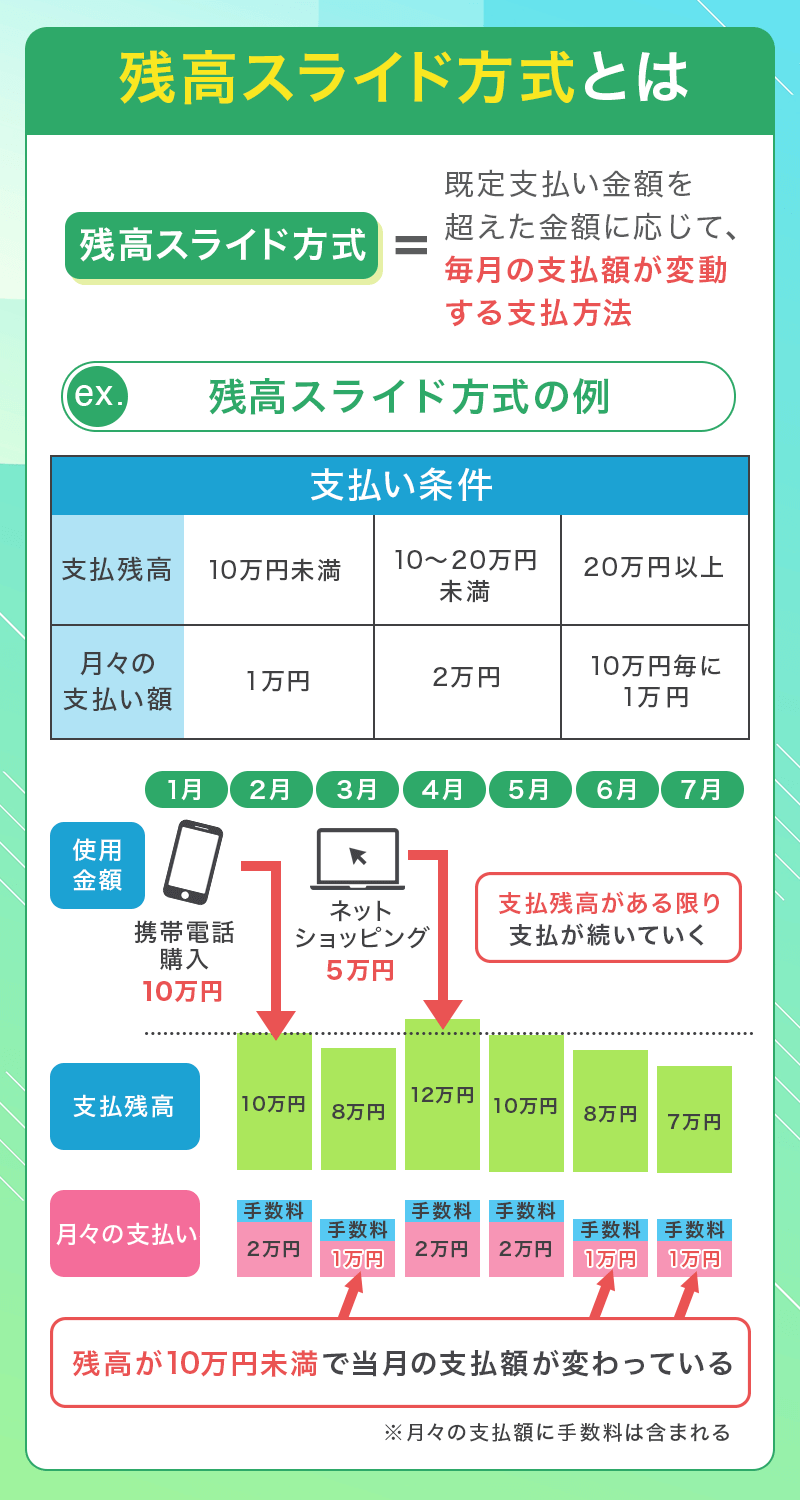

残高スライド方式

残高スライド方式は、借入残高に応じて月々の返済額が変動する返済方式のことです。

借入残高が多いほど毎月の返済額が高くなり、残高が少ないと返済額も低くなります。

借入残高が一定範囲内なら毎月の返済額は固定され、例えば残高が50万円未満なら月々1万円、50万円以上なら1万5千円など。

残高スライド方式は、借入残高に応じた柔軟な返済が可能ですが、利息が増えやすいので注意が必要です。

定額返済方式

定額返済方式とは、借入残高にかかわらず毎月一定額を返済する方式です。

借入残高に関係なく毎月決まった金額を返済していきますが、毎月の返済額には元金と利息が含まれます。

残高が多いと利息の割合が増え、元金の減りが遅くなります。

毎月の返済額が一定のため、残高が多い場合は返済期間が長引くことがあります。

定額返済方式は、毎月の返済額が一定で管理しやすい反面、利息負担が大きくなる可能性があるため注意が必要です。

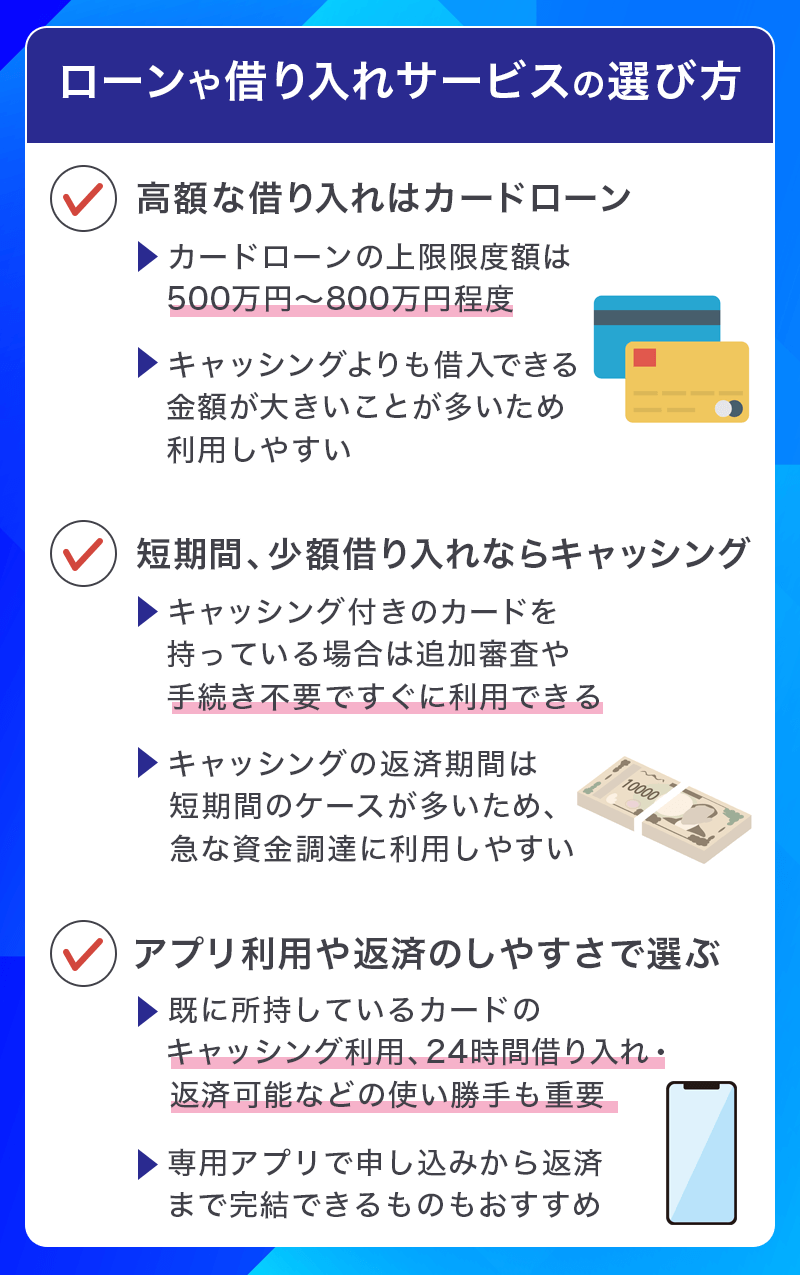

ローンや借り入れサービスの選び方

ローンや借り入れを選びたい場合、カードローンとキャッシングの違いを簡単に知っておく必要があります。

カードローンとキャッシングの違いと選び方をまとめました。

高額な借り入れはカードローン

カードローンの上限限度額は500万円~800万円程度となっており、キャッシングよりもゆとりがあります。

実際に利用できる借入額は個人によって違うものの、高額な借り入れを考えるのであればカードローンのほうが利用しやすいでしょう。

短期間で少額借り入れならキャッシング

キャッシングの手続きは比較的簡単で、クレジットカードを利用して即座に現金を引き出すことができます。

急な支払いや短期の資金調達に利用されることがあり、追加の申込みや審査を受ける必要がないため手続きが迅速です。

キャッシングの返済期間は一般的に短期間であり、数日から数週間程度の短期間での借り入れに適しています。

アプリ利用や返済のしやすさで選ぶのもおすすめ

すでに持っているクレジットカードのキャッシングを利用したり、24時間インターネットバンキングやコンビニATMで借り入れ、返済ができるカードローンを選んだり、使い勝手で選ぶのもおすすめです。

最近では多くのキャッシング、カードローンが専用のアプリから操作できるため、スマホの扱いが得意な方は問題ないでしょう。

カードローン・キャッシングの審査や申し込み条件の違い

カードローンとキャッシングでは申し込める年齢に違いがあります。

簡単に条件の違いをまとめました。

クレジットカードのキャッシングは18歳以上から

キャッシング機能は、クレジットカードの申し込み時に「キャッシング枠」を設定して申し込むことで利用できます。

要するに、カードが発行できてしまえばいつでも利用できるわけです。

18歳以上で安定した収入があれば学生でも利用できるので、審査の厳しくない流通系カードなどに申し込めば発行することも難しくないでしょう。

基本的に金融機関や貸金業者では安定した収入がないとお金を借りられませんが、配偶者貸付に対応している場合に限り、夫が働いていれば専業主婦でも返済能力があると判断してもらえます。

学生でも専業主婦でも申し込みは可能のため、キャッシング機能に頼っても良いでしょう。

カードローンは20歳以上が一般的

カードローンは20歳以上かつ安定した収入があることが求められます。正社員だけでなく、契約社員やパート、アルバイトでも一定の収入があれば申し込み可能です。

例外として、プロミスは満18歳以上(学生はNG)で本人に安定した収入があれば申し込めます。大手消費者金融の中では唯一、18歳以上も対象にしています。

一般的にクレジットカードの審査よりもカードローン方が審査に柔軟なので、審査に不安がある方はカードローンの利用を検討すると良いでしょう。

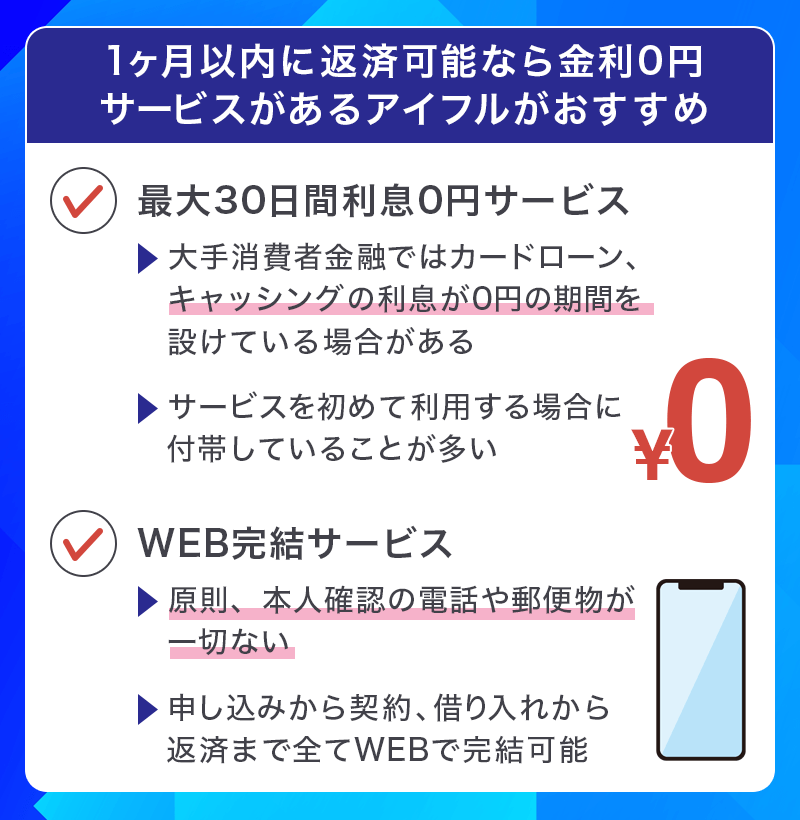

1ヶ月以内に返済可能なら金利0円サービスがおすすめ

アイフル

アイフルの特徴

初めての方なら最大30日間利息0円で利用できる消費者金融系カードローン。借り入れまでが早く、働いている人であれば申込OKのおすすめ消費者金融ローン。

| 金利 (実質年率) |

3.0%~18.0% 貸付条件はこちら |

|---|---|

| 遅延損害金 (実質年率) |

20.0% |

| 審査時間 | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります |

| 融資スピード | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります |

| 限度額 | 最大800万円まで ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間 回数 |

借入直後最長14年6ヶ月(1~151回) ※500万円を12.0%(実質年率)で借入した場合 |

| 担保・保証人 | 不要 |

アイフルは、プライム市場上場のカードローン大手です。

カードローンの利用が初めてという方にも優しいサービスを多く展開しているのがアイフルの特徴で、コールセンターも「初めてのお客様専用ダイヤル」や、「女性専用ダイヤル」など複数の番号が用意されています。

アイフルなら※最短18分で審査が終わるので最短即日融資が可能です。

※お申込み時間や審査状況によりご希望にそえない場合があります

最大30日間利息0円サービス

アイフルでは、初めて無担保キャッシングローンを契約する方を対象にした「最大30日間利息0円サービス」を展開しています。無利息期間は「最大30日間」となり、最大30日分無利息で借り入れができるのがメリットです。

郵便物一切なしの「WEB完結サービス」

家族に内緒でカードローンを利用したいという方にぴったりなのが、自宅に郵便物が送られてこない「WEB完結サービス」です。

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

申し込みから契約までを全てインターネット上で済ませることができるので、書類やカードが自宅に届きません。

カードがなくてもスマホアプリを使ってセブン銀行ATM・ローソン銀行ATMで借り入れができるので、365日24時間(※)取引が可能です。

※受付時間によっては、振り込みが翌営業日となる場合があります。

※システムメンテナンスの時間帯や一部金融機関を除く。

アイフルなら在籍確認を書類提出で済ませられる

カードローンを申し込むと審査時に勤務先へ「在籍確認」という電話が入りますが、アイフルでは原則在籍確認をおこなっていません。

審査の過程で電話による確認が必要な場合でも、こちらが同意しない限りは実施しないと明言されています。

ネックになっていた在籍確認がおこなわれないため、勤務先など周りに知られることなく利用できるのがアイフルの強みです。

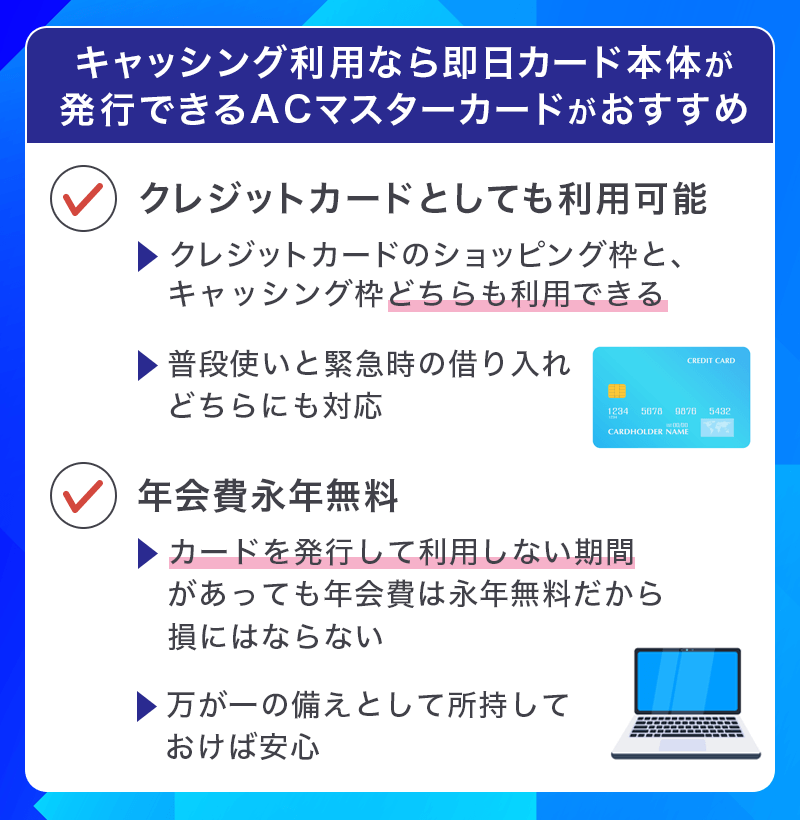

キャッシングなら即日カード本体が発行できるクレカ

ACマスターカード

カードの特徴

アコムが発行する年会費無料のクレジットカード。最短即日発行可能でパート・アルバイトの人でも働いていれば申込OK。利用金額から0.25%キャッシュバック

| 発行会社 | アコム株式会社 |

|---|---|

| 還元率 | 0.25% ※自動でキャッシュバック適用 ※毎月ご利用金額から0.25%キャッシュバック |

| 年会費 | 永年無料 |

| スマホ決済 | Apple Pay、Google Pay |

| 金利 (実質年率) |

リボ:10.0%~14.6% カードローン:2.4%~17.9% |

| 審査時間 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 発行時間 | 最短即日 |

| 利用限度額 | 300万円 ※クレジットとカードローンのご利用合計の上限は800万円まで ※300万円はショッピング枠ご利用時の限度額です。 |

| 申し込み資格 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

カードローンは借り入れ可能な上限が高く下限の金利が低く設定されており、キャッシングは借り入れ上限が低く下限の金利が高く設定されています。

まとまったお金が必要な場面はカードローンを、少額を借りてすぐに返済する短期間での利用であればキャッシングがおすすめです。

万が一に備えて高額なお金を借りられるようにしておきたいという場合は、カードローンにショッピング機能が付帯したアコムのACマスターカードが候補になるでしょう。

アコムは審査がスムーズに進めば最短20分のスピード融資が可能で、新規利用であれば契約日の翌日から30日間金利0円になる特典も。

プラスチックカードではなくバーチャルカードを発行して、すぐに通販で買い物したりApple PayとGoogle Pay対応しているすぐに店頭でスマホ決済ができたり、クレジットカードとしても優秀です。

カードローンで借り入れ可能な上限も高く、まとまったお金が必要なときに頼りたいサービスだといえます。

▼関連記事

-

-

即日融資が可能なおすすめカードローン比較

急ぎでお金を借りたい時、頼りになるのが即日融資可能のカードローンです。 カードローンの中には最短20~30分程度で審査が終わり、その日に借り入れができるものもあるため、急な出費にも対応できます。 今回 ...

-

-

即日融資できるおすすめクレジットカード!キャッシング方法も紹介

クレジットカードには、ショッピングや料金の支払いなどに使用する「ショッピング枠」のほかに、お金を借りられる「キャッシング枠」があります。 即日キャッシングができて即日発行可能なクレジットカードもあるの ...

-

-

「リボ払い専用カード」一覧!おすすめカードと金利も比較

クレジットカードは便利な反面、使い過ぎて支払いに困った事があるという方も多いでしょう。そんな時に便利なのが「リボ払い」ができるクレジットカードです。 リボ払いを上手に利用すればお金の管理も楽になります ...

-

-

ブラックリストでも審査が通る・作れるクレジットカードはある?審査通過のコツや選び方

「クレジットカードの審査になかなか通らない」または「ブラックだけどクレジットカードが欲しい」ということで、審査なしで作れるクレジットカードを探している方も多いでしょう。 ですが、残念ながら"審査なし( ...