海外利用で還元率がお得になるクレジットカードは、留学やホームステイ、旅行などで海外を訪れる学生や未成年の方は持っていて損はありません。

カードによっては海外利用分のポイント還元率がアップしたり、海外旅行傷害保険も付いているため旅先でもお得で安心です。

今回は、海外利用で還元率がアップするおすすめのクレジットカードをピックアップしてご紹介します。

目次

海外留学で未成年の家族カード発行におすすめなクレジットカード

上記のカードは年齢条件があるため、以下の基準で申し込みするカードを選択しましょう。

海外留学用カードの選び方

18歳以上の方:18歳以上から申し込み可能な学生カードや海外特典のあるカードを選択

クレジットカードの申し込み条件は、どのカード会社も「18歳以上(高校生不可)」としている所がほとんどの為、高校生の留学であれば親権者が家族カードを発行する必要があります。

高校を卒業している18歳以上の方であれば、学生カードや一般カードにも申し込むことができます。カードごとに詳しい条件が変わりますので解説していきます。

JAL普通カード

JAL普通カード

カードの特徴

JALカードが発行するベーシックなクレジットカード。15歳以上18歳以下の高校生のお子さま向けに家族カード発行可能。年会費をあまりかけずにクレジットカードを使ってマイルを貯めたい人におすすめ。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内:最高1,000万円(自動付帯) アメックスは最高3,000万円で家族特約付き ショッピング保険:最高100万円 |

| 電子マネーチャージ スマホ決済 |

WAON、楽天Edy、SMART ICOCA、モバイルSuica Apple Pay、GooglePay(JCBのみ) |

| ポイント | JALマイル |

| 申し込み条件 | 18歳以上(高校生を除く)の日本に生活基盤のある方で、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード、家族カード(年会費1,100円) |

留学用の家族カード申し込み条件

JAL普通カードは最もスタンダードなカードで通常のお買い物でのマイル還元率が0.5%となっています。

フライトマイルは10%還元、ラウンジの無料利用やチェックインカウンターなどの利用もできないため年会費相応の一般カードとなっています。

アメックスの国際ブランドは補償が手厚い

アメックスブランドのカードを選択した場合は年会費が6,600円で国内・海外旅行傷害保険最高3,000万円、ショッピング保険が200万円になります。手厚い付帯保険を希望する場合はアメックスかCLUB-Aゴールドカードを選択すると良いでしょう。

フライトが多いならゴールドカードがおすすめ

一般ランクのカードは200円=1マイル、特約店で200円=2マイルとなりますが、CLUB-Aゴールドカード(ショッピング・マイルプログラムが無料でついてくる)は100円につき1マイルがたまる仕様となっています。

家族の方も留学先へ行くなどでフライト回数が多くなる方はゴールドカード以上だと25%のマイル加算が付いています。

JAL普通カードは、マイルを貯める感覚を試してみたいという初心者さんにおすすめのカードとなっています。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済・電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費550円 利用無料) 三井住友カードWAON、PiTaPaカード |

留学用の家族カード申し込み条件

三井住友カード(NL)は、年会費が永年無料のナンバーレスクレジットカードです。世界的にも需要の高い国際ブランドVisaとMastercardから選択可能。

アメリカ方面に行く方はVisa、ヨーロッパ方面の方はMastercardを選択しておけば間違いありません。

ナンバーレス(NL)カード使用で番号が券面に記載されていないためカード情報を盗まれることもなく、個人情報を守ることができます。クレジットカード番号は、スマートフォンアプリでVpassアプリをダウンロードすることで、簡単に確認できます。

カード番号発行までが早い

申し込み後※最短10秒でカード番号の発行できるため、ネットショッピングなどですぐにクレジットカードを手に入れたい場合でも対応できます。

さらに、三井住友カード(NL)はセブン-イレブン、マクドナルドなど対象店舗でのスマホタッチ決済で※最大7%ポイントが還元されるため、日本での利用でも非常にお得。

付帯保険は海外旅行にクレジットカードを使うことが条件(利用付帯)になりますが、最大で2,000万円の補償が得られるため安心できます。

24時間年中無休で対応しているサポートセンターもあるため、トラブルがあった時には活用できるでしょう。

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

VIASOカード

VIASOカード

カードの特徴

株式会社三菱UFJフィナンシャル・グループを親会社に持つ三菱UFJニコス株式会社が発行するクレジットカード。年会費永年無料、海外旅行保険付帯、1年分のポイントが自動キャッシュバック。

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 ショッピング保険:最高100万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay |

| ポイント | VIASOポイント |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 発行手数料1,100円 銀聯カード 発行手数料1,100円 |

留学用の家族カード申し込み条件

VIASOカードは、三菱UFJカードが発行する年会費無料のクレジットカード。「入会特典」で最大10,000円のキャッシュバックがあります。

・8,000円キャッシュバック:入会3か月末日までに、会員専用WEBサービスのID登録+15万円以上のショッピング

・2,000円キャッシュバック:上記の条件を満たして登録型リボ「楽Pay」に登録

これら2つの条件を満たすと、合計10,000円が漏れなくキャッシュバックされます。クレジットカードを利用すれば、特に難しい条件ではないのでほぼ確実に10,000円を獲得できるのは大きなメリットです。

ポイント自動還元だから管理不要

ポイント還元は自動で行われるためポイント管理をする心配もありません。1年分の利用額に合わせたポイントが0.5%還元として年単位で付与されます。

海外の旅行傷害保険最大2,000万円やショッピング保険100万円も付いているため、万が一の時は安心できます。

アメリカン・エキスプレス・グリーン・カード

アメリカン・エキスプレス®・グリーン・カード

カードの特徴

世界No.1のステータス性と言われるカードで、一般カードでもゴールドカード並の海外旅行サービスが特徴。年2回開催されるユニバの会員様限定貸切ナイトに応募可能

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 月額1,100円(税込) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000円(利用付帯) ショッピング保険:最高500万円 |

| スマホ決済 | Appl Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード 発行手数料935円 家族カード 月額550円 |

留学用の家族カード申し込み条件

アメリカン・エキスプレス・グリーン・カードは、ステータス性の高いアメックスの中でもベーシックなクレジットカードです。

月額会費制の珍しいカード

多くのクレジットカードで採用されている年会費が、月ごとに1,100円で利用できるためサブスクリプション型のカードと言っても良いでしょう。

海外の保険やサービスが豊富

国内外の旅行傷害保険が最高5,000万円まで補償され、「手荷物無料宅配サービス」や空港ラウンジの無料利用、空港パーキング優待料金など多くのサービスが付帯されているのが魅力です。

デメリットとしては、国際的に加盟店が多いVisaと比較するとアメックスが利用できない店舗もあるのでお店の利用前にカードが対応していいるか確認が必要になります。

海外留学でお得な本人発行可能クレジットカード

ここからは、18歳の高校を卒業した後に海外留学を考えている方向けに、以下のいずれかの特典があるクレジットカードを紹介していきます。

- 「本人申し込み」が出来る

- 海外旅行傷害保険付き

- 海外でのポイント還元率が高い

- マイルがたまる

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に4回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

エポスカードは年会費無料で海外旅行傷害保険が利用付帯で付くクレジットカード。

入会金・年会費永年無料で、海外ATMのキャッシング利用分はインターネットで返済可能。

年会費無料としては優秀な付帯保険

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 3,000万円 |

| 傷害・疾病治療費用 | 270万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 3,000万円 |

| 携行品損害補償 | 最高20万円 |

| 家族特約 | なし |

付帯保険の適用期間は90日間で、年会費無料のクレジットカードにしては手厚い補償があります。

24時間日本語サポートデスクの対応でトラブルの際も安心です。スーツケースやWi-Fiルータのレンタル割引もあり、即日発行も可能です。

全国10,000店舗以上で割引

日本ではマルイグループでカード決済することで、カラオケシダックスやミスタードーナツなど全国10,000店舗以上対象店舗で割引サービスを受けることが出来ます。

カードカウンターで受け取れば即日カード受け取りも可能です。

学生専用ライフカード

学生専用ライフカード

カードの特徴

年会費無料で海外旅行傷害保険が自動付帯、海外でのカード利用分が3%キャッシュバックと、留学や卒業旅行などで海外に行く学生におすすめのカード

| 発行会社 | ライフカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(自動付帯) |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、楽天Edy、モバイルSuica、iD |

| 申し込み条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方。進学予定で満18歳以上の高校生の方は卒業される年の1月以降 |

| 追加カード | ETCカード 年会費1,100円 初年度無料 |

学生専用ライフカードは、海外利用分3%キャッシュバックと自動付帯の海外旅行保険が魅力の一枚です。

年間累計10万円までキャッシュバックが受けられます。

学生限定

学生専用ライフカードは年会費永久無料で、満18歳~満25歳以下、大学・大学院・短大・専門学校に在学中で、電話連絡が可能な方が申し込み対象です。

高校生は、進学予定であれば卒業年度の1月から申し込み可能。

海外旅行傷害保険は自動付帯

学生のうちは、海外旅行傷害保険がカード利用を問わない「自動付帯」で最高2,000万円まで補償されます。在学期間中のみの付帯で、卒業すると補償期間が終了する点には注意が必要です。

JALカード navi(学生専用)

カードの特徴

JALカードnaviは在学期間中年会費無料の学生専用JALカード。ポイントの代わりにマイルがたまる、旅行好きや留学におすすめのカード。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:最高100万円 |

| スマホ決済 | QUICPay、Apple Pay |

| ポイント | JALマイル |

| 申し込み条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード(年会費無料)発行手数料1,100円 |

JALカードnaviは、ショッピングでもフライトでもマイルがたまるクレジットカードです。

国際ブランドは、Visa・Mastercard・JCBの3種類から選べ、年会費は在学期間中無料です。

申し込み資格

高校生を除く18歳以上30歳未満の学生で、日本に生活基盤があり国内で支払いが可能な方となっています。

ゴールドカード並みのマイル還元率

ポイント還元率(マイル付与率)は、1.0%で、100円の利用につき1ポイント(1マイル)がたまります。

イオンや大丸、JALなどの特約店で利用すると2倍の2.0%となる点も見逃せません。飛行機の搭乗や語学検定の合格などでもボーナスマイルがたまり、マイルは在学期間中無期限となる点も魅力です。

更に、通常2,200円(税込)のツアープレミアムが無料で利用でき、割引運賃でも100%のマイルがたまります。

海外旅行傷害保険が自動付帯

旅行傷害保険はカード利用を問わない「自動付帯」で、海外・国内ともに最高1,000万円補償が受けられます。

傷害・疾病治療費は最高50万円とやや物足りませんが、自動付帯なのはメリットです。

一方、JALカードnaviを含むJALのクレジットカードは、発送まで通常4週間かかる点がデメリットです。

ANA カード(学生用)

ANA カード(学生用)

カードの特徴

海外留学を控えていてクレジットカードを作りたいという学生にぴったりのカード。海外旅行保険も付帯しているので万が一の時にも安心

| 発行会社 | ジェーシービー 三井住友カード | ポイント還元率 | 1.0% |

|---|---|---|---|

| 年会費 | 無料 | 付帯保険 | 国内・海外旅行保険最高1,000万円(自動付帯) ショッピング保険最高100万円 |

| 電子マネー | - | ポイント | Oki Dokiポイント Vポイント |

ANA JCBカード(学生用)は、フライトでボーナスマイルがたまり、フライトの予約も簡単にできるクレジットカードです。

年会費は在学期間中無料で、社会人になると初年度年会費無料、2年目以降は2,200円(税込)のANAカード〈一般〉へと切り替わります。

申し込み資格

申し込み資格は、高校生を除く18歳以上の学生で、日本国内での支払いができる方となっています。

国際ブランドは、Visa・Mastercard・JCBの3種類です。JCBを選ぶとマイル移行手数料が無料になります。

1.0%のポイント高還元

通常ポイント還元率(マイル付与率)は1.0%で、1,000円の利用につき1ポイントがたまります。

入会・継続時や搭乗時にボーナスマイルもたまり、プレミアムポイント達成時にもボーナスがあります。

積算率100%の「スマートU25」&スピード予約

12歳以上25歳以下の方が利用できる割引運賃である「スマート25」では、カード会員限定でマイル積算率が100%になる特典が受けられます。

また、カードを提示するとお客様番号を伝えるだけで、カードデスクで飛行機の予約ができるため、旅行や留学などで飛行機をよく利用する方におすすめです。

海外旅行傷害保険が自動付帯

国内・海外旅行傷害保険ともに最高1,000万円補償の保険がカード利用を問わない「自動付帯」で付きます。

ただし、傷害・疾病治療費や賠償責任についての補償はありません。国内旅行傷害保険は、航空機搭乗中に限り死亡・後遺障害の保険が下ります。

カード発行は最短3営業日発行に対応していますが、連休等が重なると10日前後かかることもありますので急ぎの場合は余裕をもって申し込みましょう。

セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カード

カードの特徴

デジタルカードは最短5分でカード番号発行。スマホ決済※QUICPayならどこでも2%還元カードの利用で次年度年会費が無料になるので実質無料で利用可能

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | ※0.5% |

| 年会費 | 1,100円(税込)初年度無料 前年に1円以上のカードご利用で翌年度も無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、QUICPay、楽天Edy、iD |

| ポイント | 永久不滅ポイント |

| 入会資格 | 18歳以上のご連絡可能な方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料)デジタルカードはなし |

セゾンパール・アメリカン・エキスプレス・カード(以下、セゾンパールアメックス)は海外ポイントが2倍になるお得なカードです。

初年度年会費無料、2年目以降は通常税込1,100円ですが、前年に一度以上のカード利用があれば無料で持つことができます。

18歳なら高校生も申し込み可能

セゾンパールアメックスの申し込み資格は、18歳以上で電話連絡が可能な方となっています。

セゾン系のカードは18歳になっていれば高校生だとしても申し込み可能なのが特徴でもあります。

QUICPayならどこでも2.0%還元

QUICPayの利用ではどこで決済しても※2.0%還元になるのが最大の魅力で、1,000円の利用につき1ポイントがたまるカードとなっており、通常ポイント還元率は0.5%です。

カードでたまるポイントは有効期限がない「永久不滅ポイント」で、たまったポイントはお買物に利用したり、Amazonギフト券やnanacoへの交換、JAL・ANAマイルへの交換もできます。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

QUICPay海外ショッピング分はポイント2倍

セゾンパールアメックスは、海外ショッピング利用分のポイントが2倍の1.0%還元となるのが特徴です。デジタルカートにも対応しているため、最短5分でカード番号の発行も可能としています。

dカード GOLD

dカード GOLD

カードの特徴

NTTドコモ発行の通信系・IT系クレジットカード。通常ポイント還元率も1.0%と高く、ドコモユーザーなら毎月のスマホ代やプロバイダ料金が10%ポイント還元となる。最大10万円のケータイ補償や空港ラウンジサービスも付帯。学生の申し込みも可能

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高300万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード 年会費1,100円(初年度無料) |

dカード GOLDは、最も発行されているゴールドカードで、ドコモユーザー以外の方でも発行可能です。

ステータス性のあるゴールドカードですが、学生向けのキャンペーンも実施されているため海外留学を控えている学生の方の申し込みにも最適です。

申し込み条件

満18歳以上(高校生不可)で安定した継続収入がある方であれば、本人名義のカードを発行可能。

「安定した収入」に関しては、アルバイトなどの収入があれば申し分ないですが、学生の場合「親権者の収入」が審査されるため収入のない学生でも申し込むことが出来ます。

ドコモのケータイ料金の10%ポイント還元

ドコモのケータイ・ドコモ光の利用金額1,000円(税抜)ごとに10%dポイントがたまるのが特徴です。

ドコモで購入したスマホであれば、購入日から3年間は最大10万円分のケータイ補償がついています。

手厚い海外旅行傷害保険

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1億円(1,000万円) |

| 傷害・疾病治療費用 | 300万円(50万円) |

| 救援者補償 | 500万円(50万円) |

| 賠償責任補償 | 5,000万円(1,000万円) |

| 携行品損害補償 | 最高50万円/盗難時30万円(15万円) |

| 家族特約 | あり |

dカードGOLDは利用する可能性が高い「傷害・疾病治療費用」や「救援者補償」なども料金設定が高く設定してあるため、万が一の時も安心です。

他にも空港の無料ラウンジサービスなどもあるため、フライトまでの待ち時間も有意義に過ごすことができます。

JCB CARD EXTAGE

JCB CARD EXTAGE(JCBカードエクステージ)は、JCBが発行する10代から20代の方向けのプロパーカードです。

更新を前に解約した場合は、カードの発行手数料として2,200円(税込)が発生するので注意しましょう。

申し込み条件

18歳以上29歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上29歳以下で学生の方。となっています。

申し込み条件

通常ポイント還元率は0.5%と標準的な値ですが、入会後3か月間は3倍の1.5%となり、翌年度以降も年間20万円以上利用すると1.5倍の還元率0.75%となります。

JCB ORIGINAL SERIESパートナーという優待店で利用するとボーナスポイントがたまり、ビックカメラや昭和シェル石油で2倍・セブン-イレブンや高島屋で3倍の還元率となるほか、スターバックスカードへオンライン入金をすると10倍のポイントがたまりお得です。

カードで貯めたポイントは商品券やAmazonポイント、ディズニーリゾートのパークチケットなどに交換できます。

海外ショッピング利用分はポイント2倍

WEB明細サービスに登録しておくと、オンラインショッピングを含む海外ショッピング利用分はポイント2倍の1.0%となります。

最高2,000万円補償の海外旅行傷害保険つき

ツアー代金などの旅費をカードで支払うと「利用付帯」で最高2,000万円補償の海外旅行傷害保険が付きます。その他にも、年間100万円までのショッピング保険も海外利用分にのみ付帯しています。

最短3営業日発行・発送まで約1週間となっています。最短でカードを受け取る方法は、インターネットで支払い口座の設定を行うことです。

海外留学ではクレジットカードが必須!

海外でクレジットカードが必須とされる理由は、カードが持つ信用力にあります。

- 返済能力の証

- 現金を持たない安全性

- 留学なら18歳以下もカードを持てる

カード発行条件なども解説していきます。

カードを持つと信用力アップ

カードの入会時には必ずカード会社の審査があり、返済能力があるとみなされた人にしかカードは発行されないため、ホテルのチェックイン時にカードの提示が求められる事も多いです。

また、治安の悪い海外では多額の現金を持ち歩くのは盗難やスリの危険と隣り合わせなので、現金は最低限にしてカード払いにするのが賢明でしょう。

留学などの理由があれば18歳未満でもクレジットカードが作れる場合も

一般的なクレジットカードの申し込み資格は「高校生を除く満18歳以上」となっているため、基本的には高校生のうちは作れません。

しかし、留学などの特別な理由があればクレジットカードの家族カードを発行してもらえるケースがあります。

「三井住友カード」や「JALカード」は中学生を除く満15歳~18歳の子供が海外留学など海外でカードを利用する場合は、家族カードの申し込みを可能としています。

日本では、本人名義のカードは18歳で高校生を卒業しないと利用できないため、保護者がカードを作るときに家族カードも一緒に申し込む必要があります。

もし家族カードの追加発行に対応したクレジットカードを家族が持っていたら、一度カード会社に相談してみると良いでしょう。

留学や海外旅行先で持つ保険付きクレジットカードの選び方

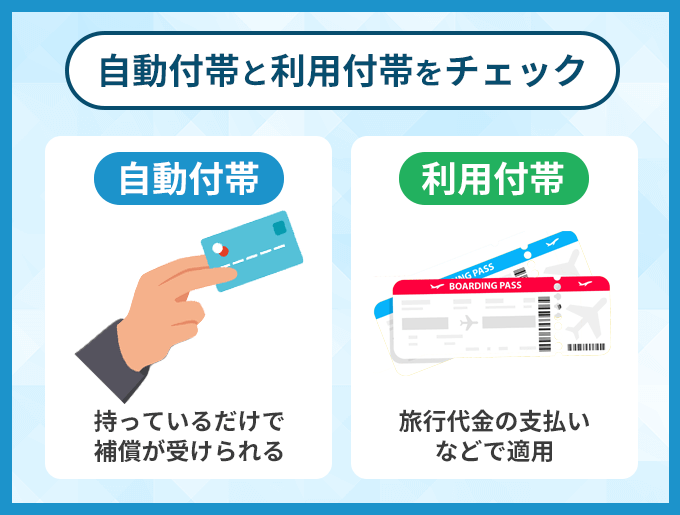

海外旅行や留学用カードは万が一の時のために保険付きクレジットカードを選択しておけば補償が手厚くなります。

選び方は以下の通りで、自動付帯のカードなら手間がかかりません。

- 海外旅行保険が「自動付帯」のカードを選ぶ

- 海外旅行保険は「治療費用」を重視して選ぶ

- 保険の適用期間に注意

- 異なる国際ブランドで2枚は持っておこう

海外旅行保険が「自動付帯」のカードを選ぶ

海外旅行保険には「自動付帯」と「利用付帯」の2種類が存在します。自動付帯は、カードを所有しているだけで保険が自動的に適用されるため、特別な手続きを行う必要はありません。

気を付けたいのは利用付帯で、カードでツアー代金や航空券などの代金を支払っていなければ補償が受けられません。その代わり、補償の金額が多くなり、空港ラウンジが無料で利用できるなどの海外での優待が手厚くなります。

もし、複数枚カードを持っていれば補償額が合算の上、按分されます(死亡や後遺障害を除く)。

海外旅行保険は「治療費用」を重視して選ぶ

クレジットカードの海外旅行保険で重視したいポイントは治療費用です。

最高3,000万円補償など最高額に注目しがちですが、実際に利用頻度が圧倒的に多いのはケガや病気のため最高額だけで選ぶと治療費が高くつく恐れがあります。

例えば、中国で事故に遭い骨折して入院・手術をしたケースでは660万円以上の費用がかかり、アメリカでは救急車を呼ぶだけで12万円も請求されるなど、海外は日本とは違い医療費が高額となりやすいため保険が重要なのです。

保険の適用期間に注意

カード付帯の旅行保険は適用期間に注意が必要です。

カードによっては2か月程度の適用期間がありますが、一般的なカードは出発日から90日間となる事が多く、留学などで長期間海外にいる場合は補償が受けられない恐れが出てきます。

必ず渡航前には保険の適用期間を確認しておきましょう。

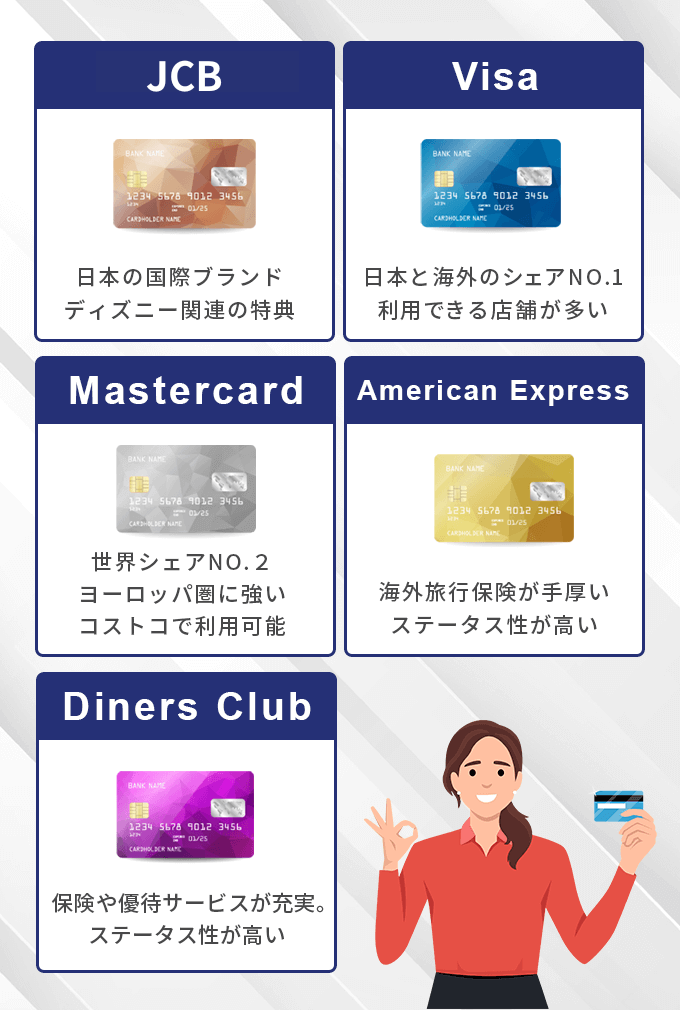

異なる国際ブランドで2枚は持っておこう

海外に行く際には複数枚のクレジットカードを持って行くのがおすすめです。その理由は、リスク分散と加盟店の問題です。

例えば、一枚のカードが盗難に遭ってしまって時にもう一枚カードを持っていればお金に困る事もありませんし、限度額に達して使えなくなるというリスクも軽減できます。

国際ブランドによって使えるお店に差があるので、2枚カードを持って行くならVisaとMastercardなど、国際ブランドが異なるカードを持って行きましょう。

海外でクレジットカードを使うメリット

海外でのクレジットカード利用はメリットも数多くあります。

- 多額の現金を持ち歩かなくても済む

- 高額な医療費をカバーできる

- 海外ATMで現地通貨を引き出せる

海外でもキャッシュレス化は進んでいますので、持っていない場合は不便でしかありません。

多額の現金を持ち歩かなくても済む

海外では日本と違ってスリや盗難が多発するような治安が悪い地域もあるため、多額の現金を持ち歩く代わりにクレジットカードを持ち歩く方も多くみられます。

クレジットカードには盗難補償が付いていて、万が一盗難に遭って不正利用された場合にも補償があるので、盗まれても補償がない現金を持ち歩くよりもずっと安心です。

高額な医療費をカバーできる

海外では救急車を呼ぶのも有料で、ちょっとしたケガや病気でも医療費が高額になりやすいため旅行保険への加入は必須です。

ホテルの備品を壊してしまった際に弁償される「損害賠償」や、旅先でカメラが壊れたなどの「携行品損害」についても補償が下りるカードもあるので、カードを選ぶ際はこれらの項目もチェックしてみましょう。

海外ATMで現地通貨を引き出せる

クレジットカードの中には、海外にあるATMで現地通貨の引き出しに対応しているものがあります。

手数料が発生するキャッシングを利用する形になりますが、両替所を利用するよりお得に現地通貨を手に入れることができるため、海外を訪れる際には利用したい機能のひとつです。

海外利用で還元率がアップするカードも

クレジットカードによっては、海外ショッピング利用分はポイント還元率が2倍になったり、利用金額に応じてキャッシュバックがあるなど、お得な特典が付帯しているものがあります。

これも現金にはないメリットなので存分に活用しましょう。

海外利用にはJALカードがおすすめ

JALカード navi(学生専用)

カードの特徴

JALカードnaviは在学期間中年会費無料の学生専用JALカード。ポイントの代わりにマイルがたまる、旅行好きや留学におすすめのカード。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:最高100万円 |

| スマホ決済 | QUICPay、Apple Pay |

| ポイント | JALマイル |

| 申し込み条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード(年会費無料)発行手数料1,100円 |

多くのカードを紹介してきましたが、海外での利用を考えるとマイルがたまり旅行傷害保険が自動付帯の「JALカード」「JALカードnavi(学生専用)」がおすすめです。

家族カードの発行を考えている親御さんなら「JALカード CLUB-Aゴールドカード」の家族カードを発行してあげると良いでしょう。付帯保険も手厚く、マイルも高還元です。

本人がカードを発行するのであれば、ゴールドカード並みの特典がある「JALカードnavi(学生専用)」を発行するのが得策です。

海外留学で人気のカード

- JALカード:普段のショッピングでマイルがたまり、チケット交換可能

- JALカード CLUB-Aゴールドカード:フライトマイルが25%たまり、ショッピングは1.0%還元