現在日本で発行されているクレジットカードの還元率は、0.5%が標準的で1.0%以上になれば高還元率といわれています。これからクレジットカードを作ろうと考えている方はポイントやキャッシュバックの高いものを選びましょう。

クレジットカードの種類は、皆さんが思っている以上に多種多様です。通常はそれほど還元率がお得に見えなくても、使用目的によっては優れた還元率・利便性が高いカードもあります。

ポイント還元率の高いクレジットカードを選ぶポイントは「いつも利用しているお店が還元率アップの対象か?」に注力して選びましょう。

今回は常にポイント還元率の高いカードからネットショッピングや通勤、コンビニなどで高い還元率を誇るおすすめクレジットカードについてご紹介します。

※監修者は「解説部分」についてのみ監修をおこなっており、掲載している商品・サービスは監修者が選定したものではありません。

目次

- 1 ポイント還元率の高いクレジットカードの選び方

- 2 ポイント還元率の高いクレジットカード比較

- 2.1 通常ポイント還元率No.1「リクルートカード」

- 2.2 楽天ヘビーユーザーは「楽天カード」

- 2.3 Amazonの利用が多いならJCB CARD W

- 2.4 PayPayカード

- 2.5 自動割引p-one<standard>

- 2.6 VポイントカードPrime

- 2.7 プロミスVisaカード

- 2.8 セブン‐イレブンの利用が多いならセブンカード・プラス

- 2.9 三菱UFJカード

- 2.10 コンビニやファストフードなら三井住友カード(NL)

- 2.11 イオンカード(WAON一体型)

- 2.12 セゾンカードインターナショナル

- 2.13 SAISON CARD Digital

- 2.14 ガソリンの給油ならapollostation card

- 2.15 ドコモならdカード

- 2.16 ビックカメラとSuica利用者ならビックカメラSuicaカード

- 2.17 ネットショッピング全般「オリコカードザポイント」

- 3 ポイント還元率の高いクレジットカードの注意点

- 4 まずは還元率1.0%のカードから利用してみよう

ポイント還元率の高いクレジットカードの選び方

ポイント還元率が高いクレジットカードには種類があるため、選び方は利用者のライフスタイルによって違います。

以下のような選び方を参考にカードを決めていきましょう。

- 基本の還元率で選ぶ

- ポイントアップする提携店で選ぶ

- 国際ブランドで選ぶ

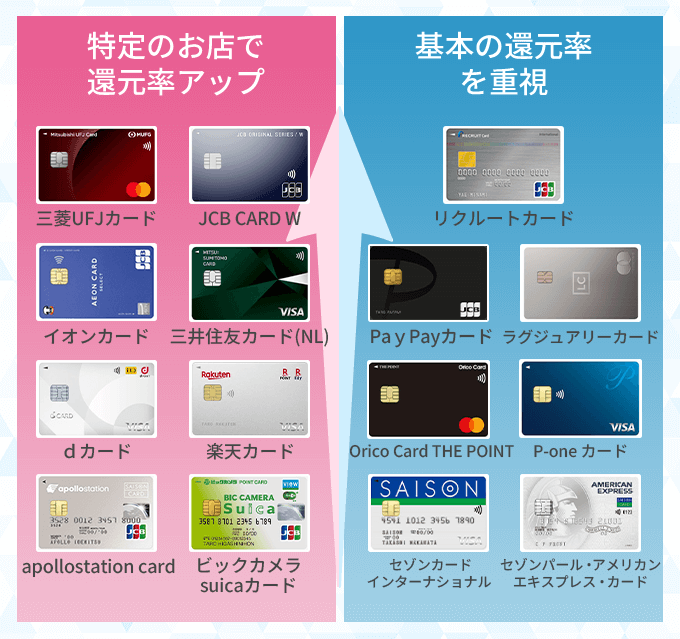

「基本の還元率」と「提携店のポイント還元率」どちらを選ぶ?

クレジットカードのポイント還元率には「基本とするポイント還元率」と「カードの提携店利用でポイントアップする還元率」があります。選び方は以下となります。

| 基本還元率重視 | 使うお店が決まっていない 買い物から固定費など様々な支払いに利用 メインカードに利用 |

| 提携店でポイントアップ重視 | よく行くお店が決まっている お店によってカードを使い分ける カード複数持ちを視野に入れている |

基本還元率を重視する方は、1.0%以上の還元率のクレジットカードを選びましょう。どこで利用しても高い還元率が得られる特徴があります。

特定のお店での利用でポイント還元率が上がるカードは、基本の還元率が0.5%と低く設定されていることが多いので、カードを2枚~3枚利用して使い分けるのがベストです。

固定費、税金などの支払いとお店で利用するためのカードを用意したほうが上手く立ち回れます。

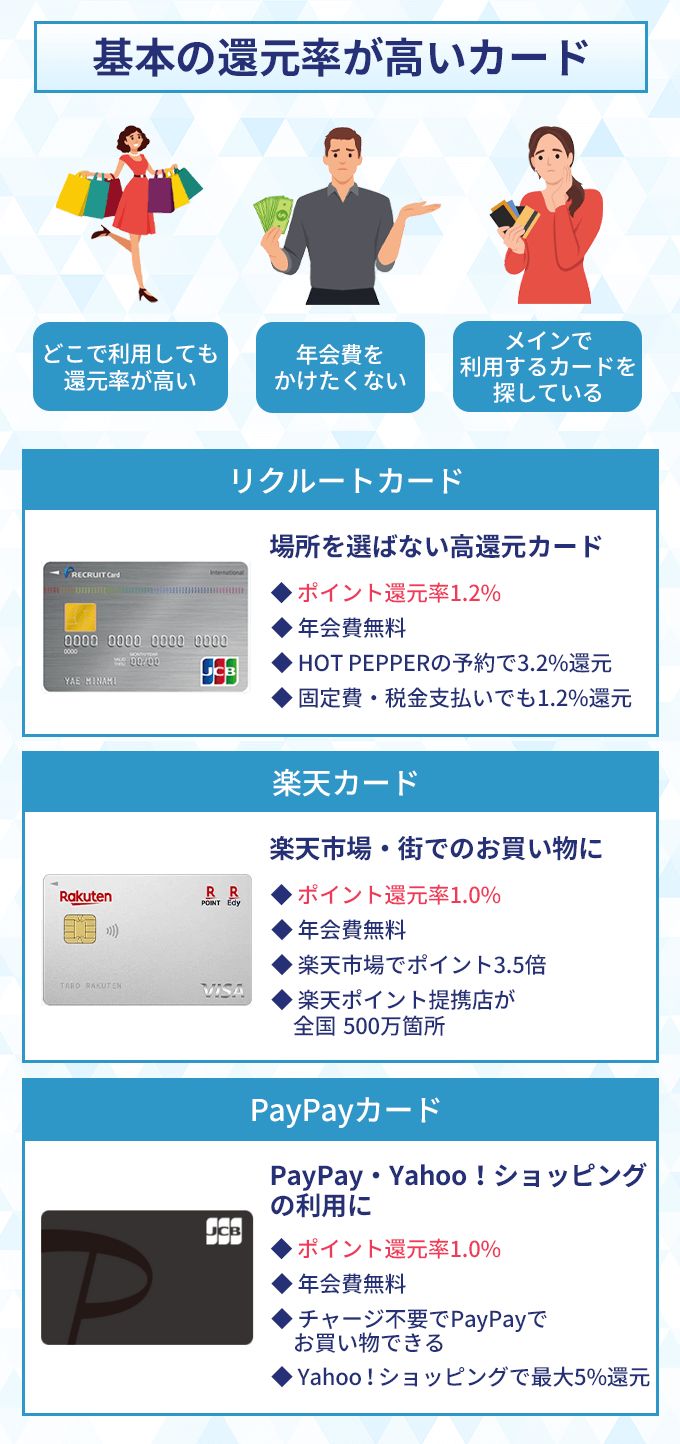

基本の還元率で選ぶ

基本の還元率は0.5%~1.0%のカードがほとんどで1.0%還元のクレジットカードは高還元カードと言われています。

1.0%還元以上のクレジットカードは数が少なく、ゴールドカードやプラチナカードにランクを上げないと手にできないカードもあります。

基本の還元率で選ぶなら

・税金や固定費なども支払いたい

・メインカードとして利用する

上記のように、どこで使っても同じ還元率で買い物も色々なお店で済ませてしまう方は、還元率が一律で1.0%以上のクレジットカードをおすすめします。

ポイントアップする提携店で選ぶ

提携店利用で還元率大幅UPの人気カード

- 三菱UFJカード:コンビニ利用者に人気

- JCB CARD W:Amazon利用者に人気

- イオンカード(WAON一体型):イオングループでWAON POINTポイント2倍

特定のお店で利用することで基本還元率とは別に、ポイントアップするクレジットカードもあります。

例えば「JCB CARD W」ならAmazonのお買い物で2.0%還元になりますし、「イオンカード」ならイオン系列のお買い物でポイント2倍、お客様感謝デーでは買い物金額から5%オフなどの特典があります。

よく利用するお店やネットショップがあるなら、それに合わせてカードを選択するのも良いでしょう。

国際ブランドで選ぶ

国際ブランドとは、カードに備わっている「Visa、JCB、Mastercard®」などの世界中で利用できるクレジットカードのブランドのことです。

お店によっては特定の国際ブランドしか取り扱いがなく、利用できないものもあります。日本ではVisaの普及率が最も高いためVisaブランドであればどこでも問題なく使えます。

特に1枚目のカードを選択する方は気を付けましょう。

ポイント還元率の高いクレジットカード比較

| リクルートカード | 楽天カード | JCB CARD W | PayPayカード | P-oneカード<Standard> | VポイントカードPrime | プロミスVisaカード | セブンカード・プラス | 三菱UFJカード | 三井住友カード(NL) | イオンカード(WAON一体型) | セゾンカードインターナショナル | SAISON CARD Digital | apollostation card | dカード | ビックカメラSuicaカード | Orico Card THE POINT | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレジットカード |  |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 国際ブランド | Visa, JCB | Visa, Mastercard®、JCB、American Express® | JCB | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB | Mastercard® | Visa | JCB | Visa, Mastercard®、JCB、American Express® | Visa, Mastercard® | Visa, Mastercard®、JCB | Visa, Mastercard®、JCB、American Express® | Visa, Mastercard®、JCB、American Express® | Visa、JCB、American Express® | Visa, Mastercard® | Visa、JCB | Mastercard®、JCB |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円(税込)利用無料 | 無料 | 無料 | 永年無料 | 永年無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 524円(利用無料) | 無料 |

| ポイント還元率 | 1.2% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 0.5% | 0.5% | 0.5%~20%(*1) | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% |

| 特徴 | 基本の還元率No.1!リクルートグループで3.2%還元 | 楽天市場でポイント3倍、楽天ポイント提携店全国600万件 | Amazon、セブン‐イレブンで2.0%還元 | PayPayステップ条件クリアで1.5%還元!PayPayに利用可能 | 自動的に1%割引、ポイント管理不要 | 日曜日のポイント還元率1.5% | プロミスローンも使えてVポイントがたまる | nanacoオートチャージ可能 | 対象のコンビニ・飲食店で最大20%還元(*1) | 対象のコンビニ・飲食店で最大7%ポイント還元 | イオングループで常にWAON POINTが2倍 | 永久不滅ポイント | 最短5分でデジタルカード発行 | ガソリン・軽油2円/ℓ引き、ロードサービス割引 | 1万円のケータイ保障 | ビックカメラで最大11.5%還元 | 入会から半年間ポイント2倍 |

| 詳細 |

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

上記の表では通常の還元率を比較してランキングしています。特徴を見てわかる通り、各社ともポイント還元率がアップする対象店舗があるため、安易に通常ポイント還元率だけで使うカードを選ぶのはよくありません。

現在の生活スタイルによって利用することが多いショッピングサイトなどの状況と合わせてクレジットカードを選びましょう。

どのカードも「年会費が無料、利用で無料」「ポイント還元率1.0%以上」「特定のお店で還元率アップ」となっていますので、あとは自身の利用する特徴に合致していれば、あなたにピッタリのカードと言えます。

通常ポイント還元率No.1「リクルートカード」

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

還元率の高さでも知られるリクルートカード。

1.2%と高還元率で年会費も無料というハイレベルなサービス内容が目を引きます。公共料金は多かれ少なかれ毎月発生する費用ですので、できるだけ高還元率なクレジットカードを選ぶことがおすすめです。

リクルートカードは高還元率で維持費もかからないため、家計に響くことなく便利に活用できる点が魅力のひとつです。

リクルートポイントは、リクルートが運営するネットサービスでのポイント還元率も非常に高いです。ホットペッパー、じゃらんなら3.2%の還元率です。

光熱費や電話料金などの支払もでき、たまったポイントはリクルートの各種サービスでの利用やPontaポイントにも交換できるなど、使い勝手の良さも抜群です。

楽天ヘビーユーザーは「楽天カード」

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

楽天カードは利用者が最も多く、3人に1人が所持しているという統計も出ている楽天カード。

楽天カードは通常100円で1ポイント、1.0%の高還元率が魅力的なカードです。楽天市場や楽天ブックスで利用すれば通常の3倍もポイントが付与されます。(※特典進呈には上限や条件があります)

楽天内の各ショップを買いまわることでポイント還元率が倍に増えていくイベント「楽天マラソン」を利用すると最大10倍のポイント還元。楽天カードと掛け合わせることでポイントは更に2倍になります。

楽天ポイント加盟店では通常の2~3倍のポイントが付与され、ENEOSでは2倍のポイントがたまるので、ガソリンを入れる際にも活躍してくれそうでしょう。

また、楽天Edyを利用できるので利便性も高く、Edyの利用でも0.5%のポイント付与があるので是非あわせて活用したいクレジットカードです。

楽天でのショッピングが多い方は買い物をしているだけで勝手にポイントがたまっていきますので、楽天ヘビーユーザーは楽天カード一択といっても過言ではありません。

Amazonの利用が多いならJCB CARD W

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

「JCB CARD W」は日本で唯一の国際ブランドでもあるJCBが発行する、39歳以下の方が申し込める年会費無料のクレジットカードです。

ポイント還元率は一般カードの2倍となる1.0%で、セブン‐イレブン・Amazon・スターバックス・昭和シェル石油などのJCBオリジナルシリーズパートナー(優待店)やネット通販でカードを利用すると還元率が更にアップします。

しかもETCカードが無料で発行でき、ETC利用でも1.0%のポイントがたまるのでETCカードを作りたい方にもおすすめです。

Amazonのショッピング決済の利用では通常でポイント還元率2倍となっています。2%の還元率はAmazonのプライム会員が持てるAmazon Prime Mastercard®と同率となっており、JCBカードW以外の他社カードにはありません。

スターバックスやセブン‐イレブンでの還元率も2.0%~5.5%となっているため、Amazonやコンビニ、スタバを利用する方はAmazonの公式カードよりもJCB CARD Wをおすすめします。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| 還元率 | 1.0% PayPayステップ条件達成で最大1.5% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay、Google Pay、PayPay |

| ポイント | PayPayポイント |

| クレカ積立 | PayPay証券 |

| 申し込み条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 追加カード | ETCカード(年会費550円[税込]) 家族カード(年会費無料) |

年会費は永年無料でありながら、通常のポイント還元率は1.0%と高めの設定です。

Yahoo!ショッピングとLOHACOでのカード利用支払なら3.0%の高還元率が実現します。PayPay残高へチャージ可能なクレジットカードとなっておりカード引き落としの「後払い設定」も可能。

「200円以上の決済回数30回以上かつ決済金額10万円以上」の利用をすると翌月の基本還元率を1.5%にアップさせることも可能です。

PayPayの利用者でメインカードとして利用していくなら持っていて損はないカードとなっています。

自動割引p-one<standard>

P-oneカード<standard>

カードの特徴

クレジットカードのポイント交換が面倒という人でも、利用金額から自動的に1%割引を適用してくれる便利なカード。ガソリン・電話代や光熱費等の公共料金や、国民年金保険料などの税金・公共料金の支払いも対象。ポケットモールの利用ではポケット・ポイントがたまる。

| 発行会社 | ポケットカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | Apple Pay、iD |

| ポイント | 自動割引、ポケット・ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方。 高校生の方は、卒業年度の1月よりWeb申し込み可 |

| 追加カード | ETCカード(年会費無料) 家族カード 年会費220円(初年度無料) |

ポケットカードから発行されている「P-oneカード<Standard>」は、1%のポイント還元ではなく、利用料金を自動的に1%割引してくれる優れもの。

100円の利用ごとに1%割引きとなるため、ほとんどの支払いが自動割引となります。

1,000円ごとにポイントが付くクレジットカードだと1,000円未満の支払いだとポイントが付きません。コンビニなどの細かい買い物も割引が適用されますので料金を心配する必要もなくなります。

公共料金や税金の支払いも割引が適用されるため、固定費の支払いにも向いています。

VポイントカードPrime

Vポイントカード Prime

カードの特徴

日曜日に利用することで還元率が1.5%に上昇する。リボ払いの利用では2.0%還元。年に1回でも利用があれば翌年年会費無料なので実質無料で利用可能。

| 発行会社 | CCCライフパートナーズ株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 1,375円(年1回以上利用で翌年度無料) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 18歳以上(高校生、海外在住の方は不可) |

| 追加カード | ETCカード(年会費無料) |

VポイントカードPrimeはVポイントがたまるカードで最も基本のポイント還元率が高いクレカ。通常のポイント還元率が1.0%で、日曜日の利用は1.5%還元となるのが最大の特徴。

三井住友カードや、プロミスVisaカードはコンビニや飲食店などの優待店で大幅にポイントを獲得できますが、通常のポイント還元率は0.5%のため、サブカードとして所持する人も多いです。

TSUTAYA レンタル登録・更新料無料としているため、TSUTAYA利用者にもお得。国内と海外の旅行傷害保険も付いているため、サブカードに最適です。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローンの機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済またはモバイルオーダーでの支払いで最大7%還元。クレジットカードの発行は「最短5営業日」ローン融資は「最短3分」※お申込時間や審査によりご希望に添えない場合がございます。

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% ※対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元) |

| 年会費 | 永年無料 |

| 借入限度額 | ご融資額800万円まで 実質年率2.50%~18.00% |

| 付帯保険 | 海外:最高2,000万円 |

| スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) ・プロミスの申し込み条件 ※年齢18~74歳のご本人に安定した収入のある方 ※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 追加カード | ETCカード 年会費550円(税込)利用無料 PiTaPa、WAON |

プロミスVisaカードは、「クレジット機能」とカードローンで有名な「プロミスの機能」が1枚で利用できるクレジットカード。

セブン‐イレブン、ローソン、マクドナルドなど対象のコンビニや飲食店で、スマホのVisaタッチ決済をすると7%還元※となります。

プロミスの利用は最短3分※で審査・融資が可能なので、すぐに借入れ機能を利用したい方にもピッタリです。また、カードローンを利用した際は、返済の利息にもVポイントが付くため効率よくポイントをためられます。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

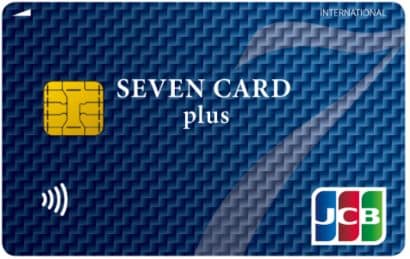

セブン‐イレブンの利用が多いならセブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。セブンカード・プラスを7iDに登録すれば会員コードの提示不要で最大10%還元

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 入会条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

貯めやすく使いやすいといえば、nanacoポイントにも当てはまる特徴だといえるでしょう。セブンカード・プラスはnanacoとクレジット機能が一体になったカードです。

通常では0.5%の還元率ですが、セブン‐イレブンならクレジット払いにすれば200円(税込)ごとに最大20ポイントの最大10%還元、イトーヨーカドー・ヨークマート・デニーズでクレジット払いにすれば200円(税込)ごとに2ポイントの1.0%還元になります。

セブン‐イレブンは全国的に店舗数が多く、カードを使えるフィールドは広いでしょう。比較的若い年齢層の人にもつかいやすく、イトーヨーカドーをよく利用する主婦の人にもおすすめのカードです。

タップで表示 ※最大10%還元補足

※最大10%還元はセブン‐イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間限度額100万円 |

| ポイント | グローバルポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 家族カード | 年会費永年無料 |

| 追加カード | ETCカード 新規発行手数料1,100円(税込) UnionPay(銀聯)発行手数料1枚につき1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

三菱UFJカードは 三菱UFJニコス株式会社が発行する銀行系のカードなのでセキュリティ面の対策もされていて安心感があります。ナンバーレスカードのため、カード番号などもみられる心配がありません。

通常のポイント還元率は、1か月の利用額1,000円利用で1ポイント(5円相当)なので0.5%還元になりまが、全国のセブン‐イレブン、コカ・コーラ自販機、ピザハットオンライン決済、松屋でのカード利用は、グローバルポイントが最大20%還元されます。

コンビニや飲食店の利用が多い方におすすめのカードとなります。

国際ブランドの取り扱いも豊富で「Visa・Mastercard®・JCB・American Express®」の4種類から好きなブランドを選択可能です。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

コンビニやファストフードなら三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

三井住友カード(NL)はセキュリティ面でも定評がある三井住友カードの銀行系クレジットカードです。

世界シェアナンバーワンのVisaブランドのため、国内はもちろん海外でも便利に使えて、人前に出しても恥ずかしくないカードとして人気があります。

三井住友カード(NL)はコンビニやファーストフード、ファミレスなど対象のコンビニ・飲食店でのスマホのタッチ決済でポイント※最大7%ポイント還元される優秀なクレジットカード。

対象店舗はセブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、ドトールコーヒーショップ、かっぱ寿司などがあります。通常のポイント還元率は0.5%となっていますが、対象の店舗を利用する機会が多い方はポイントを効率よく貯めることが出来ます。

特にコンビニを毎日のように利用する人はザクザクたまることでしょう。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

イオンカード(WAON一体型)

イオンカード(WAON一体型)は、クレジットカードに電子マネー機能が付いたカードです。

イオン系列で買い物をする頻度が高い人にとっては、持っていて損はない非常にお得なカードです。イオングループの対象店舗なら、WAON POINTがいつでも2倍で買い物できます。

「WAONPOINT」と「WAON POINT」の2種類のポイントが貯められるだけでなく、豊富な割引特典・ポイントサービスの充実ぶりも魅力的。

カード盗難補償もあり、万が一紛失・盗難されたカードで不正利用された場合でも、届け出から60日までさかのぼり不正利用された金額を補償してもらえます。

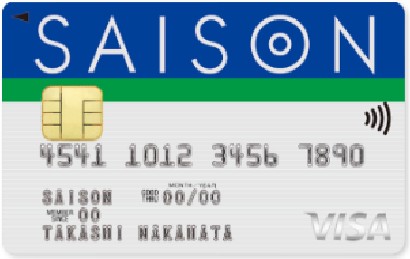

セゾンカードインターナショナル

セゾンカードインターナショナル

カードの特徴

クレディセゾンが発行するセゾンカードの中で、最もベーシックなカード。ポイント有効期限がない「永久不滅ポイント」が特徴。Visa/JCBならカードのタッチ決済可能。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | なし |

| スマホ決済 | ApplePay、GooglePay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| 追加カード | 家族カード(年会費無料)、ETCカード(年会費無料) |

セゾンカードインターナショナルはお買い物がお得になる年会費無料カードです。

有効期限がない永久不滅ポイントがたまるのが特徴。

AmazonやYahoo!ショッピングなどが参加するセゾンポイントモール経由でのネットショッピングでは最大30倍のポイントがたまり、貯めたポイントはAmazonギフト券やVポイント、JALマイル・ANAマイルなどに交換可能。

コンサートやスポーツ・演劇チケットの優待販売もあり、デジタルカードも選べるので今すぐカードを作りたい時にもおすすめです。

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

SAISON CARD Digitalは、最短5分でデジタルカード発行されるクレジットカードです。

最短5分でスマホアプリの「セゾンPortal」内にてデジタルカードが発行され、すぐに通販や店舗でのスマホ決済で利用できます。

セゾンカードには有効期限がない永久不滅ポイントが採用されており、永久不滅ポイントは1,000円につき1ポイントが付与(還元率0.5%)されます。

基本の還元率は低めですが、セゾン系の特約店での特典が多くガソリンスタンドのapollostation・出光・シェル、レジャー施設やテーマパーク、宿泊施設などでさまざまな場所でポイントが貯まります。

セゾンポイントモールを経由したネットショッピングではポイントが最大30倍たまるので、例えば楽天、Amazonなどの通販を利用するときはセゾンポイントモールを経由するようにしましょう。

ガソリンの給油ならapollostation card

年会費が無料のクレジットカードです。ガソリン・軽油は1リットル当たり2円割引、灯油は1リットル当たり1円割引が適用されます。

ポイントは毎月の利用金額に応じて、1,000円ごとに5ポイントが加算されます。300ポイント~景品に交換でき、マイルや楽天ポイントなどへのポイント移行も可能です。

出光カードモール経由でオンラインショッピングを利用すれば、最大30倍のプラスポイントを得ることができます。特別年会費825円(税込)を支払えば、出光ロードサービスを利用することも可能です。

国際ブランドはアメックスを選ぶと3つの特典を得ることができます。海外での利用はポイント2倍、アメリカン・エキスプレス・セレクトの利用、海外トラベル・サービス・オフィスの利用が可能になります。

apollostationで割引が適用され、全国6,400か所で特典が受けられます。通勤距離が長く、ガソリンを入れる機会が多い方はかなりお得になるでしょう。

ドコモならdカード

dカード

カードの特徴

NTTドコモが手がける還元率1.0%で年会費永年無料のクレジットカード。d払いの支払い方法をdカードに設定してd払いを行うことでポイントカード提示不要。

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯)29歳以下限定 海外:最高2,000万円(利用付帯)29歳以下限定 |

| スマホ決済 | iD、Apple Pay、Google Pay(d払い) |

| ポイント | dポイント |

| クレカ積立 | マネックス証券 |

| 入会資格 | 満18歳以上であること(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費550円(税込)初年度無料、年1回利用で次年度無料 |

dカードは「年会費永年無料カード」です。ポイント還元と割引を合わせるとローソンのお買い物が最大5%お得になるのが特徴で、通常ポイント還元率も1.0%と高還元の部類に入ります。

ポイントモールもあり、貯めたポイントはドコモで機種変更にも利用可能。

電子マネーの「iD」も使えてショッピング保険が付き、ドコモユーザーであれば携帯電話端末の紛失・盗難・修理不能の故障となった際に最大10,000円が補償される「dカードケータイ補償」も付いています。

ビックカメラとSuica利用者ならビックカメラSuicaカード

ビックカメラSuicaカード

カードの特徴

JR東日本100%子会社の株式会社ビューカードが株式会社ビックカメラと提携して発行するカード。Suicaの利用の場合の還元率は1.5%、ビックカメラでの利用で最大11.5%還元になる

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 通常1.0%(ビックカメラでは最大11.5%) |

| 年会費 | 524円(税込)初年度年会費無料 年1回利用で無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) |

| スマホ決済 | Suica、Apple Pay、Google Pay |

| ポイント | JRE POINT・ビックポイント |

| 入会条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方はお申込みいただけません。 |

| 追加カード | ETCカード 年会費524円、家族カード 年会費524円 |

ビックカメラSuicaカードは、年会費が524円(税込)ですが、1年に1度でも利用があれば翌年は年会費無料になる実質年会費無料のクレジットカードです。

1,000円利用ごとにビックポイントが5ポイント、JRE POINTが5ポイントたまります。ダブルポイントなので、合計すると通常還元率は1%になります。

ビックカメラSuicaカードでSuicaにチャージすると1.5%のJRE POINTが還元され、ビックカメラでSuicaを利用すると10%のビックポイントが還元されます。

2つのポイントを合わせることで最大11.5%のポイントが付与される形となります。

通常のお買い物では1.0の高還元カードですし、Suicaの利用者なら多くのJRE POINTを獲得可能です。

ネットショッピング全般「オリコカードザポイント」

Orico Card THE POINT(オリコカード・ザ・ポイント)

カードの特徴

オリコが運営するネットショッピングサイト「オリコモール」でカード利用することでAmazon.co.jpや楽天市場でもポイント高還元率になるカード。入会後6ヵ月間はポイント還元率が2.0%にアップ

| 発行会社 | オリエントコーポレーション |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | iD、QuicPay、ApplePay |

| ポイント | オリコポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) QUICPayカード型 |

オンラインショッピングならこのまずおすすめしたいのが「オリコカードザポイント」です。

通常還元率が1.0%と高めでありながら、オリコモールを経由してオンラインショッピングをすればさらにポイントが加算されます。

還元率は通常の2倍から最大15倍ほどにもアップ!Amazonや楽天市場もオリコモール加盟店なので、使いやすいサイトだといえるでしょう。

ポイント還元率の高いクレジットカードの注意点

クレジットカード発行後のポイント管理の注意点を紹介します。特に注意したいのは以下になります。

- ポイントの有効期限

- ポイント付与金額

- ポイントの利用目的

ポイントの有効期限

クレジットアカードのポイント有効期限は1年~2年のカードが多く、期限が過ぎると失効してしまいます。ポイントには以下のような種類があります。

・有効期限がない

・ポイント還元ではなく割引

楽天カードのようにカードの利用で有効期限が伸びていくカードもあれば、セゾン系のカードのように有効期限のない「永久不滅ポイント」を採用しているカードもあります。

「長く、ずっと貯めたい」「すぐに使いたい」など貯めるスタイルによってカードを使っていくのも良いでしょう。

P-oneカードであればポイント還元ではなく割引なのでポイント管理する必要はありません。このように、カードによってポイント有効期限が設定されていますので1年以内にはポイントを利用する癖をつけておきましょう。

ポイント付与金額

クレジットカードのポイントが付与される金額は100円~1,000円の間でカード会社によって設定されています。

ポイント付与方法も3通りあります。

・月単位で付与

・1年まとめて付与

「月単位」「年単位」での付与であればお買い物金額を気にする必要はありませんが、「お買い物ごとに付与」のカードの場合は注意が必要です。以下は180円のお買い物でカードを利用した場合のポイント付与の例を記載しています。

| ポイントシステム | お買い物金額 | 付与ポイント |

|---|---|---|

| 100円のお買い物ごとに1ポイント付与 | 180円 | 1ポイント |

| 200円のお買い物ごとに1ポイント付与 | 0ポイント | |

| 1,000円のお買い物ごとに1ポイント付与 | 0ポイント |

上記のようにポイント付与される金額に満たない場合は、ポイント還元されません。

月の利用料金に応じてポイント還元される場合は1回のお買い物料金は関係なくなりますので、ポイント還元の金額が大きいカードは還元金額知っておくことが大切になります。

ポイントの利用目的

ポイントの種類はカードによって違うため、ポイントの利用方法も違います。ポイントの利用目的は以下のものがあります。

・請求金額に充当

・他社ポイントと交換

・お店でポイント払い

提携店舗の多いクレジットカードであれば利用先が多い傾向にあります。

ですが、マイルを貯める目的のカードや、利用先が商品と交換などに限られているクレジットカードは注意が必要です。

まずは還元率1.0%のカードから利用してみよう

多くのカードを紹介してきましたが、決められない方は1.0%還元のクレジットカードから利用してみるのが良いです。

年会費無料であればお財布の負担にもならないので2枚発行してもいいですし、メリットしかありません。

特定のお店をよく利用する方でしたら提携店でポイントアップするクレジットカードの方が多くのキャッシュバックを受け取れるので基本還元率が0.5%だとしても選ぶべき。

以下は年会費無料で1.0%以上の還元率を誇るカードです。まずは発行しやすいカードから使ってみましょう。

年会費無料の人気カード

- リクルートカード:還元率1.2%でホットペッパーなどリクルートサービスでポイントアップ

- 楽天カード:還元率1.0%で楽天市場で3.5倍以上アップ

- JCB CARD W:どこでも1.0%還元でAmazon、スターバックスで還元率アップ

伊藤亮太

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師。