ネットショップの利用やポイント獲得、海外旅行などの利用でクレジットカードを作りたい学生(大学生・短大生・専門学校生)の方も多いでしょう。

本記事では「収入のない学生でもクレジットカードの審査は通るのか」「申し込んだのに審査に落ちてしまった」など、審査落ちの理由や審査の基準を解説していきます。

学生は申し込み資格さえ満たしていれば、ほとんどの場合審査を通過することが出来ます。

ですが、審査が否決されてしまう場合もあるので「甘いはずの審査なのに落ちてしまった」という場合に考えられる原因についても解説していきます。

目次

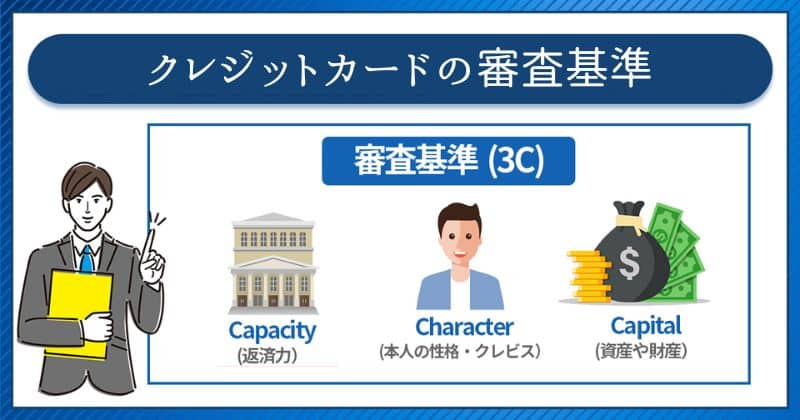

学生のクレジットカード審査では何が見られる?

初めてクレジットカードを申し込むときに、そもそもクレジットカードの審査って何をするんだろう、どこを見られるんだろうと思うかもしれません。

ここでは、クレジットカードの審査時に見られる以下3つの項目についてまとめました。

- 支払い能力

- クレジットヒストリー

- 資産

支払い能力

クレジットカードを持つためには「安定した収入」が必要になりますが、この安定した収入が条件になるのは、クレジットカードが商品やサービスを後払いで購入することができるカードだからです。

そもそもクレジットカードとは?

後払いだからこそ「クレジットカードを使うだけ使っておいて支払えない可能性がある人物には利用してほしくない」という、意図があります。

審査に通れば、信用できる人物と判断されたということになります。

申込者が学生の場合は、親権者の支払い能力が重視されますが、アルバイトをして安定した収入がある方が、支払い能力が認められるでしょう。

クレジットヒストリー

クレジットカードの審査時には、クレジットヒストリーという聞き慣れない項目もチェックされます。

クレジットヒストリー(クレヒス)とは?

クレジットカードを定期的に利用しており利用料金の支払いがスムーズにおこなえているなら、良いクレヒスを形成できているといえるでしょう。

良いクレヒスを形成している人物は、新たにクレジットカードを作っても問題ないと審査時に評価され、審査通過の可能性が高くなります。

学生が注意するポイントとしては「携帯料金の支払い」「ローン」など分割払いが滞りなく支払われているかがチェックされます。

資産

資産という項目でチェックされるのは主に預金金額、居住形態です。

持ち家、賃貸などの選択をしますが、毎月ローンや家賃の引き落としがある中で、クレジットカードの料金を滞納しないだけの預金があるのかも確認されます。

カード審査ではこれらの項目を詳細にスコアリングして、カード会社が決めた審査基準をクリアしていれば審査通過となりますが、基準に満たない場合は審査落ち(否決)となります。

学生は社会人よりも審査が甘い

学生のクレジットカード審査が甘い理由は以下の通りです。

- 職業や年収で判断されない

- アルバイトの有無は関係なし

- これからの利用を見越して審査

職業や年収で判断されない

学生は就職前なので社会人と違って収入のない人がほとんどです。

社会人になってからクレジットカードを申し込む場合は、職業や年収、勤続年数など様々な属性を点数化したスコアリングという方法で審査が行われます。

このような、社会人に対する厳しい審査が無いため、学生の審査は甘いと言われています。

アルバイトの有無は関係なし

学生の審査基準はスコアリング(職業や年収の点数化)の数値が審査結果にほとんど影響しません。

アルバイトをしておらず「年収が0円であっても」「アルバイトの勤続年数が数カ月であっても」それが原因で審査に落ちることはありません。

”学生”というだけで、すでにカードの申し込み条件は満たしており、過去にカードで支払いの滞納をしたなどの問題がなければ、ほとんどの場合審査に通ることができるため、収入がなくても安心してクレジットカードに申し込むことが出来ます。

これからの利用を見越して審査

学生の時から持っていたクレジットカードは社会人になってからも利用する方が多いです。

クレジットカード会社からすれば、最初の1枚を自分の会社で作ってもらえれば「長く使ってもらえる」「社会人になれば利用額も増える」などメリットはたくさんあります。]

「若いうちに持っておいてもらおう」という理由で審査を通りやすくしています。

また、学生のうちは限度額を10万円程度と低めに設定してあり、親もまだ働いている世代であることが考えられるため(いざとなれば親からお金を借りられる)、踏み倒されるリスクが少ないというのもカード会社にとってのメリットでしょう。

学生がクレジットカード審査に落ちる原因

学生は社会人よりも審査が甘いとはいえ、落ちてしまう場合もあります。審査落ちの原因としては以下の理由が考えられます。

- 入会条件を満たさないカードへの申し込み

- 携帯電話の料金を滞納した

- 短期間に複数のクレジットカードに申し込んだ

- 申し込み内容に誤りや虚偽があった

- 本人確認ができなかった

- 学生証が確認できなかった

順に説明していきます。

入会条件を満たさないカードへの申し込み

申し込み時のスタートラインである、自分が入会条件を満たしているかを確認しておきましょう。

クレジットカードの多くは「満18歳以上(高校生を除く)である」「満18歳以上で安定した継続収入がある(高校生を除く)」という条件があります。

学生でも申し込めるクレジットカードの場合は、満18歳以上(高校生を除く)のみが条件になっている場合も。

上記の条件から分かる通り、高校生までの学生は申し込めません。

クレジットカードが後払いである以上、支払い能力の有無を重視されるためです。

携帯電話本体を分割で購入した料金を滞納した

若い人は友達とコミュニケーションを取るためにスマートフォンを購入する人が多いと思いますが、最近のスマートフォンは高額なので、分割で購入されている人も多いはずです。

携帯電話の本体代金を分割払いにしている場合、携帯料金の支払いを滞納すると、クレジットカードやローンの支払い状況を管理している「個人信用情報機関」に延滞情報(事故情報)が登録されてしまいます。

いわゆる「ブラックリスト」の状態になって、クレジットカード審査に落ちる原因になります。

ブラックリスト入り?

もし、ブラックリストに載ってしまった場合は、5年間は新たにクレジットカードやローンの契約をすることは難しくなります。

ブラックかどうかを確認したい場合は「個人信用情報機関のCICにブラックリストかどうかを確認する方法」をチェックしてみてください。

監修者コメント

KSCという銀行系の個人信用情報機関には日本学生支援機構の奨学金を3ヶ月以上延滞した情報が記録されます。

KSCに登録しているクレジットカード会社は少ないですが、ブラック情報は他の個人信用情報機関(CIC、JICC)と共有するシステム(CRIN)があるので、どこのクレジットカード会社に申し込みしても確実に照会されます。

学生ではまだ奨学金の返済はしていないかもしれませんが、将来を考えて奨学金の支払いも延滞しないよう十分注意しましょう。

短期間に複数のクレジットカードに申し込んだ

私たち消費者がクレジットカードに申し込むと、申込情報が個人信用情報機関に登録されます。

カード会社が審査中に個人信用情報機関の信用情報を参照した際に、短期間に複数のカードへの申込情報が残っていると、お金に困っている人・他のカード会社の審査に何度も落ちている人とみなされてしまうため、審査に通りにくくなります。

審査基準はカード会社によって異なるため、申込情報が何件以上あると審査に落ちるという具体的な基準は一概には言えませんが、クレジットカードの申し込みは、1カ月間に1~2件程度に留めておくのが無難です。

申し込み内容に誤りや虚偽があった

申込書の記載ミス・記入漏れや文字が読み取れないことが原因で、審査に通らないもしくは確認の電話が来る場合があります。

申込書を記入する際は、誤りや漏れのないように注意し、文字を丁寧に書くようにしましょう。

学生の記載ミスの例

・電話番号が間違っていて本人確認ができない

・審査に通るために年収を盛って記載している

・本人確認書類と申込内容に異なる点がある

また、審査に通りやすいようにと申告内容を偽って申し込んでも、審査の中で行われる個人信用情報機関の参照などによりすぐにばれてしまいます。

虚偽の申告がばれると不審な申し込みとみなされて審査に通る可能性が下がるため、申し込みの際は虚偽の申告をしないようにしましょう。

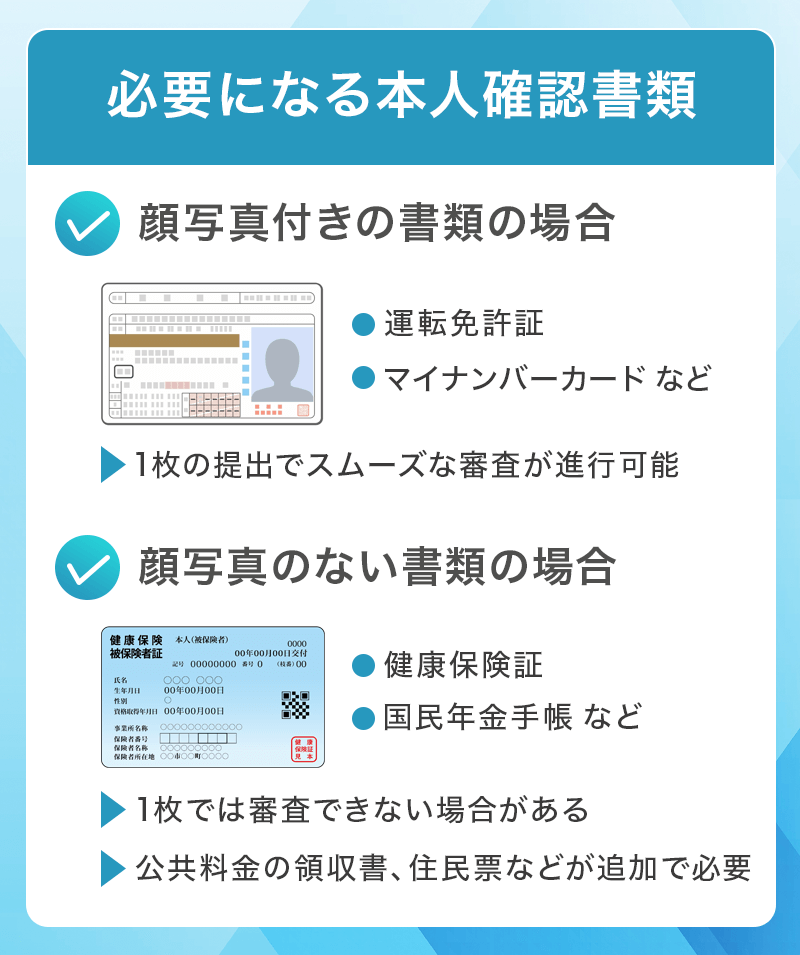

本人確認ができなかった

クレジットカードに申し込む際は、必ず本人確認書類が必要です。

カード会社では、申告した氏名・住所・生年月日が本人確認書類に記載された内容と一致するかどうかを確認しています。

ここで確認がとれなければ、審査に通ることはできません。

一人暮らしの学生の場合、本人確認書類に記載されている実家の住所と住んでいる場所の住所が異なることがあると思います。

その場合は住んでいる場所の住所が載っている公共料金の領収書などを提出するか、本人確認書類に記載されている実家の住所で申し込みをしましょう。

学生証が確認できなかった

選ぶカードによっては、審査の際に学生証のコピーが必要です。

カード会社では、学生証が本人のものかどうかや、有効期限内であるかなどを確認しており、ここで確認がとれなければ審査に通ることができません。

学生証のコピーが必要になった際は、本人の名前が確認できる、有効期限内の学生証を鮮明にコピーして送付するようにしましょう。

学生のクレジットカード申し込みに必要なもの

クレジットカードの申し込みに必要なものは主に以下の4点です。

- 銀行口座

- 銀行口座の届け印(カードによっては不要)

- 本人確認書類

- 学生証(学生専用カードを申し込む場合)

- 通帳・キャッシュカード

申し込むクレジットカードによって必要なものは変わりますが、カード利用の引き落とし用の銀行口座は必ず必要となります。

詳細をみていきましょう。

銀行口座

クレジットカードを作る上で必要不可欠なのが、引き落とし口座に設定するための「銀行口座」です。

口座開設は銀行によっては2週間程度の時間がかかる場合もあるので、口座を持っていない場合は先に口座開設を行っておいてください。

メガバンクや信用金庫であればほとんどのカード会社が引き落とし口座の設定に対応していますが、地方の口座は対応していない場合もあるため注意しましょう。

口座をお持ちでない方は「Olive」などの「銀行が発行するクレジットカード」を選択すれば口座開設も同時に行われるので便利です。

銀行口座の届け印(カードによっては不要)

近年ではカード発行にはあまり必要なくなってきていますが、「銀行口座の届け印」も引き落とし口座の設定に必要となるカードもあります。

インターネットのオンライン完結で申し込めるカードなら届け印不要となっているケースが多く、スピード発行も可能です。

印鑑についてはあまり心配しなくても良いでしょう。

本人確認書類

「本人確認書類」が必要なのは、法律によってクレジットカード申し込み時の本人確認が義務付けられているためです。

提出方法は、コピーの郵送・インターネットやスマホアプリでのアップロード・カード受け取り時に提示などの方法があり、一般的にクレジットカードの申し込みで使えるのは以下の書類となります。

- 運転免許証

- パスポート

- 資格確認書

- 住民票の写し

- マイナンバーカード(写真付き)

- 特別永住者証明書(外国人の場合)

- 在留カード(外国人の場合)

いずれも有効期限内のもの、または発行日から6か月以内のものに限られるので注意しましょう。

また、カード会社によって本人確認書類として使えるものは異なるので、必ず申し込み前に確認しておきましょう。

マイナンバーの通知カードは本人確認書類として利用できず、マイナンバーが記載されているものは塗りつぶして提出するなどそれぞれ細かい決まりもあります。

本人確認書類に記載されている住所と現住所が異なる場合は、補助書類として以下のような書類のうちいずれか1点の提出が必要です。

- 公共料金の領収証書(電気・都市ガス・水道・NHK)

- 社会保険料の領収証書

- 国税・地方税の領収証書または納税証明書

携帯電話やプロパンガスは公共料金ではないので気を付けてください。

学生証(学生専用カードを申し込む場合)

「学生証」は学生専用のクレジットカードを申し込む場合に必要となることがあります。

例えば、学生専用クレジットカードである「学生専用ライフカード」や「JALカード navi」を申し込む際には学生証も必要です。

また、外国人留学生がカードを作る時にも学生証が必要となる場合があります。

通帳・キャッシュカード

エポスカードのような店頭受取ができるクレジットカードの場合、受け取り時に通帳やキャッシュカードを持参すると、その場で引き落とし口座の設定ができることがあります。

インターネットでカードを申し込む際に、引き落とし口座の設定で使うこともあるので準備しておくと安心です。

学生がもしクレカ審査に落ちしてしまった時の対策

審査を通過することが出来なかった場合は以下の対策がおすすめです。

- 半年後に再申し込み

- カード会社を変える

- プリペイドカード、デビットカードを選択

- アルバイトと一人暮らし

半年後にカード会社を変えて申し込んだり、自身でアルバイトなどの仕事を始めるとクレジットカードを作れる可能性が上がります。

半年後に再申し込み

カードの審査に落ちてしまったなどの情報は個人信用情報機関に登録されています。

ですが、申し込み情報は6ヶ月で消えるので、多重申込で審査落ちになってしまったと思う方は、半年期間を空けてから再申し込みをしてみてください。

心配な方は十分期間を開けてから申し込むのが得策です。

カード会社を変える

カード会社によって審査基準の厳しさには違いがあります。審査の甘いカードに申し込むことで審査を通過できる場合もあるのです。

三井住友カードなどの銀行系クレジットカードは審査が厳しく、楽天カードなどのショッピングサイトを利用するためのカードは審査が優しく設定されています。

特に「学生専用」枠を設けている「学生専用ライフカード」や「JALカード navi(学生専用)」は銀行系のカードよりも審査に通る可能性が高いです。

プリペイドカード、デビットカードを選択

月に3万円程度の範囲での利用が多く、大きな金額の買い物がなければプリペイドカードやデビットカードでも代用することができます。

学生の場合はクレジットカードでも上限金額が10万円になることが多いので利用金額は下がりますが、審査のないデビットカードを利用すれば電子マネー機能などは使えるので私生活は十分便利になるでしょう。

アルバイトと一人暮らし

親がブラックリスト入りしているなどで返済リスクがある場合でも、申し込みを行う本人がアルバイトを始めて毎月の収入があり、一人暮らしによって自立が確認できれば審査落ちを回避できる可能性があります。

監修者コメント

審査落ちの原因を解決しなければ何度申し込みしても却下されます。

学生が申し込めるクレジットカード

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

高校生以上の学生さんにおすすめのクレジットカードを3枚厳選しました。

最初の一枚としてもぴったりで、クレヒスを形成していくためにも3枚の中から検討してみてください。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間限度額100万円 |

| ポイント | グローバルポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 家族カード | 年会費永年無料 |

| 追加カード | ETCカード 新規発行手数料1,100円(税込) UnionPay(銀聯)発行手数料1枚につき1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

- コンビニなど対象店舗でポイント還元率アップ

- 表面ナンバーレスで情報を盗み見されない

- 年会費永年無料

- 即日発行などには対応していない

- 基本のポイント還元率は0.5%

最初におすすめしたいのが、 三菱UFJニコス株式会社が発行する最もスタンダードなカードです。

銀行系列が発行しているため、セキュリティに強い特徴があります。

対象店舗で最大20%還元

全国のセブン‐イレブン、松屋など対象店舗でポイント還元率がアップし、最大20%になります。

通学時や帰宅時にセブン‐イレブンや松屋など、ついつい寄っちゃう場所での買い物でお得にポイントが貯まります。

4種類のブランドから選択できる

国際ブランドはVisa・Mastercard®・JCB・American Express®の4種類から選択可能です。

ブランドのシェア率はVisaがトップで次いでMastercard®となっており、無難にこの2つから選ぶのがおすすめ。

カード表面はナンバーレスなのでとてもシンプル、カード情報は裏面に記載されているので自分だけが確認できます。

三菱UFJ銀行の銀行系カードのためセキュリティも万全です。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

JCBカードW

JCBカード W

カードの特徴

国際ブランドとしても定評があるJCBが発行する18歳以上39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン‐イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| 年会費 | 無料 |

| 付帯保険 | 海外:最大2,000万円(利用付帯) ショッピングガード保険(海外):最大100万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- 年会費永年無料

- ナンバーレスカードなら最短5分で即時発行

- タッチ決済可能でキャッシュレス対応

- ブランドはJCBのみ

JCBカード Wは、18~39歳までが申し込める年会費永年無料のクレジットカードです。

一般的な券面にカード番号が記載されているタイプのカードと、券面に番号がないナンバーレスカードから選択できます。

ナンバーレスカードなら最短5分で発行!

JCBカードWは、券面にカード番号が記載されていないカードに限り、申し込みから最短5分で発行されます。

ネットから申し込んで審査に通れば、JCB専用アプリ「MyJCB」を起動すれば、アプリ内でカード情報を確認できます。

最初に本人確認をする必要がありますが、本人確認が済めばすぐに通販やApple Pay、Google Payに登録してお店で決済可能です。

カードは手元に届くまで1週間ほどかかりますが、申し込みから審査通過、アプリ内でカード番号が確認できるまで最短5分で完了しちゃいます。

パートナー店ならいつでもポイント2倍

JCBの優待店であるスターバックスやセブン‐イレブン、AmazonなどでJCBカードWを利用すればいつでもポイントが2倍貯まっていきます。

また、JCBのパートナー店が記載されている会員専用サイトを経由することで、スターバックスなら最大20倍の高還元に。

スターバックスやセブン‐イレブンなど、ついつい立ち寄ってしまう場所でもお得にポイントが貯まるので、気付いたらたくさん貯まっているかもしれません。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

- 年会費永年無料

- 楽天市場の利用でポイント還元率アップ

- プリペイド型電子マネーEdyでキャッシュレス対応

- 楽天を利用しない方には不向き

最後におすすめしたいのが、楽天市場をはじめ、楽天グループの利用がお得になる楽天カードです。

通販はAmazonより楽天派、という方であればまずは持っておきたい1枚だといえます。

楽天ポイントが貯まりお得に

楽天カードの通常ポイント還元率は1.0%で、100円の利用につき1円相当の楽天ポイントがたまります。

楽天サービス利用ではポイント還元率がアップするため、楽天市場をはじめとした楽天好きの方におすすめ。

貯めたポイントは楽天のサービスや飲食店など町のお店で利用でき、ANAのマイレージや楽天Edyへと交換して使うことも可能です。

毎月特定の日ならポイントアップ

毎月5と0の付く日(5日・10日・15日・20日・25日・30日)は、ポイント4倍獲得のチャンスです。

事前のエントリーが必要になりますが、楽天カードを使って楽天市場で買い物をするだけでお得にポイントがたまっていきます。

必要なものをまとめて楽天で買っているという方なら、上記の日程に合わせて買い物するのがおすすめです。

クレカ審査通過するなら入会条件が厳しくないカードがおすすめ

今回は学生さんがクレジットカードを持てるか、持てないのか、審査は通らないのかなどまとめてご紹介しました。

基本的に高校生までの学生さんがクレジットカードを申し込むことはできず、高校生を除いた18歳以上の方が条件です。

高校卒表を控えているタイミングであれば、あらかじめ欲しいクレジットカードを探しておくのも良いかもしれません。

クレジットカードは一般カード、ゴールド、プラチナとランクがあり、上位ランクを目指すのであれば早い段階からクレヒスを形成するのもおすすめです。

クレジットカードに申し込みするにはアルバイトなどで収入がなければできないと思っていた人もいたかもしれませんね。

この記事を読んだ人は、むしろ社会人よりもカードを作りやすいことがわかったと思います。

特に学生向けカードは日本で発行されている一般カードの中で、最もコストパフォーマンスに優れているクレジットカードです。

このカードが作れるのは学生の時だけなので、学生の皆さんは今のうちに十分に活用してみましょう。

監修者コメント

日本では現金決済が多く、クレジットカードの利用率が先進国の中では低いのが現状です。

しかし、その中でも若い人ほどクレジットカードに抵抗がなく、ショッピング利用に期待ができるという点も、学生に審査が甘くなる理由のひとつです。