国内旅行をするなら、国内旅行に合ったクレジットカードを作った方が安心です。

専用のクレジットカードを作ることで、万が一旅先でケガや事故に遭っても、しっかり補償してくれる旅行保険付きのカードを選択するのが良いでしょう。

選び方のポイントや各カードのメリット・デメリットについても説明していますので、国内旅行用にクレジットカードの発行を考えている方は参考にしてみてください。

JALカード CLUB-Aゴールドカード |

ゴールドカードのため年会費はかかるが、日常使いでマイルがたまりやすく保険も充実。国内フライトをするならラウンジ利用も可能。ためたマイルで年1回の海外旅行を目指すこともできる。 |

リクルートカード |

宿泊予約サイト「じゃらん」でポイント還元率が高く、国内外の旅行傷害保険付き。ホットペッパーやホットペッパービューティーでも還元率が高いため、日常利用まで幅広くカバーできる |

ビューカード スタンダード |

Suicaの利用でポイントが高く、新幹線の切符購入で多くのポイントが返ってくるため、特に新幹線を利用した旅行が多い方におすすめ。国内旅行傷害保険も高めに設定されている。 |

目次

国内旅行好きにおすすめするクレジットカードの選び方

国内旅行だからこそ、万が一のときに備えられるクレジットカードを選びたいところです。

国内旅行向けのクレジットカードは以下のポイントを重視して選んでいきましょう。

- 付帯保険

- 年会費

- 利用付帯と自動付帯

- 優待サービス

- マイル or ポイント

付帯保険を確認する

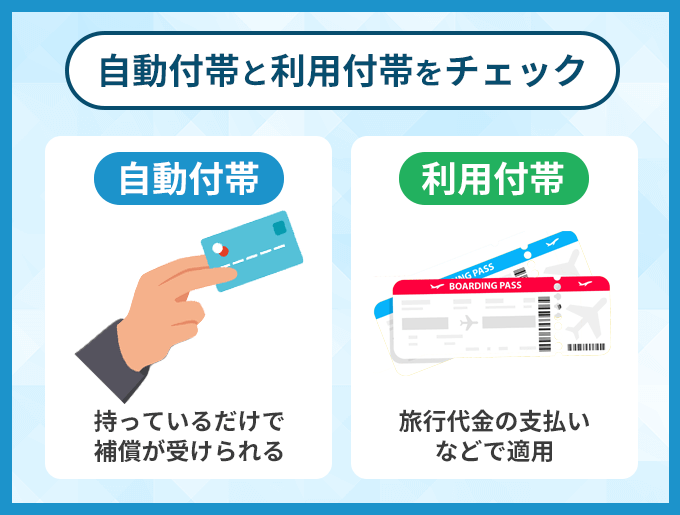

クレジットカードに付帯する旅行傷害保険は適用条件が「利用付帯」と「自動付帯」にわけられます。

国内旅行の場合、利用付帯としているところが多いため、旅行費をカード決済するかどうかで選ぶカードも変わります。

自動付帯:カードを持っているだけで保険適用対象

利用付帯の支払条件は公共乗用具でのカード支払いを条件としている企業が多いです。

旅行傷害保険以外では、ショッピング保険や会員保障制度、航空便遅延保険などもあります。なかでもショッピング保険は付帯しているとうれしい保険です。

買い物時の破損・盗難などに対応しており、破損させてしまった場合でも補償してくれるでしょう。

年会費とカードランクによる保険の手厚さ

年会費は一般的に有料の方が特典と付帯保険がリッチです。ゴールドカードと一般カードを比較すれば保険金額やカバーできるところも違います。

| カードランク | 年会費 | 特典 |

|---|---|---|

| 一般カード | 無料、安い | 付帯保険金額が低い 傷害による死亡・後遺障害のみ |

| ゴールドカード以上 | 高い | 付帯保険金額が高い 入院、手術費用付きもある |

一般カードで年会費が安くても付帯保険が充実していたり、会員優待が豊富にある魅力的なクレジットカードは存在します。

傷害保険以外の補償を確認する

旅行の保険は、海外と国内で付帯する内容が変わります。国内旅行保険であれば重視するのは以下の内容となります。

・手術保険金

・入院保険金

・傷害通院保険金

・航空機遅延費用

カードの付帯保険では死亡・後遺障害による最高金額の表示が多いため、保険が手厚く感じますが、実際は上記の内容に分かれています。

ケガや入院の費用までカバーされてるカードは手厚い保証の為、ゴールドカード以上である場合が多いです。一般カードでは「傷害による死亡・後遺障害」の補償のみのカードも多いため優待サービスや年会費と合わせて選んでいく必要があります。

付帯保険を重視して選ぶなら補償金額が多く、入院費、手術費などもカバーできるゴールドカード以上をおすすめします。

優待サービス

クレジットカードにはカード会社ごとに優待サービスが異なります。

Suica系カードなら新幹線のきっぷが安くなったり、チャージ機能が付いているものがあります。航空系カードやゴールドカードなら特定施設のラウンジが使えたりなどが挙げられます。

特定のお店で還元率がアップするカードや、ホテルやレストランで割引優待があるカードも存在します。

マイル or ポイント

飛行機を使う機会が多い方は、ポイントをマイルに交換できるものもうれしいポイントです。

JAL、ANAのカードならマイルがたまりますし、ビュー系のカードなら新幹線チケットやSuicaの利用で割引とポイントアップが狙えます。

「何を重視するか?」「移動手段は何か?」で、選ぶカードも変わるため、まずは旅行先から利用するお店や移動手段をリストアップしてみてください。

国内旅行好きにおすすめなクレジットカード

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】

※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

国内旅行でお得なおすすめのクレジットカードを紹介します。

上記の選び方を参考にしながら、自分に合ったクレジットカードを探してみてください。

JALカード CLUB-Aゴールドカード

JALカード CLUB-Aゴールドカード

カードの特徴

JALカードが発行する飛行機によく乗る方におすすめのクレジットカード。搭乗ごとにフライトマイルが+25%と高くなるのが特徴。付帯保険は自動付帯で家族特約もあるので家族旅行も安心。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 1.0% |

| ボーナス マイル |

入会搭乗:5,000 毎年初回搭乗:2,000 フライト:25% |

| 年会費 | 17,600円(税込) |

| 付帯保険 | 国内:5,000万円(自動付帯) 海外:最大1億円(自動付帯分:5,000万円) 家族特約あり ショッピング保険:300万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay(JAL Pay)、WAON、楽天Edy |

| ポイント | JALマイル |

| 申込条件 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETC・家族 |

- マイルが一般のJALカードの2倍たまる

- ビジネスクラス・チェックインカウンターの利用が可能でスムーズ

- 国内主要空港のラウンジが利用できる

- 日常のショッピングでもカードを使ってマイルをためられる

- ゴールドカードなので年会費は高め

- フライト利用者向けなカードでもある

| 最高補償額 | 5,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 5,000万円 |

| 入院保険金日額 | 10,000円 |

| 通院保険金日額 | 3,000円 |

| 手術保険金 | 40万円 |

国内旅行でも飛行機を利用する方や交通費や日常利用でもマイルを貯めて行きたい方におすすめのゴールドカード。

マイルが2倍たまる

JALカードは一般ランクだと還元率が0.5%ですが、CLUB-Aゴールドカードからは1.0%還元に上がります。

イオンやファミリーマート、ウエルシア、スターバックスなどのJALカード特約店の利用はポイントが2倍になりますので、100円のお買い物で2マイル貯まります。

優待が充実

ホテルニッコーでの割引やアーリーチェックイン、レイトチェックアウト、ホテル指定の料飲施設で5%割引など、特典が豊富にあります。

空港ではビジネスクラス・チェックインカウンターの利用ができるので、通常のカウンターの行列に並ばなくても済みます。

将来的に飛行機を利用した旅行を計画している人にもおすすめできるゴールドカードです。

ビューカード スタンダード

ビューカード スタンダード

カードの特徴

ビューカード スタンダードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントアップ!

| 発行会社 | ビューカード |

|---|---|

| 還元率 | 0.5% ※ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。 |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ポイント | JRE POINT |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

- Suicaオートチャージで1.5%還元

- 新幹線グリーン券購入は5%還元

- 通常のポイント還元率は0.5%と低め

- オートチャージはJR東日本のみ

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

| 入院保険金日額 | 3,000円 |

| 通院保険金日額 | 2,000円 |

| 手術保険金 | 入院保険金日額の10倍または5倍 |

ビューカード スタンダードは、空港までの新幹線や電車で便利なクレジットカードで、Suica機能が一体しているものも選ぶことができます。

新幹線のグリーン券は5%還元となり、新幹線予約サイトなら早めに予約することで「早割り」が適用されるので併せて利用するのがおすすめです。

JR東日本なら「えきねっと」、JR西日本なら「e5489」で割引予約が使えます。

ゴールドカードは旅行に最適

ワンランク上のビューカード ゴールドを選べば東京駅や空港のラウンジも無料で利用することができます。

こちらはポイント還元率が最大10%と非常に高くなっていますが、通常のビューカード スタンダードもお得に利用できる内容が盛りだくさんなので、使い勝手がよいでしょう。

優待店や年間利用額でもポイント還元

ポイントはSuicaを利用するだけでなく、駅ビルでの買い物やJR東日本運営の「JRE MALL」でも貯められます。最大3.5%還元されるので、普段の買い物で利用するとお得です。

また年間利用額に応じて、ボーナスポイントをプレゼントしてもらえるのも魅力的でしょう。利用額が多いほど、どんどんポイントがたまっていきます。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

国内・海外の旅行傷害保険付き

旅行保険や紛失時の補償も充実しており、国内・海外の旅行傷害保険は国内が最大1,000万円、海外が最大500万円になります。海外旅行より国内旅行の方が、保険金額が高いのは大きなメリットです。

補償内容も傷害死亡・後遺障害だけでなく、入院・手術・通院にも対応しているので、万が一のときでも安心です。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

- 年会費永年無料

- 基本ポイント還元率は1.2%

- じゃらんの宿泊先予約で3.2%還元

- 保険は自動付帯ではない

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

リクルートカードは、年会費永年無料で基本還元率ナンバーワンの1.2%を誇ります。

年会費無料にもかかわらず国内旅行の付帯保険が付き、リクルートグループでの利用がお得になるので「じゃらん」で宿泊先を予約すれば3.2%還元となります。

宿泊料金は高額になるケースが多いため、ポイントで返ってくるのは大きなメリットで。

2年目以降もずっと年会費無料で利用できるので旅行の後も使えますし、固定費や税金の支払いも1.2%で還元されるため大きな支払いに向いています。

旅行の頻度が高い方のために、国内外の旅行傷害保険が付帯しているのも特徴です。保険金額は(海外)最大2,000万円、(国内)最大1,000万円となっており、携行品の破損も対象になります。

ショッピング保険も付いているので、万が一リクルートカードで購入した商品が破損・盗難してしまった場合でも安心でしょう。

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 5,500円(税込) ※年間100万円以上利用で次年度以降永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 国内旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間最高300万円 |

| スマホ決済 | iD(専用)・PiTaPa・WAON Apple Pay・Google Pay・Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み対象 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 追加カード | 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

- 年間100万円利用で年会費永年無料

- ※最短10秒発行

- 対象のコンビニ・飲食店で※最大7%ポイント還元

- 基本のポイント還元率が低め

- 旅行傷害保険の補償内容が少ない

| 最高補償額 | 2,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 2,000万円 |

三井住友カード ゴールド(NL)は、ゴールドカードということでステータス性が高く、近年増えている「ナンバーレス」なデザインが特徴になります。

カードの裏面もサインパネルレスカードになっているため、個人情報の漏洩も防げるでしょう。

券面にはカード番号や有効期限が印字されていないので、カード情報の確認はVpassアプリが必要になりますが、簡単かつ安全性が高いため、はじめての方でも安心して持つことができます。

年会費は通常5,500円(税込)とゴールドカードとしては安く、※年間100万円利用で永年無料になります。ただし、条件に関係なく、初年度は5,500円(税込)がかかるので注意してください。

ポイント還元率は0.5%とそれほど高くありませんが、マクドナルド、セブン‐イレブンなど対象の飲食店でスマホタッチ決済を行うと※最大7%ポイント還元が最大の魅力です。

旅行傷害保険は国内・海外問わずどちらにも対応しているので、旅行好きには大きなメリットでしょう。旅行をしなくなったら下記の「選べる無料保険」のプランを変更することもできます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

・弁護士安心プラン

・スマホ安心プラン

・日常生活安心プラン

・ケガ安心プラン

・持ち物安心プラン

ほかにも、年間最高300万円までの「ショッピング補償」も付いてきます。

三井住友カード※最短10秒 ※7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元】

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

楽天プレミアムカード

楽天プレミアムカード

カードの特徴

年会費が11,000円(税込)と高めですが、特典内容が充実。楽天市場でのポイント還元率(SPU)が+4倍と高く、年間を通じて楽天で多く買い物をする方には非常にお得。プライオリティ・パスが付帯しており、海外旅行や出張が多い方にとっては非常に魅力的。

| 発行会社 | 楽天銀行株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB、Americanexpress |

| ポイント還元率 | 1.0%~3.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外旅行保険:最高5,000万円 国内旅行保険:最高5,000万円 ショッピング保険:海外/国内300万円 |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | 楽天ポイント |

| 入会資格 | 20歳以上、本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード:年会費無料 家族カード:年会費500円 |

- 楽天グループの利用で5%還元

- 楽天トラベルでポイント3倍

- 国内旅行傷害保険は最大5,000万円

- 年会費が高い

- 実店舗でのポイント還元率は1.0%

| 最高補償額 | 5,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 5,000万円 |

| 入院保険金 | 日額5,000円 |

| 傷害通院保険金 | 日額3,000円 |

楽天プレミアムカードは、楽天市場では5%還元になり、楽天トラベルの利用では3%が還元されます。

国内空港ラウンジを無料で利用できるプライオリティ・パス会員カードを無料で発行できますし、世界148カ国にある1,300カ所以上の空港ラウンジも無料で利用可能です。

トラベルデスクも用意されているため、国内外問わず観光情報やレストラン・ツアーの予約なども電話一本で済みます。

年会費11,000円が必要になり、家族カード発行は550円かかりますが手厚いサービスと付帯保険も充実したカードです。

補償金額は最大5,000万円、入院・手術・通院にも対応しています。海外旅行保険も適用されるだけでなく、動産総合保険やセキュリティ対策も抜群です。

ポイント還元を上げるコースを「楽天市場コース」「トラベルコース」「エンタメコース」の3つから選択できるため利用用途に応じて選択すると良いでしょう。

ANA JCB カード

ANA JCB カード

カードの特徴

ANA JCB カードは、ANAマイレージクラブの機能はもちろん、搭乗時にはボーナスマイルもたまり、普段のショッピングで貯めたポイントも航空会社のマイルに交換できるマイルを貯めたい方におすすめのカード

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 0.5% |

| ボーナス マイル |

入会・継続:1,000マイル フライト:10% |

| 年会費 | 2,200円(税込)初年度無料 |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内航空:最高1,000万円(自動付帯) ※航空機搭乗中、飛行場構内のみ保険適用。家族特約あり 国内・海外航空機遅延保険 ショッピングガード保険(海外):最高100万円 |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Oki Dokiポイント、ANAマイル |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した継続的な収入のある方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費1,100円) |

- マイル+Oki Dokiポイントがたまる

- 国内外の旅行傷害保険が自動付帯

- 2年目以降は年会費がかかる

- マイル移行は手数料が必要になる

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

※国内旅行保険は、航空機搭乗中、飛行場構内のみ保険適用となります。

ANAカード(一般カード)は、マイル+Oki Dokiポイントの2種類のポイントが貯められるクレジットカードです。

マイルは、ANAマイレージクラブのポイントがたまり、ANA航空機を利用すると100円、または200円につき1ポイント付与され、提携店や商品利用でもポイントが加算される仕組みになっています。

年会費は2,200円ですが、初年度のみ無料になるため、支払うのは2年目以降になります。また満18歳以上の高校生以外であれば、誰でも持ちやすいのも魅力的でしょう。

ただし還元率に関しては、0.5%とそれほど高くありません。限度額も10~80万円と低めなので、メインカードというより、サブカードとして使うのがおすすめです。

旅行傷害保険は国内旅行・海外旅行傷害保険が自動付帯しており、国内旅行の場合は航空機搭乗中、飛行場構内のみとなりますが最大1,000万円まで補償してくれます。

JAL JCBカード

JAL普通カード

カードの特徴

JALカードが発行するベーシックなクレジットカード。15歳以上18歳以下の高校生のお子さま向けに家族カード発行可能。年会費をあまりかけずにクレジットカードを使ってマイルを貯めたい人におすすめ。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 0.5% |

| ボーナス マイル |

入会搭乗:1,000 毎年初回搭乗:1,000 フライト:10% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内:最高1,000万円(自動付帯) アメックスは最高3,000万円で家族特約付き ショッピング保険:最高100万円 |

| 電子マネー スマホ決済 |

WAON、楽天Edy、SMART ICOCA、モバイルSuica Apple Pay、GooglePay(JCBのみ) |

| ポイント | JALマイル |

| 申込条件 | 18歳以上(高校生を除く)の日本に生活基盤のある方で、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード、家族カード(年会費1,100円) |

- マイルがたまりやすい

- 国内外の旅行保険が自動付帯

- 基本のポイント還元率は0.5%

- 年会費は初年度のみ無料

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

JAL普通カードは、豊富な機能とサービスを兼ね備えているクレジットカードです。高校生を除く、18歳以上の安定継続した収入があれば持つことができ、保険の手厚いアメックスの発行も可能です。

年会費は初年度のみ無料(本会員2,200円・家族会員1,100円)ですが、提携ブランドもJCB・Visa・Mastercardと多く選択肢が幅広いでしょう。

「普通カード」と聞くと、一般的なクレジットカードと大差がないように思われがちです。しかし、JALカードに至っては、旅行傷害保険が付帯していたり、Visaを選ぶとメリットが増えたり、割引サービスが充実しているなど、うれしい特典が充実しています。

国内外の旅行傷害保険が自動付帯

旅行傷害保険の補償額は最高1,000万円、海外旅行には年間限度額100万円で救援者費用も付いてきます。補償内容は傷害死亡・後遺障害のみになりますが、JALアメックスを利用すると、最高3,000万円まで補償されるなど、選択次第で十分な補償が受けられます。

ANAカードと違い航空機や空港限定の旅行傷害保険ではありません。

機内や空港で割引

機内販売割引や当日予約・変更が可能な割引、国内空港店舗・空港免税店割引など、旅行にうれしいサービスが揃っています。

一方で、年間の旅行が少ない方には少々不向きです。また、ポイント還元率も通常0.5%と低めなので、一度に多くのポイントを獲得したい方はJALカードであればゴールドカード以上をおすすめします。

ラグジュアリーカード

LUXURY CARD(ラグジュアリーカード)Titanium Card™

カードの特徴

最高のステータス性を誇るカード。カード自体がチタン金属でできており、人前で使いたくなるかっこいいカードを求める方におすすめです。dポイント、PeXへポイント交換可能。JAL、ANA、ハワイアン航空、ユナイテッド航空のマイルへ交換可能

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 55,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最大1億円(利用付帯) ショッピングガーディアン保険:最大300万円 |

| スマホ決済・電子マネー | Apple Pay、QUICPay、モバイルSuica、PASMO、PayPay、d払い、楽天ペイ、au PAY、Google Pay |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | 家族カード 16,500円(税込)、ETCカード(無料) |

- 最上級のステータス性

- 国内旅行傷害保険最大1億円

- いつでも連絡可能なコンシェルジュ

- 年会費が高い

| 最高補償額 | 1億円 |

|---|---|

| 傷害による死亡・後遺障害 | 1億円 |

| 入院保険金 | 1⽇あたり5,000円 |

| 通院保険金 | 1⽇あたり3,000円 |

| 航空機遅延費用 | 乗継遅延費⽤ ・出航遅延、⽋航、搭乗不能費⽤ ・受託⼿荷物遅延費⽤ ・受託⼿荷物紛失費⽤ |

ラグジュアリーカードは、ブラッシュドステンレス加工されている金属製のカードで、裏面にはカーボン素材を使用しているため耐久性に優れています。

ポイント還元率は1.0%で200円の利用ごとに2ポイントが付与されます。

年会費は5万5,000円(税込み)となっていますが、最高1.2億円の付帯保険や空港ラウンジの無料利用、専属秘書のように利用できるコンシェルジュなどサービスが手厚いクレジットカードとなっています。

国内外の旅行に使え、ステータス性も高く、国際ブランドもMastercardでは最高峰のワールドエリートMastercardとなっています。

QUICPayの利用やモバイルSuicaへのチャージでも1%還元となるので電子マネーの利用にも適しています。固定費の支払いでもポイント還元率が変わらないため、全ての支払いで還元率を固定したい方にもおすすめのクレジットカード。

ビックカメラSuicaカード

ビックカメラSuicaカード

カードの特徴

JR東日本100%子会社の株式会社ビューカードが株式会社ビックカメラと提携して発行するカード。Suicaの利用の場合の還元率は1.5%、ビックカメラでの利用で最大11.5%還元になる

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 通常1.0%(ビックカメラでは最大11.5%) |

| 年会費 | 524円(税込)初年度年会費無料 年1回利用で無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) |

| スマホ決済 | Suica、Apple Pay、Google Pay |

| ポイント | JRE POINT・ビックポイント |

| 入会条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方はお申込みいただけません。 |

| 追加カード | ETCカード 年会費524円、家族カード 年会費524円 |

- Suicaオートチャージ可能

- ビックカメラの還元率は最大11.5%

- ビックポイントとJRE POINTで分散する

- 定期券一体型は発行できない

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

| 入院保険金日額 | 3,000円 |

| 通院保険金日額 | 2,000円 |

| 手術保険金 | 入院保険金日額の10倍または5倍 |

ビックカメラSuicaカードは、ビックカメラの利用に特化したクレジットカードです。クレジットカード+Suica+JRE POINTがひとつになっており、国際ブランドもVisaもしくはJCBから選ぶことができます。

メリットは、とにかく還元率が高いことです。ビックカメラで買い物をすると、基本10%ビックポイントが、さらにチャージしたSuicaで支払うと最大11.5%ポイントが付与されます。

Suicaでの還元率は、チャージで最大1.5%、Suicaで買い物をすると10%のビックポイントが獲得できますが、ほかの方法で利用した場合、最大ポイントの付与ができないので注意してください。

また、電車や駅ビルでもポイントがたまる仕組みになっています。JR東日本運営の「JRE MALL」を利用するだけでも最大3.5%が付与されるため、ポイ活をしている方には最適な1枚です。

もちろん、たまったポイントはSuicaにチャージしたり、幅広い商品と交換できたり、使い道もたくさんあります。そのうえ年会費初年度のみ無料、年1回の利用で2年目以降も無料になるので、非常にお得なクレジットカードでしょう。

きっぷや旅行商品をビューカードで購入すると対象となり、補償額は、国内旅行で最高1,000万円、入院・手術・通院も対象になります。

海外旅行傷害保険は最高500万円なので、国内旅行の方がしっかりサポートしてくれるのもうれしいでしょう。

dカード

dカード

カードの特徴

NTTドコモが手がける還元率1.0%で年会費永年無料のクレジットカード。d払いの支払い方法をdカードに設定してd払いを行うことでポイントカード提示不要。

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯)29歳以下限定 海外:最高2,000万円(利用付帯)29歳以下限定 |

| スマホ決済 | iD、Apple Pay、Google Pay(d払い) |

| ポイント | dポイント |

| クレカ積立 | マネックス証券 |

| 入会資格 | 満18歳以上であること(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費550円(税込)初年度無料、年1回利用で次年度無料 |

- ドコモユーザーがお得

- 特約店を利用すると1.0%以上還元

- 旅行傷害保険は29歳以下とゴールドのみ

- 携帯料金の支払いはポイント進呈対象外

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

| 入院保険金 | 3,000円(日額) |

| 通院保険金 | 1,000円(日額) |

| 賠償責任 | 最高2,000万円 |

| 手術給付金 | 入院保険金日額の5倍または10倍 |

| 国内航空便 遅延費用特約 |

乗継遅延、手荷物遅延、手荷物紛失、出航遅延・欠航 |

dカードは、VisaもしくはMastercardから選べるクレジットカードです。1回払いはもちろんのこと、2回払いやリボ払いもでき、電子マネーiDも一体になっています。ドコモユーザーに特化した特典・サービスが付いていますが、ドコモユーザー以外でも問題なく利用できます。

dカードの魅力は、ポイントがたまりやすい・サインやチャージ不要・ポイント確認がらくらく、などが挙げられます。

ただし、d払い・電子マネーチャージ・キャッシング返済金など、一部の支払いはポイント付与の対象外になるので注意してください。

さらに、カードでも携帯でも電子マネーが使えるため、無駄がありません。そのため、万が一財布を忘れてしまった場合でも、安心して買い物ができるでしょう。貯めたポイントは「dカードアプリ」を使って簡単に行えるので、キャンペーン情報や期間限定ポイントなどの確認も楽です。

旅行傷害保険は29歳以下、もしくはdカード GOLD向けになるので注意が必要です。国内旅行をする機会が多い方は、ゴールドカードにしておくと、傷害保険は最大5,000万円(29歳以下は最大2,000万円)、航空便遅延費用特約も利用できます。

ライフカード<旅行傷害保険付き>

ライフカード<旅行傷害保険付き>

カードの特徴

旅行保険付きのスタンダードなライフカード。初年度年会費無料で翌年度以降は1,375円(税込)となる。ライフカードの基本スペックを搭載しているためメインカードにも。

| 発行会社 | ライフカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 1,375円(税込)初年度無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(自動付帯) シートベルト傷害保険 |

| 電子マネー スマホ決済 |

楽天Edy、モバイルSuica、iD Apple Pay、Google Pay |

| ポイント | LIFEサンクスポイント |

| 申し込み条件 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方。 |

| 追加カード | 家族カード 年会費440円初年度無料 ETCカード 年会費1,100円 利用無料 |

- 年間利用額に応じてポイントがアップ

- シートベルト傷害保険が自動付帯

- 基本の還元率が0.5%

- 2年目から年会費がかかる

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

ライフカード<旅行傷害保険付き>は、その名のとおり旅行傷害保険が付いたクレジットカードです。国内外問わず適用され、年会費は初年度のみ無料、ショッピングがキャッシングに便利な1枚になります。また、Mastercard・JCB・Visaの国際ブランドに対応しているので、世界中の加盟店で利用でき、充実した会員特典が受けられます。

旅行傷害保険は、旅行中に起きたケガや事故に備えた保険です。万が一トラブルが起きた際に、最大,000万円補償してくれるので、傷害死亡・後遺障害の場合でも安心でしょう。ただし、国内旅行と海外旅行では補償内容や金額が異なるため、事前に確認する必要があります。

補償内容は、海外・国内で異なります。海外旅行の場合、傷害死亡・後遺障害のほか、傷害治療や疾病治療費用、救援者費用なども含まれます。補償内容によって保険金額は異なりますが、自動付帯なのでクレジットカードを発行すると、自動的に加入したことになります。

国内旅行は傷害死亡・後遺障害のみ補償され、最大保険金額は1,000万円と海外旅行に比べると少なめです。また、宿泊施設や公共交通機関などをクレジットカードで支払う必要があるでしょう。そのほかにも、シートベルト傷害保険やカード紛失・盗難による不正使用の損害も補償されます。

年会費は初年度無料、2年目以降は1,375円が発生します。家族会員も440円の年会費がかかるので注意してください。

アメリカン・エキスプレス®・グリーン・カード

アメリカン・エキスプレス®・グリーン・カード

カードの特徴

世界No.1のステータス性と言われるカードで、一般カードでもゴールドカード並の海外旅行サービスが特徴。年2回開催されるユニバの会員様限定貸切ナイトに応募可能

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 月額1,100円(税込) |

| 付帯保険 | 国内:最大5,000万円(利用付帯) 海外:最高5,000円(利用付帯) ショッピング保険:最高500万円 |

| スマホ決済 | Appl Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード 発行手数料935円 家族カード 月額550円 |

- 月額制で利用できる

- 旅行傷害保険が最大5,000万円

- ポイント還元率は低め

- 日本では使えない店舗が多い

| 最高補償額 | 5,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 5,000万円 |

アメリカン・エキスプレス®・グリーン・カードは、アメックスカードのなかでも一般カードに含まれます。そのため、はじめてアメックスカードを持つ方に適しており、ステータス性の高いカードのなかでは使い勝手がよいのが特徴です。

目印は、グリーンのデザインになります。ひと目でアメックスだと分かる券面は、中央にカード番号が記載されています。

もともと年会費13,200円でしたが、現在は月額制に変更されており、毎月1,100円から利用できます。このサービスは2022年9月より適用されていますが、気軽にアメックスグリーンを持ちたい方に最適でしょう。

また、ステータス性の高いクレジットカードということで、付帯している特典やサービスも充実しています。たとえば旅行傷害保険は、最大5,000万円まで補償されます。この保険金額は国内・海外どちらも同様で、一般カードでありながらこの金額は非常に大きなメリットになります。

旅行の保険以外にも、スマホの故障・水漏れを補償するものやショッピング補償、オンライン上での不正利用補償など、さまざまな補償に対応しています。同じ一般カードでも、ほかにはない内容がアメックスグリーンならではでしょう。

一方で、ポイント還元率は0.3%~1.0%とそれほど高くありません。

Vポイントカード Prime

Vポイントカード Prime

カードの特徴

日曜日に利用することで還元率が1.5%に上昇する。リボ払いの利用では2.0%還元。年に1回でも利用があれば翌年年会費無料なので実質無料で利用可能。

| 発行会社 | CCCライフパートナーズ株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 1,375円(年1回以上利用で翌年度無料) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 18歳以上(高校生、海外在住の方は不可) |

| 追加カード | ETCカード(年会費無料) |

- 入院、通院、手術保険金あり

- 年に1回でも利用があれば翌年年会費無料

- 日曜日は1.5%還元

- 国際ブランドはMastercardのみ

| 最高補償額 | 1,000万円 |

|---|---|

| 傷害による死亡・後遺障害 | 1,000万円 |

| 入院保険金日額 | 5,000円 |

| 通院保険金日額 | 3,000円 |

| 手術保険金 | 20万円 |

Vポイントカード Primeは、TSUTAYAが発行しているポイ活に最適なクレジットカードです。新規申込やキャンペーンでのポイント獲得はもちろんのこと、ポイント還元率も1.0%なので、ポイントがどんどんたまります。

毎週日曜日は基本還元率が1.5%に上昇

さらに、毎週日曜日に利用すると1.5%、リボ払いにすると2.0%といった特典も付いています。

いたるところでポイントが貯められるので、ポイ活をしている方にはもってこいな1枚でしょう。賢く利用すれば、月間1,100円相当・年間13,200円相当のポイントがたまるのも夢ではありません。

年会費は初年度のみ無料ですが、年に1回でも利用すれば翌年も無料になり、利用がない場合は1,375円がかかります。

他カードにはない入院・手術・通院が補償

国内旅行の補償額は最大1,000万円、補償内容も傷害死亡・後遺障害・入院・手術・通院と幅広く対応しているので安心です。利用付帯にはなりますが、しっかり補償してくれるのでうれしいでしょう。

一方で海外旅行に関しては、補償額が最大2,000万円になります。補償内容も充実しており、疾病治療や救援者、携行品損害などにも対応してくれます。

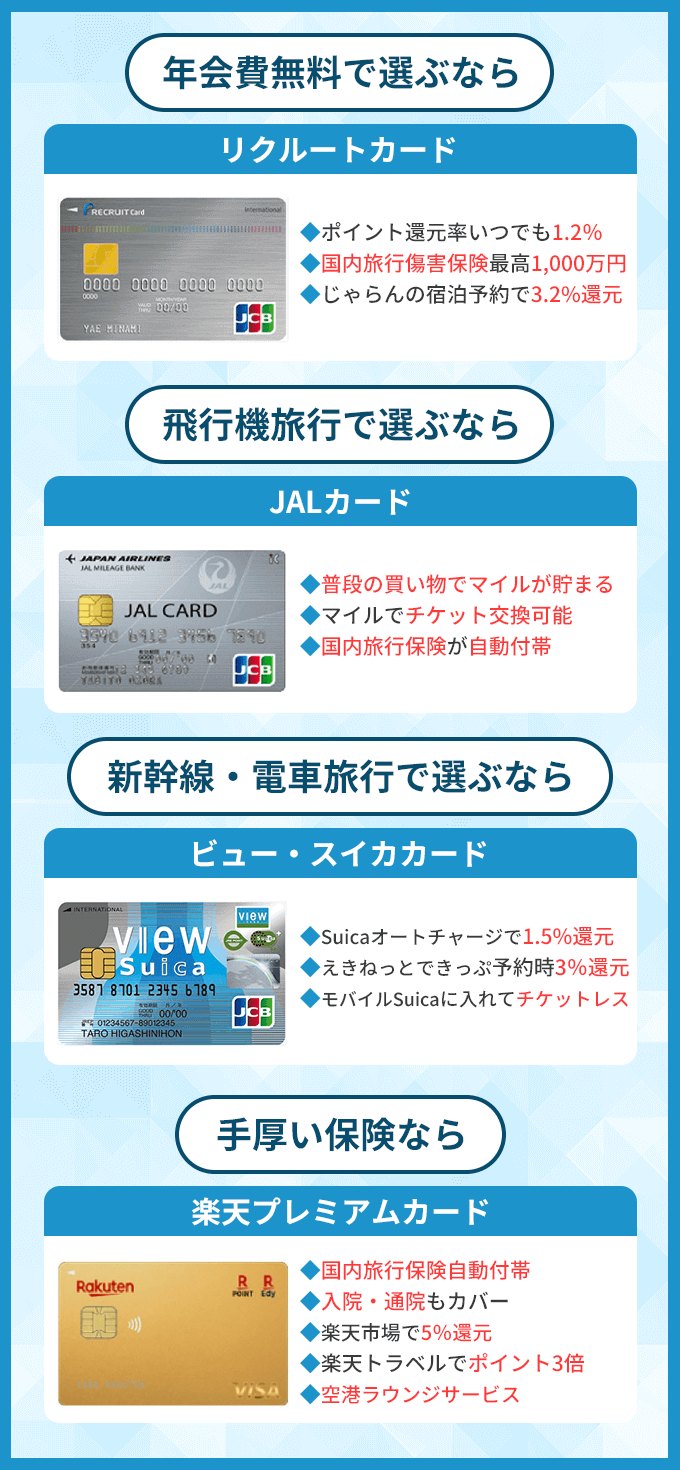

悩む方へ厳選4枚

国内旅行におすすめなカード

- リクルートカード:保険付き、高還元だから宿泊予約と普段使いでお得

- JALカード:飛行機を利用するならマイルでお得

- ビューカード スタンダード:新幹線、電車を利用しての旅行におすすめ

- 楽天プレミアムカード:すべてをカバーできて旅行後の利用もお得

飛行機や新幹線利用など、どんな旅行をするかによって更に厳選したカードを紹介しています。

以下からは保険の内容や旅行用カードのメリットデメリットをお伝えしていきます。

クレジットカードの国内旅行保険の利用付帯と自動付帯の違い

ここでは、「国内旅行傷害保険」自体の解説と「利用付帯」と「自動付帯」について詳しくお話していきます。

旅行前に知っておきたい方は参考にしてください。

国内旅行傷害保険とは

国内旅行傷害保険とは、国内旅行の際に発生するトラブルを補償するサービスです。たとえば、旅先でのケガや事故、宿泊施設の火災などが挙げられます。

自身によって起きたケガ・事故はもちろんのこと、ツアーバスや宿泊施設など、他者によって起きたケガ・事故にも対応しており、保険金額はカード会社によって異なります。また、補償内容・補償対象についても、クレジットカードのランクで変わってきます。

一般的な補償内容は、傷害死亡・後遺障害・入院/通院・手術などが挙げられます。なかには適用条件が設けられているものもありますので、申込前にあらかじめカード会社の保険適用条件を確認しておくと安心です。

利用付帯と自動付帯の違い

国内旅行傷害保険は、ほとんどが「利用付帯」になります。

利用付帯

利用付帯とは、カード会社が定めた保険適用条件を満たした方のみ利用できるもので、基本的には「旅行代金(ツアー料金や交通費など)を対象のカードで支払い」した場合に適用されます。

保険適用のカード決済には以下のような支払いがあります。

利用付帯の保険適用支払い例

・電車

・バス

・タクシー

・航空機

・船舶

・宿泊施設

保険適用外の支払い例

・バスの定期券・回数券

・自家用車のガソリン代・高速道路料金・空港の駐車場料金

・レンタカー料金

ホテルや旅館の宿泊料金に関しては、火災・破裂・爆発による傷害事故に限定されるなど、カード会社によって条件は異なります。

カード発行前に確認しておくと良いいでしょう。

自動付帯

自動付帯は、クレジットカードを発行すると自動的に保険が付帯されます。主に海外旅行が対象になるため、国内旅行にはほとんど付いていませんが、利用付帯とは違いクレジットカードを所持しているだけで付帯されます。

そのため、別途加入したり、条件を満たしたりする必要がありません。要するに、それぞれの違いとは、クレジットカードを発行するだけで自動的に付帯されるものと、条件を満たして付帯されるものということになります。

利用付帯の場合の対処法

利用付帯は条件を満たして使える保険なので、万が一旅先でトラブルに遭ってもすぐには対応してもらえません。そのため、ひとりで旅行をした際は注意が必要です。

少しでもスムーズに補償を受けるためには、利用条件を満たす・保険のしおりを見る・すぐに連絡する、この3つをチェックしておきましょう。

まず「利用条件を満たす」には、各カード会社が定める条件を調べます。基本的に交通費は含まれないので、利用した公共交通機関の領収書やレシートは全部取っておくと安心です。また、パッケージツアーを使わず自分たちで手配するのもよいでしょう。

保険のしおり

「保険のしおり」はカード会社が発行しているもので、公式ホームページからも確認ができます。しおりには保険金が受け取れる範囲や金額、請求する手続きなどが記載されており、トラブルが発生したときに参考になります。

また、トラブルに遭ったら、すぐに医療機関に連絡することも大切です。国内旅行は海外旅行よりも細やかなサポートが受けられますが、スムーズに対応してもらうためにも、連絡先をメモしておくと安心です。もちろん、カード会社への連絡も忘れずに行っておきましょう。

海外旅行保険に比べ付帯しているカードが少ない

一般的に、旅行保険の付帯は海外旅行がメインです。そのため、国内旅行保険が付帯しているクレジットカードは少なく、付帯していたとしても「利用付帯」がほとんどになります。

なぜ海外旅行保険の付帯が多いのかというと、知らない土地の方がケガや事故、トラブルに巻き込まれる危険性が高いのと、アメリカなどでは日本の10倍ほどの医療費がかかるからです。

国内は医療機関も整っており、万が一ケガ・事故に遭っても比較的すぐに対応してもらえます。海外旅行ではそれが難しいため、もしものときに備えて、付帯しているクレジットカードが多いというわけです。

国内旅行用に新しくクレカを作るメリット・デメリット

ここでは、国内旅行用にクレジットカードを作るメリット・デメリットについて解説します。

カードごとに特典が受けられる

クレジットカードには枚数制限がないため、何枚所有しても問題ありません。そのため「○○用」というように、シーンに合わせて使い分ける方もいます。

しかし、作りすぎてしまうと、かえってデメリットになってしまうので、クレジットカードは2~3枚でおさえておくのがベストです。平均所有枚数も約2.9枚と言われていますから、多くても3枚でおさえておくようにしましょう。

クレジットカードを複数持ちするメリットは、カードごとに特典や割引サービスが受けられたり、万が一盗難・破損した場合でも代わりのクレジットカードがあったりすることです。国内旅行用に作っておくと、旅行ならではのサービスが受けられるでしょう。

アプリ決済ができると旅行に役立つ

国内旅行用にクレジットカードを作るなら、いかに国内旅行に特化しているかが重要になります。たとえば、保険が充実していたり、交通機関や宿泊施設での割引サービスが利用できたりするなどが挙げられます。

リクルートカードは「じゃらん」、楽天カードは「楽天トラベル」など、特定の予約サイトを利用するとポイントアップや高還元率になるところもありますので、旅行をすることでお得になるものを選ぶとよいでしょう。

クレジットカードのデザインにこだわりたい方は、豊富なデザインから選べるものやランクの高いものもおすすめです。アプリ決済ができるものなら、万が一クレジットカードを忘れても旅先で使用できます。

国際ブランドを使いわけられる

普段使いのクレジットカードと異なる国際ブランドにすることで、各種サービスが受けられるのもメリットです。

日本で主流の国際ブランドはJCB、Visa、Mastercardになります。

買い物をしたい店舗で普段使いのクレジットカードが使えない場合にも役に立ちます。おすすめはVisaとMastercardの2枚持ちですが、ほかの国際ブランド+VisaもしくはMastercardでもOKです。

作りすぎるとデメリットになる可能性が

ただ作りすぎてしまうと管理が大変になるため、注意が必要です。年会費有料のクレジットカードなら維持費もかかりますし、何よりメインカードの利用枠も増やしにくくなります。

一般カードの場合は、年会費がかかるといっても相場1,000円前後、高くても3,000円ほどですが、枚数が増えると当然高くつきます。どんなにコストが安いクレジットカードでも、普段使い+国内旅行用の2枚だけにおさえるようにしましょう。

国内旅行保険の種類と保険金の解説

国内旅行保険は、自身のケガ・事故の補償はもちろんのこと、他者への賠償責任補償や携行品の破損・盗難の補償など、さまざまなサービスが受けられます。クレジットカードによって、補償内容・補償対象が異なるため、申込前に確認しておくと安心です。

ここでは、国内旅行保険の種類と保険金について解説します。

補償の範囲

自身もしくは他者へのケガ・事故をはじめ、携行品類や事故の救援者費用も補償範囲になります。

国内旅行なので「加入しなくてもよい」と思われがちですが、万が一に備えることはとても大切です。また、費用も1,000円程度とそれほど高くないので、ケガ・事故のリスクを考えると、加入しておいた方が安心でしょう。

ちなみに、ケガをした場合は入院・通院・手術の補償が受けられます。家を出てから帰宅するまでが対象になるため、行き帰りにケガをしてしまった場合でも補償してくれます。とくに旅行中にケガをしてしまうと、多額の保険金が支払われます。

ほかには、他人への賠償や携行品類、事故の救援者費用も補償範囲に含まれます。

自分がケガ・事故に遭ってしまった場合

旅先での突然のケガ・事故には、死亡・後遺障害・入院/通院・手術に対する保険金が支払われます。

死亡保険金は事故が発生した日から180日以内を対象に、死亡・後遺障害保険金の全額支払われることになります。後遺障害保険金も同じ期間が対象になり、程度に応じて4~100%が支払われます。

入院保険金・通院保険金は、日額に入院/通院した日数を乗じた金額が、手術保険金は公的医療保険制度に基づいて医科診療報酬点数表によって決まります。また、入院が必要になる手術には日額の10倍、入院中以外は日額の5倍となっています。

他者にケガを負わせてしまった場合

一方で、他者にケガを負わせてしまった場合や携行品類を破損してしまった場合は「賠償責任補償」が適用されます。たとえば、レジャースポーツでぶつかってケガをさせてしまったケースや土産売場で棚の商品を破損させてしまったケースなどが挙げられます。

ただ故意によるケガや災害による事故、心神喪失による事故など保険金が支払われないケガや事故もあるので注意してください。

携行品の破損や盗難の補償

携行品とは、他者が所有しているものを指します。店の商品や被保険者の所有物というとわかりやすいかもしれません。突然の事故によって破損してしまった場合、携行品1つあたり上限10万円が支払われます。ただし、乗車券や通貨など物によっては5万円になるので注意してください。

盗難やぶつかって物を破損してしまうと、免責金額として1事故につき3,000円を支払うことになります。補償対象に含まれない携行品もあるので、事前に確認しておきましょう。

そのほかの補償

ケガや事故、携行品の破損・盗難以外にも、飛行機や船舶が遭難した場合に救援者費用として保険金が支払われます。ただし条件がありますので、すべての人が対象になるわけではありません。

また保険金も、山岳登はんを除く捜索救助費用や現地前野救援者往復交通費など限られているので、きちんと確認しておきましょう。飛行機が欠航した場合は、航空機欠航・着陸地変更などによる宿泊費用が補償されます。

国内旅行の保険は利用付帯が基本

覚えていてほしいのは、国内旅行の保険は基本的に「利用付帯」が多く、クレジットカードで旅行代金などを支払わないと適用されません。

なかには自動付帯のクレジットカードも存在しますが、ほとんどが利用付帯だと考えておいてください。心配な方は、利用付帯と自動付帯それぞれのクレジットカードを持つのもひとつの手段でしょう。

利用付帯には次のような利用が必要になります。

公共交通乗用具の利用:航空機、船舶(定期便)、高速バス、タクシー(無許可タクシーは対象外)、路線バス、トロリーバス、モノレール、ケーブルカー、リニアモーターカー、電車(いつ、どの区間に乗車し、その料金がいつ決済されているかを明確に証明できる場合のみ対象)等

旅行の際に利用する公共交通乗用具を対象のクレジットカードで料金を決済しなければいけません。

宿泊中の事故:火災や地震・台風などの天災、破裂などを指し、クレジットカードで旅館・ホテルの代金を支払うこと、カード決済で予約をすることが求められます。

宿泊でのトラブルは、募集型企画旅行(パッケージツアー)に参加した際も対象になります。この際も、代金をクレジットカードで支払う必要があるでしょう。

複数枚持つうえでの注意点

クレジットカードは、複数枚持っていれば保険金が増えるわけではありません。そこを勘違いして何枚も所有してしまうと、維持するのが厳しくなってしまいます。

たとえ同種の保険でも、実損額の支払いになります。とくに自動付帯の場合、増額すると考える方がいますが、複数枚のクレジットカードを持っていても保険金額が増えることも合算されることもありません。

自動付帯のクレカを3枚持っていた方が200万円の治療をした場合、最も高い金額を限度として、それぞれの保険から按分して保険金が支払われます。

Bカード:50万円

Cカード:50万円

上記のようなイメージとなりますのでカードの作りすぎに気をつけて国内旅行に適したクレジットカードを発行しましょう。

国内旅行でのクレジットカード利用に関する疑問点

国内旅行でのクレジットカード払いに関するよくある質問をいくつかまとめました。

クレジットカード払いに関わる不安はここで解決しておきましょう。

国内旅行保険が適用される時間帯について

契約期間の初日0時から、末日の24時までとなります。旅行を目的とした保険なので、家を出発しないことには補償されません。また、末日24時になる前の場合に帰宅すると、保険期間が終了になるので注意してください。

日帰り旅行でも加入できますか?

保険会社によっていろんなプランがあるので、日帰り旅行に対応しているクレジットカードも存在します。ただほとんどの場合、1泊2日のプランと併用になるため、長期プランと比べると保険料は割高になります。

メインカードとサブカードの決め方を知りたい

国内旅行用のクレジットカードは、メインカードとしてではなくサブカードとして使用するのがおすすめです。というのも、普段使いのクレジットカードに比べると利用頻度が低く、効率よくサービスを受けられないからです。サブカードはメインカードでは補えないサービスが付帯しているものだと、なおよいでしょう。

国内旅行には付帯保険が充実したカードがおすすめ

国内旅行に役立つクレジットカードを紹介してきましたが、なかでも「楽天プレミアムカード」「JALカード」は付帯保険が充実しており、ポイントやマイルも貯めることができます。

旅行プランをお店で決めるときは、旅行保険の加入を進められますが、クレジットカードに付帯保険が付いていれば新規で加入する必要はありません。

また、今回のテーマに最適な特典・サービスが盛りだくさんなのもうれしいところです。万が一のときでも助かります。

単体で使ってもよいですし、ほかのクレジットカードと組み合わせて使ってみるのもよいかもしれません。

国内旅行におすすめなカード

- リクルートカード:保険付き、高還元だから宿泊予約と普段使いでお得

- JALカード:飛行機を利用するならマイルでお得

- ビューカード スタンダード:新幹線、電車を利用しての旅行におすすめ

- 楽天プレミアムカード:国内空港ラウンジ無料、楽天トラベルでポイント3倍、入院・通院保険つき