18歳は、高校生と大学生・フリーター、社会人に分けられるため、すべての18歳がクレジットカードを作れるわけではありません。

また、一般的なクレジットカードとは違い、限度額も低く設定されています。その点もしっかり理解したうえで申込みましょう。

今回は、18歳・19歳(新成人)におすすめのクレジットカードを紹介します。クレジットカードの選び方やメリット・デメリットも解説していますので「自分名義のクレジットカードが欲しい!」という方は、ぜひ参考にしてみてください。

18歳に人気のカード

- SAISON CARD Digital:最短5分発行、セゾングループで割引優待

- 三菱UFJカード:対象のコンビニ・コカ・コーラ自販機などで5.5%還元

- 楽天カード:楽天市場で還元率3.5倍、基本還元率1.0%

目次

18歳・19歳(新成人)におすすめしたいクレジットカード

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

18歳・19歳(新成人)でも利用できる、お得なおすすめのクレジットカードを紹介します。

これから紹介する選び方を参考にしながら、自分に合ったクレジットカードを探してみてください。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済・電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費550円 利用無料) 三井住友カードWAON、PiTaPaカード |

- ※最短10秒でカード番号発行

- 対象のコンビニ・飲食店で※7%還元

- 「家族ポイント」サービスで最大12%還元

- 基本の還元率は0.5%と低め

三井住友カード(NL)は、年会費永年無料・ポイントがたまりやすい・ナンバーレスで安心安全などの特徴を持ったクレジットカードです。

三井住友が発行しているカードのひとつで、高校を卒業した18歳以上であれば申込できます。年会費は家族カードも永年無料になるため、家族と気軽に利用できます。

PiTaPa、WAON発行可能

追加カードとして、PiTaPa、WAON、ETCカードなどにも対応しています。

旅行のときのトラブルや盗難をサポートしてくれる旅行傷害保険も、最高2,000万円まで補償してくれますが、ショッピング補償は付いていません。

対象コンビニ・飲食店でスマホ決済すると還元率が最大7%

ポイント還元率は、0.5%です。他社と比べるとそれほど高くありませんが、セブン-イレブン、マクドナルドなど対象コンビニ・飲食店でスマホ決済すると還元率が※最大7%になります。

家族に三井住友カードを持っている方がいれば「家族ポイント」を組むことで、1人当たり1%還元率アップ出来るのも特徴です。両親が家族カードではなく、それぞれ三井住友カードを発行していれば基本還元率が2.5%(自分のカード0.5%+1%×家族2)となります。

ネットショッピングはポイントサイト経由で還元率アップ

ポイントモール経由でネットショッピングをすると、0.5%~9.5%の還元率になります。貯めたポイントは、ショッピングで利用できたり、マイルへ交換したりすることも可能です。ただし、有効期限は2年間なので注意してください。

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、セブン‐イレブン、ローソンなど対象のコンビニ・飲食店で最大19%還元キャンペーン実施中。※最大19%ポイント還元には上限など各種条件がございます。

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5%~19% |

| 年会費 | 1,375円 ※翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険100万円 |

| ポイント | グローバルポイント |

| 電子マネー・スマホ決済 | Apple Pay(Visa、Mastercardのみ)、Google Pay、QUICPay |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費440円、ETCカード、UnionPay(銀聯)発行手数料1,100円 |

- 対象のコンビニ・飲食店で5.5%還元

- 安心の銀行系カード

- 「楽Pay」利用で10.5%還元

- 利用しないと年会費がかかる

三菱UFJカードは国際ブランドもJCB、Visa、Mastercard、AmericanExpressから選択することができ、銀行系カードなのでセキュリティも安心できるクレジットカードです。

年会費は初年度無料で、カード利用が1回でもあれば翌年の年会費が無料なので「実質年会費無料」で持つことができます。

通常のポイント還元率は0.5%で、1,000円につき1ポイント(5円相当)が付与されますので0.5%還元です。

コンビニや飲食店5.5%還元

全国のセブン-イレブンやローソン、コカ・コーラ自販機、ピザハットオンライン決済、松屋でのカード利用は、グローバルポイントが5.5%還元。

更に登録型リボ「楽Pay」に登録するとプラスで5%還元されますので上記の店舗での還元率は10.5%となります。毎日セブン-イレブンやローソンを利用する方であれば多くのポイントを得ることが出来ます。

付帯保険も国内、海外ともに最高2,000万円が付いていますので旅行代金に利用すれば万が一の時も安心できます。

SAISON CARD Digital

SAISON CARD Digital

カードの特徴

最短5分で公式スマホアプリ【セゾンPortal】にデジタルカードを発行。プラスチックカードは後日お届け。ポイント有効期限がない「永久不滅ポイント」が特徴。気分によってスマホ内のカードデザイン変更が出来る。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・タッチ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETCカード(年会費無料) |

- 全国20,000 以上の店舗・施設で優待価格

- 最短5分でデジタルカードが発行可能

- カードのデザインの着せかえ可能

- 基本のポイント還元率は0.5%

セゾンの提携店舗で割引

セゾングループ優待店舗でのカード決済や、クーポンコードの利用で割引価格で利用できる店舗が豊富にあります。

優待店舗一例

・富士急ハイランド

・サンシャイン水族館

・PIZZA-LA

最短5分でデジタルカードが発行可能

カード利用1,000円につき1ポイント(5円相当)の永久不滅ポイントが還元されるためポイント還元率は0.5%となります。最短5分でデジタルカードが発行可能で、ネットショッピングで利用することができます。

カードのデザインの着せかえが可能

デジタルカードのため、カードのデザインの着せかえが可能。オリジナルデザインの中から好きな券面画像にすることができます。

デジタルカード発行後にプラスチックカードが発行されますので街のショッピングでも使うことができます。券面にカード番号が記載されていない完全ナンバーレスカードでオシャレなデザインとなっています。

カード不正利用補償

61日前までさかのぼってインターネット上での不正使用による損害を補償するサービス「オンライン・プロテクション」が利用できます。中国のサイトで不安がある方でも安心できます。

ファミマTカード

ファミマTカード

カードの特徴

ファミリーマートで利用すると、ポイント還元率が最大2%になり、商品によっては割引も適用される年会費無料のクレジットカード。ファミぺーチャージとの相性が良く、ファミペイボーナスもたまる。入会から5ヶ月間は+3%還元

| 発行会社 | ポケットカード株式会社 |

|---|---|

| ポイント還元率 | 基本還元率0.5% ファミリーマート2% |

| 年会費 | 永年無料 |

| 付帯保険 | - |

| スマホ決済・電子マネー | Apple Pay、Google Pay、iD |

| ポイント | Vポイント |

| 入会資格 | 18歳以上でご連絡が可能な方。※高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。 |

| 追加カード | ETCカード 年会費無料 |

- ファミリーマートで2%還元

- ファインペイチャージで0.5%還元

- 付帯保険なし

ファミマTカードはファミリーマートやVポイント加盟店で還元率が上がり、基本のポイント還元率は0.5%です。

ファミリーマートで2%還元

Vポイントとクレジット機能を同時に利用でき一般の利用は、200円につき1ポイントでファミリーマートでは200円で4ポイント貯められます。また、貯めたポイントは、1ポイント1円として利用可能です。

定期的にキャンペーンを実施しているのも特徴です。入会時期によって、ポケットモールが3か月連続で利用できたり、定額サービスクレジット払いで5,000円相当が当たったりなど、内容も充実しています。

ファミペイとの相性抜群

FamiPayに登録ができるクレジットカードとして人気があり、チャージと決済時に0.5%のFamiPayボーナスが付与されるので還元率は1.0%になります。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。一体型と紐付型の2タイプから選べる

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| 電子マネー、スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 申し込み条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

- nanacoへのオートチャージが可能な唯一のカード

- セブン&アイグループでポイント2倍

- ショッピング保険付き

- 対象店以外での利用は還元率が0.5%

- 旅行保険なし

セブンカード・プラスは、「nanacoポイント」がたまるのが特徴です。セブン&アイグループであればどこでも利用でき、毎月8のつく日にカード利用&提示すると、5%割引になるサービスもあります。

nanaco利用でポイント2重取り

、「nanacoチャージ」と「決済」両方0.5%還元されるので実質1.0%還元でポイントがたまりやすいのがメリットです。

また、希望に合わせてnanaco「一体型」と「紐付型」から選ぶことができ、一体型はセブンカード・プラスにポイントがたまる仕組みになっており、nanacoを持っていなくても利用できます。

紐付型は、本人名義のnanacoカード、もしくはnanacoモバイルが必要になるため、すでにnanacoカードを利用している方や対象店での利用が多い方におすすめです。nanacoを使って携帯料金の支払いたい方にもよいでしょう。

楽天カード

- タッチ決済対応でスピーディー

- 基本のポイント還元率1%

- 楽天での買い物はポイント3.5倍

- 期間限定ポイント付与が多い

- ETCカードは年会費有料

楽天カードは、Visa・Mastercard・JCB・アメックスに対応したクレジットカードです。アメックス以外はタッチ決済にも対応しており、スピーディーに決済が完了するのもうれしいポイントです。

はじめてのクレジットカードとして人気が高く、若者が手軽に持てるクレジットカードともいえます。年会費永年無料・ポイントがたまりやすい・セキュリティ万全なのも魅力のひとつです。

楽天市場で還元率アップ

基本的なポイント還元率は1%で、楽天市場でカード決済するとポイント3倍となります。楽天証券や楽天トラベルなど楽天グループのサービスを利用するとさらにポイントがアップします。

いわゆるSPU(スーパーポイントアッププログラム)と呼ばれるサービスで、楽天サービスを利用する数に比例して還元率が上がるシステムです。

全国500万店舗以上が楽天ポイント加盟店

たまったポイントは、楽天ポイントがある全国550万店舗のお店で利用できるほか、毎月の支払いにも充てられます。

付帯サービスも充実しており、海外旅行保険やセキュリティ対策など、万が一に備えられるので、1枚持っておくと非常に便利でしょう。

イオンカード

- イオングループでポイント2倍

- 即日発行可能、カード番号は最短5分発行

- 年会費無料

- イオングループ対象店のみお得

- 付帯保険無し

イオンカードは、全国のイオングループで使用でき、ポイントは基本2倍とお得に利用できるクレジットカードです。ポイントモールを経由すると、さらにポイントが貯められ、割引キャンペーンや特典も充実しています。

18歳から申し込み可能で、高校卒業年度の1月1日から申込ができるのも特徴です。週末は大型のイオンやイオングループ対象店をよく利用する方におすすめといえるでしょう。

最短5分で電子マネーとして利用可能

年会費無料・最短当日から利用可能などの魅力もあります。審査は最短で5分、即日発行も可能なので、すぐにクレジットカードを使いたい方にも最適です。

20日・30日の「お客さま感謝デー」5%OFF

毎月20日・30日の「お客さま感謝デー」には、イオングループ対象店で買い物をすると、5%オフになるサービスも付いています。

一方で、イオンを利用する機会が少ない方はポイントがたまりにくく、デメリットになるでしょう。旅行傷害保険も付帯していないので、旅行先でのトラブルは補償してくれません。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に4回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

- エポスカードの提携店で最大5%還元

- 全国10,000万店で割引や優待

- 海外旅行保険付き

- 通常のポイント還元率は0.5%と低め

エポスカードは、全国10,000店舗の優待を受けられる、入会金・年会費永年無料のクレジットカードです。

高校を卒業した18歳以上であれば誰でも申込可能で、ポイント還元率は利用場所によっては最大5%と非常に魅力があります。

海外旅行傷害保険付き

海外旅行保険付きなので、わざわざ加入する必要がありません。海外旅行や留学を検討している方は、1枚持っておくと役に立つでしょう。最高3,000万円まで補償してくれます。

全国10,000店舗の提携店で割引

全国10,000店舗の提携店で割引があり、対象のミスタードーナツでドーナツ1個プレゼントや、飲食店では10%オフ、ピッツェリアでドリンク1杯サービスなど多くのお店で優待があります。

デザインはセキュリティのことを考えたナンバーレスで、券面にはカード番号や有効期限などが記載されていません。最近はVisaタッチ決済にも対応し、ますます使いやすくなりました。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| 電子マネー・スマホ決済 | Apple Pay |

| ポイント | PayPayポイント |

| 申し込み条件 | 日本国内在住の満18歳以上(高校生除く) で本人または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話をお持ちの方 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

- PayPayのチャージ、後払い利用可能

- Yahoo!ショッピングで最大5%還元

- 基本還元率1.0%

- 旅行保険なし

利用金額に応じてポイントがたまるPayPayカードは、決済アプリPayPayの後払い設定が出来るため、チャージ不要となり煩わしさを解消してくれます。

18歳からでも気軽に所有でき、無理なく利用できるのがメリットです。「はじめてのクレジットカードはちょっと不安」という方は、まずはPayPayカードから始めてみてはいかがでしょうか。

スピード発行対応

最短5分で即日カード利用が番号の利用ができ、カード番号レスでセキュリティ対策も万全です。

口座登録が必要になるため、本人名義の口座を持っていない方は少々手続きに時間がかかりますが、それでも比較的スピーディーに使えるでしょう。ナンバーレスなデザインは、2022年の「グッドデザイン賞」も受賞しています。

基本還元率1%の高還元カード

ポイント還元率は利用金額200円ごとに2ポイントの1%還元です。

Yahoo!ショッピングを利用すると最大5%のポイントも付与されます。カードの利用状況が気になる方のために、利用状況をお知らせしてくれる「カード利用速報」や利用明細が確認できるアプリの利用も可能です。

セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カード

カードの特徴

デジタルカードは最短5分でカード番号発行。スマホ決済※QUICPayならどこでも2%還元カードの利用で次年度年会費が無料になるので実質無料で利用可能

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | ※0.5% |

| 年会費 | 1,100円(税込)初年度無料 前年に1円以上のカードご利用で翌年度も無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、QUICPay、楽天Edy、iD |

| ポイント | 永久不滅ポイント |

| 入会資格 | 18歳以上のご連絡可能な方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料)デジタルカードはなし |

- デジタルカードは最短5分発行

- QUICPayならどこでも2%還元

- ステータス性の高いAmerican Express

- 通常カードの発行は最短3営業日

セゾンパール・アメリカン・エキスプレス・カードは、国際ブランドがステータス性の高いアメリカンエキスプレスでありながら、年会費がお得なクレジットカードです。

年会費は初年度のみ無料で、2年目以降は1,100円になりますが、1円でも利用すると翌年の年会費も無料になるため、「実質年会費無料」で利用可能。

QUICPayなら2%還元※

基本の還元率は0.5%とそれほど高くありませんが、QUICPayを利用すると2%が付与されます。QUICPayを利用できるお店は多いので、常時2.0%還元も狙えるカードとなっています。

付与されたポイントは永久不滅なので、失効してしまう心配がありません。たまった永久不滅ポイントは、Amazonギフトカードなどに交換できます。

デジタルカードを選択可能

デジタルカードとは、スマートフォンの電子マネーを主体として利用するためのカードで、WEB上で申し込みからカード番号発行まですべて完了するので、発行スピードも最短5分と短い特徴があります。

後日郵送されるプラスチックカードは一般のカード支払いに利用でき、ナンバーレスなのでセキュリティ対策も万全です。

通常カード発行は、カード番号が刻印されています。好きな方を選べるのもうれしいところです。通常カードも基本的なサービスは同じですが、発行スピードは最短3営業日と少々時間がかかります。

JCB CARD W

JCB CARD W(ジェーシービーカードダブル)

カードの特徴

国際ブランドとしても定評があるJCBが発行する39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン-イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険最高100万円(海外のみ) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- ナンバーレスで安心安全

- セブン-イレブン、Amazonで2.0%還元

- スターバックスカードへのチャージで5.5%還元

- 40歳以上は発行できない

- 対応ブランドはJCBのみ

JCB CARD Wは、18歳~39歳限定のクレジットカードです。大手カード会社ならではの高還元率は、パートナー店で利用すると、最大21倍ものポイントを獲得できます。

国内・海外問わずポイント2倍(1.0%)、さらにコンビニやスーパーで期間限定のキャンペーンも実施しているので、賢くお得にポイントが貯められるでしょう。

セブン-イレブン、Amazonで2.0%還元

セブン-イレブン、Amazonで2.0%還元となっており、Amazon公式のクレジットカードと同等の還元率を誇ります。

たまったポイントはAmazonやキャッシュバック、スターバックスカードチャージなどに使用できるのもうれしいポイントです。

・キャッシュバックは1ポイント=3円

・スターバックスカードチャージは1ポイント=4円分

不正利用補償付き

安心安全なナンバーレスや不正検知システム、本人認証サービスなどが付いているのもメリットです。カードを紛失してしまった場合は、お届け日から60日遡った以降の損害額が補償されるので、万が一のときでも安心でしょう。

クレジットカードを持ったばかりで使いすぎが心配な方のために、利用通知&使いすぎ防止アラートも付いてきます。

学生専用ライフカード

学生専用ライフカード

カードの特徴

年会費無料で海外旅行傷害保険が自動付帯、海外でのカード利用分が3%キャッシュバックと、留学や卒業旅行などで海外に行く学生におすすめのカード

| 発行会社 | ライフカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(自動付帯) |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、楽天Edy、モバイルSuica、iD |

| 申し込み条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方。進学予定で満18歳以上の高校生の方は卒業される年の1月以降 |

| 追加カード | ETCカード 年会費1,100円 初年度無料 |

- 入会初年度はポイント1.5倍

- 利用金額により還元率2倍

- 年会費無料で海外保険が自動付帯

- 学生しか発行できない

- 基本ポイント還元率が低い

学生専用ライフカードは、18歳以上25歳以下の大学・短大・専門学校(高校生不可)に在学中の方の申し込みが可能な学生に特化したクレジットカードです。

卒業後も年会費無料になるため、18歳のうちに作っておいた方がお得です。

海外特典が豊富

海外利用総額3%キャッシュバック・自動付帯の海外旅行傷害保険が魅力です。

海外での利用に特化しているので、留学や旅行を控えている方や海外旅行が好きな方にうれしいクレジットカードです。

誕生月はポイントアップ特典

「入会初年度1.5倍」「誕生月3倍」といったポイントプログラムもあるため、ポイントがたまりやすく、利用額に応じて最大2倍も夢ではないでしょう。

たまったポイントは、WEBで簡単に交換ができたり、素敵な特典と交換できたりします。ただし、ポイント還元率は通常が0.5%と、それほど高くありません。

そのほかには、社会人1年目からゴールドカードユーザーになれる可能性があります。ゴールドカードになると、これまでにはない最高レベルのポイントサービスを受けられるようになり、ゴールド会員専用のサービスも充実しています。

JALカード navi(学生専用)

カードの特徴

JALカードnaviは在学期間中年会費無料の学生専用JALカード。ポイントの代わりにマイルがたまる、旅行好きや留学におすすめのカード。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:最高100万円 |

| スマホ決済 | QUICPay、Apple Pay |

| ポイント | JALマイル |

| 申し込み条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード(年会費無料)発行手数料1,100円 |

- 在学期間中であれば年会費無料

- 付与マイルが倍になるショッピングマイル・プレミアム無料

- 語学検定、卒業でボーナスマイル付与

- 利用限度額は最大30万円と低め

- 卒業後は普通カードに自動的に切り替わる

メリット

JALカード navi(学生専用)は、JALが発行している18歳以上~29歳以下の大学院、大学、短大、専門学校、高専4・5年生の方を対象とした学生専用のクレジットカードです。

年会費は在学中であれば無料で使えて利用可能額も10~30万円とそれほど高くないため、使い過ぎに不安がある学生の方でも安心して利用できるでしょう。

ゴールドカード同等のマイル還元率

ポイント還元率は1%でJALマイルがたまります。学生向けのクレジットカードにしては比較的還元率が高めなので、マイルがザクザクたまります。

航空券割引、付帯保険付き

いつでもJALマイル還元率1%・特典航空券が最大6割引・最高1,000万円の旅行傷害保険・スカイメイト運賃半額以下などが挙げられます。

在学中であればマイルの有効期限も気にしなくてよいので、あちこち飛び回るのが好きな方にはうれしいでしょう。学生はもちろん、これから年に1回のフライトの予定を立てたい方にもおすすめのクレジットカードです。

dカードGOLD

dカード GOLD

カードの特徴

NTTドコモ発行の通信系・IT系クレジットカード。通常ポイント還元率も1.0%と高く、ドコモユーザーなら毎月のスマホ代やプロバイダ料金が10%ポイント還元となる。最大10万円のケータイ補償や空港ラウンジサービスも付帯。学生の申し込みも可能

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高300万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード 年会費1,100円(初年度無料) |

dカードGOLDは、最も発行されているゴールドカードで、ドコモの回線契約があるお客様ならドコモ携帯・ドコモ光の利用料金の10%がdポイントで還元されるのが特徴です。

学生の方へのキャンペーンも多く行っているため、入会時のキャッシュバックポイントもたくさん受け取ることが出来ます。

dポイント加盟店が多数

dポイント加盟店やdカード特約店でカードを利用すると、最大4%のポイントがたまるのも魅力です。

対象の店舗にはアディダスや髙島屋、マツモトキヨシなど多数の店舗が特約店として利用できます。

dカードケータイ補償

新しい端末の料金をdカードで支払った場合は、「dカードケータイ補償」という特典が受けられ、修理不能・携帯電話の紛失などを購入から3年間、最大10万円分補償してくれます。

年会費がかかるのがデメリットですが、年間100万円(税込)以上のご利用で11,000円分、200万円(税込)以上のご利用で22,000円分のクーポンがもらえます。

そのため、携帯電話以外の固定費なども一緒に支払っていくと年会費以上のポイントバックで元は十分に取れるでしょう。

ビュー・スイカカード

ビュー・スイカカード

カードの特徴

ビュー・スイカカードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントが3倍たまるなど、JR東日本のサービスの利用もお得。

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

- Suicaへのオートチャージで1.5%還元

- チケット購入はポイント還元率は最大3.5%

- 定期券としても利用可能

- JR東日本沿線でしかオートチャージができない

- 年会費が524円かかる

ビュースイカカードは、Suica+クレジットカードの機能を兼ね備えたカードです。Suicaが付いているので、通勤・通学で毎日電車に乗る方には非常にうれしい一枚。

Suicaオートチャージで1.5%還元

Suicaへのオートチャージ機能です。残額が設置金額より少なくなると、自動的にチャージされる仕組みになっています。

自動改札機にタッチするだけでチャージしてくれて、還元率は1.5%に上がり、急いでいるときにSuica残額が不足していても慌てる心配がありません。

定期券として利用可能

Suica定期券として使えるところです。バスの定期券にもなるので、通学で電車、もしくはバスを利用する方には便利です。万が一紛失したときのために、補償が付いているのも大きなポイントです。

たまったJRE POINTポイントをSuicaにチャージでき、1ポイント=1円で加盟店での支払いやSuicaにチャージ可能です。

オートチャージ機能に対応しているのは、JR東日本沿線のみになります。PASMOエリアも対象になりますが、基本的に首都圏での利用になるので注意してください。

ソラチカカード(ANA To Me CARD PASMO JCB)

ANA To Me CARD PASMO JCB(ソラチカ一般カード)

カードの特徴

「To Me CARD PASMO」と「ANAカード」の機能が1つになってソラからチカまでを1枚にまとめたクレジットカード。付帯保険はANAカードの旅行傷害保険が付く

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:100万円(海外) |

| 電子マネー・スマホ決済 | PASMO、Apple Pay、Google Pay |

| ポイント | OkiDokiポイント、ANAマイル、メトロポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費1,100円) |

- PASMOオートチャージ可能

- 3つのポイントは相互交換可能

- 利用エリアが限定されている

- ポイント制度がわかりにくい

ソラチカカードは、To Me CARD PASMOとANAカードが一体になったクレジットカードです。東京メトロとPASMOを使う方に特化しており、1枚持っていれば、財布を使わず公共交通機関が利用できます。

また、東京メトロ・電子マネー・クレジットカードを利用すると、同時にポイントもたまるので、非常にお得です。たまったポイントは、PASMOにチャージしたり、提携先のポイントに交換したりなど、自分に合った使い方が可能です。

メトロポイントPlus利用でポイントアップ

メトロポイントPlus(無料)に申込むことで、東京メトロに乗車すると、利用するカードによって都度2~40ポイント付与されます。高ポイントが獲得できるのはソラチカゴールドカードですが、ソラチカ一般カードでも最大15ポイントと比較的高めです。

PASMOと相性が良い

電子マネーは、加盟店でPASMO電子マネーを利用すると1~2ポイント貯められます。

クレジットカード払いは、To Me CARDで東京メトロの定期券などを購入する必要があります。メトロポイント+各カード会社のポイントもたまるので、非常にお得でしょう。

利用エリアが限られているため、すべての人がお得になるわけではありませんが、都内近郊に住んでいる方で、東京メトロを利用している方にはおすすめのクレジットカードといえます。

18歳・19歳(新成人)におすすめなクレジットカードの選び方

2022年4月1日から成年年齢が引き下げになったことで、高校を卒業していればクレジットカードを発行できるようになりました。

18歳になっていれば、親権者の同意を得ることなく申込ができ、審査にとおれば「自分名義のクレジットカード」を手にすることが出来ます。

ですが、クレジットカードには多くの種類があるため、何を重視したらよいのかポイントをしっかり見極めてから選ぶ必要があります。

ここでは、以下について18歳におすすめのクレジットカードの選び方を解説します。

- 普段使いでポイントが貯められる

- 付帯サービス

- 年会費無料

- 日常生活との相性

- 審査後にすぐ使える

高校卒業前の方は高校生におすすめのクレジットカードで紹介しています。

普段使いでポイントが貯められる

クレジットカードは利用金額に応じてカード会社のポイントが付与されます。クレジットカード会社と提携している優待店が多いと普段使いでもポイントがたまりやすく無駄がありません。

ポイント還元率は一般的に1%以上であれば高還元率、0.5%だと低いといわれていますが、0.5%の還元率でも「決済アプリの利用」「チャージ」「ポイントカードの提示」などで2重取りができれば、そこまでマイナスになりません。

学生の場合は、学生専用カードを使うことで通常なら有料の優待サービスを受けられたり、年会費無料のカードも多いです。

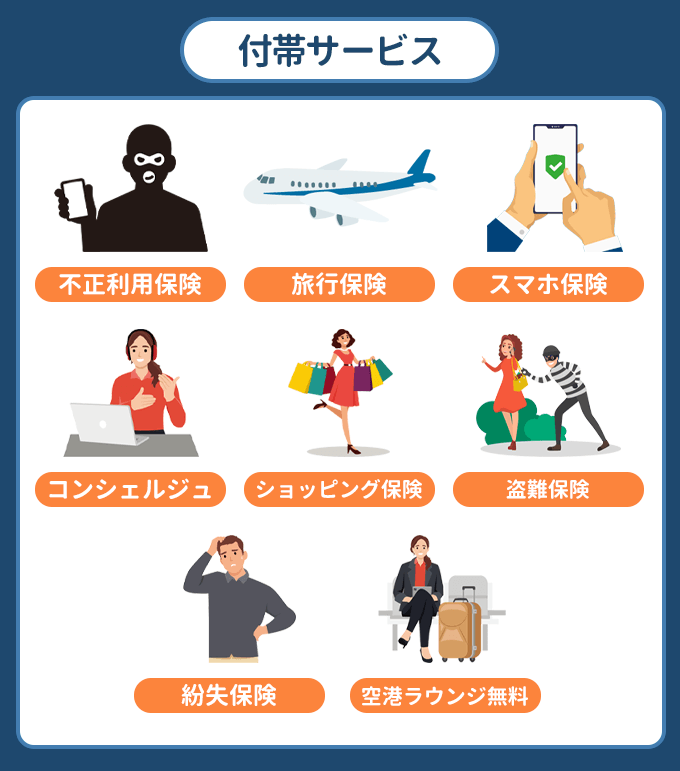

付帯サービスで選ぶ

付帯サービスは、「旅行傷害保険」「ショッピング保険」などが挙げられます。

旅行をする機会が多い方は、国内・国外の傷害保険が付いていると、万が一のときでも安心です。ショッピング保険は、盗難・紛失の際に役立つため、やはり付帯している方がよいでしょう。

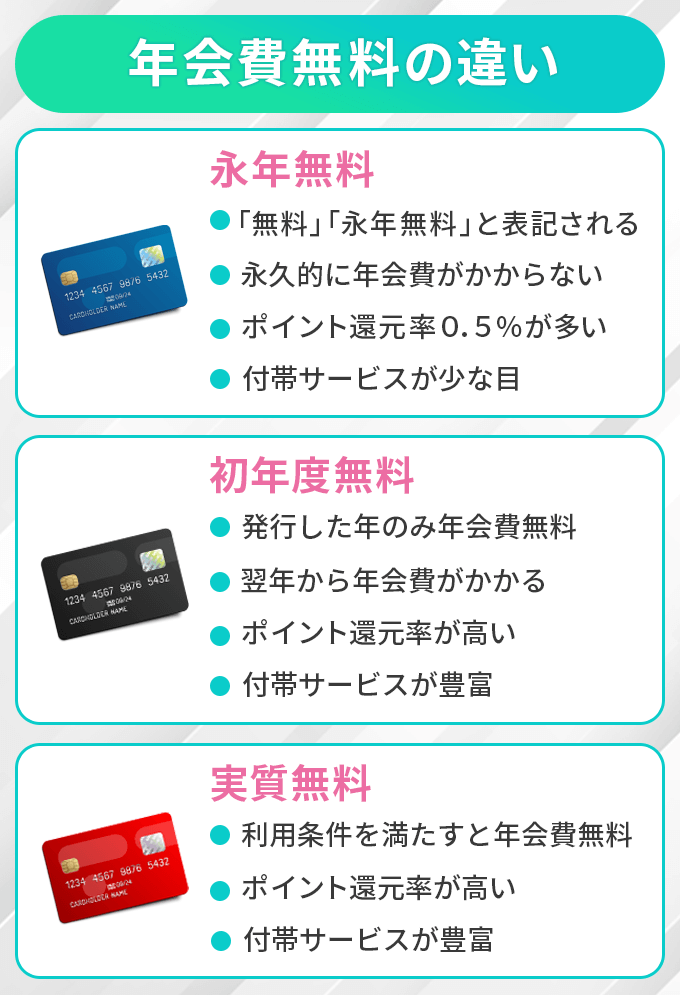

年会費で選ぶ

年会費無料は、主に「永年無料」「初年度無料」「実質無料」に分類されます。このなかで18歳におすすめのクレジットカードは「永年無料」です。

初年度無料:発行した年のみ年会費が無料で翌年から年会費がかかる

実質無料:利用条件によって年会費が無料になる

初年度無料や実質無料などのカードは年会費が高い分、サービスの充実度が高くなりますが、安定継続した収入がない18歳には少々困難です。

とくに年会費が1万円以上するものは、利用金額+年会費が必要になるため、金銭的に余裕がないと厳しいでしょう。

年会費分のサービスを使いこなせない場合もあるため、10代のうちは年会費永年無料のクレジットカードを選んだ方が安心です。

日常生活との相性で選ぶ

クレジットカードは、カードごとにポイントアップするお店が決まっています。そのため、日常生活との相性もとても重要になってきます。

たとえば、携帯料金の支払いやよく利用するスーパー・コンビニ、通販サイトなどが挙げられます。これらに関連しているクレジットカードであれば、ポイントもたまりやすいので、持っていてメリットになるでしょう。

旅行が好きな方は、旅行の予約でポイントがたくさん還元されるものもあります。

審査後にすぐ使える

「すぐにクレジットカードを使いたい!」という方は、即日発行やカード番号だけ数分で発行できるカードがおすすめです。

ほとんどのクレジットカードは、発行されるまでに1週間~1か月かかりますが、なかには短時間で発行できるものも存在します。

詳しくはスピード発行のデジタルクレジットカードでも解説しています。

▼関連記事

-

-

カードレスのデジタルクレジットカードおすすめ!メリットから利用方法まで解説

最近ではキャッシュレス化が進み、クレジットカードでもカードを発行しないデジタルタイプの券種を扱うカード会社も増えてきました。 昔は現金払いが当たり前でしたが、カード払いが浸透し、現在は電子マネーの利用 ...

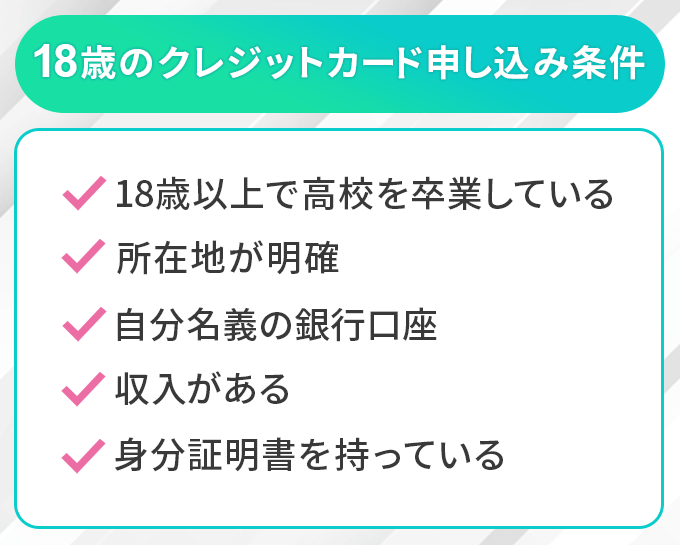

18歳・19歳(新成人)のクレジットカード申込条件

クレジットカードを持つには、以下の条件を満たす必要があります。

- 18歳以上で高校を卒業している

- 所在地が明確

- 自分名義の銀行口座

- 就職済or学生

- 身分証明書

18歳以上で高校を卒業している

1つ目は、18歳以上で高校を卒業していることです。高校生は原則クレジットカードの申込ができないため、一部カード以外は18歳になっていても対応してくれません。

どうしてもクレジットカードを持ちたいのであれば、プリペイド式がおすすめです。使いたい金額をチャージして使用するので、クレジットカードのように使いすぎる心配がないでしょう。

ちなみにカードによっては、申込ができる場合があります。

所在地が明確

所在地が明確になっていることです。いわゆる住所・連絡先のことで、万が一トラブルが遭った場合、すべて契約書に記入している連絡先にかかってきます。かならず正しい情報を記入するようにしましょう。

引っ越しなどで生活環境が変わった方は、本人確認書類と併せて補助書類としてもう一点、公共料金の領収証書などの「住所確認書類」を用意しておきましょう。

自分名義の銀行口座

クレジットカード利用金額の支払いは銀行口座から引き落としに設定するカードがほとんどです。中にはATMやカードセンターに入金することで発行できる「エポスカード」や「ファミマTカード」もあります。

ですが、銀行口座がないと選べるカードの選択肢が狭くなりますので事前に用意しておきましょう。

就職済or学生

3つ目は、就業先があることです。学生であれば、それを証明する必要があります。たとえ安定継続した収入がなくても、アルバイト(フリーター)であれば、問題なく申込ができます。

身分証明書

4つ目は、身分証明書の提示です。クレジットカードは「クレヒス(クレジットヒストリー)」という言葉があるくらい、個人情報が欠かせません。

個人情報は運転免許証・マイナンバーカード・パスポート・健康保険証で確認ができ、18歳であればマイナンバーカードや健康保険証がおすすめです。

18歳・19歳(新成人)でクレジットカードを持つ際の注意点

知っておかないと大きなトラブルに巻き込まれてしまう危険性も潜んでいます。以下注意点に目をとおして、安心安全に申込みましょう。

- 引き落とし日の確認

- カードを増やしすぎない

- リボ払い・キャッシング

- 分割払いでも手数料がかかる

引き落とし日の確認

まず、クレジットカードの支払い日と、金額の確認です。原則として、翌月もしくは翌々月の支払いになり、指定した口座から引き落とされるシステムになっています。

最近は、アプリで簡単に利用金額の確認できるカード会社もあるため、不安な方はダウンロードしておくとよいでしょう。

万が一指定の口座にお金が入っていない場合は、エラーになり延滞料金が発生してしまう恐れがあります。何度も繰り返すとカードが利用停止になるだけでなく、ブラックリストに載ってしまう危険性もあるので、かならず指定口座にお金を入れておきましょう。

カードを増やしすぎない

最初はカード枚数はひとつに絞ることです。短期間で何度も申込をしてしまうと、カード会社に怪しまれてしまう可能性があります。

社会人になり、ある程度収入が安定するまでは、1枚でも充分です。

リボ払い・キャッシング

クレジットカードには「リボ払い」「キャッシング」の機能が付いているカードがほとんどです。

リボ払いは支払いを分割払いにして毎月の支払額を一定の金額に固定して、金利とともに返済していくすることができる返済方法です。金利が15%ほど付く返済方法のためリスクも大きいです。

リボ払いカード申し込み時には注意事項としてリボ払いシステムの説明書きがありますので「注意事項」や「同意」を求められる資料には必ず目を通すようにしましょう。

キャッシングはクレジットカードでお金を借りれる機能ですが、申し込み時に「なし」「0円」と入力しておけばキャッシング機能無しのカードが発行されます。

分割払いでも手数料がかかる

3回払い以上の分割払いでもリボ払いと同程度の手数料がかかることもありますので大きな買い物は注意が必要です。

分割回数を増やせば手数料も上がりますので、20万円の買い物を12ヶ月で分割した場合は総額24万円ほど払うイメージです。

時計や家具など大きな買い物ををする場合はお店側で用意している金利無しのローンを組む方がお得な場合もあります。

18歳・19歳(新成人)からクレジットカードを作るメリット・デメリット

「18歳からクレジットカードを持たせるのは不安」と考える親御さんは少なくないでしょう。成年年齢が18歳に引き下げられたとはいえ、まだまだ10代です。

しかし近年は、若者向けのクレジットカードが増えており、ひと昔前に比べると18歳でもクレジットカードが持ちやすくなりました。要するに、18歳でも安心安全にクレジットカードが作成できるというわけです。

一方で、デメリットも存在します。ここではどんなメリット・デメリットがあるか紹介しましょう。

メリット:現金を持たなくていい

クレジットカードを持つ一番のメリットは、やはり買い物のしやすさです。

手持ちの現金がなくても電子マネーとカードがあれば欲しいものが買えるので、わざわざ家族にお願いしたり財布をもつ必要がありません。

きちんと利用限度額を設定していれば、うっかり使いすぎてしまうこともないでしょう。

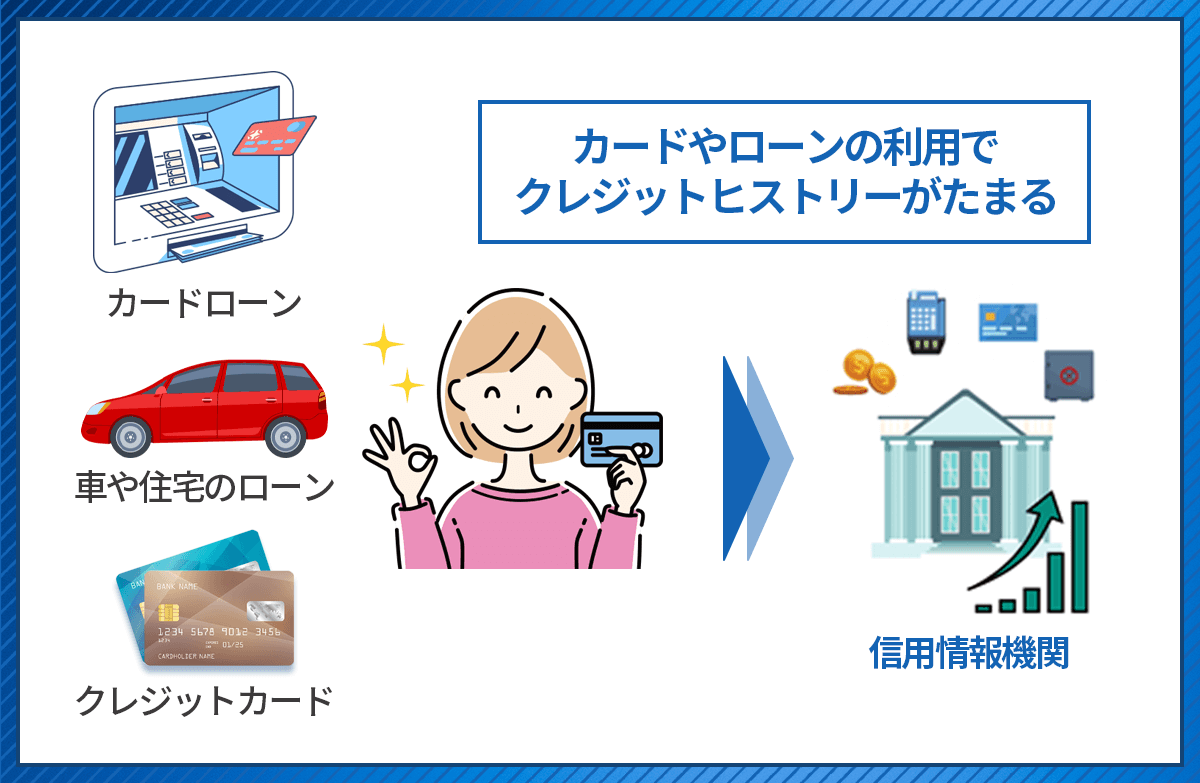

メリット:クレヒスを積める

クレジットヒストリー(クレヒス)とは、カードやローンの利用歴のことで、カード会社やローン会社が閲覧可能な信用情報機関に記録されることになります。

支払い滞納なども記録されますので、クリーンな返済をしていけば今後のローンや借り入れも審査が通りやすくなるメリットがあります。

毎月きちんと返済ができていれば、そのぶん信用度もあがるため、30代40代になったとき、マイホームやマイカーを購入するときにも非常に役に立ちます。

また、正しく利用することで、ゴールドやプラチナなどワンランク上のクレジットカードも持ちやすくなります。

メリット:若者向けの特典を得られる

クレジットカードには、若者向けの特典も用意されています。たとえば、海外で買い物をすると還元率が3倍になったり、20代まで年会費無料で利用ができたりなどです。

カード会社によって特典内容は異なるため、比較しながら選ぶとよいでしょう。

デメリット:悪徳業者・詐欺に注意

一方で、18歳がクレジットカードを持つことで、デメリットになる場合もあります。もっとも多いのが、未払いによるブラックリストやマルチ商法による消費者被害などが挙げられます。

悪徳業者につけこまれやすいのも、20歳前後の若者だといわれています。特に親しい友人を利用した勧誘は断りにくいこともあります。親に相談できなければ消費者センターに相談すれば適切な判断をしてくれますので利用しましょう。

条件さえクリアできていれば、18歳でも気軽にクレジットカードが作れるため、どうしても考えなしに申込んでしまう方が増えています。

延滞や未払いは繰り返すと将来にも影響するため、かならず計画を立ててから使用しましょう。

18歳・19歳(新成人)は「家族カード」と「本人名義カード」どっち?

18歳がクレジットカードを持つ場合、トラブルの危険性が非常に高くなります。そのため、家族としては「社会人になるまであまり持たせたくない」と考える方は少なくありません。

そこで、選択肢のひとつとして挙げられるのが「家族カード」です。

- 家族カード:家族名義のクレジットカードに、追加で発行するクレジットカード

- 個人名義カード:引き落とし銀行口座、申し込みも本人名義

ここでは、家族カードor本人名義のクレジットカード、どちらがよいのか解説します。

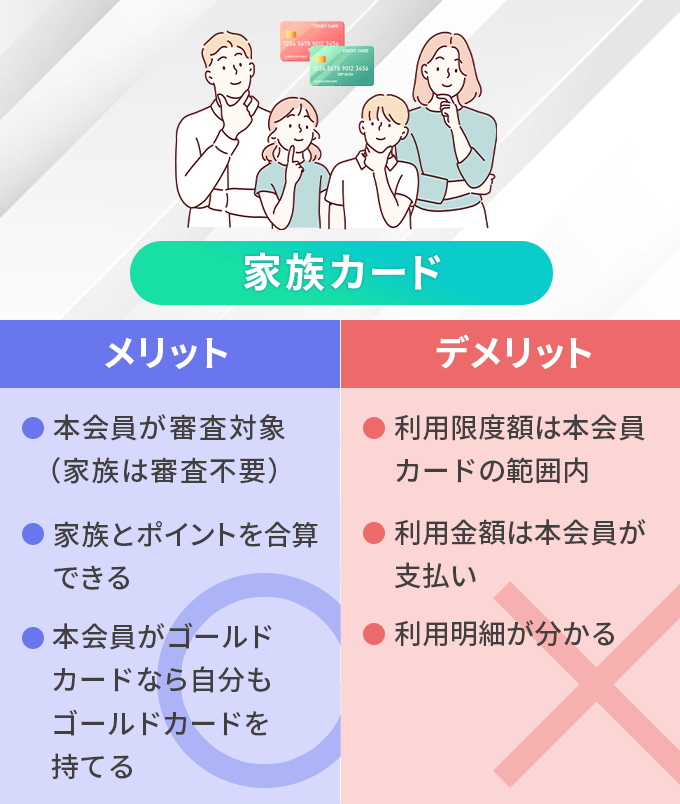

家族カードとは

そもそも家族カードとは、クレジットカードの本会員の家族が持てるカードのことをいいます。

ファミリーカードとも呼ばれており、発行できる枚数はカード会社によって異なります。

家族カードの申し込み条件

上記のような条件が一般的ですが、発行できる枚数や条件はカード会社によって異なります。

家族カードのメリット・デメリット

家族カードのメリット

家族カードのメリットは、本会員が審査対象となるので家族は審査不要で利用できることです。ポイントも付与されるので、家族とポイントを合算できたり、本会員と同様のサービスも受けられたりします。

家族カードのデメリット

デメリットは、利用限度額が本会員カードの範囲内でしか利用できません。さらに家族の合計利用額=利用限度額となります

それぞれが80万円まで使えるわけではないので、間違えないようにしましょう。

利用明細はまとめて本会員に届くことや引き落としも本会員になります。すべて本会員をとおすことになるため、利用方法には注意しましょう。

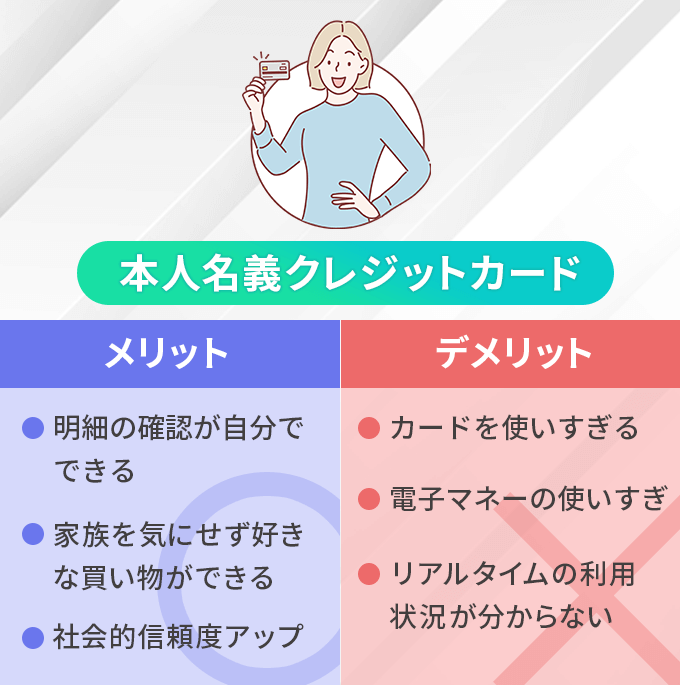

自由度の高さで選ぶなら本人名義のクレジットカード

本人名義でクレジットカードを持つメリットは、明細の確認が自分でできることです。もちろん請求書もすべて自分に届くため、自己管理能力も上がります。

家族のことを気にせず好きなものが購入でき、ポイントや特典も自分が受けられるので、自由度の高さで選ぶのであれば、自分でクレジットカードを作った方がよいでしょう。

自己管理が不安なら家族カード

未払いの不安や自己管理ができない方は、家族カードの方が安心です。ただ、本会員がきちんと支払えないと、家族カードにも影響してしまいます。

利用額は、すべて本会員がまとめて請求されることや家族間でも家族カードの共有はできないことをきちんと理解したうえで、追加カードを発行してもらいましょう。学生の方にも家族カードがおすすめです。

▼関連記事

-

-

家族カードにおすすめのクレジットカード!子供や夫婦での利用方法

家族カードは、ほとんどのクレジットカードで発行可能で、新規発行手数料と年会費を無料としている所が多いです。 全てのカード利用額が本カードに集約されるため、本カード会員のポイントが多く貯められるメリット ...

18歳・19歳(新成人)のクレジットカード審査基準

クレジットカードを作成するには、審査にとおる必要があります。

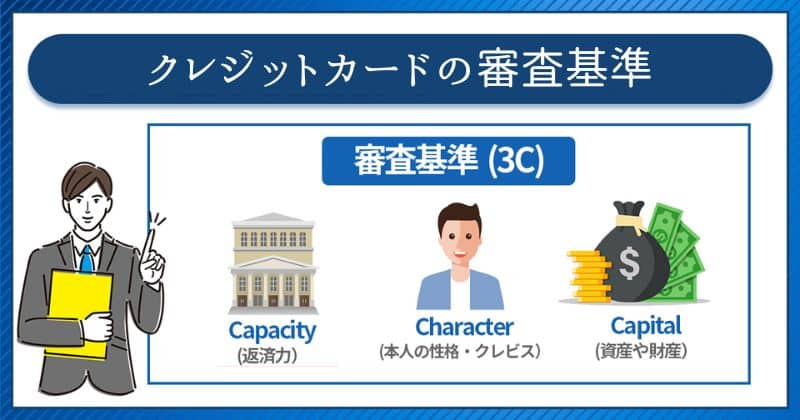

審査基準はカード会社によって異なりますが、主には「3C」と言われる申し込み者の返済力や就職先、今までの借り入れなどの返済状況を元に審査します。

学生の場合は親権者も審査対象

一般的に、クレジットカードの審査基準は公開されていません。そのため、明確な審査基準を知ることは不可能です。

ですが、学生の場合はアルバイト収入などもない方が多いため、親権者の信用情報(返済能力、勤務先など)が審査されます。

これまでのクレジットカード利用での返済情報や借り入れ状況なども判断されますが、親がクレジットカードを持っているようであれば、発行できる確率は高いです。

クレジットカードが作れない場合は6ヶ月後に再検討

18歳であれば、無理にクレジットカードを作る必要はありません。社会人になり、安定継続した収入が得られるようになってからの方が安全だからです。

自分のカードが欲しい場合は、1度申し込んでみるのが良いでしょう。申し込みをして審査に落ちてしまったとしても、審査落ちの記録は6ヶ月でリセットされますので再度他のカードに申し込むことも可能です。

その時は就職後やアルバイトなどで収入を増やしておくことをおすすめします。

18歳・19歳(新成人)からのクレジットカード利用の疑問点

18歳からのクレジットカードを利用に関するよくある質問をいくつかまとめました。

クレジットカードに関わる不安はここで解決しておきましょう。

正社員でなくてもクレジットカードは作れますか?

高校を卒業した18歳であれば、基本的に誰でもクレジットカードが作成できます。

また、高校生であっても、卒業年度の1月~3月であれば申込可能です。18歳向け(学生専用)のクレジットカードも増えていますので、チェックしてみてください。

家族カードと代理人カードの違いはなんですか?

家族カードにはクレジット機能が付いていますが、代理人カードにはキャッシュカード機能しか付いていません。

代理人カードは銀行の普通預金口座で作れるため、クレジットカードのようにショッピングをしたり、旅行傷害保険を利用したりすることは不可能です。

学生におすすめのクレジットカードはありますか?

今回紹介したクレジットカードには、学生におすすめのクレジットカードもあります。

ぜひ、そちらを参考にしてみてください。基本的に「学生専用(学生向け)」と書かれたクレジットカードであれば、学生でも安心して利用できます。

18歳には年会費無料の学生カード、コンビニ、ネット通販系カードがおすすめ

18歳からのカード利用は主にコンビニ、飲食店、ネット通販で利用することが多いため、各ジャンルに強く、還元率が高くなるカード発行がおすすめです。

コンビニ、飲食店の利用なら「三井住友カード(NL)」「三菱UFJカード」が群を抜いて還元率が高いです。

ネット通販多めな若者なら「楽天カード」「JCB CARD W」がおすすめ。学生用カードなら「学生専用ライフカード」が使いやすいでしょう。

どれも年会費無料や利用無料なので使いやすい特徴があります。

18歳におすすめのカード

- 三菱UFJカード:対象のコンビニ・コカ・コーラ自販機などで5.5%還元

- 楽天カード:楽天市場で還元率3.5倍、基本還元率1.0%

- JCB CARD W:Amazon、セブン-イレブンで2.0%還元。スターバックスでお得

- 学生専用ライフカード:誕生月はポイント3倍、入会後1年間は1.5倍