インターネットショッピングや街でのお買い物の支払いにプリペイドカードを使う方は年々増えてきています。

Visaなど国際ブランドのプリペイドカードなら多くの加盟店で利用でき、毎日のお買い物にも便利です。

今回は、プリペイドカードとクレジットカード、デビットカードの違いや、アプリでチャージできるVisaの「バンドルカード」の特徴やメリットとデメリットをまとめました。

VANDLE CARD(バンドルカード)

カードの特徴

クレジットカードを作れない高校生でも審査なしで発行可能なVisaカード。アプリだけでも決済可能で、リアルカードを発行することも可能

| 発行会社 | 三菱UFJフィナンシャル・グループの株式会社カンム |

|---|---|

| 還元率 | なし |

| 年会費・発行費用 | アプリのみ:無料 プラスチックカード発行:300円~700円 |

| チャージ方法 | コンビニ、クレジットカード、ドコモケータイ支払いなど8種類 ※ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。 |

| 年齢制限 | - |

| 利用開始 | 即時利用可能 |

- 審査不要のプリペイドカード

- 後払い機能「ポチっとチャージ」の利用

- Google Payにも対応

- クレジットカードのようなポイント還元がない

- 一部チャージ方法には手数料がかかる

- 利用限度額が低く大きな買い物には向かない

目次

バンドルカードの基本情報

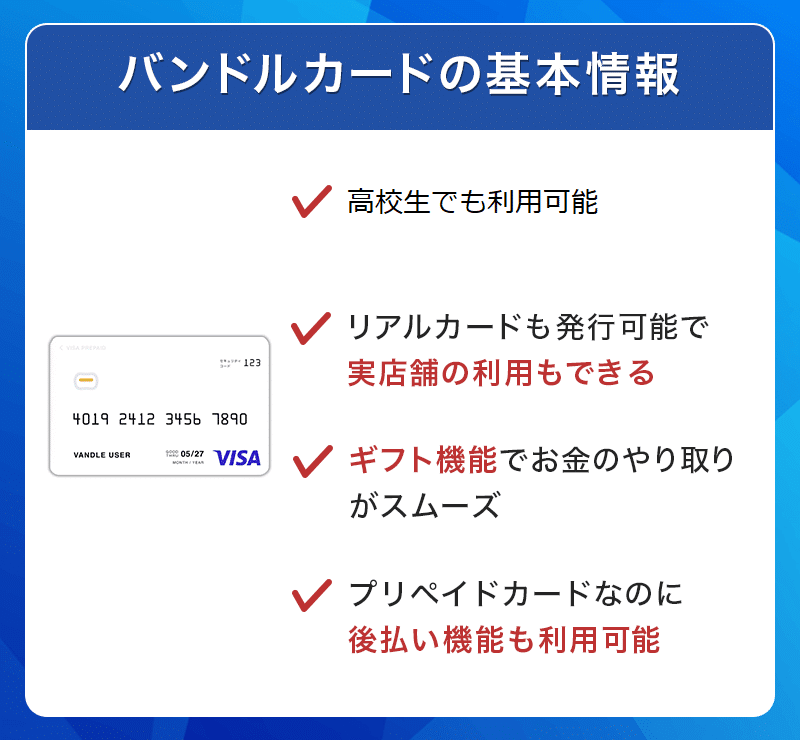

「バンドルカード」は、アプリからすぐに発行できるVisaプリペイドカードです。

Visa加盟店は、日本を含む全世界200以上の国と地域にあり、日本国内だけでなく海外旅行時にも活躍するプリペイドカードだといえます。

発行や利用は無料ですが、チャージ方法が多く用意されているので使いやすく、インターネット専用のバーチャルカードなら即時発行に対応しているのであっという間に作ることができます。

1100万ダウンロード突破

2024年には、アプリダウンロード数が1,100万件を突破している人気のプリペイドカードです。

バンドルカードは、スマートフォンアプリに表示してネットショッピングで使える「バーチャルカード」と、実店舗でも利用できるプラスチック製カードの「リアル」「リアル+(プラス)」が発行できます。

現物のクレジットカードを持っている方が、ネットショッピング用サブカードとして利用するのもおすすめです。

支払い方式

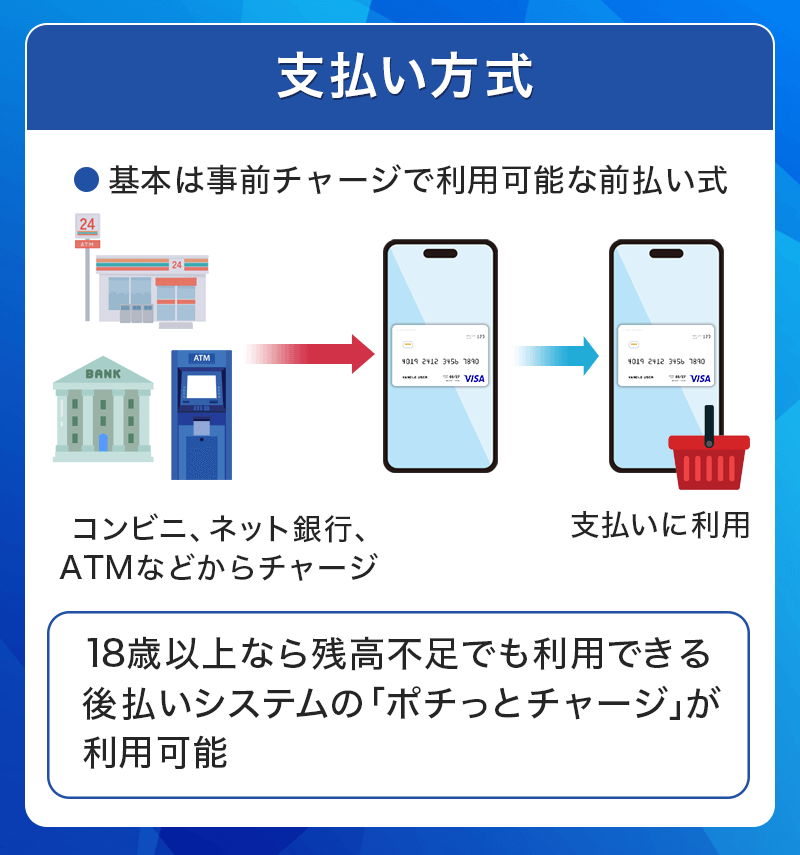

バンドルカードはスマホでも使えるプリペイドカードで、予めカードにお金をチャージして利用する「前払い式」のカードです。

チャージ方法は下記の通りです。

バンドルカードのチャージ方法

・セブン銀行ATM

・クレジットカード

・ビットコイン(bitFlyyer)

・ネット銀行

・銀行ATM

・ポチっとチャージ

プリペイドカードはチャージしてある金額までであれば自由に買い物や支払いに利用することができ、カードの残額が足りなくなったら再度チャージをして繰り返し利用可能です。

バンドルカードのように国際ブランドと提携したプリペイドカードなら、ステッカーやマークのあるお店でクレジットカードと同様に利用可能なのが魅力的。

ネットショッピングでもクレジットカードと同じようにカード番号などを入力して買い物ができるので、近年急速に利用者が増加している今注目のカードです。

バンドルカードの種類

| バーチャル | リアル | リアル+ | |

|---|---|---|---|

| クレジットカード |  |

|

|

| 月間のチャージ上限額 | 12万円 | 12万円 | 200万円 |

| 国内 | ネット決済のみ | Visa加盟店(実店舗含む) | Visa加盟店(実店舗含む) |

| 海外 | ネット決済のみ | Visa加盟店(オンラインのみ) | Visa加盟店(実店舗含む) |

| 実店舗利用 | 国内のVisa加盟店のみ | 国内外のVisa加盟店 | |

| 宿泊施設 | × | × | 〇 |

| ガソリンスタンド | × | × | 〇 |

| 3Dセキュア | 〇 | 〇 | 〇 |

| 発行手数料 | 無料 | 300円~ | 600円~ |

| 本人確認書類 | 必要なし | 必要なし | 必要(運転免許証やパスポート、マイナンバーカードなど) |

バンドルカードには、インターネット専用の「バーチャルカード」と、インターネットでも街のお店(リアル店舗)でも使える「リアルカード」の二種類があります。

バーチャルカード

「バーチャルカード」の場合は、カード番号やセキュリティコードなどのカード情報のみが提供され、実際のプラスチックカードは発行されません。

申し込み後すぐに発行されすぐにオンライン決済に使用可能で、実際の店舗では利用できません。

ネットショッピング、ゲームやアプリの課金、サブスクリプションの支払い向けだといえます。

リアルカード

対して「リアルカード」は、プラスチックカードが発行されるため、実際に街のお店でもクレジットカードと同じように使うことができます。

コンビニやスーパー、飲食店などでの支払いができ、Visa加盟店で使えます。

カードの発行に300円の手数料がかかりますが、Visaのタッチ決済に対応しているのが便利で加盟店舗でスムーズな支払いが可能です。

発行手数料

ナンバーレスホワイト:400円

ナンバーレスイエロー:400円

リアル+カード

リアル+(プラス)カードは、リアルカードの上位版で、利用限度額が引き上げられているタイプのカードです。

リアルカードの最大5万円までの利用限度額に対して、リアル+カードは最大100万円まで利用可能。

実店舗での大きな買い物やオンラインでの高額決済が可能で、前払い方式のカードではありますがクレジットカードと近い感覚で買い物ができるでしょう。

発行手数料

ナンバーレスブルー:700円

ナンバーレスレッド:700円

ナンバーレスブラック:700円

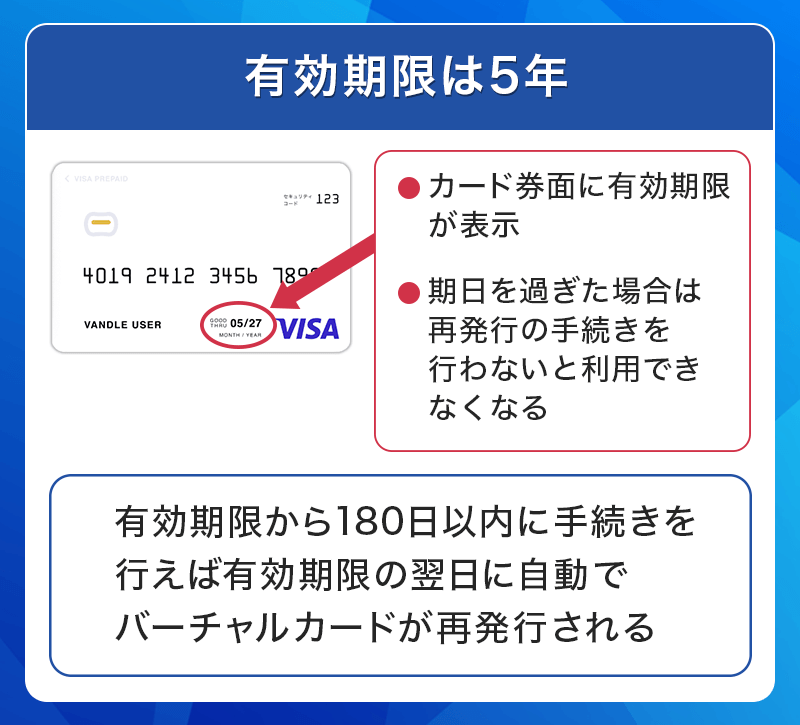

有効期限は5年

バンドルカードにはカードの有効期限があり、5年間の有効期限が過ぎると支払いができなくなるので注意が必要です。

バンドルカードの有効期限は、カード券面に表示されています。

バンドルカードのメリット

アプリダウンロード数が1,000万件を突破している、人気のバンドルカードのメリットを7つ紹介します。

審査なしで使える

プリペイドカードであるバンドルカードは審査なしで持てるのが最大のメリットです。

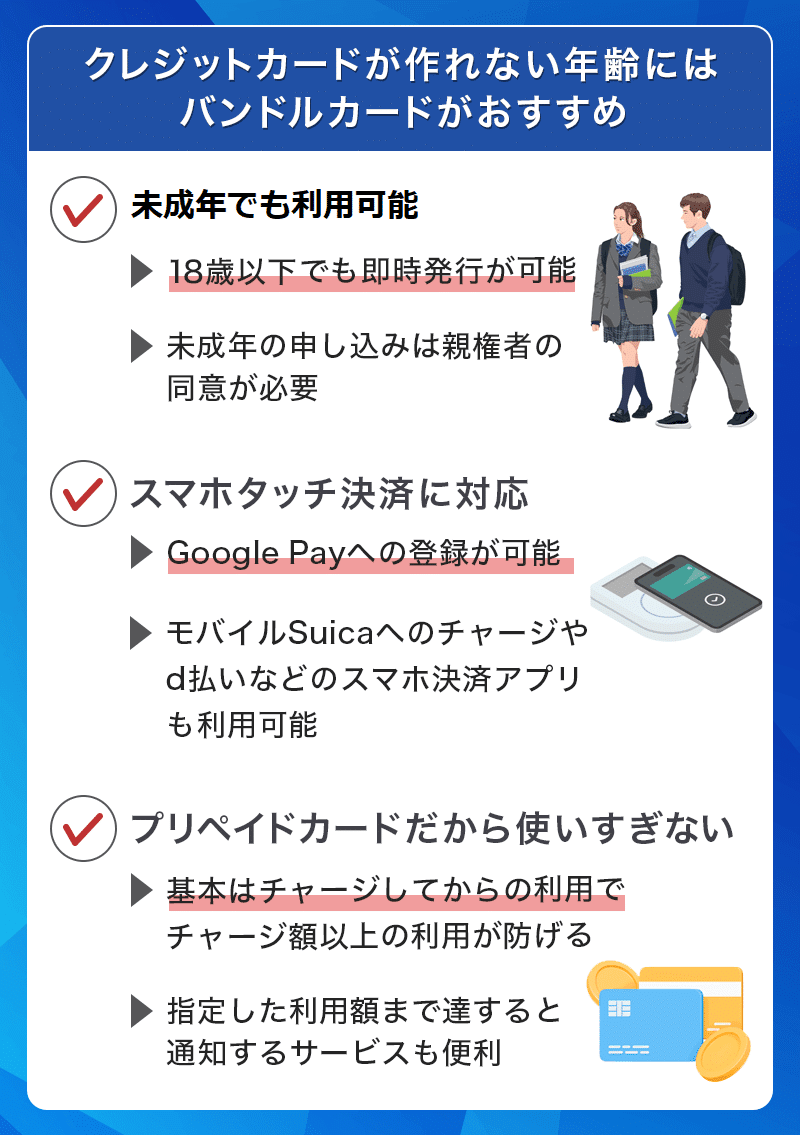

- クレジットカードが申し込めない18歳以下の未成年

- 高校生などの学生

- 主婦

- 年金受給をされている方

- カードやローンで延滞を起こしたことがある方

- クレジットカードの入会審査に通らない方

銀行口座なしで申し込めるので、口座を持っていない学生でもプリペイドカードなら申し込めます。

すぐに発行できる

バンドルカード(バーチャルカード)の登録に必要なのは、電話番号・生年月日・性別の3つのみです。

スマホを使って5分もあればプリペイドカードが作れてその日のうちからすぐに使えるため、今すぐにネットショッピングで買い物ができるので、メルカリやヤフオクでも買いたい物のタイミングを逃さず手に入れることができます。

リアルタイムで履歴が確認できる

バンドルカードなら、使ってすぐスマホアプリの利用履歴が更新され、通知を受け取る設定にもできるので、残高不足を防いだり不正利用の防止にもひと役買っています。

履歴は保存されて検索できるので、支出の把握もしやすく家計簿をつける場合も楽々です。

使い過ぎを防げる

クレジットカードやデビットカードと違って、チャージした分しか使えないプリペイドカードは使い過ぎを防ぐにも有効なカードです。

月の利用額が指定した金額に達すると通知してくれる機能もあるので、うっかり使い過ぎてしまう心配もありません。

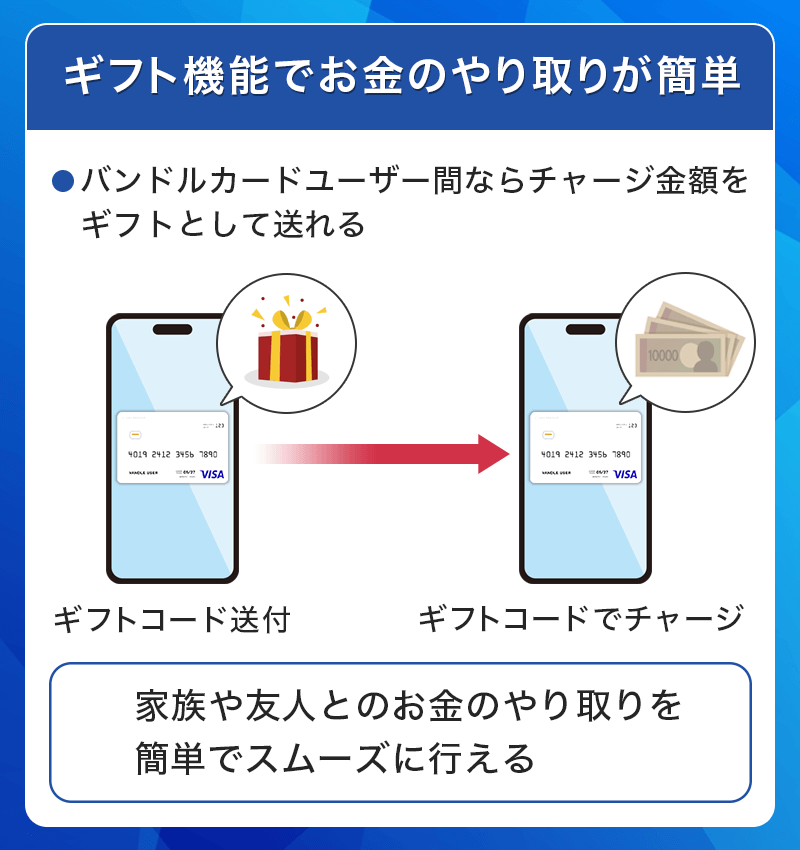

ギフトコードや招待コードがシェアできる

バンドルカードには、友達や家族とシェアできる「ギフトコード」や「招待コード」の機能があり、これらを活用することで次のようなメリットがあります。

ギフト機能

バンドルカードでは、チャージ金額を他のユーザーにギフトとして送れる機能が備わっています。

例えば、友達や家族にバンドルカードを持っている場合、その人にプレゼントとしてチャージ金額をギフトコードとして送ることができ、受け取った人はそのコードを使って自分のバンドルカードにチャージできます。

割り勘など、お金のやり取りが簡単かつスムーズに行えます。

紹介コード機能

バンドルカードを友達に紹介する際に「招待コード」をシェアすることで、紹介者も新規ユーザーも特典を得られます。

招待された人がアプリを登録してバンドルカードを利用すると、双方に200円がカード残高にチャージされるため、家族や友達に勧める際に利用できます。

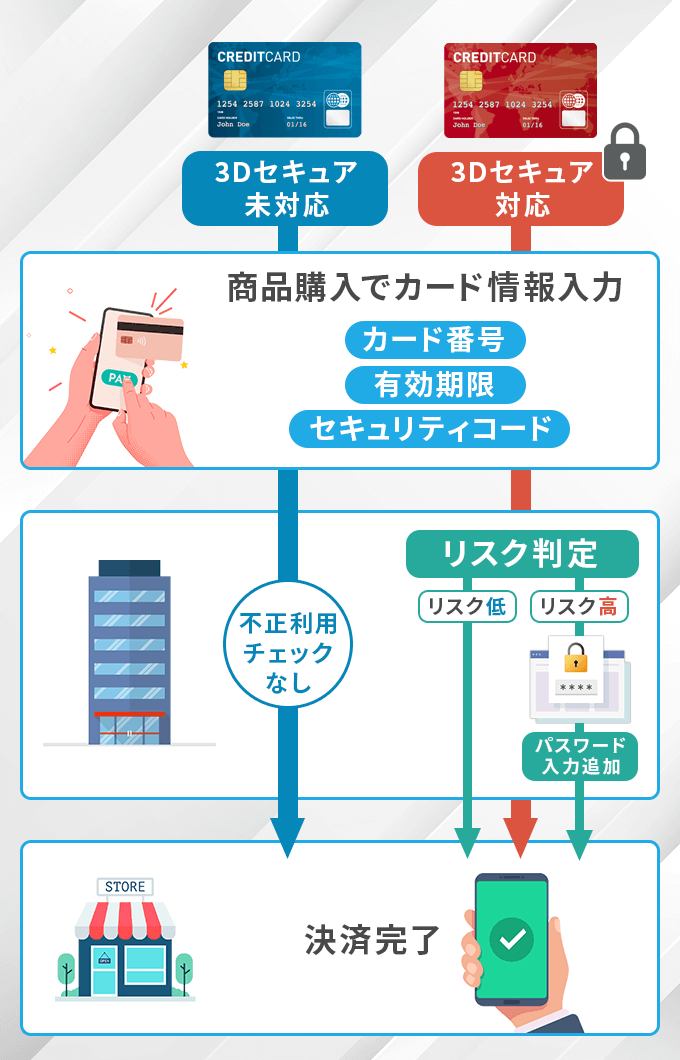

3Dセキュアに対応

バンドルカードは、バーチャルカード、リアル、リアル+、どのカードタイプであっても「3Dセキュア」に対応しています。

3Dセキュアとはオンライン決済時の本人認証サービスのことを指し、ユーザーが決済を行う際に通常のカード情報(カード番号、有効期限、CVV)だけではなく、追加のパスワードや本人確認情報を入力する必要があります。

追加の本人確認をおこなうことで、第三者が不正にカードを利用するリスクを大幅に軽減できます。

バンドルカードは3Dセキュアに対応しているため、ネットショッピングの際により安全な支払いが可能です。もしもカード情報が漏洩してしまっても、本人認証がないと支払いが完了しないため、不正利用されにくい仕組みに。

多くのオンラインショップが3Dセキュア対応を必須としているため、対応済のバンドルカードはオンライン決済においては不便なく利用できるでしょう。

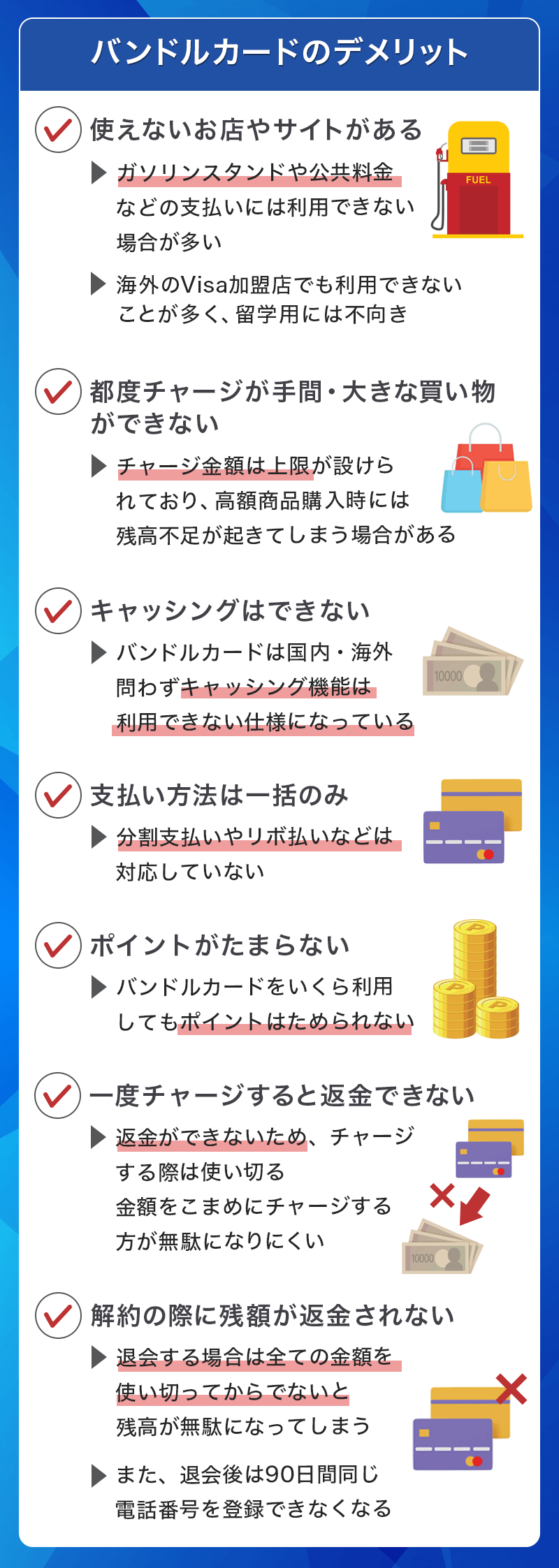

バンドルカードのデメリット

サクッと発行できてすぐに使える一方、以下のデメリットが考えられます。

使えないお店やサイトがある

バンドルカードはVisaマークのある加盟店やネットショップで使えますが、一部利用できない場合があるので注意が必要です。

オンラインを除き海外のVisa加盟店では使えないため、海外旅行や留学に使いたいという場合は不向きです。

バンドルカードが使えないのは、セルフ式を含むガソリンスタンド・宿泊施設・公共料金・定期支払や定期購買・高速道路料金・保険料などで、上位カードのバンドルカードリアル+(プラス)であれば海外でも利用でき、宿泊施設やガソリンスタンドでも利用できるようになります。

宿泊施設・ガソリンスタンドなど一部決済において一時金が必要なケースも

宿泊施設・ガソリンスタンドや一部海外サイトでの決済にて一定金額以下を利用した際、一時金として決まった金額をカード残高から引かれる処理がおこなわれます。

| 宿泊施設 | 25,000円未満の金額の場合、25,000円が引かれる |

|---|---|

| ガソリンスタンド | 8,000円未満の金額の場合、8,000円が引かれる |

| 日本航空(JAL)の航空券購入 | 18,000円未満の金額の場合、18,000円が引かれる |

| 海外のPC用ソフト・アプリ販売サイト(adobe,google play storeなど) | 110円未満の金額の場合、110円が引かれる |

これらの一時金は利用から5日前後に返金、または正規の金額で請求が来たタイミングで返金されます。

明細を確認した際に不正利用だと思うかもしれませんが、特定の決済で一時金が必要なケースがあると明記されているため安心です。

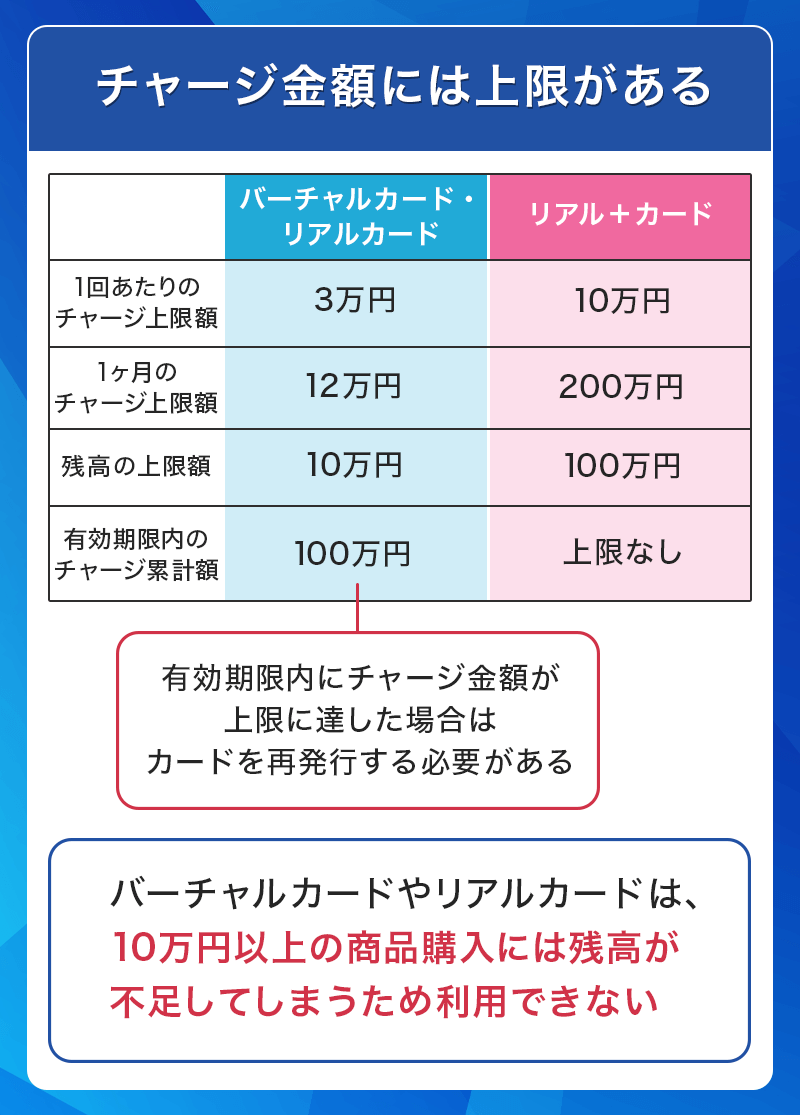

都度チャージが手間・大きな買い物ができない

プリペイドカードは使い切る度にチャージが必要となるため、その都度チャージするのが手間だと感じる方も多いでしょう。

プリペイドカードを使う際に残高が不足していていると支払いができず、足りない分を現金で支払うこともできないため要注意です。

高額商品は残高上限で購入できない場合も?

プリペイドカードのチャージ金額には上限が設けられているのでパソコンなど大きな買い物をする際は使える金額が少ないと感じる可能性もあります。

バンドルカードは月間・年間のチャージ額だけでなく、残高上限も設けられているため、高額な買い物には利用しにくいかもしれません。

ただし、バーチャルカードとリアルカードは10万円以上の商品には利用できませんが、リアル+カードでは残高上限が100万円と高額商品にも利用しやすいくなるため、利用額に応じてリアル+カードを申し込むのも良いでしょう。

キャッシングはできない

海外旅行や留学の際に、海外ATMでお金を借りることができるキャッシング機能を使って現地通貨を使いたいという方も多いかと思います。

バンドルカードではカードの現金化を防ぐため、海外・国内を問わずキャッシング機能は利用できない仕様となっています。

分割払いができない

基本的にプリペイドカードは分割払いには対応していないカードです。

分割払いやリボ払い、ボーナス払いなどのその他の支払い方法を利用したいのであればクレジットカードを作るしかありません。

ポイントがたまらない

クレジットカードや、dカードプリペイドなど一部のプリペイドカードではカード利用に応じたポイントがたまりますが、バンドルカードはポイントがたまりません。

クレジットカードの中には1%を超えるポイント還元率のカードもあるので、カードの利用額が大きい場合はポイントのたまるクレジットカードを作る方がお得です。

一度チャージすると返金できない

バンドルカードに一度チャージしたお金は返金不可能となっています。

バンドルカードを作ったものの、いらなくなったという場合にも返金ができないのでチャージをする際は使い切れる額だけをチャージした方が無難です。

解約の際に残額が返金されない

バンドルカードは前払い式のプリペイドカードのため、解約をするとカードの残額は使えなくなってしまいます。

カードを解約する場合は、先に全ての残額を使い切ってからにしましょう。カードを使い切る際も、端数があると残額ぴったりに使い切るのが難しい点もデメリットといえるでしょう。

また、一度退会すると90日間は同じ電話番号で登録できなくなるため注意が必要です。

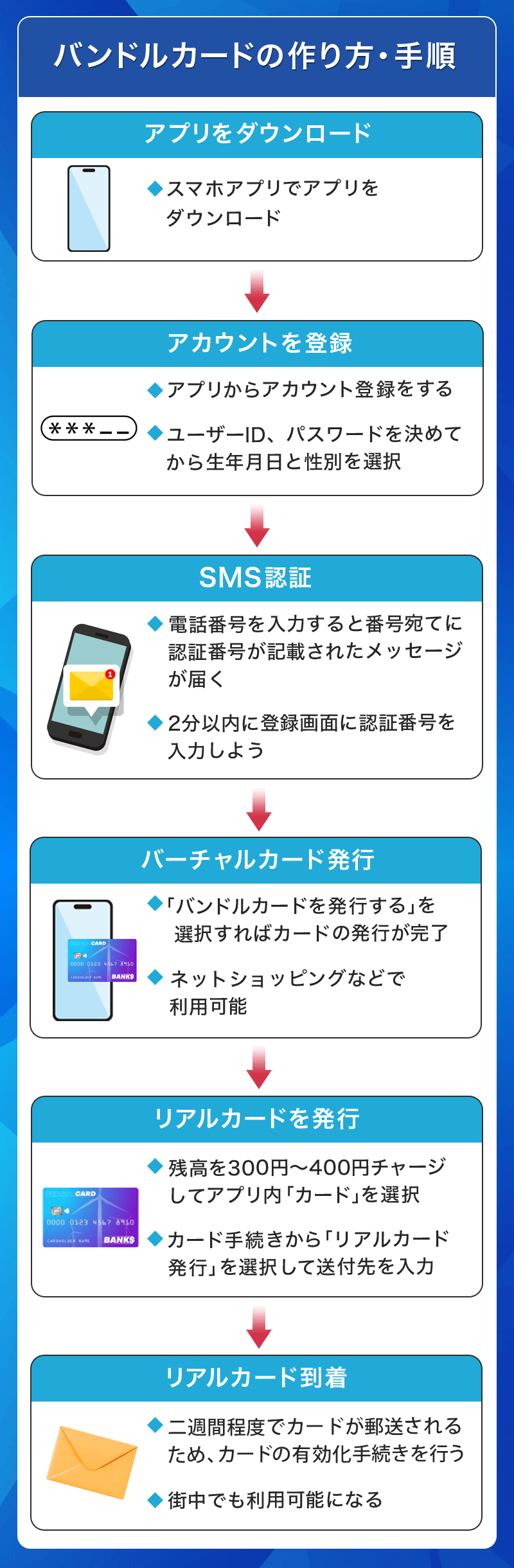

バンドルカードの作り方・手順

バンドルカードの作り方の手順は以下で、スマホだけで完結します。

- アプリダウンロード

- アカウント登録

- スマホにバーチャルカード発行

- リアルカードが欲しい方はアプリから発行

①アプリをダウンロード

バンドルカードを作るには、まずスマホアプリをダウンロードする必要があります。

iPhoneならApp Store、AndroidならGoogle Playから無料のアプリをダウンロードしてください。

②アカウントを登録

ダウンロードしたアプリを開いて「アカウントを登録する」を選びます。

ユーザーIDとパスワードを入力する画面になるので好きなIDとパスワードを入力して「次へ」をタップします。

登録する方が未成年の場合は保護者の同意欄にチェックを入れ、生年月日と性別を登録します。次に進むと電話番号の入力が求められるので、電話番号を入れてSMS認証へ。

スマホにSMSで認証番号が記載されたメッセージが届くので、2分以内に登録画面から届いた認証番号を入力します。

「認証する」をタップして次に進み、間違いがないか確認したら利用規約に同意をします。

③バンドルカードを発行

次に、カードの発行・有効化という画面に移るので「バンドルカードを発行する」をタップします。

スマホの画面にカードの画像と「ようこそ」という文字が表示されたら登録とカード発行の完了です。

リアルカードの作り方

街のお店でカードを使いたい場合はリアルカードを発行する必要があります。

- アプリダウンロード

- アプリ画面下方「リアルカード発行」

- カード選択

- 発行手数料をチャージ

- 送付先を登録

- 発行

発行手数料として300円がかかるため、事前にチャージしておく必要があります。約2週間以内に転送不要郵便でカードが送られてきます。

カードを受け取ったらアプリから「新しいカードを有効化する」をタップし、セキュリティコードを入力後、有効化すればカードが使えるようになります。

なお、転送不要郵便は転居先に転送されないため、引越しの予定がある方は注意しましょう。

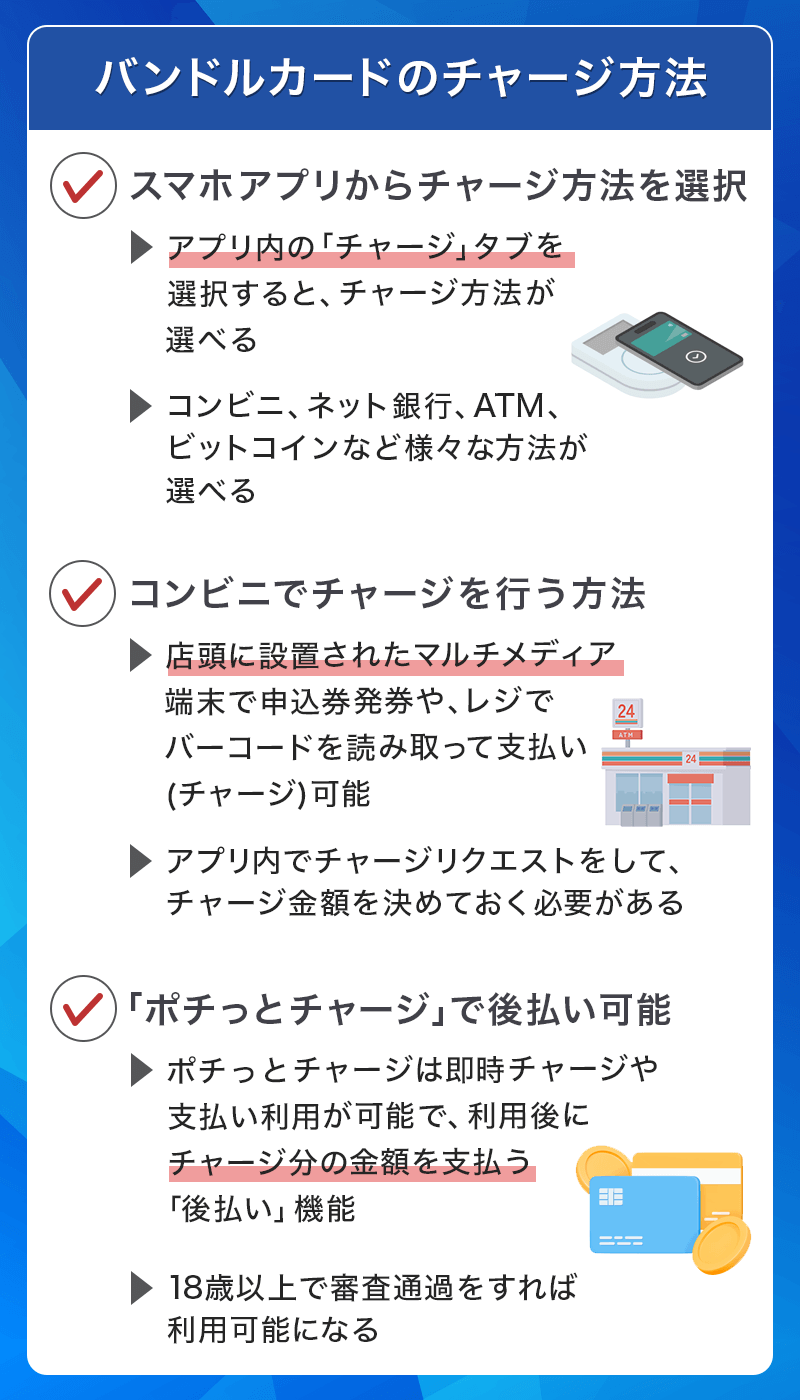

バンドルカードのチャージ方法

バンドルカードは前払い式のプリペイドカードのため、事前にチャージしておく必要があります。

バンドルカードのチャージ方法

・セブン銀行ATM

・d払い

・コンビニ

・クレジットカード

・ビットコイン(bitFlyyer)

・ネット銀行

・銀行ATM

・ポチっとチャージ

・ギフトコード

多くのチャージ方法があり、スマホアプリから操作をおこないチャージします。

スマホアプリからチャージ方法を選択

バンドルカードの人気の秘密はスマホアプリで簡単にチャージできる点です。

スマホアプリの画面から「チャージ」タブをタップすると、チャージ方法を選択できます。

中でもビットコインでチャージができるのは国内初で、ビットコインの有効利用にも役立ちます。

バーチャルカードの場合、1,000円から12万円までチャージ可能で、カードで保有できる残高の上限は10万円となっています。

コンビニでチャージを行う方法

バンドルカードのコンビニチャージなら、店頭に設置されているマルチメディア端末を使ってレジでチャージができて便利です。

ローソンに設置されているLoppiや、ファミリーマートにあるFamiポートなどが利用でき、チャージに対応しているコンビニもファミリーマート・ローソン・サークルKサンクス・ミニストップ・セイコーマートと数多くあるのでいつでもチャージできます。

コンビニでチャージをするには、アプリからチャージリクエストを作成しておく必要があり、チャージ金額は予めアプリ上で入力しておきます。

次に進むとコンビニの選択画面になるので、チャージするコンビニを選んでお店に足を運びます。

チャージが完了したらバンドルカードのアプリに通知が届くので、アプリを開いてホーム画面からきちんとチャージできているか確認しましょう。

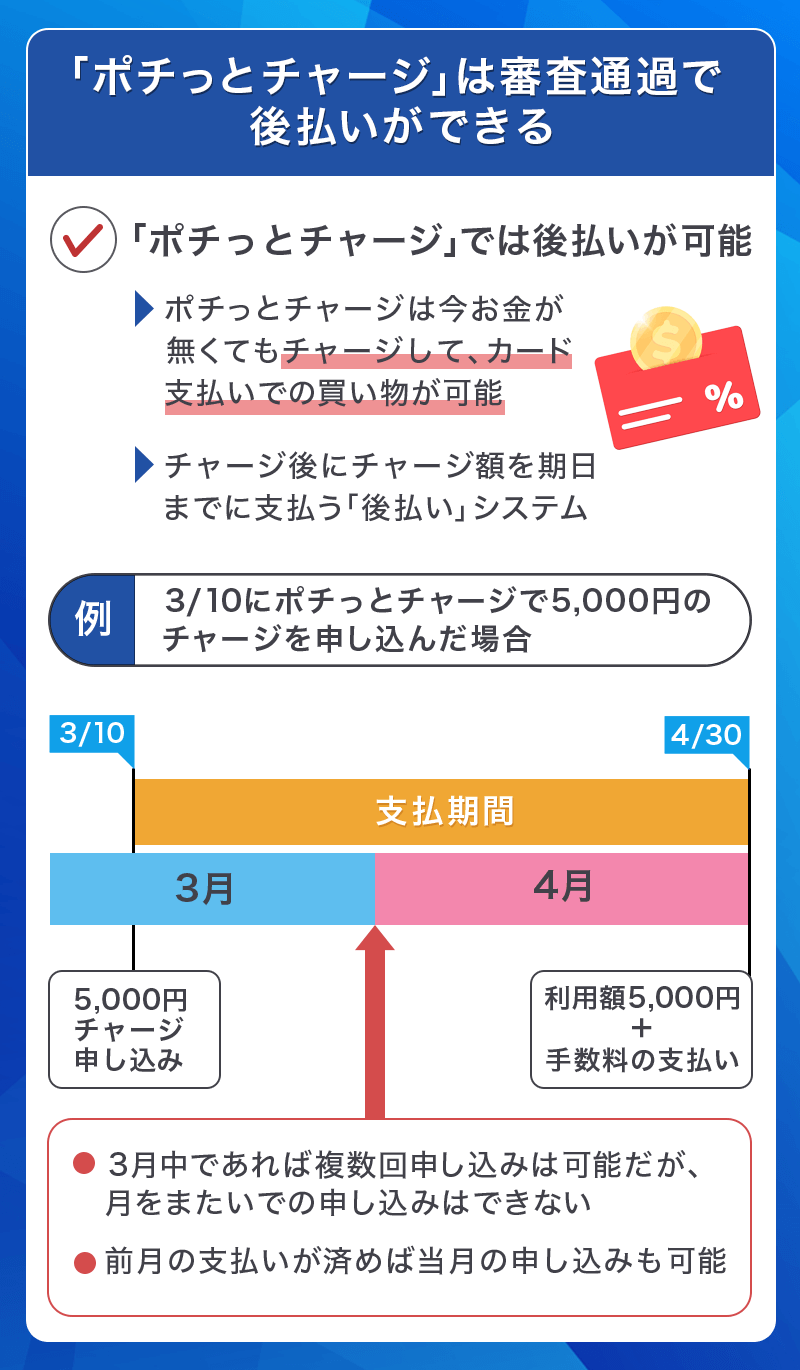

「ポチっとチャージ」は審査通過で後払いができる

「ポチっとチャージ」は、バンドルカードが提供する後払い機能です。チャージ分は、支払いは翌月末までに行う必要があります。

通常は事前にチャージした分だけ利用できるプリペイドカードですが、ポチっとチャージを利用することで、残高が不足していても上限金額の※最大5万円までを即時チャージし、後で支払うことが可能になります。

利用方法は簡単で、アプリ内の「ポチっとチャージ」から簡単に申請でき、利用金額を入力し審査に通過すれば即座にカードにチャージされます。

クレジットカードのような感覚で、緊急時や一時的にお金が足りない場合に便利なサービスです。

※状況に応じてチャージ上限金額が制限される場合があり、利用できる金額が上限である5万円未満になるケースも。

チャージ金額に応じて手数料がかかる

1回につき3,000円〜上限金額の間で1,000円単位の金額がチャージ可能となり、使った分を返済すれば同月内に何回でもチャージすることができます。

手数料は10,000円までが510円、11,000円~20,000円までが815円となっています。

| 申込金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 510円 |

| 11,000円~20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

「ポチっとチャージ」の利用方法は、アプリから「ポチっとの申し込み」をタップし、氏名・生年月日・電話番号・メールアドレスを入力後、電話番号を使ってSMS認証を行います。

スマホに認証番号が記載されたメッセージが届くので、アプリに認証番号を入れて、チャージしたい金額を入力し、申し込みボタンをタップすると完了です。

ポチっとチャージの利用には審査が行われるため、通過せず利用できない場合もあります。

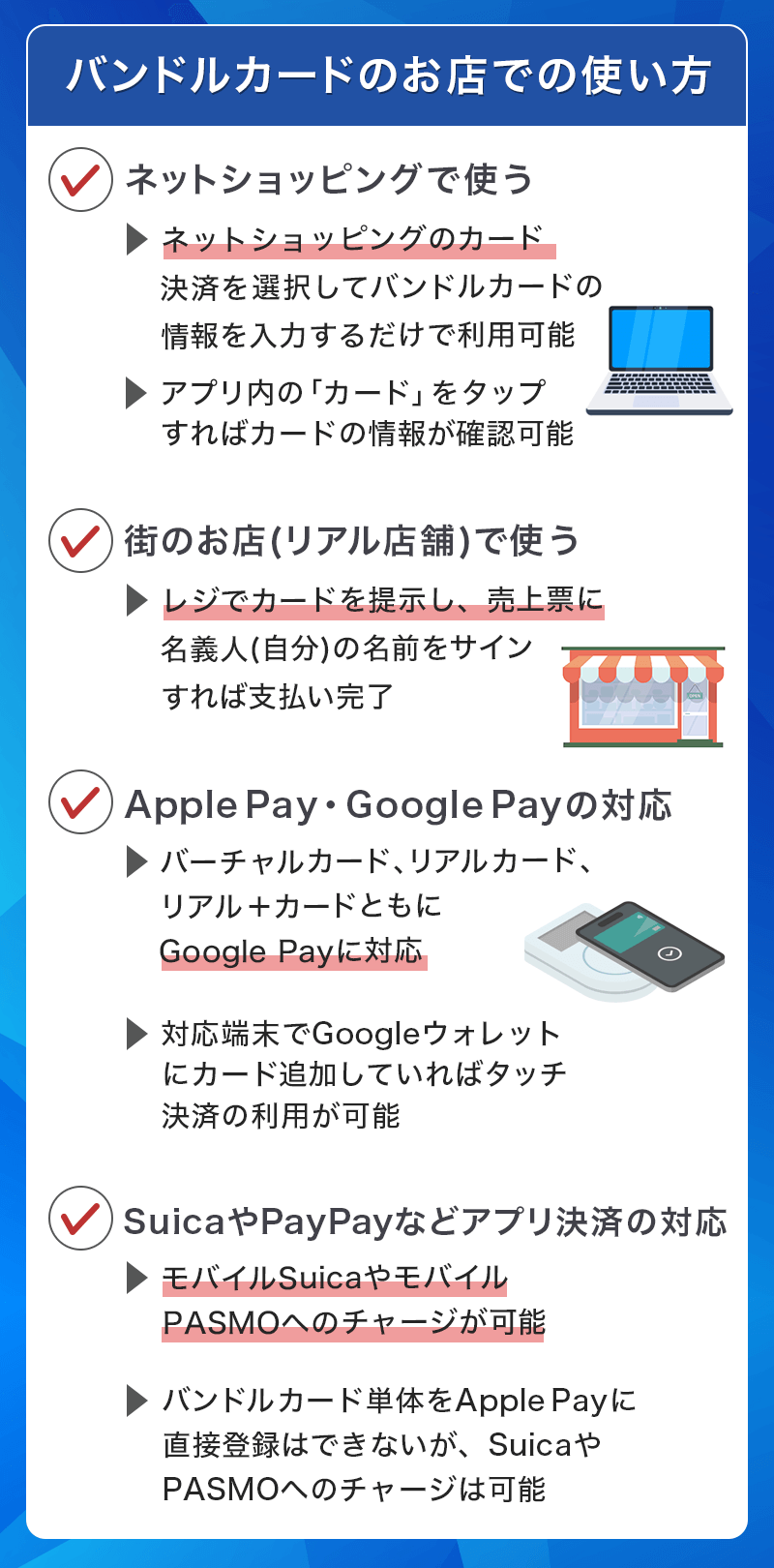

バンドルカードのお店での使い方

スマホアプリからサクッと発行できるバンドルカードですが、使い方も難しくなく通常のクレジットカードのように利用できます。

ここではネットショッピングとリアル店舗での使い方について紹介しています。

バンドルカードで買い物をする方法(ネットショッピング)

バンドルカードアプリのホーム画面にはカードの画像と明細・カード・チャージというメニュー、カードの残高が表示されます。

「カード」をタップすると、カード番号や有効期限・セキュリティコード・名義人が表示されるので、インターネットショッピングでバンドルカードを使って支払いを行う際はここを確認します。

カード番号はタップひとつでコピーできるので、ネットショッピングの際も長いカード番号の面倒な入力は不要です。

バンドルカードで買い物をする方法(リアル店舗)

リアルカードを使って街のお店(リアル店舗)で買い物をする場合は、クレジットカードで支払う時と同じように、レジでカードを使って支払うことを申し出て、店員にバンドルカードを渡してサインをすると支払いができます。

ネットショッピングで買い物をする場合は、支払い方法の選択画面でカード払い(クレジットカード)を選び、スマホアプリのカード情報を参照してカード番号などを入力すると支払いができます。

Apple Pay・Google Payの対応

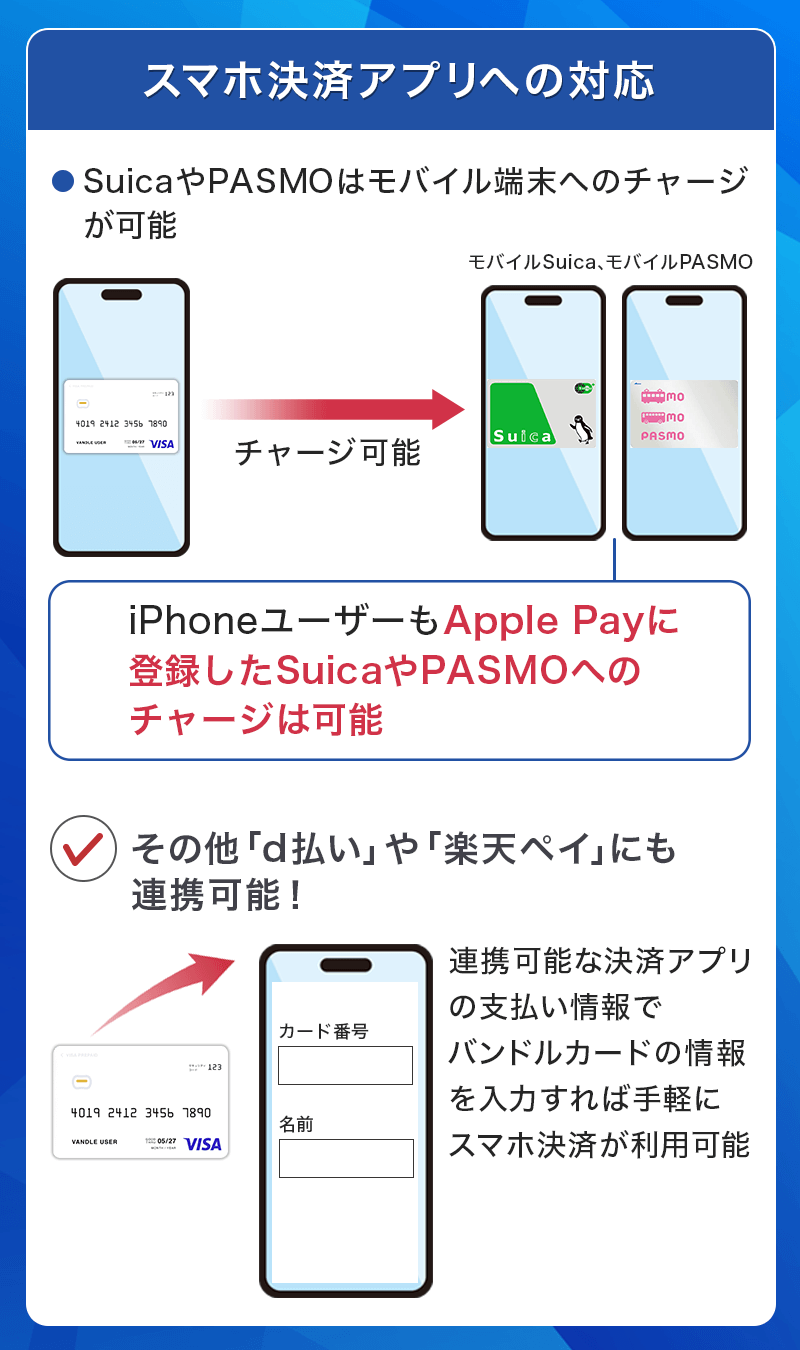

バンドルカードは、Google Payに対応していますが、Apple Payには対応していません。

それぞれの決済方法を導入している全国の実店舗やインターネット決済、交通機関やコンビニ、飲食店など幅広い場所で利用できます。

クレジットカード同様にスムーズに決済できるため、キャッシュレス決済デビューにもバンドルカードはぴったりだといえるでしょう。

SuicaやPayPayなどアプリ決済の対応

バンドルカードは、Suicaへのチャージにも対応しており、バンドルカードからSuicaにチャージすることで交通機関やSuicaが使える店舗で利用可能です。

特にモバイルSuicaを使う場合、スマートフォンから手軽にチャージができるのが魅力です。

バンドルカードはPayPay、楽天ペイ、d払いなどへのチャージ自体は対応していませんが、Visaクレジットカードとしてバンドルカードを支払い方法に登録することが可能です。

これにより、PayPayなどのスマホアプリ決済を利用する際にバンドルカードから直接決済することができます。

バンドルカード単体ではポイントが貯まらないですが、PayPayなどを通して買い物をしてポイントを貯めることも可能です。

クレジットカードやデビットカードとの違い

プリペイドカードにクレジットカード、そしてデビットカードと決済に使えるカードにも種類があります。

これらの違いを簡単に紹介します。

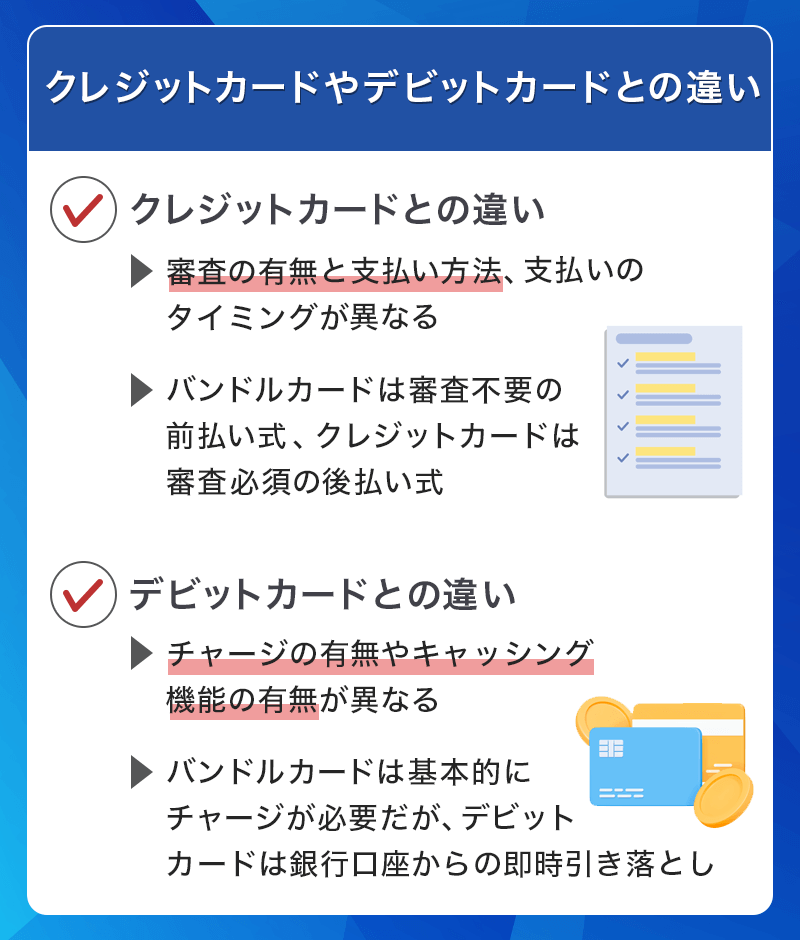

クレジットカードは審査があり基本後払い

クレジットカード、デビットカード、プリペイドカードの大きな違いは「代金を支払うタイミング」と「支払い方法」「審査の有無」です。

クレジットカードの申し込みには入会審査があり、クレジットカードで買い物をすると、多くの場合は翌月に銀行口座から代金が引き落とされる後払い方式となります。

デビットカードはチャージの必要なし

デビットカードはキャッシング機能や後払い機能がなければ審査なしで作ることができます。

買い物をした場合はリアルタイムで銀行口座から引き落としの即時決済となるため、クレジットカードやデビットカードを作る場合は銀行口座が必要となります。

これに対して、プリペイドカードは審査なしの前払い式で支払い方法(チャージ方法)はコンビニやネットバンキング、クレジットカードなど様々な方法が利用できるのが特徴です。

バンドルカードはすぐに使えてスマホ決済にも便利

VANDLE CARD(バンドルカード)

カードの特徴

クレジットカードを作れない高校生でも審査なしで発行可能なVisaカード。アプリだけでも決済可能で、リアルカードを発行することも可能

| 発行会社 | 三菱UFJフィナンシャル・グループの株式会社カンム |

|---|---|

| 還元率 | なし |

| 年会費・発行費用 | アプリのみ:無料 プラスチックカード発行:300円~700円 |

| チャージ方法 | コンビニ、クレジットカード、ドコモケータイ支払いなど8種類 ※ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。 |

| 年齢制限 | - |

| 利用開始 | 即時利用可能 |

バンドルカードは、審査不要で簡単に作れる点や、ポチっとチャージなど便利な機能が魅力のプリペイドカードです。

クレジットカードを持っていない方でも、日常の支払いをスムーズに行え、Google Payとの連携でさらに利便性が高まります。

一方で、手数料や利用限度額には注意が必要ですが、オンラインショッピングや少額決済に最適な選択肢です。

使いやすさと安心感を備えたバンドルカードは、新しい決済手段として幅広いシーンで活用できるでしょう。

▼関連記事

-

-

中学生・高校生の未成年におすすめのデビットカード!年齢条件も詳しく解説

デビットカードを持っているとインターネットショッピングや街でのお買い物もサクッと支払いができて便利です。 デビットカードなら18歳未満の未成年でも作る事ができるので、「クレジットカードが作れる年齢まで ...

-

-

審査なしのおすすめデビットカード!審査基準や審査落ちについて解説

クレジットカードが欲しくて申し込んだはいいものの、審査で落ちてしまってカード決済ができない・・・という場合には、クレジットカードと同様に、ネットショッピングやコンビニ、スーパーなどでカード決済が可能な ...

-

-

高校生でも作れるクレジットカードはある?おすすめのカードを紹介

インターネットショッピングやオンラインゲームの課金、様々なサービスを利用する際に持っていると便利なのがクレジットカードです。 学業のかたわらアルバイトをしていて貯金があるという高校生も多いため、クレジ ...

-

-

学生におすすめのクレジットカード比較!選び方や注意点も解説

多くのクレジットカードの入会資格は「高校生を除く18歳以上」となっているため、大学生や短期大学生、専門学校生といった学生でもクレジットカードは作れます。 むしろ、学生はカード会社としても入会してほしい ...