「無職」がどのような状態を指すのかは、人それぞれの認識の差はありますが、基本的にクレジットカード審査は無職で世帯収入も0円の状態だとクレジットカードは作れません。

同様に、最近まで働いていたけど現在は離職中という方も審査通過は厳しいです。

しかし、自分を無職だと思っている方の中には専業主婦をしている方、学生の方、年金自給者などがいますが、これら条件の方であればカードの選択次第で審査通過は可能です。

この記事では、無職だと審査に通らない理由から、無職でも作れるカードについても解説していきます。

無職のクレカ作成ポイント

- 学生や主婦の様に、生計を共にする世帯主がいる場合は問題なく作成できる

- 年金受給者、資産家など定期的な収入がある方も発行可能

- 扶養されておらず、収入が一切ない場合は「家族カード」「デビットカード」「プリペイドカード」を検討しよう

- アルバイトや単発バイトなど、定期的に収入を作れば無職でもクレカ発行の可能性が上がる

目次

無職でもクレジットカードは作れるって本当?作れる例と作れない例

「働いていないとクレジットカードを作れない」と思い込んでいるだけで、実際は無職の人でもクレジットカードを利用しているケースもあるため、自分の状況によってはカードの申し込みで審査通過が可能かもしれません。

というのも、無職と言っても働いていない理由は様々ですし、子育てが忙しい専業主婦であったり、学業が忙しくて働きたくても働けないという学生もいるでしょう。

こちらでは、無職でもカードが発行できる人と発行できない人の例や特徴を上げていますので、自分がどこに当てはまるのかを確認してみて下さい。

クレジットカードが作れる人

無職でもカード審査通過の可能性がある人

| 属性 | 審査に通る理由 |

|---|---|

| 学生 | 学生カードという選択肢があり、同居家族の収入で支払い能力が認められる |

| 専業主婦(主夫) | 配偶者の収入や、夫婦共有の不動産などで安定収入・資産を証明可能 |

| 年金受給者 | 年金収入で支払い能力があると判断されるケースがある |

| 資産家 | 株式や預金、不動産賃貸で不労所得がある場合など、多額の資産は支払い能力があると判断されやすい |

| 貯蓄が多い | 一定以上の貯蓄があるなら、貯蓄証明提示で支払い能力があると判断されるケースがある |

実は、自分に収入がなければクレジットカードを作れないというわけではなく、扶養してくれる人がいる場合であればカードの審査に通る可能性が高くなります。

よく見かける条件としては、結婚していて配偶者に収入がある場合や、学生で親に収入がある場合などが該当し、クレジットカードの申し込み資格で本人収入の制限が無いものを選べば申し込むことに問題はありません。

学生でなく働いていないニートと呼ばれる人でも、同居している家族がいて、その家族に安定した収入があれば、家族の情報が審査に利用されることもあります。

また、定年を迎えて退職した無職の人でも年給受給者であったり、預金や不動産などの資産を持っていれば審査に通過できるケースもあるため、カードの申し込み条件などを確認してみるのが良いでしょう。

学生は社会人よりも審査通過の可能性が高い

クレジットカードは高校生を除く18歳以上を対象にしていることが多いので、カードの申し込み条件によっては大学生以上であれば学生でもクレジットカードの発行は可能です。

社会人になる前にクレジットカードを発行していると、そのカードを退会(解約)せずに使い続けてもらえるケースもあるため、「学生専用カード」など学生のうちからカードの申し込みをしてもらおうと考えているカード会社も多くあります。

特に、学生専用カードは年会費が無料で一般カードよりも優遇されたポイント還元率などの特典が付帯していることもあり、買い物も快適になること間違いなしでしょう。

また、学生は「社会人と比べて収入が無い、または少ないことが当然」と考えられていることも多く、社会人と比べても審査条件があらかじめ低めに設定されていることもあり、社会人の無職より審査通過率が高いのです。

ただし、収入のない学生とアルバイトなどで収入のある学生では、カードの利用限度額が異なるケースもあるので、収入がある場合は必ず記載するようにしましょう。

クレジットカードが作れない人

自分の収入だけでなく、自分を扶養してくれる人がいない無職であると、基本的にクレジットカードを作るのは難しいでしょう。

クレジットカードの利用はカード会社からお金を借りている状態なので、利用した分の金額を返済する必要があります。

カード会社はカードの申し込みがあると、申込者に支払い能力があるのかどうか、今までの利用履歴であるクレジットヒストリー(クレヒス)から返済の信用ができるのかなどを基準に審査を行うので、収入が無いと審査に通ることは難しいのです。

特に収入だけでなくクレヒスもない無職の場合は、カード会社が返済リスクを負うことになるので、信用が得にくいでしょう。

法律でも返済能力のない人にカードを発行することは禁止されており、一般的にカード会社では申込資格として収入に関しての条件を記載していることも多いですから、収入のない人がクレジットカードを発行するのは難しいのです。

ただし、カードによっては申込資格に収入について記載が無いケースもあります。その場合、「当社規定の条件を満たす方」などと記載されている場合もあり、その中に含まれることもあるため注意してください。

また、住所や電話番号などのカード会社から申込者への連絡ができる手段が無い人は、信用することが難しいためほとんどの場合で審査落ちになることも覚えておきましょう。

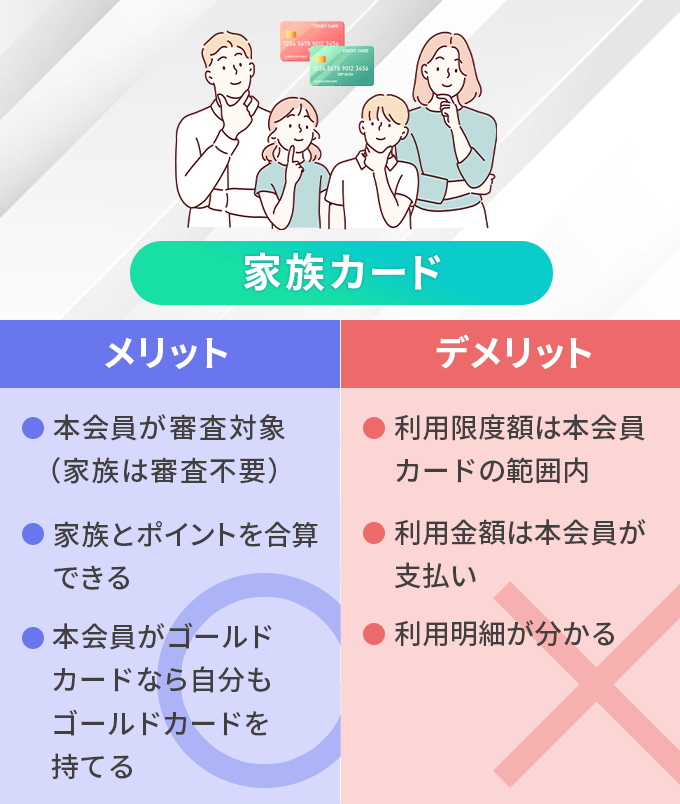

無職・ニートでも家族カードなら作れる

自分でクレジットカードに申し込みをしても審査に落ちてしまったという人は、「家族カード」でのカード利用を検討することもおすすめです。

家族カードというのは、既にクレジットカードを持っている人の配偶者や親、子など生計を同一とする家族であれば発行できる追加カードのことで、本会員(本カード所有者)の情報に基づいて審査が行われるため、自分がニートや無職であってもクレジットカードを作れる可能性があるでしょう。

家族カードは、支払いへの利用やポイントをためるだけでなく、特典や保険も本会員のカードに付帯している機能やサービスを同等に受けることができます。

また、本会員が持っているカードが年会費のかかるカードであった場合でも、家族カードの年会費は無料の場合や、本会員のカード年会費よりも格安になっていることが多く、カードを2枚発行するよりもお得に利用できることも家族カードの魅力なのです。

一緒に住んでいる家族が、家族カード発行可能なクレジットカードを所持している場合は、お願いしてみるのもひとつの手段ですね。

家族カードの利用限度額と請求先に気を付けて!

家族カードの利用で注意してほしいのは、カードの利用上限と家族カードを利用した金額の請求先についてです。

家族カードの利用限度額は本会員と共通になっているため、使いすぎるとすぐに上限に達してしまう恐れがあります。

さらに、家族カードの利用額は本会員宛てで請求されてしまうので、何にカードを利用したのかがバレてしまいますし、家族カードで利用した利用履歴は、家族会員のクレヒスとして残りません。

家族カードは自分でクレジットカードの申し込みができない人や、どうしてもクレジットカードが必要な場合などの選択肢の1つとしては最適ですが、クレヒス修行のためには適していないので、クレヒス修行を行いたい場合は自己収入を得たり、カードランクや種類を変えて自分で申し込む方が良いでしょう。

無職になる前に持っていたクレジットカードは使える?

クレジットカード作るためには収入が必要であるという説明をしてきましたが、「それじゃ、会社を辞めて無職になったら今使ってるカードを退会(解約)しないとダメなの?」と不安になりますよね。

結論を言いますと、無職になってもすでに作っているクレジットカードは解約する必要はありませんし、強制的に解約されるようなことはありません。

カード会社からすれば毎月カード利用をして欲しいという考えですが、カード利用をしなくなってもカードの有効期限がくれば更新カードが送られてきます。

カードの年会費がかかるカードは利用していなくても取られてしまうので、本当に必要のなくなったカードは退会手続きをするようにしましょう。

ただし、再度カードを作る際には、また審査が必要になってくることを覚えておいてください。

働いていなくても審査通過の可能性があるクレジットカード

クレジットカードの中には、申し込み条件に年齢だけが記載されて、収入についての制限が無いカードもたくさんあります。

こちらでは、なにかしらの収入があることを前提として、無職やニートの人でも申し込みやすいカードを6つ挙げてみました。

また、こちらで紹介しているカードは自分で申し込むだけでなく、家族カードとして利用する場合にもおすすめのカードもありますので、家族が所持しているカードはあるかどうかなども含めてチェックしてみて下さい。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

三井住友カード(NL)は入会対象者を「高校生を除く18歳以上」と公式サイトで公表しており、申込資格に本人収入制限に関する記載がないので、無職の人でも申し込みしやすいクレジットカードです。

通常還元率は0.5%と一般的ですが、対象コンビニ・飲食店でカード利用をするだけでポイント還元率が7%まで上げることが可能になり、身近な店舗でお得に利用しやすい魅力があります。

また、スマホやパソコンなどのインターネット環境があればWEB完結で申し込みができ、審査状況にもよりますが最短10秒※でカードを発行することも可能です。

※即時発行ができない場合があります。

選べる付帯保険

三井住友カード(NL)は年会費無料ではあるものの、初期設定で最高2,000万円補償の旅行傷害保険が付帯しています(利用付帯)。

旅行好きには嬉しい保険ですが、旅行傷害保険を利用する機会がないという人なら、ライフスタイルに合わせて6種類の中から自分の好きな保険に変更可能。

スマホやカメラなどの破損に備える保険や、日常生活でのケガや賠償に備える保険など、自身に生じ得る様々なトラブルへ備えることができますよ。

イオンカード(WAON一体型)

イオンカード(WAON一体型)はイオン系列店の利用が多い人にお得なクレジットカードです。

公式サイトによると申し込み条件は「日本国内在住の高校生を除く18歳以上、電話連絡が可能な方」となっており、本人収入の制限などは記載されておらず、無職の人でも申し込み可能。

また、55歳以上を対象とした「G.Gマーク付きのカード」の発行もあるため、高齢者や年金受給者などの申し込みも問題ありません。

家族カードやETCカードなどの追加カードにも費用がかからないので、併せて利用したい人などにもおすすめです。

イオン系列の特典が充実

イオンカード(WAON一体型)の基本還元率は0.5%ですが、イオン系列店舗で利用すると、いつでもポイント還元率が2倍の1.0%にアップします。

それだけでなく、毎月20日・30日は「お客様感謝デー」としての買い物代金が5%割引、毎月10日は「ありが10デー」として電子マネーWAON決済でポイント5倍など、特定の日にちにイオングループ対象店舗で買い物をするとお得になるキャンペーンも開催。

また、イオンシネマで映画鑑賞する場合、映画チケットが1,000円(税込)で購入できる特典もあるため、イオン利用者にとっては嬉しいサービスが充実しています。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

楽天カードは「高校生を除く満18歳以上」が申し込み条件のみで、無職の人でも審査通過の可能性があるクレジットカードです。

特に、学生の申込者向けクレジットカードデビューの応援ページなども用意しているので、高校を卒業している学生であれば本人収入が無くても手軽に申し込みしやすいでしょう。

ポイント還元率が1.0%と高還元だけでなく、ポイント有効期限までに新たにポイントを獲得できれば有効期限が延長する、実質無期限の楽天ポイントも魅力です。

2枚目のカードが発行可能

楽天カードは年会費無料で維持費がかからないうえに、2枚目のカード発行が可能という点も魅力です。

通常、クレジットカードは1枚のみ発行されるケースが多いので、国際ブランドによっては利用できない店舗があるなどのトラブルが生まれるケースがあります。

しかし、楽天カードは2枚目のカード発行が可能なので、異なる国際ブランドを店舗によって使い分けるということもできるのです。

どちらも年会費が無料で、どちらのカードを利用してもポイントは合算してためられるので、よりお得に利用しやすいカードと言えるでしょう。

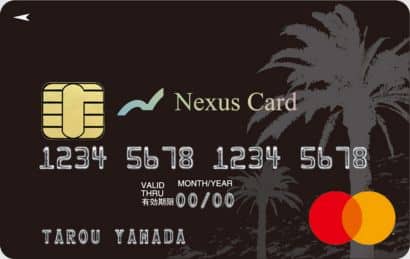

Nexus Card

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| デポジット金額 | 5万円~200万円 |

| 付帯保険 | - |

| スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

Nexus Cardはデポジット型のクレジットカードのため、デポジットさえできれば一般的なクレジットカードよりも、無職の人でも審査通過率が高くなるカードです。

また、申し込み条件は「満18歳以上で安定した収入があること」とされていますが、申し込みフォームで無職の選択肢があるので、無職の人でも申し込みは可能です。

カードの最低限度額が10万円なので、最低でも10万円のデポジットは必要になりますが、それ以上であれば200万円までは自由にデポジットが決められるので、預貯金などに余裕があり高額な利用限度額にしたい人でも使いやすいでしょう。

カード審査が不安な人でも安心して申し込み可能

Nexus Cardは、どんな人にカードがおすすめなのかを公式サイトで記載しており、その中に「カードの審査が不安、嫌な思いをした」とあります。

デポジット型のカードは、デポジットとして預けた金額が担保になるためカードの踏み倒しリスクが少ないです。

Nexus Cardも保証金としてデポジットを支払うことで、利用上限額が決まり、その金額内でしか利用できないので、無職の人でも安心して申し込みができるでしょう。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に数回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 海外事務手数料 | 3.85% |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

エポスカードは「日本国内在住の高校生を除く18歳以上」が申し込み条件となっており、本人収入に関する条件が記載されていない無職でも申し込みしやすいクレジットカードです。

デジタルカードだけでなく、リアルカードも申し込みから受け取りまで当日中に発行ができる即日発行に対応。今すぐカードを作りたいという人にもおすすめできる1枚。

基本ポイント還元率は0.5%と一般的ですが、使い方次第で2~30倍まで還元率をアップすることが可能。

また、全国約10,000店舗で割引やサービスが受けられるので、お得に利用しやすいカードです。

優待店舗の種類が豊富

エポスカードでは飲食店やカラオケなどの身近な店舗をはじめ、テーマパークやオーケストラ・ミュージカルなどのチケット優待といった、幅広いジャンルで会員限定の優待を受けられます。

店舗や施設によって優待内容は異なりますが、子供から大人まで楽しめるサービスや施設も豊富で、日常使いから特別な日までカバーしてくれるので、利用しやすさが魅力ですね。

また、百貨店のマルイで年に数回開催される「マルコとマルオ優待」では、買い物代金が10%割引されるお得なキャンペーンもあるので、マルイ利用者もマルイをあまり利用しないという人にもお得なカードでしょう。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローンの機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済またはモバイルオーダーでの支払いで最大7%還元。クレジットカードの発行は「最短5営業日」ローン融資は「最短3分」※お申込時間や審査によりご希望に添えない場合がございます。

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% ※対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元) |

| 年会費 | 永年無料 |

| 借入限度額 | ご融資額800万円まで 実質年率2.50%~18.00% |

| 付帯保険 | 海外:最高2,000万円 |

| スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) ・プロミスの申し込み条件 ※年齢18~74歳のご本人に安定した収入のある方 ※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 追加カード | ETCカード 年会費550円(税込)利用無料 PiTaPa、WAON |

プロミスVisaカードは、消費者金融のプロミスでのカードローン機能と、ショッピングに利用ができるクレジット機能の2つが付帯しているカードです。

申し込み条件は「高校生を除く年齢18~74歳のご本人に安定した収入のある方」となっており、不動産収入などの不労所得がある無職の人なら申し込みがしやすいでしょう。

また、プロミスVisaカードは消費者金融系のクレジットカードに該当し、銀行系や信販系などのカードと比べると審査通過しやすい傾向にもあるので、別カードの審査に落ちてしまった人でも発行できる可能性があります。

Vポイントアッププログラム対象カード

プロミスVisaカードは基本還元率0.5%のカードですが、三井住友カードが発行するクレジットカードなので「Vポイントアッププログラム」が適用されます。

Vポイントアッププログラムとは、対象店舗やサービスを利用することで還元率が最大20%までアップする仕組みです。

日常的に利用しやすいのは、対象のコンビニ・飲食店でのカードタッチ決済・スマホ決済での還元率が7%までアップするサービスで、セブン-イレブンやローソン、マクドナルドやガストなど身近な店舗での利用が非常にお得になりますよ。

無職でも審査に通りやすくなるポイント

クレジットカードの審査は、いくつかのポイントを押さえておくだけでも審査通過率を上げることが可能です。

こちらでは、無職の人でもできるだけ審査通過を目指せるようなコツや、申し込み方法などをご紹介します。

収入制限のないカードを選ぶ

クレジットカードを申し込む際の申し込み条件では、年齢制限のほかに「継続した安定した収入」や「ご本人に安定した収入のある方」などが記載されているケースがあります。

「継続した安定した収入」であれば、配偶者や家族などの収入で審査が行われることもあるので、無職の人が申し込んだとしても審査通過の可能性はあります。

しかし、「ご本人に安定した収入のある方」の記載があるカードは、自己収入のない無職の人が申し込んでも審査落ちしてしまうでしょう。

年金受給や不動産賃貸などの不労所得がある無職の場合は、本人収入として認められますが、扶養に入っている無職の人はこうしたカードの申し込み条件に注意する必要があるのです。

また、収入についての条件が記載されている場合は、収入額によっては審査落ちに繋がってしまうケースもあるため、無職の人はできる限り収入制限のないカードを選ぶのが良いでしょう。

アルバイトや派遣でも良いので働き始めれば審査に通る確率が上がる

クレジットカード審査において、アルバイトや派遣といった雇用形態の方は信用度が低く見られてしまいますが、無職という状態は非正規雇用の人よりずっと厳しい状態なので、どうしてもクレジットカードが欲しいという方は短期でも良いので企業に属するのがおすすめです。

勤続年数も短いほど信用度は低く見られてしまいますが、昔より転職を繰り返す人が多い傾向にあることからその重要度は下がっています。カード発行後に退職してもカード会社に無職である情報は伝わらないので、強制的に退会させられるという心配はありません。

働いていない理由は各々何かしらの都合があるかと思いますが、クレジットカードを作るためにもっとも手っ取り早い方法が「働く」ということなので一応ご案内させて頂きました。

貯金ありや資産ありは必ず記載

現在は無職でも、以前働いて得た金額で貯金が多い人などは審査通過できることがあります。

クレジットカードの申し込みには「預貯金額」を記載する欄を設けているカード会社もあり、カード会社が規定している金額よりも預貯金額が多かった場合には審査に加味してもらえるケースもあるのです。

一般的には貯金額よりも現在の収入を重視していることの方が多いのですが、まとまった資産があれば詳しく記載しておく方が審査通過しやすいでしょう。

特に、預貯金額の申告は金額証明が可能な書類などを提示することで審査通過率もあげることもできます。

カード会社によって既定金額が異なり、金額の公表はされていませんが、貯金がない状態よりも審査通過できる可能性が高いので、カード会社へ事前に相談してみるのも良いでしょう。

クレヒスは良好に築いておく

無職の人がクレジットカードの審査をしやすくするには、クレヒスを良好に築いておくことも重要です。

基本的に、クレジットカードの審査は申込者のクレヒスを信用情報機関の情報を参照し、問題が無いかの確認が行われているでしょう。

例えば、利用しているカードや、携帯電話の分割料金・データ料金の延滞や滞納、自己破産などの金融事故情報は信用情報機関へ登録され、一定期間記録が残り続けます。

一定期間経てば事故情報と共にクレヒスが削除され、「ホワイト」という状態に戻りますが、ホワイトへ戻る前に申し込みを行えば、クレヒスに問題ありとして審査通過が困難になるのです。

クレヒスを良好に保つためには、カードの利用料金や分割払い・ローンの支払いで期限を守り、円滑に行うことを心がけましょう。

利用履歴の無いスーパーホワイトも注意!

クレヒスはクレジットカードやローンの申し込みや利用履歴なので、今までカードやローンの利用などが無い人はクレヒスが残っていません。

そうした人を「スーパーホワイト」と呼び、金融事故から回復してクレヒスが消えた人である「ホワイト」との区別がつけられないことで、審査が慎重に行われることが多いです。

クレヒスが無い人は信用情報が得られないので、金融事故などを起こしていなくても、カード会社からは「返済リスクのある人」と判断されてしまうケースもあります。

クレヒスはカード会社からの信用を得るために必要な武器にもなるので、若いうちから積んでおくことがおすすめです。

キャッシング枠は0円で

クレジットカードの申し込みでは、カードを利用して現金を借りることができるキャッシングという機能の付帯が可能ですが、無職の場合はキャッシング枠を希望しない、または0円での申し込みがおすすめです。

キャッシング機能を付帯させるには、クレジットカードの審査とは別にキャッシング枠が付与できるかどうかの審査を受けなければなりません。

また、キャッシングは貸金業法に基づく総量規制によって「借りられる金額は年収の3分の1まで」と定められていますので、無職でキャッシング枠を希望する場合、自己収入が無いことで総量規制に引っかかってしまうケースが多いのです。

せっかくクレジットカードの審査に通過できたとしても、キャッシング枠を付与する審査で審査落ちしてしまうと、カードの発行も否決されてしまいます。

そのため、申し込み時にはキャッシング枠を申し込まない、または0円で設定しておくことで、無職でも審査通過の確立を上げることが可能になるので覚えておきましょう。

嘘の情報で申し込まない

審査に通るために勤務先情報欄や年収欄に嘘の情報を書いて申し込めば無職でも審査に通ることができるのではないかと考える方もいると思います。

しかし、カード会社では審査の過程で、申告した勤務先に申込者が本当に在籍しているかを確認するために、勤務先に電話をかけて「在籍確認」を行うケースもあるため、嘘の情報を書いてもバレてしまうでしょう。

また、審査の過程で在籍確認が無かったとしても、信用情報機関から参照した情報と異なる申告があった場合は、本人への電話や勤務先に記載した企業への電話などで確認が行われます。

虚偽申告は法律でも犯罪とされており、審査に落ちるだけでなく、場合によっては不審な申込者だという情報がカード会社のデータベースに登録されてしまい、そのカード会社で二度とカードを作ることができなくなる「社内ブラック」として記録が残り続けてしまう可能性もあるのです。

基本的に、申し込みで嘘の情報を書いてもすぐにバレてしまい、審査にも通らないため、リスクを避けるためにも正しい情報で申し込むようにしましょう。

多重申し込みは控える

審査が不安だったり、申し込んでみたいカードが多いと、一度にたくさんのカードに申し込んだ方が審査通過率を上げられるような気になる人もいるのではないでしょうか?

しかし、同時期に複数カードに申し込む行為は多重申し込みと呼ばれ、クレヒスに「申し込みブラック」として記録されてしまう恐れがあるのです。

一般的に、カードへ申し込むと、審査に通過しても否決しても「カードへ申し込んだ記録」として信用情報機関で6ヶ月間保管されます。

この記録は、申し込みを受けた全てのカード会社に共有されており、「支払いに困っている」などの印象を与えやすく、審査通過が難しくなるでしょう。

そのため、まずは発行したいカードを1枚に絞って申し込むことがおすすめです。その後は、1ヶ月程度期間をあけて別のカードに申し込んだり、申し込んだカードの審査結果が出てから次にチャレンジする方が良いですね。

どうしても欲しいカードが複数あった場合には、目安として1ヶ月に2枚以下に抑えて申し込むようにしましょう。

また、万が一申し込みブラックと判断されてしまっても、6ヶ月以上期間を空ければ申し込んだ記録は消えます。

期間を空けた後は、別のカードはもちろん、同一カードに申し込んだとしても新規申し込みとして扱ってもらえるので、安心して再度申し込みが可能ですよ。

無職で収入がない場合はどうしたらいい?

クレジットカードの発行が難しい場合でも、カードのような便利な支払い方法を利用したいですよね。

自分で申し込んでも審査落ちしてしまった場合では、家族カード発行も一つの手段ですが、審査の必要が無く、無職の人でも利用できる代替カードの発行を検討するのも良いでしょう。

こちらでは、審査も不要ですぐに発行できる、無職の人でも使いやすい代替カードをご紹介します。

デビットカードの発行を検討

クレジットカードの審査には落ちてしまったけど、クレジットカードのような決済手段を持っておきたいという場合におすすめなのが「デビットカード」。

デビットカードは、カード決済を行うと紐づいた銀行口座から利用額を即時に引き落とす仕組みの支払いカードです。

カード会社からお金を借りる仕組みのクレジットカードとは異なり、カードに紐づいた銀行口座の残高が利用上限額となっているので、貸し倒れのリスクがないことから無職の人でも簡単に発行することができます。

基本的にデビットカードの発行には、年齢制限はあっても審査はなく、日常的に利用する決済手段として持っていても損はないでしょう。

ただし、利用した金額は銀行口座から一括で即時引き落としになるため、クレジットカードのような分割払い、リボ払いなどの支払い方法を変更することはできません。

利用シーンでは、ガソリンスタンドや高速料金などの一部利用できない店舗やサービスもありますが、とにかくカード払いさえできれば良いという人にはおすすめです。

Oliveフレキシブルペイ

Oliveフレキシブルペイ(一般)

カードの特徴

世界シェアNo.1のVisaブランド。1枚でキャッシュカード、クレジットカード、デビットカード、ポイント払い、追加したカードが選択可能。銀行とVpassアプリを一括管理できる。Vポイントアッププログラムは最大20%還元※クレジットモード付のみ

| 発行会社 | 株式会社 三井住友銀行 |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料※一般ランクのみ |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済 | iD、ApplePay、Googlepay |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | デビットモード、ポイント払いモード:制限なし クレジットモード:18歳以上の方(高校生除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費550円(税込)※1年に1回以上ETC利用のご請求があれば次年度無料 |

※最大20%還元補足

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 ※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。Oliveフレキシブルペイは、キャッシュカード、デビットカード、クレジットカード、ポイント払いと4つの機能が1つに集約したカードです。

クレジットカード機能が付帯するカードを発行するには、高校生を除く18歳以上が対象で審査に通過する必要もありますが、デビット機能のカードとして申し込めば、日本国内に在住している人なら年齢制限や収入に制限が無く、審査不要で利用できます。

デビットモードで利用する場合でも国際ブランドVisaが付帯しているので、Visa加盟店であればネットショッピングでの利用などにも対応。

デビットモードの決済では、0.5%の還元率でVポイントをためることができ、ためたポイントはポイント払いモードで支払いに利用すればお得なショッピングが楽しめます。

利用明細などもアプリで手軽に確認できるので、家計管理が簡単になるのも魅力ですね。

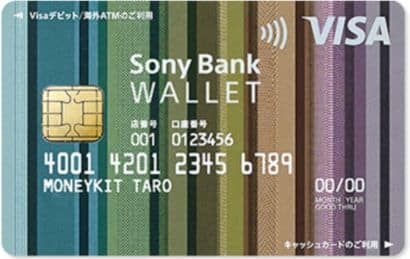

Sony Bank WALLET

Sony Bank WALLET(ソニーバンクウォレット)

カードの特徴

満15歳以上のかたであればお申し込みが可能なデビットカード。Visaのタッチ決済で会計もスムーズ。カード発行後にソニー銀行で円定期預金をすれば、最大で「年0.35%」の特別金利キャンペーン実施中

Sony Bank WALLETはソニー銀行が提供するデビットカード。

デビットカードはポイントが貯まりにくい特徴がありますが、Sony Bank WALLETはショッピングで最大2%キャッシュバックされるのでポイントも貯めやすいカードです。

口座残高などによってポイント還元率が変動しますが、最低でも0.5%はキャッシュバックされるのでお得です。

プリペイドカードの発行を検討

紐づけられた銀行から自動で引き落としされるデビットカードとは異なり、あらかじめカードに利用金額をチャージしておくことで決済可能になる「プリペイドカード」もおすすめです。

プリペイドカードもデビットカード同様に審査不要で発行可能ですが、デビットカードよりも申し込み対象の年齢が低く設定されていることが多く、小学生などでも簡単に発行できるケースもあります。

SuicaやPASMO、PayPayなどといった身近な電子マネーにも近しい利用方法だから使いやすく、事前にチャージした金額内でしか決済に利用できないので貸し倒れのリスクはもちろん、使いすぎの心配もありません。

クレジットカードと同様に、デジタルカードとリアルカードの両方を用意できるプリペイドカードもあるため、チャージ方法も豊富です。

公共料金や保険料、電話料金などの一部支払いに利用できない場合もありますが、実店舗だけでなくネットショッピングなどにも問題なく利用できるため、無職の人で決済方法を増やすために持っていても損にならないでしょう。

VANDLE CARD(バンドルカード)

VANDLE CARD(バンドルカード)

カードの特徴

クレジットカードを作れない高校生でも審査なしで発行可能なVisaカード。アプリだけでも決済可能で、リアルカードを発行することも可能

| 発行会社 | 三菱UFJフィナンシャル・グループの株式会社カンム |

|---|---|

| 還元率 | なし |

| 年会費・発行費用 | アプリのみ:無料 プラスチックカード発行:300円~700円 |

| チャージ方法 | コンビニ、クレジットカード、ドコモケータイ支払いなど8種類 ※ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。 |

| 年齢制限 | - |

| 利用開始 | 即時利用可能 |

バンドルカードはVisaカードが使える加盟店・サービスなら、クレジットカードと同様にカード払いが可能なプリペイドカードです。

アプリ上の「バーチャルカード」という形で即時発行可能なので、インターネットショッピングやゲーム内課金などですぐにカード決済がしたい人にもぴったりです。

アプリダウンロードや利用は無料で、プラスチックカード(リアルカード)の発行も300円で可能。中学生から発行可能でブラックの人でも、無職の人でも審査なしで作れる新しいタイプのカードです。

▼バンドルカードの使い方や特徴についての詳細は以下ページで紹介しています。

無職でも収入が安定していればクレカ発行は可能

クレジットカードは無職でも収入があれば発行できます。

クレカの入会条件が厳しくない一般ランクのカードを選択し、楽天カードやイオンカードなどの流通系カードを選択すると利用しやすくなるでしょう。

現在収入が無い無職の方でも、デビットカードやプリペイドカードは発行できるので、キャッシュレス決済が目的であれば不便しない選択と言えます。

現在の状況に合ったカードを利用していくのがおすすめです。

▼関連記事

-

-

審査なしのおすすめデビットカード!審査基準や審査落ちについて解説

クレジットカードが欲しくて申し込んだはいいものの、審査で落ちてしまってカード決済ができない・・・という場合には、クレジットカードと同様に、ネットショッピングやコンビニ、スーパーなどでカード決済が可能な ...

-

-

流通系でおすすめのクレジットカード解説!即日発行カードやお得な店舗も紹介

流通系クレジットカードは、百貨店、スーパー、ショッピング施設などの流通系企業が発行するクレジットカードです。 お店が営業していれば即日発行している店舗も多数あり、店舗独自の割引や優待などの特典を受ける ...

-

-

クレジットカードの【審査難易度ランキング】系統ごとに解説

クレジットカードは発行するクレジットカード会社によって審査基準が異なる上に、カードの色(ゴールド・プラチナ・ブラックなど)や種類によっても審査難易度が異なります。 ここでは、カードを発行するカード会社 ...

-

-

Oliveフレキシブルペイ切り替えのデメリット!メリットや基本情報も解説

Oliveフレキシブルペイは、三井住友カードよりもポイント還元率が高く、「三井住友銀行」「クレジットカード」を1つのIDで一括管理ができます。 すでに三井住友カード(NL)をお持ちの方で、Oliveへ ...