三菱UFJニコス株式会社が発行する三菱UFJカードは三菱UFJフィナンシャル・グループの一員であり、グループ企業には誰もが知っているメガバンク「三菱UFJ銀行」も属しています。

高いブランド力を誇り、年会費無料のカードも発行しているので、安心で便利に利用可能です。

最近ではコンビニや飲食店の利用でも大幅なポイント還元の特典もあるため注目を集めているカードでもあります。

三菱UFJカードには多数の種類があるため、おすすめのクレジットカードについて、スタンダードなものからデザインがかわいいコラボカード、他社提携カードまでを紹介していきます。

まずはスタンダードなカードがおすすめ

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

目次

おすすめ三菱UFJカードの選び方

三菱UFJニコスからは、複数のタイプのカードが発行されていますが、主には以下の選び方を参考に決めていきましょう。

- 「プロパーカード」と「提携カード」どちらを選ぶ?

- 国際ブランドから選ぶ

- カードのステータス性から選ぶ

- 付帯サービスから選ぶ

まずは「メインカードとして発行するのかどうか」を決め、利用頻度・利用額・旅行頻度に応じて国際ブランドとカードのランクを決めていくのが良いでしょう。

「プロパーカード」と「提携カード」どちらを選ぶ?

クレジットカード会社は多くの企業と提携しており、自社以外のガソリンスタンド、スーパー、百貨店の特徴を活かしたクレジットカードの発行も行っています。

三菱UFJニコスも同様に「プロパーカード」と「提携カード」が存在し、提携カードでは主に国際ブランドのVisa・Mastercard®ブランドの発行を担っています。カードの利用シーンに合わせて発行するのがおすすめです。

プロパーカードと提携カードの違い

| プロパーカード | 提携カード | |

|---|---|---|

| 利用用途 | メインカードにおすすめ | 特定店舗でおトクに利用 |

| 代表的なカード | 「三菱UFJカード」 「VIASOカード」 |

「JAカード」 「ローソンPontaプラス」 |

| 特徴 | カード会社が自社ブランドとして発行するクレジットカード。ポイント還元率やサービスに優れているためどこでも使いやすい。 | カード自体は 三菱UFJニコス株式会社が発行するが、提携先企業のサービスをメインとして付帯。お店でポイントアップや割引を受けられる。 |

メインカードとして多くのお店で利用していくなら「三菱UFJカード」のプロパーカードが最適です。

ローソン(ローソンPontaプラス)やガソリンスタンド(JAカード)など利用先が決まっている方は専用カードとして提携カードを発行するのも良いでしょう。

国際ブランドから選ぶ

| Visa | 日本、世界でシェア率No.1、日本ならほぼどこでも使えて不便が無い |

|---|---|

| Mastercard® | 日本、世界でシェア率No.2、日本ならほぼどこでも使えて不便が無い |

| JCB | 日本の国際ブランドだが、使えない場所もある。Visa・Mastercard®をすでに持っているなら発行してもOK |

| American Express® | 海外の優待サービスが優れている。海外旅行に行く方向け |

三菱UFJカードでは、「Visa」「Mastercard®」「JCB」「American Express®」の4種類の国際ブランドを選ぶことが可能です。

すでにVisa、Mastercard®の国際ブランドをお持ちの方であれば、どの国際ブランドを選択しても問題ありませんが、JCBとAmericanExpressは利用できない店舗もあるのが現状です。

ですので、1枚目のカードやメインカードとして発行を考えているなら日本・世界共にシェアNo.1ブランドのVisaを発行しておきましょう。

海外旅行がお好きな方なら、ゴールドランク以上のカードでAmericanExpressを選択すれば「空港ラウンジサービス」「海外アシスタンスサービス」などの特典を利用することもできます。

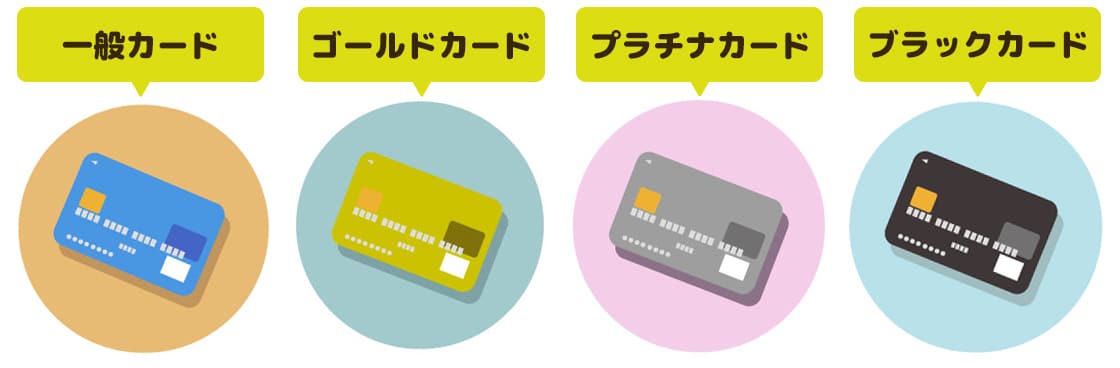

カードのステータス性から選ぶ

海外ではクレジットカードは身分証明証の代わりになってくれます。パスポートのように本人を確認するためでなく、カード所有者のステータス性を証明するものです。

たとえば、年会費無料の一般カードよりも、年会費が必要なゴールドカードやプラチナカードであれば、クレジットカードを示すだけで部屋のグレードアップが無料で行われるケースもあるほどです。

三菱UFJカードには、一般カードからゴールドカード、プラチナカードまで揃っているので、カードのステータス性から選ぶことが可能です。

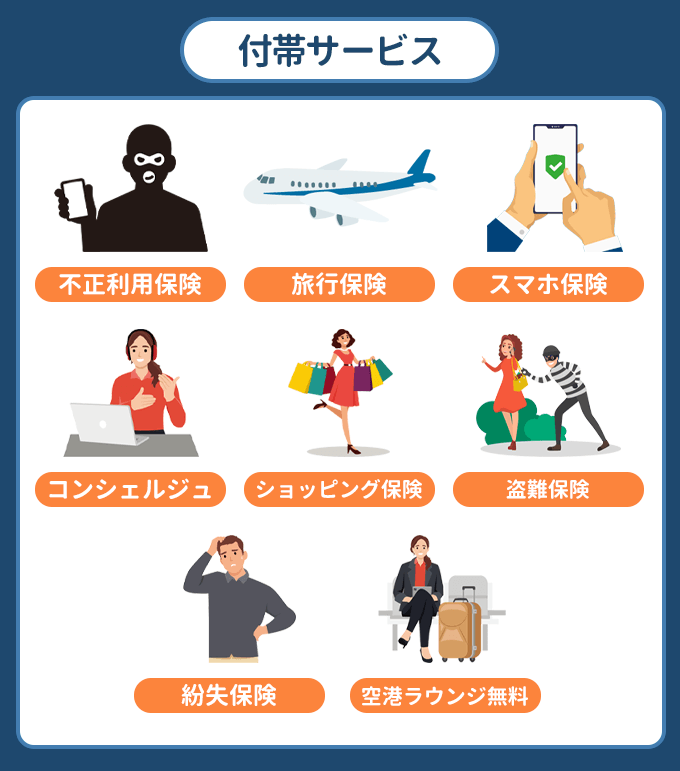

付帯サービスから選ぶ

年会費によってゴールドカードやプラチナカードにランク分けされるカードですが、年会費の高いステータス性の高いクレジットカードの方が付帯サービスはより充実しています。

ポイント還元率や特約店は一緒になりますので、「旅行に行くかどうか」「利用額」を基準にカードランクを選択しても良いでしょう。

例えば最高ランクの三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードならプライオリティ・パスが無料で使えます。プライオリティ・パスは、ほとんどの空港でラウンジを無料で利用できるため、待ち時間を快適に過ごせます。

また、海外旅行傷害保険やショッピング保険など、無料で付帯する保険が手厚くなっているので万一の際には助かります。

三菱UFJニコス発行のおすすめクレジットカード

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

初めてクレジットカードを持つ方や、メインカードとして利用しやすいのは赤いデザインの「三菱UFJカード」です。

「多くの店舗で利用したい」と考えている方は国際ブランドをVisaにしておけば利用先に困ることはないでしょう。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間限度額100万円 |

| ポイント | グローバルポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 家族カード | 年会費永年無料 |

| 追加カード | ETCカード 新規発行手数料1,100円(税込) UnionPay(銀聯)発行手数料1枚につき1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

- 対象店舗での利用でグローバルポイント最大20%還元(*1)

- たまったグローバルポイントはアプリで直ぐに交換可能

- 最大ポイント還元には条件達成が必要

三菱UFJニコス株式会社が発行するプロパーカードの中では最もスタンダードなカード。

タッチ決済やスマホ決済にも対応しているので、スピーディな決済が可能。年会費は無料です。

※対象店舗で最大20%還元

全国のセブン‐イレブン、コカ・コーラ自販機、ピザハットオンライン決済、松屋でのカード利用は、グローバルポイントが最大20%還元(*1)。

通常のポイント還元率は、1ヶ月の利用額1,000円利用で1ポイント(5円相当)なので0.5%還元です。

種類の国際ブランドから選択可能

カードデザインは1種類ですが、搭載する国際ブランドは「Visa・Mastercard®・JCB・American Express®」の4種類から好きなブランドを選択可能。

カード表面はナンバーレスなのでとてもシンプル、カード情報は裏面に記載されているので自分だけが確認できます。

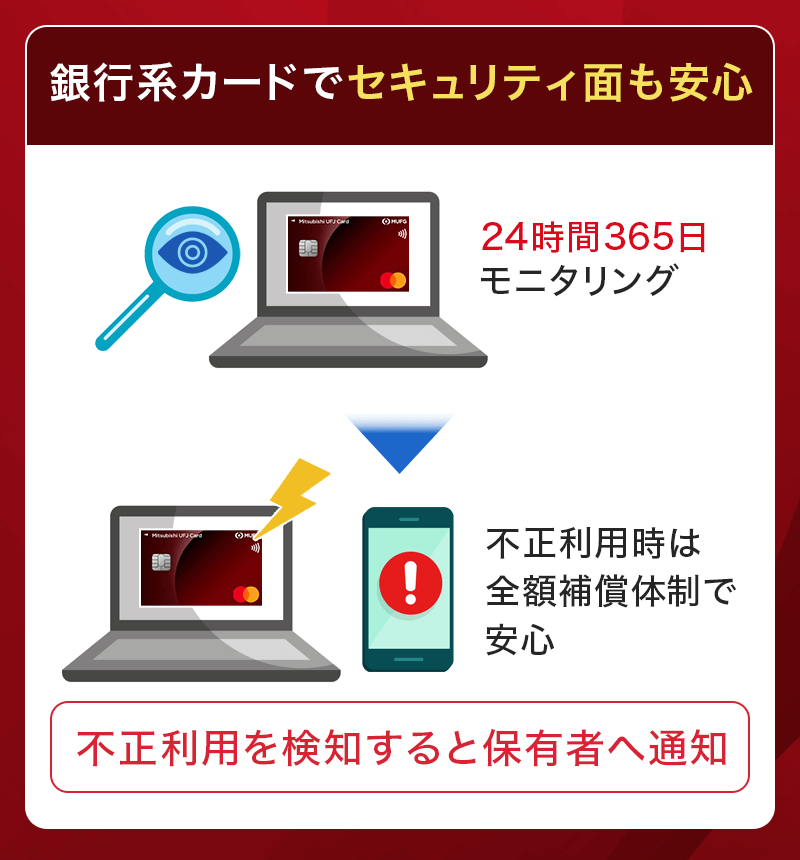

銀行系カードだからセキュリティも安心

三菱UFJ銀行の銀行系カードのためセキュリティも万全。不正利用の被害にあわないよう、24時間365日モニタリングされているので安心です。

もし不正利用の被害にあっても、全額保証されるので心配することなくカードを利用できますね。

ただし、会員規約に基づき補償対象外となるケースもあるため、詳しくは会員規約を確認しておきましょう。

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

三菱UFJカード ゴールド

三菱UFJカード ゴールド

カードの特徴

三菱UFJニコス株式会社が発行する年会費も格安のゴールドカード。安定した収入のある人であれば20歳以上から申し込み可能。空港ラウンジも利用可能。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 税込11,000円(初年度無料) ※Webで入会された方は初年度無料 |

| 付帯保険 | 国内旅行傷害保険:最高5,000万円(「自動付帯分:最高1,000万円」+「利用付帯分:最高4,000万円」の合計額) 海外旅行傷害保険:最高5,000万円(「自動付帯分:最高1,000万円」+「利用付帯分:最高4,000万円」の合計額 家族特約付き) ショッピング保険:年間限度額300万円 ※会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。 |

| スマホ決済 | QUICPay、Apple Pay ※Mastercard®とVisaのみ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| ポイント | グローバルポイント |

| 入会条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 追加カード | ETCカード(年会費無料)新規発行手数料 無料 家族カード(年会費無料) UnionPay(銀聯) 新規発行手数料1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

- 初年度年会費無料のゴールドカード

- 家族カード年会費無料

- 利用金額によって年間ポイントキャッシュバック

- UnionPay(銀聯)カード発行可能

- 審査合格のハードルが高い

- 利用限度枠は申込者によって異なる

三菱UFJカードゴールドはWeb入会であれば初年度年会費が無料となるコスパに優れたクレジットカードです。家族カードは年会費無料で発行されます。

年間100万円利用で年会費分のポイントバック

年間利用額100万円以上でグローバルポイント2,200ポイント、11,000円相当がプレゼントされるので、上手く使えば実質年会費無料で、ゴールドカードの利用が可能となります。

ゴールドカードに申し込む方であれば大きい出費や固定費をカード支払いにすれば年間100万円利用は難しくないでしょう。

ゴールドカードならではの優待

三菱UFJカードゴールドには、ゴールドカードならではのサービスが付帯しており、厳選されたレストランにてコースメニューの料金1名分が無料となる特典や、高級ディナーの料金が1名分無料などの嬉しいサービスも付いているため旅行時などは活躍してくれるでしょう。

また、国内での移動に飛行機を利用する方なら、国内主要空港のラウンジを無料で利用できるので、待ち時間を有効に使えます。

最大5,000万円の旅行傷害保険

海外旅行に関しても最大5,000万円の海外旅行傷害保険が自動付帯+利用付帯しますし、国内旅行でも同じく最大5,000万円の国内旅行傷害保険が利用付帯します。

基本的に、ホテルや飛行機、新幹線などの支払いはカードにて購入するので、利用付帯でもなんら問題ありません。

このような高いスペックのサービスが付帯することも、三菱UFJカードゴールドの魅力です。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

カードの特徴

アメックスブランドの国内外旅行傷害保険、ショッピング保険が付いたカード。安定した収入のある人であれば20歳以上から申し込み可能。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~20%(*1) |

| 年会費 | 22,000円(税込) |

| 付帯保険 | 海外旅行傷害保険:最高1億円 (「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額) 国内旅行傷害保険:最高5,000万円(自動付帯) ショッピング保険:年間限度額300万円 犯罪被害傷害保険:最高1,000万円(自動付帯) |

| ポイント | グローバルポイント |

| スマホ決済 | ‐ |

| 入会資格 | 20歳以上でご本人に安定した収入のある方(学生を除く)。 |

| 追加カード | ETCカード 年会費無料 (新規発行手数料 無料) 家族カード 1枚目無料、2枚目以降3,300円(税込) UnionPay(銀聯)発行手数料1,100円(税込) |

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

- プライオリティ・パスが無料で付帯

- プラチナ・コンシェルジュサービス付き

- UnionPay(銀聯)カード発行可能

- 審査通過のハードルが高い

- 国際ブランドはアメックスのみ

三菱UFJニコス株式会社が発行する最もランクの高いプロパーカードである三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、高いステータスを誇るプラチナカードです。

国際ブランドはアメックスを搭載しているため、American Express®発祥の地であるアメリカなどでのカード利用時にはとても有利です。

プラチナカードとしては年会費が安い

プラチナカードの年会費の相場は2万円~5万円となっていますが、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードはアメックスブランドのプラチナカードでありながら、年会費は22,000円(税込)とリーズナブルなのも魅力です。

年会費が安いから付帯サービスは少ないと思われるかも知れませんが、そうではありません。

ホテル優待・コンシェルジュサービス・空港ラウンジ無料

厳選されたレストランでの1名分のコース料金が無料になりますし「プラチナ・ホテルセレクション」では、厳選された国内ホテルにて無料で部屋のアップグレードなどが行われます。

また、カード会員のさまざまな希望を叶えてくれるプラチナ・コンシェルジュサービスも付帯しています。

さらに、世界各地のラウンジが無料で利用できる、プライオリティ・パスも付帯するので飛行機をよく利用する方は快適な旅行を楽しむことができます。

海外旅行傷害保険は最大1億円

海外・国内旅行傷害保険も手厚く、海外旅行傷害保険では最大1億円の保険が付帯します。この保険は死亡・後遺障害だけでなく、旅行中の事故やケガ、病気の治療など幅広く補償するので安心して旅行を楽しめます。

そのほかアメックスならではのトラブル&エンタメに特化した、さまざまな優待サービスを利用できるのも大きな魅力です。

中国主流の国際ブランドUnionPay(銀聯)発行可能

中国では主流の国際ブランドであるUnionPay(銀聯)カードも発行可能としていますので仕事や旅行で中国へ行く方にも重宝されるカードです。

紹介しきれないほどのサービスが付帯し、最高のおもてなしを実現してくれるカードであるのは間違いありません。

VIASOカード

VIASOカード

カードの特徴

株式会社三菱UFJフィナンシャル・グループを親会社に持つ三菱UFJニコス株式会社が発行するクレジットカード。年会費無料、海外旅行傷害保険付帯、1年分のポイントが自動キャッシュバック。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5% (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。 1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 |

| 年会費 | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円 |

| ポイント | VIASOポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 発行手数料1,100円(税込) 銀聯カード 発行手数料1,100円(税込) |

- 年会費は条件なしでずっと無料

- ポイントオートキャッシュバック

- 国際ブランドはMastercard®のみ

- ETCカード発行には手数料1,100円(税込)が必要

VIASOカードは無条件で、年会費無料で利用できる発行しやすいクレジットカードです。

搭載できる国際ブランドはMastercard®のみですが、世界中で利用できる国際ブランドなので、カード利用には問題ありません。

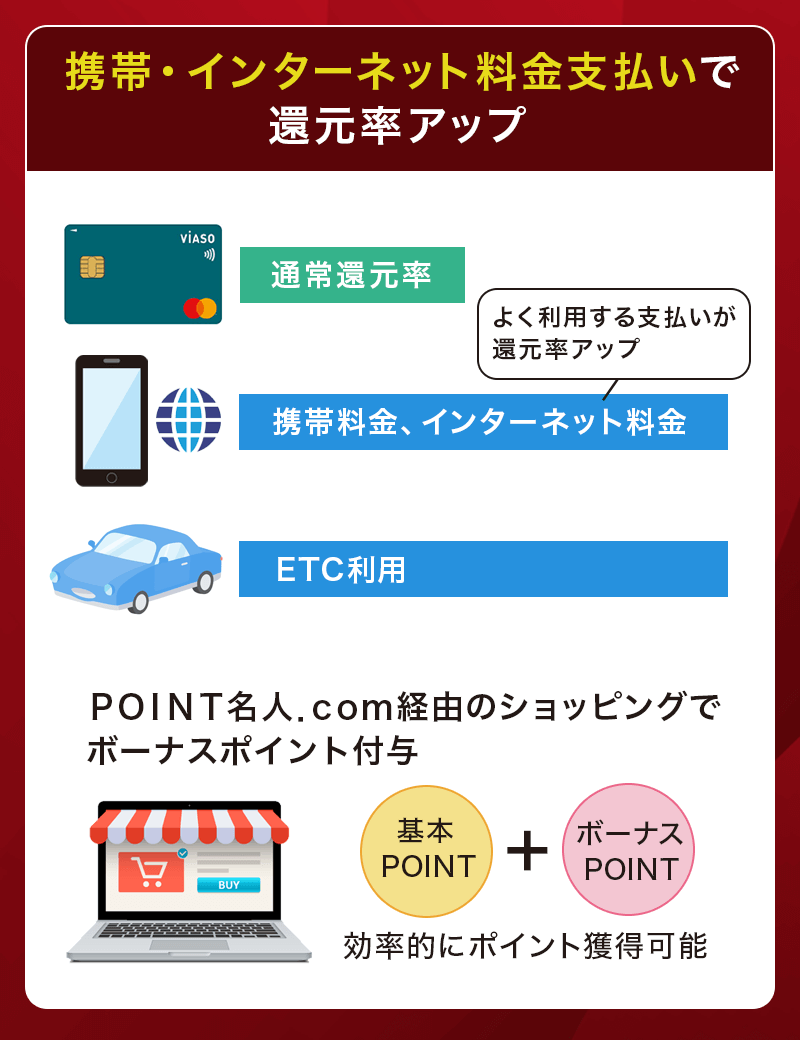

ポイント管理不要のオートキャッシュバック

VIASOカード独自の特徴は、1年間ためたポイントがオートキャッシュバックされる機能です。

ポイントを失効させる心配なく使い切ることができるのでとてもおトクです。ポイントは1,000円利用で5ポイント(5円相当)たまり、1ポイント1円としてキャッシュバックされます。

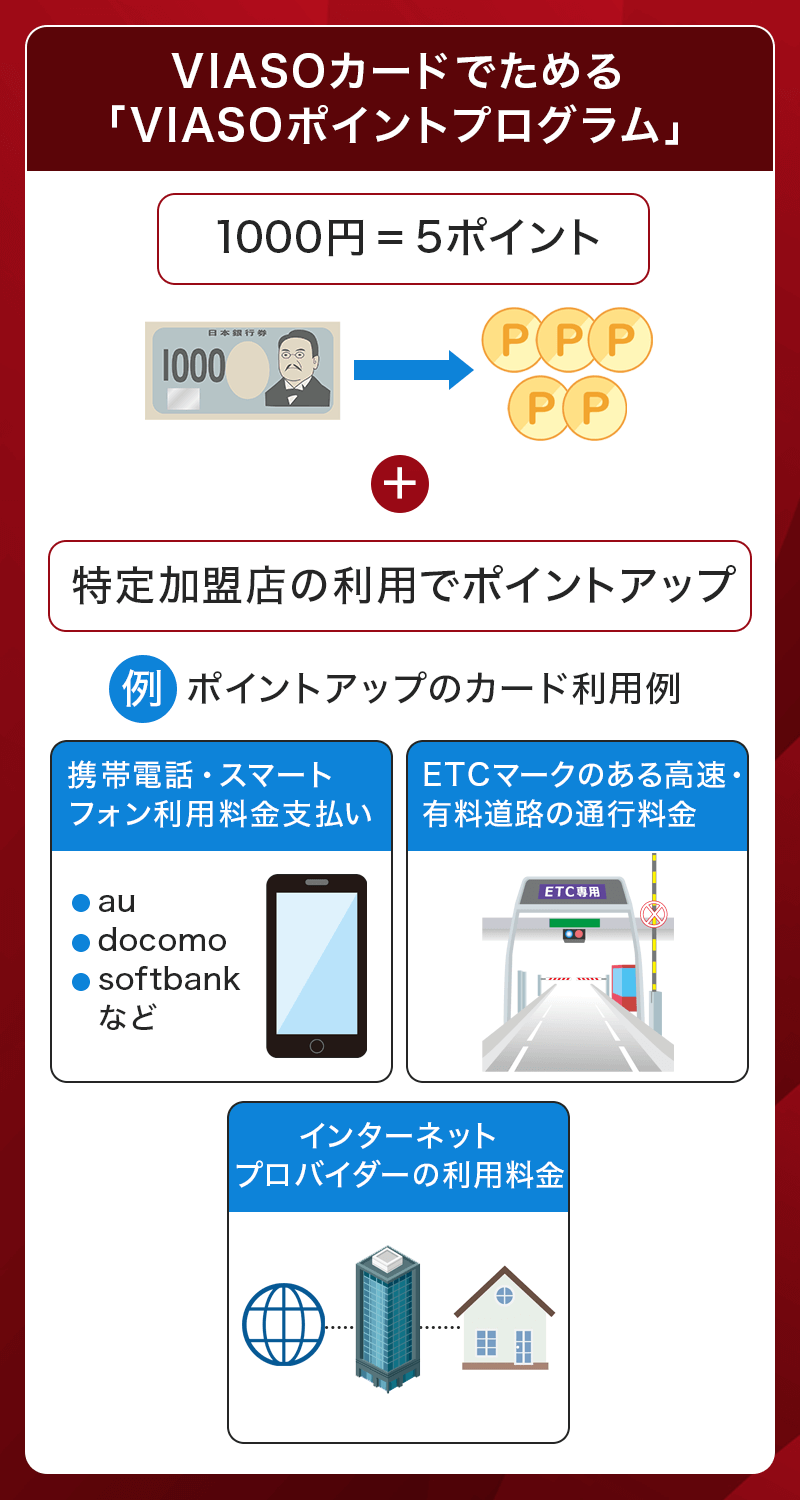

ETCカード・携帯電話・インターネット料金はポイント2倍

ETCカードの利用および携帯電話の支払いやプロバイダの料金をカード払いにすると、ポイントが2倍になって還元率は1.0%にアップします。

年会費無料なのに付帯サービスは充実しており、最高2,000万円の海外旅行傷害保険(死亡・後遺障害)が利用付帯。さらに、傷害や疾病による治療費用が100万円程度、利用付帯にて保証されるので安心です。

携行品の損害も1旅行最高20万円程度付帯しているので、万一のトラブルも安心。このような海外旅行傷害保険が付帯する、年会費無料のクレジットカードは希少といってよいでしょう。

カードデザインは、ピーコックグリーンとダークグレーの2種類から選べて、どちらもナンバーレスでの提供となっています。

コラボデザインカード

- 初年度年会費無料

- 推しキャラクターがデザインされたカードを持てる

- VIASOのコラボカードはナンバーレス対応でない

- 国際ブランドが限定される

三菱UFJニコスには、さまざまなコラボデザインカードが発行されています。

コラボデザインカードとは、キャラクターがデザインされたカードのことで、推しキャラがデザインされたクレジットカードがあれば発行可能です。

不動の人気を誇るスヌーピーカードでは、6種類ものスヌーピーがデザインされたカードから好きなデザインを選べます。同じく不動の人気を誇る、ディズニーデザインカードも人気です。

ディズニーデザインカードは1種類だけですが、ナンバーレス対応となっていて、持っているだけで楽しくなるカードです。もちろん、ポイントも1,000円利用で1ポイント(5円相当)還元されて、スヌーピーグッズへの交換やさまざまな商品に交換できます。

そのほかにはVIASOカードにて、東京リベンジャーズやリトルミイ、ムーミンなど、人気アニメのキャラクターがデザインされたカードが、豊富に用意されています。

VIASOカードによるコラボデザインカードは、どれも年会費は無料で、ポイントは1,000円利用で5ポイント(5円相当)たまり、自動でキャッシュバックされます。

ナンバーレスには対応していませんが、推しキャラのカードを持っているとカード利用が楽しくなりますね。

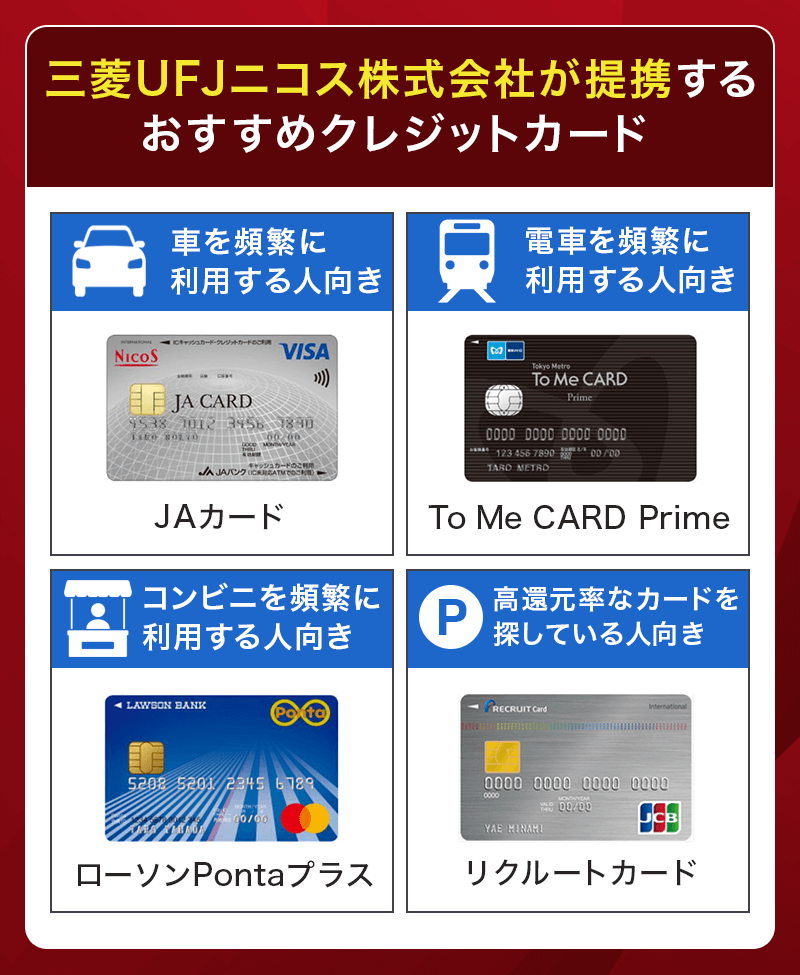

三菱UFJニコス株式会社が提携するおすすめクレジットカード

三菱UFJニコスでは、企業と提携したクレジットカードの発行も行っています。主にVisaとMastercard®の国際ブランドの発行を請け負っている券種が多いのが特徴。

発行や審査は三菱UFJニコスで行いますが、たまるポイントや機能は提携先のものになります。三菱UFJカードの機能をすべて搭載しているわけではないので注意が必要です。

JAカード

JAカード

カードの特徴

初年度年会費無料でJA-SS・ホクレンSSでの給油で2円/ℓ割引。JA直売所でのカード利用で5%オフ、JA施設でのお買物で2%ポイントアップ。

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 1,375円 年間12万円以上利用or携帯電話、電気料金支払いで翌年度無料 |

| 付帯サービス | 海外:最高2,000万円 国内外ショッピング保険:最高100万円 |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | JAカードわいわいプレゼント |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 追加カード | ETCカード 年会費無料 家族カード 年会費440円 ※年12万円以上利用で翌年度無料 |

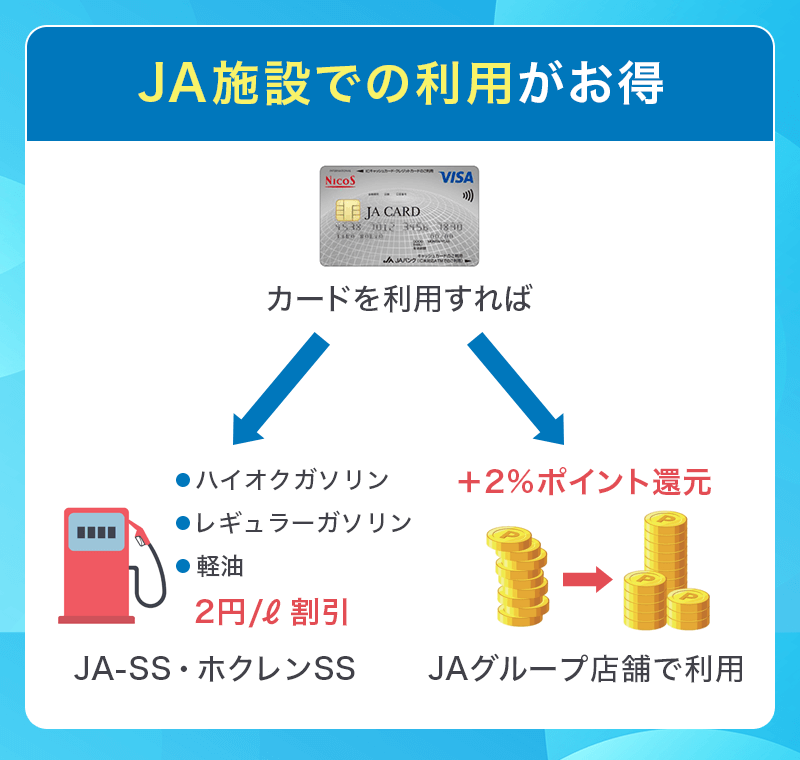

- JA-SS・ホクレンSSでの給油で2円/ℓ割引

- JA施設でもポイントアップ

- 付帯保険が充実

- 年会費は初年度のみ無料

- JA以外の還元率は低め

JAならではの豊富なサービスを兼ね備えたクレジットカード。年会費は初年度のみ無料で、2年目以降は1,375円。家族会員に関しては1名につき440円(3名まで)必要になります。

割引はあっても、ポイント還元率は0.5%とそれほど高くありません。効率よくポイントを貯めるなら、携帯料金や公共料金の支払いや「わいわいup制度」を利用するとよいでしょう。

JA系の買い物や給油で優待

JA-SS・ホクレンSSでJAカードを利用すると、ハイオク・レギュラーガソリン、軽油の給油を対象に2円/ℓ割引。

JA直売所・ファーマーズマーケットではJAカードを利用すると請求時に5%割引となります。また、「JA CARD」のマークがあるお店での利用では2%還元になるメリットもあります。

充実の保険

海外旅行傷害保険は最高2,000万円となっており、ショッピングパートナー保険サービスは年間100万円を限度にカードで購入した商品の破損・盗難時の損害を補償してくれます。

To Me CARD Prime(Visa、Mastercard®)

To Me CARD Prime

カードの特徴

東京メトロ利用でメトロポイントがたまり、加盟店で利用するとカード会社のポイントがたまる。PASMO機能はないが、モバイルPASMOなど既存のPASMOへチャージ・オートチャージできる

| 発行会社 | ジェーシービー、NICOS |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 2,200円(税込)初年度無料 年間50万円以上利用で翌年度無料 |

| 付帯保険 | JCB:- Visa/Mastercard 海外:最高2,000万円(利用付帯) ショッピング保険:100万円 |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | メトロポイント JCB:OkiDokiポイント Visa/Mastercard:わいわいプレゼント |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード |

- 年間50万円以上利用で次年度年会費無料

- PASMOオートチャージ利用可能

- メトロポイントPlusの量で多くのポイント獲得可能

- PASMO専用カードになりがち

- PASMOカードは別途必要

To Me CARD Primeは、東京メトロを日常的に利用する方におすすめなクレジットカードです。

初年度は年会費無料で、次年度以降は2,200円(税込)必要ですが、年間50万円以上の利用で次年度の年会費が無料になります。

国際ブランドはVisaとMastercard®が三菱UFJニコス発行、JCBはジェーシービーが発行します。すでにVisaのカードをお持ちの方であればJCBを発行しても良いでしょう。

PASMO一体型カードもある

PASMOとクレジットカード機能が一体となっている「To Me CARD Prime PASMO」も発行可能です。定期券で利用したり、メインのクレジットカードに利用したりすれば、年会費が実質永年無料も可能でしょう。

PASMOが搭載の一体型カードは、東京メトロ、東急電鉄、東武鉄道、京急電鉄、相模鉄道、京王電鉄の各会社の定期券を搭載できます。そのため、首都圏内で東京メトロをメインに通勤する方なら、問題なく定期券利用が可能となります。

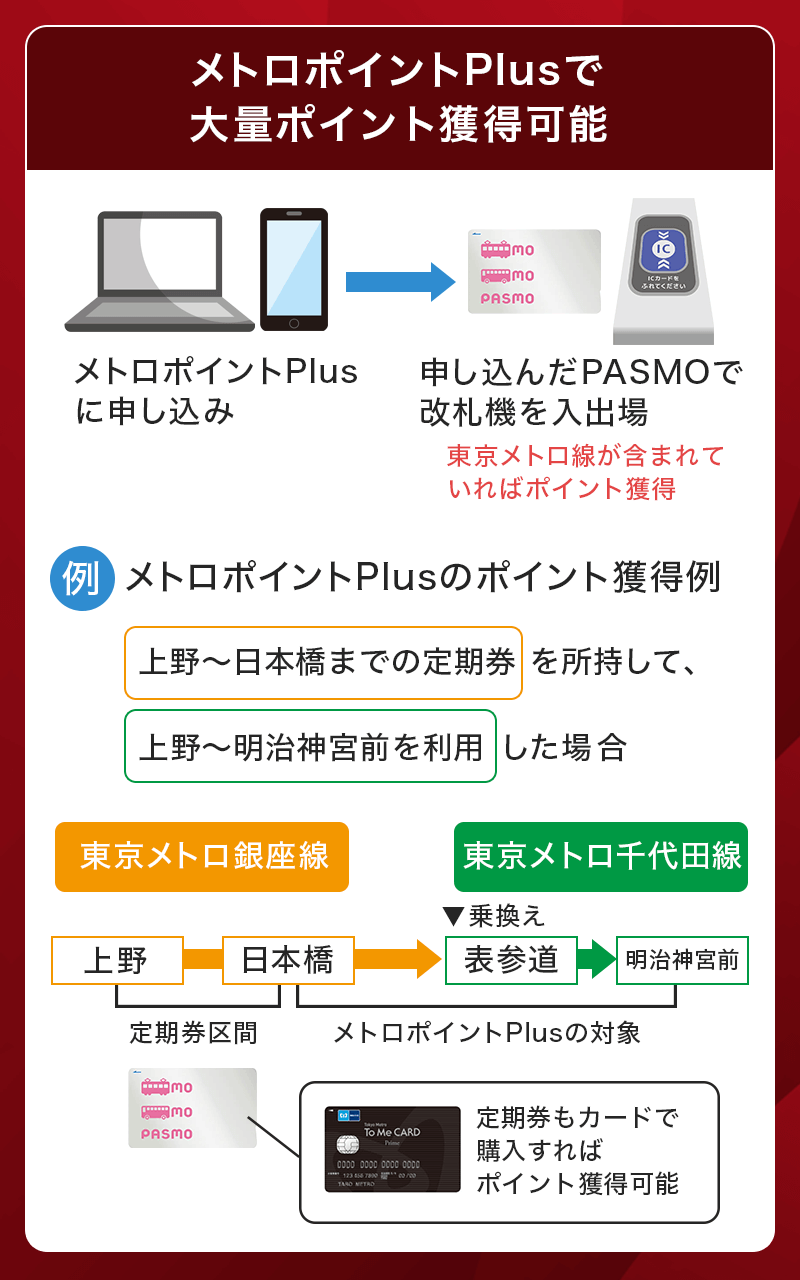

メトロポイントPlusで大量ポイント獲得可能

このカードの最大の特徴は、メトロポイントPlusに申し込んだ上で東京メトロに乗車すれば、平日10ポイント、土日祝では20ポイントが1乗車ごとに獲得できる特典が付帯することです。

ただし、定期券区間は対象外なので、通勤区間では乗車ポイントは付与されません。それでも、休日の移動や日帰り出張では、東京メトロを使うケースは多いため、とてもおトクなカードであるのは間違いないでしょう。

To Me CARD PrimeはモバイルPASMO利用におすすめ

本体にPASMO機能を搭載していないTo Me CARD Primeは、PASMOオートチャージサービスのチャージ用クレカに対応しています。モバイルPASMOの利用を考えている方には最適。

ローソンPontaプラス

- ローソンでポイント最大6倍

- ローソンスイーツ10%還元

- 基本還元率1.0%

- Mastercard®のみ

- 海外旅行傷害保険なし

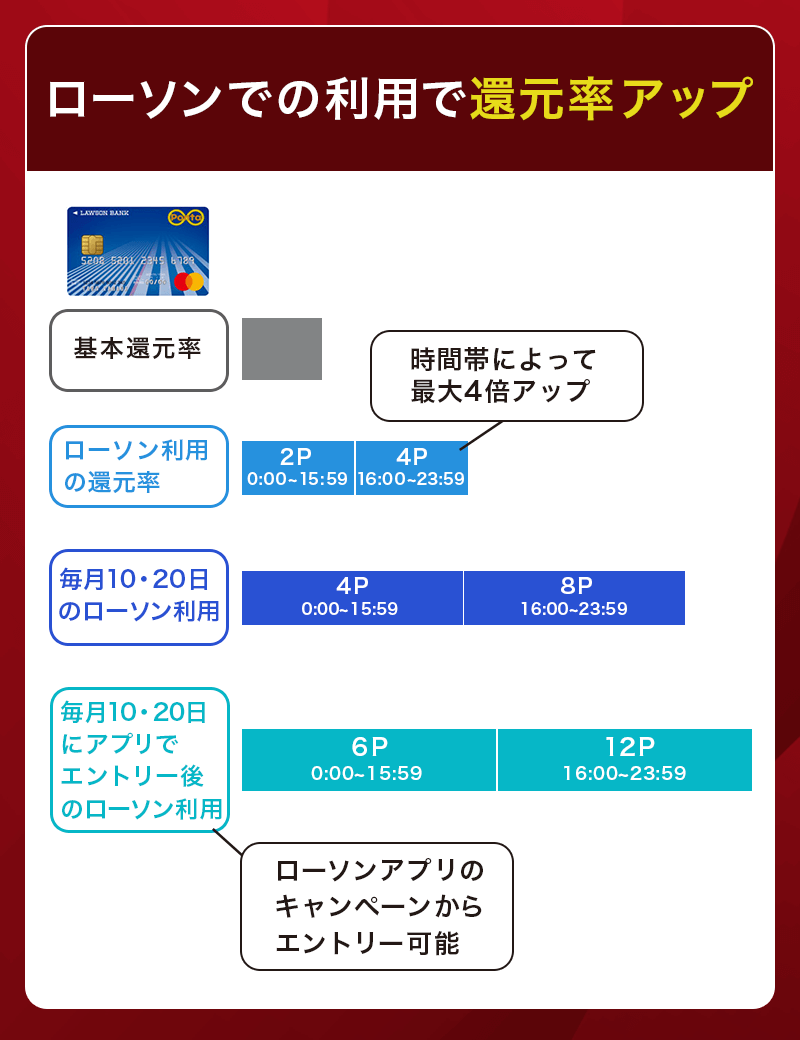

ローソン銀行が提携している三菱UFJニコスにて発行される「ローソンPontaプラス」。ローソンの公式カードといえる存在です。

ローソンでポイント最大6倍

ローソンでの利用時間帯によって付与ポイントが変わるシステムを設けており、ローソン・ローソンストア100・ナチュラルローソンにてお買い物の時間に合わせてポイントが付与されます。

・16:00~23:59の利用で200円(税込)ごとに最大12ポイント

夕方から深夜にかけての利用だと通常の6倍のもPontaポイントを貯めることが出来ます。

ウチカフェスイーツの購入では10%還元が適用されるので、ローソンスイーツをよく食べる方はザクザクポイントを貯めることが出来ます。

基本の還元率も1%の高還元

その他の店舗で利用すると常時200円(税込)につき2ポイントたまるので基本還元率は1.0%となっています。

また、1ヶ月の利用金額に応じて翌月のポイントが加算されるステージ制度もあります。ローソンでのカード利用時にステージごとのポイントが加算されるため、ローソンを利用していくと、いつの間にかポイントがたまっていきます。

ローソンを中心に利用していきPontaポイントを貯めたいという方はローソンPontaプラスを選択すると良いでしょう。

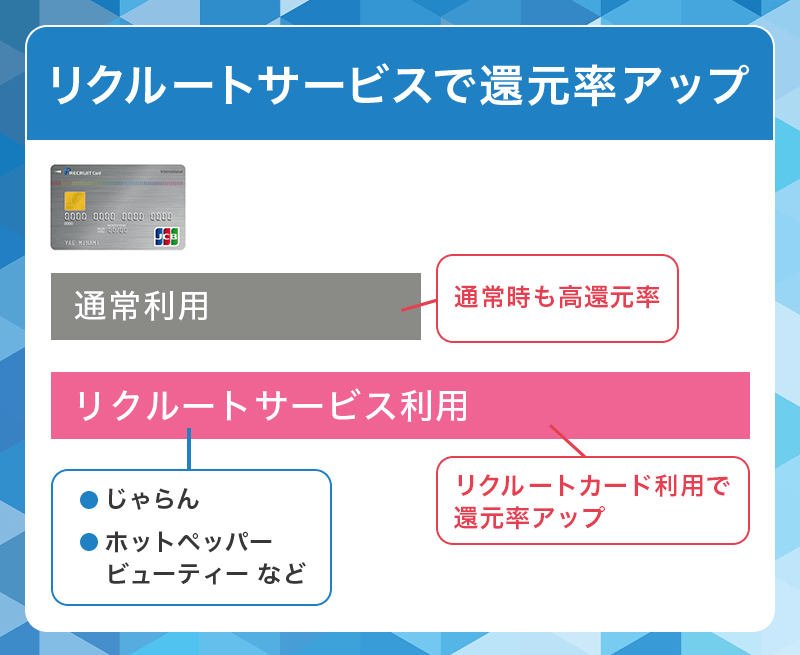

リクルートカード(Visa、Mastercard®)

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

- ポイント還元率が驚異の1.2%

- 旅行傷害保険が自動付帯

- ホットペッパー系の予約利用で3.2%還元

- 利用金額が少ないとあまり得しない

- リクルートカードのサイトで利用明細が確認できない

リクルートカードは基本還元率が1.2%の高還元が魅力のクレジットカード。ETCカードや家族カードの利用でもポイントが貯められます。

国際ブランドはVisaとMastercard®が三菱UFJニコス発行、JCBはジェーシービーが発行します。すでにVisaのカードをお持ちの方であればJCBを発行しても良いでしょう。

リクルートグループで高還元

じゃらんnetやホットペッパービューティーなどリクルートグループで利用すると最大4.2%のポイントが獲得できます。

たまったポイントはPontaポイントやdポイントに交換できるので、2つのポイントを利用している方には無理なく貯められるのもメリットでしょう。

付帯保険も国内・海外で利用できる旅行傷害保険やショッピング保険が付いているので、万が一のときでもしっかり備えられるでしょう。

三菱UFJのポイントプログラム

三菱UFJカードには、カードタイプによってさまざまなポイントプログラムが用意されています。

三菱UFJカードではグローバルポイントがたまり、NICOSカードではわいわいプレゼント、NICOSゴールドカードでは「NICOSゴールドポイントプログラム」と、それぞれのカードタイプによって、独自のポイントプログラムが用意されています。

これらのポイントプログラムから利用するクレジットカードを選べるのも、三菱UFJカードの魅力といえるでしょう。ここでは、各ポイントプログラムの特徴をご紹介します。

三菱UFJカード「グローバルポイント」

三菱UFJカードのポイントプログラムは「グローバルポイント」です。このグローバルポイントが提供されるのは、次のクレジットカードとなります。

- 三菱UFJカード

- 三菱UFJカード ゴールド

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

グローバルポイントでは、1か月のショッピング利用額1,000円にて、基本ポイントとして1ポイント(5円相当)が付与されます。また、グローバルPLUSが自動的に適用されて、各カードにて次のようなポイント加算が行われます。

| カードタイプ | グローバルPLUSの内容 | |

|---|---|---|

| 三菱UFJカード | 3万円以上10万円未満 ⇒基本ポイントの10%分を加算 |

10万円以上 ⇒基本ポイントの20%分を加算 |

| プラチナ、ゴールド | 3万円以上10万円未満 ⇒基本ポイントの20%分を加算 |

10万円以上 ⇒基本ポイントの50%分を加算 |

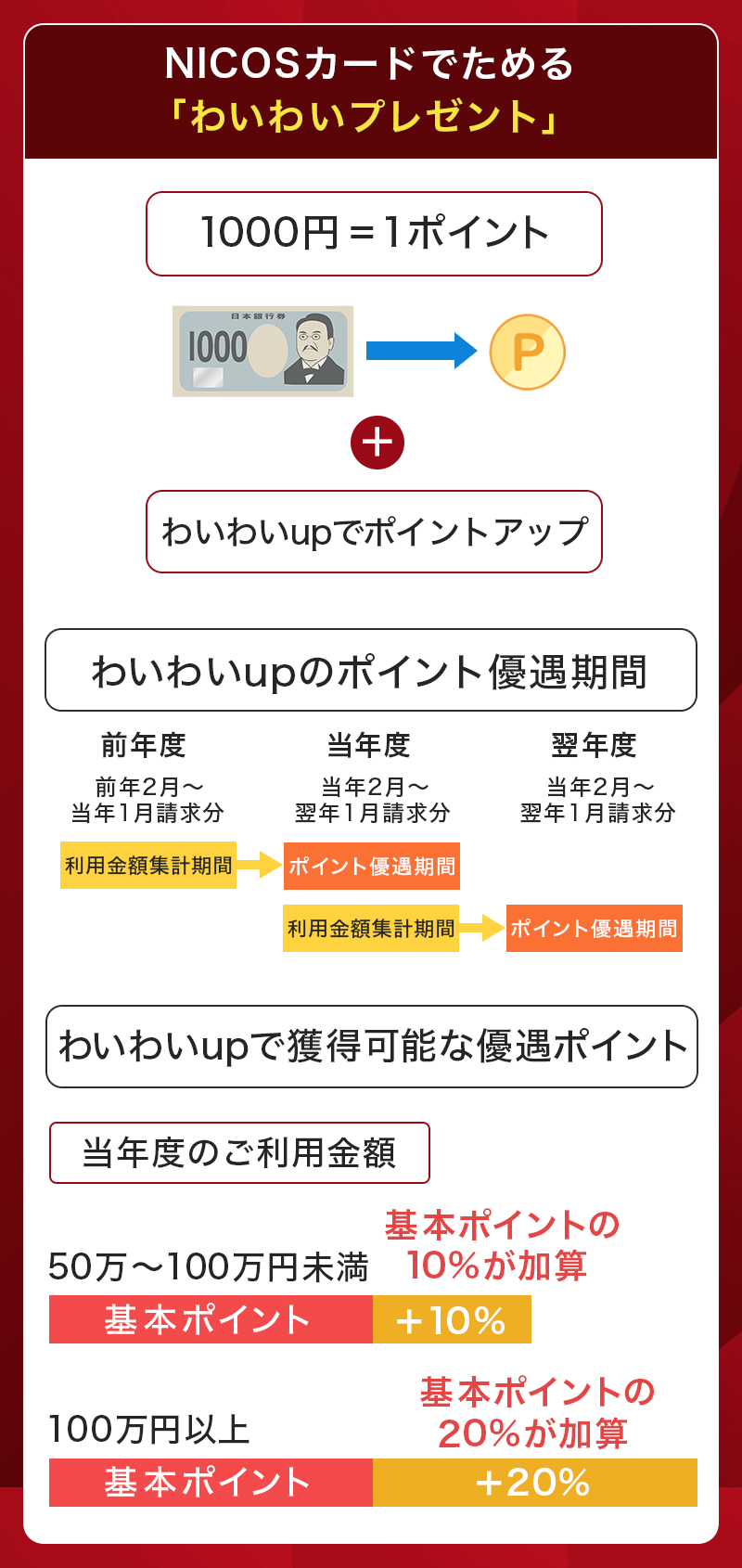

NICOSカード「わいわいプレゼント」

NICOSカードではポイントプログラムとして「わいわいプレゼント」が用意されており、1か月のショッピング利用額1,000円に対して、基本ポイント1ポイント(5円相当)が付与されます。

貯めたポイントは、限定商品やギフトカードに交換できますし、ほかのポイントへの交換やキャッシュバックも可能です。

ほかのポイントへの以降は、次のように交換先のポイントによって交換率が異なっています。

| わいわいプレゼントポイント | 移行先のポイント | ||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 200ポイント | Pontaポイント:800ポイント | ||||||||||||||||||||||

| 200ポイント | 楽天ポイント:600ポイント | ||||||||||||||||||||||

| 200ポイント | Vポイント:800ポイント | ||||||||||||||||||||||

| 200ポイント | nanacoポイント:600ポイント | ||||||||||||||||||||||

| 200ポイント | WAON POINT:600ポイント | ||||||||||||||||||||||

| 200ポイント | dポイント:800ポイント | ||||||||||||||||||||||

| 200ポイント | JALマイル:400マイル | ||||||||||||||||||||||

| 500ポイント | ベルメゾン・ポイント:2,500ポイント | ||||||||||||||||||||||

| 500ポイント | ビックポイント:2,500ポイント | ||||||||||||||||||||||

| 1か月の利用金額 | 基本ポイントへの加算 |

|---|---|

| 50万円以上100万円未満 | 10%分が加算 |

| 100万円以上 | 20%分が加算 |

NICOSゴールドカード「NICOSゴールドポイントプログラム」

先の「わいわいプレゼント」は、NICOSカード(一般カード)のポイントプログラムでしたが、NICOSゴールドカードの方には「NICOSゴールドポイントプログラム」が別途用意されています。

1か月のショッピング利用額1,000円に対して、基本ポイントが1.2ポイント(6円相当)となり「わいわいプレゼント」よりも優遇されています。

ポイントの使い方は先の「わいわいプレゼント」と同様です。

VIASOカード「VIASOポイントプログラム」

三菱UFJニコス株式会社が発行するVIASOカードには「VIASOポイントプログラム」が用意されています。

このプログラムでは、1か月のカード利用金額1,000円につき5ポイント(5円相当)がたまります。たまったポイントは1ポイント1円にて、オートキャッシュバックされるのでポイントを無駄にすることがありません。

POINT名人.com利用で最大24倍上乗せが可能

ここまでお伝えしてきた全てのポイントプログラムにて「POINT名人.com」が利用可能です。このサービスは、 三菱UFJニコス株式会社が運営するサイト「POINT名人.com」から、通販サイトを利用するだけで、ポイントが最大24倍になるサービスです。

対象ショップは370ショップ以上と豊富で、よく利用される楽天市場やYahoo!ショッピングなども対象なので「POINT名人.com」を経由して、ショッピングをおトクに楽しみましょう。

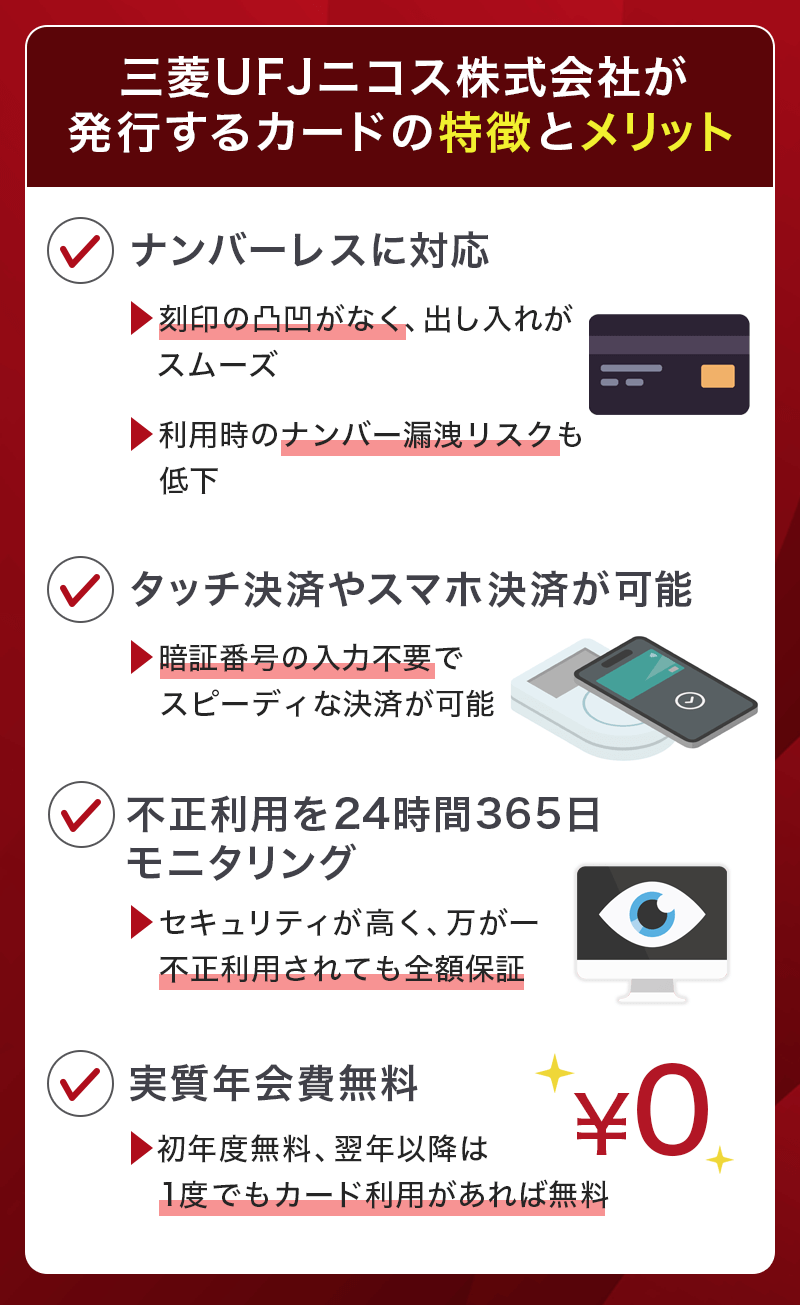

三菱UFJニコス株式会社が発行するカードの特徴とメリット

三菱UFJニコス株式会社が発行するカードは、銀行系カードにもなるので高いブランド力とセキュリティを誇るクレジットカードとなっています。

三菱UFJニコス株式会社が発行するプロパーカードで共通している特徴をお伝えしていきます。

- ナンバーレス対応

- タッチ決済やスマホ決済が可能

- 不正利用を24時間365日モニタリング

- 年会費無料でポイントがたまる

ナンバーレスに対応

今やクレジットカードの主流となっている、ナンバーレスカードに完全対応しています。ナンバーレスカードとはカード表面に、カード番号の刻印がないカードのことで、デザインもスマートになっています。

これまで財布のカードフォルダーに収める際に邪魔になっていた、刻印の凸凹がないのでカードの出し入れもスムーズになり、財布の厚みも減ります。

タッチ決済やスマホ決済が可能

三菱UFJニコス株式会社が発行するクレジットカードなら、タッチ決済やスマホ決済も可能です。

タッチ決済では精算時に、レジの端末にかざすだけで決済が完了するのでとてもスピーディ。しかも、暗証番号の入力も不要なので他人の目を気にすることがありません。

また、Android・iPhone両方のスマホに、クレジットカードを登録した利用も可能なので、財布からクレジットカードを取り出す面倒もいりません。

不正利用を24時間365日モニタリング

三菱UFJニコス株式会社が発行するクレジットカードは、高いセキュリティが魅力でもあります。

24時間365日不正利用をモニタリングしているので、カード会社にて未然に不正利用を防止できます。

また、インターネットでのカード利用時には、本人認証サービスによるセキュリティにて不正利用の防止も可能です。

さらに、万一不正利用されても被害額は全額保証※されるので安心して利用できます。

※会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください

実質年会費無料でポイントがたまる

三菱UFJカードなら、年会費無料なので飲食店やコンビニカードとして発行しても負担がありません。最大還元率も10%を超える大幅還元なので、対象店舗の利用で大量にポイント獲得できます。

三菱UFJカード ゴールドなら年間100万円の利用で年会費分のポイントを獲得可能です。

このように、年会費の負担が少ないのも魅力と言えます。

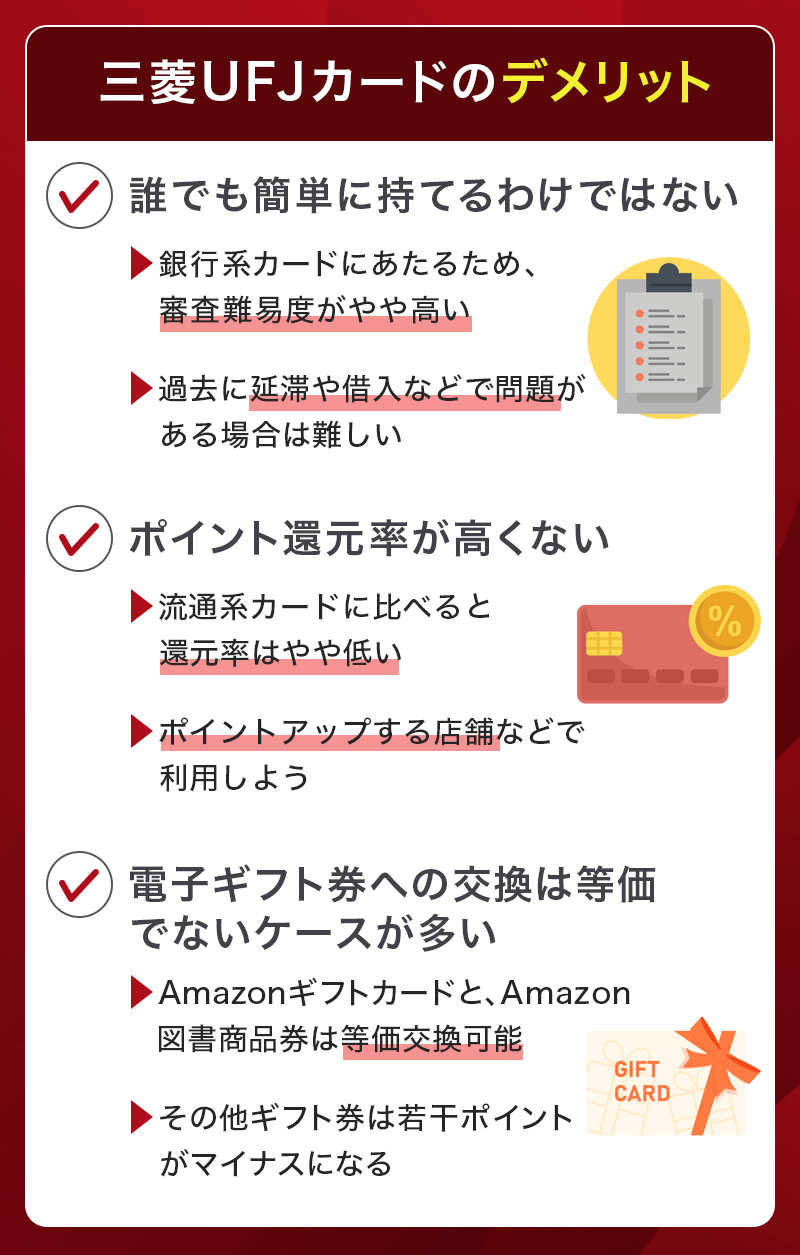

三菱UFJカードのデメリット

ここでは、三菱UFJカードのデメリットについて解説します。

- 審査のハードルが高い

- 基本おポイント還元率が高くない

- ポイント交換が等価でないケースもある

デメリットも考えながら発行するカードを検討しましょう。

審査のハードルが高いので誰もが持てない

三菱UFJカードは三菱UFJフィナンシャル・グループが運営する銀行系カードであるため、一般的な流通系カードとは一線を画しています。

そのため、審査通過率は流通系カードよりも低くなり、誰もが簡単に持てるカードではないことがデメリットに該当するかも知れません。

ただし、一般カードなら18歳以上で本人または配偶者に安定した収入があれば、申し込みは可能となっています。

たとえば、スマホの料金を滞納して通話ができない期間があったとか、ローン返済を滞納したことがあるなど、借り入れ状況に傷がある方なら審査通過は難しくなるでしょう。

流通系カードほどポイント還元率が高くない

次に流通系カードと比較した際には、ポイント還元率が低い点がデメリットとして挙げることができます。

1か月間の利用金額1,000円に対して1ポイント(5円相当)が付与されますが、還元率は0.5%となります。また、1,000円単位での計算となるため、1,000円に満たない利用額はポイント付与の対象外となってしまいます。

一方で流通系のクレジットカードなら、100円1ポイント(1円相当)となり、還元率は1.0%となるため同じ利用金額なら倍のポイントを獲得できます。また、100円単位での付与となるため、利用額のほとんどがポイント対象となります。

このように、流通系のクレジットカードと比較した際に、ポイントの還元率が低いことがデメリットとなります。

電子ギフト券への交換は等価でないケースが多い

三菱UFJカードのデメリットとしては、グローバルポイントを電子ギフト券に交換する際に、全てが等価での交換ができないことです。

次のギフト券では等価交換でなくなり、少し残念な結果となるため注意しましょう。

▼グローバルポイント125ポイントで500円分(125円分マイナスとなる)▼

- Google Play ギフトコード

- QUOカードPay

- デジタルKFC

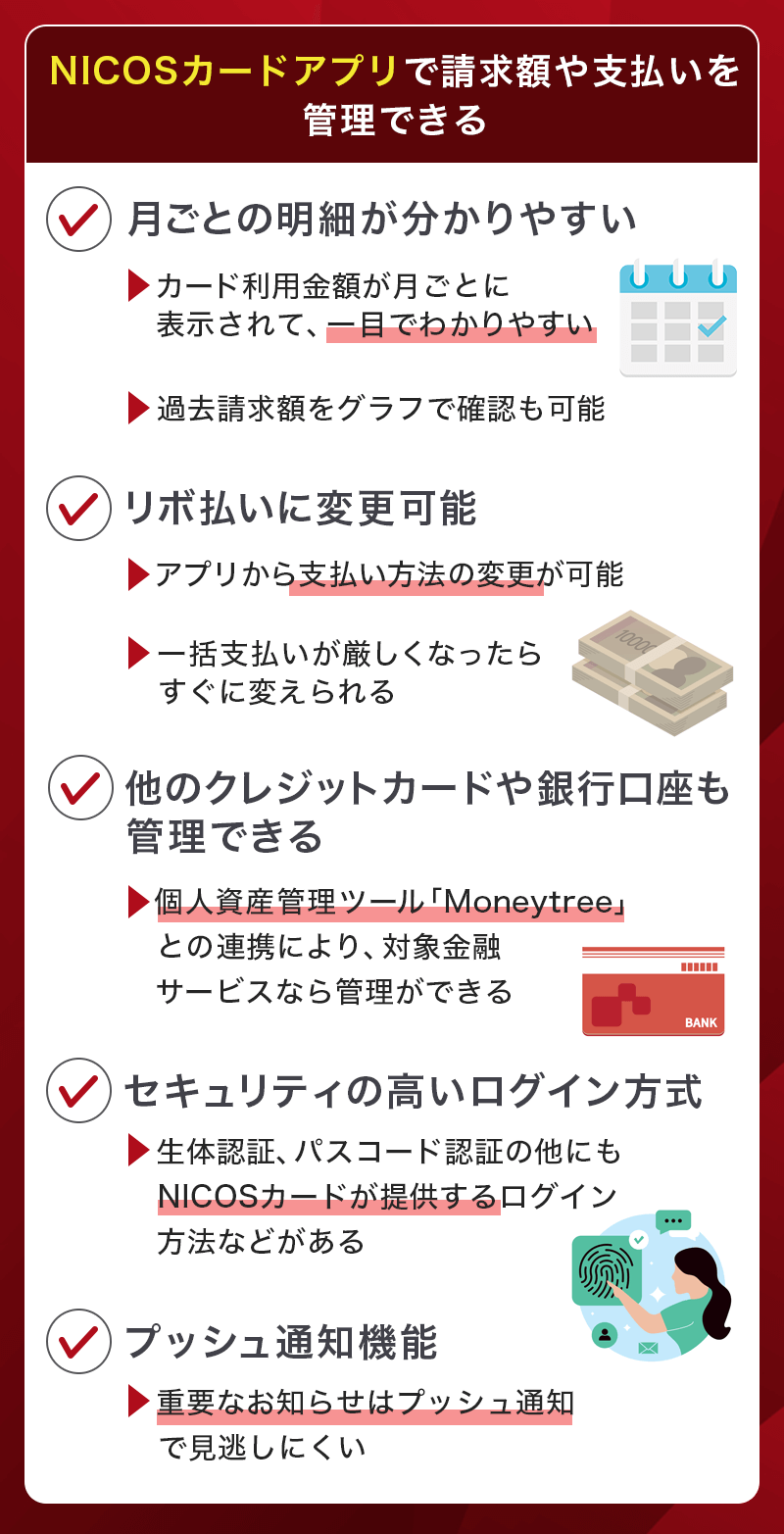

NICOSカードアプリで請求額や支払いを管理できる

三菱UFJカードを利用するなら「NICOSカードアプリ」の利用は欠かせません。スマートフォンにダウンロードするだけで、カードの利用状況や請求額などがひと目で分かります。

カード利用日と支払日などが一覧やカレンダーで表示されるので、買い物や支払いを三菱UFJカードに集約していれば、アプリが家計簿となります。

また、利用金額が多く支払いが苦しい月には、アプリからリボ払いに変更も可能です。さらに、Moneytreeとリンクすることで、ほかのクレジットカード利用や銀行の入出金までもNICOSカードアプリで一元管理できます。

月ごとの明細が一覧やカレンダー表示で分かりやすい

カード利用金額が月ごとに一覧で表示されるので、ひと目で分かるようになっています。また、カレンダー機能ではカード利用した日がカレンダーにて表示されるので、一覧よりも直感的に利用履歴を把握できます。

さらに、過去のクレジットカードの請求額をグラフで確認できるので、使い過ぎの防止に役立ちます。

リボへの支払い方法の切り替えもできる

アプリから簡単に支払い方法を変更できて、支払いが厳しい月にはリボ払いに変更が可能です。

通常は一括での支払いをしていても、高額な買い物をした際には支払いが厳しくなる月もあります。そんな時に無理に支払いをしてしまうと、口座残高がなくなってしまい次の給与まで生活が苦しくなるでしょう。

そんな時には、支払い方法をリボ払いに変更すれば、苦しい生活をしなくて済みます。

ほかのクレジットカードや銀行口座も管理できる

NICOSカードアプリを利用すれば、三菱UFJカードだけでなくほかのクレジットカードや、銀行口座まで管理が可能となります。

アプリには、個人資産管理ツール「Moneytree」との連携機能が搭載されているので「Moneytree」が対象とする約1,400の金融サービスを一元管理できます。

さらに、獲得したポイントまでも確認できるので、NICOSカードアプリがあればほかの管理アプリは不要です。

セキュリティの高いログイン方式と便利なプッシュ通知

NICOSカードアプリへのログインは、生体認証やパスコード認証、NICOSカードが提供するログイン方法など、セキュリティの高いログイン方式を採用しています。

したがって、万一スマホを置き忘れたとしても、第三者がログインすることはできません。

また、支払い金額の確定通知や支払日の連絡通知など、重要なお知らせはプッシュ通知で知らせてくれるので、残高不足や変更漏れがなくなります。

三菱UFJニコスのクレジットカード利用に関する疑問点

三菱UFJニコスのクレジットカード利用に関する、よくある質問をいくつかまとめました。

クレジットカード払いに関わる不安はここで解決しておきましょう。

三菱UFJニコスカードの年会費は永年無料ですか?

三菱UFJニコスのクレジットカードは、さまざまなタイプのカードが発行されています。

そのなかには年会費が永年無料のカードも存在しますし、初年度のみ無料のカード、条件達成で年会費が無料になるカードなどさまざまです。

申し込みたいカードの基本情報で確認することをおすすめします。

申し込めば誰でもクレジットカードを持てますか?

三菱UFJニコスカードに限らず、クレジットカードに申し込むと審査が行われます。そして、審査を通過しないとカード発行には至りません。

基本的に働いていて、安定した収入を得ている方なら審査は問題なく通過するはずです。

ただし、ゴールドカードやプラチナカードなどはそれなりの収入がないと、審査通過は難しいでしょう。

ナンバーレスとはどんなカードなのですか?

三菱UFJニコスカードのクレジットカードは、ナンバーレスカードとなっています。これは、カードの表面にエンボス加工された、カード番号やローマ字氏名の表示がないカードのことです。

表面に凸凹がなくカードを見ただけでは名前も分からないので、個人情報保護に優れたカードとなっています。

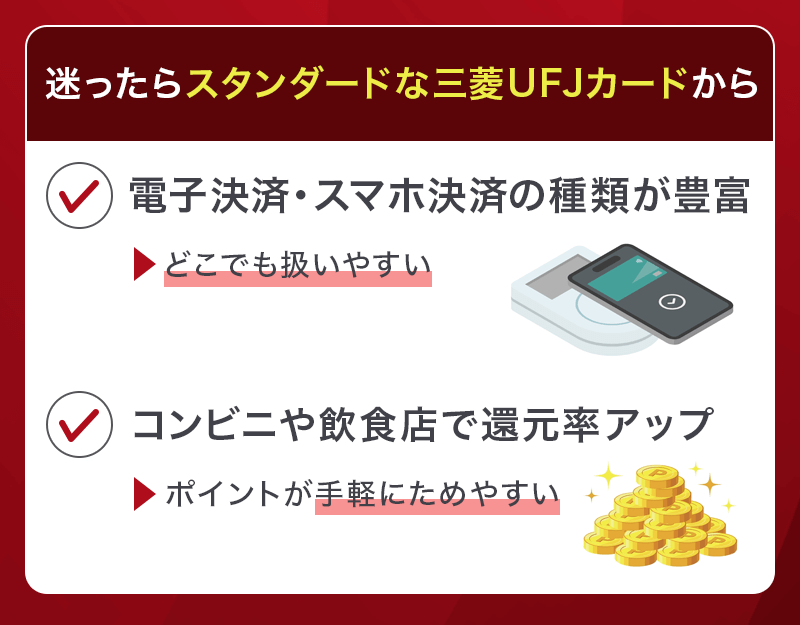

まずはスタンダードな三菱UFJカードから

三菱UFJカード カードの特徴 選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、対象のコンビニ・飲食店などで最大20%グローバルポイント還元。※最大20%ポイント還元には上限など各種条件・ご留意事項がございます。

発行会社

三菱UFJニコス株式会社

ポイント還元率

0.5%~20%(*1)

年会費

永年無料

付帯保険

海外旅行傷害保険:最高2,000万円(利用付帯)

ショッピング保険:年間限度額100万円

ポイント

グローバルポイント

スマホ決済

Suica

楽天Edy

QUICPay

Apple Pay

※QUICPay、Apple Payは、Mastercard®とVisaのみ

※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

入会条件

18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く)

家族カード

年会費永年無料

追加カード

ETCカード 新規発行手数料1,100円(税込)

UnionPay(銀聯)発行手数料1枚につき1,100円(税込)三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

今回は、三菱UFJでおすすめのクレジットカードについて、さまざまなカードを紹介してきました。

三菱UFJニコス発行のカードは、銀行系カードとしてステータスの高いクレジットカードです。そして、年会費22,000円(税込)にて、アメックスブランドのプラチナカードも発行しています。

旅行をする方であればゴールド・プラチナカードの発行を検討し、対象のコンビニや飲食店での最大20%還元(*1)が目当ての方は一般ランクの「三菱UFJカード」から始めて、必要に応じてカードランクを上げていくと良いでしょう。

まずはスタンダードなカードがおすすめ

三菱UFJカード 最大20%ポイント還元(*1)補足

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*1)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*2)コカ・コーラは自販機上のタッチ決済、QUICPay、Coke ON®でのご利用分が対象です。

Coke ON®はThe Coca-Cola Companyの登録商標です。© The Coca-Cola Company。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

※1 「自動付帯分:最高5,000万円」+「利用付帯分:最高5,000万円」の合計額

※ 会員規約に基づき補償対象外となるケースもございます。詳しくは会員規約をご確認ください。

▼関連記事

-

-

コンビニでおすすめのクレジットカード!ポイント還元率を店舗別で紹介

近年ではコンビニの店舗数も増え、毎日コンビニを利用する方も増えてきています。 それと同時にキャッシュレス決済も当たり前となっているため、よりお得にポイントを貯めるクレジットカードをお探しの方も多いでし ...

-

-

銀行系クレジットカードおすすめ比較!メリットや審査難易度

銀行系クレジットカードは同グループのカード会社が発行していることもあり、セキュリティ面が強いため、初めてクレジットカードを作る方にもおすすめできる一枚。 近年ではスタイリッシュでポイント還元率の高いカ ...

-

-

年会費無料のおすすめクレジットカード比較!実質無料も紹介

年会費無料のクレジットカードでも、ポイント還元率が高いカードや優待特典が付いたカードは多く存在します。 維持費がかからず、お得にカードを利用できるのは年会費無料クレジットカードの魅力です。 そこで今回 ...

-

-

人気クレジットカードランキング!みんなのおすすめカードは?

クレジットカードを決める際は「自分のよく利用するお店でお得になるのか?」で決めるのが重要です。 ここでは、今人気の高いおすすめクレジットカードの紹介と、当サイトが集計した1500人分のアンケートを基に ...