個人事業主・フリーランスの方は、プライベート用と事業用のクレジットカードを使い分けることで、会計処理が楽になります。

確定申告に向けて会計ソフトと連動を考えている方も仕事用のカードは必須。

この記事では、法人化していない個人事業主・フリーランスの方におすすめの手に取りやすいクレジットカードをご紹介します。自分のライフスタイルに合ったカード選びにお役立てください。

クレカの選び方

- 起業したての人は登記簿謄本や法人口座を必要としないカードなら発行しやすい

- クレカによって優待店舗のポイント還元率が違うので利用先や強みを考慮して選ぼう

- 国内外の出張が多い人は付帯保険やラウンジサービスが付きなら特典を有効利用できる

- まずは一般ランクのカードを発行!ゴールドやプラチナランクのカードは開業後2~3年経過後がおすすめ

- 人気が高くて発行しやすいのは「三井住友カード ビジネスオーナーズ」「JCB Biz ONE」

目次

- 1 個人事業主・フリーランスにおすすめのクレジットカード

- 1.1 JCB Biz ONE(一般)

- 1.2 三井住友ビジネスオーナーズ

- 1.3 ライフカードビジネスライトプラス(スタンダード)

- 1.4 セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード

- 1.5 Airカード

- 1.6 JCB一般法人カード

- 1.7 JCBゴールド法人カード

- 1.8 三井住友カード ビジネスオーナーズ ゴールド

- 1.9 アメリカン・エキスプレス・ビジネス・ゴールド・カード

- 1.10 apollostation PLATINUM BUSINESS

- 1.11 セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード

- 1.12 LUXURY CARD ビジネス Titanium Card™

- 2 ビジネスカードとは?

- 3 個人事業主・フリーランス向けクレジットカードの選び方

- 4 個人事業主・フリーランスがクレジットカードを作成するメリット

- 5 開業したばかりの個人事業主・フリーランスは審査に落ちやすい?

- 6 法人用クレジットカードと個人用クレジットカードの違い

- 7 個人事業主・フリーランスのクレジットカードに関するQ&A

- 8 個人事業主・フリーランスなら一般ランクのビジネスカードから使ってみよう

個人事業主・フリーランスにおすすめのクレジットカード

| JCB Biz ONE(一般) | 三井住友ビジネスオーナーズ | ライフカードビジネスライトプラス(スタンダード) | セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード | Airカード | JCB一般法人カード | JCBゴールド法人カード | 三井住友ビジネスオーナーズゴールド | アメリカン・エキスプレス・ビジネス・ゴールド・カード | apollostation PLATINUM BUSINESS | セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード | ラグジュアリーカード法人Titanium Card™ | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレジットカード |  |

|

|

|

|

|

|

|

|

|

|

|

| 国際ブランド | JCB | Visa、Mastercard | Visa, Mastercard®、JCB | AmericanExpress | JCB | JCB | JCB | Visa、Mastercard | AmericanExpress | Visa、AmericanExpress | AmericanExpress | Mastercard |

| 個人事業主・フリーランスの申し込み | ◎ | ◎ | ◎ | ◎ | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 5,500円(税込)初年度無料 | 1,375円(税込)初年度無料 | 11,000円(税込)初年度無料 | 5,500円(税込) | 36,300円(初年度無料) | 22,000円(税込) 年間300万円利用で無料 |

33,000円(税込) | 55,000円(税込) |

| ポイント還元率 | 1.0% | 0.5% | 0.5% | 0.5% | 1.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.8% | 0.5% | 1.0% |

| 付帯保険 | - | 海外:最高2,000万円 | - | - | ショッピング保険:最高100万円 | 海外:最高3,000万円 国内:最高3,000万円 ショッピング保険:最高100万円 |

海外:最大1億円 国内:最大5,000万円 |

海外:最高2,000万円 国内:最高2,000万円 |

海外:最大1億円 国内:最大5,000万円 ショッピング保険:最高500万円 |

海外:最大1億円 国内:最大5,000万円 |

海外:最大1億円 国内:最大5,000万円 |

海外:最高1億2千万円 国内:最大1億円 |

| 特徴 | 一般のJCBカードに近い仕様で1%還元 | 三井住友カードとの2枚持ちでAmazonなどで1.5%還元 | 年会費なしにETCカードや従業員カード発行可能 | Web系フリーランスに特典が多い | リクルートグループの利用で2%還元 | JCBで従業員カードも発行したい人向け | 優待や保険が手厚い | 年間100万円利用で次年度以降年会費無料 | 付帯保険が手厚い | 車を使う業者向け | プライオリティ・パス利用可能 | 専属秘書のようなコンシェルジュ対応 |

| 詳細 |

付帯保険やポイント還元率、ステータス性や年会費、会計ソフトとの連携などを基準に自信の仕事に合ったクレジットカードを選択していきましょう。

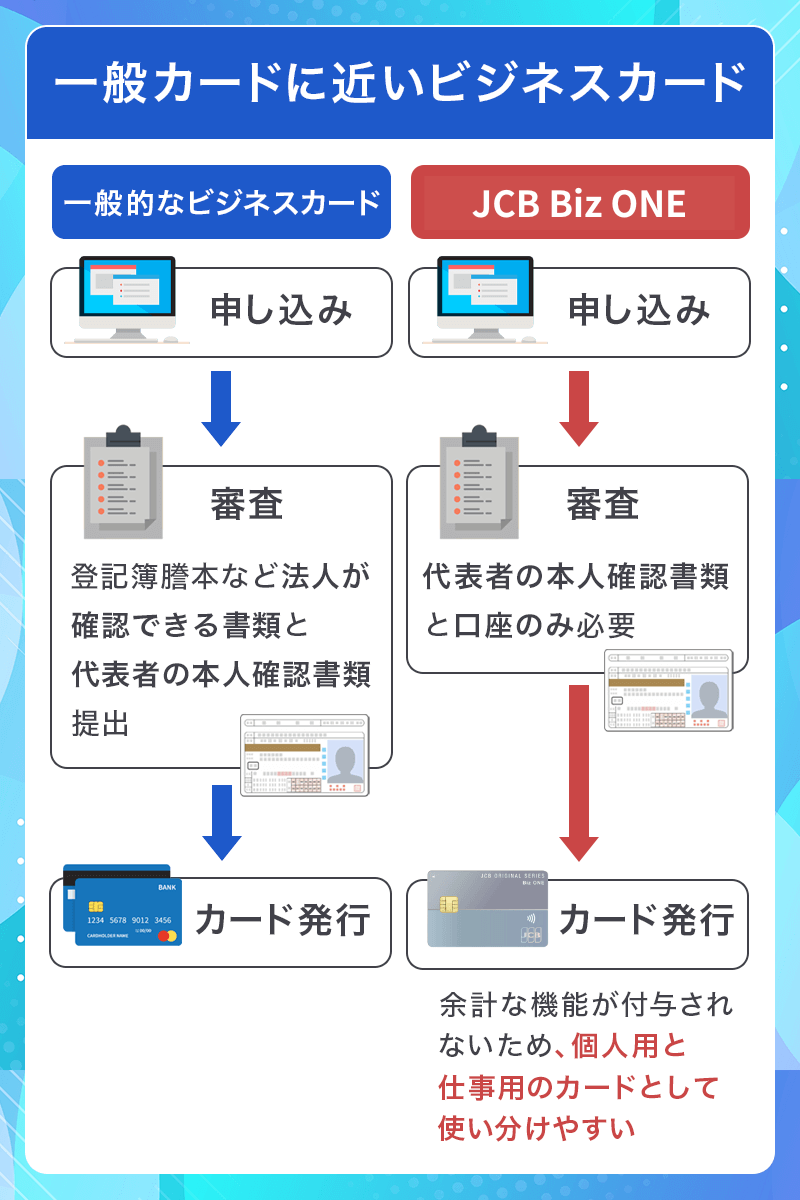

JCB Biz ONE(一般)

JCB法人一般カードと比較されるクレジットカードですが、JCB Biz ONEの特徴としては以下があります。

JCB Biz ONEの特徴

・ポイント還元率が1.0%

・最短5分でカード番号発行可能

・フリーランスや副業でも申し込みやすい

JCB Biz ONEは起業したての方やフリーランス、副業向けのカードです。

JCB法人カードはETCカードや従業員向けカードも複数枚発行でき、法人の方が申し込む場合は法人名義の口座である必要があります。

JCB Biz ONEは、従業員をまだ持たない人でも発行しやすいクレカと言えます。

一般カードに近い利用方法

JCB Biz ONEの方が一般カードに近い事業用カードです。

従業員向けの追加カードや付帯保険はありませんが、ポイント還元率が1.0%と高く、入会のハードルがJCB法人カードより低く設定してあります。

余計な機能がなく、一般のクレカに近い利用が出来るため、現在利用している「個人持ちのカード」と「仕事用のカード」を気軽に分けたい方におすすめです。

まずはフリーランスとして個人でやっていく方はJCB Biz ONEを選択してもいいかもしれません。

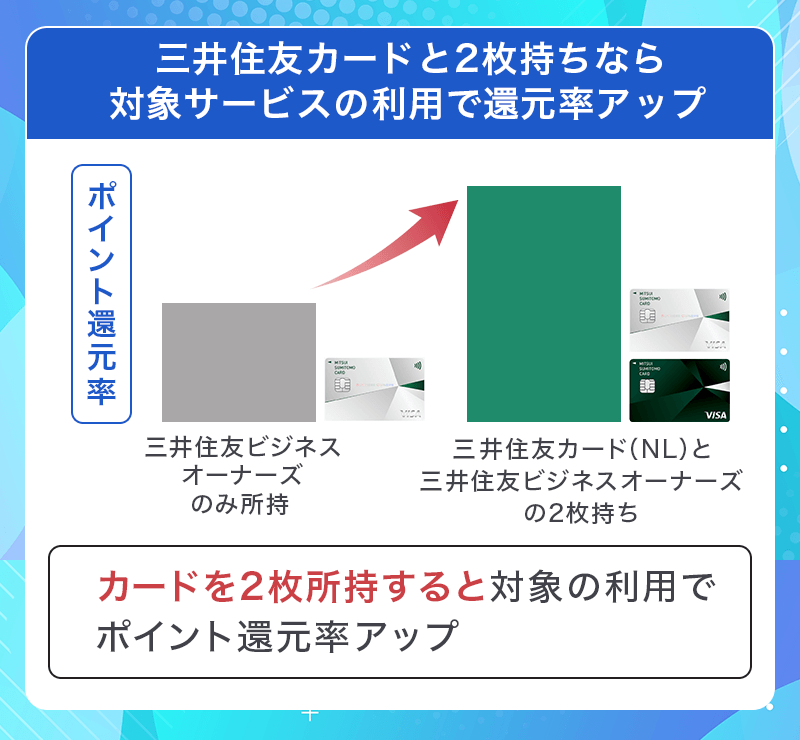

三井住友ビジネスオーナーズ

三井住友カード ビジネスオーナーズ

カードの特徴

三井住友カードが発行するビジネスカードのベーシックなカード。開業したての個人事業主でも審査通過可能。すでに三井住友カードを所持している場合はポイント還元1.5%にアップ

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 入会資格 | 満18歳以上(高校生は除く)の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 追加カード | パートナーカード(18枚まで)ETC、iD、プラスEX、PiTaPa |

JCBカードと並び、人気のある三井住友が発行するスタンダードなクレジットカード。

三井住友カードがあれば1.5%還元

20歳以上で法人の代表者、または個人事業主の方なら申し込み可能。三井住友カードと2枚持ちした場合はポイント還元率1.5%に上がるため、一緒に一般カードを発行しても良いでしょう。

どちらかというと2枚持ちが前提としているカードでもあります。

三井住友カード(NL)と三井住友ビジネスオーナーズは年会費無料ですので持っていても負担はありません。2枚持ちの場合はVポイントが200円で3ポイント付与されます。

コンビニの高還元機能はなし

年会費無料カードにもかかわらず、カード利用枠は最大500万円となっており追加カードも最大19枚まで可能です。

三井住友カード(NL)は対象のコンビニや飲食店でスマホのタッチ決済をすることで※還元率7%となりますので、プライベートと仕事を2枚で近い分けていくのが良いでしょう。

※最大7%還元、最大20%還元補足

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

ライフカードビジネスライトプラス(スタンダード)

18歳以上の法人代表者または個人事業主の方なら申し込みが可能。申請には登記簿謄本や決済書などが不要で、最速4営業日で発行されます。

さらに年会費永年無料、ETCカード、追加カードも同様に発行手数料・年会費が無料なので、コストを抑えて法人カードを利用したい個人事業主にとってはおすすめのカードです。

その代わり、ポイント還元や旅行保険・補償、空港ラウンジ特典などはありません。

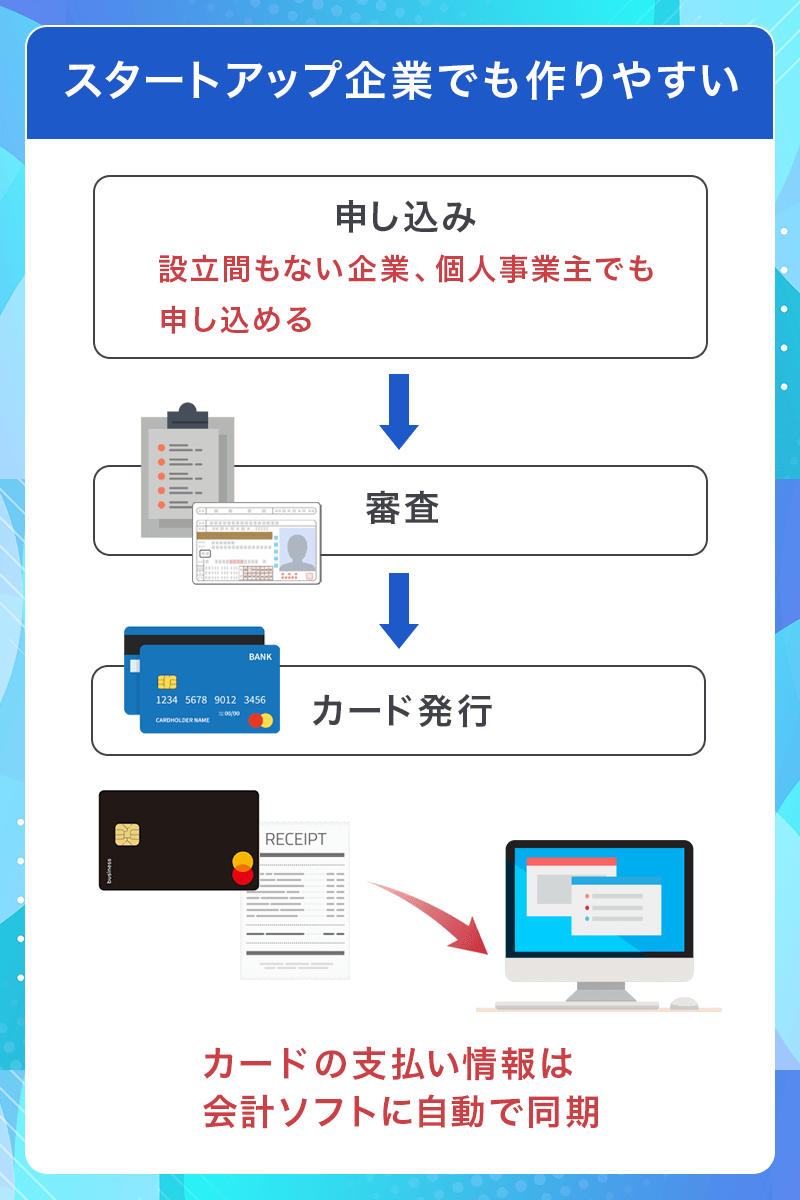

スタートアップ企業でも作りやすい

公式ホームページにも「スタートアップ企業・フリーランスの方」と記載されているので、まだ実績の伴わない企業や個人事業主でも審査に通りやすい法人カードといえます。法人カードとしての優待はあまり必要はなく、審査に不安な方にはおすすめの1枚です。

特典としては、カーシェアリング「タイムズカープラス」カード発行手数料無料、福利厚生サービス「ベネフィット・ステーション」優待サービス、「クラウド会計ソフトfreee」の2,000円OFFクーポンがもらえます。

カードで支払った情報はクラウド会計ソフト「freee」に自動で同期することが可能となります。

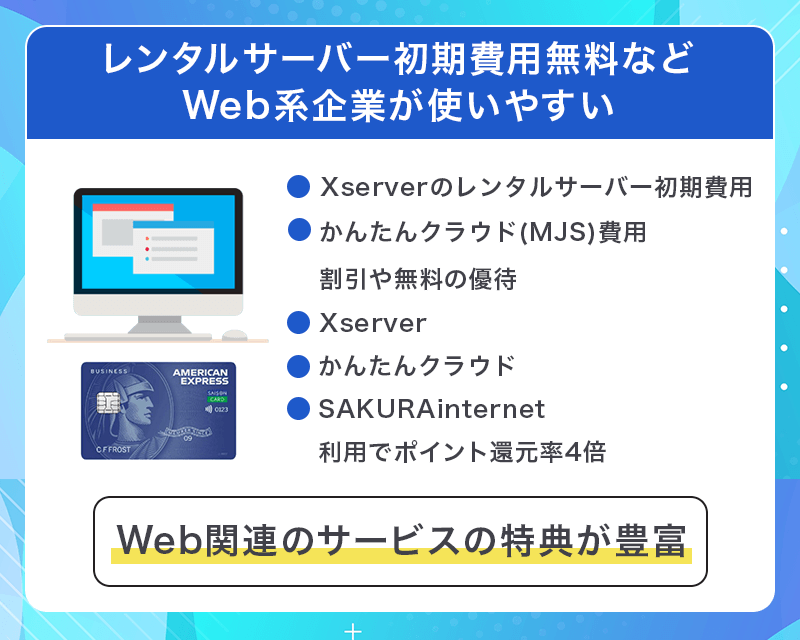

セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カードは、年会費が無料なので、費用ををかけずに法人カードを持ちたい個人事業主におすすめです。

登記簿謄本や決済書は不要。起業したての個人事業主にとっては作りやすい1枚です。クラウドワークスやヤフービジネスなどWeb関連のサービスに使用するとポイント還元率が4倍にアップします。

Web系フリーランスは使いやすい

スターバックスビジネスギフトセンターでスターバックスカードやドリンクチケットを購入するとポイントが10倍還元されます。スタバをよく利用するフリーランスやノマドワーカーには、お得なカードといえます。

かんたんクラウド(MJS)やエックスサーバーなどのレンタルサーバー初期費用無料などの優待価格が受けれるのも特徴。webサービスで起業した方には特典が多く用意されています。

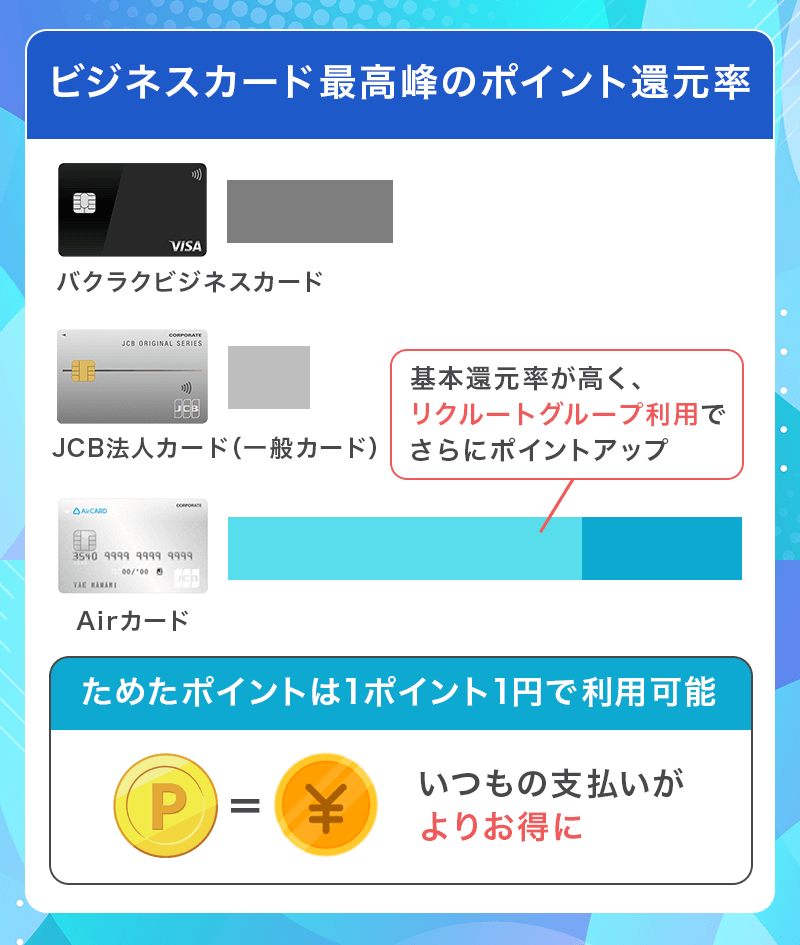

Airカード

Airカード

カードの特徴

リクルートカードサービスの利用で還元率アップ。ビジネスカード最高峰の1.5%の高還元率

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 1.5% |

| 年会費 | 5,500円(税込)初年度無料 |

| 付帯保険 | ショッピング保険:最高100万円 |

| 利用可能枠 | 10万~最大500万円 |

| スマホ決済 | Apple Pay |

| ポイント | リクルートポイント |

| 入会資格 | 法人または個人事業主(18歳以上) |

| 追加カード | パートナー会員 3,300円(税込)、QUICPay™ |

18歳以上で法人または個人事業主が申し込み可能な還元率の高いリクルートカードのビジネス版として発行されているクレジットカード。

最高のポイント還元率

ポイント還元率の高い1.5%還元のクレジットカードで、200円の利用で3ポイントが付与される仕組みです。じゃらん、ホットペッパーグルメなどのリクルートグループの利用でポイント還元率が更に2%以上にアップ。

ですが、税金・公共料金・通話料に関するポイント還元率は0.5%に下がるので利用には注意が必要です。たまったポイントはdポイント、Pontaポイントに交換可能。

会計ソフト「弥生」「freee」連携可能

会計ソフト「弥生」「freee」を連携可能で、利用明細データを会計ソフトに取り込む事ができ、パソコン・スマートフォンからカードが利用された日付、場所をいつでも確認できます。

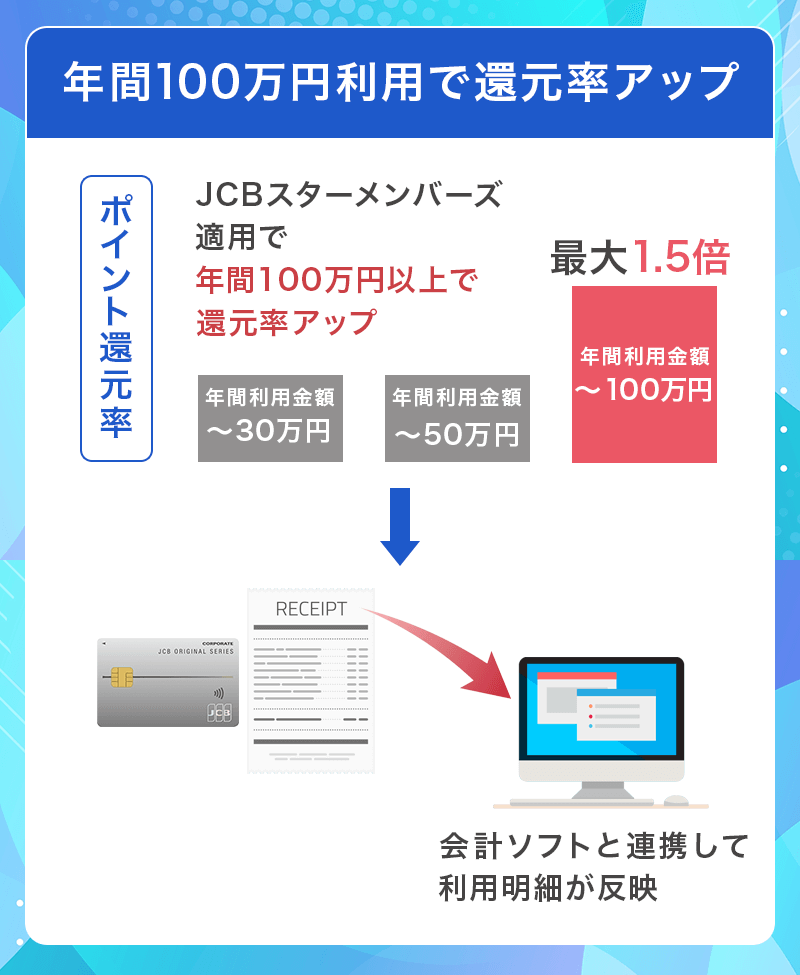

JCB一般法人カード

JCB法人カード(一般カード)

カードの特徴

JCB法人カード(一般カード)は、JCBカードが発行する法人・個人事業主向けのビジネスカード。様々な手間や経費を削減することができ、ETCカードも発行できるので営業にも役立つ

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 1,375円(税込)初年度無料 |

| 付帯保険 | 国内:最高3,000万円(利用付帯) 海外::最高3,000万円(利用付帯) ショッピング保険(海外)最高100万円 サイバーリスク保険:50万円 |

| スマホ決済 | Apple Pay・Google Pay |

| ポイント | Oki Dokiポイント |

| 入会資格 | 18歳以上の法人または個人事業主 |

| 追加カード | ETC、QUICPay 使用者カード(使用者追加1名様ごとに1,375円) |

個人事業主向けのスタンダードな法人カードです。JCBオリジナルシリーズはカードデザインを一新し、大切なカード情報は裏面に記載され安全面が強化されました。

年会費が安く、付帯保険もある丁度よさ

年会費が法人カードの中でも格安で、負担が少なく、JCBの信頼性の高いクレジットカード。ETCカードが年会費無料で複数枚発行可能なため、仕事で高速道路の利用がある方でも安心。

従業員用のETCカードを作成したり、取引や会議で高速道路での移動が企業でも対応できます。

年間100万円利用で還元率1.5倍

JCBスターメンバーズが適用となるため、年間の利用額によってポイント還元率が最大1.5倍まで上がります。年間100万円以上利用した場合は、条件が達成されるため経費出費の多い業種ならポイント還元率を0.75%上昇を狙えます。

また、freeeなど会計ソフトと連携できるので、JCBカードの利用明細データをいちいち手入力しなくてよくなります。入力作業が減り、経費精算にかかる時間を省略することができます。

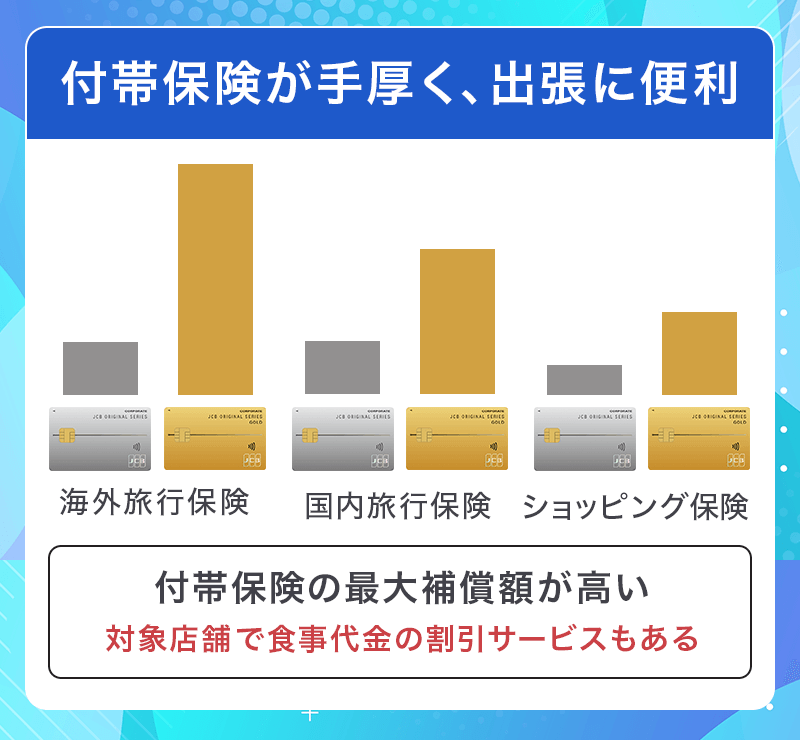

JCBゴールド法人カード

JCBゴールド法人カード

カードの特徴

「JCB STAR MEMBERS(スターメンバーズ)」の適用カードなので、年間利用額によって基本のポイント還元率がアップ(最大1.6%)。手厚い旅行保険やショッピングガード保険が付帯していて、空港ラウンジも利用できるなど様々な特典がある

| 発行会社 | ジェーシービー |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 11,000円(税込)初年度無料 |

| 付帯保険 | 海外:最大1億円(自動付帯) 国内:最高5,000円(自動付帯) 国内・海外航空機遅延保険 ショッピング保険:最高500万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay |

| ポイント | Oki Dokiポイント |

| 電子マネー | 法人または個人事業主(18歳以上) |

| 追加カード | 追加カード 3,300円(税込) ETCカード 年会費無料 |

JCB法人カード(一般カード)の上位ランクに位置するJCBゴールド法人カード。一般カードの機能はそのままにサービスが手厚くなっています。

付帯保険が手厚くなる

年会費が11,000円に上がりますが、付帯保険が最大1億円に上がり、ショッピングガード保険も年間500万円に上がります。

国内主要空港やハワイ・ホノルル国際空港でラウンジを無料で利用でき、全国のゴルフ場のプレー予約を代行する「ゴルフエントリーサービス」が付帯。

対象店舗では、お食事代金の割引が受けられるサービスもあります。JCBスターメンバーズでは年間300万円利用でポイント還元率が1.6%上げられるようになります。

付帯保険が手厚いカードなので、出張や出張先での接待、出費が多い方向けのカードです。

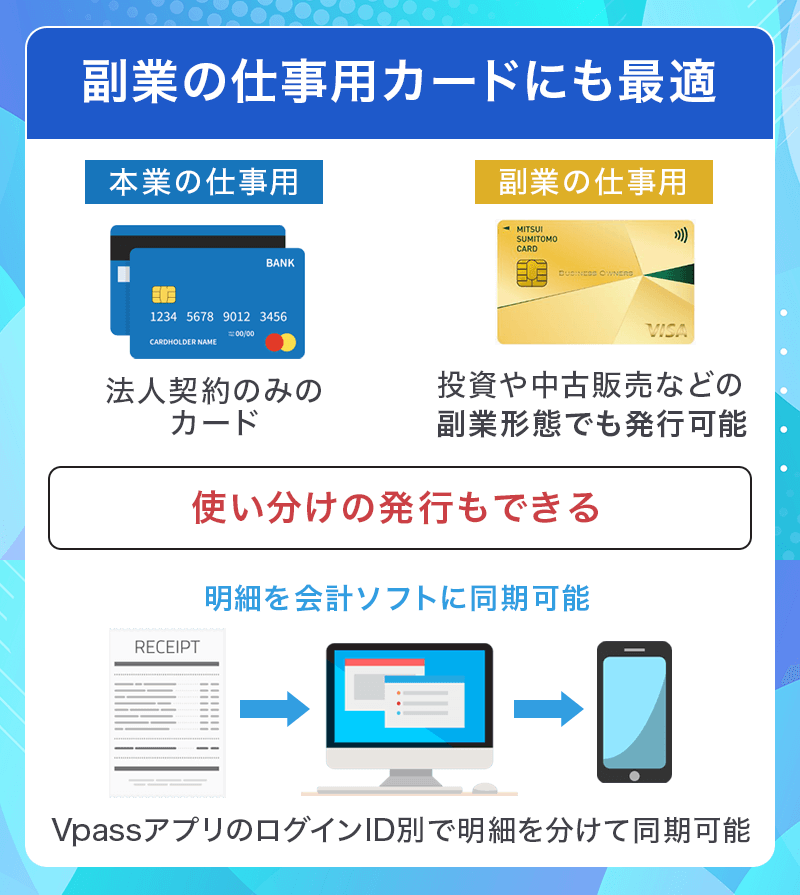

三井住友カード ビジネスオーナーズ ゴールド

三井住友カード ビジネスオーナーズ ゴールド

カードの特徴

開業したての個人事業主でも個人口座で申し込みできる。すでに三井住友カード(NL)を所持している場合はAmazonやETCカード利用でポイント還元1.5%にアップ。「選べる無料保険」で弁護士安心プランやゴルフ安心プランなどの保険に切り替えできる

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| 還元率 | 0.5% |

| 年会費 | 5,500円 年100万円以上利用で次年度以降無料 |

| 付帯保険 | 国内:最高2,000万円(利用付帯) 海外:最高2,000万円(利用付帯) |

| スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 入会資格 | 満18歳以上(高校生は除く)の法人代表者、個人事業主の方 |

| 追加カード | パートナーカード 年会費無料 ETCカード 年会費550円 年に1度の利用で無料 |

三井住友カード ビジネスオーナーズ ゴールドも個人カードとの2枚持ちだと還元率が1.5%になるクレジットカードです。

ゴールドカードにしては年会費が安く、年間100万円の利用で次年度以降の年会費が永年無料+10,000ポイント付与になる特徴を持っています。

三井住友カード ゴールド(NL)と内容はほとんど同じですが、対象のコンビニ・飲食店での利用でポイントアップする特典は付いていません。基本的にはポイントアップのために個人カードと2枚持ちするのが良いでしょう。

副業の利益が上がってきた方にもおすすめ

現在、三井住友カードを所持している方でしたら、副業形態(投資、フリーマーケット、中古販売)で発行することもできるので、会社員の副業などの仕事用カードとして発行する方も多くいます。

会計ソフトなどと明細を同期させる場合は、カードアプリ「Vpass」のログインIDを別にすることで一般利用と明細を分けることが可能です。

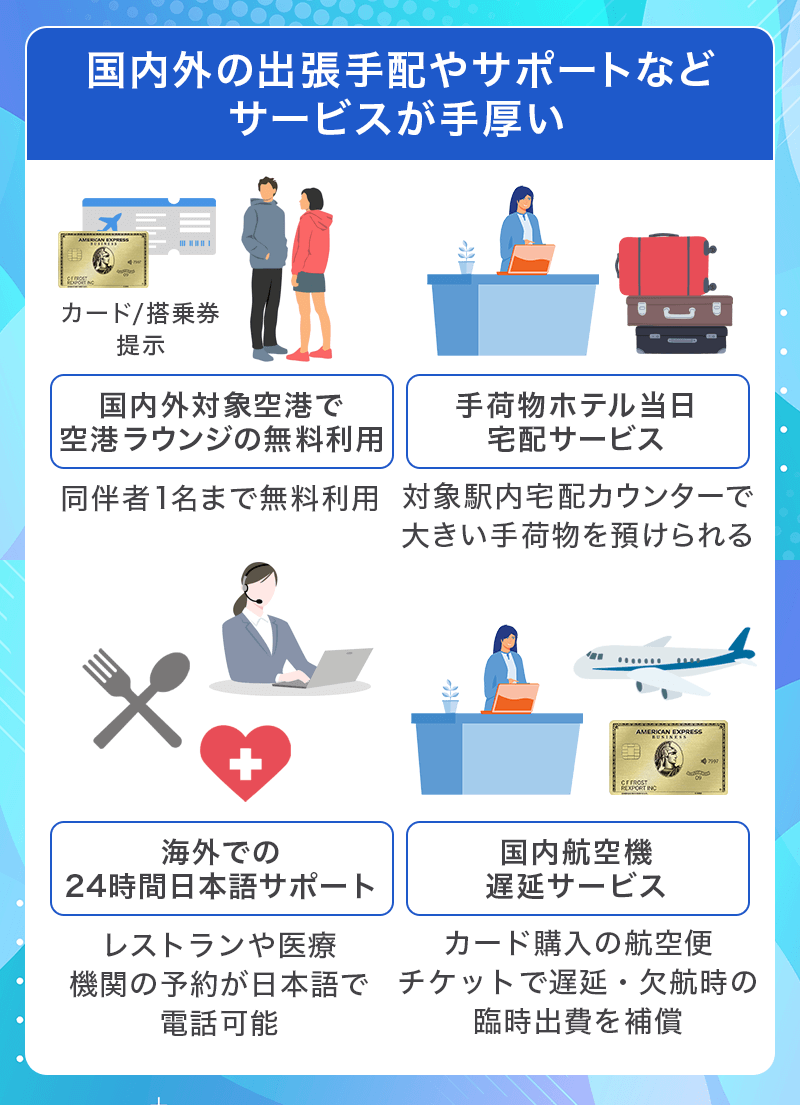

アメリカン・エキスプレス・ビジネス・ゴールド・カード

アメリカン・エキスプレス・ビジネス・ゴールド・カード

カードの特徴

起業1年目でも申込可能。年会費は経費として計上可能。付帯保険も優遇されており利用限度額の制限がない。ステータス性も高く、旅行優待や手荷物宅配など豊富なサービスを受けられるので出張の多い方も満足できる

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 36,300円(初年度無料) |

| 付帯保険 | 海外:最大1億円(利用付帯) 国内:最大5,000万円(利用付帯) ショッピング保険:最高500万円 航空便遅延費用補償 |

| スマホ決済 | Apple Pay |

| ポイント | メンバーシップ・リワード |

| 入会資格 | 20歳以上の法人代表者・個人事業主 |

| 追加カード | 追加カード13,200円(税込) ETCカード 年会費無料 |

アメックスブランドは海外でも多く利用されており、ステータス性が高いのが特徴です。

海外でのサービス付帯が大きい特徴があるため出張で飛行機の利用がある方にメリットが大きいカードです。

アメックスの法人カードを持っているだけで十分なステータス性を感じることが出来るため、信用度が高くなりビジネスシーンでは重要なポイントとなります。

国内外のサービスが手厚い

海外ブランドならではの、充実した出張手配から現地での様々な場面での24時間日本語サポートやエアポート送迎サービス、手荷物宅配など帰国後のサービスまで快適に過ごすことがポイントです。

年会費は高めですが、付帯サービスが充実しているので、国内・海外を拠点に活躍する個人事業主の方におすすめです。

起業1年目の方でも利用可能で、個人事業主の方でも申し込めるのが特徴です。

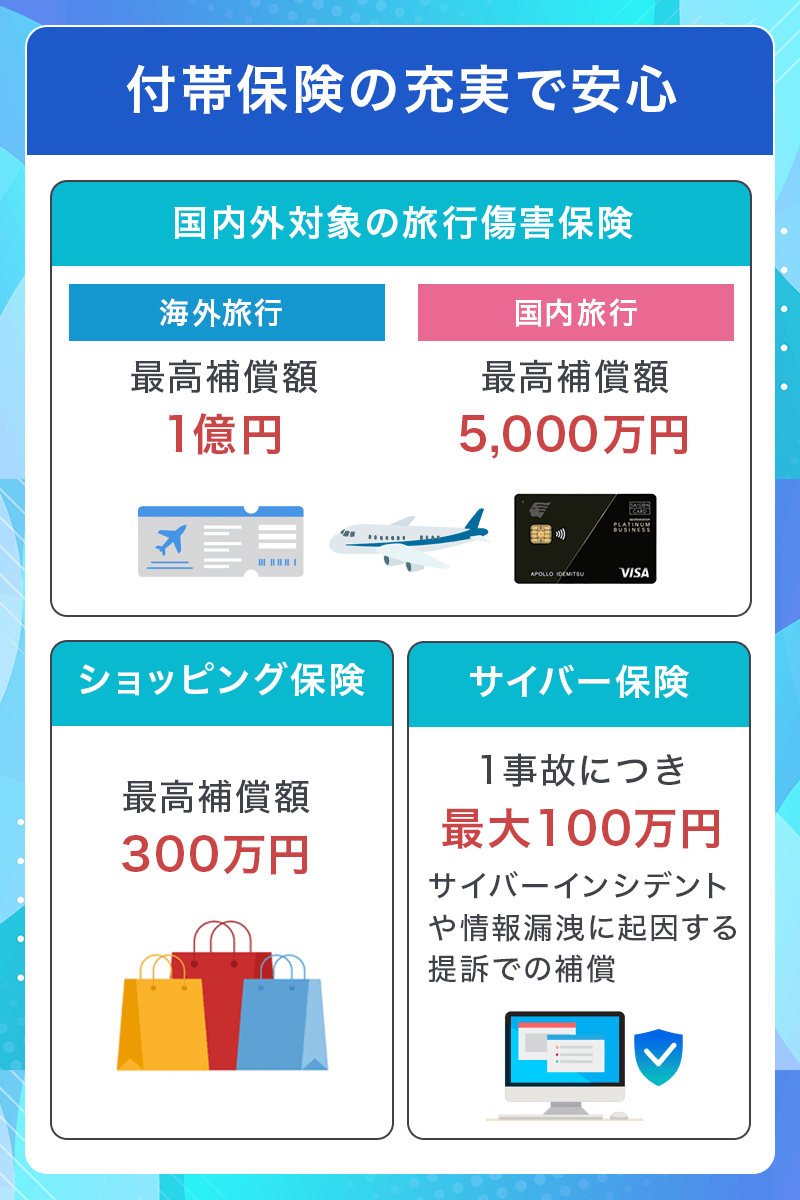

apollostation PLATINUM BUSINESS

apollostation PLATINUM BUSINESS

カードの特徴

申し込みは「法人名義口座」もしくは「個人名義口座」どちらも選択可能。会計ソフトと自動連携。追加会員もプライオリティ・パスに無料で登録可能。子カードとして紐づけをしたapollostation BUSINESS利用時の還元ポイント(1,000円につき5ポイント)が、apollostation PLATINUM BUSINESSに反映(集約)されるサービスあり

| 発行会社 | 出光クレジット |

|---|---|

| ポイント還元率 | 0.8% ※海外利用分は1.0% |

| 年会費 | 22,000円(税込)※年間300万円以上利用で翌年度無料 |

| 付帯保険 | 海外:最大1億円 国内:最大5,000万円 ※傷害死亡・後遺障害保険金額です。 ショッピング保険:300万円 サイバーリスク保険:1事故につき100万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | プラスポイント |

| 申し込み条件 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(未成年を除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(9枚発行可能):年会費3,300円 |

apollostation BUSINESSカードの再上位ランクであるapollostation PLATINUM BUSINESS。

1,000円ごとにプラスポイントが8ポイントたまり、apollostation利用分もポイントが付与されます。

申し込みは18歳以上法人の代表者または個人事業主が対象となっているカードで、申し込みに「決算書」「登記簿謄本」の提出は不要。

年間利用額が300万円以上で年会費無料

年間利用額が300万円以上になると次年度の年会費が無料になるるため、実質年会費無料で利用することも可能です。

プライオリティ・パスが無料登録可能

出光スーパーロードサービスが自動付帯となるため、仕事で車を利用する方にも向いています。

空港ラウンジサービスでは、世界148ヶ国、600を超える都市にある1,400ヶ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」に無料登録も可能。

サイバー保険が付帯

旅行傷害保険の他にもサイバー保険が付帯しているのも特徴で、サイバーインシデントや情報漏洩に起因して提訴された損害賠償請求について、負担された損害賠償金や訴訟費用などを1事故支払限度額100万円の範囲で補償してくれます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード

カードの特徴

プラチナカードとしては安い33,000円(税込)という年会費で、ビジネスだけでなく個人でも申し込めるプラチナカード。弁護士紹介サービスや、レンタルサーバー割引などビジネスに関する優待もある。大和コネクト証券でクレカ積立1.0%還元

| 発行会社 | クレディセゾン |

|---|---|

| 還元率 | 国内0.5% 海外:1.0% |

| 年会費 | 33,000円(税込) 初年度年会費無料 |

| 付帯保険 | 海外:最大1億円(利用付帯) 国内:最大5,000万円(自動付帯) ショッピング保険:300万円 |

| スマホ決済 | Apple Pay、Google Pay、QUICPay™(クイックペイ)、iD |

| ポイント | 永久不滅ポイント |

| クレカ積立 | 大和コネクト証券 |

| 入会資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 家族カード 年会費 3,300円(税込) ETCカード |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カードは、法人登記簿や決済書なしで申請が個人でできるため、サラリーマンでも申し込み可能です。

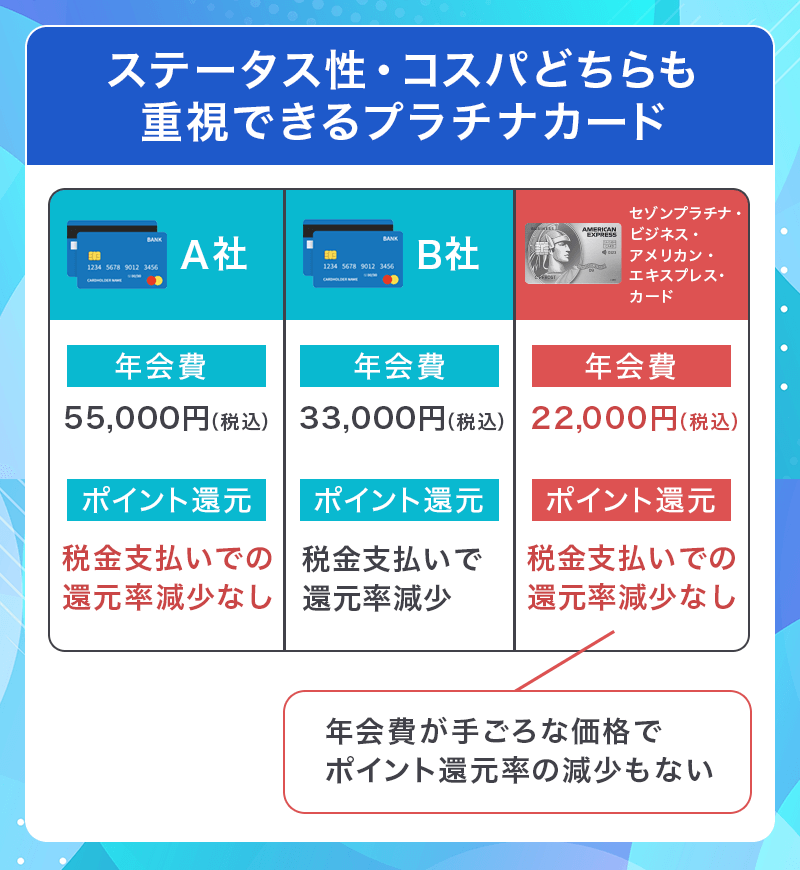

低価格なプラチナカード

プラチナカードにも関わらず年会費が手頃な価格。ステータス性とコスパ重視の方にはおすすめの一枚です。

「SAISON MILE CLUB」という利用金額に応じて自動的にJALマイルへ移行されるサービスの年会費4,400円が無料になります。他社カードと違い、ETCや税金などでもポイント還元率が減少することがないので、多くのマイルを貯めることが可能。

プライオリティ・パス付き

プラチナ会員専用コンシェルジュも付くため出張先での困りごとも相談可能。国内外の1,300箇所以上の空港ラウンジが無料で利用できる「プライオリティ・パス」も登録することが出来ます。

ただし、国内外含めて出張が多くない場合は、マイルや付帯保険の恩恵を感じられないので他社カードを選択した方がいいかもしれません。

LUXURY CARD ビジネス Titanium Card™

LUXURY CARD ビジネス Titanium Card™

カードの特徴

最高のステータス性を誇るカード。カード自体がチタン金属でできており、人前で使いたくなるかっこいいカードを求める方におすすめです。電子マネーチャージや税金の支払いなどでも還元率1.0%のまま変わらない特徴があります。

| 発行会社 | Black Card I株式会社 |

|---|---|

| 還元率 | 1.0% |

| 年会費 | 55,000円(税込) |

| 付帯保険 | 海外:最高1.2億円 国内:最大1億円 |

| ポイント | ラグジュアリー・リワード・ポイント |

| スマホ決済 | Apple Pay、Google Pay |

| 入会資格 | 満20歳以上の法人代表者、個人事業主 |

| 追加カード | 追加カード 年会費16,500円(税込) 最大4枚 ETCカード 年会費無料 |

ラグジュアリーカードはチタンからブラックまでのランクがあり、チタンが最もスタンダードなカードです。

他社カードと比較するとプラチナカードと同等の付帯サービスがあり、ハイクラスなカードに仕上がっています。

LC会員様限定のコミュニティ

法人用カード、一般カードも含めて、全カード会員の約6割超を経営者が占めており、ラグジュアリーカード会員専用の限定コミュニティが運営されています。

ゴルフコンペ、予約困難レストランを貸し切る食事会、ネットワーキングイベントなどを定期的に開催しており、会員様同士を繋ぐ出会いもあります。

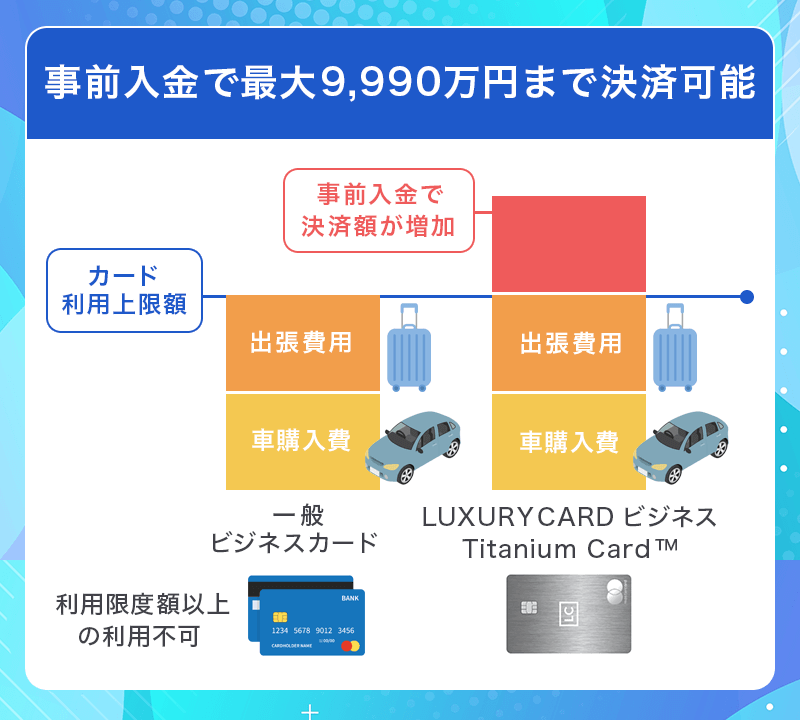

事前入金で最大9,990万円まで決済可能

海外旅行や宝飾品、車の購入などでカードの利用可能枠を超えてしまう場合も、指定口座に事前入金することで最大9,990万円までならカード決済可能となります。

高額な出費が多い方は利用限度額を気にすることなく利用することが出来ます。

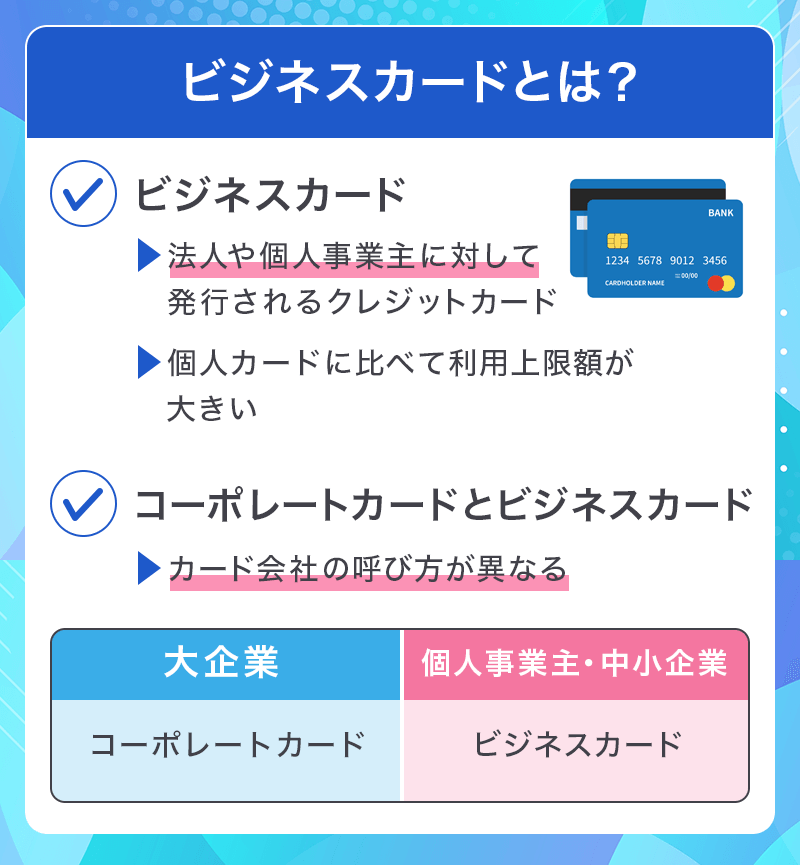

ビジネスカードとは?

ビジネスカードは、法人や個人事業主に対して発行されるクレジットカードのことで、カードの利用枠が個人カードと比較して大きく設定されています。

ビジネスに使いやすい機能も充実しており、従業員用に追加でクレジットカードを発行することも可能。カード会社によっては、法人カードのお支払い代金に会社の法人名を指定することもできます。

大企業は「コーポレートカード」個人事業主は「ビジネスカード」

ビジネスカードは、カード会社によって呼び名が異なります。大企業には「コーポレートカード」、個人事業主や中小企業向けには「ビジネスカード」と呼ばれることが一般的。

法人ではない個人事業主やフリーランスでも、ビジネスカードと呼ばれる法人カードを作成することができます。これらのクレジットカードは、主に経費決済が目的となるため、個人カードとは異なります、より高い利用限度額が設定されることが一般的です。

日本ではビジネスカードの認知度が低い

「クレジットカード発行枚数調査結」では、個人カードと比較するとビジネスカードは全体の4.9%しか発行されていません。

これでも働き方改革によりフリーランスが増え、発行枚数を増やしている現状です。日本の中小企業や小規模事業者のビジネスカードの保有率は19%程度となっていますが、アメリカでは68%となっており、広く認知されています。

「ビジネスカードの新規発行は面倒」と考える人もいますが、近年では個人カードとそこまで変わらない仕様のクレカが増えてきているため、まずは「個人の支払い」と「仕事の支出の管理」を簡単に分ける目的で1枚は発行しておきましょう。

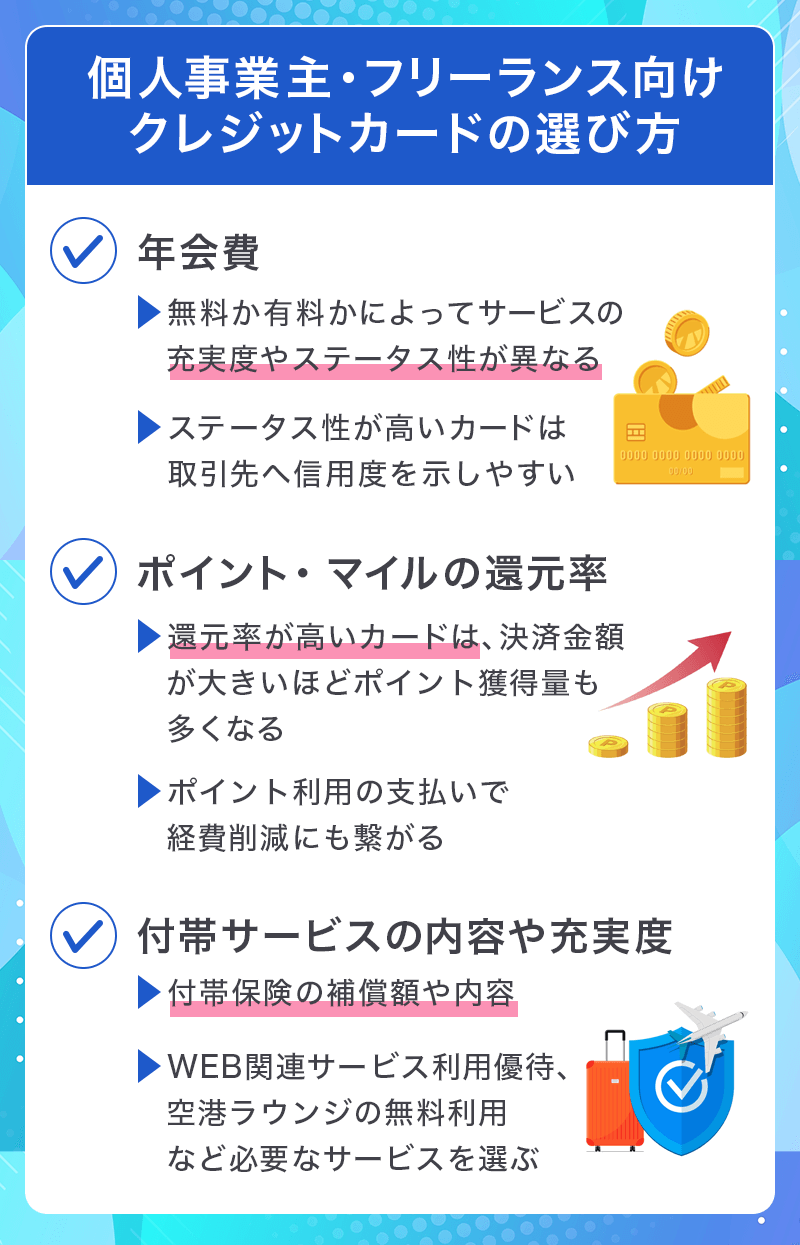

個人事業主・フリーランス向けクレジットカードの選び方

ビジネスカードは多くのカード会社から発行されており、特徴が違うため、どのクレジットカードにすればよいのか悩むところです。

そこで、個人事業主・フリーランス向けのクレジットカードの選び方をご紹介します。

まずは会計ソフトと連動する一般ランクのクレカを発行

独立したての人や、会社員をしつつ個人事業主となる方は、確定申告に向けて会計ソフトを利用し始める人が多いでしょう。

freeeやマネーフォワードなどが提供する会計ソフトは多くのクレカに対応しているため、まずは自身の利用する会計ソフトとの相性を確認しながらビジネスカードを発行するのがいいでしょう。

個人事業を始めて1年目の人はゴールドやプラチナランクのカードは難易度が高いため、一般ランクのビジネスカード発行がおすすめです。

「三井住友カード ビジネスオーナーズ」や「JCB Biz ONE」はフリーランスでも非常に発行しやすいカードの代表です。

年会費のコスパの良さ

ビジネスカードの年会費は無料から高額なカードまでありますが、年会費が高いカードは、その分サービスが手厚いので総合的なバランスを確認しましょう。

また、ゴールドやプラチナといった年会費が高いものは審査のハードルも高くなります。取引先との決済で使用する際に信用度を示すことができるので、カードのステータスも選ぶポイントとなります。

ポイント・マイルの還元率の高さ

業種によりますが、ビジネスカードで決済をすることで使用額が大きくなる場合は、その分ポイントやマイルがたまります。

またそのポイントは出張や必要品購入に使えるため経費削減にもつながります。ただし個人カードに比べて還元率は若干低めの設定になっていることが多いです。

主な付帯サービスの内容や保険の充実度

優待価格で利用できるサービス、出張時に使える空港ラウンジ利用、レンタルオフィスの使用などがあります。

また出張で飛行機を利用する方は付帯保険の補償額と内容も要チェックです。カードの不正利用の補償や旅行時の補償に対してもカバーできるので、自動付帯か利用付帯かも合わせてチェックしておきたいポイントです。

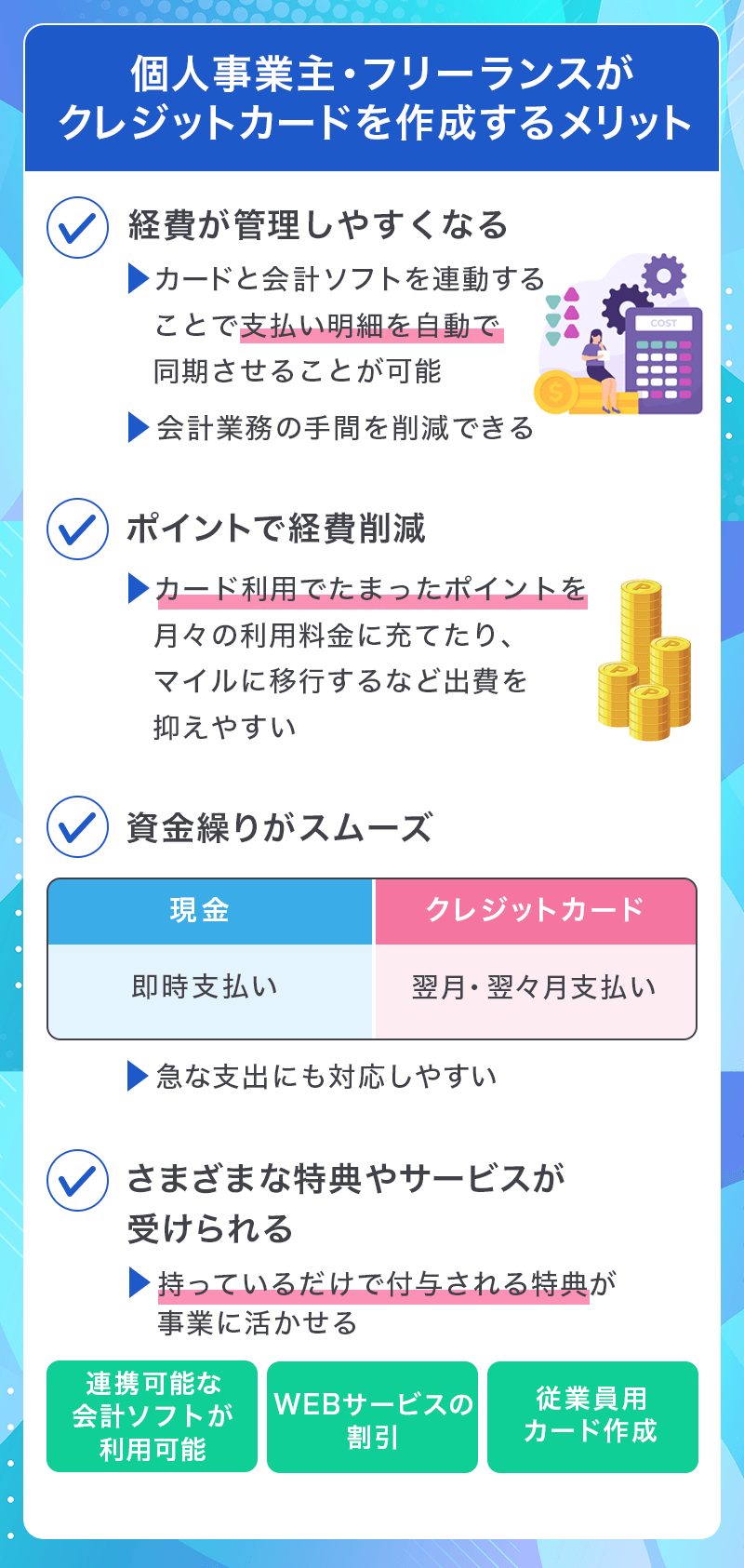

個人事業主・フリーランスがクレジットカードを作成するメリット

ビジネスカードを作成すると次のようなメリットがあります。

- 経費が管理しやすく楽になる

- ポイントやマイルがたまった分だけ経費削減できる

- 資金繰りがスムーズになる

- さまざまな特典やサービスが受けられる

それぞれ解説していきます。

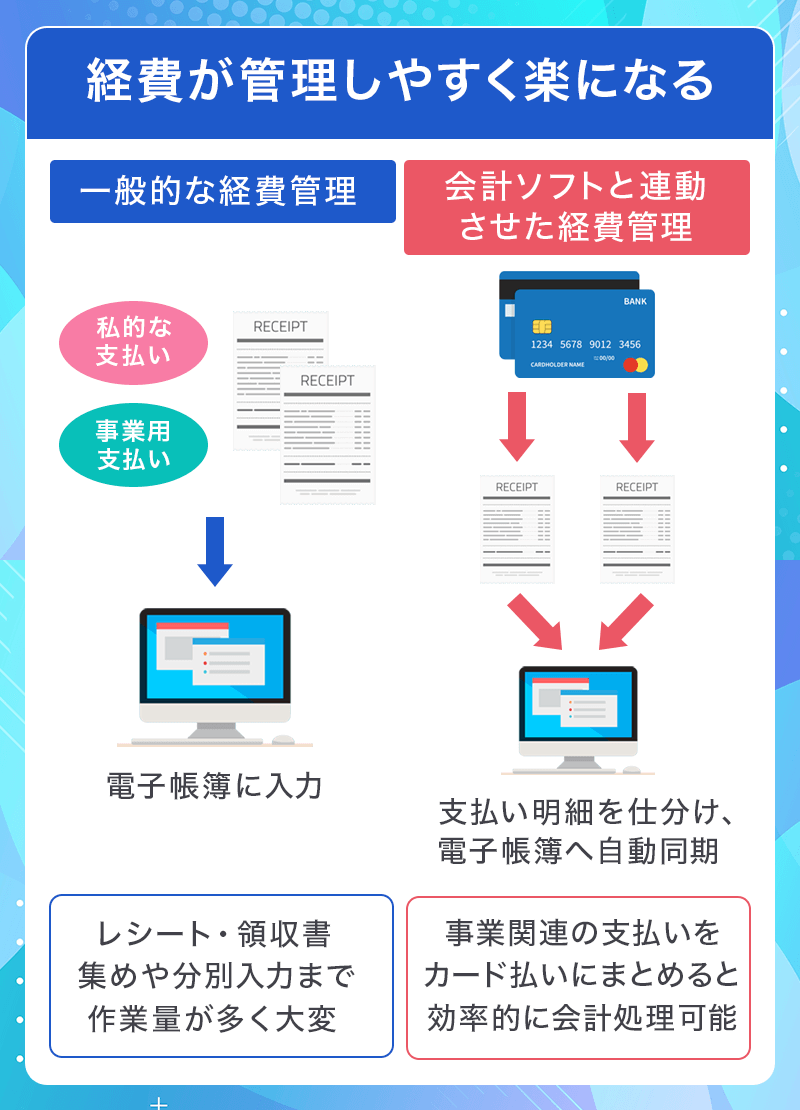

経費が管理しやすく楽になる

領収書やレシートの管理、私的な支払いと事業用の支払いの分別など、会計処理に時間がかかってしまうという悩みが出てきます。

事業関連の支払いをビジネスカードにまとめることによって、効率的に会計処理ができます。

またカードによっては会計ソフトと連動して仕訳まで完了できるものもあるため、会計業務の手間が減らせます。

ポイントやマイルがたまった分だけ経費削減できる

カードを利用するとそれぞれのカードに応じてポイント還元があるので、たまったポイントを月々の利用料金から差し引いて経費削減をしたり、マイルに移行することにより出張などの出費を抑えることできます。

資金繰りがスムーズになる

ビジネス上で急な出費があると額も大きくなりますが、そんな時にクレジットカードを利用することで、即日支払いではなく翌月・翌々月払いとなり資金繰りの対策ができます。チャンスを逃さずに突然の支出にも慌てることなく対応できるでしょう。

また、カードにはキャッシング機能もついているものがあるので、ATMから現金を借りることができ、いざというときの資金調達も可能です。

さまざまな特典やサービスが受けられる

カードを持っているだけで特典が付帯されるものもありますが、一般的なのは以下のとおりです。

・海外旅行傷害保険の付帯

・空港ラウンジの利用

・会計ソフトと連携

・WEBサービスの割引

・従業員用のカード作成

その他にもカード会社によって、特性を生かしたさまざまな特典やサービスがついてきます。

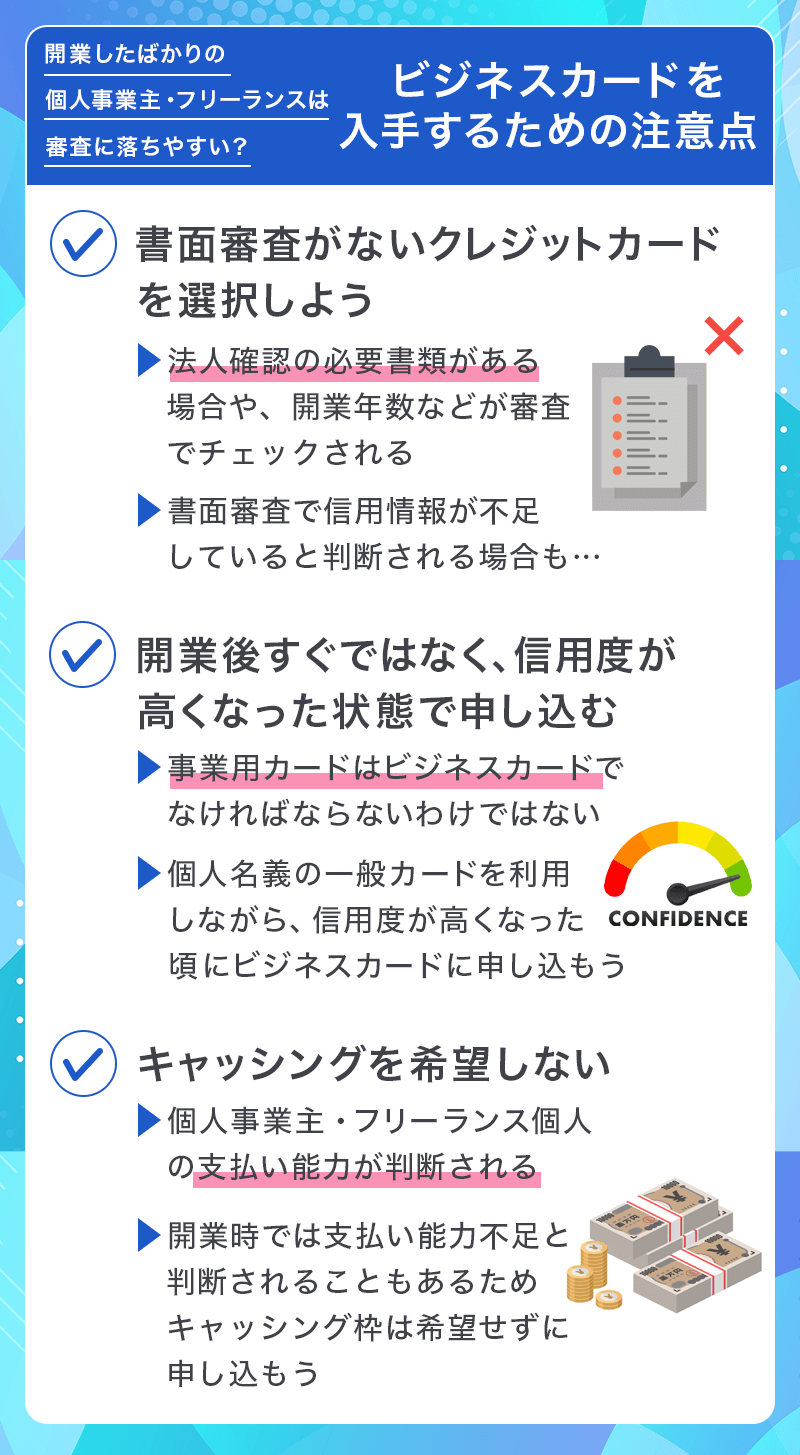

開業したばかりの個人事業主・フリーランスは審査に落ちやすい?

法人カードは個人カードと比較すると与信金額も大きくなるので審査が厳しくなることが多く、これまでの個人カードのクレジットヒストリーやローンの借り入れ状況なども影響します。

申し込みに書面の審査のないクレジットカードを選択する

カード発行には必要書類がいくつもあり申請が面倒なことが多く、申請時に「登記簿謄本」や「決済書」などの準備が必要なカードもあります。また開業1年以上でないと申請ができないカードもあり、個人事業主といっても法人なので、営業年数や財務情報などもチェックされることもあります。

法人カードを作成するときには、事業主の信用情報が重視されると言われています。つまり、開業したばかりの個人事業主・フリーランスはその信用情報が足りないことが多いため審査に通りにくいとされています。

中には決済書などを用意する必要がなく、個人の情報だけで発行審査を行ってくれる法人カードもあるので検討してみるとよいでしょう。

一般カードをビジネスカードとして使う

事業用のクレジットカードは必ずしもビジネスカードでなければならないわけではなく、個人名義のプライベート以外の一般カードでも問題ありません。

個人事業主として開業後にはクレジットカードを使用することは多々あるので、まずは個人名義の一般カードを事業用として利用しながら、信用度が高くなってきた段階で法人カードを作成するという方法もひとつです。

キャッシングを希望しない

最近では個人事業主・フリーランス個人の信用情報を審査し支払能力を判断するため、比較的発行しやすい法人カードも出てきています。また一般的に海外のカードは起業したてでも審査に通りやすいとされています。

審査に通りやすくするコツとしては、

・利用限度額を低めに設定する

・キャッシング枠を希望しない

上記の方法がありますので、試してみてはいかがでしょうか。

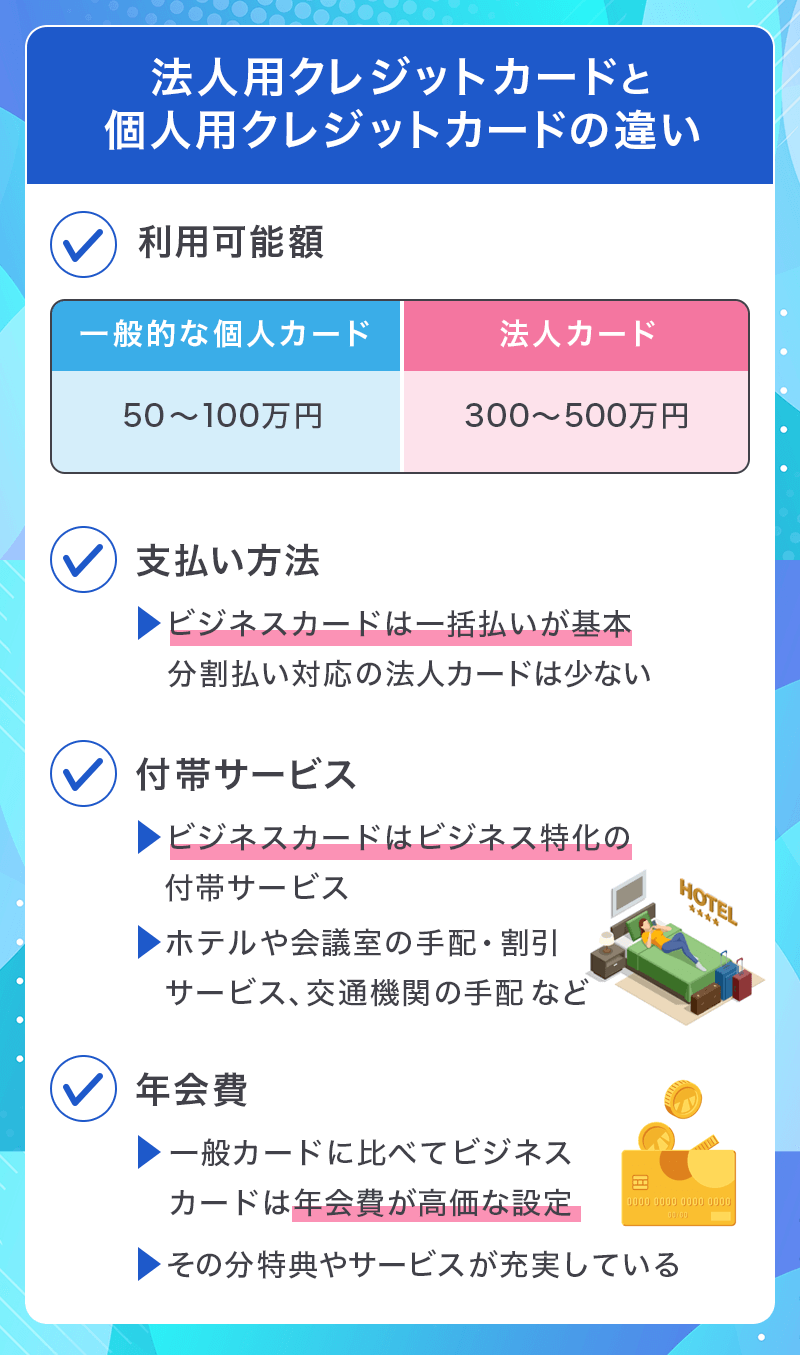

法人用クレジットカードと個人用クレジットカードの違い

法人カードは事業用なので、個人のクレジットカードと比べるとビジネス仕様になっています。

わかりやすく比較をまとめると以下のようになります。

- 利用可能額が多い

- 支払いが一括払いのみがほとんど

- ビジネスに特化したサービスが付帯

- 年会費が高いことが多い

一般的な個人カードの限度額は、100万円程度ですが、法人カードの限度額は、300~500万円とかなり余裕があります。

出張が多い、仕入れのために海外渡航する、商品の仕入れがあるといった場合、個人カードでは利用限度額を超えてしまいカード利用出来なくなる可能性があります。

商品を仕入れて在庫を抱えるような事業の場合は特に限度額の大きい法人カードを選ぶとよいでしょう。

法人カードは、支払いが一括払いのみがほとんど

貸し倒れのリスクを回避するために基本的には一括払いがほとんどです。個人事業主向けの法人カードの場合は、複数の支払い方法から選べるものもあります。

法人カードは、ビジネスに特化したサービスが付帯

カード専用の窓口でコンシェルジュのようなホテルや会議室の手配や出張時の交通機関の手配などのビジネスに役立つサービスが付帯されています。

カードの種類によって異なりますが、これらのサービスは基本的に無料か割安の料金で利用できます。

法人カードは、年会費が高いことが多い

ビジネスに特化したサービスが充実している分、一般カードに比べて年会費も高めの設定になっています。自分に必要なサービスなのか年会費のコストとバランスを検討する必要がありますね。

個人事業主・フリーランスのクレジットカードに関するQ&A

ここでは、よくあるクレジットカードに関する質問にお答えしていきます。

個人用クレジットカードの支払いでも経費にできる?

個人用クレジットカードの支払いでも経費にできます。

その際、経費を個人用クレジットカードで支払った場合の仕訳は、「未払い金」や「普通預金」を使用せず、「事業主借」で仕訳処理をします。

また、その際にキャッシュレスポイント還元で値引きが発生した場合は、ポイント還元分を「雑収入」で処理します。

個人事業主で使うクレジットカードの年会費は経費にできる?

法人カードの年会費は経費にできます。

また、個人カードの年会費も、事業で使用している割合によっては経費にできます。

法人カードは開業前には発行できません。そのため、起業した直後に申し込める法人カードもありますが、起業する前にプライベートで使用するカードとは別の個人用カードを1枚作っておき、法人用カードが発行されるまでの代替として使用することをおすすめします。そうすれば経費管理がスムーズにできます。

屋号を持つか持たないかは、個人事業主の自由であり、屋号を持たない個人事業主も多いです。そして、法人カード発行に屋号は必要ありません。

・登記簿謄本 もしくは 印鑑証明書

・代表者の本人確認書類

・引き落とし先の銀行口座の開設

法人カードを作ると確定申告が楽になる?

利用明細で支出の履歴がわかりやすいく仕訳が簡単になります。

また1か月分の取引内容が一覧で確認できるので計上漏れがなく安心ですね。

利用明細データを会計ソフトに連携させれば、経費が自動的に仕訳されるので確定申告が非常に楽になります。

個人事業主・フリーランスなら一般ランクのビジネスカードから使ってみよう

| JCB Biz ONE(一般) | 三井住友ビジネスオーナーズ | ライフカードビジネスライトプラス(スタンダード) | セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード | |

|---|---|---|---|---|

| クレジットカード |  |

|

|

|

| 国際ブランド | JCB | Visa、Mastercard | Visa, Mastercard®、JCB | AmericanExpress |

| 個人事業主・フリーランスの申し込み | ◎ | ◎ | ◎ | ◎ |

| 年会費 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 1.0% | 0.5% | 0.5% | 0.5% |

| 特徴 | 一般のJCBカードに近い仕様で1%還元 | 三井住友カードとの2枚持ちでAmazonなどで1.5%還元 | 余計な機能が無くて申し込みやすい | Web系フリーランスに特典が多い |

| 公式サイト |

起業したての方はビジネスカードを使ってみることが大切です。

利益が伸びたらゴールドカードやプラチナカードにランクアップしていけばいいので、まずはポイント還元率の高いカードか、年会費を抑えたカードから始めてみるのはいかがでしょうか。

以下に作りやすいカードを抜粋しています。