ステイタス性や充実したサービス内容が魅力的なプラチナカード。1980年代に世界で初めて登場したプラチナカードは当初最上位でしたが、現在はブラックカードに次ぐ上位カードとなっています。

この記事では、各カード会社が発行しているプラチナカードの年会費やポイント還元率を比較し、申し込みできるカードやインビテーションが必要なカードなどの違いも解説していきます。

人気のプラチナカード

- 三井住友カード プラチナプリファード:積立投資5%還元、コンビニ・飲食店で7%還元

- ラグジュアリーカード:最高のステータス性と海外でのサービス優待が良質。ポイント還元率1.0%

- JCBプラチナ:コンシェルジュサービス、プライオリティ・パス無料。ブラックカードの「JCB THE CLASS」へのランクアップあり

プラチナカードの選び方

プラチナカードは年会費やポイント還元率以外でもデザインやステータス性で選ぶ方が多く、プラチナカードを持つためにゴールドカードを先に発行する人も多い傾向にあります。

プラチナカードを選ぶポイントは以下になります。

- ポイント還元率・ポイントアップするお店

- 年会費

- 国際ブランド

- 付帯保険

- 無料で使える空港ラウンジやコンシェルジュ

年会費とポイント還元率、サービス以外にも「持っていてかっこいい」ステータス性を取り入れましょう。

ポイント還元率・ポイントアップするお店

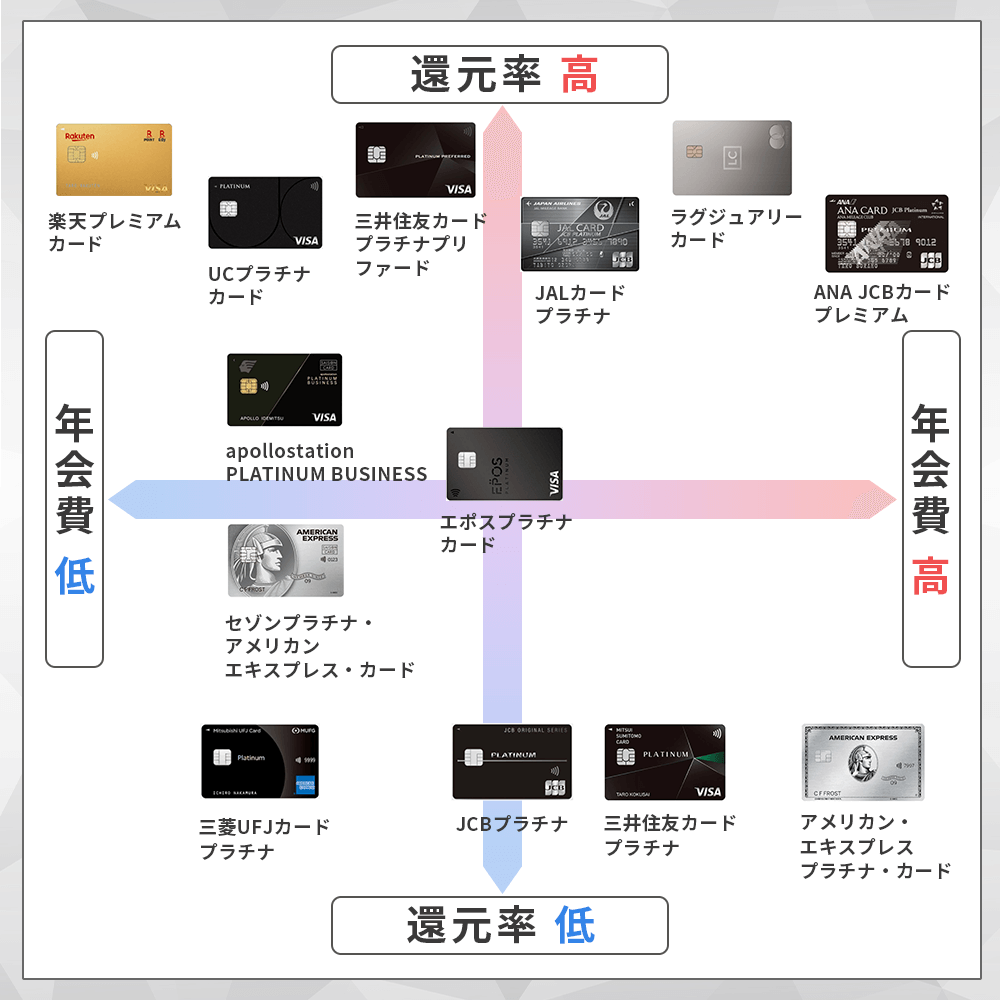

上の画像は「年会費」と「ポイント還元率」を比較したものになります。ポイント還元率は2つの還元方法があります。

・提携店利用での還元率:対象のお店の利用で数倍にポイントアップ

プラチナカードでも基本還元率の平均は0.5%~1.0%となっており、1.0%のカードは高還元率カードとなっています。

例えば、「JCBプラチナ」は基本のポイント還元率は0.5%ですが、セブン-イレブン、ローソン、イトーヨーカドー、Amazonなど対象の店舗での利用はポイントが3倍付与となり1.5%還元となります。

ラグジュアリーカードであれば特別にポイントアップするお店はありませんが、お店や、公共料金などの固定費で利用しても1.0%還元という高いキャッシュバックを受けることが出来ます。

ポイント還元率での選び方

・基本還元率の高いカードを選ぶ

ポイント還元率でカードを選ぶなら「特約店での還元率を重視」「基本の還元率を重視」という視点をもってカードを選別していきましょう。

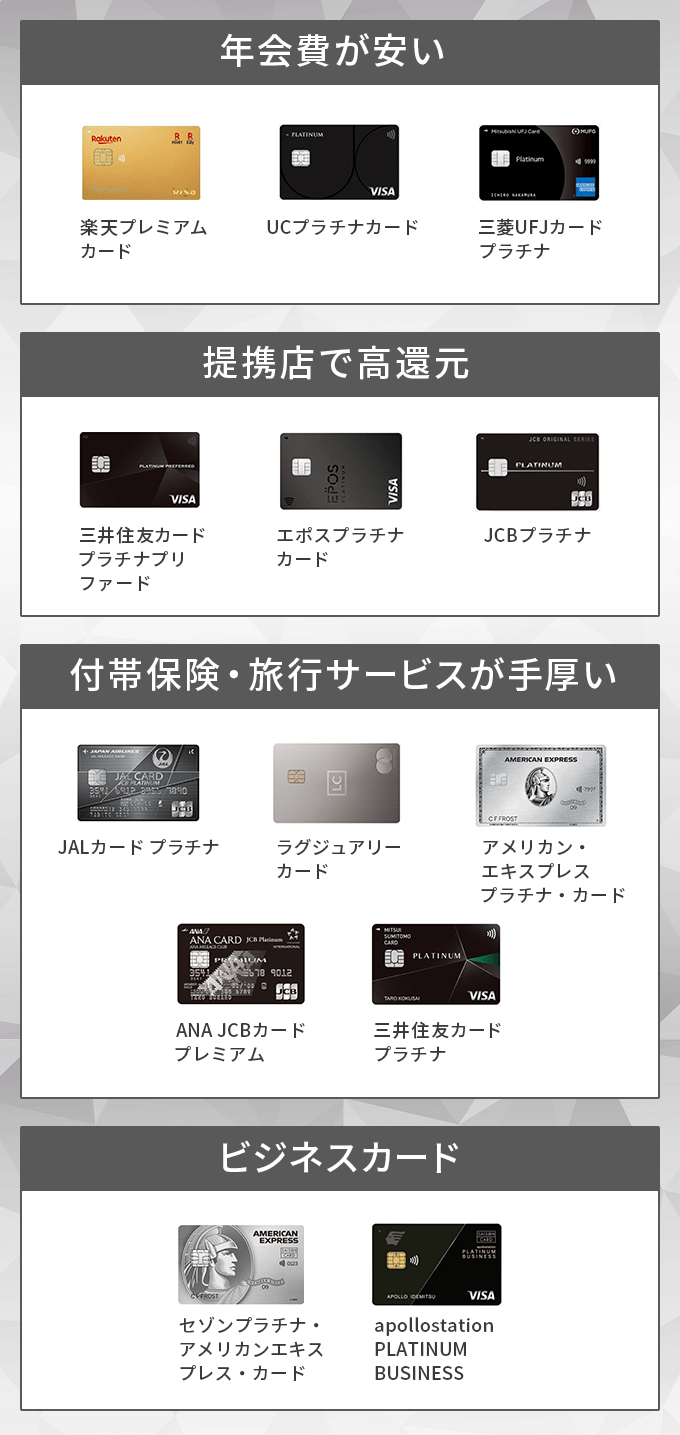

年会費

プラチナカードの年会費はおおむね2~5万円程度のカードが多いです。なかでもアメックス・プラチナの年会費は「165,000円 (税込)」と高額になっています。

アメックスブランドはブラックカードを目指している方も多く、起業家や会社経営している方の所持率が高くなっています。

プラチナカードの年会費には以下のような特徴があります。

年会費が安いカード:自社サービスに特化する代わりに旅行保険が弱い、優待が少ない

年会費だけで判断すれば、安い方がお得なように見えますが、そのサービス内容によって年会費相応のお得さがあるかどうかを判断することが大切です。

単純にステイタス性が魅力でプラチナカードを持ちたいのであれば、年会費が安くて持ちやすいカードがおすすめです。

国際ブランド

年に1回でも旅行に行く方は国際ブランドにも注意しましょう。海外ではVisa、Mastercardのシェア率が多く、日本でもVisaが広く使われています。

複数のカードをお持ちであれば手持ちのカードと異なる国際ブランドを発行しておけば、支払いに時に使い分けが出来るので便利です。

付帯保険

プラチナカードには旅行時の万が一のトラブルの時のために5,000万円~1億円の高い補償金額が付いている特徴があります。

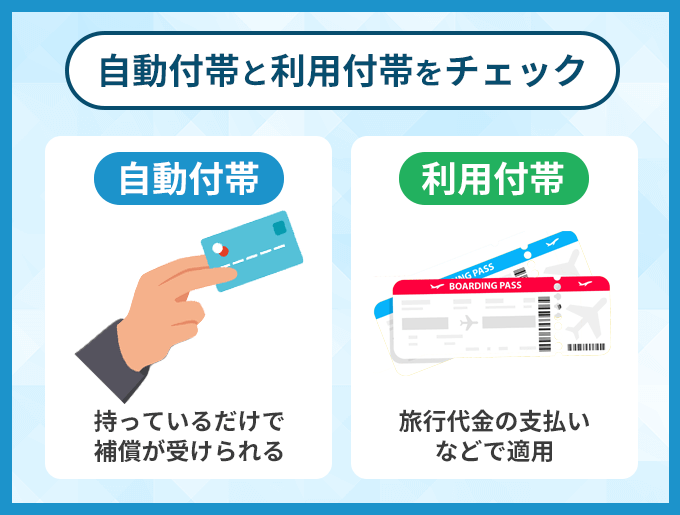

付帯保険の適用には以下の2つがあるので注意しましょう。

・利用付帯:旅行代金などにカード決済すると保険適用

利用付帯は旅行費用や公共の乗り物にカードを利用しないと対象となりません。カードによって付帯の仕方が違いますので確認しておきましょう。

無料で使える空港ラウンジやコンシェルジュ

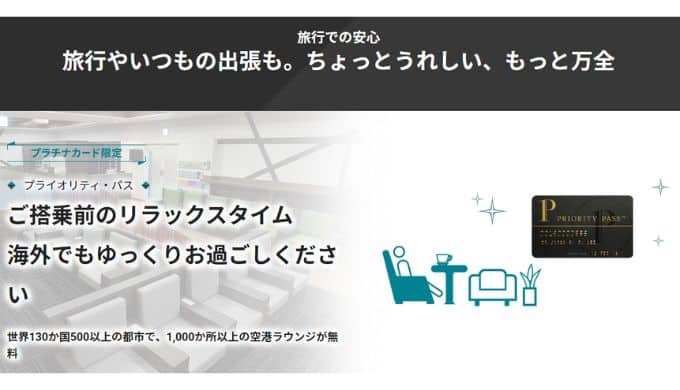

プラチナカードには無料で空港ラウンジを利用できるカードが多く、プライベートや仕事で海外に行くことが多い方は利用できるカードを選択するとお得です。

空港ラウンジではドリンクサービスなどのくつろげる空間を無料で使うことが出来ます。

年会費の高いカードにはコンシェルジュサポートが付いているカードも多く、お店の予約や、チケットの手配、困りごとの相談など日本語で対応してくれるカードもあります。

人気のおすすめプラチナカード

プラチナカードは申し込みが出来るカードと招待状による発行のカードが存在しますので注意が必要です。

気になるカードがあれば、ゴールドカードを発行してクレヒスを積んでいきましょう。申し込みできるプラチナカードもあるので、早くプラチナカード手に入れたい方はチャレンジしてみても良いでしょう。

上記の表からポイント還元率や年会費、付帯保険などを参考に発行したいカードを絞り込みましょう。

家族カードを発行する方は年会費や発行できる枚数も確認しておくと良いです。

ラグジュアリーカード(Titanium Card)

LUXURY CARD(ラグジュアリーカード)Titanium Card™

カードの特徴

最高のステータス性を誇るカード。カード自体がチタン金属でできており、人前で使いたくなるかっこいいカードを求める方におすすめです。dポイント、PeXへポイント交換可能。JAL、ANA、ハワイアン航空、ユナイテッド航空のマイルへ交換可能

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 55,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最高1億円(利用付帯) ショッピングガーディアン保険:最大300万円 |

| スマホ決済・電子マネー | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | 家族カード 16,500円(税込)、ETCカード(無料) |

ラグジュアリーカードには4つのランクがあり、Black Diamond・Gold Card・Black Card・Titanium Cardの順でランク付けされています。最上位はBlack Diamondであり、4つの中でプラチナに相当するのがTitanium Cardです。

国際ブランドはWorld Elite Mastercard(ワールドエリートマスターカード)です。Mastercardのなかでも最上位に位置し、日本国内でWorld Elite Mastercardを持つカードとして初めて発行されました。ステイタス性が非常に高い貴重なカードです。

金属で作られた特許取得済みの特徴的なカードはオリジナリティにあふれ、耐久性もひときわ高いのが特長です。

入会条件は20歳以上と、ステイタスカードのなかでも比較的若いですが、信頼性や社会的地位などから見ても30歳以上で申し込むほうが入会できる可能性は広がります。

困った時にはコンシェルジュサービスを大活用!

ラグジュアリーカードには24時間365日対応で、電話だけでなくメールでの回答など柔軟に対応してもらえるコンシェルジュサービスを利用可能。

その他の特徴的なサービス内容

ラグジュアリーカードはアプラスが提携して発行していることもあり、アプラスモールを利用することができます。

楽天市場では通常の2倍、LOHACOでは3倍、セブンネットショッピングでは4倍など、アプラスモールを経由してショッピングするとお得にポイントがたまり、一般カードのように活用できるのもうれしいですね。

プラチナカードだからこその魅力も豊富にそろっています。旅行関連でいうと、VIPホテル&トラベルプログラムは、世界各国のホテルなど高級宿泊施設で部屋のアップグレードなどの優待を受けることができます。

この他にもCLASS ONEへの無条件加入、The Ryokan Collectionでは日本の旅館・小規模ホテルなどで特典を受けることができます。プライオリティ・パスも無料で入会できるのも大きな特権です。

グルメ関連では、Luxury Upgradeで人気レストランのコースアップグレードなどの優待、Luxury Diningでは厳選された国内約200もの店舗で所定のコースを2名以上で予約すると1名無料になる特典などが得られます。

カフェ・ワインバー優待として、Pieroth運営の国内のWorld Wine Bar・カフェ「Sign」でグラス1杯無料になるのもうれしい特典です。

JCBプラチナ

JCBプラチナ

カードの特徴

日本唯一の国際ブランドであるJCBが発行するステータス性の高いカード。インビテーションなしで申し込み可能で、旅行やグルメにぴったりのワンランク上の上質なサービスが利用できるなど、プラチナカードにふさわしい数々の特典が用意されている

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 27,500円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

| スマホ決済 | Apple Pay、 Google Pay |

| ポイント | Oki Dokiポイント |

| 入会資格 | 25歳以上で、ご本人に安定継続収入のある方。学生不可 |

| 追加カード | ETCカード 年会費無料 家族カード 年会費3,300円(1人目無料) |

JCBでは「JCB THE CLASS」が最上位にあたり、その次に位置するのがJCBプラチナとなっています。

年会費2万7,500円(税込)と比較的安価な価格帯でありながらも、コンシェルジュサービスやプライオリティ・パス無料などプラチナならではの充実した内容が大きな魅力です。

取得条件は?

JCBプラチナはインビテーションなしで入会申請することができるプラチナカードです。

JCB THE CLASSはインビテーションがないと入会申し込みはできません。JCBが発行するカードのなかで自分から入会できるカードとしては、JCBプラチナが最上位のカードです。

申し込み条件は、25歳以上で本人に安定した継続収入がある人となっています。一般的なクレジットカードでは20歳以上のカードが多く、それより5歳ハードルが上がっていることで、その分の継続した安定収入が重要になってくることが想定されます。

ただし、25歳の平均的な年収はそれほど高くなく、年収300万円台でも入会できる可能性はあります。これまでのJCBのクレヒスがしっかりしていると、心強いです。

JCBプラチナでは、コンシェルジュデスクを利用してホテルや乗り物の各種手配、旅行関連のサポートをしてもらえます。JCBのコンシェルジュデスクは外部委託しておらず、徹底した社内教育を受けた上質なコンシェルジュサービスを受けることができます。

「グルメ・ベネフィット」では、国内厳選のレストランで所定のコースメニューを2名以上で予約した場合、1名分が無料になります。プライベートでもビジネスでも、大いに活用できるサービスです。ステイタスカードといえばプライオリティ・パス。JCBプラチナでは、申し込みのうえ本会員が無料で利用でき、家族会員は対象外となっています。

「JCBプレミアムステイプラン」では、国内の上質で人気のあるホテル・旅館がラインナップされています。ホテルにおいてはお手頃価格で宿泊できる「スペシャルプライスプラン」があります。

施設によっては会員限定特典も用意されているので、家族での旅行やビジネスでも利用できそうです。京都駅ビル内にある「JCB Lounge 京都」を利用できますので、京都に出かけた際にはぜひ使ってみたいですね。

三井住友カード プラチナプリファード

三井住友カード プラチナプリファード

カードの特徴

利用金額100円(税込)につき1ポイント付与の高還元。SBI証券の投資信託ポイント還元率5%、プリファードストア(特約店)+1~14%、空港ラウンジが利用できたり、ホテルやレストランの優待が受けられたりとプラチナカードならではのサービスが充実したカード

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 1.0% |

| 年会費 | 33,000円(税込) |

| 付帯保険 | 国内:最高5,000万円 海外:最高5,000万円 お買物安心保険:最高500万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方。インビテーション不要 |

| 追加カード | ETCカード(550円 利用無料)、家族カード(年会費無料)、三井住友カードWAON、PiTaPaカード |

三井住友カード プラチナプリファードは、満20歳以上で、ご本人に安定継続収入のある方が申し込み可能な三井住友カードの最上位となるハイステータスカードです。

プラチナカードであるためステータスが高いのは当然ですが、インビテーションを待つことなく通常の申し込みが可能です。ただし、審査はプラチナプリファード独自の審査基準となるため、厳しくなっています。

年会費は33,000円(税込)必要で年会費特典は一切なし。国際ブランドはVisaのみとなりますが、持つことができれば豊富な付帯サービスでお得なカードライフが約束されます。

ポイントがたまりやすい

新規入会から3か月後末までに40万円(税込)以上の利用で、40,000ポイントがプレゼントされるので、初年度の年会費が確実に回収できます。

また、プリファードストア(特約店)利用で1%~14%ポイントがプラスとなるので、ポイントがたまるスピードが段違いです。プリファードストアには、さまざまな店舗やショップ、コンビニが対象となっているため日常利用でポイントがたまります。

三井住友カード プラチナとの違い

この後に照会する三井住友カード プラチナとは付帯保険の内容と年会費が違います。

三井住友カード プラチナプリファードは基本の還元も1.0%と高く、ポイント還元に特化している一方、三井住友カード プラチナは旅行に関するサービスが手厚くなっているのが特徴です。

旅行傷害保険の補償金額が高く、家族特約も適用されるため、三井住友カードでプラチナランクのクレジットカードの発行を考えている方は利用用途に合わせてカードを選びましょう。

三井住友カード プラチナ

三井住友カード プラチナ

カードの特徴

海外旅行傷害保険が1億円まで自動付帯の他、空港ラウンジが利用できたり、ホテルやレストランの優待が受けられたりとプラチナカードならではのサービスが充実したカード

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 55,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) ショッピング保険:500万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 入会資格 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 |

三井住友カードが発行するカードのなかでも、最上位に位置するカードです。三井住友といえばVisaですが、Mastercardも用意されているので好きなほうを選択することができます。

年会費は55,000円 (税込)と上記で解説したプラチナカードよりも比較的高めですが、家族カードは何枚発行しても無料なのがうれしいポイントです。Visa、Mastercardともに発行した場合、2枚目は年会費5,500円(税込)となっています。

取得条件は原則として満30歳以上で本人に安定した継続収入があることが条件になっています。

年会費2万円程度のプラチナカードであれば20歳以上というカードもありますが、30歳以上となると、社会的信用度や収入面・勤続年数などさまざまな項目でハードルが高いことが想定されます。

三井住友カード ゴールドで利用実績を積み、インビテーションをもらって申し込みをする方法もあります。この場合はすでに実績があるので審査のハードルはいきなりプラチナを申し込むよりも低くなります。

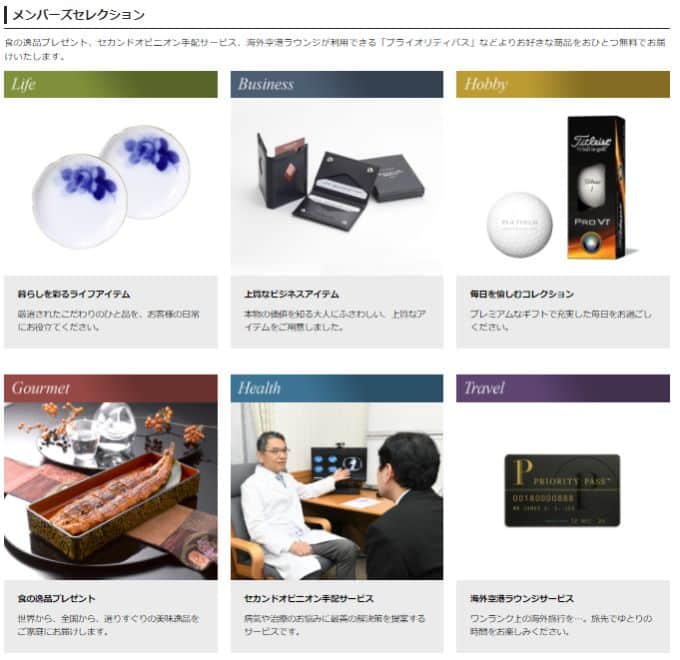

メンバーズセレクションをはじめ高品質のサービスが魅力

三井住友カード プラチナでは「メンバーズセレクション」として、1年に1度3つのサービスからひとつを選んでプレゼントしてもらえます。プライオリティ・パス、各地の名産品から食の逸品プレゼント、名医によるセカンドオピニオンサービスのいずれかです。

三井住友カード プラチナではプライオリティ・パスの無料利用は選択制になっていることが大きな特長です。海外旅行などよりも他のサービスを選びたい人にとっては、選択制なのがうれしいポイントです。国内の主要空港ラウンジは無料で利用できます。

コンシェルジュサービスが利用でき、プラチナ専用デスクが用意されていていつでも無料で対応してもらえます。「プラチナグルメクーポン」では、国内100店舗ほどの所定レストランで2名以上のコースを利用した場合、1名分が無料になります。半年ごとに1冊発行されますので、半年に1回は是非活用したいサービスです。

会員制宿泊予約サービス「Relux」が利用でき、Reluxのプランは他のサイト・旅行会社よりも安く利用できるのが魅力です。

その他のサービス内容

海外旅行で思わぬ事故や病気に見舞われた場合、日本語での24時間対応救急サービスを受けることができます。海外だと語学の面で不安になる場合も多く、こうしたサービスがあると安心して海外旅行も楽しめますね。

また、三井住友カードはセキュリティ面でも盤石の体制が整っていることで知られています。ICチップの搭載や不正利用の際の補償ももちろん、スマホ専用アプリでのワンタイムパスワード導入など、高額利用をする可能性が高いプラチナカードこそ、安心できるセキュリティが整ったプラチナカードがおすすめです。

Visaブランドに至っては、希望者にカード裏面へ顔写真を載せることもでき、24時間いつでも不正検知システムが稼働しているのも安心できますね。

この他、Apple Payの利用可、ユニバーサル・スタジオ・ジャパンでは同伴者最大4名までユニバーサル・エクスプレス・パスを1日につき1人1枚サービス、宝塚歌劇・野球観戦などのチケットを優先予約・販売などさまざまな特典があります。

JALプラチナカード

JALカード プラチナ

カードの特徴

JALカードが発行する再上位カード。プライオリティパスやコンシェルジュサービスに加え、ホテル・レストランで10%~70%OFFなどの特典が付く。100円=1マイルが付与され、搭乗ごとのボーナスフライトマイルは25%プラス

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 34,100円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) 家族特約付き ショッピング保険:500万円 |

| 電子マネー | WAON、楽天Edy、SMART ICOCA、モバイルSuica |

| ポイント | JALマイル |

| 入会資格 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETCカード 年会費無料 家族カード 年会費17,050円 |

20歳以上で、ご本人に安定した継続収入のある方(学生を除く)なら申し込み可能なJALのプラチナカード。

ショッピングマイルが2倍たまるショッピングマイル・プレミアムに自動入会するため、ポイント還元率が2倍の1.0%となります。

JALグループ国内線・国際線航空券など、対象商品のご購入では100円につき2マイルたまります。

JALカード プラチナの特典

140以上の国や地域、500以上の都市で1,200以上のラウンジでプライオリティ・パスが無料で利用可能。提携カード会社のラウンジである国内のJALのラウンジなら無料で使えます。

チェックインカウンターの利用も可能なため搭乗時のチェックインにも待ち時間がかかりません。

JAL・JTA機内販売商品が10%を割引となるため機内での飲食も気軽に利用できます。

国内空港店舗、羽田空港第3ターミナル・成田国際空港内の免税店では、JALカードを利用することで割引サービスが適用されます。

割引では、国内外のパッケージツアーが最大3%割引、アメックスブランドを選択したカードなら世界8,000以上のホテル・レストランで10〜70%OFFになる特典もあります。

プラチナ会員限定のコンシェルジュデスクも用意されているため、旅行先の困りごとやレストラン予約、イベントチケットの手配、トラブル対応まで相談することが出来ます。

ANA JCB カードプレミアム

ANA JCB カードプレミアム

カードの特徴

ANAカードで最上級のプラチナランクカード。通常のフライトマイルに加え「区間基本マイレージ×クラス・運賃倍率×ANAカード種類別積算率50%」のボーナスマイルが付与される。プライオリティパス、コンシェルジュ対応

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 77,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高1億円 海外のみ家族特約付き 国内航空傷害:最高5,000万円 ショッピング保険:500万円 |

| 電子マネー | Apple Pay、Google Pay |

| ポイント | Oki Dokiポイント、ANAマイル |

| 入会資格 | 30歳以上で、本人に安定継続収入のある方 |

| 電子マネー | 家族カード 年会費4,400円 ETCカード 年会費無料 |

ANA JCB カードプレミアムはプラチナランクの最上級クレジットカードになります。

国内外の旅行傷害保険は最高1億円、ショッピングガード保険も500万円が付き安心です。ポイントは1,000円につき1ポイントとボーナスポイント1ポイントが付与されるため、還元率は1.0%に上がります。

マイルへの交換は1ポイント10マイル、ボーナスポイントは1ポイント3マイルに交換できるため1,000円当たり13マイルたまる計算になります。ANAPayでは1,000円チャージにつき11マイルが付与されます。

一般カードは1ポイント=5マイルなので倍以上のマイルがたまります。

更に、年間の継続ボーナスが10,000マイル、搭乗ボーナスも50%が付与されるので搭乗回数が多い方は多くのマイルが還元されるシステムとなっています。

プラチナ・コンシェルジュデスクは24時間365日利用可能なため国内外での困りごとやレストランの予約なども待ち時間なしで電話対応してくれます。

国内外の対象空港ラウンジではプライオリティ・パスの利用が可能となるためドリンクサービスも受けることができます。

ショッピングやフライトでも多くのマイル獲得が見込めるため、仕事や趣味、家族との旅行で年に何回も飛行機を利用する方におすすめできるカードとなっています。

楽天プレミアムカード

楽天プレミアムカード

カードの特徴

世界の対象空港ラウンジを利用できるプライオリティパスを無料発行。付帯保険が最高5,000万円と手厚い補償金額。楽天グループの利用ではいつでも3%還元。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高5,000万円(自動付帯) 国内:最高5,000万円(自動付帯) 動産総合保険(ショッピング保険):最高300万円 |

| 電子マネー スマホ決済 |

楽天Edy Apple Pay、Google Pay、楽天ペイ |

| ポイント | 楽天ポイント |

| 申込条件 | 20歳以上で安定した収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費550円) |

楽天カードにはゴールド、プレミアム、ブラックカードが存在しており、ランクとしてはプラチナカードに位置するクレジットカードです。

デザインはゴールドのような見た目ですが、ゴールドカードよりも特典が豊富です。楽天市場では5%還元になり、楽天トラベルの利用では3%が還元されます。

国内空港ラウンジを無料で利用できるプライオリティ・パス会員カードを無料で発行できますし、世界148カ国にある1,300カ所以上の空港ラウンジも無料で利用可能です。

トラベルデスクも用意されているため、国内外問わず観光情報やレストラン・ツアーの予約なども電話一本で済みます。上記の内容で年会費11,000円はかなりの格安年会費と言えます。

家族カードも発行・年会費共に550円と格安ですが、手厚いサービスと付帯保険も充実したカードです。

補償金額は最高5,000万円、入院・手術・通院にも対応しています。海外旅行保険も適用されるだけでなく、動産総合保険やセキュリティ対策も抜群です。

ポイント還元を上げるコースを「楽天市場コース」「トラベルコース」「エンタメコース」の3つから選択できるため利用用途に応じて選択すると良いでしょう。

apollostation PLATINUM BUSINESS

apollostation PLATINUM BUSINESS

カードの特徴

申し込みは「法人名義口座」もしくは「個人名義口座」どちらも選択可能。会計ソフトと自動連携。追加会員もプライオリティ・パスに無料で登録可能。apollostation BUSINESSと紐づけることで利用金額1,000円につき5ポイントをapollostation PLATINUM BUSINESSのプラスポイントに加算できる

| 発行会社 | 出光クレジット |

|---|---|

| ポイント還元率 | 0.8% |

| 年会費 | 22,000円(税込)※年間300万円以上利用で翌年度無料 |

| 付帯保険 | 海外:最高1億円 国内:最高5,000万円 ※傷害死亡・後遺障害保険金額です。 ショッピング保険:300万円 サイバーリスク保険:1事故につき100万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | プラスポイント |

| 申し込み条件 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(未成年を除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(9枚発行可能):年会費3,300円 |

apollostation BUSINESSカードの再上位ランクであるapollostation PLATINUM BUSINESS。

申し込みは18歳以上法人の代表者または個人事業主が対象となっているビジネスカードです。個人の申し込みの方や、ガソリン値引きが目的の方はapollostation PLATINUMを選択しましょう。

年間利用額が300万円以上になると次年度の年会費が無料になるるため、実質年会費無料で利用することも可能です。

プライオリティ・パスが無料登録可能

出光スーパーロードサービスが自動付帯となるため、仕事で車を利用する方にも向いています。

空港ラウンジサービスでは、世界148ヶ国、600を超える都市にある1,400ヶ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」に無料登録も可能。

サイバー保険が付帯

旅行傷害保険の他にもサイバー保険が付帯しているのも特徴で、サイバーインシデントや情報漏洩に起因して提訴された損害賠償請求について、負担された損害賠償金や訴訟費用などを1事故支払限度額100万円の範囲で補償してくれます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

カードの特徴

プラチナカードとしては安い22,000円(税込)という年会費で、ビジネスだけでなく個人でも申し込めるプラチナカード。弁護士紹介サービスや、レンタルサーバー割引などビジネスに関する優待もある。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% 海外2倍 |

| 年会費 | 22,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:300万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay、QUICPay、iD |

| ポイント | 永久不滅ポイント |

| 入会資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 追加カード | 家族カード 年会費 3,300円(税込) |

「ビジネス」という名の通り、法人向けではありますが、個人でも入会可能となっています。

ビジネス専用のサービスも充実しており、個人事業主・経営者・会社員などさまざまな人がビジネスシーンで幅広く活用できる魅力を持ったカードです。さらに年会費22,000円 (税込)というコスパのよさも魅力的です。

インビテーションなしで申し込みができるプラチナカードです。WEB上から一般カードのように申し込みができるので、プラチナカードといえども申し込み方法は簡単です。

公式サイトによれば、年齢制限はありません。ただし「学生・未成年を除く連絡が可能な人で、セゾンが提携する金融機関に口座を持っている人」とあります。プラチナカードは年齢が25歳以上など比較的年齢設定が高めのカードもあるなかで、セゾン・プラチナ・ビジネス・アメックスは比較的若い人でも申し込みしやすいのです。

安定した継続収入があり、勤続年数も長い一般的な会社員であっても十分審査に通る可能性はありますが、過去の支払延滞などもなく、ある一定の信用があると認められることが重要です。

ビジネス向けだからこその特典が豊富!

ビジネスカードだけに、業務上で利用した場合の利便性が抜群です。コスト削減・経費関連の業務効率化など、個人事業主や中小企業の業務サポートを目的としたサービスが充実しています。

ビジネス上での各種支払を一本化して経理面の透明化をはかることができます。追加カードを社員向けに発行すれば、経費の使用状況を把握するのにも便利です。

支払口座も本人会員の個人名義・法人名義と選択可能なので、オン・オフの区別をしてカードを利用したい場合に大活用できます。

カード会員限定の「ビジネス・アドバンテージ」では、事務用品・宅配サービス・レンタカーなど各種経費の支払いに優待価格を利用できます。

クラウド会計「freee(フリー)」の年額プランを2カ月無料で延長、ベリーベスト法律事務所の法人向け顧問弁護士サービス「リーガルプロテクト」を、月額500円割引で利用できるのも魅力的です。

クラウド型ビジネスチャットツールとして知られる「チャットワーク」では、パーソナルプラン(1ユーザー1カ月400円)が無料で利用可能、ビジネスプラン(1ユーザー1カ月500円)が何名でも3カ月間無料となるなど、ビジネス面での特典もうれしいプラチナカードです。

UCプラチナカード

UCプラチナカード

カードの特徴

UCカードの中でも最高ランクのカード。有名ホテルやレストランなどのサービス利用、空港ラウンジサービス特典もあり、Visaの特典も利用可能。「プライオリティ・パス」を年間6回まで無料で利用できる。VisaコンシェルジュはLINEにも対応

| 発行会社 | ユーシーカード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 16,500円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:300万円(国内のみ) |

| 電子マネー・スマホ決済 | Google Pay、楽天ペイ |

| ポイント | UCポイント |

| 入会資格 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 追加カード | 家族カード 3,300(税込) ETCカード 年会費無料 |

1,000円利用につき2ポイントが付与され、1ポイント当たり5円相当になるので1.0%の還元率を誇るUCプラチナカード。年会費が16,500円(税込み)なのでコスパが良く、手に取りやすいプラチナカードです。

1年間で10ヶ月のカード利用が確認されるとボーナスポイントとして100ポイントが付与され、年間1,000ポイント以上獲得すると150ポイントが更に追加で付与されます。

指輪をかざすだけでタッチ決済できる「EVERING」があるのもUCプラチナカードの魅力。Visaのタッチ決済対応のプリペイド型スマートリングを採用しており、プリペイド型となっているためチャージにより利用可能です。

プラチナカード会員を対象に無料購入できるので、カード申し込みに合わせて注文するのもいいでしょう。

取得条件は?

UCプラチナカードは通常申し込みとなっており、申し込み対象は「安定した収入があり、社会的信用を有する連絡可能な方(学生、未成年を除く)」となっています。

細かい基準は公開されていないため目安程度になりますが、プラチナカードなので年収は400万円以上が望ましいでしょう。

アメックス・プラチナ

プラチナ・カード®

カードの特徴

充実の保険内容だけでなく、ホテルやレストランの優待や、世界中の空港ラウンジの利用ができるプライオリティパスが無料で利用できるなど、アメックスならではのサービスが豊富

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 165,000円 (税込) |

| 付帯保険 | 海外旅行傷害保険:最高1億円 国内旅行傷害保険:最高1億円 |

| スマホ決済・電子マネー | Apple Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上 |

| 追加カード | ETCカード(年会費無料)※発行手数料935円 家族カード(年会費無料)4枚まで |

アメックスは1984年に世界で初めてプラチナカードを発行した会社です。それだけにステイタス性も抜群。年会費143,000円 (税込)という破格の値段ながら、人気・知名度ともにトップクラスのプラチナカードです。

人気のプラチナカードではありますが、申し込みが可能となっており、最短60秒での審査も可能となっています。

取得条件は?

これまで、アメックスのグリーンカードかゴールドカードを作り、利用実績を重ねることで「インビテーション」(招待状)をもらうことで申し込み資格が獲得できていたのですが、現在では誰でも申し込めるように変更されました。

これまでの招待制の時に、年収700万円程度、年間利用実績が100万円の人でインビテーションをもらったという人がいるので、審査に通るためにはこれくらいの属性を作っておけば安心できるでしょう。

家族会員の家族ももちろん補償されます。プラチナカードのなかでも、ブラックカードに近い旅行保険の補償内容です。年会費が高いのも、納得できます。

トラベル関連の上質なサービスが魅力的!

アメックス・プラチナでは、充実した保険内容に加えて、トラベル関連のサービスも目白押しです。「ファイン・ホテル・アンド・リゾート」では世界1,300以上のホテルに予約した際、宿泊料金の優待や朝食サービス・16時までの時間延長などの優待を受けることができます。

「フリー・ステイ・ギフト」では、カードの年次更新をすると、国内の対象ホテルで1泊可能な無料宿泊券をプレゼント。国内外1,000か所以上の空港ラウンジを、無料で利用できるプライオリティ・パスを無料で発行することが可能です。カード会員・家族会員に加え、同伴者1名も無料なのが魅力です。

「ホテル・メンバーシップ」では、ホテルの上級メンバーシップやVIPプログラムに無料で登録できます。スターウッド・ホテル&リゾートやヒルトン・ワールドワイドなど世界に名だたるホテルで朝食無料・アップグレード・ウェルカムサービスなどの優待を受けることができます。

その他のサービス内容

アメックス・プラチナでは、基本プラチナ・カード会員にもう1枚無料でプラチナ・カードが発行できます。国内・海外・公共料金など用途によって使い分けたい場合に便利なサービスです。

ポイントの有効期限が無期限になるなど便利な「メンバーシップ・リワード・プラス」に無料で登録できます。通常なら参加登録費3,300円(税込)かかるところが無料なのはうれしいですね。

「Modern Luxury」をコンセプトとした会員誌「DEPARTURES」では、会員限定の上質な優待特典をラインナップ。プラチナ・コンシェルジェ・デスクでは24時間365日対応してもらえるので、困った時にはぜひ活用してみたいサービスです。

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

カードの特徴

アメックスブランドの国内外旅行保険、ショッピング保険が付いたカード。安定した収入のある人であれば20歳以上から申し込み可能

| 発行会社 | 三菱UFJニコス | ポイント還元率 | 0.5% |

|---|---|---|---|

| 年会費 | 22,000円 | 付帯保険 | 海外:最高1億円 / 国内:最高5,000万円 / ショッピング保険300万円 / 犯罪被害傷害保険1,000万円 |

| 追加可能カード | ETC、家族、UnionPay(銀聯) | ポイント | グローバルポイント |

三菱UFJニコス株式会社が発行するなかでも最上位に位置するカードです。カード券面はブラックですが、カード名は「プラチナ」となっているので、プラチナカードとしての位置づけとなっています。

年会費が22,000円(税込)で、家族会員は1枚目無料、2枚目以降も1枚3,300円(税込)です。比較的維持費が高額ではないので、1枚持ってみようと思わせてくれるプラチナカードでもあります。

取得条件は?

MUFGカード・プラチナ・アメックスは、インビテーションなしでも自分で入会申請ができるプラチナカードです。

原則として学生を除く20歳以上で、安定した収入があれば申し込みは可能です。プラチナカードといえば、インビテーションがないと入会できないものもありますが、このカードは公式サイトから入会申し込みが可能になっています。

審査基準はカード会社によって微妙に異なりますが、MUFGカード・プラチナ・アメックスは年収1,000万円以下の会社員でも入会可能といわれています。年収よりも過去の利用実績などが重要視されているようです。過去に支払遅延もなく信用のおける支払を行ってきた人であれば、審査に通る可能性は十分にあるプラチナカードです。

トラベル関連でのサービスがうれしい

プラチナカードといえばコンシェルジュサービスです。24時間365日、日本語対応で通話も安心の無料です。国内外で便利に利用できるので気楽に利用できます。

また、プライオリティ・パスのプレステージ会員が無料で入会できます。家族会員も無料で申し込みできるのが魅力的です。本人プラス1名の計2名分が無料になるので夫婦での旅行にも活用できます。 三菱UFJニコス株式会社が提供しているラウンジも利用できるので、旅行の際に便利なカードです。

手荷物空港宅配サービスとして、海外旅行の出発・帰国の際にカード会員1名につきスーツケース1個を無料で配送してもらえます。「スーペリア・エキスペリエンス」では、国内外の一流ホテルや上質なダイニング・スパなどで特別優待を受けることができます。

「プラチナ・グルメセレクション」では、国内のレストランでおすすめのコースメニューを2名以上で利用した場合に1名分が無料になります。

「Relux for Platinum」では、会員制の宿泊予約サービス「Relux」が提供する宿泊プランの最低価格保証額よりも7%割引価格で利用できます。

エポスプラチナカード

エポスプラチナカード

カードの特徴

エポスカードの再上位ランクのカード。お誕生月はポイント還元が2倍になり、年会費をポイントで支払うことも可能。マルイ系列でポイント2倍。コンシェルジュやプライオリティパス利用可能。

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 3万円(税込) ※年間100万円利用で翌年以降20,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(利用付帯) 家族特約あり |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 入会資格 | 18歳以上(学生不可)エポスカードをお持ちでない18歳・19歳は申し込み不可 |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 |

エポスプラチナカードは年会費が3万円かかりますが、年間利用額が100万円を超えると翌年の年会費が2万円に減額。

年間の利用額に応じてポイントが付与されるボーナスポイント制度があり、100万円利用だと2万ポイントが付与されるため実質年会費無料で利用可能となります。

エポスプラチナカード限定で誕生日月はポイント還元が2倍になる特典もあるので、誕生日が近ければ当月に支払いをまとめることで多くのキャッシュバックを受けることも可能。

取得条件は?

20歳以上の学生以外の方なら通常申し込みが可能なカードとなっています。通常申し込みの場合は年会費が3万円ですが、インビテーションを受け取ることで年会費2万円から利用可能となります。

インビテーションの取得条件はゴールドカードを1年以上利用し、年間利用金額が100万円の方に発行されることが多い傾向にあります。まずはゴールドカードの利用から始めて招待状を待つのも良いでしょう。

プライオリティパスをはじめ高品質のサービスが魅力

通常年会費429USドルのプライオリティ・パスに無料で登録することが出来ます。

プライオリティパスを所持していると世界130か国以上の空港ラウンジが無料で利用可能。国内の空港でもエポスプラチナカードを提示するだけで同伴者1名様まで無料でラウンジを使うことが出来ます。

プラチナカードの申し込み条件

プラチナカードは上位ランクのクレジットカードのなかでも、ゴールドとブラックの中間に位置するカードです。プラチナカードを持つ方法は、基本的には各クレジットカード会社の一般カードやゴールドカードを持ち、利用実績を重ねることでインビテーション(招待)をもらうことが一般的です。

現在では、自分で入会申し込みをすることも可能な上位カードが増えています。本記事で紹介しているカードはすべて本人申し込みが可能なカードです。

しかし、自分で申し込みした場合、そのほとんどが入会できていないという話も耳にします。確実にプラチナカードを持ちたいなら、やはりカードの支払い実績をコツコツと積み上げ、信用(クレジットヒストリー)を勝ち取る方法が一番スムーズにいくようです。

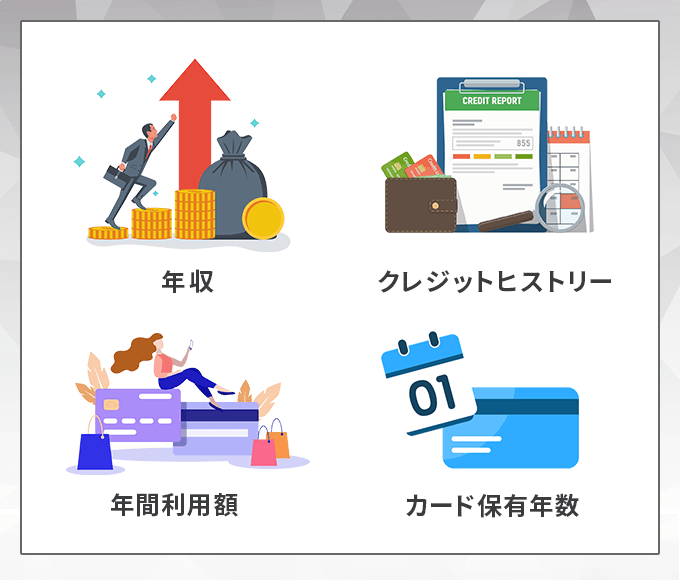

年収の目安は400万円以上

クレジットカードの年収の基準などは、各カード会社共に公開していませんが、ゴールドカードは年収300万円以上の方や年間100万円利用が発行条件のカードが多く、年間利用額を考えると年収300万円~400万円程度が毎月の支払い能力としては無難です。

プラチナカードはゴールドカードの上位版に位置しますので年収400万円以上であった方が審査には合格しやすいでしょう。また、支払い遅れや、滞納がある場合は、ほぼ審査通過は厳しいと考えた方がいいです。

年間利用額は100万円以上

三井住友カードやエポスカードのプラチナカードでは年間利用100万円を最低条件としている声が多くあり、各カード会社が発行しているプラチナカードも年間での利用が100万円が最低条件と考えていいでしょう。

それも、1年間だけ100万円以上の利用があるのではなく、毎年の利用額が100万円を優に超える方がプラチナカードの招待状が届く可能性が高くなります。

繰り返しですが、プラチナカードは発行条件が開示されていないので、あくまでも目安程度と捉えておきましょう。

カードの保有年数も重要

プラチナカードの発行条件には30歳以上としているカードもあり、カード保有年数が長ければ長い程インビテーションが来やすいと言われています。

三井住友カードなどは新規発行の申し込みもできますがスタンダードカードやゴールドカードの保有年数が長い方が審査に優遇されるでしょう。

プラチナカード審査通過のコツ

プラチナカードの審査はカードランクの中でも最も厳しく、カード会社ごとに決められた基準をクリアする必要があります。

ここからはプラチナカードの審査に通るように、最低限守っておきたい項目を紹介していきます。

キャッシング枠は0円で申し込む

プラチナカードでキャッシング利用をする方は少ないと思いますが、クレジットカードでお金を借りられる「キャッシング枠」を希望すると、貸金業法の審査が加わるため審査難易度が上がってしまいます。

利用する予定がなければ0円で申し込みましょう。あとから必要になった場合もキャッシング枠はカードを発行した後からでも審査を受けて設定することが可能です。

借り入れは完済してから

住宅ローンや車のローン以外で時計などの高額商品をローンを使って返済している場合は完済してから申し込むのが良いでしょう。

特にカードローンやカードのキャッシング機能を利用している場合はカード会社で共有されている信用情報機関に記録が残っています。

余裕をもって返済している場合は問題ありませんが、支払い遅れなどがある場合は審査通過は難しくなります。

短期間に複数のカード申し込みはNG

クレジットカードの審査落ちるは信用情報機関を見ればわかります。そして、カード会社は審査の際には必ず信用情報期間を参照します。

そのため、他社のカードであっても審査落ちしている場合は不審に思われるため、審査落ちリスクを減らすためにも複数のカード申し込みは避けましょう。

短期間に申し込みすぎると「申し込みブラック」となるため、1ヶ月に3枚程度までの申し込みにしておくべきです。

申し込み内容は嘘を記入しない

喪明け後ということで「絶対に審査に受かりたい気持ち」が勝ってしまい、審査に通るために年収や勤務先に嘘を記入してしまうと、信用度が下がって審査落ちの原因になります。

過去に申し込んだ履歴から勤務先情報なども信用情報機関では履歴として確認できるため、勤務年数や勤務場所について偽りがあるとすぐにバレてしまいます。また、嘘の勤務先を記入しても在籍確認などにより勤務していないことがバレてしまうと審査には通りません。

入力間違いであっても嘘とみなされてしまうこともあるので、申し込みする際は内容を確認してから申し込みをする必要があります。

クレジットヒストリーはクリーンで積みあがっているか

クレジットヒストリーは、今までのカード利用履歴のこと。

プラチナカードの申し込みまでに支払いの滞納などがあった場合は審査落ちする可能性が高いです。プラチナランクのカードでは支払い遅れはNGです。

カード会社が確認する信用情報は過去5年に遡って確認可能です。カード会社は支払いの延滞やカードの利用金額などを見て判断するため、「しっかり返済した履歴」と「カードの利用履歴」なども積み上げておく必要があります。

自分に合ったカードに申し込む

プラチナカードの中でも審査難易度はカード会社の系列やカードのグレードによって大きく異なります。

例えば、年会費が10万円以上する「アメックスプラチナ」や「ラグジュアリーカードブラック」などは経営者や起業家が所有している率が多く、毎月100万円以上の決済はよくあります。

上記のようなプラチナカードに月5万円程度の利用しかない方が申し込むのは難しいでしょう。

そのため、年会費やポイント制度、付帯保険などを見極めてカードを選んだ方が、審査に通過しやすくなります。

プラチナカードは利用するお店や旅行の頻度によって決めよう

JCBプラチナ

カードの特徴

日本唯一の国際ブランドであるJCBが発行するステータス性の高いカード。インビテーションなしで申し込み可能で、旅行やグルメにぴったりのワンランク上の上質なサービスが利用できるなど、プラチナカードにふさわしい数々の特典が用意されている

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 27,500円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

| スマホ決済 | Apple Pay、 Google Pay |

| ポイント | Oki Dokiポイント |

| 入会資格 | 25歳以上で、ご本人に安定継続収入のある方。学生不可 |

| 追加カード | ETCカード 年会費無料 家族カード 年会費3,300円(1人目無料) |

年会費のかからないプラチナカードはありません。カードによっては1万円台のカードもありますが、ステータス性も低くなり、付帯保険やサービスが良くないものもあります。

旅行によく行く方は空港ラウンジや海外でも頼りになるコンシェルジュサービスの対応がいい「ラグジュアリーカード」「JALカードプラチナ」などのクレジットカードを選択すると良いでしょう。

日本での利用が多い方は「JCBプラチナ」「三井住友カード プラチナプリファード」なら特約店も多いためポイントアップする機会が多くあります。

海外での利用が多い方はプライオリティパスなどが使えてサービスの良い「アメックスプラチナ」「ANA JCB カードプレミアム」を選択すると良いでしょう。

人気のプラチナカード

- JALカードプラチナ:一般利用で1.0%のマイル還元、25%フライトマイル付与

- ラグジュアリーカード:最高のステータス性と海外でのサービス優待が良質。ポイント還元率1.0%

- JCBプラチナ:コンシェルジュサービス、プライオリティ・パス無料。ブラックカードの「JCB THE CLASS」へのランクアップあり