アメリカで誕生した会員制の大型倉庫型店舗「コストコ」。コストコでの1回あたりのお買い物料金は1名で約10,000円~20,000円(税込)となっているため、クレジットカードでの支払いなら多くのポイント還元が期待できます。

4840円(税込み)の年会費も高還元なクレジットカードを利用すればポイントとして返ってきます。

ただし、コストコで利用できるクレジットカードの国際ブランドはMastercardのみなので、どのカードがよいか悩む方も少なくありません。

そこで今回は、コストコでお得になるMastercardの国際ブランドが選択できるクレジットカードを紹介します。

コストコだけでなく日常的にお得となるサービス内容も紹介するので、自分に合ったクレジットカードを選択して、効率よくポイントを貯めてお得に利用しましょう。

コストコでおすすめのクレカ

目次

コストコで利用するクレジットカードの選び方

コストコで利用するだけのクレジットカードなら、コストコに特化したコストコグローバルカードがおすすめです。しかし、このカード以外でもコストコ利用におすすめなクレジットカードは存在します。

クレジットカード利用はコストコだけに限られる訳でなく、光熱費の支払いやマンションなどの家賃、スマホ代、定期代、食費など、さまざまな支払いに利用されます。

そのため、トータル的なカード利用にて高還元になるクレジットカードなら、コストコで利用しても十分お得になってきます。

ここでは、コストコで利用できるお得なクレジットカードの選び方を解説します。

還元率が高いクレジットカードを選ぶ

還元率が高いクレジットカードを選ぶのは、コストコだけでなくクレジットカードを利用する際に、最も必要な条件といってよいでしょう。

最低でも0.5%還元であり、利用条件を満たせば還元率がアップするクレジットカードがベストです。このような還元率の高いカードなら、「コストコ利用」でも「普段の買い物の利用」でもお得になります。

年会費無料で家族カードも無料で発行できるカード

夫婦や家族でコストコを利用している場合は、コストコ用に家族カードを2枚~3枚発行するのも良いでしょう。

コストコでは会員ひとりに対して、同伴者2名まで入店が可能です。一緒に買い物に行く場合は良いですが、別々で買い物に行くケースもあるため、コストコ用のカードが2枚あると便利です。

たとえば、母親がコストコ会員とクレジットカードの本カード会員である場合、夫と大学生の娘それぞれに家族カードを発行します。

そうすれば、夫に買い物も頼めますし、娘が友人とコストコを利用した場合でも利用額は本カード会員の請求1つにまとまります。食費として一元管理できますし、利用額が増えれば多くのポイントを獲得できます。

よく利用する店舗で割引のあるカードを選ぶ

よく利用する店舗にて特定の日に大きな割引があるカードを選ぶのも、コストコをお得に利用するポイントになります。

例えば、イオンカードを発行した場合はイオン系列の利用で還元率1.0%となり、20日、30日は5%オフで利用できます。

大量に食料品を買い込む場合はコストコを利用し、細かい買い出しや日用品でイオンを利用すればどちらでもポイント還元されるという形をとることもできます。

1ヶ月の利用料金を考えると、コストコでの利用金額よりもその他の支払い金額のほうが多いはずなので、よく利用するお店も考えながらクレジットカードを選びましょう。

ライフスタイルに合ったカードを選ぶ

コストコでお得にクレジットカードで買い物をするなら、ライフスタイルに合ったクレジットカードを選ぶのも大切です。

まずは、メインカードとして作るのか、コストコ専用にサブカードとして作るのか選択しましょう。

たとえば、コストコに特化したコストコグローバルカードでは、コストコ利用では便利でお得ですが、都心部で地下鉄などを利用して通勤する方には、メインカードとしては使いづらい面もあります。

通勤で電車を利用するならSuicaが付帯したクレジットカードの方が便利で使いやすいはずです。Suica機能付きのマスターカードを発行すれば「コストコ」と「通勤」の両立ができ、利用頻度が多くなるのでポイントもたまります。

ライフスタイルに合ったクレジットカードを選ぶと、お得で便利な使い方が可能となります。

クレジットカードはMastercardブランドのみ

コストコで利用できるクレジットカードは、国際ブランドがMastercardのみとなります。

JCBは日本発のクレジットカードなので、アメリカで誕生したコストコで利用できないのは理解できますが、世界シェアNo1のVisaブランドが利用できないのは残念です。

しかも、コストコの店舗だけでなく年会費の支払いもMastercardブランドのクレジットカードが必要なので、VisaとJCBしか持っていない方はMastercardブランドのクレジットカードを作る必要があります。

カード種類は問われることはなく、国際ブランドがMastercardであれば、どんなクレジットカードでも問題ありません。クレジットカード以外にも「au PAY プリペイドカード」「dカードプリペイド」などのMastercardブランドを搭載しているプリペイドカードでも支払い可能です。

コストコ利用でおすすめのクレジットカード10選

コストコ用にクレジットカードを発行するなら、国際ブランドは必ずMastercardを選択しましょう。そして、カードの付帯サービスやポイント還元率なども重要視します。

そこで、おすすめのクレジットカードの情報を詳しく紹介するので、各カードの情報を参考にしながら、自分に合ったクレジットカードを探してみてください。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。(※Mastercardも利用可能)初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| 年会費 | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| スマホ決済 | iD(専用)、Apple Pay、Google Pay、Samsung Wallet |

| ポイント | Vポイント |

| クレカ積立 | SBI証券 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 三井住友カードWAON、PiTaPaカード 家族カード(年会費永年無料) ETCカード(年会費550円 (税込)※初年度無料※前年度に一度でもETC利用のご請求があった方は年会費が無料) |

- 対象のコンビニ・飲食店のスマホタッチ決済で※最大7%ポイント還元

- ※最短10秒でカード番号発行

- ゴールドカードは年間100万円利用で年会費無料※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- カードのタッチ決済可能

- 基本還元率は0.5%

- カード番号が記載されていない

三井住友カード(NL)は、現在クレジットカードの主流となっている、ナンバーレスカードを一早く取り入れたカードです。

ネットショップ利用時には、カードを見ても情報を入力できないので「不便で困る」との意見も見られますが、それだけセキュリティが高い証拠でもあるので安心してカード利用できます。

家族カードも発行できて、本カード・家族カードとも年会費は永年無料で利用可能。ETCカードの発行やiD(専用)、PiTaPa、WAONなどの電子マネーに追加できるのも魅力のひとつです。

国際ブランドもMastercardが選べるので、問題なくコストコで利用できるクレジットカードであり、ポイントはVポイントで通常は、200円=1ポイント(1円相当)0.5%還元です。

コストコでは0.5%還元ですが、家族と一緒に個別に三井住友カードを発行して「家族ポイント」を組めば最大+5%還元率を上げることが出来ます。SBI証券口座を開設すればさらに+2%となり基本還元率も7%引き上げ可能です。

三井住友カード(NL)の最大の特徴として、セブン‐イレブン、ポプラ、ローソン、マクドナルド、サイゼリヤなど対象のコンビニ・飲食でのスマホタッチ決済で※7%還元にアップがあります。これを目的としてカードを作成する方も多いです。

コストコでは最初0.5%還元ですが、条件を満たせば最大7%(家族ポイント5%+SBI証券2%)の還元率を目指すことが出来ます。

三井住友カード※最短10秒 ※最大7%還元補足

【最短10秒発行】※即時発行ができない場合があります。

【対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元】

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【セブン‐イレブンで最大10%ポイント還元】

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

- 年会費無料

- 楽天サービス利用で還元率アップ

- お買い物マラソンで最大44倍

- 期間限定失効ポイントが多い

楽天カードは年会費が永年無料で、楽天市場において還元率が上がり、ポイントをザクザク貯められるクレジットカードとして高い知名度を誇っています。

コストコで利用するクレジットカードとしておすすめな理由は、楽天カードでは2枚目カードを審査なしにて無料で発行できる点です。

たとえば、Visaブランドの楽天カードだとコストコで利用できません。そこで、2枚目のクレジットカードをMastercardブランドにすれば、何の問題もなく発行できてコストコ利用が可能となります。

新たに違うカード会社に申し込むと審査が必要となり、発行されても利用限度額が20万円や30万円と低いケースもあり得ます。

また、いずれの楽天カードを利用しても、ポイントは合算されるので無駄がありません。コストコ利用では還元率1.0%での利用となりますが、楽天スーパーセールなどで楽天市場を利用すれば、最低でも3.5%還元が確定します。3.5%の内訳は次のとおりです。

・楽天カード通常分1.0%

・楽天市場利用分1.0%

・楽天カード特典分1.0%

・楽天市場アプリ利用分0.5%

また、お買い物マラソンにエントリーすれば、ポイント最大44倍も夢ではありません。ポイント高還元で利用しやすいクレジットカードを探している方に向いているクレジットカードです。

イオンカード

イオンカードセレクト

カードの特徴

イオン銀行のキャッシュカード機能付きのクレジットカード。イオン銀行のATM入出金手数料が24時間365日無料。普通預金利が最大0.15%。WAONオートチャージ設定でWAONポイント0.5%還元

| 発行会社 | イオンフィナンシャルサービス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| 年会費 | 永年無料 |

| 付帯保険 | ショッピング保険:50万円 |

| 電子マネー・スマホ決済 | WAON・Apple Pay |

| ポイント | WAON POINT |

| 申し込み条件 | 18歳以上の方。高校生の方は、卒業年度の1月1日以降申し込み可能 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

- イオングループでの利用で1.0%還元

- 20日、30日「お客様感謝デー」はイオンで5%オフ

- 毎月10日はどこで利用してもポイント2倍

- 基本還元率0.5%

イオンカード(WAON一体型)は、クレジットカード機能と電子マネーWAON機能が一体になったカードです。

年会費は永年無料で、家族カードも無料で発行可能です。イオングループの対象店舗ならWAON POINTがいつでも2倍になるため、普段からイオンを利用している方は最大限お得に使えるでしょう。

国際ブランドもMastercardが選べるので、コストコの年会費の支払いと店舗での清算に問題なく利用できます。

還元率は0.5%と通常ですがイオングループ店舗利用で、お得になる特典を上手く利用すれば、5.0%の超高還元カードとして利用も可能です。

コストコでの利用は通常の0.5%還元に留まり、イオングループ店舗では、ポイント還元率が2倍以上になるサービスと、20日、30日「お客様感謝デー」はイオンで5%オフになるサービスが提供されていますので、コストコとイオンをうまく立ち回れば大幅に節約することが出来ます。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。PayPayアプリに(残高)チャージ可能の唯一のクレジットカード。PayPayステップ条件を満たすとポイント還元率が1.5%にアップ。(1ヶ月に200円以上の決済30回以上・且つ決済金額10万円以上)

| 発行会社 | PayPayカード株式会社 |

|---|---|

| 還元率 | 1.0% PayPayステップ条件達成で最大1.5% |

| 年会費 | 永年無料 |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay、Google Pay、PayPay |

| ポイント | PayPayポイント |

| クレカ積立 | PayPay証券 |

| 申し込み条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 追加カード | ETCカード(年会費550円[税込]) 家族カード(年会費無料) |

- 還元率は1.0%

- PayPay利用に必須のカード

- Yahoo!ショッピングで5%還元

- 付帯保険無し

PayPayカード(旧ヤフーカード)は、PayPayアプリを便利に利用できるクレジットカードです。年会費は永年無料であり、家族カードも同じく年会費は永年無料で利用できます。

国際ブランドもMastercardが用意されているので、コストコでの利用は問題ありません。

還元率は200円で1.0%還元、100円=1ポイント(1円相当)の常時1.0%の高還元カードとなっています。そのため、大量に買い物するコストコ利用では、頼りになるクレジットカードです。

普段の利用でもPayPayアプリに登録すれば、PayPayあと払いが利用できてアプリにて直接カード払いが完了します。PayPayショップをよく利用するヘビーユーザーなら、PayPay利用で最大1.5%還元も可能です。

毎月のようにネットショップで買い物する方なら、Yahoo!ショッピングで5.0%還元を得ることが可能。

・通常ポイント1.0%

・Yahoo!ショッピングでの決済でプラス3.0%

・ストアポイントがプラス1.0%

カードデザインも完全ナンバーレスに対応していて、券面のどこにもカード情報の記載がないので、安全なカード利用が可能です。

海外旅行傷害保険などの付帯サービスはありませんが、還元率が1.0%~5.0%と高還元なので、コストコでお得に利用できるクレジットカードといえるでしょう。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスで最大4.2%還元となるお得なクレジットカード。リクルートポイントはPontaポイント、dポイントへ交換可能

| 発行会社 | リクルートホールディングス |

|---|---|

| 還元率 | 1.2% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 ショッピング保険:年間200万円 |

| スマホ決済 電子マネー |

Apple Pay、Google Pay |

| ポイント | リクルートポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方。または18歳以上で学生の方(高校生を除く) |

| 追加カード | 家族カード、ETCカード(発行手数料1,100円) |

- Hot Pepper Beautyの予約で3.2%還元

- ホットペッパーグルメの予約は人数分ポイントがプラス

- 常時1.2%還元

- タッチ決済に未対応

- ナンバーレスに未対応

リクルートカードは年会費無料のクレジットカードの中で、基本還元率が1.2%と驚異の高還元を実現するクレジットカードです。

家族カードの発行も年会費無料で、家族カードからETCカードの発行もできます。もちろんMastercardブランドを搭載しているため、コストコ利用でも1.2%の高還元が実現します。

さらにリクルートカードの魅力は、ホットペッパーなどのリクルートが運営するサービスを利用すれば、確実にポイントアップが実現することです。

| サービス | 適用される還元率 |

|---|---|

| ホットペッパーグルメ | 1.2%+50Pt~1.2%+人数×50Pt |

| じゃらん | 3.2%~11.2% |

| Hot Pepper Beauty | 3.2% |

最低3.2%還元が確定するのでお得なのは間違いありません。

コストコで食材などを購入し、外食にはホットペッパーグルメから予約するなど、カード特典を上手く利用すれば、コストコをお得に利用できるクレジットカードとなります。

特に女性の方はネイルや美容院、エステなどをHot Pepper Beautyから予約することが多く、料金も高額になるのでポイント還元率も多くなります。

dカード

dカード

カードの特徴

NTTドコモが手がける還元率1.0%で年会費永年無料のクレジットカード。d払いの支払い方法をdカードに設定してd払いを行うことでポイントカード提示不要。

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯)29歳以下限定 海外:最高2,000万円(利用付帯)29歳以下限定 |

| スマホ決済 | iD、Apple Pay、Google Pay(d払い) |

| ポイント | dポイント |

| クレカ積立 | マネックス証券 |

| 入会資格 | 満18歳以上であること(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費550円(税込)初年度無料、年1回利用で次年度無料 |

- ポイント還元率1.0%

- dカードケータイ補償でドコモのスマホ購入後1年間最大1万円補償

- 付帯保険は29歳以下が対象

- ドコモユーザーが優遇されている

dカードは、携帯会社大手のドコモが提供するクレジットカードなので、ドコモユーザーにお得な特典が多いです。

カードタイプには、一般カードとゴールドカードの2種類があり、当然ながらdカード GOLDの方が、ドコモユーザーがお得になる特典が豊富です。しかし、審査基準のハードルが高くなり年会費も11,000円(税込)必要となるため、ここでは年会費が永年無料で利用できる、一般のdカードのサービスを紹介します。

もちろん、国際ブランドはMastercardなので、問題なくコストコ利用が可能です。年会費が無料でも還元率は常時1.0%と高還元であり、家族カードも無料で発行できます。

たまるポイントはdポイントで、100円=1ポイント(1円相当)が獲得できます。ポイントの付与単位が100円ごとなので、カードの利用金額を無駄なくポイント獲得に使えます。

マツモトキヨシやTakashimaya、紀伊国屋書店など、dカードがお得なお店やdポイント加盟店での利用なら、2.0%以上にポイントがアップします。

また、ネットショッピングを日常的に利用するなら、dCARDポイントモール経由でAmazonや楽天市場などにアクセスすれば、1.5~10.5倍のポイントの獲得も可能となります。

JALカード

JAL普通カード

カードの特徴

JALカードが発行するベーシックなクレジットカード。15歳以上18歳以下の高校生のお子さま向けに家族カード発行可能。年会費をあまりかけずにクレジットカードを使ってマイルを貯めたい人におすすめ。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 0.5% |

| ボーナス マイル |

入会搭乗:1,000 毎年初回搭乗:1,000 フライト:10% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内:最高1,000万円(自動付帯) アメックスは最高3,000万円で家族特約付き ショッピング保険:最高100万円 |

| 電子マネー スマホ決済 |

WAON、楽天Edy、SMART ICOCA、モバイルSuica Apple Pay、GooglePay(JCBのみ) |

| ポイント | JALマイル |

| 申込条件 | 18歳以上(高校生を除く)の日本に生活基盤のある方で、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード、家族カード(年会費1,100円) |

- マイルがたまる

- 特典航空券への交換が可能

- JALカードショッピングマイル・プレミアム加入で4倍たまる

- 次年度から年会費が必要

- マイルを貯めない方は不向き

- 飛行機の利用回数が多い方はCLUB-Aゴールドカード

JALカードは、マイルがたまるクレジットカードとして高い人気を誇っています。カードのラインナップも豊富で、CLUB-Aカード・CLUB-Aゴールドカード・プラチナと、スータスの高さから選ぶことが可能です。

普通カードの年会費は、初年度は無料で次年度以降は2,200円(税込)必要となります。国際ブランドはMastercardを選べるので、コストコ利用でマイルをたくさん貯めることが可能です。

貯めたマイルは飛行機代が無料になるチケット「特典航空券」に交換できます。マイルがたまり安いように、JALカードには次のような特典が付帯しています。

| フライトマイル | 搭乗距離によってもらえる |

|---|---|

| 入会搭乗ボーナス | 最大1,000マイル |

| 毎年初回搭乗ボーナス | 最大1,000マイル |

| 搭乗ごとのボーナス | フライトマイルの最大10%プラス |

フライトマイルは、搭乗する距離によって獲得できるマイル数が異なります。また、カードランクによって返ってくるマイルの%が変わり、CLUB-Aゴールドカード以上のランクカードが「フライトマイルの最大25%」とたまりやすくなっています。

ショッピングでも200円=1マイルたまるので、コストコでの大量買いにJALカードで決済すれば、目標の特典航空券に近づきます。もちろん、コストコでの買い物以外でも日常の買い物やレジャー、外食、ETC利用、ガソリン代など、JALカードで決済すれば全てにおいてマイルを貯められます。

ショッピングでマイルを多く貯めるなら「JALカードショッピングマイル・プレミアム」への入会をおすすめします。年会費が4,950円(税込)必要ですが、入会すれば「200円=1マイル⇒100円=1マイル」と、獲得するマイルが2倍になります。特約店利用なら、100円=2マイルの4倍にアップします。

コスメや日用品、洋服などを特約店で購入すれば、多くのマイルが獲得可能となり、50,000マイル以上なら「ヨーロッパ圏へのJALの国際線特典往復航空券」へ交換できます。

VIASOカード

VIASOカード

カードの特徴

株式会社三菱UFJフィナンシャル・グループを親会社に持つ三菱UFJニコス株式会社が発行するクレジットカード。年会費無料、海外旅行傷害保険付帯、1年分のポイントが自動キャッシュバック。

| 発行会社 | 三菱UFJニコス株式会社 |

|---|---|

| ポイント還元率 | 0.5% (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。 1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 |

| 年会費 | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円 |

| ポイント | VIASOポイント |

| スマホ決済 | Suica 楽天Edy QUICPay Apple Pay ※Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 発行手数料1,100円(税込) 銀聯カード 発行手数料1,100円(税込) |

- 年会費永年無料

- たまったポイントは1ポイント1円でオートキャッシュバック

- 携帯料金支払いでポイント2倍

- 年間1,000ポイント以下は失効対象

- ETCカードは年会費が必要

VIASOカードは、三菱UFJカードが発行する年会費無料のクレジットカード。「入会特典」で最大10,000円のキャッシュバックがあります。

・8,000円キャッシュバック:入会3か月末日までに、会員専用WEBサービスのID登録+15万円以上のショッピング

・2,000円キャッシュバック:上記の条件を満たして登録型リボ「楽Pay」に登録

これら2つの条件を満たすと、合計10,000円が漏れなくキャッシュバックされます。クレジットカードを利用すれば、特に難しい条件ではないのでほぼ確実に10,000円を獲得できるのは大きなメリットです。

国際ブランドはMastercard一択ですが、コストコで利用するにはブランドを間違えることがありません。

基本の還元率は1,000円で5ポイント(5円相当)0.5%で、1年間蓄積されたポイントは、1ポイント=1円として口座にキャッシュバックされます。

コストコでの買い物では0.5%還元となりますが、そのほかのカード利用でポイントアップできるので、コストコでもお得になるクレジットカードです。

携帯電話:NTTドコモ、au、ソフトバンク、ワイモバイルに支払い

インターネットプロバイダ:Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net

ETC:全ての高速道路

これらのサービスを利用すれば、ポイントが2倍となり1.0%の高還元が実現します。特に携帯電話は、ほぼすべてのキャリアをカバーしているので、誰もが2倍のポイントを獲得できます。

また、ETCも高速道路を利用して通勤している方なら、自然により多くのポイントを稼げます。さらに、コストコ以外での買い物をネットショップにすれば、ボーナスポイントが1,000円ごとに最大120ポイント獲得可能。方法は簡単で、「POINT名人.com」経由にて通販サイトにアクセスするだけでOKです。

楽天ショップやYahoo!ショッピングなど、誰もが知っている通販サイトだけでなく、イオンショップやマカフィーなどさまざまなショップが利用できます。ショップによってポイントの倍率が異なり、マカフィーを利用すれば24倍にアップします。

セゾンカードインターナショナル

セゾンカードインターナショナル

カードの特徴

クレディセゾンが発行するセゾンカードの中で、最もベーシックなカード。ポイント有効期限がない「永久不滅ポイント」が特徴。Visa/JCBならカードのタッチ決済可能。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | なし |

| スマホ決済 | ApplePay、GooglePay、QUICPay™(クイックペイ)、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| 追加カード | 家族カード(年会費無料)、ETCカード(年会費無料) |

- セゾングループの優待あり

- ポイントが消滅しない「永久不滅ポイント」

- 年会費無料

- 基本還元率0.5%

- Mastercardはタッチ掲載に未対応

セゾンカードインターナショナルは、セゾンカードが発行する永久不滅ポイントが魅力なクレジットカードです。

セゾンカードの特徴には、たまるポイントは永久不滅ポイントであり、ポイントの有効期限がないことが挙げられます。

少額の買い物ではたまるポイントも少なく、そのまま有効期限を迎えて失効するケースも少なくありません。しかし、永久不滅ポイントなら有効期限がないため、ポイントを失効させずにコツコツ貯めることが可能です。

しかし、Mastercardブランドのセゾンカードインターナショナルをコストコで利用すれば、大量の買い物にて多くのポイント獲得が望めます。

基本還元率は0.5%ですがメインカードとして利用して、光熱費やスマホ代、家賃、保険代などの生活費一式をカード払いにまとめると、1か月で多くのポイントを貯めることが可能です。

また、ネットショッピングの際にはセゾンポイントモールを経由するだけで、ポイントが最大30倍にアップします。Amazonや楽天市場、Yahoo!ショッピングなどの有名な通販サイトだけでなく、グルメ、ファッション、ベビー用品などのさまざまなカテゴリから、豊富なショップにて買い物が可能です。

ビューカード スタンダード

ビューカード スタンダード

カードの特徴

ビューカード スタンダードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントアップ!

| 発行会社 | ビューカード |

|---|---|

| 還元率 | 0.5% ※ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。 |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ポイント | JRE POINT |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

- Suicaオートチャージ可能

- グリーン券購入は5%還元

- オートチャージのポイント還元率1.5%

- 電車を利用しない方には不向き

- 年会費がかる

ビューカード スタンダードは、JR東日本が発行するSuica機能を搭載できるクレジットカードで、ビューカードとして発行されるので、JRを利用する方におすすめです。

ポイント還元率は1,000円で5ポイント(5円相当)0.5%還元。

コストコなどの一般的なショップ利用では還元率は0.5%ですが、Suicaへのオートチャージで1.5%にアップ、モバイルSuica定期券購入で5%にアップします。

ビューカード スタンダードではVIEWプラスとして、次の特典も付与されます。

・えきねっとでカード利用:5.0%

・モバイルSuicaでグリーン券購入:5.0%

・モバイルSuicaで定期券購入:5.0%

クレジットカード利用では0.5%還元ですが、電子マネーSuicaとして利用すればチャージポイントが1.5%にアップします。したがって、スーパーやコンビニなども買い物の支払いをSuicaにするだけで、3倍のポイントが稼げます。

コストコで決済可能な電子マネー、クレジットカード、プリペイド

コストコで決済が可能な電子マネー、クレジットカード、プリペイドカードを紹介します。

コストコで利用できる電子マネーは存在しない

コストコでは国内で利用されている電子マネーでの決済は、残念ながら利用できません。

Suicaなどの交通系電子マネーやWAON、nanaco、楽天Edy、QUICPay、iDなど、複数の電子マネーをスマホに搭載している方も多いでしょう。しかし残念ながら、これらの全ての電子マネーはコストコでは利用できないのです。

プリペイドカードは3種類が利用可能

コストコで利用できるプレペイドカードには以下のものがあります。

- コストコプリペイドカード

- au PAY プリペイドカード

- dカードプリペイド

プリペイドカードはあらかじめカードに残高をチャージして支払うため、使い過ぎを防止できるメリットがあります。

たとえば「今回は買い物代を10,000円以内にしよう!」とした場合は、プリペイドカードに10,000円だけチャージしておけば買い過ぎなくて済みます。万一、10,120円など端数的にオーバーした場合は、120円を現金で支払うことが可能です。

また、プリペイドカードのなかには支払いにて、ポイントがたまるカードもあるので便利です。

コストコプリペイドカード

コストコの店舗内で購入できるのがコストコプリペイドカードで、5,000円が入金されている青プリペイドカードと、10,000円が入金されている赤プリペイドカードの2種類があります。

残金が少なくなれば、店内のプリペイドチャージ機で1,000円~49,000円まで現金にてチャージが可能です。

従来ではコストコプリペイドカードを持っていれば、1日ワンデーパス機能にて非会員でも入場できていましたが、2022年9月にサービスが廃止されています。したがって、コストコ会員もしくは同行者で、店舗内に入場できる方しか購入も利用もできません。

また、コストコプリペイドカードでは利用金額に応じた、ポイントの獲得は未対応です。

au PAY プリペイドカード

au PAY プリペイドカードは、コストコ店内での清算に利用可能です。スマホアプリではなくリアルカードが必要で、auショップやau PAY サイトから申し込んで発行できます。

au PAY プリペイドカードでの支払いでは、200円で1Pontaポイントが獲得できます。

ただし、au PAY プリペイドカードへのチャージができるクレジットカードは、いくつかに限定されるので全てのクレジットカードでチャージできる訳ではありません。

dカードプリペイド

dポイントがたまるdカードプリペイドも、コストコ店内での清算が可能です。このカードも200円で1ポイントたまるので、現金払いよりもお得になります。

カードの入手方法は公式サイトから入会申し込みすれば、1週間ほどで届きます。チャージ方法は、「ローソン」「銀行ATM」「マイページ」の3つのいずれかから可能ですが、クレジットカードが利用できるのはマイページからのチャージとなります。

ただし、クレジットカードからのチャージには、手数料204円(税込)が必要です。

コストコグローバルカードのメリット・デメリット

コストコグローバルカード(Costco Global Card)は、オリコカードが発行するコストコ利用に特化したクレジットカードです。

年会費は初年度無料で次年度以降は1,375円(税込)必要ですが、年間1回でもカード利用があれば無料となるため、実質年会費は永年無料といってよいでしょう。

ここでは、コストコ利用に特化したコストコグローバルカードの、メリット・デメリットを解説します。

コストコグローバルカードの基本情報

コストコグローバルカード

カードの特徴

通常利用で還元率1.0%の高還元。コストコの利用では還元率1.5%に上昇。ETCカードや家族カードの発行も可能。たまったリワードは年単位でキャッシュバックされる

| 発行会社 | オリエントコーポレーション | ポイント還元率 | 1.0% |

|---|---|---|---|

| 年会費 | 1,375円(税込)初年度無料 年1回以上利用で翌年度無料 |

付帯保険 | 海外旅行傷害保険最高2,000万円 国内旅行傷害保険最高1,000万円 |

| タッチ決済 | Mastercardコンタクトレス | ポイント | キャッシュバックリワード |

| 家族カード | 可能 |

|---|---|

| ETCカード | 発行可能 |

| 還元率 | 1.5%(コストコ利用)1.0%(コストコ以外) |

| 電子マネー | Apple Pay、QUICPay対応 |

メリット1:コストコ利用で1.5%還元

コストコグローバルカードのメリットは、コストコでの還元率が1.5%であることです。

コストコでは、多くの方が大量買いするのが当たり前なので、結構な支払いとなります。コストコへビューユーザーの方なら、ひと月のコストコ利用が10万円前後になることも珍しくありません。

そんな高額な金額を現金支払いや、低還元率のクレジットカードで支払うのはもったいないです。

コストコグローバルカードなら、コストコ利用でいつでも1.5%還元なので、毎月10万円利用なら1,500円分のリワードがたまり、年間で18,000円分の金額がキャッシュバックされます。

メリット2:コストコ以外でも1.0%の高還元

コストコグローバルカードなら、コストコ以外でも1.0%の高還元率となるため、利用しやすいカードになります。

メインカードに設定して、光熱費や家賃、スマホ代など生活費一式をカード払いにすれば、より多くのリワードを稼ぐことが可能です。仮に、家賃を含めた生活費が120,000円だった場合、ひと月に1,200円分、年間で14,400円がキャッシュバックされます。

コストコで獲得するリワードを合わせると、相当な金額のキャッシュバックが可能となります。

メリット3:国内・海外旅行傷害保険が付帯

コストコグローバルカードは、年会費無料なのに次のような手厚い補償のある海外旅行傷害保険や、国内旅行傷害保険が付帯します。

海外旅行傷害保険(利用付帯)

| 項目 | 補償額 |

|---|---|

| 死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 最高200万円/1回 |

| 疾病治療費用 | 最高200万円/1回 |

| 携行品損害 | 最高20万円 |

| 賠償責任 | 最高2,000万円/1回 |

| 救援者費用等 | 最高200万円 |

国内旅行傷害保険(利用付帯)

| 項目 | 補償額 |

|---|---|

| 死亡・後遺障害 | 最高1,000万円 |

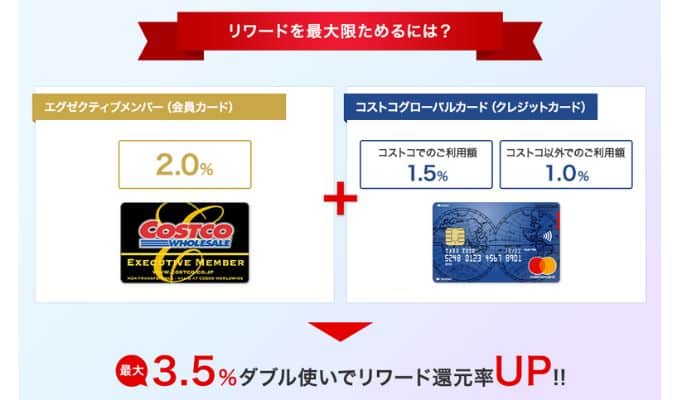

メリット4:エグゼクティブメンバーなら3.5%にアップする

コストコヘビーユーザーの方なら、会員クラスはエグゼクティブメンバーを所有していることでしょう。なにせ、エグゼクティブメンバーなら、そのほかのクレジットカード支払いでも2.0%のリワードがたまります。

「エグゼクティブメンバー2.0%×コストコグローバルカード1.5%」の組合せで、合計3.5%還元が実現します。

エグゼクティブメンバーの年会費は9,900円(税込)必要なので、回収できるか不安になるでしょう。しかし、3.5%還元にアップすることで月額12,050円・年間144,600円(税込)利用で年会費を回収できます。

コストコヘビーユーザーの方なら、年会費の元も取れるでしょう。

デメリット:コストコでのリワードしかたまらない

コストコグローバルカードの唯一のデメリットは、コストコで利用できるリワードしかたまらないことでしょう。しかも、年に1回のキャッシュバックなので、待ち遠しさがあるのも否めません。

したがって、貯めたポイントをコンビニなどで利用したい方には、使いにくさを感じてしまうかも知れません。

コストコグローバルカードと一般カードのポイント還元比較

コストコグローバルカードのポイント還元率が、どのように優れているのか、一般のクレジットカードと比較してみました。

ポイントでなくキャッシュバックリワード

比較の前にコストコグローバルカードのポイントについて知っておきましょう。

コストコグローバルカードのポイントは、一般的なポイントでなくコストコで利用できる独自ポイントである「リワード」がたまる仕組みになっています。

1月1日~12月31日までの1年間のカード利用額に応じて計算され、翌年の2月にキャッシュバックリワードとして付与されます。コストコ以外でのカード利用の金額も含まれるため、コストコグローバルカードをメインカードとして利用すれば、年間の利用金額100万円を超えることも可能です。

ただし、同じカード利用でもコストコ利用なら1.5%還元ですが、コストコ以外での利用では1.0%還元にダウンしています。それでも、一般の0.5%還元と比較すると高還元になっているのは間違いありません。

コストコグローバルカードと一般カードとの比較一覧

ではここで、コストコグローバルカードと一般のクレジットカードとの比較を一覧表で確認してみましょう。

ここで比較する一般のクレジットカードとは、1,000円で5ポイント(5円相当)0.5%還元のクレジットカードとします。

| 項目 | コストコグローバルカード | 一般クレジットカード |

|---|---|---|

| 年会費 | 年会費 初年度無料 次年度は1,375円(税込) ※1回でもカード利用があれば無料 永年無料 |

無料 |

| 国際ブランド | Mastercard | Visa・Mastercard・JCB |

| ポイント還元率 | 1.5% | 0.5% |

| コストコで月3万円利用 ポイント還元1年分 |

5,400円分 | 1,800円分 |

| 生活費の還元率(月7万円) | 年間8,400円分 | 年間4,200円分 |

このように、年間のカード利用金額で換算すると「コストコグローバルカードで13,800円分」となり、「一般のクレジットカードだと6,000円分」の違いがでます。

結果としてコストコグローバルカードの方が、0.5%還元の一般的なクレジットカードの2.3倍多くポイントを獲得できることが分かりました。ただ、コストコグローバルカードで獲得した13,800円分のリワードはコストコでの支払いのみに充てられます。

倉庫型店舗だけでなくガソリンスタンド(ガスステーション)でも1.5%還元となりますが、店舗に併設される施設は全国で19施設なので利用者は限定されるでしょう。ただ、いつも通うコストコに併設されているなら、激安価格で利用できるのでおすすめです。

コストコのクレカ払いに関する疑問点

コストコのクレジットカード払いに関する、よくある質問をいくつかまとめました。

クレジットカード払いに関わる不安は、ここで解決しておきましょう。

コストコではどんなクレジットカードでも利用できますか?

コストコでは、Mastercardの国際ブランドを搭載したクレジットカードしか利用できません。

Visaやアメックスでも利用できないため注意が必要です。知らずにVisaブランドのクレジットカードしか持っていないと、支払い時に困ってしまうケースもあります。

クレジットカード以外でキャッシュレス利用できるカードはありますか?

クレジットカード以外なら、au PAY プリペイドカードやdカードプリペイドが利用可能です。

両方ともプリペイドカードですが、Mastercardを搭載しているため、コストコでの利用が可能です。

コストコではApple Payが利用できるのは本当ですか?

ネット記事のなかには、MastercardブランドのカードをApple Payにてタッチ決済できた情報も見られます。

ただ、公式に利用可能と公開されていないので、店舗によって異なる可能性が高いです。トラブルを回避するにも、現状ではApple Payは利用しない方がよいでしょう。

コストコに行く頻度によってカードを選択しよう

月に1回以上コストコに通い、数万円使うのであればコストコグローバルカードを作成してメインカードとした方が還元率の恩恵を受けることが出来ます。

ですが、たまるリワードポイントはコストコでしか使うことが出来ないので、利用頻度の低い人であればデメリットになります。

コストコが遠方にある方で、数ヶ月に1回「まとめ買い」程度の利用のみでしたら他社カードでMastercardを発行した方が、カードの特約店を活かすことが出来ます。

コストコの利用頻度に合ったカードを見つけて、コストコでも普段の生活でもお得となるカードを選択しましょう。