クレジットカードやローンの審査に落ちてしまう原因の一つであるブラックリストは、一度登録されると最長で7年間は保管されてしまいますが、住民税や所得税といった税金の支払い滞納でも登録されると思っている人がいるのではないでしょうか?

今回は、住民税や所得税といった税金を滞納するとブラックになる?という疑問に答えながら、ブラックになる支払いとブラックにならない支払いの違いや審査落ちの原因もまとめました。

税金支払いでブラックにならないためのポイント

- 払い込み用紙などを使った支払いは延滞してもブラックにはならない

- 税金の支払いを延滞すると「延滞税」が追加されるので注意が必要

- クレジットカードや決済アプリを利用(請求書払い)した場合は、クレカやアプリの支払いを延滞するとブラックになる恐れがある

- クレカなど、決済機能を利用した税金支払いは信用情報機関に記録されるため、返済をしっかりすることが大切

目次

税金の滞納では信用情報に登録されない

住民税や所得税などといった税金の納付状況は、信用情報機関の記録対象外のため、滞納してしまってもブラックリストとして登録されることはありません。

しかし、信用情報機関への記録が行われる支払い方法で滞納があった場合は、ブラックリストとして登録されてしまう恐れもあるのです。

こちらでは、「ブラックリスト」がどのような状態なのか、ブラックリストに登録される支払い方法などについてご紹介します。

ブラックリストとは?

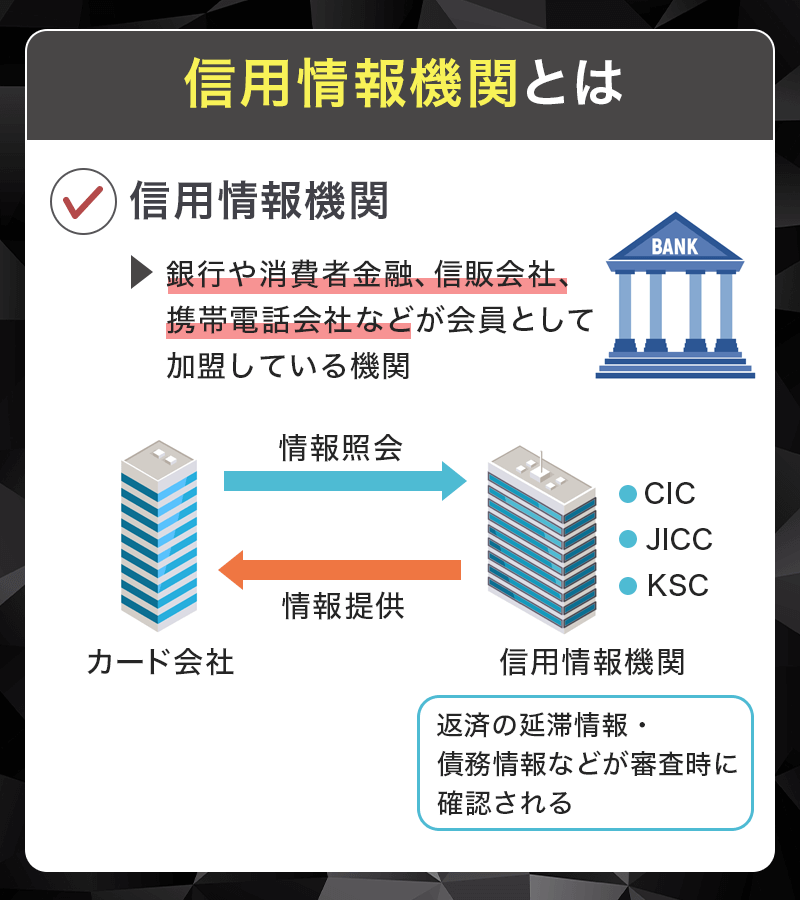

ブラックリストと呼ばれているのは、過去のクレジットカードやローンなどの利用履歴を記録している、信用情報機関のクレジットヒストリー(クレヒス)に「異動」という金銭関係の事故情報が記録された状態のことを指します。

信用情報機関が記録する情報には「ブラックリスト」という名称の名簿は存在しませんが、信用情報に傷のある人を警戒したり、審査の否決対象にしやすいよう、比喩表現でそう呼ばれていることが一般的です。

事実、クレジットカードやローンなどの信用取引を利用する場合には、申込者のクレヒスを参照して審査が行われるため、ブラックリストに登録されていると審査に落ちやすい傾向にあります。

信用情報機関で記録されているブラックリストは、5~7年程度の保管が行われるため、要注意ですよ。

支払い方法によっては税金滞納もブラックリストに登録される

| ブラックリストになる支払い | ・クレジットカード ・ローン(カードローン・自動車ローン・住宅ローン) ・奨学金 ・携帯電話・スマートフォン端末(本体)の分割払い ・個別クレジット(教材・エステなど) ・リース契約(カーリースなど) |

|---|---|

| ブラックリストにならない支払い | ・住民税、所得税、自動車税、固定資産税 ・健康保険料、国民年金 ・家賃、公共料金(水道・ガス・電気・NHK) ・新聞や雑誌の購読料、プロバイダ料金 ・払い込み用紙などによる支払い |

信用情報機関の主な加盟会員はカード会社や貸金業者・銀行などで公共団体は加盟会員ではありませんので、税金や公共料金などを滞納してもブラックリストにはなりません。

例え延滞してしまったとしても、コンビニなどから払い込み用紙を利用した支払いを行っている場合には、信用情報機関には関係が無いのです。

しかし、クレジットカード決済に設定している場合は、滞納するとブラックリストに登録されてしまいます。

クレジットカードの支払い状況は信用情報機関へ記録される対象となっており、税金の支払いにクレジットカードを利用している場合、引き落とし口座にカード利用額を支払える十分な預金が無い際には、クレジットカードの延滞として情報が登録されてしまうため注意しましょう。

スマホ本体など「個別クレジット(分割払い)」の滞納に注意

携帯電話(スマホ)本体を「実質0円」のような分割払いにすると、個別信用購入あっせん契約となりクレヒスに記録される対象となります。

もし月々の料金を滞納すると、カードやローンと同様に「異動」という事故情報が残ってしまうため要注意です。

未成年者(子供)の名前でスマホを契約した場合は親が料金を支払っていたとしても責任は親ではなく契約者である未成年者本人にあり、滞納すると未成年者のクレヒスに傷が付くので注意してください。

携帯電話(スマホ)以外でも「個別クレジット」として、商品やサービスを分割払いで購入した場合もクレヒスに記録されます。

例えば、自動車や貴金属・学習教材・エステ・英会話教室のローンなど個別クレジットは多くシーンで用いられています。

クレジットカードは「包括クレジット」といってカードがなければ支払いができませんが、「個別クレジット」は商品やサービスごとに契約を結ぶため、クレジットカードを持っていない場合でも知らない間にクレヒスが記録されている点には注意が必要です。

個別ローンは「ショッピングローン」や「ショッピングクレジット」とも呼ばれています。

自分がブラックリストかどうかを確認する方法

自分がブラックリストかどうかを確認するには、信用情報機関へ信用情報の開示請求を行えば確認可能です。

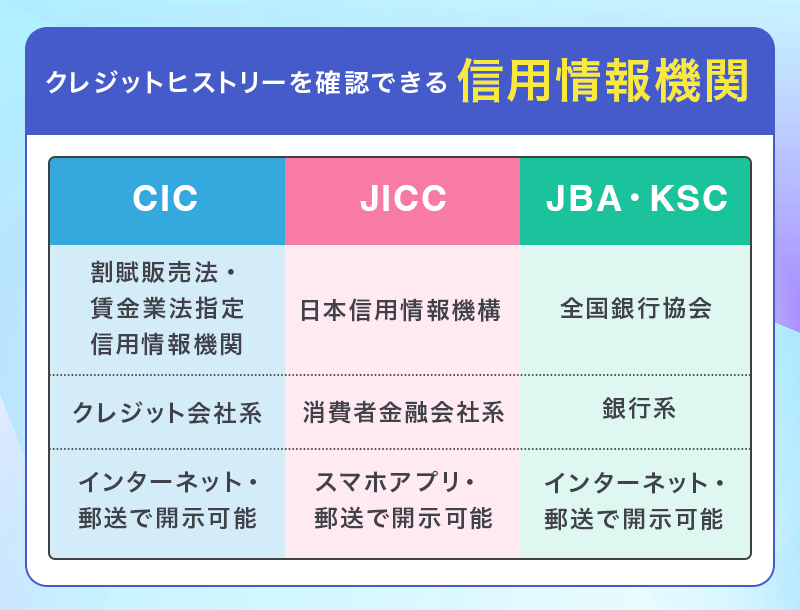

日本にある信用情報機関は「CIC」、「JICC」、「KSC」の3つで、どれもインターネットやアプリ、郵送での開示請求が選択可能で、手軽に開示請求を行えます。

どの信用情報で開示する場合も、500円~2,000程度の手数料が発生しますが、カードの審査に通らない人や、自分がブラックリストに登録されているのでは?と不安な人は確認してみることがおすすめです。

また、開示請求の手順や、受け取った報告書の見方などを詳しく知りたい人は、開示請求を行う信用情報機関別に以下記事で詳しくまとめていますので、併せて確認してみて下さい。

ブラックリストの確認方法の記事はこちら

住民税や所得税などの税金を滞納しているとどうなる?ペナルティは?

万が一、住民税や所得税を滞納してしまった場合は、信用情報機関のブラックリストとは関係ありませんが、延滞税の上乗せや財産の差し押さえなどといったペナルティを受けることになります。

基本的には、納付期限を過ぎた場合には役所から督促状が届くのですが、それすらも無視して滞納したまま放置していると、家財を失ってしまうことも。

こちらでは、税金を滞納した場合のペナルティについてをご紹介します。

延滞税が発生する

所得税や住民税に限らず、各種税銀の支払いを滞納した場合、納付期限の翌日から延滞税が発生します。

延滞税の金額は、納付したまでの経過日数によって異なるので固定額ということではなく、必ず「元金に対して〇%」という決まった年利を加算されて請求されるのです。

納付期限を過ぎれば過ぎるほど延滞税の額が増えてしまうため、もともと支払うべき税金の金額よりも大幅に増加するケースもあるため、滞納してしまっても早めに納付することが大切でしょう。

財産を差し押さえられる

税金を一定期間滞納し、未納が続いていると役所から督促状が送られてきますが、督促状を無視していると財産の差し押さえの権利が発生するため注意が必要です。

一般的には、納付期限を過ぎた場合には督促状で納付の意思を確認されますが、督促状が届いても未納が続く場合には、催告状で納税について最終通告が行われます。

催告状は手紙で届く場合もありますが、電話や訪問などでも実施され、支払いの意思が無いと判断されると、差し押さえに向けて財産調査が行われるでしょう。

差し押さえの対象となるのは、給与や銀行口座を含む預金、自動車、不動産などで、滞納者は拒否できません。

滞納者が最低限生活を立て直せるものは手元に残されるようになっていますが、家具や電化製品さえも差し押さえられてしまう可能性があり、差し押さえられないように隠ぺいや破壊を行うと罰金刑になる可能性もありますので注意しましょう。

といっても、差し押さえはある日突然起きるものではなく、段階を踏んで行われますので、早くに納付してしまえば差し押さえを回避できるのです。

督促状が届いたらすぐに納付するか、役所などへ相談を行うようにしましょう。

銀行口座の差し押さえでカードやローンの審査に影響が出る恐れも

税金の滞納によって差し押さえが行われた場合、銀行口座が差し押さえられることで、クレジットカードやキャッシュカードが使えなくなる場合があります。

口座が差し押さえられるとカードの支払い(返済)ができなくなるためクレジットカードの滞納となり、カードやローンの審査に影響が出る恐れもあるので要注意です。

ローン組みに影響を及ぼす場合もある

所得税などの税金を滞納していると、キャッシングやローンの審査を受ける際に収入証明ができない恐れがあるため注意が必要です。

税金をカード支払いしていない場合は、滞納したとしても信用情報機関に登録されることはないため、クレジットカードの審査自体には通過は可能に見えます。

しかし、クレジットカードのキャッシング枠を希望した場合や、ローンの審査を受ける際には、貸金業法の総量規制に基づいて収入証明書や納税状況の提出が求められることがあるのです。

また、差し押さえまでされていると、銀行口座を差し押さえられる可能性が高く、別のカードの支払い状況で信用情報機関に記録されているケースもあるでしょう。

ローンを組む際に関しても、納税証明書や課税証明書などの提出を求められる場合があり、未納や滞納はすぐにバレてしまうのです。

住宅ローンの多くは、税金の滞納がある場合は審査が通らないケースが多いため、税金の滞納で影響が出やすいと言えるでしょう。

税金が払えないときの対処法は?

滞納には財産の差し押さえや、新規カードやローンが作れないなどのリスクがあっても、理由があって税金を納付できない場合にはどうしたらよいのか悩む人も多いでしょう。

こちらでは、何かしら税金を納付できない事情がある人のために、対応策をいくつかご紹介します。

税務署や自治体に相談する

まずは、税金の支払いが難しいことを、税務署や自治体などへ相談してみることがおすすめです。

例えば、「病気で収入が減った」「失業してしまった」などのように、期日までの支払いがなぜ難しいのかを話すと、親身に対応してもらえることが多いでしょう。

特に、やむを得ない理由であれば、延滞税はかかる可能性がありますが、分割納付などで支払える場合もあるのです。

また、相談をすると対処方法や、アドバイスなどがもらえるだけでなく、事前に連絡したという事実から、差し押さえまでの猶予を長くすることも可能になります。

督促状の無視や放置などで滞納するよりも猶予をもらえるケースが多いため、支払えないと分かった時点ですぐに連絡しておくことがよいでしょう。

猶予制度を利用する

各種税金の支払いが失業や傷病、介護などによる理由から、一時的に納付が難しい人は「徴収猶予」という制度が利用できる場合があります。

徴収猶予は、期間中の納付や延滞金を最長1年間免除してもらえる場合がある制度のことで、条件に該当する場合に限り納税の猶予が認められる場合があります。

徴収猶予の条件例

- 災害や盗難による財産の大きな損失がある場合

- 納税者本人や家族に病気・怪我があった場合

- 事業を廃止または休止した場合

- 事業に大きな損失がある場合

詳しくは国税庁のホームページなどで確認ができるため、自分が条件に満たしているかどうかを確認してみると良いでしょう。

生活保護の受給も検討

長期的に働けない事情があって税金の納付ができない人は、生活保護の受給も検討してみるのがおすすめ。

生活保護の受給者は原則として非課税になるため、生活保護を受けている最中は、所得税や住民税などが免除されます。

また、生活保護受給前に滞納して、本来なら差し押さえが行われる場合でも、生活保護の受給が始まると、差し押さえが停止されるのです。

さらに、生活保護を受けて3年経過後に経済状況の回復が無かった場合には、受給前の滞納に対する処分が取り消しになるなどのケースも。

ただし、生活保護を受けるための条件は厳しく、誰でも受給できるわけではありません。

自分の置かれている状況が生活保護受給の条件に当てはまる場合のみ、管轄の自治体へ相談してみるのが良いでしょう。

税金以外にも注意すべき支払いの滞納

長期滞納によって大きなリスクがあるのは、税金だけではありません。

こちらでは、滞納した場合に大きなリスクを背負ってしまう支払いをいくつかご紹介しますので、滞納しないように確認しておきましょう。

国民年金

国民年金は、日本に住んでいる20歳以上の全国民が支払う義務があるものです。

将来、支払った分だけ「基礎年金」という形で返金されますが、受給開始時期の60歳または65歳までは支払いを続けなければなりません。

国民年金を支払わなかった場合、将来受け取れる年金の額が少なくなるだけでなく、滞納した場合には税金と同じように、差し押さえに発展する可能性もあるのです。

また、失業や病気などで収入に問題が生じた人や、滞納分を支払う余裕がない人には免除や猶予の申請が可能な場合もあります。

国民年金は日本年金機構が管理しているので、支払えないと判断した場合には早急に連絡をして手続きを行うようにしましょう。

クレジットカードの利用代金返済

クレジットカードは、支払い状況が信用情報機関に記録される対象になっているため、滞納を行うとクレヒスに傷がつくことになります。

クレヒスに傷がついた場合、新規クレジットカードの発行や、ローンを組む際の信用が無くなり、審査に通過できなくなるでしょう。

また、カードの利用額支払いの滞納は、税金の滞納と同じく延滞金が発生したり、差し押さえも行われることになります。

税金が支払期限の翌日から延滞金が発生するのに対し、クレジットカードの支払いでは1週間程度猶予がある場合もありますが、猶予はカード会社によって異なるので滞納は危険です。

将来のローン組実なども考えると、支払期限を守って良好なクレヒスを築くようにすることをおすすめします。

奨学金の滞納にも注意!

クレジットカードやローンの支払い(返済)を滞納するとブラックになることは、よく知られているので気を付けている方も多いかと思いますが、見落としがちなのが「奨学金」です。

奨学金には「貸与型」と「給付型」の2種類に分けられますが、貸与型の場合は1ヶ月以上の滞納を起こした時点で保証人や連帯保証人などに滞納していることの連絡が届きます。

3ヶ月以上の滞納を行うと、信用情報機関にブラックリストとして登録される対象で、延滞金の発生や、最悪の場合には差し押さえなどが行われるのです。

大学卒業後には返済額が数百万円にもなっている場合もある奨学金ですが、返済が難しいことを事前に連絡しておけば延滞とならず、延滞金も発生しないケースもあります。

また、「返還期限猶予」や「減額返還制度」といった救済制度もあるため、返済期間の猶予を設けてもらえたり、毎月の返済額を調整してもらえる可能性があるので、滞納する前に必ず日本学生支援機構(JASSO)へ連絡するようにしましょう。

家賃や公共料金

家賃の支払いは口座の自動引き落としや、指定口座への振り込みなどが多いため、信用情報機関の記録対象外ですが、賃貸物件の契約時に「家賃保証プラン」のような保証会社が入っている場合は、ブラックリストに登録されてしまう恐れがあります。

一般的に滞納してブラックリストに登録されるのは2カ月以上とされていることが多いのですが、3ヶ月以上の延滞では強制退去や裁判などに発展することもあるのです。

故意ではない支払いの遅れであっても延滞金が発生するケースもあり、大家さんとの関係が悪化することもあるため、毎月決められた期限に必ず支払うようにしましょう。

また、公共料金に関しても延滞時には遅延金が発生しますが、信用情報機関との関係が無いため、クレジットカード支払いをしていない限りはブラックリストに登録されることはありません。

しかし、水道・ガス・電気といった公共料金は滞納してしまうと、供給が停止されてしまい、生活していくことが困難になるので注意しましょう。

ブラックリストに登録されると何ができなくなる?

信用情報機関でブラックリストとして登録されてしまうと、クレヒスなどを参照する審査で、支払い期日が守られない、返済能力がないというように判断されやすく、通過が難しくなります。

こちらでは、信用情報に傷がついてしまうとどんなことが生じるのか、なにができなくなってしまうのかを見てみましょう。

新規クレジットカードの発行

信用情報機関にブラックリストとして登録された場合、一番困ることはクレジットカードの発行が難しくなることでしょう。

近年、キャッシュレス化が進み、若い世代でもクレジットカードを持っている人の方が多くなってきましたが、クレヒスに問題がある場合、カードの審査に通過することができなくなるのです。

クレジットカードは、カードの申し込みから日々の返済状況が信用情報機関に記録され、申し込まれたカード会社は申込者のクレヒスを信用情報機関から参照して審査を行います。

カード会社は申込者のクレヒスから、返済能力の有無や返済への責任感などを判断します。

そのため、金融事故の情報が記載されているということは、「返済の意思が見られない」「返済能力がない」などのような、延滞や未納の可能性が高く、審査が否決されやすいです。

もし、ブラックリストに登録されてしまったけどクレジットカードを新しく発行したいと考えるのであれば、信用情報に傷がついてしまった原因を対処し、回復期間をあけてから申し込むようにしましょう。

マイカーローンや住宅ローンなどが組めない

一般的にブラックリストに登録された場合は、住宅ローンが組めなくなることは知っている人もいるかもしれません。

しかし、クレヒスに問題があると住宅ローンだけでなく、マイカーローンを含む新たなローンが組めなくなり、金融機関からお金を借りることができなくなるのです。

金融会社や保証会社は、ローンの申し込みがあった際に、「貸したお金をきちんと返してくれるか」という判断を行うために信用情報機関から申込者のクレヒスを確認します。

そのため、ブラックリストに登録されている場合は、信頼ができなくなり、融資をしても貸し倒れのリスクが高い人だとみなされてしまうでしょう。

お金を貸しても安心してもらえるような信頼を勝ち取るため、クレヒスは良好に築いておくことがおすすめです。

携帯の分割払い

スマホなどは10万円以上の高額のものが増えており、新しい機種を購入する場合には分割支払いをしようと考えている人も多いかと思いますが、携帯の分割支払いは「個別信用購入あっせん契約」または「割賦販売契約」というローンの一種になっているため、ブラックリストに登録されている最中は利用できなくなります。

ただし、分割支払いができないだけで、携帯会社との間に何か問題が無い限りは、新規契約や機種変更自体はできるので、一括で支払えば新しい機種を購入することは可能です。

携帯は急な故障なども生じることも多く、いつ買い替えが必要になるかはわからないため、滞納や支払いの遅延をしたことがある人は、新規機種を一括で購入できる資金をためておくのもおすすめですね。

また、ブラックリストに登録されていない人でも、携帯電話の本体端末を分割支払いで購入した後に滞納した場合にもブラックリストへ登録される原因になるため、注意しましょう。

信用情報機関はどんな情報を管理している?

ブラックリストの管理をしている信用情報機関ですが、記録している内容や、ブラックリストの期間がどのくらいなのかをご存じですか?

こちらでは、万が一、滞納してしまった場合でも対処しやすいよう、信用情報機関に記録される項目や、ブラックリスト解消までの期間などをご紹介します。

信用情報機関記に記録される項目

クレジットカードやローンを契約・利用すると、以下のような情報が「信用情報機関」という専門の機関によって記録されます。

- 個人の属性

- 契約内容

- 支払い状況

- 残債額

日本国内には「CIC」「JICC」「KSC」という3つの信用情報機関がありますが、それぞれカード会社をはじめとする加盟会員から顧客の情報を収集したり、お互いに情報を交換しています。

新たにカードやローンの申し込みがあった際には加盟会員がクレヒスを照会して、申込者の支払い能力の有無などを調査し、過去に滞納(延滞)のようなトラブルがあった場合は事故情報として残っているため審査落ちする恐れが出てくるのです。

信用情報機関記に記録される期間

クレジットカードの利用や、ローン返済などで以下のようなトラブルを起こすとブラックリストになってしまうため注意して下さい。

- 滞納(延滞):ブラック解消まで5年

- 自己破産:ブラック解消まで7年

一般的には、ブラックリストが消えるまでの期間は滞納(延滞)が5年、自己破産は7年とされています。

また、滞納として「異動」の事故情報が残るのは、主に61日以上または3か月以上の延滞ですが、1日でも延滞すると延滞の事実が記録されるケースもあるため注意が必要ですね。

信用情報機関にクレジットヒストリーが記録される理由

サービスの利用状況を金融サービス間で共有するのには、しっかりとした理由があります。

例えば、貸金業法の「総量規制」では、個人の借り入れは年収の3分の1以下でないといけないという決まりがあり、ローン会社やカード会社は新たな借り入れの申し込みがあった場合に、申込者が多重債務に陥らないよう信用情報機関に情報の照会を行って借り入れ総額を把握する必要があるのです。

また、クレジットカードを作る際には原則として割賦販売法に基づく「支払可能見込額」の調査が行われますが、その際にも信用情報機関はクレヒスを提供して支払い能力を超えた契約を行わないように機能しています。

支払可能見込額とは、年収から生活維持費や債務などを差し引いた後にクレジットで支払える想定金額のことで、この調査により個々の支払い能力に応じたクレジットカードが発行されるため、申込者(消費者)にとってもメリットがあるのですよ。

税金のカード払いには注意しよう

近年では税金もカード払いやスマホで請求書払いするのが当たり前となってきました。

キャッシュレス決済で税金を納めた場合は、支払いが翌月となるので必ず残高不足にならないように管理しましょう。

新規でローンが組めない時は数年にわたってクレヒス修行していくのがおすすめです。

▼関連記事

-

-

クレヒス修行におすすめのクレジットカード比較!期間や作り方も

何度もクレジットカードの審査に落ちてしまう方はクレジットヒストリー(クレヒス)に問題がある可能性が高です。 クレヒスとは何か、どうすればクレジットカードの審査に通りやすくなるのか、クレヒス入門編として ...

-

-

ブラックリストでも審査が通る・作れるクレジットカードはある?審査通過のコツや選び方

「クレジットカードの審査になかなか通らない」または「ブラックだけどクレジットカードが欲しい」ということで、審査なしで作れるクレジットカードを探している方も多いでしょう。 ですが、残念ながら"審査なし( ...

-

-

独自審査のクレジットカード比較!外資系から申し込みやすいカードまで

クレジットカードの審査に落ちてしまい、独自審査を行っているクレジットカードを探している方も多いでしょう。 クレジットカードの審査では様々な項目がチェックされていますが、その中でもクレジットカードや各種 ...

-

-

流通系でおすすめのクレジットカード解説!即日発行カードやお得な店舗も紹介

流通系クレジットカードは、百貨店、スーパー、ショッピング施設などの流通系企業が発行するクレジットカードです。 お店が営業していれば即日発行している店舗も多数あり、店舗独自の割引や優待などの特典を受ける ...