クレジットカードを申し込む際には入会審査があるため、派遣社員や契約社員だと審査に通らないのでは?と不安に感じる方もいるようです。

カード審査では公務員や正社員が有利とされていますが、審査が厳しくないカードを選べば派遣社員や契約社員でも問題なくクレジットカードは作れます。

ここでは、派遣社員や契約社員の方がクレジットカードを作る際の注意点や審査について解説しながら、おすすめのクレジットカードをご紹介します。

クレカ選びのポイント

目次

派遣社員や契約社員のクレジットカード審査基準

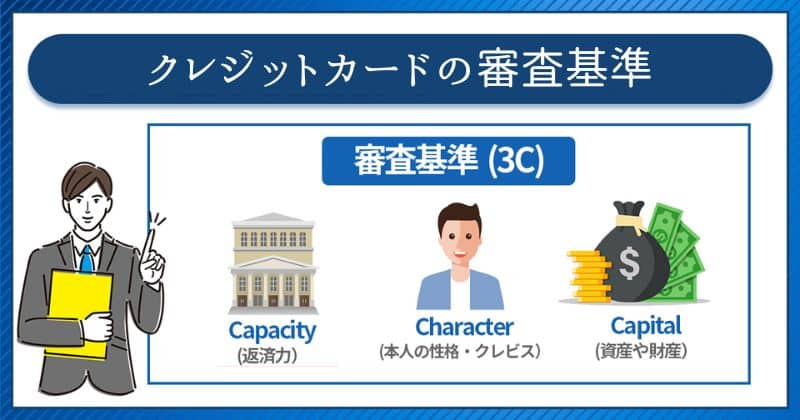

クレジットカードの審査では、返済能力・信用力・資産の3点が重視されます。

返済能力では収入や勤続年数などがチェックされ、信用力では過去のカードやローンの利用履歴(クレジットヒストリー)からきちんと返済を行う人物かを見極め、資産では居住形態や貯蓄額からそれぞれの項目を数値化してスコアリングという採点方式で審査が行われるのが一般的です。

中でも、返済能力はカード審査で重視される項目となり、カードによっては安定継続収入が申し込み条件となっているケースもあります。

派遣社員がカード審査に通りにくい理由は「勤続年数」

カードの申し込み時には年収を記載する必要がありますが、年収は自己申告制のため高額なキャッシングを希望した場合などに必要となる収入証明書を提出しない限りは裏付けが取れません。

そこで、カード会社がチェックするのが「勤続年数」です。

会社の規模と勤続年数を照らし合わせることで、ある程度の年収が推測できるため、勤続年数は審査の際に重視されます。

ところが、2015年までは派遣社員は3年以上同じ会社で働けないという法律だったため、勤続年数が3年未満となり審査で不利になっていたのです。

現在は、部署の異動があれば派遣社員も3年を超えて同じ会社で働けるようになったので、勤続年数も延ばすことができ、以前より派遣社員でも審査に通りやすくなっている可能性があります。

契約社員の場合は会社の規模によって審査での評価が決まる

契約社員の場合、契約期間は最大3年となっていますが、一般的には1年で契約更新となります。その時に重要になってくるのが会社の規模です。

会社が大規模になれば契約が自動更新となるケースも多いため、カード審査でも有利になります。

反対に、会社の規模が小さくなるとカード会社の審査も慎重になってくるので通りづらくなってしまうのです。

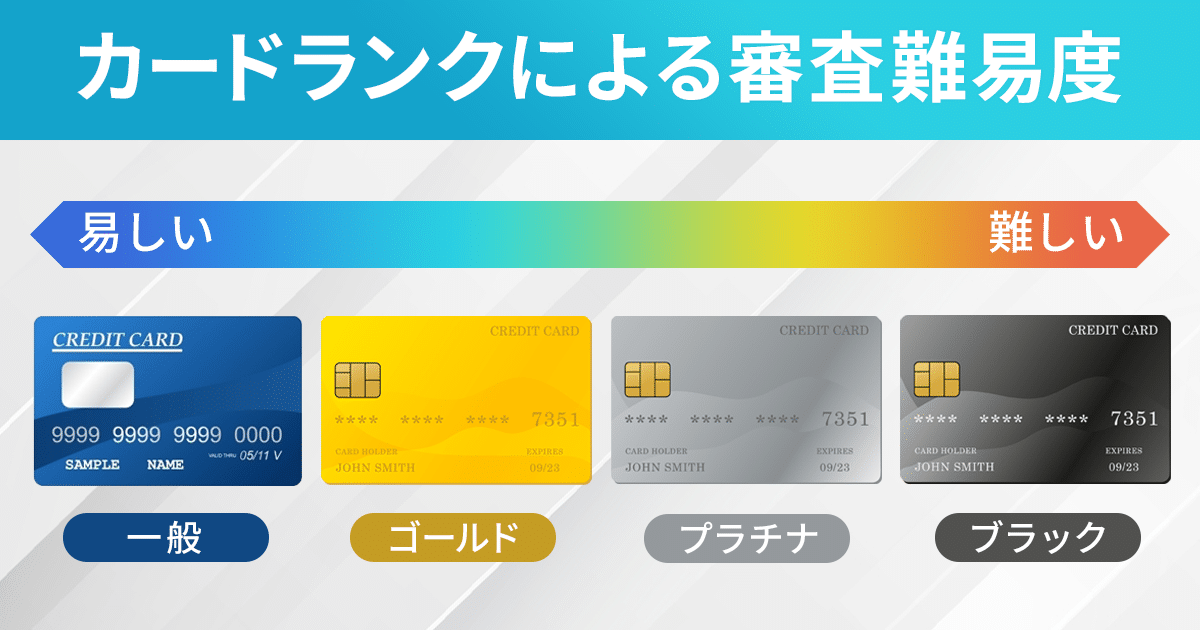

ステータスカードと呼ばれる上位カードを避けて申し込む

ゴールドカードやプラチナカードなど、ステータスカードと呼ばれる上位カードは申し込み条件に「安定継続収入」が求められるケースがほとんどです。

これらのカードを申し込んだ場合、公務員や正社員などカード審査で有利とされる方でも収入や勤続年数などの属性によっては審査に通らないこともあるので、派遣社員や契約社員の方が申し込むクレジットカードとしておすすめはできません。

審査に不安のある方は申し込み条件に収入についての記載がないカードを選ぶか、アルバイトやパートの方も申し込めるカードを選ぶと良いでしょう。

持ち家や固定電話はプラス評価になる

カードの申し込み時には、居住形態についても記載する必要がありますが、この時に持ち家があり、かつ居住年数が長ければ審査でプラス評価となります。

これは、夜逃げされるリスクが低いことや、ローンや家賃の支払いがない場合はその分カードの返済に充てられることを意味しているためです。

固定電話も連絡がつきやすいためプラス評価となります。

家に固定電話がある場合は電話番号を記載しておきましょう。

派遣会社に登録だけしている場合でも審査に通る?

無職の方はクレジットカードを作れないため、派遣会社に登録だけしてカードを申し込みたい場合は審査に通るのでしょうか。

派遣会社に登録だけを行って、実際にはまだ働いていない状態でも「派遣社員」として申し込むことはできますが、申し込みは自己責任です。

働いていない場合は年収欄に記載できる収入もないため、審査通過は厳しいことが予想されます。

派遣社員・契約社員のクレジットカードの選び方

派遣社員もしくは契約社員の方がクレジットカードを選ぶ際に確認しておきたい、3つのポイントを紹介しています。

ショッピング系やローン会社発行のクレカを選ぶ

派遣社員や契約社員として働く方にとって、クレジットカードの審査が厳しい場合があります。

そんな時には、ショッピング系やローン会社が発行するクレジットカードを検討してみましょう。

これらのカードは比較的審査が通りやすく、初めてのクレジットカードとしても適しています。

信販会社や小売店が発行するカードは多くの場合、手軽に申し込みができ使い勝手も良いです。

年会費無料を選ぶ

収入が安定しないこともある派遣社員や契約社員にとって、クレジットカードの年会費は気になるポイントです。

年会費が無料のクレジットカードを選ぶことで、無駄なコストを抑えることができます。

年会費無料のカードでも、ポイント還元や付帯サービスが充実しているものが多く、上手に選べば費用対効果の高いカードを持つことができます。

クレジットカードの中には、年1回以上の利用で年会費が無料になるなど条件付きのものもありますが、クレジットカードを発行したのに一度も使わないというケースは稀のため、条件付きでも問題ないでしょう。

ポイント還元率と優待店舗が自分と合っているか

クレジットカードを選ぶ際には、ポイント還元率と優待店舗の内容にも注目しましょう。

日常的に利用する店舗やサービスでポイントが多く貯まるカードを選ぶことで、よりお得に買い物ができます。

例えば、特定のスーパーやコンビニ、オンラインショッピングサイトでの利用が多い方は、それらの店舗で優待が受けられるカードを選ぶと良いでしょう。

自分のライフスタイルに合ったカードを選ぶことで、ポイントを効率的に貯めて使うことができます。

派遣社員・契約社員におすすめのクレジットカード

ここまで派遣社員や契約社員の方が申し込みをする際のポイントを紹介しました。

下記ではおすすめのクレジットカードをまとめています。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

楽天カードは、派遣・契約社員の方だけでなく、主婦やパート・アルバイトの方も申し込めるカードとして人気があります。

ETCカードや家族カードも発行可能、国際ブランドはアメックスを含めた4つのブランドから選べます。

通販は楽天市場派の方は持っておきたい一枚

楽天カードは年会費が永年無料でありながら、楽天市場での買い物時に高いポイント還元率を誇ります。

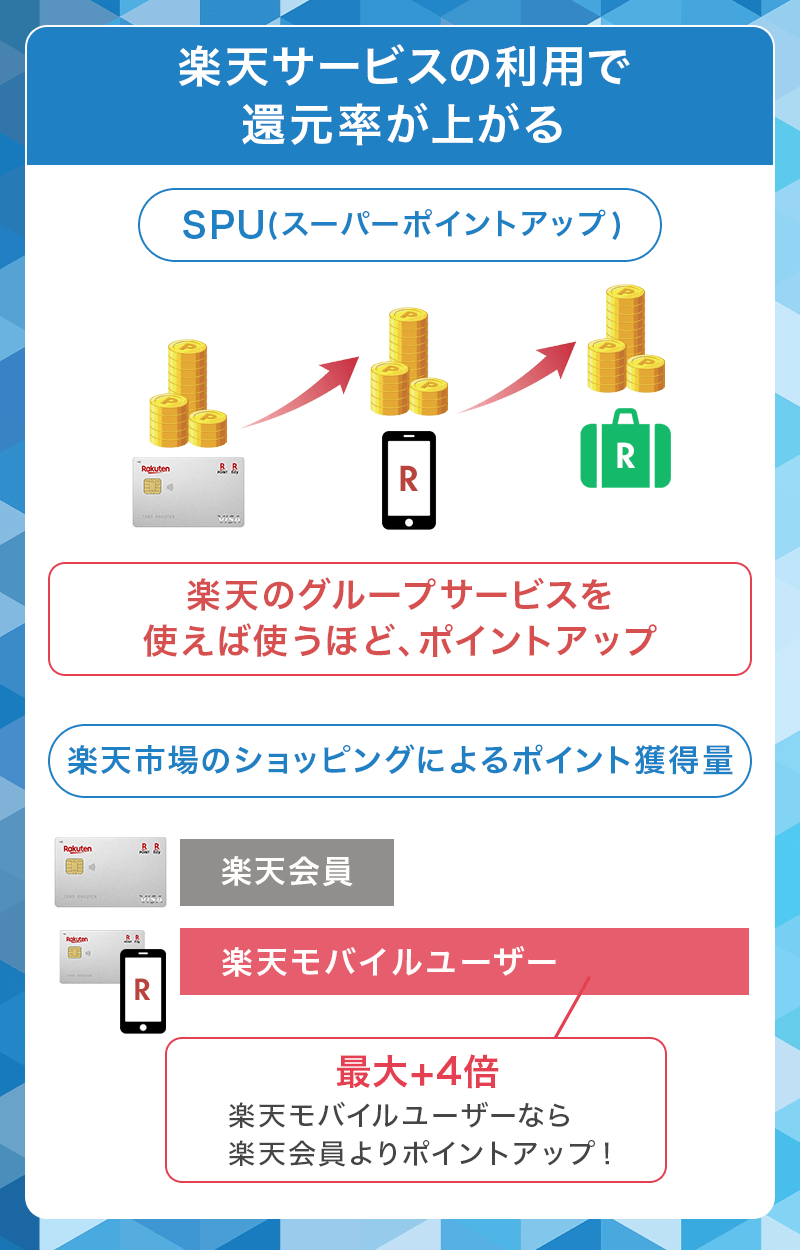

通常ポイント還元率1.0%、楽天トラベルはいつでも最大2倍・楽天市場は最大3倍など、楽天関連のサービスで還元率がアップするのが特徴です。

また、カード入会時にポイントがもらえるキャンペーンが開催されているタイミングもあり、楽天のサービスをよく利用する方であればポイントを効率的に貯めることができます。

たまったポイントは楽天サービスのほか、出光やマクドナルドなど街のお店で利用したり、ANAマイルにも交換できます。

年会費無料でも旅行傷害保険が付くから安心

カードで旅費を支払うと利用付帯で最高2,000万円補償の海外旅行傷害保険が付き、手荷物宅配優待サービスも利用できるので海外旅行の際にも便利です。

カードの利用明細や支払い管理も楽天カードアプリを使えば簡単に確認できるため、家計管理にも便利です。

初めてクレジットカードを持つ方にも安心して利用できる一枚だといえます。

イオンカード(WAON一体型)

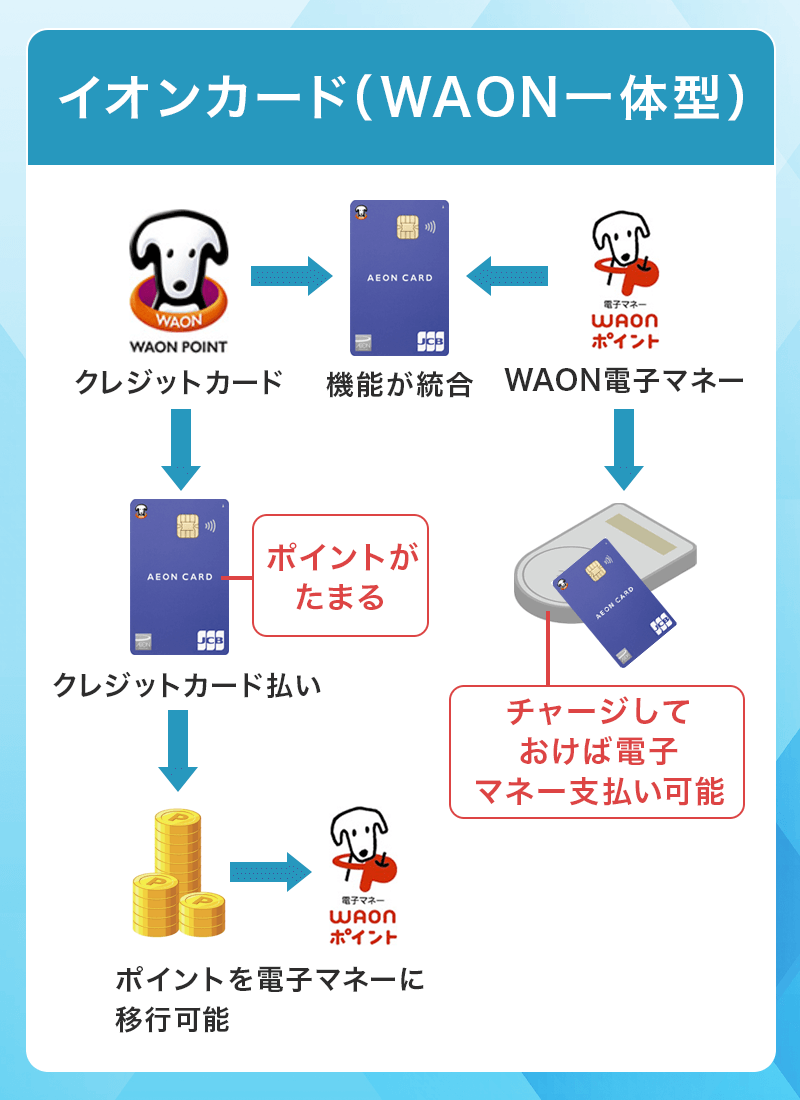

イオンカードは、イオングループのお店でショッピングがお得になるるクレジットカードです。

対象店舗でWAON POINTがいつでも2倍

通常ポイント還元率は0.5%ですが、イオングループの対象店舗ならWAON POINTがいつでも2倍の1.0%となり、毎月20日と30日のお客さま感謝デーはイオン系列の店舗で5%オフの特典を受けられるため、食料品や日用品の購入がさらにお得になります(55歳以上の方は15日も5%割引)。

Apple Pay対応、コンビニなどで使える電子マネーのWAONも一体型になっていて、WAONの利用でもWAON ポイントがたまりお得です。

チャージや支払いが簡単に行えるため、日常の買い物が便利になりますね。

カード店頭受取サービスなら、インターネットでカードを申し込んで、当日中に仮カードを受け取ってイオンのお店で割引特典を受けられます。

ゴールドカードにランクアップすればよりお得に

ETCカードや家族カードも発行可能で、利用状況に応じて旅行保険付きのゴールドカードへのインビテーション(招待状)が届く点も魅力です。

年間カードショッピング利用額が50万円(税込)以上であることが条件ですが、一年を通して毎月5万円の支払い(固定費の支払いでも可能)があれば達成できます。

ゴールドにランクアップすることで割引率やポイント還元率が上がるなど、普段の買い物がよりお得になります。

イオン系列の店舗をよく利用する派遣社員や契約社員の方にぴったりのクレジットカードだといえます。

ファミマカード

ファミマカード

カードの特徴

ファミペイと連携し、ファミリーマートで利用すると、最大5%割引。ファミリーマート以外での利用でも1%割引。請求時割引だからポイント管理不要

| 発行会社 | ポケットカード株式会社 |

|---|---|

| 割引率 | 1% ファミリーマート最大5% |

| 年会費 | 無料 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | ‐ |

| 入会資格 | 18歳以上でご連絡が可能な方 |

| 追加カード | ETCカード |

ファミマカードは、日常的にファミリーマートを利用する派遣社員や契約社員の方に最適なカードです。

Vポイントを貯めてお得にお買い物!

このカードはファミリーマートでのお買い物時にVポイントが貯まりやすく、さらにVポイント提携先でもポイントを貯めることが可能です。

ファミリーマートでカード利用すると200円につき1ポイントのショッピングポイントと、200円につき3ポイントのクレジットポイントが付与されます。

貯まったVポイントは、1ポイント=1円分としてファミリーマートやVポイント提携先(ガストやバーミヤン、ウェルシア、ENEOSなど)にて利用可能のため、さまざまな場面でお得になります。

初めてのクレジットカードにもぴったり

ファミマカードは審査も比較的緩やかで、初めてのクレジットカードとしても適しているため、収入面を気にしてクレジットカードを申し込むのをためらっている方でも申し込みやすいのが特徴です。

年会費無料であるため、コストを気にせず使えるのも大きな魅力でしょう。

さらに、Vポイントは多様な用途に使えるため、食料品や日用品の購入に活用することで生活費の節約にもつながります。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。セブンカード・プラスを7iDに登録すれば会員コードの提示不要で最大10%還元

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 入会条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

セブンカード・プラスは、セブン&アイグループの店舗をよく利用する方におすすめのカードです。

nanacoを貯めて使ってお得に!

セブン‐イレブンやイトーヨーカドー、デニーズなどでのお買い物でnanacoポイントが2倍から3倍貯まる特典があります。

カードに電子マネー「nanaco」の機能が搭載されており、チャージした金額を利用してセブン‐イレブンやイトーヨーカドーなどで支払いが可能です。

nanacoにチャージするときにもポイントが貯まるため、ポイント二重取りが可能です。

また、年間一定額以上の利用でボーナスポイントが付与されるため、日常の買い物でさらにお得にポイントを貯められます。

年会費は年1回以上利用していれば無料に!

初年度は年会費無料で、翌年度以降も年間1回以上のカード利用があれば年会費が無料になります。

利用がない場合は550円(税込)の年会費がかかりますが、年1回の利用は必ずあるでしょう。

購入商品の保証やカード紛失・盗難に対する補償も整っており、安心して利用できるサービスが提供されています。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローンの機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済またはモバイルオーダーでの支払いで最大7%還元。クレジットカードの発行は「最短5営業日」ローン融資は「最短3分」※お申込時間や審査によりご希望に添えない場合がございます。

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% ※対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元) |

| 年会費 | 永年無料 |

| 借入限度額 | ご融資額800万円まで 実質年率2.50%~18.00% |

| 付帯保険 | 海外:最高2,000万円 |

| スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) ・プロミスの申し込み条件 ※年齢18~74歳のご本人に安定した収入のある方 ※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 追加カード | ETCカード 年会費550円(税込)利用無料 PiTaPa、WAON |

プロミスVisaカードは、プロミスが発行するクレジットカードです。

もしものときに活躍するキャッシング

プロミスVisaカードはプロミス利用者にとって使いやすく、ショッピング利用だけでなくキャッシングサービスも利用可能なカードです。

使いすぎには注意が必要ですが、急な出費や一時的な資金調達が必要な際にも対応できるため、もしものときにも安心でしょう。

計画的な利用をするために、Web明細サービスから利用明細や支払い状況をインターネット上で簡単に確認するのがおすすめです。

セキュリティ対策もばっちり

プロミスVisaカードは年会費がかからないため、維持コストを気にせずに利用できるのがうれしいポイント。

不正利用やカードの紛失・盗難時の対応も充実しており、安心して利用できるセキュリティ対策が施されています。

また、プロミスの提携ATMや銀行ATMでキャッシングができるため、必要なときに現金を引き出せるのが魅力だといえます。

ACマスターカード

ACマスターカード

カードの特徴

アコムが発行する年会費無料のクレジットカード。最短即日発行可能でパート・アルバイトの人でも働いていれば申込OK。利用金額から0.25%キャッシュバック

| 発行会社 | アコム株式会社 |

|---|---|

| 還元率 | 0.25% ※自動でキャッシュバック適用 ※毎月ご利用金額から0.25%キャッシュバック |

| 年会費 | 永年無料 |

| スマホ決済 | Apple Pay、Google Pay |

| 金利 (実質年率) |

リボ:10.0%~14.6% カードローン:2.4%~17.9% |

| 審査時間 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 発行時間 | 最短即日 |

| 利用限度額 | 300万円 ※クレジットとカードローンのご利用合計の上限は800万円まで ※300万円はショッピング枠ご利用時の限度額です。 |

| 申し込み資格 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

ACマスターカードは、アコムが発行するクレジットカードで、審査がスピーディで迅速にカードを手に入れたい派遣社員や契約社員にぴったりです。

最短即日でカードが手元に

ACマスターカードは、自動契約機(むじんくん)を利用することで、最短即日でカードを受け取ることができます。

急な出費にも対応可能なのが魅力で、年会費は永年無料なのも助かりますね。

さらにACマスターカードには海外旅行傷害保険などの付帯サービスが充実しており、海外旅行時にも安心です。

計画的に利用できる方向け

アコムのクレジットカードのため当然ながらキャッシング機能も備えており、突然の出費にも柔軟に対応できます。

利用可能枠は申し込み者の信用度によって比較的柔軟に設定されることが多く、希望よりも高く設定されるなんて場合もあるでしょう。

ただしACマスターカードはリボ払い専用カードのため毎月の支払額を一定に保つことができますが、金利負担が発生することを考え計画的に利用しましょう。

モビット VISA-W

モビット VISA-W

カードの特徴

三井住友カード株式会社が発行しているモビットカードローンの機能がついた消費者金融系カード。年会費無料でETCカードの利用でもVポイントがたまる。※カードローン審査通過後にクレジットカードの審査があります。

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯サービス | ショッピング保険:年間100万円 |

| スマホ決済 | Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 年齢満20歳〜74歳の安定した定期収入のある方。アルバイト、派遣社員、パート、自営業の方も利用可能 ※外国籍の方は、特別永住者証明書または在留カードが必要 |

| 追加カード | ETCカード 年会費無料 |

モビット VISA-Wもカードローン付きクレジットカードで、SMBCモビットのカードローン機能が付帯しています。

Vポイントが貯まる

三井住友カード株式会社発行なので、ショッピング利用などでカードを使うとVポイントがたまります。

Vポイントは多くの利用先があるため使いやすく、クレカはApple Payなどのスマホ決済にも対応しており利用しやすい仕様です。

アルバイトでも発行可能

申し込みは安定した収入があればアルバイトやパートの方でも発行可能です。

年齢制限としては満20歳〜74歳となっているため派遣社員の方でも申し込みやすいクレジットカードとなっています。

派遣社員・契約社員のクレカ申し込み時の注意点

派遣社員・契約社員の方がクレジットカードを申し込む際に、気になること、注意したいことをまとめました。

それぞれの項目をチェックして、スムーズにクレジットカードを申し込みましょう。

「勤務先」欄には派遣元と派遣先のどちらを書く?

派遣社員の場合、申し込み時の勤務先欄には「派遣元」を記載するのが正解です。

例えば、派遣元がA社で派遣先がB社の場合、勤務先欄には「A社」と記載してください。

クレジットカードによっては勤務先欄に派遣元と派遣先の両方を記載する必要がある場合もあるので、その場合は両方記載します。

契約社員の場合は、直接契約を結んでいる会社名を記載してください。

派遣社員の場合でも在籍確認の電話はある?

カード審査では「在籍確認」と呼ばれる職場への電話確認が行われることがあります。

派遣会社によっては個人情報保護の観点から個人あての電話に対応しないケースもあるため、最近では派遣社員への在籍確認が省略されることが一般的です。

派遣会社には同姓同名の人物が登録されている場合もあり、派遣会社側で全てを把握しきれないため、カード会社が派遣会社に対して在籍確認を行わないことが多くなっています。

ただし、場合によっては在籍確認が行われることもあるので、絶対に在籍確認がないとは言い切れません。カードを申し込む際に派遣会社に相談しておけば在籍確認に対応してもらえる場合もあります。

勤続年数はどう書く?

派遣社員や契約社員の場合、勤続年数は短くても半年以上経ってからクレジットカードを申し込むのが望ましいです。

勤続年数が短いと収入の安定性が低いと判断されるため、できれば1年以上の勤続年数を経てからカードを申し込む方が審査に有利だといえます。

業種はどう書く?

カード申し込み時に業種を記載する場合、派遣先の業種を記載します。

例えば、事務職として派遣されている場合は「事務」と記載してください。派遣社員は派遣先での仕事を基に業種が判断されることが一般的です。

虚偽記載や記入ミスに気を付ける

審査に通りたいからといって、職業や年収などを虚偽記載することはNGです。

必ず正確に記入し、記入ミスや入力漏れがないように注意しましょう。特に住所や電話番号の誤記は、連絡が取れない原因となるため注意が必要です。

クレジットカードの料金や携帯電話料金を延滞した場合は要注意

クレジットカードやローン、携帯電話料金の分割払いを延滞した場合、クレジットヒストリー(クレヒス)に傷がつき、審査に通らなくなる可能性があります。

例えば、61日以上延滞が続いた場合、5年間にわたり「ブラックリスト入り」となりその間はカード審査に通りづらくなります。

自分がブラックリスト入りしているかどうかは、信用情報機関に開示請求を行い確認することができます。

キャッシング枠を0円にして申し込む

キャッシング枠を希望すると、貸金業法に基づく審査が追加されるため、審査通過率が下がることがあります。

キャッシングを利用しない場合や、審査通過率を上げたい場合は、キャッシング枠を0円にして申し込むのがおすすめです。

また、高額なキャッシング枠を希望すると、収入証明書の提出が求められる場合もあります。

派遣社員や契約社員は審査が柔軟なカードに申し込もう

派遣社員や契約社員でもクレジットカードを作ることができます。

基本的に満18歳以上で安定した収入があることが条件になるため、派遣会社や契約社員、アルバイト、パートでも問題ありません。

ただやはり、ステータス性の高いゴールドランク以上のカードの場合は、年収の高さや勤続年数などを重要視される可能性があるため、おすすめできないクレジットカードになります。

今回おすすめとして挙げた「楽天カード」「イオンカード(WAON一体型)」を参考に、審査に通りやすいカードを見極めてみてください。

▼関連記事

-

-

流通系でおすすめのクレジットカード解説!即日発行カードやお得な店舗も紹介

流通系クレジットカードは、百貨店、スーパー、ショッピング施設などの流通系企業が発行するクレジットカードです。 お店が営業していれば即日発行している店舗も多数あり、店舗独自の割引や優待などの特典を受ける ...

-

-

独自審査のクレジットカード比較!外資系から申し込みやすいカードまで

クレジットカードの審査に落ちてしまい、独自審査を行っているクレジットカードを探している方も多いでしょう。 クレジットカードの審査では様々な項目がチェックされていますが、その中でもクレジットカードや各種 ...

-

-

年会費無料のおすすめクレジットカード比較!実質無料も紹介

年会費無料のクレジットカードでも、ポイント還元率が高いカードや優待特典が付いたカードは多く存在します。 維持費がかからず、お得にカードを利用できるのは年会費無料クレジットカードの魅力です。 そこで今回 ...