クレジットカードの審査に落ちてしまった経験はありませんか?

審査に通らないと「なぜ落ちたのか分からない」「次に申し込むときの対策が知りたい」と悩むことが多いものです。実は、クレジットカードの審査には明確な基準があり、審査に落ちる理由には共通点があります。

本記事ではクレジットカード審査に落ちる主な原因と、その仕組みを詳しく解説します。また、審査に通るための具体的な改善策や、比較的申し込みやすいクレジットカードの選び方についても紹介します。

自分の状況を見直し、適切な対策を講じることで、審査通過の可能性を高めることができます。クレジットカードをスムーズに作るためのポイントを押さえていきましょう!

目次

クレジットカード審査に落ちる主な理由

クレジットカードの審査では、申込者の信用力や経済状況が厳しくチェックされます。ここでは、それぞれの具体的な原因について詳しく解説します。

クレジットヒストリー(信用情報)に問題がある

クレジットカードの審査では、信用情報機関に記録されているクレジットヒストリーが重要視されます。クレジットヒストリーとは、過去のクレジットカードやローンの利用履歴のことであり、これに問題があると審査に落ちる可能性が高くなります。

信用情報機関とは?

たとえば、過去にクレジットカードやローンの支払いを延滞したことがある場合、カード会社は「この申込者は支払いを遅らせるリスクがある」と判断します。

また、頻繁にカードの解約と新規申し込みを繰り返していると、「安定した利用ができない」と見なされることもあります。さらに、リボ払いやキャッシングの利用が多い場合は、資金繰りが厳しいと判断され、審査に不利になることがあります。

クレジットヒストリーに問題がある場合は、最低でも半年から一年以上、適切な利用と支払いを継続することが信用情報の改善につながります。

収入や雇用形態が審査基準を満たしていない

クレジットカード会社は、申込者の収入の安定性を重視します。そのため、年収が極端に低い場合や、雇用形態が不安定な場合は、審査に通るのが難しくなります。

たとえば、アルバイトやフリーランス、派遣社員のように収入が一定でない職業の人は、カード会社にとってリスクが高いと判断されることがあります。また、転職したばかりで勤続年数が短い場合も、信用が低く見られやすいです。

無職の人や専業主婦、学生も審査が厳しくなることが多いですが、専業主婦の場合は配偶者に安定した収入があれば、配偶者の信用力をもとに審査が通ることもあります。

フリーランスや個人事業主は、確定申告書や収入証明を提出できると、審査が通りやすくなる傾向があります。

ブラックリスト入りしている

いわゆる「ブラックリスト入り」とは、信用情報機関に金融事故の記録が残っている状態を指します。

クレジットカードやローンの支払いを二か月以上滞納すると、信用情報機関には「異動情報」として登録されます。これに加えて、債務整理や自己破産を行った場合も同様に記録が残り、新たなクレジットカードの発行が困難になります。

ブラックリスト入りしてしまうと、五年から十年の間は新規のクレジットカードやローンの審査に通りにくくなります。

その間は信用情報を回復する手段が限られているため、記録が削除されるまで待つしかありません。ただし、信用回復のためには携帯電話の分割払いなどを活用し、小さな与信取引を積み重ねることが有効とされています。

ブラックリストというリストは実在しない!

他社からの借入が多すぎる(リボなども含む)

リボ払いの残高は要注意!クレジットカードやカードローンの利用状況も審査に影響を与えます。特に、リボ払いの残高が多いと、支払い能力が低いと判断され、審査に通らなくなる可能性があります。

消費者金融からの借入や、複数のカードローンを利用している場合も同様であり、総借入額が多すぎると新たなクレジットカードを発行するリスクが高いと判断されます。

クレジットカードの審査では、信用情報機関を通じて借入状況が確認されるため、新たなカードを申し込む前に借入を減らしておくことが望ましいです。

短期間に複数のカードを申し込んでいる

短期間に複数のクレジットカードを申し込むと、審査で不利になります。

信用情報機関には過去6か月の申し込み履歴が記録されており、三枚以上のカードを短期間で申し込むと、「申し込みブラック」として審査が厳しくなります。

カード会社は、短期間に多くのクレジットカードを申し込む人を「資金繰りが苦しい」と判断する傾向があるため、最低でも三か月から六か月の間隔を空けて申し込むのが理想とされています。

申請情報に誤りや虚偽の記載がある

クレジットカードを申し込む際に、申請情報に誤りや虚偽の記載があると、審査に落ちる原因になります。

カード会社は審査の過程で申込者の情報を厳格にチェックしており、特に勤務先や年収に関する情報は重要な審査基準となります。そのため、記入ミスや意図的な改ざんは、カード会社に不信感を与える要因となり、審査落ちにつながる可能性があります。

カード会社はどうやって申請情報をチェックする?

よくある誤りとしては、年収を実際よりも高く申告するケースがあります。クレジットカード会社は、年収の申告が不自然に高いと感じた場合、追加で収入証明書の提出を求めることがあります。

また、勤務先の会社名や電話番号を誤って記入すると、カード会社が在籍確認を行う際に「この人は本当に働いているのか?」と疑われ、審査に影響を与えることがあります。申し込み前に、勤務先情報を正しく入力できているか必ず確認しましょう。

既存のクレジットカードの利用状況が悪い

クレジットカードの審査では、申込者がすでに持っているカードの利用状況も重視されます。既存のカードを適切に利用できていない場合、新規カードの発行が難しくなることがあります。

特に利用限度額を超えての利用や、リボ払いや分割払いの残高が多い状態が続いていると、「返済能力に不安がある」と判断され、審査に悪影響を与える可能性があります。

また、クレジットカードの支払いを頻繁に遅延していると、信用情報機関に遅延の履歴が記録されます。

61日以上の延滞に注意

一方で、長期間クレジットカードをまったく利用していない場合も、審査で不利になることがあります。

カード会社は「適切にクレジットを利用し、管理できるかどうか」を判断基準としているため、利用履歴がほとんどないと「信用力を評価できない」と判断されることがあります。

居住年数が短い

クレジットカードの審査では、申込者の居住年数も考慮されます。特に、転居して間もない場合、カード会社は「生活が不安定である」と判断し、審査に悪影響を及ぼすことがあります。

賃貸住宅に住んでいる場合や一人暮らしを始めたばかりの人は、この点で不利になりやすい傾向があります。

居住年数が短いと、金融機関は「すぐに転居する可能性がある」と考え、本人確認やカードの送付に関するリスクがあると思われてしまう可能性が。

特に、申し込み時の住所と、住民票や運転免許証の住所が一致していない場合、本人確認がスムーズに行えず、審査が遅れたり、否決されたりする可能性があります。

住所変更は済ませておく

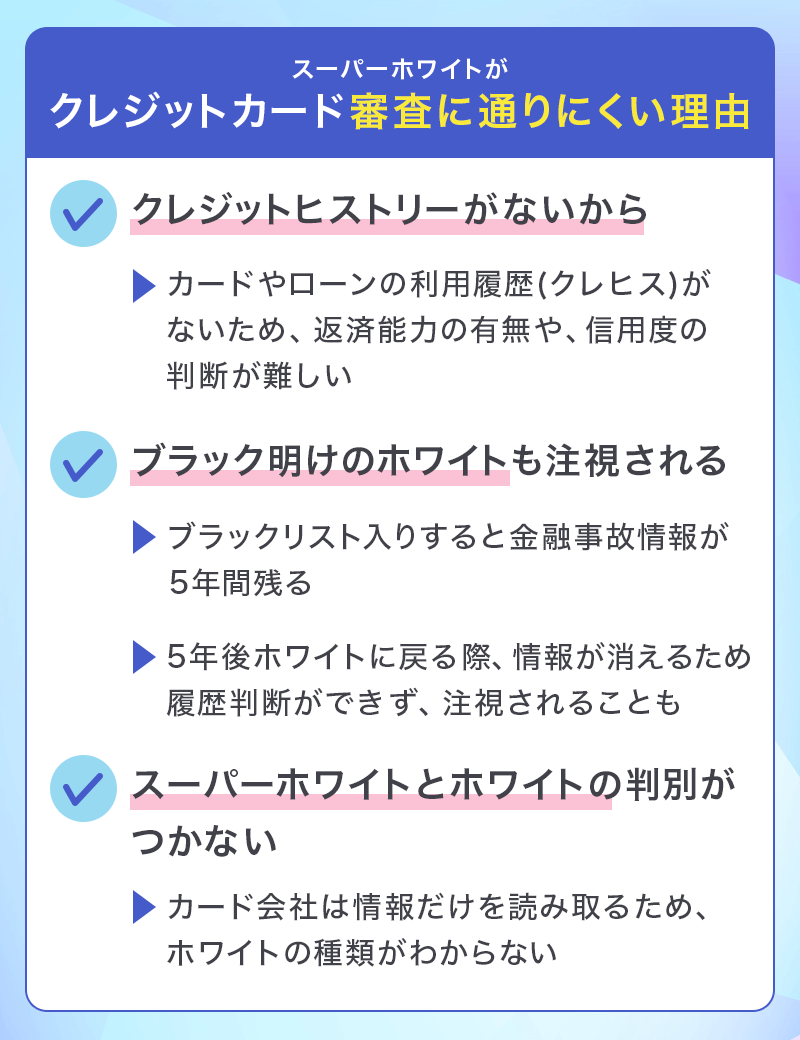

初めてクレジットカードを申し込んだ(スーパーホワイト)

過去にクレジットカードやローンを利用したことがない人は、「スーパーホワイト」と呼ばれ、審査において不利になることがあります。

クレジットカード会社は、申込者の信用力を過去の利用履歴から判断しますが、スーパーホワイトの人は信用情報が存在しないため、審査基準を満たしているかどうかを評価しにくくなります。

特に、30代以上でクレジットヒストリーがない場合、金融機関は「なぜ今までクレジットを利用してこなかったのか」と疑問を持ち、慎重な審査を行うことが多いです。

カード会社としては、過去に自己破産などの金融事故を起こし、信用情報が消えた人(ブラック明け)と区別がつきにくいため、審査が厳しくなる傾向があります。

審査が比較的緩やかな流通系カードや、デポジット型のクレジットカードから申し込むことで、クレジットヒストリーを作るのも一つの方法です。

ブラック明け直後に申し込んだ(スーパーホワイト)

過去に金融事故を起こし信用情報機関の記録が削除された直後の状態も、スーパーホワイトと呼ばれます。

ブラックリスト入りしていた人は、信用情報機関に事故情報が記録され、一定期間が経過するとその情報が消去されます。しかし、情報が消えたからといって、すぐにクレジットカードの審査が通るわけではありません。

ブラック明け直後は信用情報がまっさらな状態になっているため、カード会社はその申込者の信用力を判断しにくくなります。その結果、慎重な審査が行われることが多く、審査落ちするケースが増えます。

ブラック明けから最低でも半年から一年程度は期間を空けて申し込むことで、審査に通る可能性が高まります。

ブラックリストが記録されている期間

延滞や自己破産などでブラックリスト入りすると信用回復までに数年間を要し、その期間はクレジットカードが作れない(作りづらい)状態となります。

例えば、クレジットカードの支払いを延滞してしまった場合、CICの信用情報に「異動」というネガティブ情報が延滞解消後(完済してから)5年間記録されます。

▼完済後、各信用情報機関に異動情報が残る期間

| 異動になる条件 | CIC | JICC | KSC(全国銀行個人信用情報センター) |

|---|---|---|---|

| 61日以上の延滞 | 5年 | 1年 | 5年 |

| 3ヵ月連続の延滞 | 5年 | 5年 | 5年 |

| 任意整理・特定調停・個人再生 | 5年 | 5年 | 5年 |

| 自己破産 | 5年 | 5年 | 7年 |

61日以上の延滞と3か月連続の延滞、どちらの延滞で「異動情報」がつくのかは、借入総額や支払いが遅れることを電話で連絡したかどうか、電話の態度はどうだったかという点でかわってきます。

債務整理で自己破産を行った場合は信用回復までの期間が長く、トラブル解消後10年間はブラックリスト入りの状態が続くためカードやローンの新規契約が難しくなります。

ブラックリストから消えた後も、信用情報が残っていない「ホワイト」の状態になるためクレジットカードやローンの申し込み時に審査の面で厳しくなります。

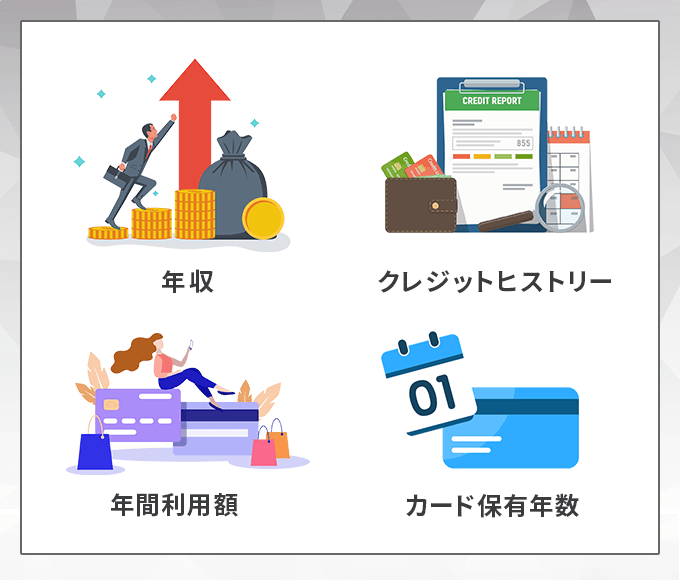

クレジットカードの審査の仕組みは?なぜ落ちる?

クレジットカード審査に落ちる主な理由を10選紹介してきましたが、ここでは審査の仕組みを解説します。

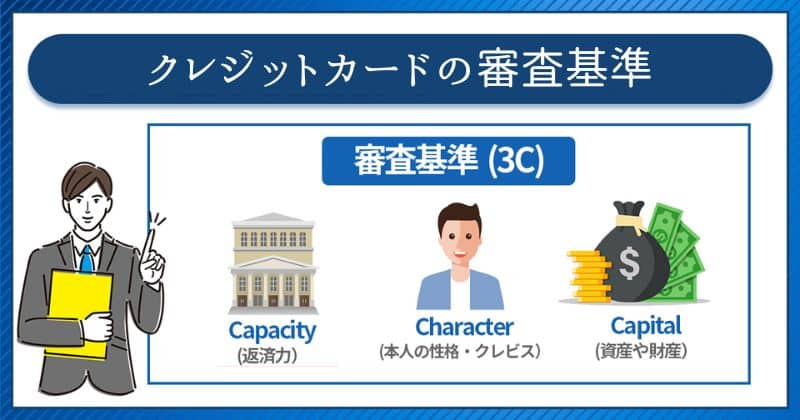

3Cと呼ばれる評価基準でクレジットカード審査を行っている

一般社団法人日本クレジット協会がまとめた統計データによると、毎年クレジットカード申込者の20%~25%程が審査に落ちていることがわかります。

どんな審査が行われているのか、クレジットカードの審査「3C」と呼ばれる評価基準をみていきます。

【3Cとは】

- Capacity(返済力)

- Character(本人の性格)

- Capital(資産や財産)

それぞれの項目を点数化するスコアリングという方法で審査が進みます。

スコアリングでは、「属性」と呼ばれる職業や勤続年数などの項目と、個人信用情報機関に記録されている「信用情報」を確認して、返済能力が高いと推測される順に点数化をしていきます。

Capacity(返済力)

「Capacity(返済力)」では、年齢・職業・年収・勤続年数・勤務先の規模・借入額が評価されます。

年齢

年齢は20代から30代が最も高得点となり、健康問題が出てきやすい中高年以降の年代は点数が低くなります。

また、30歳を過ぎても一度もクレジットカードを持った事がなく、信用情報が記録されていない「ホワイト」と呼ばれる状態の方は審査落ちの可能性が高い傾向があります。

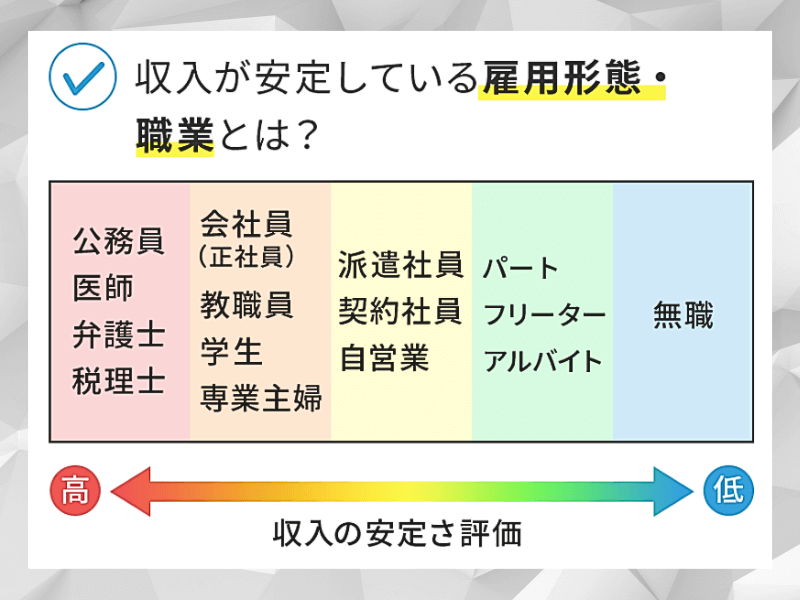

職業

職業は公務員や弁護士、医師など安定した職業に就いていると点数が高くなります。その反対に自営業や派遣などの非正規雇用、パート・アルバイトなどは収入の安定性を欠くため点数が低くなります。

ただし、学生の場合は社会人とは審査基準が異なるため学生向けカードであれば審査に通りやすいのが特徴です。

年収

年収は多いに越した事はありませんが、多さよりも継続的に安定した収入があるかどうかの方が重視されます。

勤続年数

勤続年数も長い方が高得点を得られますが、さほど重視されない項目なので1年程度の勤続年数でも審査に通る可能性はあります。

勤務先の規模

勤務先の規模は経営の安定や申込者の収入を計る要素のひとつですが、こちらも勤続年数と同様にあまり重視されていません。

借入額

借入額は返済能力を評価するのに欠かせない項目です。キャッシングやローンの借入額によってはカード利用分を返済しきれないと判断されて、審査に通りにくくなる場合があるため注意しましょう。

借り入れにはリボ払いも含まれるので、知らないうちに借入額が膨らんでいたというケースもあります。

Character(本人の性格)

クレジットカードの審査では、「Character(本人の性格)」の評価として主にクレジットヒストリー(クレヒス)が重視されます。

クレジットヒストリーには最大で過去10年間にわたる情報が個人信用情報機関に記録されます。カード会社はこの情報を基にスコアリングを行い、申込者の信用力を判断。

個人信用情報機関のデータは、クレジットカード会社や消費者金融、割賦販売業者などの会員企業間で共有されています。

そのため、たとえ異なる会社であっても、過去に延滞や貸し倒れなどの事故情報が記録されている場合、カード審査に通らない可能性があります。

信用を高めるポイント

Capital(資産や財産)

「Capital(資産や財産)」では、住居形態や居住年数、貯金・預貯金額が評価されます。

住居形態

住居形態は自分名義の持ち家が不動産担保となるため一番評価が高く、その次が家族名義の持ち家、その後は社宅・賃貸住宅・公営住宅となります。

居住年数

居住年数も長い方が評価は高くなりますが、資産についてはそこまで重視されません。持ち家で居住年数が長ければ夜逃げされる恐れも少ないというのも好評価になる所以です。

貯金・預貯金額

貯金・預貯金額についてもやはり多い方が評価は高くなりますが、自己申告制のためこちらもあまり重視されない項目です。

居住年数や貯金・預貯金額

居住年数や貯金・預貯金額はカードによっては申告を求めないケースもあり、審査に与える影響は少ないでしょう。

クレジットカード会社が重視するポイント

クレジットカードの審査では、申込者の信用力を判断するためにさまざまな要素がチェックされます。主に以下の3つのポイントが重視されます。

クレジットヒストリー(信用履歴)

クレジットヒストリーは、これまでのクレジットカードやローンの利用実績を示す重要な情報です。

クレヒスの影響

・逆に、毎月の支払いを遅れずに行っていると良い評価につながる

・一度でも金融事故(長期延滞や債務整理など)を起こすと、一定期間は審査が厳しくなる

収入と返済能力

クレジットカード会社は、申込者が安定した収入を得ているかを確認します。

見られる収入と返済能力

・年収が極端に低いと、利用限度額が抑えられたり審査に通りにくくなったりする

・借入額が多すぎると、返済能力が低いと判断される可能性がある

申し込み状況と多重申込

短期間に複数のクレジットカードを申し込むと「信用リスクが高い」と判断され、審査に影響することがあります。

見られる収入と返済能力

・審査に落ちた場合、すぐに別のカードを申し込むのは避けるのが無難

クレジットカード審査に通るための改善策

クレジットカードの審査に通るためには、信用力を高めることが重要です。ここでは、それぞれのポイントについて詳しく解説していきます。

クレジットヒストリーを改善する

クレジットヒストリーに傷をつけないために、まずはクレジットカードやローンの支払いは必ず期日までに済ませることが大切です。

またクレジットカードを一切利用していない場合も、信用情報が十分に蓄積されず、審査で不利になることがあります。

すでに持っているカードを計画的に利用し、きちんと支払いを続けることで、クレジットヒストリーを積み重ねることが重要です。

信用情報を確認して

安定した収入を証明する

クレジットカード会社は、申込者に継続的な返済能力があるかを判断するため、収入の安定性を重視します。

特に、同じ勤務先での在籍期間が長いと、より信頼性が高いとみなされる傾向があります。そのため転職直後よりも、ある程度の勤務期間が経過してから申し込む方が審査に通りやすくなります。

また、収入を証明するための書類を事前に準備しておくことも重要です。会社員であれば源泉徴収票や給与明細、個人事業主であれば確定申告書などが必要になる場合があります。

さらに副業や投資による収入がある場合は、それらを証明する書類も用意し、必要に応じて申告すると良いでしょう。

借入を減らす

審査ではすでに抱えている借入の総額も重要な判断材料となります。他のローンやクレジットカードの利用残高が多いと、「これ以上の借入は難しい」と判断され、審査に通りにくくなる可能性があります。

特に、カードローンやリボ払いの残高が多い場合は、優先的に返済して借入を減らすことが大切です。

また、クレジットカードのキャッシング枠も借入としてみなされるため、不要であれば枠をゼロにすることで審査の評価が上がることがあります。

リボ払いの残高は要注意!

申し込みのタイミングを工夫する

クレジットカードの申し込みは、タイミングによって審査結果に影響を与えることがあります。

特に、短期間に複数のカードに申し込むと「申し込みブラック」と判断され、審査に通りにくくなる可能性があります。

そのため、審査落ちした場合は、すぐに別のカードに申し込むのではなく、半年ほど待って信用情報が回復するのを待つ方が賢明です。

また、転職直後や収入が不安定な時期に申し込むのも避けた方が良いでしょう。

転職してすぐのタイミングでは、クレジットカード会社が「安定した収入がまだ確保されていない」と判断する可能性があるため、少なくとも半年以上経過してから申し込む方が、審査に通りやすくなります。

信用情報を確認する(CIC・JICCの開示)

「自分がブラックかも知れない……」と思う方は信用情報機関に「信用情報開示請求」をすることで、自分の信用情報がどうなっているかを確認することができます。

日本国内にある個人信用情報機関はCIC・JICC・KSC(全国銀行個人信用情報センター)の3つで、CICは主にクレジットカード会社の取引、JICCが主に消費者金融やクレジットカード会社の取引、KSCが主に銀行での取引を管理しています。

この信用情報機関のうち、1社でもブラックリストの記録があるとCRINやFINEと呼ばれる仕組みで3社に情報共有されてしまうので、可能でしたら3社に開示請求するのをおすすめします。

▼各信用情報機関のホームページから、希望の開示方法を選択して手続きを行ってください。

審査を意識したクレジットカードの選び方

クレジットカードの審査基準はカード会社によって異なりますが、一般的に「比較的申し込みやすい」とされるカードを選ぶことで、審査に通る可能性を高めることができます。

ここでは、ショッピング利用がお得なカードや、独自審査を採用しているクレジットカードを紹介します。

楽天カード

楽天カード

カードの特徴

新規入会&利用で5,000円分のポイントプレゼントキャンペーン中!通常ポイント還元率が高いうえに、楽天市場や楽天トラベルなどの楽天サービスでポイントがたまりやすい。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 通常1.0% |

| 年会費 | 年会費永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー、スマホ決済 | Apple Pay、Google Pay、楽天ペイ、楽天Edy |

| ポイント | 楽天ポイント |

| クレカ積立 | 楽天証券 |

| 申し込み条件 | 18歳以上 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

楽天カードは、申し込みのしやすさとポイント還元の高さで人気のクレジットカードです。

年会費が無料で、パート・アルバイト・学生でも申し込みが可能なため、幅広い層に利用されています。

特に、楽天市場での買い物を頻繁にする人にとっては、ポイントが貯まりやすく、日常的にお得に使えるメリットがあります。審査についても比較的柔軟な傾向があり、クレジットヒストリーがない人でも通過するケースが見られます。

ただし、過去に長期延滞や金融事故の履歴がある場合は審査が厳しくなる可能性があるため注意が必要です。

ライフカード

ライフカードch(年会費あり)

カードの特徴

「過去に延滞がある方」でも作れるクレジットカード。年会費5,500円(税込)で保険も付帯したライフカードが作れる。ただし、「独自の審査基準」というだけで審査が甘いわけじゃないので注意!

| 発行会社 | ライフカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円(税込) |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 シートベルト傷害保険:最高200万円 |

| スマホ決済 | Apple Pay・Google Pay |

| ポイント | サンクスポイント |

| 入会資格 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

| 追加カード | ETCカード 年会費無料 |

ライフカードは、新社会人やクレジットカードを初めて作る人に適したカードの一枚です。

申込時の収入要件が比較的厳しくなく、学生専用のカードも用意されているため、若年層でも申し込みやすい特徴があります。また、誕生月にはポイントが3倍になる特典があり、日常の買い物や支払いでポイントを貯めやすい点も魅力です。

審査に関しては、安定した収入があることが前提となるため、無職の状態では審査通過が難しくなることがあります。

Nexus Card

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| デポジット金額 | 5万円~200万円 |

| 付帯保険 | - |

| スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

Nexus Cardドは、審査に不安がある人でも申し込みやすいカードとして注目されています。

このカードは、事前に保証金(デポジット)を預けることで発行される仕組みとなっており、通常のクレジットカードの審査に通りにくい人でも利用できる可能性が高いのが特徴です。

特に、過去にクレジットカードの審査に落ちたことがある人や、クレジットヒストリーがまったくない人にとっては、実績を積み重ねるための有効な手段となります。

一定期間の利用実績を作ることで、将来的に通常のクレジットカードへ切り替えられる可能性もあるため、信用を回復したい人にとって適した選択肢といえるでしょう。

ただし、保証金を事前に預ける必要があるため、初期費用がかかる点には注意が必要です。

ACマスターカード

ACマスターカード

カードの特徴

アコムが発行する年会費無料のクレジットカード。最短即日発行可能でパート・アルバイトの人でも働いていれば申込OK。利用金額から0.25%キャッシュバック

| 発行会社 | アコム株式会社 |

|---|---|

| 還元率 | 0.25% ※自動でキャッシュバック適用 ※毎月ご利用金額から0.25%キャッシュバック |

| 年会費 | 永年無料 |

| スマホ決済 | Apple Pay、Google Pay |

| 金利 (実質年率) |

リボ:10.0%~14.6% カードローン:2.4%~17.9% |

| 審査時間 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 発行時間 | 最短即日 |

| 利用限度額 | 300万円 ※クレジットとカードローンのご利用合計の上限は800万円まで ※300万円はショッピング枠ご利用時の限度額です。 |

| 申し込み資格 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

消費者金融大手のアコムが発行する年会費永年無料のクレジットカードで、消費者金融独自の審査基準を採用しているため、他社のカード審査で落ちた人でも審査通過できる可能性があります。

クレジットヒストリーよりも支払い能力を重視しているので、カード会社では審査に通らなくてもACマスターカードなら作れる場合があります。

また、ACマスターカードは即日発行可能で年会費無料のカードです。原則、在籍確認なし※なので、職場への電話が気になる方でも申し込みしやすいカードです。

※原則、電話での確認はせずに書面やご申告内容での確認を実施。

クレカは審査落ちの理由を対策してから申込もう

クレジットカードの審査に落ちる理由には、信用情報の問題や収入の不安定さ、借入の状況、申し込みのタイミングなど、さまざまな要因があります。

審査を通過するためにはクレジットヒストリーを改善し、安定した収入を証明して適切なカードを選ぶことが重要です。また、信用情報を事前に確認し、必要な対策を講じることで、審査落ちのリスクを減らすことができます。

もし審査に不安がある場合は、比較的通りやすいクレジットカードを選び、無理のない範囲で利用実績を積み重ねることが大切です。

本記事の内容を参考に、自分に合った方法でクレジットカード審査の通過を目指してください。

▼関連記事

-

-

独自審査のクレジットカード比較!外資系から申し込みやすいカードまで

クレジットカードの審査に落ちてしまい、独自審査を行っているクレジットカードを探している方も多いでしょう。 クレジットカードの審査では様々な項目がチェックされていますが、その中でもクレジットカードや各種 ...

-

-

クレジットカードの【審査難易度ランキング】系統ごとに解説

クレジットカードは発行するクレジットカード会社によって審査基準が異なる上に、カードの色(ゴールド・プラチナ・ブラックなど)や種類によっても審査難易度が異なります。 ここでは、カードを発行するカード会社 ...

-

-

おすすめ消費者金融系カード一覧!メリット・デメリット・機能を比較

消費者金融系クレジットカードはクレジットヒストリーを作りたい方にもおすすめのクレジットカードです。 そこで今回は、消費者金融系クレジットカードとは?という疑問に答えながら、その審査基準と代表的な消費者 ...

-

-

即日融資が可能なおすすめカードローン比較

急ぎでお金を借りたい時、頼りになるのが即日融資可能のカードローンです。 カードローンの中には最短20~30分程度で審査が終わり、その日に借り入れができるものもあるため、急な出費にも対応できます。 今回 ...