クレジットカードの審査に不安を抱える方が少しでも審査に通りやすい時期に申し込みたいと考えるのは自然なことです。カード会社は入会キャンペーンを頻繁に実施していますが、審査で有利になる時期はいつなのでしょうか。

今回は、クレジットカードの審査が通りやすい時期についてや、カードの審査落ちの原因と対策、審査に通りやすくなる方法を分かりやすくまとめました。

目次

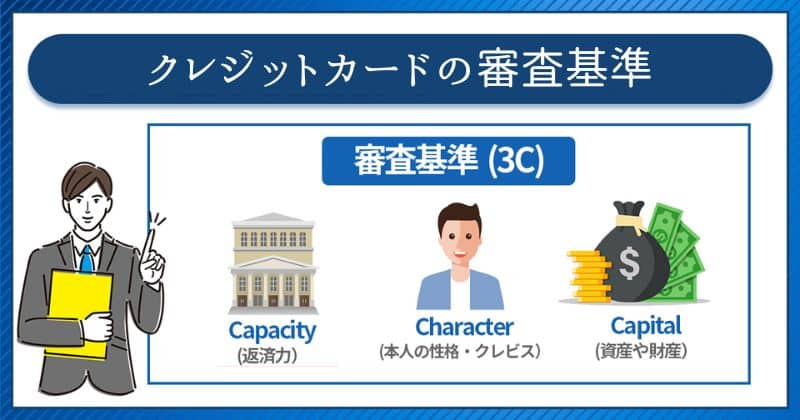

クレジットカードの審査基準は一定ではない

クレジットカードはカードごとに審査基準が設定されていて、基準をクリアしなければ審査に通過できません。

年齢や収入など様々な申し込み資格をクリアするとスコアリングという採点方式の審査が行われますが、実は審査基準は同じカードでも時期によって変動することをご存知ですか?

各社とも明確な審査基準は明らかにしていませんが、リーマンショックのような金融危機が起こるなど、社会情勢によってもカードの審査基準は変わってくるのです。

クレジットカード審査で通りやすい時期

クレジットカードの審査が通りやすい時期は、その都度申し込んで統計をとることはできないため、あくまでも噂レベルの話になります。

決算前の2月~3月が狙い目

カード会社に限らず、ほとんどの業界で決済前の2月~3月にかけては顧客の囲い込みを行う傾向があります。

カード会社にとっても決算前の時期は会員数を増やしたいという思惑があるので、普段より審査に通りやすくなるとされているのです。

同様に、中間決算がある9月も狙い目となっています。

キャンペーンが実施されている時期

楽天カードのように、テレビで大々的にCMを流してキャンペーンが実施されている時期も会員数を増やしたい時期のため、審査が通りやすいといわれています。

カード会社の公式サイトにはキャンペーン情報が掲載されているので、作りたいカードがあればこまめにチェックしておくと良いでしょう。

カードの申し込みが少ない時期

カードの申し込みが集中している時期に申し込むと人の目による「手動審査」に時間を割けないため、審査通過ラインぎりぎりの場合に否決(審査落ち)となってしまうケースがあります。

裏を返せば、申し込みが少ない時期であれば丁寧に審査をしてくれるので審査通過率がアップすることも考えられるのです。

月末と月初めは避けて、5月~7月の平日(火曜から木曜)、できれば午前中に申し込むと比較的空いているためじっくり審査をしてもらえるといわれています。

審査が不安な方におすすめのクレジットカード

クレジットカードの中には、他社とは異なる独自審査を行っているカードがあります。

ACマスターカード

ACマスターカード

カードの特徴

アコムが発行する年会費無料のクレジットカード。最短即日発行可能でパート・アルバイトの人でも働いていれば申込OK。利用金額から0.25%キャッシュバック

| 発行会社 | アコム株式会社 |

|---|---|

| 還元率 | 0.25% ※自動でキャッシュバック適用 ※毎月ご利用金額から0.25%キャッシュバック |

| 年会費 | 永年無料 |

| スマホ決済 | Apple Pay、Google Pay |

| 金利 (実質年率) |

リボ:10.0%~14.6% カードローン:2.4%~17.9% |

| 審査時間 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 発行時間 | 最短即日 |

| 利用限度額 | 300万円 ※クレジットとカードローンのご利用合計の上限は800万円まで ※300万円はショッピング枠ご利用時の限度額です。 |

| 申し込み資格 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

ACマスターカードは、カードローンで有名なアコムが発行している年会費無料のクレジットカードです。

一般的なカードとは審査基準が違い、現在の収入を重視しているため他社で審査落ちした方でも作れる可能性があります。

申し込み資格は働いており、収入があれば学生や主婦でも申し込み可能です。審査時間も短いため最短20分*1で審査結果が出て、アコムの自動契約機(むじんくん)を使えば即日発行も可能。

*1 お申込時間や審査によりご希望に添えない場合がございます。

0.25%が自動キャッシュバック

Mastercardブランドなので使いやすく、ポイント還元はありませんが、利用額の0.25%が自動キャッシュバックとなります。

ACマスターカードはリボ払い専用カードとなっていますが、リボ払いの返済金額を利用限度額に設定しておけば実質的に一括払いと同じ使い方ができるので金利手数料はかかりません。

アコムのカードですが、カードの券面にアコムの文字はないので毎日のショッピングでも気軽に使えてクレヒス修行用カードとしても人気があります。

アコムの公式サイトには、「3秒診断」というサービスがあり、年齢・年収・他社からの借り入れ状況という3つの項目を入力するだけで申し込みの可否が簡単に診断できるので、申し込み前にチェックしてみると良いでしょう。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローンの機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済またはモバイルオーダーでの支払いで最大7%還元。クレジットカードの発行は「最短5営業日」ローン融資は「最短3分」※お申込時間や審査によりご希望に添えない場合がございます。

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% ※対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元) |

| 年会費 | 永年無料 |

| 借入限度額 | ご融資額800万円まで 実質年率2.50%~18.00% |

| 付帯保険 | 海外:最高2,000万円 |

| スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) ・プロミスの申し込み条件 ※年齢18~74歳のご本人に安定した収入のある方 ※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。 |

| 追加カード | ETCカード 年会費550円(税込)利用無料 PiTaPa、WAON |

プロミスVisaカードは三井住友カード(NL)の機能とプロミスのカードローンが利用できるクレジットカード。

対象のコンビニ・飲食店で最大7%ポイント還元

還元率0.5%でVポイントがたまり、セブン‐イレブン、ローソン、マクドナルドなど対象のコンビニ・飲食店でのスマホタッチ決済では※7%還元となります。

三井住友カード(NL)と同等の機能を兼ね備えているため、ポイントをたくさん貯めたい方には最適なカードです。

※最大7%還元補足

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Nexus Card

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| デポジット金額 | 5万円~200万円 |

| 付帯保険 | - |

| スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

NexusCardのは支払いの担保としてカード発行時に利用限度額分をカード会社に支払うデポジット型のクレジットカードです。

そのため、審査に不安がある方でも通過率が高くなっている特徴があります。

カードブランドは、世界でも加盟店が多いMasterCardですので、日本国内・世界中どこでも利用できます。18歳以上(高校生は除く)で安定した収入があれば利用できるため成人したばかりの方も申し込めます。

発行費用が550円(税込)、年会費が1,375円(税込)と安く、デポジット額も最低金額5万円の少額から200万円まで可能。デポジットの追加は1万円からできるので、増やしたいときに増額できるのは大きなメリットと言えるでしょう。

キャッシング機能はなく、ショッピング専用カードになるので、買い物などの利用が多い方におすすめです。また、公共料金や通信料の支払いにも設定できるので、ポイントがたまりやすくなっています。

ポイントは、200円ごとの利用で1ポイントを進呈され、1ポイント=1円としてたまったポイントをデジコのデジタルギフトに交換可能。また、500ポイントから交換が可能で、Amazonギフト券をはじめ人気のポイントやマイル、電子マネーなど6,000種以上に交換可能です。

審査通過率をアップさせて審査に通りやすくする方法

クレジットカードの審査に通りやすい時期が分かったところで、更に審査通過率をアップさせる方法をまとめました。

希望限度額は低めに設定する

クレジットカードの希望限度額は、必要最低限の額に設定すると審査通過率をアップさせることができます。

これは、高い限度額を希望すると返済能力のチェックが厳しくなるためで、収入に見合っていないと判断されると審査通過が厳しくなってしまいます。

限度額を増枠するにも審査はありますが、カード発行後に増枠することもできるので低めに設定しておきましょう。

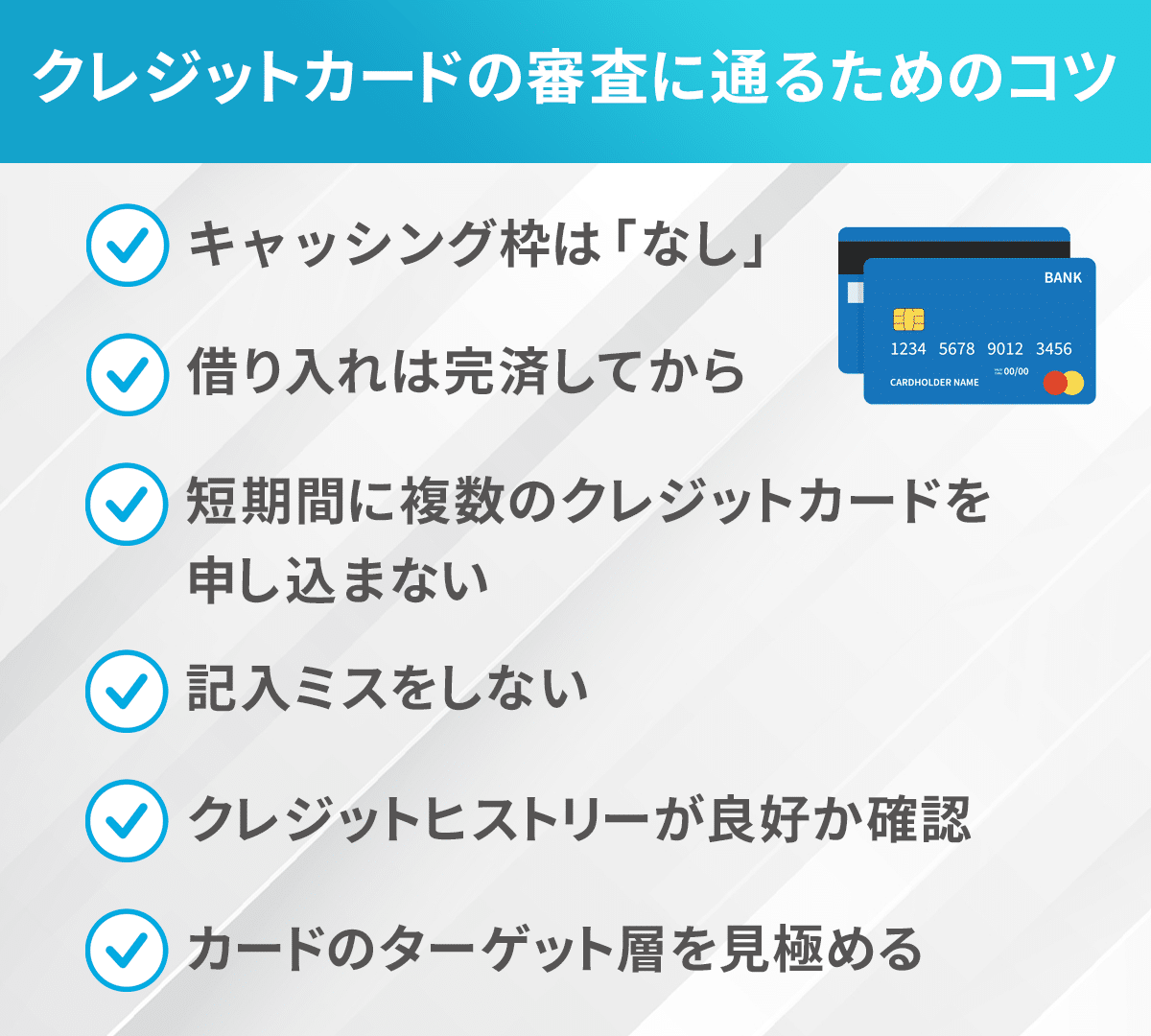

カードのキャッシング枠は「0円」で申し込む

クレジットカードには買い物に使える「ショッピング枠」の他に、お金を借りられる「キャッシング枠」がありますが、キャッシング枠を希望した場合は貸金業法の「総量規制」によって、年収の3分の1以下に借り入れが制限されるため他社からの借り入れをチェックされるなど審査が厳しくなってしまいます。

キャッシング枠は海外ATMで現地通貨が調達できて便利な面もありますが、使わない場合はキャッシング枠を「0円(希望しない)」にして申し込むのも審査通過率をアップさせるためのコツです。

他社からの借り入れがある場合は減らしてから申し込む

キャッシング機能が付いたクレジットカードを申し込んだり、すでに複数枚のカードを持っている場合は返済能力に余裕がないと判断される恐れがあるため、他社からの借り入れを減らしてから申し込みましょう。

対策としては、使わないカードを解約したり、キャッシングやカードローンで借り入れがあれば返済してから新しいカードを申し込むなどの方法があります。

1か月に申し込むカードの枚数は3枚以下に抑える(申し込みブラック対策)

審査に通るか分からないからといって、審査結果が出ないうちに次々とクレジットカードを申し込むのは禁物です。

カードの申し込みに関する情報は個人信用情報機関という情報機関に6か月間保管されていて、他のカード会社からも照会ができるので「短期間のうちに何枚もカードを申し込んだ人=お金に困っている人」とみなされて審査落ちのリスクが上がる「申し込みブラック」の状態になってしまいます。

このため、1か月間に申し込むカードの枚数は3枚以下(できれば2枚まで)に抑えておくのが無難でしょう。

申し込み時の記入ミスや書類の不備をなくす

クレジットカードの審査落ちの原因として意外と多いのが「申し込み時の記入ミス」という単純なものです。

最近はインターネット申し込みが主流になりましたが、入力ミスや誤変換も場合によっては虚偽申告ととられてしまうケースがあるため、申し込み時には細心の注意を払ってミスをなくす必要があります。

紙の申込書を使って手書きする時は丁寧な読みやすい字で書くことを心がけましょう。書類の不備で多いのが、本人確認書類に書かれている住所と申し込み時の現住所が異なるというものです。

引越しで住所が変わった場合は本人確認書類の住所変更をカードの申し込み前に行っておくか、本人確認書類と併せて公共料金や税金の領収書(領収証書)を提出するなどの対策をとりましょう。

延滞などでブラックリスト入りすると5年~10年間カードが作りづらくなる

過去にクレジットカードやローン・携帯電話の分割払いを延滞した場合や、自己破産などを行った場合は個人信用情報機関の「クレジットヒストリー(クレヒス)」という利用履歴に傷が付いている恐れがあります。

これは、俗にいう「ブラックリスト入り」の状態で、61日以上または3か月以上の延滞を起こした場合は最長5年間・自己破産の場合は最長10年間カードやローンの審査に通りづらくなるのです。

クレヒスはインターネットなどで簡単に開示請求を行うこともできるので、クレヒスが心配な方は一度チェックしてみると良いでしょう。

「異動」というクレヒスの傷(事故記録)が消えていたとしても、カード会社には「社内ブラック」と呼ばれる会社独自のクレヒスがあり、過去に強制退会となるなどのトラブルを起こしたカード会社では半永久的にカードが作れなくなるため、申し込むなら別のカード会社にした方が賢明です。

ほとんどのカード会社は機械審査

現在ではクレジットカードの発行スピードは速いカードで最短10秒となっており、申込者のクレヒスなどの情報は機械が審査しています。

カード会社によって審査基準は違いますが、申し込み基準から外れてしまう方が時期によって可否を決定されるのはごく稀だと考えておきましょう。

申し込み時期を気にするよりも、自身に合った審査基準のクレジットカードを選択するのが重要です。

おすすめカード

- ACマスターカード:現在の収入を重視した独自審査カード

- プロミスVisaカード:現在の収入を重視した独自審査カード、Vポイントがたまる

- Nexus Card:デポジット型のため審査に不安な方も申し込み可能