現在カードローンやキャッシングなどを利用している方の中には、クレジットカードを作りたいけれども借金(借り入れ)があるとクレジットカードの審査に不利になるのではないかと不安に思っている方も多いと思います。

ここでは、借金はクレジットカード審査に影響するのかについて、詳しく解説していきます。

目次

借金があるとクレジットカードを作れない?

クレジットカードの審査において、借金があることは必ずしも即座に審査落ちを意味するわけではありません。ただし、借入額や件数、返済履歴によっては審査に影響を及ぼす可能性があります。

では、具体的にどのような借金がクレジットカード審査に影響するのか、詳しく見ていきましょう。

借金があってもクレジットカードは作れる

借金があったとしても、クレジットカード会社の審査基準を満たせていればカードは発行されます。

ショッピング枠のみを付帯するクレジットカードであれば、借金があっても発行できる可能性が高いです。

ですが、すでに借金がある状態で「キャッシング枠付き」「カードローン機能付き」のクレジットカードに申し込む場合は追加の借金を作ることになるので、カード発行しても問題ないか審査されます。

逆に言うと、多額の借金を抱えていなければ(年収の3分の1以下)キャッシング付きカードが発行できる可能性もあります。

クレジットカード審査の基準にも借金項目あり

クレジットカードの審査基準は、各カード会社によって異なりますが、一般的に以下のポイントが重要視されます。

一般的な審査基準の一例

| 年収と雇用形態 | ・安定した収入があることが求められる。 ・正社員や公務員は有利、アルバイト・パート・自営業はやや不利。 |

|---|---|

| 勤続年数 | ・勤続年数が長いほど信用度が高くなる。 ・転職直後よりも、最低でも1年以上働いている方が有利。 |

| 他社からの借入状況 | ・無担保ローンやキャッシングの借入件数が多いと不利。 ・借入総額が年収の3分の1を超えていると審査通過が難しくなる(総量規制の影響)。 |

| 信用情報 | ・過去に滞納歴があると審査に大きな影響を与える。 ・信用情報機関(CIC・JICC・KSC)に事故情報が登録されていると審査落ちの可能性が高い。 |

カード会社は借り入れ状況もチェックする

クレジットカードの審査では、申込者の信用情報が必ずチェックされます。

日本の主要な信用情報機関に個人のローンやクレジットカードの利用履歴、返済履歴などの情報が記録されており、カード会社は審査時にこれを照会します。

信用情報機関

信用情報には以下の情報が記録されます。

滞納や長期延滞があると、「異動情報(ブラックリスト)」として記録され、一定期間(5~10年)新たなクレジットカードの発行が難しくなります。

クレジットカードやカードローンの審査では他社からの借り入れがチェックされる

クレジットカードやカードローンを申し込む際に避けて通れない入会審査ですが、審査では他社からの借り入れが必ずチェックされます。

これは、クレジットカードやカードローンを利用した際に、申込者がきちんと返済してくれる人物かどうかを見極めるための重要な項目です。

例えば、楽天カードの申し込みフォームでも「他社からのお借入金額」という入力欄があり、借り入れの有無・借り入れがある場合は件数と金額、月々の返済額を入力する必要があります。

この場合「他社からの借り入れ」とされるのは、以下に該当するローンやキャッシングです。

- 無担保ローン

- 他社からのキャッシング

「他社からのキャッシング」となるのは、カードローンやクレジットカードのキャッシングで、住宅ローンや自動車ローンのような有担保ローン、銀行からの借り入れは「他社からの借り入れ」に含まれません。

クレジットカードの場合、1回払いのショッピングは借り入れに該当しませんが、リボ払いの残高やキャッシングの利用があると審査に影響してきます。

クレジットカード審査に影響する借金

借金には、クレジットカード審査に影響する借り入れと影響しない借り入れがあります。

クレジットカードの審査に影響するのは、無担保の借り入れです。申し込みの際に他社からの借り入れについて申告する項目がありますが、そこでも無担保の借り入れに限る旨の説明書きがあります。

無担保借り入れとは以下のような借り入れのことです。

- 消費者金融のカードローン

- 銀行のカードローン

- クレジットカードのキャッシング

無担保の借り入れがある場合は、クレジットカード申し込みの際に必ず申告しましょう。

また、クレジットカードの申込時には記載する必要はありませんが、奨学金や携帯電話の機種を分割払いで購入した料金の支払いも返済を滞納した場合、審査に悪影響になります。

借金の金額が多いと審査にマイナス影響

借金の金額(借り入れ金額)もスコアリングの属性に該当するのでクレジットカード審査でマイナスに影響します。

クレジットカード会社では、職業や勤続年数など、申し込みの際に申告した項目を点数化する「スコアリング」という手法で審査を行っています。

スコアリングでは、「属性」と呼ばれる職業や勤続年数などの項目を、返済能力が高いと推測される順に点数化をして、各カード会社が独自に設定する基準点数を満たせていなければ、審査に落ちてしまいます。

借り入れ金額が少ないほど返済能力が高いとみなされるため、少ない方がスコアリングの点数が高くなります。

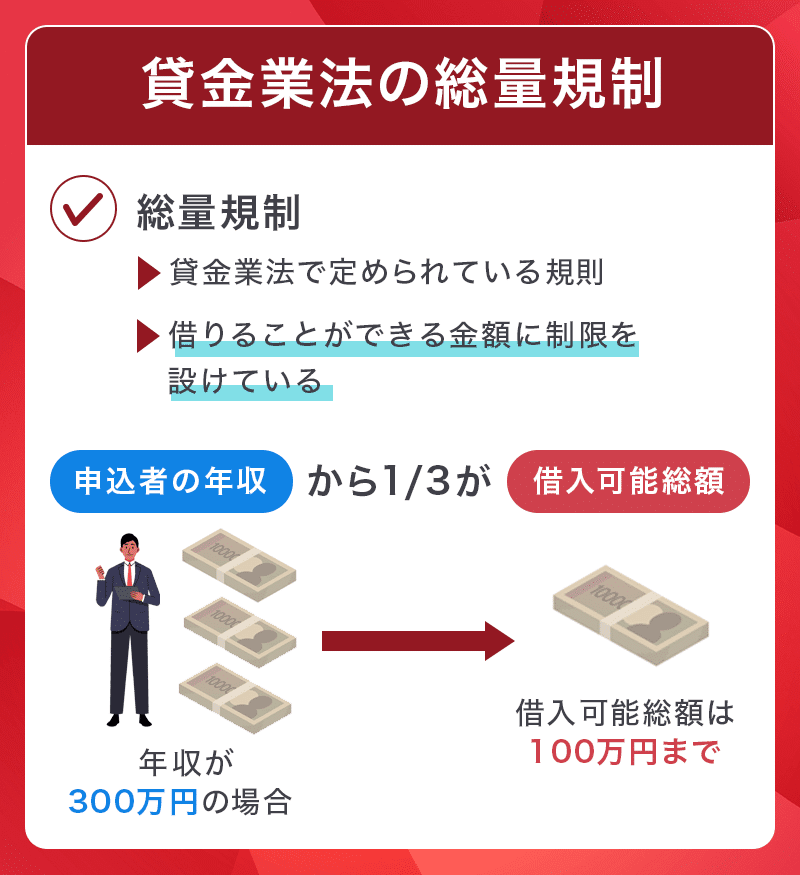

また、借り入れの金額については「総量規制」という決まりによって貸金業者からの年収の3分の1以上の借り入れが禁止されています。

そのためすでに年収の3分の1以上の借り入れがあるにもかかわらずキャッシング枠を希望した場合、審査に時間がかかったり、場合によっては審査に落ちてしまう可能性もあります。

借り入れ件数が多いと審査でマイナス影響

借り入れ件数も借金の金額と同様、スコアリングで点数化される属性のうちのひとつです。

借り入れ件数が多いと返済能力が低いとみなされ、クレジットカード審査においてマイナス影響になります。

審査基準はカード会社によって異なるため、借り入れ件数が何件以上あれば審査に落ちるという明確な基準は示せません。

しかし借り入れ件数が3件以上あると審査に落ちる可能性が高くなるカード会社もあるため、他社からの借り入れ件数は1~2件に留めておくのが無難です。

借金の借り入れ件数を減らすためには、金利の安い銀行などの金融会社で「おまとめローン」を利用するのをおすすめします。

何件以上・何万円以上が審査落ちの対象となる?

具体的に何件以上・何万円以上になると審査落ちするかは、審査基準が公表されていないため一概にはいえません。

ただし、先ほども述べた通り総量規制の関係ですでに年収の3分の1近くの借り入れがある場合は審査通過が厳しいでしょう。

借り入れ件数は3件以上となると審査落ちのリスクが高くなってくるので、1~2件までに抑えておくのが賢明です。

もし、すでに3社以上の借り入れがある場合は銀行の「おまとめローン」を利用するか、借金を完済して、借り入れ件数を減らしてからクレジットカードやカードローンを申し込む方が審査通過率はアップします。

クレジットカード審査に影響しない借金

有担保の借り入れやクレジットカードのショッピング枠利用(一括払い)はクレジットカードの審査には影響しません。

■審査に影響しない借金

- 住宅ローン

- 自動車ローン

- クレジットカードのショッピング枠(一括払い)利用

このような借り入れは、クレジットカード申し込みの際に申告する必要はありませんが、住宅ローンの有無に関して入力する部分が設けられているのが一般的です。

住宅ローンや自動車ローンは総量規制に該当しない

住宅ローンや自動車ローンも銀行から借り入れしている場合は借金にはなりますが、追加の借り入れ審査で影響してくる総量規制の対象には該当しません。

これらのローン借入残高が年収の3分の1を超えていたとしても、総量規制には抵触しません。

ですので、借入機能付きのクレジットカードを申し込む場合はそこまで気にする必要はないでしょう。

ショッピング利用(一括払い)は借金に該当しない

直接お金を借りているわけではなく、支払いを先延ばしにしている「クレジットカードを利用した分の支払い」も借金に該当しません。

クレジットカードの利用方法には、買い物などで翌月払いにする「ショッピング」での利用と、お金を借りるための「キャッシング」での利用があります。

キャッシングは当然お金を借りているので借金に該当しますが、カード利用をして翌月一括払いにした場合は借金に該当しません。

ただし、ショッピング利用でも、自動的に分割払いにする「リボ払い」に設定している場合は借金扱いになります。

借金の返済状況が審査に与える影響

クレジットカードの審査では、借金の金額だけでなく、返済状況が重要な判断基準になります。

特に、延滞や滞納の履歴がある場合、審査で大きなマイナス要因となる可能性があります。ここでは、借金の返済状況が審査にどのような影響を与えるのかを詳しく解説します。

返済が遅れると信用情報機関に記録される

クレジットカードやローンの返済が遅れると、その情報は信用情報機関に記録されます。特に、以下のような遅延がある場合は注意が必要です。

| 遅延 | 影響 |

|---|---|

| 数日〜1週間の遅延 | 軽微な遅延として扱われることが多く、一度だけなら大きな影響はないが、繰り返すと信用力が低下する。 |

| 1か月以上の延滞 | カード会社の内部データに記録され、審査で不利になる。 |

| 3か月以上の長期延滞 | 信用情報機関に「異動情報(ブラックリスト)」として登録され、クレジットカードの審査が極めて厳しくなる。 |

すでに借金を完済している場合でも、過去に返済の遅れがあると審査に影響を及ぼすことがあります。

過去に3か月以上の滞納があった場合は異動情報が消えるまで審査に通りにくく、任意整理や自己破産を経験した場合は信用情報に5〜10年ほど記録が残り続けるため、新規のクレジットカードの発行が困難になります。

返済が遅れそうな時にすべきこと

まだクレジットカードの引き落とし日まで時間があるという場合、手を打つ方法はあるのでしょうか。前述のようにカード会社へ連絡を行うというのは大前提ですが、その他の手段をご紹介していきましょう。

- 支払い方法をリボ払いに変更

- カードローンを利用する

- すでに契約しているクレジットカードのキャッシングを利用す

- 借金の減額診断

支払い方法をリボ払いに変更

ひとつ目の手は、支払い方法をリボ払い(リボルビング払い)へと変更する方法です。

高額な支払いでは一括引き落としは難しくても、リボ払いなら対応できるというケースもあります。支払い方法を後から変更できるクレジットカードであれば有効な方法です。

ただし、リボ払いを利用するには利息が発生する上に、長期間返済を行わなくてはいけないというデメリットを頭に入れておく必要があります。

カードローンを利用する

ふたつ目の手は、カードローンを利用する方法です。

カードローンの中には、一カ月間など一定期間のみ無利息となる期間が設けられているものもあるため、給料日が近いなど収入の目処が立っている場合はこれらを利用するのもひとつの方法です。

ただし、どちらの方法も期日までに返済を行わなければ利息や手数料でかえって負担が増えてしまう恐れがありますので、利用する際は十分に気を付けなければいけません。

すでに契約しているクレジットカードのキャッシングを利用する

クレジットカードには通常のショッピングに使う「ショッピング枠」と、ATMなどでお金を借りることができる「キャッシング枠」が用意されています。

申し込み内容次第ではキャッシング枠を設けていないこともありますが、働いている人であれば10万円~借りられる枠が用意されていることが多いので、返済が遅れそうであればキャッシング枠を利用するのも手です。

キャッシングの利用は簡単。銀行などのATMでクレジットカードを挿入して「お引き出し」や「キャッシング」などのボタンを押すと、自分の預けたお金のように引き出すことができます。

金利は18.0%が平均とカードローンと比較すると高めですが、手軽なので緊急時にはおすすめです。

借金の減額診断

ライズ綜合法律事務所

特徴

借金の減額診断や相談が無料でできる。匿名でも診断が可能で全国に対応しています。「任意整理」「個人再生」「自己破産」をサポート。

| web相談対応 | 可能 |

|---|---|

| 相談料 | 何度でも無料 |

| 営業時間 | 平日・土日祝日 9:00~21:00 |

| 任意整理の費用 | 着手金:55,000円~/社(残債務のない債権の調査、過払い請求は着手金無料) 報酬金:22,000円/社 減額報酬金:減額の11% 送金管理費:1社につき1,000円/回 通信費:2,200円/社 |

| 自己破産の費用 | 着手金:同時廃止事件363,000円、管財事件418,000円 通信費及び申立諸費用:30,000円 管財人費用(管財事件の場合のみ):200,000円~ |

| 個人再生の費用 | 報酬金:回収額の22%(訴訟の場合は回収額の27.5%) 通信費:2,200円/社 解決報酬金:22,000円/社 |

| 過払い金請求の費用 | 報酬金:回収額の22%(訴訟の場合は回収額の27.5%) 通信費:2,200円/社 解決報酬金:22,000円/社 |

借金の金額は膨らみすぎると返済が困難となってくるため、キャッシングやローンの利用でも立ち回らなくなってきた場合は、自己破産や個人再生を検討することになります。

借金を抱えている方は多くいますが、精神状態も不安定となるため自分で解決するのは難しい場合があります。

ライズ綜合法律事務所は全国各地で相談を受け付けており、債務整理分野においては約5万件の解決実績があります。

借金の減額診断が無料で利用でき、匿名で行うこともできます。借金についての具体的な相談ができるため、心の負担も減らすことができます。

「減額できるのか?自己破産をするべきか?」について分からない場合は、法律事務所に相談することで今後の対応についてアドバイスをもらうことができます。

少しでも心配を和らげたい方は、無料相談を受けてみると良いでしょう。

借金完済(全額返済)をしても滞納した履歴が審査に悪影響になる

ここまで、借金がクレジットカード審査に影響するのかについて説明してきましたが、例え借金完済(全額返済)をしたとしても、返済日を守らず滞納してしまった場合はクレジットカード審査で悪影響になります。

返済日に引き落とし口座に十分な金額が入っておらず金融会社から電話があってから振り込みをしたなど、多少返済日が遅れた程度であれば審査に影響はありません。

しかし3か月以上の滞納や数日でも支払いの遅延を何度も繰り返した場合には個人信用情報機関に「異動情報」という情報が刻まれ、俗にいうブラックリスト状態になってしまいます。

一度ブラックになってしまうと、最低でも5年間はふつうのクレジットカード審査には通ることができなくなってしまいます。

借金があっても審査に通るための方法

借金があるとクレジットカード審査に通りにくいと考えがちですが、借入状況を適切に管理し、信用情報を改善することで審査通過の可能性を高めることができます。

例えば、借入金額を減らしたり、借り入れ件数を少なくすることが審査にプラスに働きます。また、クレジットカードの利用履歴や返済実績を積み重ねることで、信用力を向上させることも可能です。

ここでは、借金があってもクレジットカードの審査に通過しやすくする方法について詳しく解説します。

繰り上げ返済を行う

カードローンや、キャッシングの利息(金利手数料)は早く返済すればするほど安く抑えることができますが、この仕組みを利用したのが「繰り上げ返済」です。

カードローンやキャッシングは、最低返済額以上の金額であれば多く返済することができます。

余裕のある月は繰り上げ返済を行うと、借り入れ期間を短くできるのでその分利息も安くなりお得です。

もちろん、借り入れ期間中に全額返済を行うこともできますが、全額返済は予め電話で金額などを確認してから行う必要が出てくる場合もあるので注意しましょう。

節約をする

収入を増やす以外に借金を減らす方法として、手軽に始められて効果が見込めるのが地道な「節約」です。

- 大手通信会社のスマホから格安スマホに乗り換える

- マイカーを手放してカーシェアリングやレンタカーを利用する

- 外食やコンビニの利用など生活習慣を見直す

- 家賃負担が大きい場合は引越しを検討する

例えば、大手通信会社のスマートフォンを利用している場合は格安スマホに乗り換えるだけでも年間にすると数万円程度の差が出るでしょう。

また、車を所有していても休日にしか乗らないのであれば、保険料・税金・駐車場代などの維持費を考えると、必要な時だけカーシェアリングを利用したり、レンタカーを借りる方が安上がりになるケースもあります。

食費などよりも通信費のような固定費を削る方がストレスも少なく長続きしますが、外食が多い方は自炊をしたり、生活習慣を見直すだけで簡単にできるのも節約の魅力です。

駅に近い物件は家賃が高くなる傾向があるので、思い切って引っ越すのもひとつの方法でしょう。

クレジットカードのリボ払いは利用しない

クレジットカードのリボ払いは、月々の返済額を抑えられる一方で、15.0%を超える手数料が発生する支払い方法です。

返済が長期化しやすく、リボ地獄という言葉が生まれるほど社会問題化しています。クレジットカードを使う際にはリボ払いを利用せず、一括払いで支払う習慣をつけましょう。

クレジットカードの中にはリボ払い専用カードも存在するので注意が必要です。

もし、ACマスターカードのようなリボ払い専用カードを使う場合は、月々の最低支払額をカードの利用限度額と同じにしておくと実質的に一回払いとなり、手数料が発生しません。

複数社から借り入れがある場合は金利が高い順に返済する

複数社からの借り入れがある場合は、金利が高い借り入れや、借り入れ残高が少ないものを優先して返済しましょう。

借り入れ残高が少ないローンを完済すると、借り入れ件数も減るという点もこの方法のメリットです。

おまとめローンを利用する

おまとめローンとは、複数の借り入れをまとめて一本化して返済を行うローンを指します。

現在借り入れを行っている業者よりも利息の安いおまとめローンを選べば利息の節約にもなり、返済日もまとめられるのがメリットです。

カードローンやキャッシングの利息は、元本の額によって以下のように上限金利が設定されています。

- 10万円未満…年20.0%

- 10万円~100万円未満…年18.0%

- 100万円以上…15.0%

カードローンやキャッシングの利息は、上限金利の範囲内で利用限度額に応じて決まります。

例えば、50万円の借り入れを3社から行っている場合の上限金利は年18.0%となりますが、おまとめローンを利用して一本化した場合の上限金利は年15.0%となるのです。

複数社から借り入れを行っている場合はおまとめローンの利用を検討してみましょう。

債務整理を行う

自己破産や任意整理といった債務整理を行うのは最後の手段となります。

というのも、債務整理を行うと信用情報に傷が付き俗にいう「ブラックリスト入り」の状態となり、最長10年間クレジットカードやカードローンの審査に通らなくなってしまうためです。

どうしても債務整理を行いたいという場合は、信頼のおける弁護士や司法書士に相談した上で慎重に行いましょう。

クレジットカードで作った借金に時効はある?

クレジットカードで作った借金には時効が存在しますが、単に放置するだけでは適用されません。時効を成立させるには、時効援用という手続きが必要です。

借金の時効期間は、貸主の種類によって異なります。

消費者金融・クレジットカード会社などの企業からの借金:時効は5年

時効のカウントは、最後の返済や取引を行った日からスタートします。

また時効が成立しても、何もしなければ借金の請求は続きます。これを正式に「時効が成立した」と主張する手続きが時効援用です。

時効援用を行うことで、借金を返済する義務がなくなり、5年経過後には信用情報機関(ブラックリスト)から貸倒の記録が削除されるメリットがあります。

ただし時効援用を行うとブラックリストから「延滞」「貸倒」情報が一定期間残り、新しいクレジットカードの審査に影響します。

時効援用を行うには、内容証明郵便を用いて正式に通知を送る必要があります。これは、日本郵便が送付記録を証明してくれる制度で、電話や普通郵便では時効援用が認められません。

時効援用の手続きは比較的簡単ですが、借金の督促が続いている場合や、裁判を起こされる可能性がある場合は弁護士に相談するのが安全です。

借金がある状態でのクレジットカード申し込みには要注意

借金を抱えたままクレジットカードを発行する場合、負債が増えすぎないようきちんと計算することが大切です。使い方によっては借金がさらに膨らんでしまう恐れがあるため、できるだけ借金を清算してから申し込むことをおすすめします。

計画的な返済と節約を心掛け、無理のない範囲でクレジットカードを活用しましょう。

▼関連記事

-

-

クレジットカードの【審査難易度ランキング】系統ごとに解説

クレジットカードは発行するクレジットカード会社によって審査基準が異なる上に、カードの色(ゴールド・プラチナ・ブラックなど)や種類によっても審査難易度が異なります。 ここでは、カードを発行するカード会社 ...

-

-

おすすめ消費者金融系カード一覧!メリット・デメリット・機能を比較

消費者金融系クレジットカードはクレジットヒストリーを作りたい方にもおすすめのクレジットカードです。 そこで今回は、消費者金融系クレジットカードとは?という疑問に答えながら、その審査基準と代表的な消費者 ...

-

-

キャッシング機能付きおすすめクレジットカード!無利息期間や借りやすさで選ぼう

クレジットカードでお金を借りる事ができる「キャッシング」ですが、持っているクレジットカードにキャッシング機能が付いていても使ったことがないという方は多いでしょう。 しかし、キャッシング機能は上手に使え ...

-

-

即日融資できるおすすめクレジットカード!キャッシング方法も紹介

クレジットカードには、ショッピングや料金の支払いなどに使用する「ショッピング枠」のほかに、お金を借りられる「キャッシング枠」があります。 即日キャッシングができて即日発行可能なクレジットカードもあるの ...