外国人でもクレジットカードは作れますが、外国人は日本人と比べるとクレジットカードの入会審査に通りにくいといわれています。

では、外国人が日本でクレジットカードを作るためにはどうすれば良いのでしょうか。

そこで今回は、外国人が日本のクレジットカード審査に通るための方法と対策を分かりやすく説明していきます。

目次

外国人でも日本でクレジットカードは作れる

キャッシュレス化が進んでいる近年では、お財布をの中身を少なくして身軽にショッピングへ出かける人が多くなりました。

留学や仕事のために海外から日本へ来る外国人も、現金を持ち歩くよりもキャッシュレスの方が為替などの手間も省けて便利なため、決済方法の一つとしてクレジットカードを持ちたいという人が多いですね。

こちらでは、どんな外国人なら審査通過しやすいのか、外国人が日本のクレジットカードを発行する際の注意すべきポイントなどをご紹介します。

外国人がクレジットカードを作るための条件

外国人が日本のクレジットカードに申し込む場合、「審査が不安」「自分が申込資格の対象なのかわからない」というケースが多くあります。

しかし、外国人がクレジットカードを申し込む際の必要な条件さえクリアしていれば、外国人労働者の方も、外国人留学生の方も問題なくクレジットカードの申し込み・発行が可能です。

外国人のクレジットカード申し込みで最低限必要な条件は以下の通り。

外国人申し込みの最低限条件

- 在留期間が3ヶ月以上の人

- 就労可能な在留資格(特定技能など)を保持している人

- 日本国内に住所がある人

- 日本国内で開設された銀行口座がある人

在留期間や資格など、日本人と異なる条件が設けられていることが多く、1つでも欠けていると審査通過は厳しくなります。

特に、在留期間によってはカード審査に必要な書類である「在留カード」または「特別永住者証明書」の発行がされないこともあるため、短期留学や観光目的などで日本に滞在する時間が短い人は注意が必要です。

18歳からは親権者の同意なしで申し込み可能

日本では、18歳から親権者の同意なしでクレジットカードを申し込めるようになりました。

ただし、一般的なクレジットカードは高校生を除く18歳以上が申し込み資格としているケースが多く、18歳以上でも高校に在学している間は申し込みの対象から外れますので、私立高校など留学生を受け入れている高校に在学している間はカード発行はできません。

留学生などでも18歳以上で大学に在学している場合は、親権者同意なしの申し込み対象なので、最低限の申し込み条件をクリアしているか確認してみましょう。

申し込みは通称名ではなく本名で行う必要がある

外国人の中には通称名(通名)を使って生活をしている方もいますが、在留カード・特別永住者証明書・パスポート(身分証明書)に書かれているのは本名です。

身分証明書や銀行口座の名前と、申し込む時の名前が違うとカード会社のチェックが入ります。

通称名でカードを作ることもできますが、身分証明書・銀行口座の名前とカードを申し込む時の名前は同じにしておいた方が良いでしょう。

身分証明書の名前がカタカナ書かれていれば、申し込みもカタカナで書いてください。

外国人が申し込む場合の審査基準は?

| 在留期間(ビザ)の期限 | ・在留期間が1年以上残っている場合が高評価になりやすい ・在留期間延長などの証明書類提出で審査通過率がアップする場合も |

|---|---|

| 在留資格(ビザ)の種類 | ・特定技能などの就労可能な資格は高評価になりやすい ・非就労資格の場合は3ヶ月以下の短期滞在ビザはカードの申し込み自体が難しい |

外国人のカード申し込みでは、在留期間の期限や在留資格の種類などが審査で重要視されるケースがあります。

理由としては、クレジットカードを発行した後のカード利用代金を、未払いのまま帰国されてしまうリスクを減らすためです。

一般的に日本のカード会社は、海外に帰国してしまった外国人へ督促業務を行えるケースが少なく、未払いのリスクは可能な限り減らしたいと考えています。

日本人であっても滞納や未納などのリスクがあることから、帰国後の督促を行いにくい外国人には、特に審査を慎重にするしかないのです。

このほかにも、日本人同様に収入の有無はもちろん、勤務先や勤務形態、勤続年数や居住年数なども審査対象として重要なポイントになります。

留学生の場合は、アルバイトやパートなどで良いので安定した収入があると審査通過しやすくなりますし、労働者の場合は勤続年数や在留期間などで返済能力が評価されるケースもあるでしょう。

観光ビザはクレジットカードが作れない

観光や親族訪問などによる日本へ来ている場合、申請内容によって「15日」「30日」「90日」のいずれかの短期滞在が認められる観光ビザが取得可能になります。

外国人が日本のクレジットカードに申し込む場合、最低限の条件で「在留期間が3ヶ月以上の人」とされているので、90日滞在の観光ビザであれば問題ないのでは?と思われるかもしれません。

しかし、外国人が日本のクレジットカードを発行する際には、身分証として「在留カード」か「特別永住者証明書」のどちらかを提出する必要があります。

在留カードいうのは、日本に中長期間在留する外国人に対して交付されるカードのことで、観光ビザを取得した人は在留カード交付の対象外になるため、カード審査通過が難しいでしょう。

外国人が日本のクレジットカード審査に通りにくい理由

クレジットカードは、使ってからお金が引き落とされるまでの間、カード会社が代わりにお金を払う必要がある「後払い」のカードです。

そのため、カード会社は「お金を返してくれるか」という、信用力や返済能力についてをチェックしなければいけません。

例えば、カードを使ったままお金を返していないのに帰国されると、カード会社は肩代わりした代金の回収に困ることになりますよね。

日本人がカード利用代金を滞納や未納した場合は、利用者へ督促状を出したり、支払いを促す電話をすることで回収が可能になるケースが多いですが、海外への督促は難しいため日本人よりもしっかりと審査する必要があるのです。

外国人であることを理由にクレジットカードの申し込みを断られるということはありませんが、短期滞在の場合は特に、カード申し込みに必要な書類が不足していたり、信用を得にくいなどの理由からカードの審査が難しくなるでしょう。

クレジットカードを作る時に必要な物

外国人がクレジットカードを作るために必要なものには、日本人が申し込む場合と異なる書類があります。

カード申し込みに必要になるものは以下の通り。

外国人のカード申し込みに必須なもの

- 身分証明書

- 日本国内の住所・住民票

- 日本国内の銀行口座

- 電話番号

- 収入証明書

必ず用意しなければならない書類のほかにも、審査通過率をアップさせるために用意した方が良い書類などもあるため、必要書類の種類や調達方法などをご紹介します。

身分証明書(在留カード・特別永住者証明書など)

クレジットカードを作る時には「身分証明書」という本人確認をするための書類が必要になります。

外国人がカードを申し込む時は、日本人が申し込む時とは違う書類を出さなければいけないので注意しましょう。

外国人がクレジットカードを申し込む時に必要となるのは次の書類です。

- 在留カード

- 特別永住者証明書

- 学生証(留学生の場合)

日本への在留資格を持っている外国人は「在留カード」が必要となり、特別永住者の外国人は「特別永住者証明書」が必要です。

留学生の場合は、学生証を出してくださいといわれるので用意しておきましょう。

現住所が書かれているパスポートは身分証明書として使える場合もありますが、申し込むカードによっては日本で発行したパスポートしか使えないこともあるので、在留カードや特別永住者証明書の他に身分証明書を出す必要がある時は、できれば運転免許証や住民票など他のものを出してください。

複数書類を用意すればより信用が高まる

一般的に外国人のカード申し込みに必要な書類である身分証明書は、「在留カード」や「特別永住者証明書」を提出するケースが多いですが、身分証明書を複数書類提示することで信頼力がアップし、審査通過しやすくなる可能性があります。

例えば、日本で取得した運転免許証やなどは、「日本できちんと生活できていること」を証明できる書類にもなり、書類が本物であると確認できれば、貸し倒れのリスクが低いと判断してもらいやすいのです。

カード会社は申込者の人となりがわからない状態で、申し込まれた情報や提出される書類だけで審査を行う必要があるため、判断材料として身分証などの書類は多く用意しておいた方が審査を有利に進めやすいでしょう。

日本国内の住所・住民票

日本のクレジットカードは、万が一利用代金の未納などがあった際に連絡が可能になる国内住所を必ず用意しなければなりません。

これは外国人だけでなく日本人も同様で、住所不定は本人としての確認が取れないということにもなり得るため、カードの審査通過は厳しいです。

また、中長期在留者である在留カードを取得した外国人には、「居住地地を定めた日から14日以内にその旨を居住地の市区町村に届け出なければならない」と、日本の入管法で定められています。

正当な理由なく届け出を行わなかった場合は、在留資格取り消しで取得した在留カードを失うことになるでしょう。

在留カードが無い状態では、身分証明書が不十分としてカードの審査が通過できなくなってしまうので、必ず住居地を登録して日本国内の住所を取得しておきましょう。

さらに、住居地を登録すると住居地を登録した役所などの自治体から、住民票が発行できるようになります。

住民票は、パスポートや在留カードに比べて偽造がしにくいという特徴もあり、審査時の信用力をアップさせる書類としても利用可能です。

クレジットカードを発行したいのであれば、住居地を登録したら住民票の発行も事前に準備しておきましょう。

日本国内の銀行口座(支払い用の引き落とし口座)

クレジットカードを使ったお金は、銀行口座(または郵便貯金口座)から引き落とされることが一般的です。

そのため、カードを申し込む際に銀行口座を登録する必要がありますので、引き落とし用の口座として日本国内の金融機関で本人名義の口座開設をしておきましょう。

銀行口座の開設は銀行窓口やオンラインなどで行うことができ、最短で当日中には開設が完了します。

口座開設では、在留カードや特別永住者証明書のほかに住民票が必要になるケースが多く、事前に準備しておくとスムーズに開設が可能です。

ただし、滞在期間が残り3ヵ月を切っている場合などには、口座開設を断られてしまう場合もありますので注意しましょう。

銀行印が必要になる場合も

銀行口座の開設には「銀行印」が必要になる場合があります。

銀行印とは、銀行や信用金庫などの金融機関に正式に登録する印鑑のことで、預金口座の開設や窓口で預金を引き出す際に、本人確認の目的で使用されているものです。

銀行口座開設には、オンライン完結で開設できる「印鑑レス口座」などもありますが、窓口での手続きを行う場合は銀行印が必要になるでしょう。

海外では契約時にサインをすることが主流のため、印鑑を所持していない人も多くいるかと思いますが、日本では携帯電話や不動産賃貸の契約、クレジットカードの発行手続きにも印鑑が必要になることが多いため、用意しておくと安心ですね。

携帯や固定電話などの電話番号

クレジットカードによっては、申し込み条件に「電話連絡ができる方」と記載されている場合があります。

電話連絡が必要になる理由は、日本国内の住所が必要な理由と同じく、カード会社から利用者に対して連絡ができるようにしておかなければ、万が一のトラブルに対処ができなくなってしまうからです。

基本的に固定電話ではなく、携帯電話(スマートフォン)の電話番号でも問題ありませんので、日本で契約した電話番号を用意しておきましょう。

また、クレジットカードを申し込むと、カード会社から本人の電話ががかかってくることがあります。

カード会社からの電話を無視していると、申し込んだカードの審査が進まなかったり、審査落ちに繋がってしまう恐れもあるため、必ず迅速に対応するようにしましょう。

収入証明書

日本で収入を得ている場合は、カードの申し込み時に収入を証明できる「給与明細書(給与支払明細書)」や「源泉徴収票」などのような収入証明書が必要になることがあります。

クレジットカードは、カード会社が利用代金を肩代わりする後払い式の決済方法なので、カード会社からしてみると、安定した収入があるのかどうかが気になるところ。

特に、労働で日本へ来ている外国人で収入証明書が無い状態で申し込むと、「本当に返済ができるのか?」などのように、返済能力に問題があると判断されやすく、カード審査に通過しにくくなるケースもあるのです。

アルバイトやパートなどで正社員として働くよりも収入が少なかったとしても、毎月継続して収入を得ていることが証明できれば「安定した収入」と認められることが多いので、日本で収入を得ている人は収入証明書の準備をしておきましょう。

また、カード会社によっては直近2か月分の収入証明書の提出を求められる場合もあるため、給与明細などは捨てずに残しておくと良いですね。

外国人がクレジットカードを申し込む際の流れ

外国人であっても、クレジットカードを申し込んでから発行されるまでの流れは、日本人と大きな違いはありません。

しかし、外国人がカードを申し込むまでの手順は日本人と異なるものがあり、事前に把握しておくとスムーズな申し込みが可能になります。

こちらでは、日本へ入国してから実際にカードを申し込むまでの流れをご紹介します。

カード申し込みまでの流れ

- 在留カード受け取りと住民票の取得

- 金融機関で口座開設

- 携帯電話・固定電話の契約

- カード申し込み

在留カード受け取りと住民票の取得

まずは入国手続きを済ませて、カード申し込み時などで身分証明書になる「在留カード」を受け取りましょう。

成田空港や羽田空港など、日本の主要空港から入国している場合は空港内で交付が可能ですが、空港内で交付されない場合は、居住地宛てに送付されます。

どちらの交付方法であっても入国から、原則2週間以内に住所登録が必要になるので、必ず住居地の地区町村へ届け出るようにしましょう。

住所が決まれば、住民票の取得が可能になるので、そちらも併せて発行しておくことをおすすめします。

金融機関での口座開設

一般的な日本のクレジットカードは、海外で所持している銀行口座を引き落とし先として設定することはできません。

そのため、日本でクレジットカードの利用代金を引き落とすためには、日本の金融機関で本人名義の口座を開設する必要があります。

スマホやパソコンなどのネット環境がある場合は、オンライン完結で口座を開設できるものだと手軽ですが、開設方法がわからない人や、誰かに相談しながら口座を開設したいのであれば、対象金融機関の窓口へ行く方が良いでしょう。

窓口で手続きする場合は、在留カードと住民票、銀行印を持っていくと手続きがスムーズに進みますよ。

携帯電話や固定電話の契約

口座開設が済んだら、クレジットカードの連絡先に登録するための日本で利用できる電話番号の契約が必要です。

居住地に固定電話を置いても良いですが、手軽なのはスマホや携帯電話で電話番号を取得する方法でしょう。

特に、日本の三大キャリアである「ドコモ」「au」「ソフトバンク」では、多言語対応ダイヤルを設けていますので、外国人でも申し込みしやすい特徴があります。

スマホや携帯電話の契約に必要な書類はキャリアによって異なる場合がありますが、一般的には本人確認書類、引き落とし口座のキャッシュカードまたは通帳、印鑑などを持参すれば問題ないでしょう。

ただし、本人確認書類は2点提出を求められるケースもあるため、在留カードとパスポートなど複数種類を持参することをおすすめします。

カードに申し込む

本人確認書類の「在留カード」、日本国内に在住している証である「住民票」、利用料金を引き落としできる「本人名義の金融機関口座」、連絡先の「電話番号」が取得できたら、あとはクレジットカードに申し込むだけです。

一般的なクレジットカードは、申し込みから発行まで1~2週間程度で手元に届くケースが多く、すぐにカードを発行したい場合は「最短発行可能」などの記載があるカードを選ぶと良いでしょう。

また、カード会社によっては収入証明書や、複数枚の本人確認書類の提出を求められる場合もあるため、申し込みたいカードの必要書類などを調べておくとスムーズに申し込みが進められますよ。

外国人がクレジットカード審査で落ちないために大切なポイント

クレジットカードに申し込むために必要な書類はそろったけど、審査に通るか不安だと感じる人も多いでしょう。

こちらでは、外国人がカード審査を通過しやすくなるポイントをいくつか紹介しています。

審査に有利になる書類や状況などがあるため、カードに申し込む前に確認しておきましょう。

日本語の読み書きをマスターする

クレジットカードの申し込みでは、利用規約に同意したり、申込情報を登録したりする必要があり、それらは全て日本語で記載されていることが多いです。

特に、利用規約では日常会話で使わない用語も記載されているので、理解できる日本語力が必要になります。

また、クレジットカードを申し込むとカード会社から電話がかかってくる場合もあり、受け答えができない、会話ができない場合には審査に落ちてしまうこともあるのです。

契約やカード利用で不明点があっても、問い合わせで日本語が話せないと自分自身が困ることにもなりますので、担当者とのやり取りができるようにしておくのが良いでしょう。

複数の身分証明書を用意しておく

外国人のクレジットカード申し込みでは、身分証明書には在留カードや特別永住者証明書のみで問題ないケースもありますが、2点提出を求められた場合などに審査を有利に進めやすい書類があるのです。

例えば、資格証明書を提出すれば、働いていて収入があることを証明できますし、住民票は偽造が難しいため審査でもプラスとなります。

ほかにも、日本で取得した運転免許証などでも日本で生活できていることの証明に繋がるため、信用力が上がるでしょう。

また、インターネット申し込みでは限られた枚数の身分証明書提出しかできない場合が多いのですが、スーパーやデパートなどの窓口やカウンターで申し込めるカードの場合は、複数の身分証明書を見せることで信用がアップするケースもあります。

提出する枚数や書類の種類によって審査通過率を上げやすいので、在留カードやパスポートだけでなく、身分証明書は複数用意しておくことがおすすめです。

滞在期間や居住年数が1年以上で審査通過率アップ

クレジットカードだけでなく、銀行の口座開設などでも、外国人が申し込む場合は滞在期間の長さが重要視され、短期間よりも長期間滞在している方が審査で有利とされています。

一般的なクレジットカードは、カード会社が利用代金を肩がわりする後払い方式の決済なので、カード会社としては、代金を回収できないという損害を避けなければなりません。

そのため、外国人のカード申し込みでは在留資格や滞在期間などを重視した審査が行われており、滞在期間が短い場合は「利用代金を返済しないで帰国されてしまう」リスクが高いと判断されてしまうこともあるのです。

基本的には、カードの申し込みの条件として「在留期間が3ヶ月以上ある人」と言われていますが、残りの滞在期間が1年以上であると、より信用を得やすく審査通過がしやすくなります。

居住年数も1年以上が好ましい

居住年数が短い場合も、引っ越しなどで連絡が取れなくなり、代金回収ができなくなってしまうリスクがあることから、審査の対象になっています。

居住年数は日本人がカードに申し込んだ際にも重要視されている項目で、引っ越し直後では信用が得にくく、審査落ちに繋がってしまうケースもあるのです。

そのため、居住年数が1年以上経ってから申し込むのも審査通過率アップのコツですよ。

あらかじめクレヒスを作っておくと審査が有利になりやすい

クレジットカードの審査では、今までに使ったカードやローンの利用や返済の履歴であるクレジットヒストリー(クレヒス)が特に重視されます。

外国人が手軽にクレヒスを積むには、携帯電話やスマホの本体を分割払いにして、延滞などをしないで毎月正しく支払っていると良好に築くことが可能です。

入国したばかりの外国人にはクレジットヒストリーがなく、信用できるか分からないため審査に通りにくいケースが多いのですが、分割払いはローン扱いとしてクレヒスに記録が残るので、良好に返済していく内に「きちんと返済してくれる人」としてカード会社の信用度が上がり、カード審査に通りやすくなります。

反対に、分割払いにしても延滞した場合はクレヒスに記録が残っているので、返済能力に問題ありと判断されてしまい、カード審査に落ちやすくなってしまうので気を付けましょう。

外国人がクレジットカードを申し込む際の注意点

クレジットカードにはカードランクや付帯特典などが異なる様々な種類があるため、どのカードに申し込もうか悩んでしまうこともあるかと思います。

こちらでは、外国人がカードを選ぶ時や、申し込み時に注意した方が良いポイントをご紹介しますので、事前に確認しておくと良いでしょう。

ゴールドカードではなく一般カードを申し込む

クレジットカードには一般カード、ゴールドカード、プラチナカードのようなカードグレードに加えて、流通系カードや外資系カードなどのようなカード区分が存在します。

カードグレードで言えば、日本人でもゴールドカードのようにグレードが高いカードに申し込むと審査に通りづらいため、まずは一般カードに申し込むことがおすすめです。

また、カードの区分では申し込み条件や、審査難易度を低めに設定しているカードを選ぶことで、審査通過がしやすくなります。

スーパーやショッピングモールなどで申し込み可能な「流通系カード」と区分されるカードであれば、主婦や学生などの申し込みも歓迎しているケースがあるため、外国人でも申し込みしやすく、審査に通る確率が上がるでしょう。

1か月に申し込むカードは3枚まで

審査に通るか分からないからといって、短期間のうちに何枚もクレジットカードを申し込むと審査落ちしやすくなります。

カードの申し込みは、審査に通過しても落ちてもクレヒスに記録されてしまい、カード会社はクレヒスを参照することで申込者が何枚のカードに申し込んでいるか確認可能です。

短期間に複数のカードに申し込むと、カードが発行された場合に利用代金の返済が難しいと判断したり、お金に困っている人だと思われてしまいます。

そのため、1か月に申し込むカードは多くても3枚、できれば2枚までにしておいた方が良いでしょう。

もし、たくさんのカードを申し込んで審査に通らなかった場合は、申し込みの記録がクレヒスから消える6ヶ月後にもう一度申し込むことがおすすめです。

キャッシングは付けない

クレジットカードによっては、カードでお金を借りられる「キャッシング」というサービスが付いていることがありますが、キャッシングのサービスを付けると審査に通りにくくなります。

キャッシングを付与する場合は、必要な書類が増えたり、審査項目が増えてしまうことで、審査に落ちてしまうリスクが高まるのです。

そのため、キャッシングサービスのあるカードでも、申し込む時に「希望しない」や「0円」で申し込むことで審査に通りやすくなるでしょう。

また、キャッシングの機能が必要になっても、カード発行後にキャッシング機能を申請することができるので、心配ありません。

クレジットカードが作れなかった場合はデビットカードがおすすめ

もし、クレジットカードが発行できなかった場合でも、登録支援機関へ相談することで、状況を改善する対策などのアドバイスを受けられる可能性があります。

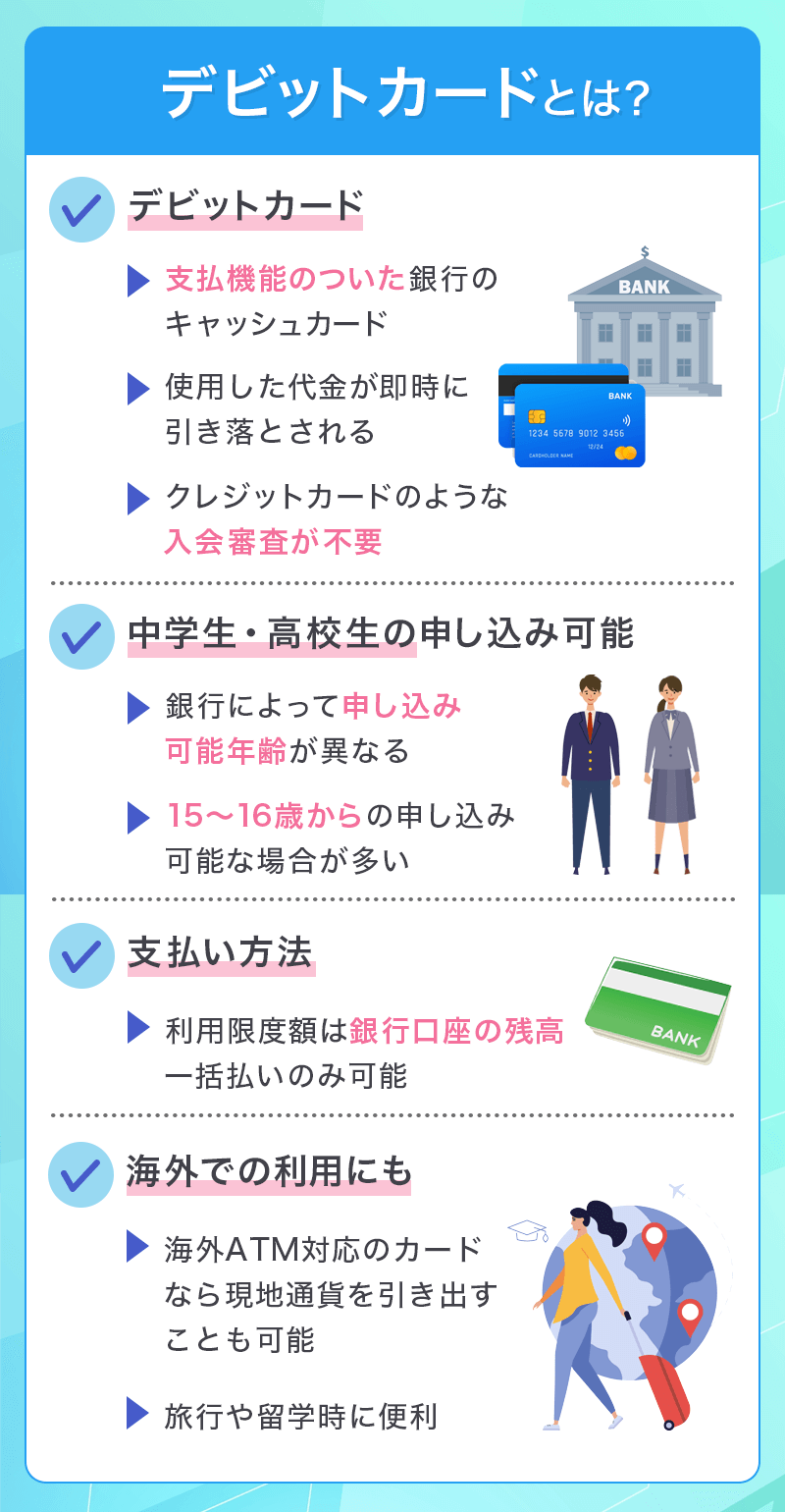

それでもカード発行が難しい人や、すぐに決済手段を増やしたいという人には「デビットカード」の発行がおすすめです。

デビットカードは実店舗やオンラインショップなどでクレジットカードのように決済可能なカードですが、利用代金引き落としのタイミングや利用限度額などが異なります。

こちらでは、デビットカードについて詳しく見てみましょう。

| クレジットカードの特徴 | デビットカードの特徴 | |

|---|---|---|

| 審査の有無 | 審査が必須 | 審査なくカード発行が可能 |

| 利用限度額 | カード会社が定める限度内 | 自身の預金残高の範囲内 |

| 支払いのタイミング | 指定日にまとめて引き落とし (後払い) |

利用の度に即時引き落とし (即時支払い) |

| 年齢制限 | 高校生を除く18歳以上が一般的 | 中学生を除く15歳以上が多い |

審査なしで発行ができる

クレジットカードはカード発行時に必ず審査が行われるのに対し、デビットカードは発行する際に審査が不要なのが特徴。

クレジットカードが利用代金をカード会社が肩代わりし、1ヶ月後に支払いを行う「後払い式」の仕組みなのに対し、デビットカードはカードを利用した直後に、登録していた金融口座から自動で引き落とされる「即時支払い式」の仕組みになっています。

カードを発行しても、自身の金融口座の残高内でのみしか利用ができないため、審査が不要で、対象年齢がクレジットカードよりも引き下げられているなど、利用しやすいことがメリットです。

クレジットカードを申し込む際に開設した金融口座があれば、デビットカードの申し込みも可能なので、クレジットカードの審査に落ちてしまった場合などに入手したい決済方法でしょう。

チャージの手間が無く利用できる

クレジットカードと同じような決済手段としては、デビットカードのほかにプリペイドカードが存在します。

クレジットカードが発行できなかった場合は、プリペイドカードの検討もおすすめですが、プリペイドカードはカード利用の前にカードへのチャージが必要で、その手間が面倒だと感じる人もいるのです。

デビットカードでは、申し込み時に申請した金融口座と直結しているため、口座内に残高があればチャージの手間なく引き落としが可能。

カードを利用してすぐに引き落としされるので、クレジットカードのように利用代金の滞納や使いすぎなどの心配もありません。

ただし、カード利用後にすぐ引き落とされるため、支払い方法は一括払いのみとなっており、分割払いなどが利用できないため、高額なショッピングには注意が必要です。

帰国後も利用できるものが多い

デビットカードには、クレジットカード同様にVisaやMastercardなどの国際ブランドが付帯しているカードが多くあります。

そのため、一時帰国などで日本から海外に持ち込んでも、国際ブランドに対応している店舗であれば、そのまま利用することが可能です。

旅行や出張などで日本から故郷以外の海外へ行く場合にも、現地通貨の引き出しにかかる手数料が両替所の手数料より安く現地通貨を増やせるなど、お得で便利に利用できるでしょう。

▼関連記事

-

-

審査なしのおすすめデビットカード!審査基準や審査落ちについて解説

クレジットカードが欲しくて申し込んだはいいものの、審査で落ちてしまってカード決済ができない・・・という場合には、クレジットカードと同様に、ネットショッピングやコンビニ、スーパーなどでカード決済が可能な ...

-

-

人気クレジットカードランキング!みんなのおすすめカードは?

クレジットカードを決める際は「自分のよく利用するお店でお得になるのか?」で決めるのが重要です。 ここでは、今人気の高いおすすめクレジットカードの紹介と、当サイトが集計した1500人分のアンケートを基に ...

-

-

女性におすすめのクレジットカード比較!デザインや20~60代の年代別でも紹介

女性に人気のクレジットカードは、ポイント還元率や年会費だけでなく、旅行保険の充実度やかわいいデザインカードが選べるかなど、付加価値の高さで選ばれているのが特徴です。 女性限定のサービスや女性特有の病気 ...

-

-

クレジットカードの【審査難易度ランキング】系統ごとに解説

クレジットカードは発行するクレジットカード会社によって審査基準が異なる上に、カードの色(ゴールド・プラチナ・ブラックなど)や種類によっても審査難易度が異なります。 ここでは、カードを発行するカード会社 ...