NTTドコモの「dカード」は、1.0%というポイント還元率の高さで人気のクレジットカードです。

街のお店で使えるdポイントがたまり、「dカード ポイントUPモール」経由のネットショッピングでは還元率が更にアップします。

家電量販店のノジマではポイント還元と割引で合計5%お得に買い物できるのが魅力です。

ここではdカードの種類から申し込み方法(作り方)、dカードの特徴・メリットまで分かりやすく解説していきます。

≫ dカードの申し込みはこちら

≫ dカード GOLDの申し込みはこちら

目次

dカードの申し込み方法!カードを選ぶ

| dカード | dカード GOLD U | dカード GOLD | dカード PLATINUM | |

|---|---|---|---|---|

| クレジットカード |  |

|

|

|

| 年会費 | 永年無料 | 3,300円(税込) | 11,000円(税込) | 29,700円(税込) |

| 家族カード年会費 | 永年無料 | 1,100円(税込)/枚 | 1枚目無料 2枚目以降1,100円(税込)/枚 |

1枚目無料 2枚目以降1,100円(税込)/枚 |

| ETCカード年会費 | 初年度無料 2年目以降550円(税込) (一度でも利用があれば無料) |

無料 | 無料 | 無料 |

| ケータイ補償 | 最大1万円補償 | 最大10万円補償 | 最大10万円補償 | 最大20万円補償 |

| 付帯保険 | ・海外旅行保険:最大2,000万円(29歳以下のみ対象) ・国内旅行保険:最大1,000万円(29歳以下のみ対象) ・お買い物安心保険:年間100万円 ・カード紛失・盗難補償 |

・海外旅行保険:最大2,000万円 ・国内旅行保険:最大1,000万円 ・お買い物安心保険:年間100万円 ・カード紛失・盗難補償 |

・海外旅行保険:最大1億円 ・国内旅行保険:最大5,000万円 ・お買い物安心保険:年間300万円 ・カード紛失・盗難補償 |

・海外旅行保険:最大1億円 ・国内旅行保険:最大5,000万円 ・お買い物安心保険:最大500万円 ・カード紛失・盗難補償 |

| その他特典 | ・ahamoポイ活×dカードボーナスパケット(+1GB/月) | ・ahamoポイ活×dカードボーナスパケット(+5GB/月) ・空港ラウンジ利用 |

・年間利用額特典 ・空港ラウンジ利用 ・ahamoポイ活×dカードボーナスパケット(+5GB/月) |

・プライオリティパス利用可能 ・レストラン優待サービス ・年間利用額特典 ・ahamoポイ活×dカードボーナスパケット(+5GB/月) |

| おすすめなユーザー | 年会費無料でポイント還元率の高いカードを探している人 | 29歳以下のドコモユーザー | ドコモユーザーで付帯補償や保険を充実させたい人 | ドコモユーザーでカード決済額が高額になりやすい人 |

| 詳細 |

NTTドコモが発行しているdカードには4種類のカードがあります。

上記表はそれぞれの特徴をまとめていますが、年会費や付帯保険・補償サービスなどに違いがあるのがわかりますね。

こちらでは、各種dカードの入会条件や申し込み方法などを見てみましょう。

各種dカードの入会条件

| カード種類 | 入会条件 |

|---|---|

| dカード | ・満18歳以上であること(高校生を除く) ・個人名義であること ・本人名義の口座を支払い口座として設定すること |

| dカード GOLD U | ・満18歳以上、29歳以下であること(高校生を除く) ・個人名義であること ・本人名義の口座を支払い口座として設定すること |

| dカード GOLD | ・満18歳以上(高校生を除く)で、安定した継続収入があること ・個人名義であること ・本人名義の口座を支払い口座として設定すること |

| dカード PLATINUM | ・満20歳以上(学生を除く)で、安定した継続収入があること ・個人名義であること ・本人名義の口座を支払い口座として設定すること |

dカード、dカード GOLD U、dカード GOLDは高校生を除く18歳以上を対象としていますが、dカード PLATINUMは学生を除く満20歳以上で安定した継続収入が求められます。

また、dカード GOLDとdカード PLATINUMは安定した継続収入も条件に記載されているので、一般カードであるdカードと比べると、ハードルは高く設定されていると考えてよいでしょう。

アルバイトやパートでも申し込みはできますが、正社員の方が収入が安定していると判断されやすいので、より審査に有利になります。

dカードはどこから申し込みできる?

| カード種類 | 申し込み方法 |

|---|---|

| dカード | ・dカードサイトから申し込む ・ドコモショップで申し込む ・資料請求をして郵送で申し込む |

| dカード GOLD U | |

| dカード GOLD | |

| dカード PLATINUM | dカードサイトから申し込む |

dカード、dカード GOLD U、dカード GOLDはネット申し込み、郵送申し込み、店頭申し込みの3種類か選択可能です。

申し込みの手順は変わらないため、どこで申し込んでも問題ありませんが、どの申し込み方法をとってもdアカウントの作成が必要になります。

また、dカード PLATINUMは新規申し込みも、既に所持しているdカードやdカード GOLDなどからグレードアップする場合も、dカードサイトからでなければ申し込みできませんので注意しましょう。

dカードのネット申し込みの流れ

dカードの申し込み方法として最も手軽な方法がインターネット申し込みで、いつでもどこでもネット環境があれば気軽に申し込める点がメリットです。

インターネットでdカードを申し込みたい場合は、dカードの公式サイトから必要事項を入力して申し込みを行いましょう。

全体的な流れは以下の通りです。

- dアカウントを発行する(作成済みの場合は手順2へ)

- dカードの公式サイトから申し込みページに進む

- 個人情報や勤務先情報などの必要事項を入力する

- 口座がオンライン設定に対応している場合は支払い口座の設定を行う

- 申し込みが完了すると「申し込み受付メール」が送られてくる

- 必要に応じて在籍確認が行われる

- 口座がオンライン設定に対応していない場合は郵送で手続きを行う

- 審査通過(可決)なら申し込み時に記載した住所にカードが発送される

以下では、ネット申し込みの手順を詳しく解説していきます。

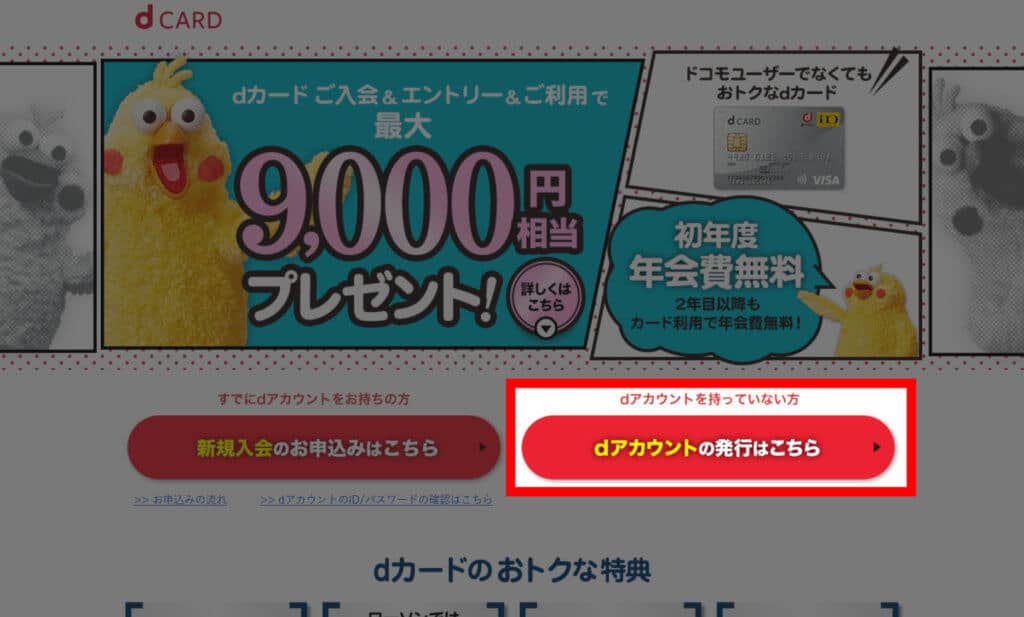

dアカウントを発行する

dカードを申し込む際にはdアカウントが必要なので、持っていない場合はdカードの公式サイトからアカウントを新規作成してください。

dアカウントの作成は無料で、ドコモユーザー以外でも作ることができます。

dカードの公式サイトから申し込みページに進む

インターネット(パソコン・スマートフォン)でdカードの公式サイトにアクセスして、dカードの申し込みページを開きます。

dアカウントでのログインが求められた場合はdアカウントのIDとパスワードでログインをしてください。

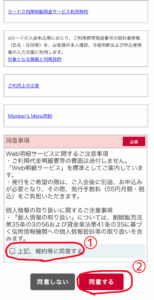

必要な書類を確認し規約に同意する

dカードの申し込みページを開くと、本人確認に必要な書類の例と規約が表示されます。

ページ下部のチェックボックスにチェックをいれてから、「同意する」ボタンを選択しましょう。

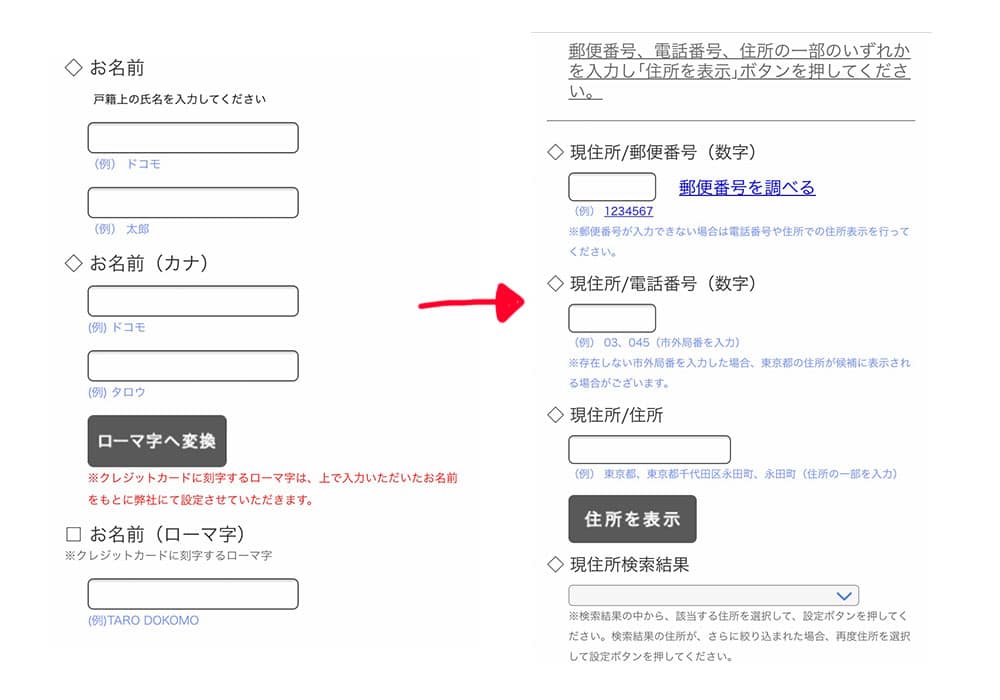

個人情報や勤務先情報などの必要事項を入力する

規約への同意後、申し込みフォームへと進むので必要事項の入力が求められます。

氏名や住所などの基本情報や、職業や収入に関する情報の入力が必要になり、入力内容に誤りがあった場合は虚偽申告と取られてしまうケースがあるため、注意しながら正確に入力しましょう。

また、住所の入力では以下3つの項目どれかを入力すると、住所欄が自動で反映される機能もあります。

- 郵便番号

- 電話番号(市外局番から)

- 住所の一部

「住所を表示」ボタンを選択すると自動的に住所を検索して表示、出てきた住所を選択して「設定」をタップすると下の住所入力欄に反映されるので、あとは番地などを手動で入力するだけで入力が完了します。

引っ越したばかりで住所が曖昧な人や、手動入力が面倒だと感じる人には便利な機能でしょう。

個人事業者の有無を選択する際に注意!

職業を選択した後に「個人事業者」の有無を選択する必要がありますが、会社に勤めている方は個人事業者なしを選ぶようにしましょう。

これは本業としている仕事が企業での仕事か個人での仕事かによって選択する項目が異なり、企業に所属して働いている場合は「なし」を選択しておけば間違いありませんが、本業を企業に属さず個人で行っている(自営業やフリーランスなど)方は「あり」を選択しましょう。

口座がオンライン設定に対応している場合は支払い口座の設定を行う

申し込みに必要な情報の入力が終わったら、支払い口座の設定が行えます。

特に、金融機関が対応している場合は、オンラインで口座設定を行った方が早くカードが発行できるのでおすすめです。

よく知られている銀行では、以下の7つの銀行がオンライン設定に対応しています。

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- りそな銀行

- 埼玉りそな銀行

- ゆうちょ銀行

- イオン銀行

そのほか地方銀行も多く対応しているので、公式サイトで一覧を見て確認しておくと良いでしょう。

また、オンライン口座設定を選択した場合は、申し込み情報の確認後に口座設定の画面に移行します。

ドコモ契約のスマホや携帯電話を利用している場合は、スマホ・携帯電話利用料金の支払い口座をdカードの支払い口座に利用することも可能で、口座情報入力の手間を省くこともできますよ。

口座がオンライン設定に対応していない場合は郵送で手続きを行う

自分の口座がオンライン設定に対応していない場合は「郵送で口座振替依頼書を送付」を選びましょう。

郵送で口座設定を行う場合は、後日カード会社から口座振替依頼書が送られてくるので、必要事項を記入や捺印などを行って返送します。

この際に銀行印を間違えると口座設定に時間がかかってしまうので要注意です。

もし早くカードを利用したいという場合、口座設定が完了していない状態でもdカードは利用できますが、銀行やコンビニから支払わなくてはいけないので覚えておきましょう。

また、口座振替手続きの際に本人確認書類などの返送を求められる場合もあるため、指示に従って書類を準備して返送してください。

申し込みが完了すると「申し込み受付メール」が送られてくる

入力内容を確認して「申込み」をクリックして、「申込み完了」と表示されれば手続きは完了です。

この後は審査に移りますが、>申し込み完了から最短5分で申し込み受付メールが届きます必要に応じて在籍確認が行われる

審査の際には、勤務先やアルバイト先に「在籍確認」が行われる場合があります。 在籍確認とは、申し込み情報に入力・記載した勤務先で実際に働いているかをチェックするための審査のことです。 在籍確認は電話で行われることが多いのですが、「〇〇さんはいらっしゃいますか?」などのように確認されることが多く、申込者本人がその場にいる必要はないケースが一般的でしょう。 ただし、電話にでない、勤務先が異なるなどで在籍確認ができない場合は審査落ちしたり、審査が長引いてカードの発行が遅れる場合もあるので注意が必要です。 審査に通るとカードが発行・発送されます。 また、本人確認が済んでいる場合は簡易書留で発送されるので家族でも受け取りが可能です。 スマホやパソコンからの申し込みが難しいという場合は、郵送申し込みや、ドコモショップ店頭での申し込みを行いましょう。 それぞれの申し込み方法についても詳しく紹介します。 郵送でdカードを申し込む場合は、先にドコモショップで申込書を入手するか、dカード公式サイトから資料請求を行って必要事項を記入してから郵送する必要があります。 公式サイトから申込書の資料請求をしたい場合は、以下のページから該当項目を選択することで申込書の請求が可能です。 申込書を入手する際、新規申し込みの場合は「dカードをお持ちでない方」を、既にdカードを所持していてアップグレードを希望している場合はカード番号によって選ぶボタンが異なるため、該当しているボタンを押せば手続きが可能になります。 では、郵送で申し込む場合の手順を詳しく見ていきましょう。 申込書を入手して返送した後の流れは、基本的にインターネット申し込みの場合と同じです。 郵送申し込みは書類のやり取りが必要になるので、ネット申し込みやドコモショップでの申し込みと比較してカード発行までの日数が長い点に注意しましょう。 インターネットからの手続きが分からないという方は、ドコモショップ店頭で直接カードを申し込むのが簡単でしょう。 ドコモショップ店頭でdカードの申し込みを行う場合は、以下のものを持参するとスムーズに手続きが行えます。 店頭申し込みに必要なもの ドコモショップ店頭は週末や新機種の発売時に混雑が予想されるので、事前にインターネットや電話から来店予約をしておくと、時間を無駄にせずに済むでしょう。 また、店頭でdカードの申し込みをした場合でもカードは郵送で届きます。 ネット申し込みを行う際、どれを選べばいいのか、どう入力すればよいのかわからなくなりやすい項目がいくつかあります。 こちらでは、申込内容入力時の注意点をいくつかご紹介しますので、間違いなく入力できるよう把握しておきましょう。 申し込みフォームで最初に出てくる「取引を行う目的(ショッピング)」とは、dカードを何の支払いに利用するのか、利用する目的を聞かれています。 取引を行う目的の選択肢は以下3つです。 生計費決済とは生活費のことで、日常の買い物などへの利用が当てはまり、事業費決済は個人事業主の方などが事業のために支払う経費のことを指します。 自分の目的に当てはまるものを選択するのが一番ですが、大半の方が買い物目的にクレジットカードを発行するので、迷った場合は生計費決済を選択すると無難でしょう。 申し込み時には、名前や住所、電話番号などの基本情報を入力する必要がありますが、電話番号入力には「電話番号(自宅)」という欄が設けられています。 近年では固定電話を契約せず携帯電話だけの世帯も増えているため、自宅という記入欄をどうしようか悩んでしまう人も多いようですが、dカードセンターによると固定電話を持っていない場合は、携帯の番号でも問題はないそうです。 また、申し込み情報入力と同じページには、本人確認書類の情報として免許証番号の入力欄もありますが、こちらも免許を持っていない場合には保険証などで本人確認をとることができるので心配はいりません。 生計を同一にする家族とは、同じ家計で生活している家族のことです。 必ずしも同居している必要はなく、大学生の一人暮らしなどで別居していても、仕送りなどにより経済的に独立していない場合は人数に含まれます。 例えば、共働きの夫婦でそれぞれが生活費を出している場合、それぞれ収入は別ではありますが同じ財布から生活費を出していることになるので生計を同一とする家族に当てはまるのです。 しかし、同棲をしていても結婚をしていないカップルの場合は、法的に婚姻関係が成立していないため配偶者とはみなされず、生活費を出し合っていても生計を同一とする家族には該当しないケースが多いです。 発行するカードによってはカップルでも生計を同一にする家族に該当することもありますが、dカードの場合は人数に含まれないので気を付けましょう。 住所の入力が終わって次のページに進むと、勤務先の情報を入力する画面になります。 勤務先の電話番号の他に勤務先代表電話番号の欄があり、どちらにどの電話番号を入力したらいいのかわかりにくい箇所になっています。 dカードセンターに問い合わせたところ、基本的に勤務先には勤務先の電話番号、勤務先代表電話番号には勤務先の代表(社長など)の電話番号を記入することになっていますが、代表の電話番号欄は任意なのでわざわざ入力しなくても審査には問題はないとのことです。 また、派遣社員として働いている場合、勤務先と派遣元の電話番号を間違えて入力してしまうケースも多く、入力間違いで審査落ちしてしまうなんてこともあります。 派遣社員は以下のように入力しましょう。 入力した勤務先が虚偽でないか在籍確認をされる可能性もあるので、勤務先の情報は間違いがないように気を付けて入力してくださいね。 年収や借入額や借入件数は、カードの発行が可能かどうかだけでなく、申込者の利用可能額を決めるためにも必要な項目なので正確な申告が必要になります。 クレジットカードはカード会社が利用者に対してお金を貸す状態になるため、信用が非常に重要です。 特に、カードローンなどの他社からの借入金額は審査時に信用情報機関から情報を参照されるため、嘘の情報を申告してもすぐにバレてしまうので、必ず正確な金額を入力するようにしましょう。 また、借入金額の入力では無担保の借入金額を入力するように画面で指示されています。 担保とは借りたお金を返せなくなった際に現金の代わりに貸金業者に渡すもので、土地などの不動産や保証人などが該当しており、無担保借入はそのような担保無しでお金を借りられるシステムのことです。 奨学金は対象外なので入力しなくても大丈夫ですが、延滞の履歴がある場合は審査に影響が出てしまうので注意しましょう。 クレジットカードのキャッシング枠とは、通常の買い物などで利用するショッピング枠とは別にATMで現金を借りて引き出すことのできるサービスです。 キャッシング枠の審査はショッピング枠の審査とは異なるため、キャッシング枠を申し込んだ場合は審査が2つに増えることになります。 また、キャッシング枠の審査はショッピング枠と比べて厳しくなっているので、審査期間も長くなりカードの発行までに時間がかかってしまうことも…。 海外キャッシュサービスとは、海外で現地の通貨が必要となったときにdカードを使ってATMから現地通貨を借りることのできるサービスで、海外キャッシュサービスを利用するには事前に利用限度額の設定が必要です。 dカードでは借入を行った翌月に利息込みで一括返済をする方式を取っています。 よく海外旅行にいく方には便利なサービスですが、海外キャッシュサービスの設定も審査が延びる可能性が高いです。 dカードの申し込みと同時に「こえたらリボ」の設定をすることもできますが、「こえたらリボ」は知らずに設定すると借金の原因になってしまうことがあるため注意が必要です。 こえたらリボとはいわゆるリボ払いのことで、あらかじめ自分で設定した金額を請求金額が上回ると自動的に翌月へと支払いをくりこすシステムになっています。 このような事態を避けるためにも「こえたらリボ」の設定はせず、カードの申し込みだけ行うことをおすすめします。 dカードの家族カードは、年会費無料で本会員のdカードと同じように利用することができるカードで、支払い口座やdポイントの付与先は本会員に統一されているので管理がしやすいことがメリット。 例えば、本会員がdカード GOLDを持っていれば、家族カードの1枚目は年会費無料でdカード GOLDと同じ機能を利用できるようになります。 2枚目以降は1枚につき1,100円(税込)の年会費がかかりますが、dカード GOLDの年会費が11,000円(税込)であるのに対し、10分の1の価格でdカード GOLDが利用できると考えればおトクなので、カード決済が多い家族の場合は発行しておくのがおすすめです。 本会員が初めてdカードを発行する場合、家族カードの希望欄にチェックを入れることで家族カードも同時に申し込みができます。 既にdカード所持している人は追加申し込みが必要になりますが、この場合でもインターネットで申し込みをすることができるので、外出する手間もなく便利です。 家族カードの申し込み完了から手元にカードが届くまで、1週間ほど時間を要します。 ただし、年末年始などの連休を挟んでしまうと配達期間が伸びてしまう可能性があるため、時間に余裕を持っていて急いでいないときに申し込みをすると良いでしょう。 こちらではdカードの申し込みに必要なものを紹介しています。 必須なもののほかにも、場合によって提出が求められる書類などもあるため、スムーズに申し込み手続きを完了できるように予め用意しておきましょう。 dカードに限らず、クレジットカードの申し込みでは、利用金額を引き落とすために本人名義の引き落とし用口座が必要になります。 スマホやパソコンを利用したインターネット申し込みの場合は、オンライン口座設定に対応している金融機関を引き落とし口座にすればカード発行までの日数も短縮が可能。 また、ドコモショップ店頭申し込みの場合は引き落とし口座に設定する口座情報がわかるキャッシュカードや口座通帳、銀行印などを持参すると、その場で口座設定をすることができます。 郵送申し込みの場合も、口座振替依頼書に口座情報を記入する必要があるため、事前に準備しておきましょう。 dカードは、ネット申し込みでオンライン口座設定が可能であれば本人確認書類の提出が不要です。 しかし、それ以外の場合は本人確認書類の提出を求められる可能性が高いので事前に準備しておくと、スムーズに申し込みが進められます。 例えば、ネット申し込みであればオンライン口座設定のほかには、免許証やマイナンバーカードなどの画像アップロードで本人確認が可能です。 原則としては、オンライン口座設定または公式サイトのブラウザからアップロードが基本の本人確認ですが、ブラウザや画像データの容量などよって画像のアップロードができない場合は資料請求を行い、本人確認書類を郵送することもできます。 また、ドコモショップ店頭で申し込む場合は、該当書類の原本を持参する必要があります。 本人確認書類に該当する書類例 20歳が成人年齢だった際は、18歳、19歳の申し込みには親権者の同意が必須でした。 また、以前は学生のネット申し込みはできませんでしたが、2023年7月31日からは高校生を除く18歳以上であれば学生であってもネットからの申し込みが可能になっているのも嬉しい変更です。 dカードは、自己収入がある20歳以上であればカード申し込みと同時にキャッシング機能の申し込みも可能です。 ただし、キャッシングを希望する方のうち、以下に該当する場合は年収証明書類の提出が求められます。 例えば、キャッシングを希望した場合で、dカードの借り入れ希望額が50万円を超える場合や、dカードの借り入れ希望額と他社借り入れ(無担保借り入れ残高)の合計が100万円を超える場合は、源泉徴収票や給与明細(直近2か月分)などといった年収証明書類の提出が求められるでしょう。 また、キャッシングは貸金業法の「総量規制」に基づき、個人事業主を除く個人に対しては年収の3分の1を超える借り入れはできないという制限が設けられています。 そのほか、キャッシングの限度額(キャッシングリボ枠)は、年収の3分の1以内でかつ90万円以内となり、学生の場合は限度額が5万円・満65歳以上の場合は10万円となる点も注意しましょう。 給与収入の方・年金受給の方の場合は、上記のうちいずれか1点が必要となるので、書類の画像をアップロードして送信するかコピーを郵送します。 また、収入源が2か所ある場合は両方の年収証明書類、確定申告をされている場合は確定申告書を提出しましょう。 個人事業主の方の場合は確定申告書に加えて、青色申告決済書または収支内訳書のいずれか1点、合計2点をアップロードまたは郵送してください。 ここでは、dカードの審査に通るためのコツを解説していきます。 まずは審査に通るためのコツを4つあげてみましたので、それぞれの審査対策を詳しく見てみましょう。 短期間に複数のカードを申し込むと、カード会社から「お金に困っている人」だと疑われやすく、審査落ちに繋がってしまう可能性が高くなります。 クレジットカードの申し込みは審査に通過しても落ちても、申し込みをしたという記録が信用情報機関で記録されており、短期間の複数枚カード申し込みは「申し込みブラック」とみなされるのです。 申し込みブラックの目安は1か月に3枚以上のカード申し込みとなっており、もし、申し込みブラックになってしまった場合は、申し込みブラックが解消されるまでに6ヶ月かかります。 そのため、1か月に申し込むカードの枚数を1枚~2枚に留めるようにしたり、審査結果が出てから再申し込みは6ヶ月期間を空けるなど、信用情報に問題が無くなるまで回復期間を待つのも審査に有効ですよ。 dカードを申し込む際に、キャッシング枠を希望しない、またはキャッシング枠をなるべく減らして申し込むことも審査通過率をアップさせるコツです。 クレジットカードで料金の支払いに使うショッピング枠は「割賦販売法」に基づく審査が行われますが、お金を借りられるキャッシング枠は「貸金業法」に基づく審査が行われるため、キャッシング枠を同時に申し込むと審査が一つ増えるということになります。 したがって通常のショッピング枠のみの申し込みよりも審査が厳しくなり、審査期間も長くなるのです。 また、総量規制によって収入の3分の1を超える借り入れはできないため、キャッシングを希望する場合は借り入れ額(キャッシング希望額)に見合った収入が求められ、収入のない専業主婦や学生の場合は審査落ちの恐れが高まることも注意が必要でしょう。 dカードの場合、20歳未満の未成年はキャッシングを申し込むことはできません。 申し込み内容を間違えたり、嘘をついて申し込むと審査落ちする恐れがあるため注意してください。 申し込み内容にミスや誤りがあった場合は、電話などで確認する必要が出てくるため審査が長引いたり、確認が取れない場合は審査落ちすることがあります。 また、嘘をついてカード会社を欺くことは犯罪行為で、カード会社内の独自情報として保管される「社内ブラック」にも登録されてしまう可能性が高く、同系列のカード会社で永久的にカードが作れなくなる恐れもあるので絶対にやめましょう。 例えば、年収を記載する時も端数を切り上げる程度なら問題はありませんが、大幅にサバを読んだり、偽りの情報を記載するのは危険です。 郵送で申し込む際は特に記入漏れがないように注意しましょう。 インターネットの場合は入力漏れがあると次の画面に進めませんが、郵送の場合は自分で気を付けなければいけません。 カード審査は各項目を点数化して合計点を出す「スコアリング」という方法で行われますが、より多くの項目を記入した方が審査で有利になります。 分からない部分は書かなくてもいいと自己判断せず、きちんと記入することが審査通過のコツですよ。 dカードの申し込み資格は、安定継続収入が求められるゴールドカードほど厳しくありません。 特に学生の場合は、長期的にカードを利用してくれる優良顧客となり得るため審査で優遇される傾向があるので、カードを作りたければ学生のうちに申し込んでおくのがおすすめです。 dカードを早く発行したい場合は、9時~19時50分の間にインターネットで申し込みを行い、その際にオンライン口座設定を完了させるとカード発行までの日数を短縮することができます。 連絡が取れないと審査時間が長引く原因となるので、カード会社から職場や自宅に電話がかかってきた場合はすぐに対応しましょう。 支払い口座に設定したい口座(金融機関)が、インターネット上で口座設定ができる「オンライン支払い口座の設定」に対応していない場合は、郵送で手続きを行うことができます。 この場合はカード会社から返信用封筒と書類が送られてくるので、必要事項の記入と捺印をしてすぐに返送してください。 dカードの審査状況を知りたいという場合は、インターネットの「My docomo」から確認することができます。 dカードは最短5分で審査が完了するカードですが、到着までの日数(期間)は最短5日です。 もし1か月以上経ってもdカードが届かない場合は、電話で問い合わせを行ってください。 その他にもゴールデンウイークや年末年始など、長期休暇を挟む場合もカードの到着が遅れる原因となります。 dカード GOLD U カードの特徴 ドコモユーザーなら毎月のドコモ利用料金の5%がdポイントで還元(*)。22歳以下なら年会費実質無料(*)!23歳以上でも年間で30万円以上のショッピング利用があると年会費が実質無料(*)コスパの良いドコモのセミゴールドカード。 クレジットカード初心者や年会費無料のカードを探している場合は、dカードが利用しやすくおすすめですが、20代でドコモユーザーなら「dカード GOLD U」がさらにおすすめです。 dカード GOLD Uは29歳までが発行できる若者向けのゴールドカードで、dカード GOLDと同等の優待が受けられます。 ゴールドカードなので年会費はかかりますが、他社ゴールドカードと比較しても格安で、さらに条件を満たせば実質年会費無料で利用することも可能。 利用可能額や付帯保険の補償額なども一般カードより高額なので、安心でおトクにカードを利用したい人は、ぜひ入会の検討をしてみてくださいね。審査通過(可決)なら申し込み時に記載した住所にカードが発送される

申し込みから最短5日でカードが到着しますが、申し込みの混雑状況などにもよって発送時期は前後するため、急ぎで利用したい場合は早めに申し込むと良いですね。

しかし、受け取り時に本人確認を行う場合は本人限定受取郵便で発送されるので、本人確認書類を提示した上で本人のみが受け取れることに注意しましょう。その他の資料請求・店舗申し込み

郵送で申し込む

(https://d-card.jp/st/supports/settings/material.html)

ドコモショップで申し込む

申し込み時点でそのままカードが受け取れるわけではないので、社会人の方はインターネット申し込みをした方が時間も手間もかからずに済むでしょう。申し込みで間違えやすい項目に注意しよう

取引を行う目的は「生計費決済」を選択

基本情報入力や本人確認書類の情報

生計を同一にする家族とは養っている家族の人数のこと

勤務先代表電話番号の入力は必須ではない

年収と借入金額は正確に記入しよう

万が一、年収や借入金額に虚偽があった場合は社内ブラックとしてカード会社に記録され、同じカード会社のクレジットカードは発行できなくなってしまう可能性が高くなります。

代表的な無担保借入はカードローン、クレジットカードのキャッシングなどがあります。キャッシングは「入会後検討」を選択しよう

余程現金に困っていない限り、キャッシング枠の申し込みは「入会後検討」を選択しておくのがおすすめです。海外キャッシュサービスも「入会後検討」を選択しよう

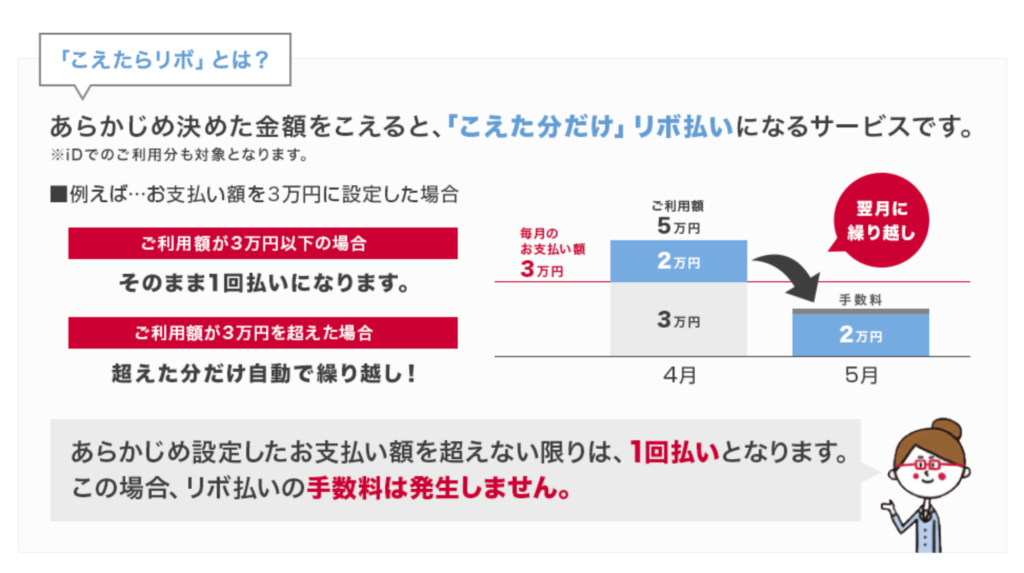

こちらもdカード申し込み後に設定が可能なので、まずは「入会後検討」を選択しておくと良いでしょう。こえたらリボが借金の原因になることもある

くりこされた金額には手数料が加算されて請求されるので、このシステムを知らずにいるとくりこし金額と手数料が山積みになっていってしまうのです。家族カードの申し込み方法は?

インターネット申し込みの手順

家族カードが到着するまでは約1週間かかる

申し込みに必要なものはある?本人確認書類は必要?

引き落とし用の銀行口座

同時に本人確認も行うことができるので、本人確認書類の提出も不要になるのでチェックしておくと良いですね。本人確認書類の有無

該当する書類をスマホなどで写真を撮って、公式サイトのブラウザからアップロードするだけなので、簡単ですね。

コピーでは受付できない可能性があるので、必ず原本を持って行くようにしましょう。

18歳からは親権者の同意なしで申し込み可能

しかし、2022年4月1日より成人年齢が18歳に引き下げられた影響で、18歳から親権者の同意なしでクレジットカードを申し込めるようになりました。年収証明書類の提出を求められる場合も

借り入れ総額が既に年収の3分の1を超えている場合や、年収証明書類を提出しない場合はキャッシングの利用はできません。給与収入の方・年金受給の方の必要書類

書類

有効期限・注意事項

源泉徴収票

申込受付月が1~2月の場合:前々年分以後のもの

申込受付月が3~12月の場合:前年分以後のもの

※企業名・氏名・支払年月・支払額が確認できるもの

給与の支払明細

申込受付月を含まず、申込月の3か月前までのもの

(10月が申込受付月の場合7月~10月分が有効)

※給与の支払い明細は直近2か月分が必要

※企業名・氏名・支払年月・支払額が確認できるもの

確定申告書第一表(控え)

申込受付月が1~3月の場合:前々年分以後のもの

申込受付月が4~12月の場合:前年分以後のもの

※税務署の受領印のあるもの・電子申告の場合は税務署受取が確認できるもの

納税通知書

申込受付月が1~6月の場合:前々年分以後のもの

申込受付月が7~12月の場合:前年分以後のもの

※年収もしくは所得金額の記載のあるもの

所得証明書(税務署発行)

申込受付月が1~3月の場合:前々年分以後のもの

申込受付月が4~12月の場合:前年分以後のもの

所得証明書(地方自治体発行)

申込受付月が1~6月の場合:前々年分以後のもの

申込受付月が7~12月の場合:前年分以後のもの

※年収記載有(所得金額のあるもの

年金証書

現在のところ期限なし

※年金額の記載のあるもの

年金通知書

申込受付月が1~6月の場合:前年分以後のもの

申込受付月が7~12月の場合:当年分のもの

※年金額の記載のあるもの個人事業主の方の必要書類

書類

注意事項

確定申告書第一表(控え)

申込受付月が1~3月の場合:前々年分以後のもの

申込受付月が4~12月の場合:前年分以後のもの

※税務署の受領印のあるもの・電子申告の場合は税務署受取が確認できるもの

確定申告書B第一表および青色申告決済書

(控え1ページ目)申込受付月が1~3月の場合:前々年分以後のもの

申込受付月が4~12月の場合:前年分以後のもの

(税務署受付印有・電子申告の場合は税務署受取が確認できるもの)

確定申告書B第一表および収支内訳書

(控え1ページ目) 申込受付月が1~3月の場合:前々年分以後のもの

申込受付月が4~12月の場合:前年分以後のもの

(税務署受付印有・電子申告の場合は税務署受取が確認できるもの)dカードの審査に通るための対策

短期間に複数のカードを申し込まない

キャッシング枠をなるべく減らして申し込む

キャッシング枠はカードを発行した後からでも審査を受けて設定できるので、カードの発行が先決であればキャッシング枠は「入会後検討」を選択して申し込むと良いでしょう。申し込み内容に誤りや虚偽がないように注意する

年収を誤魔化しても会社の規模や勤続年数からある程度推測できるので、不審な点があると虚偽申告として審査落ちや社内ブラックに繋がる場合があります。郵送申し込みの場合は全ての項目を記入する

dカードの申し込みでよくある質問

Q.学生やアルバイトでも申し込めるの?

高校生を除く18歳以上であれば、収入に関する条件もなく申し込むことができます。

無職で収入がない方はクレジットカードを発行できませんが、アルバイトやパートでも収入があればdカードは申し込めます。Q.早くカードを作りたい時はどうすればいい?

前述のとおり、キャッシング枠を付けると審査が厳しくなるので、ショッピング枠だけを希望して申し込むのもひとつの方法です。Q.オンライン支払い口座の設定ができない場合はどうするの?

Q.審査状況はどうやって確認するの?

My docomoにアクセスをして、メニューの「ご契約内容確認・変更」からdアカウントでログインすると現在の契約内容が表示されるのですが、審査結果がまだ出ていなければ「申し込み」という表示になり、審査に通ったら「契約中」、審査落ちした場合は「未契約」と表示になるため、dカードの審査状況をいち早く確認することが可能です。Q.申し込んだカードはいつ届く?

郵送で申し込んだ場合や、オンライン口座設定を行わなかった場合は2週間~4週間の余裕をみてください。

審査状況によっては発送までに1か月以上かかる場合もあるので、カードを使う予定がある場合は時間に余裕をもって早めに申し込んでおきましょう。まとめ

発行会社

NTTドコモ

ポイント還元率

1.0%

年会費

3,300円(税込)

付帯保険

国内:最大1,000万円(自動付帯)※1

海外:最大2,000万円(利用付帯)※2

ショッピング保険:最大100万円

dカードケータイ補償:最大10万円分※3

スマホ決済

iD、Apple Pay、Google Pay

クレカ積立

マネックス証券

最大1.1%ポイント進呈※4

申し込み条件

満18歳(高校生は除く)~29歳で、安定した継続収入があること

追加カード

ETCカード 年会費無料

家族カード 年会費1,100円(税込)※補足内容

※1 海外旅行費用をdカード GOLD Uにてお支払いいただいた場合のお支払い保険金額です。

※2 国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

※3 購入から3年以内で、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となった場合。新たに同一機種・同一カラーの携帯電話端末をドコモショップでdカードで購入した場合

※4 カードで通常たまるポイント(利用額100円(税込)につき1ポイント)は進呈対象外です。「dカード積立」のご利用額は、dカード GOLD年間ご利用額特典の累計対象外です。クレジットカード番号「4363」、「5344」、「5365」のいずれかから始まるお客様が対象です。家族カードは対象外です。

▼還元特典の注意事項

*1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

*2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

*3 ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

*4 家族カードは本特典の対象外になります。

▼年会費実質無料の条件・注意事項

2年目以降の年会費確定時点でdカード GOLD Uのご契約があり、かつ以下いずれかの条件を満たした場合、前年の年会費3,300円(税込)を2年目以降の年会費請求時点で減算します。

・入会月時点で満22歳以下であること。

ただし、翌年の入会月前月末時点で23歳の場合も含む。

・入会月から翌年の入会月前月末時点までのご利用金額が30万円(税込)以上であること(一部対象外売上あり)。

・入会月前月末時点にドコモ MAX、ドコモ ポイ活MAX、ドコモ ポイ活20、eximo、eximoポイ活、ahamo契約があること

(ご利用携帯電話番号として登録した電話番号の利用料金をdカード/dカード GOLD U/dカード GOLD/dカード PLATINUMで支払う設定をしている必要があります)

本条件は2年目の年会費確定時点のみ適用します。詳細はdカードサイトにてご確認ください。

【年間ご利用額特典】

※ 2025年配布分の特典金額となります。

※ Edyチャージ、nanacoチャージ、SMART ICOCA、キャッシング返済金、リボ払い手数料、分割払い手数料、年会費、遅延損害金などは年間ご利用額の対象外となります。

※交換先によっては、上記の特典進呈金額を下回るクーポンとなる可能性があります(例: 10,000円→7,000円クーポン)

特に、ドコモユーザーに対してのdポイント還元率やケータイ補償に優れており、一般カードのdカードよりもおトクに活用しやすいのです。