クレジットカードには一括払いや分割払いなど様々な支払い方法が用意されています。その中でも、通称「リボ払い(リボルビング払い)」と呼ばれる支払い方法は、大きな買い物をした場合でも月々の返済を無理のない一定の金額に設定することができるのがメリットですが、返済額が一定になるからこそ気づかないうちに手数料(利息)が積み重なって返済が終わらないなどの危険性も多く潜んでいます。

ここではリボ払いとはどういう支払い方法なのか、基本的な知識からリボ払いの危険性(リスク)まで幅広く解説をしていきます。

目次

リボ払いとは?

通称「リボ払い」と呼ばれる支払い方法は、正式名称を「リボルビング払い」言い、訳すと「revolving」=「周期的に払う」という意味になります。

通常のクレジットカードの一括払いであれば、10万円の買い物をすると締め日を過ぎた翌月か翌々月に10万円の請求が来ることになりますが、定額のリボ払いの場合であればあらかじめ事前に設定した数千円〜数万円の無理のない返済を数ヶ月繰り返して返済していくことになります。

リボ払いと分割払いの違い

リボ払いの説明を見ると、分割払いとはどこが違うの?と思うかもしれません。

ここからは、リボ払いと分割払いの違いについて以下で解説していきます。

リボ払いの特徴

リボ払いは、利用額に対して一定の金額を支払う必要があるため、設定された毎月の返済がどの程度の金額かで完済までの期間が変わってきます。

また、完済までに新たにリボ払いでショッピングをするとさらに金利手数料(利息)が膨らみ、返済が続くので完済がいつになるかは利用者の返済スピード次第になります。金利手数料(利息)はリボ払いを続けていくことで変動するため結果的に思ったよりも手数料を支払っている結果になることがあります。

危険性も多いですが、一時的にクレジットカードを使いすぎてしまって「来月の支払いが厳しい」という場合はリボ払いへの変更をすることで支払いの遅延を防ぐなどの使い方もできます。

分割払いの特徴

分割払いの場合は、クレジットカードを利用する際にあらかじめ何回払いにするかを選んで決済するため基本的にいつまで支払いが続くのかが明確にわかりやすく、金利手数料は分割回数によって変わるので計算すれば毎月の支払い金額と手数料がどれくらいかかるのかわかりやすくなります。

▼三井住友カードの分割払い例

| 支払回数 支払期間 |

3回 3ヵ月 |

5回 5ヵ月 |

6回 6ヵ月 |

10回 10ヵ月 |

12回 12ヵ月 |

15回 15ヵ月 |

18回 18ヵ月 |

20回 20ヵ月 |

24回 24ヵ月 |

|---|---|---|---|---|---|---|---|---|---|

| 実質年率(%) | 12.00 | 13.25 | 13.75 | 14.25 | 14.50 | 14.75 | 14.75 | 14.75 | 14.75 |

| 利用代金100円あたりの分割払手数料の額(円) | 2.01 | 3.35 | 4.02 | 6.70 | 8.04 | 10.05 | 12.06 | 13.40 | 16.08 |

分割払いをするごとに分割回数を選んで決済する必要があるため、リボのように気づいたら利用額(借金)が膨大になる可能性や、返済が決めた分割回数より長くなることがありません。

2回払いまでなら手数料がかからないクレジットカードも存在します。

リボ払いは借金地獄への落とし穴!なるべく利用しないのがおすすめ!

リボ払いを利用してもらえるとクレジットカード会社は手数料を取ることができるため、「毎月無理のない支払い金額を設定できます」と言って手数料がかかることを目立たないようにしてリボ払いを利用させようとしてきますが、リボ払いについて理解せずに利用してしまうと借金地獄に陥る可能性が非常に高いので、なるべく利用しないようにしましょう!

カードの中には「リボ払いを利用すると年会費が無料!」「リボ払いを利用するとポイント還元率アップ!」と謳っていることがありますが、年会費もポイントもリボ払い手数料がかかることによって損するようになっています。

リボ払いの危険性

家電が壊れてしまったなどで急に大きな出費があったとき、リボ払いなら次の支払い期日に一括で支払うのが難しい場合にも一定の金額に抑えて返済していけることがメリットです。簡単にリボ払いにできるからこそ陥りやすい危険性について解説していきます。

リボ払いには金利手数料(利息)がかかる

クレジットカードは基本的に一括払いであれば手数料はかかりませんが、リボ払いをした場合には所定の金利手数料(利息)がかかります。

リボ払いでの金利手数料は1年間借りた場合の数字を表す年利で表記されており、各カード会社の平均的な年利は法律上の上限である15%〜18%の金利手数料が設定されています。

実際に払う金利の額は年利を基準に、借りた期間に応じて日割りとなるため半年で返済できた場合には7.5%、2ヶ月で返済できた場合は2.5%というように、月々の返済額を少なくしすぎずに完済が早ければ早いほど、負担する金利は少なくなってきます。

返済が長期化しやすく完済できない

購入したものを毎月リボ払いの低い返済額で返済して、完済する前に別のものをリボ払いで購入するのを繰り返すことで、元金がなかなか減らず返済が長期化してしまうケースもあります。その金額に15%前後の金利手数料がプラスされると元金がいつまでも減らないということになりかねません。

毎月の返済額が無理のない金額だとしても、使いすぎてしまうことにより何年もリボの返済を続ける「借金地獄」に陥ってしまう人が増えているので注意しましょう。

使った金額がわからなくなりやすい

大きな買い物をしても月々の支払いが一定の金額で収まるため、実際は限度額ぎりぎりまで使っていたとしても支払いは一定の金額で請求が来るため使いすぎている感覚がありません。

もしリボ払いを使いざるを得ない状況になったとしたら、必ず利用明細などを細かくチェックするようにしましょう。

すべての支払いがリボ払いになる「リボ払い専用カード」に注意

何気なく申し込んでみたクレジットカードを利用していたら、実は「リボ払い専用カード」だったというケースもあります。リボ払い専用カードは各クレジットカード会社から様々な種類があり、各カードによってリボの種類や名称も違うため、あらかじめ確認してから作りましょう。

リボ払い専用カードの例

- ファミリマート「ファミマTカード」

- アコム「ACマスターカード」

- セディナカード「Jiyu!da!」

- DCカード「JIzile(ジザイル)」

- オリコカード「UPty(アプティ)」「GOLD UPty(ゴールドアプティ)」「Orico Card THE POINT UPty(オリコカードザポイントアプティ)」

- ライフカード「Stylish(スタイリッシュ)」

- JCBカード「R(アール)」「EIT(エイト)」

- ビュー・スイカ「リボカード」

- ジャックス「R-styleカード」

- ポケットカード「P-one Wiz」

- イオンカード「イオンスマートペイカード」

リボ払いの名称は会社によって異なるので知らぬ間に登録しないよう注意

最近では、リボ払いのことを会社独自のネーミングで扱われることも多くなりました。「支払い名人」「楽Pay」「マイ・ペイすリボ」など、呼び方がリボルビング払いとはっきり明記されていないネーミングのものがあるので注意しましょう。

| カード名 | リボ払い名称 |

|---|---|

| 三井住友カード | マイ・ペイすリボ |

| JCBカード | 支払い名人 |

| au PAY カード | 楽Pay |

| アメリカンエキスプレスカード | ペイフレックス |

| 楽天カード | リボ払い |

| イオンカード | リボ払い、あとリボ |

| オリコカード | あとリボ |

名称を分かりにくいものにしている他、各社リボ払いに登録させようと「登録するとポイント還元率がアップ」「登録すると年会費が無料」など、特典を謳ってリボ払いのデメリットに注視させないようにしていますが、リボ払いを利用すると手数料でポイント分や年会費分を簡単に損してしまうので注意してください。

「リボ払い」という文言を使わずにカード申し込み時にリボ払いに登録させようとしてくるカードもあるので注意

リボ払いの種類

リボ払いは大きく分けて「定額方式」「定率方式」「残高スライド方式」の三種類に分けられます。もしリボ払いを利用することになったら、自分が使っているクレジットカードはどのリボ払いが適用されるのか事前に確認しておきましょう。

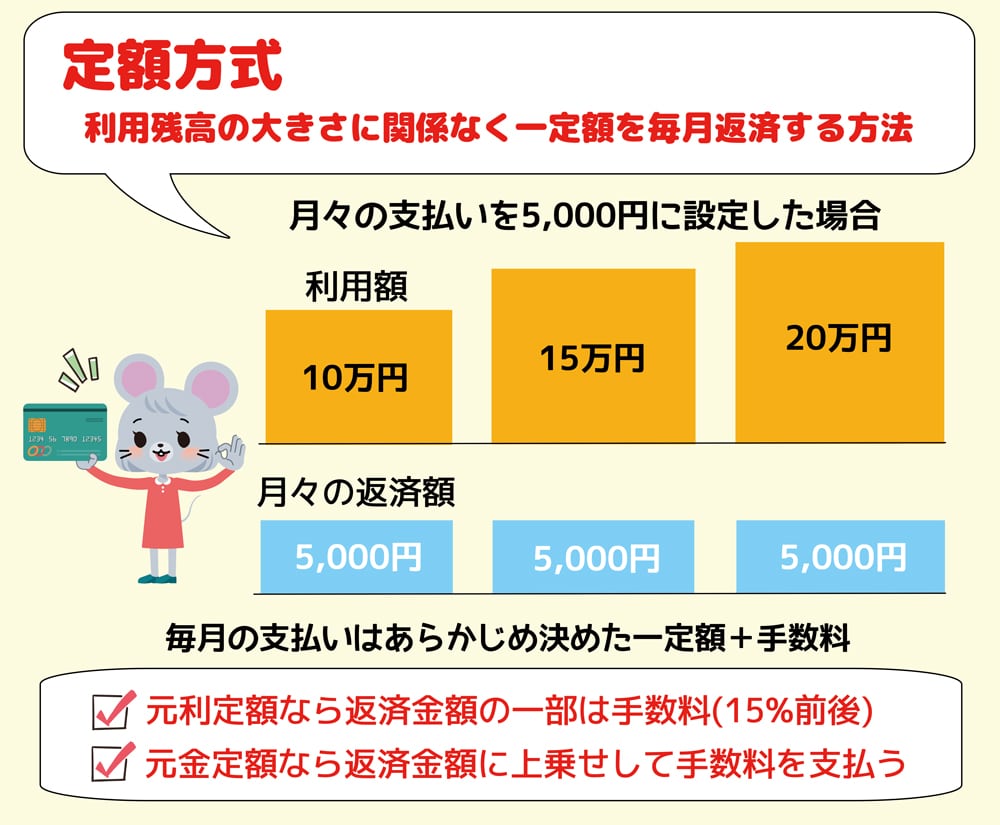

定額方式

リボ払いと聞いて一番イメージしやすいのが定額方式で、毎月自分であらかじめ設定した一定金額で利用残高(借金)を返済していく方式です。

元利定額リボルビング

あらかじめ自分で設定した一定の返済金額の中から、利息を差し引いた金額を利用残高(借金)の返済に充てる方式です。利息を差し引いた分が返済に充てられているため返済した料金がすべて返済に充てられるわけではありません。

毎月の返済額が5,000円で金利が15%の場合であれば、利息として750円引かれた4,250円が返済に充てられます。

元金定額リボルビング

あらかじめ自分で設定した一定の返済金額とは別に利息分を上乗せした金額を返済する方式です。毎月の返済額が5,000円だとすればそこに利息を足した金額が請求され、5,000円全額返済に充てられます。元利定額と比べると同じ返済金額で設定した場合はこちらの方が完済できるスピードがはやくなります。

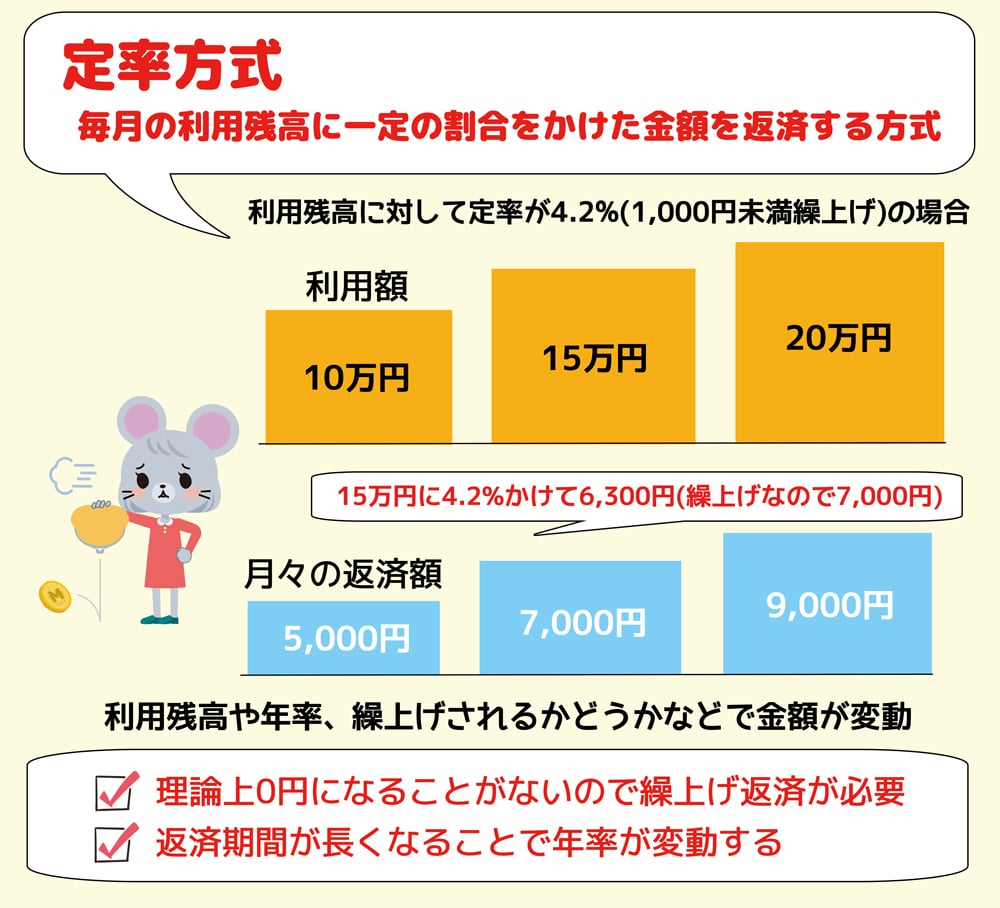

定率方式

各クレジットカード会社が定める締め日に確定した利用残高(借金)に対して、一定の割合(定率)をかけた金額を返済する方式です。

定率方式で気をつけたいのが、理論上では元金が0円になることがないという点です。余裕があるときに一括返済をするなどをしないと完済することが難しくなります。

利用残高に応じて返済金額の変動があるため、追加でリボ払いをして利用残高が増えた場合には支払い金額が高くなってしまいます。

元利定率リボルビング方式

各クレジットカード会社が定める締め日に利用残高(借金)を確定し、利用残高に対して指定の割合(定率)で返済する方式です。

元金定率リボルビング方式

各クレジットカード会社が定める締め日に利用残高(借金)を確定し、利用残高に対して指定した割合(定率)で返済する方式なのですが、返済額に加えて利息分が上乗せされた金額を支払う方式です。返済金額が同じ場合には元利定額の方がはやく返済することができます。

残高スライド方式

各クレジットカード会社が定める締め日に利用残高(借金)を確定し、段階的に返済する金額が変更される(スライドする)方式です。

定率の場合では利用額に一定の割合をかけた金額ですが、残高スライド方式の場合はいくらまでの利用残高の場合はいくら返済するという金額があらかじめ決められています。

各会社によって違いますが、例えば10万円未満の利用残高で毎月5,000円の返済をしていた場合に、追加でリボ払い決済をして合計の利用残高が10万円以上になった場合には返済金額が5,000円よりも高い次の段階で設定されている返済金額にスライドされます。

残高スライド方式には「元利定額方式」や「元金定額方式」以外にも多くの分類ができるため、自身の使っているクレジットカード会社にてリボ払いの種類を確認してから利用する必要があります。

残高スライド元利定額方式

各クレジットカード会社が定めた締め日に利用残高を確定し、金額に応じて設定されている返済額から利息分を差し引いたものが返済に充てられる方式です。

残高スライド元金定額方式

各クレジットカード会社が定めた締め日に利用残高を確定し、金額に応じて設定されている返済額に上乗せして利息分を返済する方式です。前述の通り、元利定額方式の方が返済のスピードが早くなります。