ガスや水道、NHK受信料といった公共料金の支払いを滞納しても、ブラックリストになってクレジットカードやローンの審査に落ちることはありません。

ブラックリストになる支払いとブラックリストにならない支払いの違いは「カード払い」か「口座引き落としか」によって判断します。

支払いにカード会社やローン会社が挟まると、滞納の記録は信用情報機関に記録され、その後の金融サービスに悪影響を及ぼします。

今回は、公共料金の支払いでブラックにならないための注意点や、公共料金を滞納するとどうなる?という疑問についてまとめました。

▼関連記事

-

-

ブラックリストでも審査が通る・作れるクレジットカードはある?審査通過のコツや選び方

「クレジットカードの審査になかなか通らない」または「ブラックだけどクレジットカードが欲しい」ということで、審査なしで作れるクレジットカードを探している方も多いでしょう。 ですが、残念ながら"審査なし( ...

目次

公共料金の支払いを滞納してもブラックリストにはならない

公共料金の支払いを滞納してもブラックリストにはなりません。

滞納するとブラックリストになるのは信用情報機関に登録される支払いだけで、もともと信用情報機関に登録されない支払いを滞納してもブラックリストにはならないからです。

滞納してもブラックリストにならない支払い

滞納してもブラックリストにならない支払いは以下の通りです。

- 公共料金(水道・電気・都市ガス・固定電話・NHK)

- 住民税

- 所得税

- 自動車税

- 固定資産税

- 健康保険料

- 国民年金

- 家賃

- 新聞・雑誌の購読料

- プロバイダ料金

公共料金や税金、通信料などはもともと信用情報機関に記録されない支払いなので、滞納してもブラックリストにはならずクレヒスに影響しません。

NHKの支払いもブラックリストにならない

NHKの支払いが滞ってしまったとしてもブラックリストにはなりません。

支払いをクレジットカード払いにしており、クレカ払いを長期滞納した場合はブラックリストになります。

銀行引き落としで残高不足になってしまった場合もブラックリストの可能性は低いですが、銀行協会にも信用情報がありますので、何回も対応を繰り返すのは注意が必要です。

NHKの支払いは義務付けられている

NHKの受信料の支払い自体を渋る方もいらっしゃいますが、放送法第64条に「NHKの放送を受信することができるテレビをお持ちの場合、NHKと受信契約をしなければならない」との規定があり、放送法に基づき総務大臣の許可を得て定められた日本放送協会放送受信規約で「放送受信料を支払わなければならない」と義務づけられています。

NHKの受信料を無視し続けると、支払督促や訴訟に発展し、最終的に財産が差し押さえられる可能性があるので気を付けましょう。

クレジットカード払いにしていて滞納した場合はブラックリストになる

注意したいのは、ブラックリストにならない支払いでもクレジットカード払いにしている場合はブラックリストとなってしまう点です。

例えば、公共料金の支払いをカード払いにしていた場合、滞納するとカードの滞納と同じようにブラックになってしまいます。

- カード払いで滞納:ブラックになる

- 口座振替で滞納:ブラックにならない

- 振込で滞納:ブラックにならない

電気料金やプロバイダ料金など、ポイントを貯めるために様々な支払いをカード払いにしている方も多いですが、この場合は滞納するとブラックになるので注意しましょう。

カードの更新により有効期限やセキュリティコードが変更になったのに、変更手続きをせずそのままにしている方はカード払いで決済できなくなるため要注意です。

一部、手続き不要でカード情報が更新されるケースもありますが、自分で手続きを行わなければいけないケースもあるので、カードの更新時期には確認しておきましょう。

口座振替(引き落とし)や、振込用紙による支払いであれば払い忘れや残高不足などの理由により支払いが遅れ滞納してもブラックにはなりません。

滞納するとブラックリストになる支払い

滞納するとブラックリストになる支払いは、主にカード会社(信販会社)や銀行、消費者金融業者が扱う商品やサービスです。

- クレジットカード

- ローン(カードローン・住宅ローン・自動車ローンなど)

- 携帯電話本体の分割払い

- 個別クレジット

- 奨学金

- リース契約(カーリースなど)

大学に通う際に奨学金を借りていたという方は、奨学金も滞納するとブラックリストになる支払いのひとつなので注意が必要です。

携帯電話本体の分割払いや個別クレジットでのブラックリストに注意

携帯電話本体を分割払いで購入したり、商品やサービスごとに契約を結ぶ個別クレジットでも滞納するとブラックリストになるので気を付けてください。

例えば、スマホ本体を購入する際に端末代金を分割払いにして毎月の通話料と一緒に支払っている場合は「個別信用購入あっせん契約」となりクレヒスに記録されます。

子供の名前でスマホを契約して親が支払いを滞納した場合、子供のクレヒスがブラックとなるため要注意です。

端末代金を一括払いにした場合はクレヒスに記録されないため問題ありません。

また、商品やサービスごとに契約を結ぶ「個別クレジット」で滞納した場合、クレジットカードを使ったことがない方でも知らない間にクレヒスがブラックとなっている恐れがあります。

個別クレジットは「ショッピングローン」や「ショッピングクレジット」といった名称で、エステや習い事教室のローンなど、幅広いシーンで用いられているため気を付けましょう。

ブラックリストかどうかを確認する方法

自分がブラックリストなのかどうかを確認したい時は、信用情報機関にクレヒスの開示請求をしてください。クレヒスは本人の申し出によって開示を行うことができ、開示によりカードやローンの審査落ちの原因を確かめることが可能です。

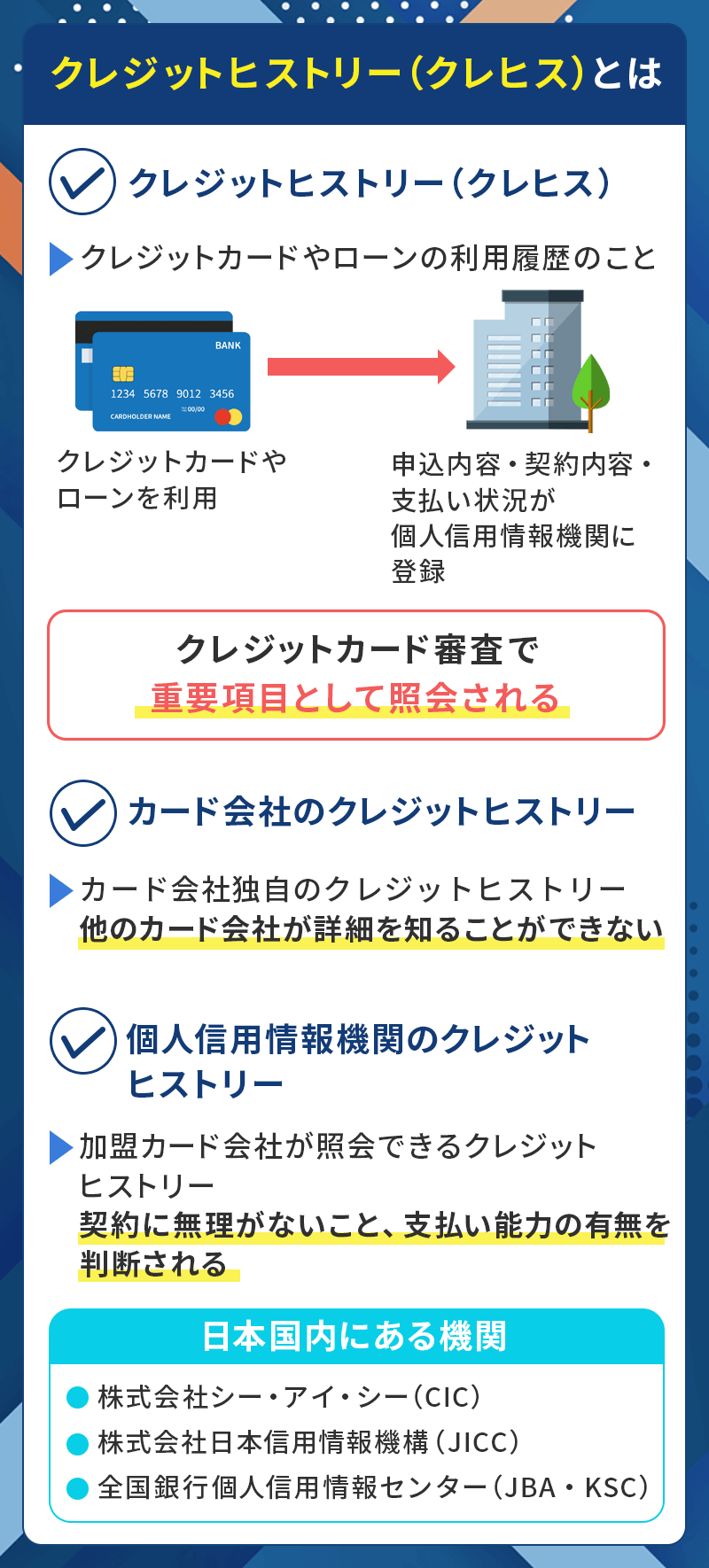

国内には「CIC」「JICC」「KSC」という3つの信用情報機関があり、銀行はKSCへの加盟がメインですが、カード会社はCICとJICCへの加盟が多く、カード会社によっては両方に加盟していることもあります。

窓口やインターネット、郵送で手数料を支払うと開示請求の申し込みができ、インターネットならすぐに結果を見ることができるので便利です。

ブラックリストの確認方法の記事はこちら

公共料金の支払いを滞納するとどうなる?

公共料金の支払いを滞納すると督促状が届き、最終的には電気やガス・水道などが止まります。

東京電力の電気料金の場合

例えば東京電力の場合、電気料金の支払い義務は検針日に発生し、支払い期限は検針日の翌日から30日目です。

期限を過ぎても支払いを行わなかった場合には年10%の延滞利息が発生し、支払い期限から20日を過ぎても支払わなかった場合は送電がストップしてしまうので要注意です。

- 電気料金の支払い義務:検針日に発生

- 電気料金の支払い期限:検針日の翌日から30日目(期限を過ぎると利息発生)

- 支払い期限から20日後:送電ストップ(供給停止)

支払い期限から20日後ということは、検針日の翌日から数えて50日後には電気が止まることになります。

振込で公共料金の支払いを行っていて長期間家を留守にする場合は、支払い方法を口座振替やカード払いに変更しておくと良いでしょう。

電気が止まる際もいきなり供給停止となるのではなく、督促状などで連絡(通知)があってから止まるので、滞納に気付いたらすぐに支払ってください。

督促を無視して公共料金を支払わず、滞納したままでいると裁判を起こされる恐れもあるため要注意です。

東京都水道局の水道料金の場合

東京都水道局の水道料金の場合、請求書による支払い期限は発送日から10日と短いため滞納しないよう注意が必要です。

支払い期限を過ぎて、勧告に応じず滞納を続けた場合、給水停止となり水道が止まります。

水道がいつ止まるかの対応は水道局により異なりますが、開栓(給水再開)するには東京都水道局の営業窓口や営業所に滞納している料金を支払いに行かなければいけないので気を付けてください。水道が止まった後も滞納を続けていると契約解除となり、解除日までに発生した料金を全額支払う必要があります。

東京ガスのガス料金の場合

東京ガスのガス料金の場合、支払い期限は検針日の翌日から起算して30日目となり、30日目が休日にあたる場合は次(直後)の休日ではない日が支払い期限となります。

- ガス料金の支払い期限:検針日の翌日から30日目(期限を過ぎると利息発生)

- 検針日の翌日から50日後:供給ストップ

一部契約を除き支払い期限を過ぎると1日あたり0.0274%の延滞利息が発生し、検針日の翌日から50日を過ぎても滞納が続いている場合は通知の上、ガスの供給が止められるので注意しましょう。

ブラックリストとは「クレヒス」に問題がある状態のこと

ブラックリストとは信用情報である「クレジットヒストリー(クレヒス)」に問題がある状態です。

クレジットカードやローンなどを契約したり利用すると、信用情報機関という専門機関に個人情報や利用履歴(クレヒス)が記録されるのですが、返済が遅れて滞納したり、自己破産などの金融事故を起こすと支払い状況と一緒にトラブルの記録も残ってしまいます。

クレヒスは新たにカードやローンの申し込みがあった際の審査で参照されるため、過去のトラブルが発覚すると審査に通らなくなるのです。

- ブラックリスト:信用情報に問題がある状態

- クレジットヒストリー:カードやローンの利用履歴

カード会社(ローン会社)はリスクのある利用者との契約を避けたいので、過去にトラブルを起こしていると審査で不利になるのは当然のことです。

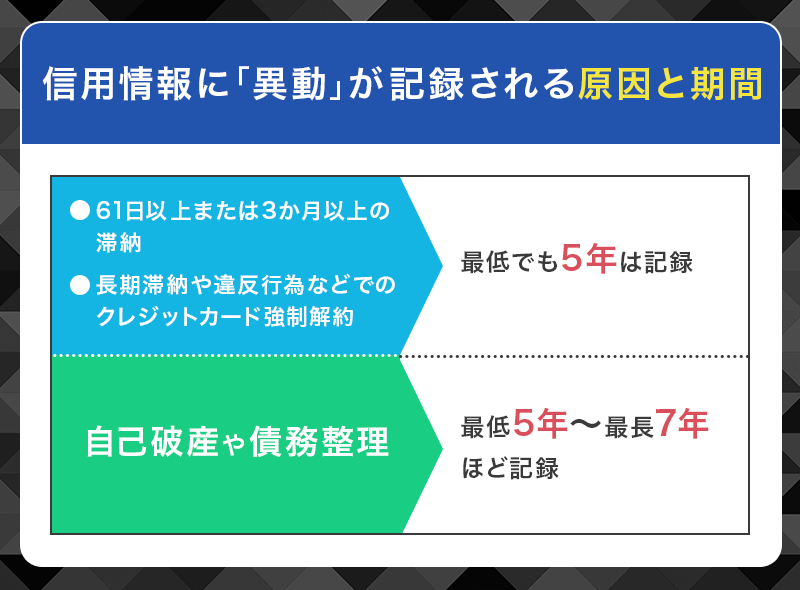

トラブルの種類によってブラック解消までの期間に違いがあり、滞納(延滞)の場合は程度によって審査に影響が出る期間が変わってくるため気を付けてください。

ブラックの期間

最もブラック解消までの期間が長いのは自己破産などの金融事故を起こした場合で、7年間となっています。

滞納(延滞)の場合は、軽佻なものであれば最長2年間、61日以上または3か月以上の滞納(延滞)の場合は「異動」という記録が残ってしまうため5年間です。

- 自己破産などの金融事故:7年間

- 61日以上または3か月以上の滞納(延滞):5年間

- 61日以上または3か月以上に満たない滞納(延滞):最長2年間

カード会社によっては支払日を1日過ぎただけで滞納(延滞)となるケースもあるので注意してください。

軽佻な延滞が最長2年間の影響で済むのは、信用情報機関の「CIC」の入金状況欄が24か月分しかないので、カード利用を続けていると2年後には押し出される形で滞納(延滞)の記録が消えるためです。

カード会社などの「社内ブラック」にも注意

ブラックリストと呼ばれるのは、信用情報機関のデータだけではありません。

カード会社(ローン会社・銀行なども含む)には「社内ブラック」という独自のデータベースがあり、滞納や強制解約などのトラブルを起こした場合、半永久的にクレジットカードやローンの審査に通らなくなる恐れがあります。

社内ブラックになるとトラブルを起こした会社はもちろん、系列会社の審査にも落ちるケースがあるため十分に注意しましょう。

クレジットカードやローンの審査に落ちた原因と対処法

ブラックではなかった方がクレジットカードやローンの審査に落ちた場合、原因として考えられることと対処法をまとめました。

- 申し込み時に嘘をついた

- 書類や記載内容に不備があった

- 返済能力に問題があると判断された

- 短期間に複数の申し込みを行った(申し込みブラック)

それぞれの原因や理由、対処法を見ていきましょう。

申し込み時に嘘をついた

申し込み時に嘘をついてカード会社を騙すことは犯罪となり、永久的にカードが作れなくなる恐れがあります。

例えば、申し込みの際に記載する年収は自己申告制となっていますが、会社の規模や勤続年数などからある程度の年収は推測することが可能です。

自己申告の年収と想定される年収がかけ離れていた場合、嘘をついているのではと疑われて審査落ちすることもあるので注意してください。

年収の端数を切り上げる程度の色付けなら問題はありませんが、意図的に年収を水増しして記載するのはやめましょう。

書類や記載内容に不備があった

本人確認書類の不備や申込書の記載ミスなど、イージーミスでも審査落ちしてしまう場合があります。

例えば、インターネットで本人確認書類の画像をアップロードする場合、光の反射やピンボケなど不鮮明な画像を送らないように注意し、申込書を手書きする場合は読みやすい丁寧な文字で記入するように心がけてください。

インターネット申し込みの場合は、変換ミスや打ち間違いにも気を付けましょう。

返済能力に問題があると判断された

クレジットカードやローンの審査に通るには返済能力や収入が必要なため、返済能力が足りない・問題があると判断されると審査落ちしてしまいます。

例えば、一般向けのクレジットカードであれば、働いていて収入があれば審査通過の可能性はありますが、ゴールドカードなどの上位カードになると求められる収入も高くなるため、カード会社が定める基準に届かなければ審査に通りません。

この場合は審査難易度が低いカードを申し込むか、収入を増やす工夫が必要です。

ゴールドカードを作りたいのであれば、まず一般カードを作って良いクレヒスを積んでからチャレンジしましょう。

短期間に複数の申し込みを行った(申し込みブラック)

短期間(同時期)に複数のカードやローンを申し込むと、借金目的での契約を疑われて審査落ちする場合があります。

これは申し込みブラックという状態で、半年間審査に通らなくなるため注意が必要です。

1か月に申し込むカードは3枚(できれば2枚)までにとどめて、申し込みブラックになった場合は半年以上の期間を開けてから再申し込みを行いましょう。

公共料金やNHK料金は支払っておくと精神的に安心

公共料金やNHKの放送受信料は支払うべき料金のため、ブラックリストには該当しない支払いですが早めの支払いを心がけましょう。

NHKに関しては自宅訪問による加入依頼もありますので、面倒な対応を増やすよりも定期的に銀行引き落としにしておくことをお勧めします。

▼関連記事

-

-

税金支払いにおすすめのクレジットカード!還元率や手数料についても解説

税金の支払いをクレジットカード払いに設定することでポイント還元を受ければ、家計の負担を少しでも軽くしたり、たまったポイントでお買い物が可能になります。 しかし、クレジットカードには年会費や付帯サービス ...

-

-

公共料金の支払いにおすすめのクレジットカード比較

毎月の支払い金額が多くなる光熱費などの公共料金。「毎月引き落としされる金額がポイントになればいいのに」と考える方も多いでしょう。 公共料金は日常のお買い物と同様に、クレジットカードの支払いに設定するこ ...

-

-

人気クレジットカードランキング!みんなのおすすめカードは?

クレジットカードを決める際は「自分のよく利用するお店でお得になるのか?」で決めるのが重要です。 ここでは、今人気の高いおすすめクレジットカードの紹介と、当サイトが集計した1500人分のアンケートを基に ...

-

-

おすすめゴールドカード比較!利用者数の多いランキングや選び方も解説

クレジットカードのランクは一般、ゴールド、プラチナ、ブラックと4段階あります。 近年ではゴールドカード取得の難易度は下がってきており、招待状が無くても申し込むことができるカードが多いです。 年会費はか ...